高新技术企业融资约束与R&D投资和企业成长性的相关性研究

顾 群,翟淑萍

(1.天津财经大学商学院,天津 300222;2.天津财经大学统计学院,天津 300222)

随着科学技术的迅猛发展和全球经济一体化进程的加快,高新技术企业的发展日益成为提高我国综合国力和竞争优势的重要源泉。而高新技术企业的技术创新和快速发展主要依托于企业的R&D投资。因此,分析高新技术企业R&D投资的融资约束及其对企业成长性的影响,对于加快发展我国高新技术企业、推动国民经济快速增长具有极为重要的现实意义。因此,本文在构建高新技术企业融资约束指数的基础上,以上市高新技术企业为样本,对高新技术企业融资约束与R&D投资和成长性的相关性开展理论分析与实证研究。

一、文献综述及理论假设

(一)融资约束对高新技术企业R&D投资的影响

Fazzari,Hubbard and Petersen[1]认为投资对现金流的敏感性是资本市场上融资约束导致上市公司投资不足的有利证据。Hall[2]研究发现对于成长中的高新技术企业来说,融资约束更为强烈,导致了研发投资不足。Reyes[3]研究发现有融资约束的企业在R&D强度和规模上都会比没有融资约束的企业小。李延喜等[4]的研究结果表明,融资约束对投资有制约作用,公司受到的融资约束越大,投资支出就会越小。连玉君等[5]发现融资约束的存在使得中国上市公司的投资支出比最优水平低了约20%-30%。R&D投资具有高度的不确定性和投入资金的大量性与持续性,作为R&D投资密集型的高新技术企业,其R&D投资必然受到相应的融资约束影响。基于上述分析,本文提出如下假设:

假设1:融资约束程度与R&D投资呈负相关关系。

(二)高新技术企业R&D投资对内源融资的依赖性

Holmstrom[6]提出R&D投资具有长期性、高风险性、结果不可预知这三个特征,造成R&D投入形成的资产价值具有高度不确定性,其价值还将随着新技术的出现而贬值;并且这种资产往往不具有实物形态,难以对此类投入进行观察和控制,造成其可抵押价值非常低。Crarnitzki and Binz[7]指出出于保密性角度考虑,企业不愿意披露研发项目的相关信息,因此在资金的提供者与企业之间产生的信息的不对称。这些微观经济特征决定了它们很难获得外源融资或为R&D投资项目而进行的外源融资成本非常高。这样就使得高新技术企业面临R&D投资决策时,会更多的依赖于内源融资。Sunder and Myers[8]系统研究了企业在R&D融资过程中的优先次序,即优先考虑内部融资的投资机会,单纯债务,优先股股票,发行各种混合证券及单纯权益证券。Huang and Xu[9]在会计软预算约束的框架内研究R&D项目的融资问题,研究结果表明内部融资是最优策略。基于上述分析,本文提出如下假设:

假设2:融资约束程度越高的企业,R&D投资对内源融资的依赖性越强。

(三)R&D投资对高新技术企业成长性的影响

Mowery[10]研究发现1933-1946年间美国制造业公司的R&D投入对公司的成长性有比较明显的促进作用。Deng et al.[11]研究表明高新技术企业的专利数目和研发密度都与其未来成长机会存在显著的正相关关系。梁莱歆等[12]的研究结果显示R&D支出与企业盈利能力以及利润增长均呈现正相关关系。李涛等[13]对制造业和信息业上市公司的研究指出,科研经费投入和R&D密度都对公司成长能力有显著贡献。总之,一个企业是否具有成长性在一定程度上取决于其自主创新能力,这与公司的R&D投资密切相关,只有不断进行技术创新投资,才能推陈出新。但企业内源融资往往满足不了这种需求,需要从外部融通资金。因此,绝大多数企业的成长会受到融资约束的影响。因此,融资约束在某种程度上可能会影响到R&D投资对公司成长性的促进作用。基于上述分析,本文提出如下假设:

假设3:融资约束程度高的企业,R&D投资对公司成长性的促进作用将减弱。

二、研究设计

(一)样本选择与数据来源

本文研究样本为2006-2009年沪深股市所有A股高新技术企业,剔除ST公司以及数据缺失的样本,最终样本为112家公司。高新技术企业的认定依据为上海聚源数据服务有限公司提供的公告,公司财务数据来自CCER数据库。

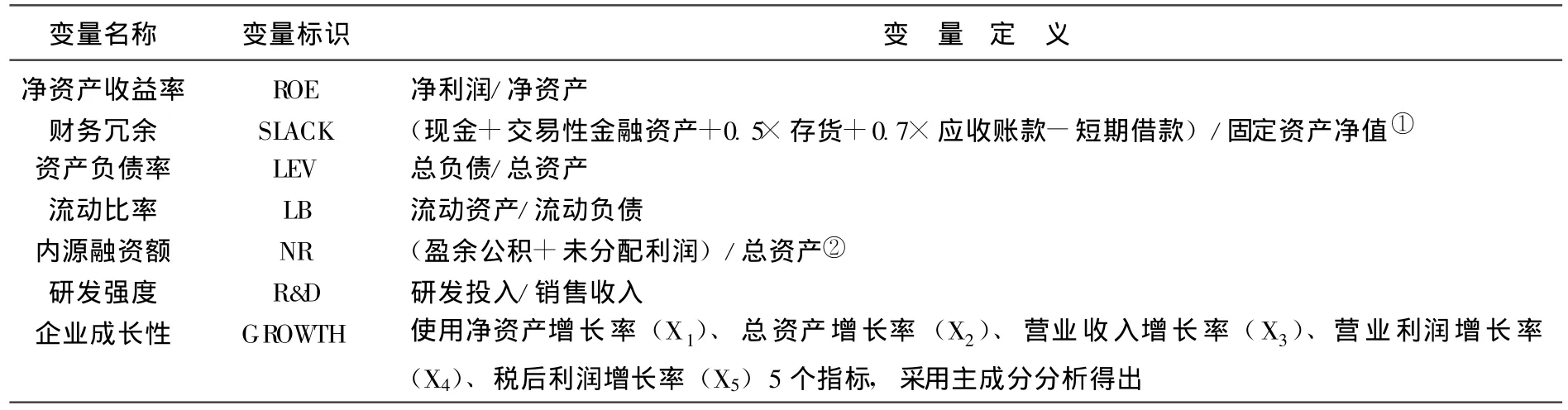

(二)研究变量的定义

表1 研究变量的定义

本文实证所涉及的分析变量有净资产收益率、财务冗余、资产负债率、流动比率、内源融资额、研发强度、企业成长性等7个变量。指标设计具体如表1所示:

(三)融资约束指数的构建

实证研究中用以衡量融资约束程度的方法有:一是运用多元变量构造融资约束指数:Cleary(1999)运用多元判别分析法构造了ZFC指数;Lamont et al(2001)运用ordered logistic模型构造KZ指数;Maestro et al(2001)利用ordered logistic方法构建融资约束指数;Whited and Wu(2006)在利用GMM方法对Euler投资等式进行估计,构建了WW指数。二是根据投资—现金流敏感性 (Fazzari et al,1988)或者是根据现金—现金流敏感性 (Almeida et al,2004)判断企业融资约束程度的高低。三是以公司特性差异即单变量指标划分组别,区分企业是否具有融资约束,判别指标包括企业规模(Titman and Wessels,1998)、股利支付率 (Gilchrist,1990)、利息保障倍数 (Guariglia,1999)等。本文采用多元Logistic回归模型构建融资约束指数,并利用Fisher判别函数构建融资约束指数,以检验该指数判别的稳定性。

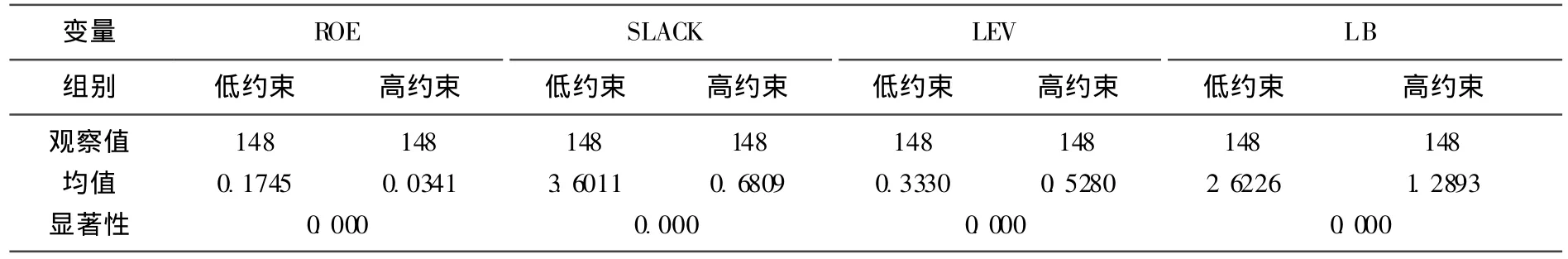

1.样本预分组及指标选取。本文选取利息保障倍数作为预分组指标,对样本观测值按照利息保障倍数从大到小排序,分别选取前33%的观察值作为低融资约束组、后33%作为高融资约束组。并选取净资产收益率 (ROE)、财务冗余 (SLACK)、资产负债率 (LEV)、流动比率 (LB)四个财务指标识别融资约束状态。指标在高、低融资约束组间的均值差异的t检验结果表明,这四个指标能够较好地区分不同样本组别的融资约束状态。

表2 分组样本均值样本t检验

构建融资约束指数。

(四)研究假设的检验方法

1.高新技术企业融资约束与R&D投资。以融资约束指数 (FC)为自变量,R&D投资为因变量,建立回归模型:

以检验FC与R&D是否具有显著的负相关性。

2.高新技术企业R&D投资对内源融资的依赖性。利用 (1)式结果对全样本数据计算融资约束指数,并以中位数为界将样本分为高融资约束组和低融资约束组,分别建立以投资为因变量,内源融资 (NR)为自变量的回归模型:

比较回归结果是否具有高融资约束组内源融资回归系数高于低融资约束组的特征。

3.高新技术企业R&D投资与企业成长性。分别对上述高融资约束组和低融资约束组建立以成长性为因变量,R&D投资为自变量的回归模型:

比较回归结果是否具有高融资约束组 R&D投资回归系数低于低融资约束组的特征。其中,GROWTH为企业成长机会综合指标;R&D-1为滞后一年的R&D投资;CON为影响企业成长性的控制变量,本文选取资产负债率LEV指标。

三、实证结果及分析

(一)融资约束指数

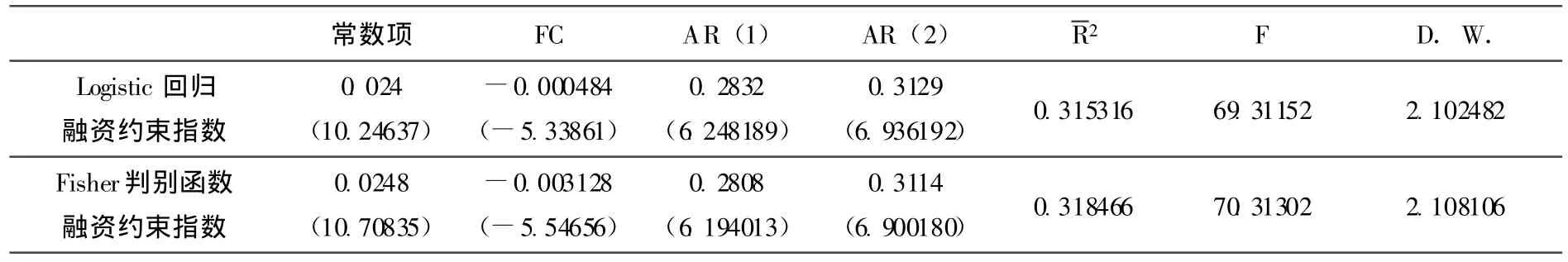

对(1)式中自变量的多重共线性检验表明,在5%显著性水平下自变量间不存在显著相关性。利用高融资约束组和低融资约束组样本数据对模型 (1)进行回归,拟合结果为:

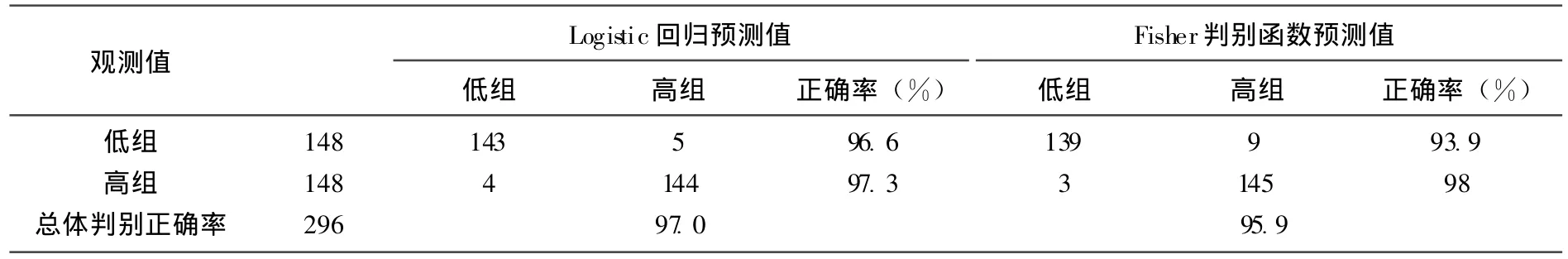

检验结果表明,模型拟合程度很高,Cox&Snell R2和Nagelkerke R2分别达到0.706和0.942。在5%的显著性水平下模型总体关系显著,回归系数显著不为零,四个自变量的wald统计量分别为25.762、5.924、30.816和15.862。另外,模型预测准确性很高,预测错判率仅为3%(表3)。

表3 融资约束Logistic回归和Fisher判别函数的错判矩阵

利用相同的财务指标构建非标准化的Fisher判别函数 (系数符号做相反数处理):

该判别函数的错判率很低,仅为4.1%(表3)。且两融资约束指数的相关系数达到0.97,说明融资约束函数具有很强的稳定性。

(二)高新技术企业融资约束与R&D投资关系的回归结果

利用 (5a)和 (5b)式对全样本计算融资约束指数,并对模型 (2)进行拟合。在5%显著性水平下,White检验表明不存在异方差性,LM检验存在二阶序列相关性。利用广义差分法消除序列相关,得到回归结果见表4。

表4 Logistic回归和Fisher判别函数融资约束指数的回归结果比较

在1%显著性水平下,模型总体线性关系显著,融资约束指数 (FC)对R&D投资也具有显著性影响。且回归系数符号表明,受到融资约束越高的企业,投资越低,检验结果支持理论假设。两模型具有一致的结论,说明约束指数和模型的稳定性均很好。

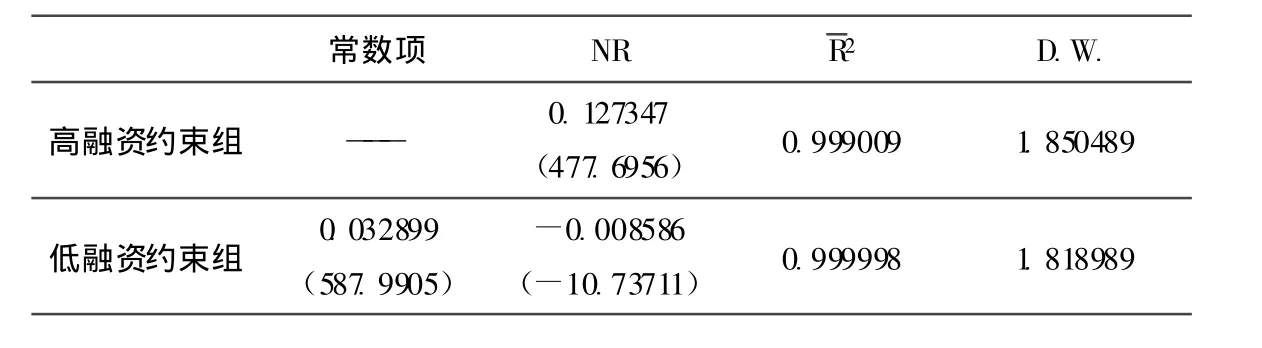

(三)不同融资约束高新技术企业R&D投资对内源融资依赖性的比较

将高融资约束组和低融资约束组样本分别拟合模型 (3),White检验表明存在异方差性,因此采用加权最小二乘法回归,结果见表5。

回归结果表明,模型拟合程度很高,且不存在异方差和序列相关性,在5%显著性水平下,内源融资的回归系数显著不为零。且回归系数表明,对受到高融资约束的高新技术企业R&D投资显著依赖内源融资,而低融资约束高新技术企业R&D投资对内源融资并不具备依赖性。

表5 高融资约束组和低融资约束组 R&D投资对内源融资依赖性的回归结果比较

(四)不同融资约束高新技术企业R&D投资与企业成长性关系的比较

1.成长机会综合变量的主成分分析。在0.01显著性水平下,巴特利特球体检验表明五个成长性变量适合进行主成分分析。本文根据方差贡献率>85%确定3个主成分,以主成分的方差贡献率为权重构造综合评价函数,得到各年成长机会综合函数:

并利用该评价函数对2007-2009年样本进行成长性评价。

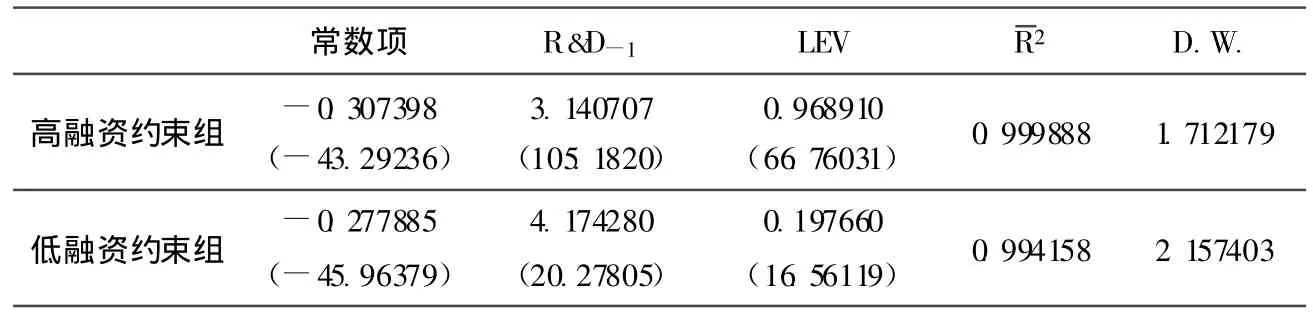

2.融资约束对高新技术企业R&D投资与企业成长性关系的影响。将高融资约束组和低融资约束组样本分别拟合模型(4),White检验表明存在异方差性,因此采用加权最小二乘法回归,结果见表6。

回归结果表明,模型拟合程度很高,且不存在异方差和序列相关性,在5%显著性水平下,R&D投资和资产负债率对企业成长性有显著影响。回归系数表明,R&D投资对高新技术企业成长性具有明显的推动作用,且对受到高融资约束的高新技术企业R&D投资对企业成长性的推动作用明显低于低融资约束的高新技术企业。

表6 高融资约束组和低融资约束组R&D投资对企业成长性的回归结果比较

四、结论及建议

本文利用中国高新技术上市公司2006-2009年的财务数据,采用多元Logistic回归模型,选取净资产收益率、财务冗余、资产负债率、流动比率四个财务指标构建融资约束指数,在此基础上实证研究高新技术企业融资约束与R&D投资和企业成长性的相关性。研究结果表明:融资约束对R&D投资有制约作用,融资约束程度越高的企业,R&D投资越低;融资约束程度高的高新技术企业R&D投资显著依赖内源融资,而融资约束程度低的高新技术企业R&D投资对内源融资并不具备依赖性;R&D投资对高新技术企业成长性具有明显的推动作用,但是融资约束程度高的高新技术企业R&D投资对企业成长性的推动作用明显低于融资约束程度低的企业。

经过上述分析可以看出融资约束的存在对高新技术企业的R&D投资和成长性都产生了严重的负面影响,因此实现高新技术企业融资渠道的畅通,扩大其融资来源,对于高新技术企业的持续稳定发展具有重要的现实意义。本文认为应从以下几方面入手,第一,完善信用担保和保险体系。针对R&D投资的高度不确定性特征,造成其可抵押价值非常低,通过信用担保机构及信用保险机构对贷款进行担保、再保险,降低高新技术企业的贷款风险,使其更容易获得资金。第二,完善风险投资市场。我国的风险投资业起步较晚,存在着诸多问题,难以满足高新技术企业的融资需求。因此,完善我国风险投资市场,是改善我国高新技术企业R&D融资环境的当务之急。第三,发展公司债券市场。不成熟的债券市场是造成我国高新技术企业受到融资约束的原因之一,因此应从制度安排入手,对发行制度、交易制度、市场准入制度、信息披露制度等各方面进行改革,使公司债券能够实际上成为高新技术企业R&D投资的融资来源。

[1]StevenM.Fazzari,RGlenn Hubbard,Bruce C.Petersen.Financial Constraints and Corporate Investment[J].Brooking Papers on Economic Activity,1998,1:141-195.

[2]Bronwyn H.Hall.The Financing of Research and Development[J].Oxford Review of Economic Policy,2002,18:35-51.

[3]Benedicte millet-Reyes.R&D Intensity and Financing Constraints[J].Journal of Business and Economic Studies,2004,10:38-55.

[4]李延喜,杜瑞,高锐,李宁.上市公司投资支出与融资约束敏感性研究 [J].管理科学,2007,(2):82-88.

[5]连玉君,苏治.融资约束不确定性与上市公司投资效率 [J].管理评论,2009,(1):19-26.

[6]Holmstrom,B.Agency Costs and Innovationp[J].Journal of Economic Behavior and Organization,1989,12:305-327.

[7]Dirk Czarnitzki,Hanna L Binz.R&D Investment andFinancing Constraints of Small and Medium-Sized Firms[J].Small Business Economics,2011,36(1):65-83.

[8]Lakshmi Shyam-Sunder,Stewart C.Myers.Testing Static Tradeoff Against Pecking OrderModelsof Capital Structure[J].Journal of Financial Economics,1999,51:219-244.

[9]Huang Haizhou,Xu Chenggang.Soft Budget Constraint and the Optimal Choice of Research and Development Project Financing[J].Journal of Comparative Economics,1998,26:62-79.

[10]Mowery D.C.Industrial Research and Firm Size,Survival,and Growth in American Manufacturing,1921-1946:An Assessment[J].The Journal of Economic History,1983,43(4):953-980.

[11]Zhen Deng,Baruch Lev,Francis Narin.Science and Technology as Predictors of Stock Performance[J].Financial Analyst Journal,1999,20:20-32.

[12]梁莱歆,张焕凤.高科技上市公司R&D投入绩效的实证研究[J].中南大学学报,2005,(4):232-236.

[13]李涛,黄晓蓓,王超.企业科研投入与经营绩效的实证研究——信息业与制造业上市公司的比较[[J].科学学与科学技术管理,2008,(7):170-174.