中国企业海外上市路径:反向收购问题多

薛玉敏 葛倩

上市,上市,上市!很多企业都在朝着这一目标加速度行进。

几百万、一千多万元的收入,在中国根本达不到上市的要求,即使标准能达到,排队等候的日子也是一种煎熬。

没关系,海外能上市。

美国由于对中国概念比较看重,再加上流动性好,成为中国企业海外上市的首选之地。

两种上市途径

海外上市有两种途径:一种是以红筹形式上市,一种是以中国的股份公司境外发行外资股的形式。

所谓红筹方式,通常是在境外离岸地设立国际控股公司,并由该公司通过收购境内的实体业务公司的全部股权,并由国际控股公司在境外上市。在海外上市的中国企业,尤其是民企大都采取“红筹上市”模式。

后一种方式就是将境内实体公司变更为股份有限公司,由该公司经中国政府部门批准,在境外发行股票并上市。这其中包括了在纽交所上市的N股,在港交所上市的H股及在新交所上市的S股。国有控股企业更倾向于后一种。

境外红筹上市的途径,一种是IPO方式,一种是反向收购方式。一些实力强的企业通常会采取IPO方式,例如,在纳斯达克上市的新浪、网易、搜狐。

但这一方式对于大部分中国企业并不适用,因为需要交纳相当的费用,包括财务顾问费、律师费、审计费及投行佣金等。

《投资者报》记者通过采访得知,维持上市费用常规在200万~300万元,多的高达500万~600万元,很多企业根本负担不起。

更多的中国企业选择第二条道路,即通过“反向收购”(Reverse Takeover)的迂回模式在美国上市。

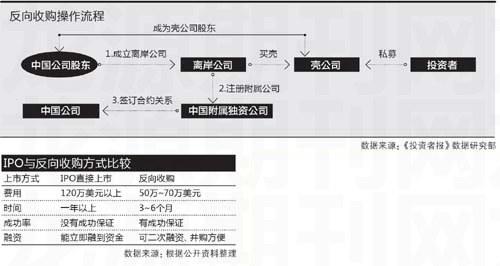

反向收购,即中国企业购买一家在美国场外交易市场(OTCBB)上市公司作为壳,接由壳公司反向兼并中国大陆或大陆之外的企业法人,然后壳公司转板三大证券交易所,实现再融资。

买壳上市的优点在于可以用很低的成本在很短时间内100%保证上市。

从时间上讲,买壳最短只用两个星期就可以完成,不到30天就可以上市交易。

从成本上讲,一个壳公司的价格可以低至五六万美元,高至几十万美元,加上律师费、审计费等大约在50~90万美元不等,而直接IPO的前期成本通常要高达150万美元,能否成功还没有保证。

SEC(美国证券交易委员会)的数据显示,自2007年1月以来,美国有约600起反向收购案例,其中超过150起来自中国。

反向收购问题多

买壳上市,真的是砸在中国企业头上的馅饼吗?

现实看起来,不全是。

此次在接连曝出财务造假、违规操作等消息的中国概念股,很大一部分是通过反向收购上市的企业,反向收购也由此成为大众关注的焦点。

原则上,那些没有任何债务,公司经营历史比较清楚,没有任何法律纠纷和其它遗留问题的壳公司是首选。这类壳公司的价格相对较贵,不需要花太多的时间和精力进行清理和善后,可以省去很多麻烦。

但面对现实,理想时常无力。一些中介机构,利用中国企业缺乏经验的弱点,从中渔利。他们手中持有大量的壳资源,为了将手中的壳推销出去,收回成本,往往不择手段。

他们以低价入手“脏壳公司”,通过做假账等方式将其包装干净,而后以高价卖给中国企业,进而赚取其中的差价。

这些中国企业因急于上市,一开始就为省钱而放弃昂贵的IPO,中介公司恰在这时以免中介费买壳加以诱惑,于是企业相信了“免费午餐”的谎言。如果上市转板,就可能因为财务虚假被很多投资者盯上做空,甚至被SEC强制停牌。

壳的质量对企业日后的融资表现至关重要,美国沃特财务集团推出的USX中国指数显示,从2003年至2010年,通过这种方式在美上市的中国企业数量为349家,但它们的市值却平均在反向收购上市成功150周后缩水75%。

上海双金生物科技有限公司(下称“双金生物”)是个很好的例子,双金生物在2006年以前进入美国柜台交易行情公告榜(OTCBB),2009年10月超额配发69万股股票,估值约7490万美元。2010年8月23日成功转板纳斯达克,但一周后因财务虚报被SEC盯上。

2009、2010年SEC联合美国地区法院分别对中国节能技术有限公司、中国控股(国际)有限公司和中国玉柴国际有限公司,提起涉及财务审计、虚假财务信息披露等系列指控,上述三家公司也都是转板公司。

成功上了市,一些股票发行人还通过向市场发布虚假或具有误导性的消息来吸引投资者,待股价抬高之后再抛售手中的股票,不少中国企业还往往无法达成原定的融资目标。

转板标准在提高

上市的目的是什么?说到底还是融资。

那些通过买壳取得美国市场入场券的企业,接下来的步骤就是努力使上市公司达到纽约交易所、美国交易所或纳斯达克的市场要求,由OCTBB向三大证券交易所转板,完成融资。

有些中介机构将转板描绘得非常轻松,但实际上有很多门槛。

美国相关法律规定,企业满足下列条件才能转板:第一,企业的净资产达到500万美元或年税后利润超过75万美元抑或市值达到5000万美元;第二,流通股达到100万股;第三,最低股价为4美元;第四,股东超过300人;第五,有3个以上的做市商(通过提供买卖报价为金融产品制造市场的证券商)。

仅“股价4美元”一条,就将很多中国企业排除在外。

数据显示,在70多家在美国OTCBB上市的中国企业中,股价长期在1美元以下的有约50家。在美国,股价在3美元以下的股票被视为垃圾股,也就是说,在美国OTCBB市场上,90%以上的中国概念股已沦为垃圾股。

由于近期中国公司在美国频频出现造假传闻,美国出台了更加严厉的监管措施,提高反向收购在美国上市的门槛。

根据纳斯达克提议中的新规定,反向收购的公司股票必须在第一次向监管机构提交审计报表后在公开市场上至少交易6个月,纳斯达克将其称为过渡期。新规定还要求上市公司的股票价格在头60天的交易中,至少有30天保持在4美元以上。