银行业结构与经济增长——基于京津冀经济圈和长三角经济圈的比较研究

陈 建,刘云霞,2

(1.中国人民大学经济学院,北京100872;2.河南省科学技术厅,郑州450003)

0 引言

近年来,中国经济的快速增长与金融体系的低效率同时并存局面一直为国内经济学家所费解。随着对这一问题探讨的深入,关于银行业结构与经济增长之间的关系也得到经济学家们的广泛关注,然而到目前为止,对这一问题的考察尚无定论。本研究拟将长三角经济圈和京津冀经济圈作为分析对象,考察不同条件下银行业结构对经济增长影响效果的大小,从而拓展已有文献对银行业结构的讨论。之所以将长三角经济圈和京津冀经济圈作为分析的对象,是因为这两个地区银行业结构发达、竞争充分。长三角经济圈在以上海为金融中心的带动下,其银行业与国内其他地区相比具有较强的竞争性,在国家已将上海定位于国际金融中心的大背景下,这一优势将更加明显;而京津冀经济圈(尤其是北京市)是我国主要国有商业银行和外资银行的总部基地,其银行业也较为发达。因此,将这两个地区作为分析对象更具代表性,研究结果也将更加富有实际意义。

国外学者主要通过建立局部均衡模型和一般均衡模型来探讨银行业结构与经济增长的关系,其争论焦点主要集中于是垄断的银行业结构还是竞争的银行业结构对经济增长的促进作用更为显著。其中,支持垄断性银行结构对经济增长更为有利的学者有Petersen and Rajan[1]、Rajan and Zingales[2]和 Bonaccorsi and Dell Ariccia[3]等。与此相反,Shaffer[4]、Black and Strahan[5]、Carlin and Mayer[6]和 Classens and Laeven[7]等学者对垄断性银行结构持否定态度,他们对竞争性的银行结构更加青睐有加。

近年来,国内学者也对银行业结构与经济增长的关系进行了有益的探索。贺小海、刘修岩[8]利用我国1987—2004年间24个省份的存款集中度、贷款集中度和不变价格人均GDP所构成的省级面板数据进行计量分析,结果表明,在银行商业化改革之前(1987—1994),银行业结构变迁并没有促进经济增长;在银行商业化改革之后(1995—2004),银行业结构变迁才与经济增长形成了良性互动机制。贺小海、刘修岩[9]利用样本期为1987—2004年的省级面板数据对中国各省区银行业结构与经济增长的关系进行计量分析,结果表明,我国各省区银行业结构对经济增长存在着显著的负向影响,并且中西部地区银行集中度的降低对经济增长更加有益。林毅夫、孙希芳[10]运用双向固定效应模型对中国28个省区在1985—2002年间的面板数据进行考察。他们的研究结果表明,从银行业结构对经济增长的影响角度来看,在中国现阶段,中小金融机构市场份额的上升对经济增长具有显著的正向影响。

1 基本计量模型的设定

通过对贺小海、刘修岩和林毅夫、孙希芳等文献的借鉴,我们把银行业结构变量引入通常的经济增长模型,设定基本的计量模型如下,即

式中:下标i表示省(市);t表示年份;Pit表示被解释变量,也即经济增长变量,用各地区真实人均GDP增长率来表示;Bit表示银行业结构变量;Xit表示影响经济增长的其他控制变量;λi表示各省区不可观测的固定效应;μit表示误差项。

根据已有文献识别出的影响中国各地区经济增长绩效的主要因素,控制信息集合X主要包括以下几个变量:T为各地进出口总额与GDP的比例,用来反映对外开放的程度;F为固定资本形成总额占GDP的比重;E为各省(市)金融机构各项存贷款总额占当年名义GDP的比重;I为第二、三产业总值占当年名义GDP的比重;R为实际利用外资水平与名义GDP的比重;S为地方财政支出占当年名义GDP的比重。

银行业结构变量一般可用集中度(CRn)、赫芬达尔指数(HHI)、勒纳指数(Lenar Index)、劳沦兹曲线(Lorenzi Curve)和基尼系数(Gini Coefficient)等来识别,但由于存款和贷款是我国银行的主要业务,同时由于我国缺乏各地大小银行的统计数据,因此,我们采用中国银行、中国工商银行、中国建设银行和中国农业银行四大国有商业银行的存款额和贷款额占所有金融机构各项存款总额和贷款总额来计算银行集中度(贺小海、刘修岩,2008),分别用C代表存款集中度,用D代表贷款集中度。根据上述被解释变量、解释变量和控制变量的选取,我们所设立的模型可以重新写为如下形式,即

2 数据来源与描述性统计

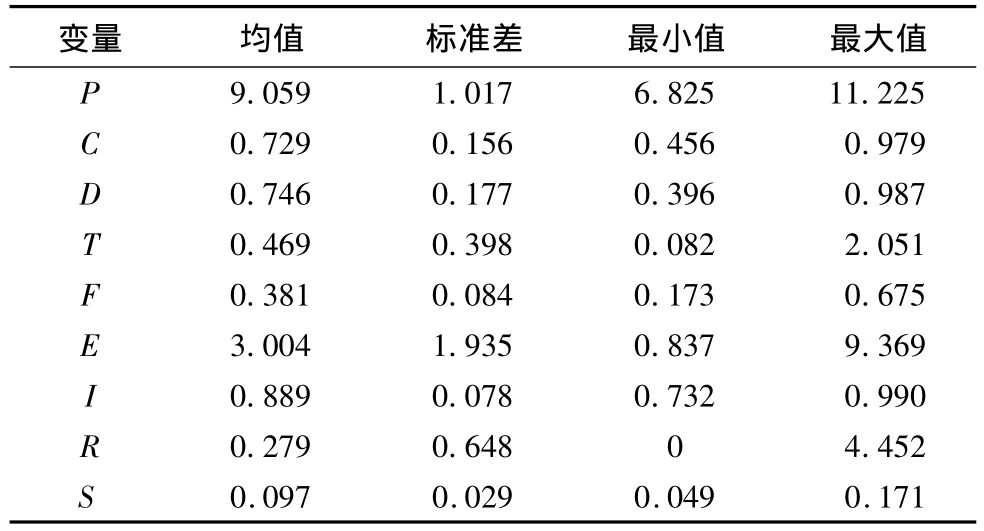

文中长三角经济圈是指由上海市、江苏省和浙江省所构成的两省一市,京津冀经济圈是指由北京市、天津市和河北省所构成的两市一省。文中所用的数据均来源于《中国金融年鉴》(1985—2007年)和《新中国55年统计资料汇编1949—2004》及各省统计年鉴。其中,建设银行1991年的存贷款数据缺失,我们利用建设银行1990年和1992年存贷款的平均值进行补充。由于在中国各类统计年鉴中,对四大国有银行的存贷款总额在2004年以后统计不详,因此,2005—2007年的数据由作者根据以往的平均增长率进行推算而得。表1中给出了各主要变量的描述性统计。

为了能够更好地反映京津冀经济圈和长三角经济圈的银行业结构与经济增长的关系,我们分别给出了两个地区1987—2007年存款集中度和贷款集中度与不变价格人均GDP的散点图,如图1~图4所示。从整体上看,两个地区的银行业结构与经济增长都呈负向相关的关系。对两个地区进行对比研究,我们可以看到,无论是从存款集中度还是贷款集中度的角度来看,京津冀经济圈的散点图主要集聚在0.7~0.9的数值范围之内,与之相对应的是较低的不变价格人均GDP;而长三角经济圈的散点图则主要集聚在0.4~0.6的数值范围之内,与此相对应的是较高的不变价格人均GDP的散点图。对此,我们初步认为,与长三角经济圈相比,京津冀经济圈银行业结构垄断程度相对较高。因此,降低京津冀经济圈的银行集中度将对该地区经济增长的意义更大,这为下面将要进行的计量分析提供了初步的经验支持。

表1 各主要变量的描述性统计Tab.1 Descriptive statistics of main variable

图3 京津冀经济圈贷款集中度与不变价格人均GDP散点图Fig.3 Scaller diagram of loan concentration rate of the Beijing-Tianjin-Hebei region and GDP per capita keeping a fixed price

3 计量检验与结果解释

图4 长三角经济圈贷款集中度与不变价格人均GDP散点图Fig.4 Scaller diagram of loan concentration rate of the Yangtze River economic region and GDP per capita keeping a fixed price

根据第三部分所设立的计量经济模型,我们使用EViews6.0计量软件分别对京津冀经济圈和长三角经济圈进行面板数据的检验。在进行面板数据检验时,有固定效应模型和随机效应模型两种检验方法,如果研究者仅以样本自身效应为条件进行研究,宜使用固定效应模型;如果计量分析的目的是通过样本对总体效应进行推论,则适宜采用随机效应模型。由于本研究只是对京津冀经济圈和长三角经济圈的样本自身效应进行对比,因此,我们采用固定效应模型,实证结果在表2和表3中给出。表2和表3的第(1)列和第(2)列分别给出了长三角经济圈和京津冀经济圈基于计量模型(2)和(3)的固定效应估计结果。由于银行业结构对经济增长的影响不仅限于当期,也可能延续到下期,因此,本研究同时给出了两个地区的滞后一期的存款集中度和贷款集中度对经济增长影响的估计结果,具体回归结果见表2和表3的第(3)列和第(4)列。

表2 长三角经济圈银行业结构与经济增长的实证分析Tab.2 An empirical analysis between banking structure and economic growth in Yangtze River economic region

从计量结果来看,不论是以当期的存贷款集中度还是以滞后一期的存贷款集中度来估计,长三角经济圈和京津冀经济圈的银行业结构与经济增长变量在1%或5%的统计水平上都存在着显著的负向关系,但在影响的效果上却存在着不同。通过对表2和表3的对比分析,我们能够得到以下几个结论:(1)京津冀经济圈银行业集中度的降低对经济增长的积极影响要大于长三角经济圈。同时可以看到,京津冀经济圈的C,D和 C(-1),D(-1)的系数的绝对值均大于长三角经济圈的C,D和C(-1),D(-1)的系数的绝对值,这说明与长三角经济圈相比,京津冀经济圈银行业集中度的降低对经济增长的推动作用将更加明显。我们认为,造成这一现象的主要原因是长期以来京津冀经济圈的银行业垄断程度相对较高,市场竞争相对不足。因此,京津冀经济圈(尤其是河北省)应继续放宽银行业准入限制,鼓励外资银行、民营银行的设立,以形成外资银行、民营银行和国有银行多种形式并存的局面,通过银行业结构的调整有力地促进经济增长和市场竞争。(2)通过变量E(各省(市)金融机构各项存贷款总额占当年名义GDP的比重)的系数,我们可以看到,金融发展水平对一个地区的经济增长具有显著的促进作用。不管是从当期存贷款集中度来看还是从滞后一期的存贷款集中度来看,京津冀经济圈E的系数都小于长三角经济圈的系数。这说明,金融业越发达,其对经济增长的促进作用越大。这与我国长三角经济圈和京津冀经济圈的现状基本相符合。(3)关于其他控制信息集合,计量结果表明,大多数控制变量的系数符号及显著程度都一般的经济增长文献相吻合。例如,用来反映物质投资水平、产业结构升级情况、外国直接投资等变量都对经济增长起着促进作用。值得一提的是,用来反映地方政府对经济活动参与程度的S变量,虽然京津冀经济圈和长三角经济圈的这一变量的符号都为负,符合常规逻辑。但通过对比分析,我们可以看到,京津冀经济圈这一变量的系数的绝对值大于长三角经济圈的绝对值。这说明,与长三角经济圈相比,京津冀经济圈政府对经济活动的参与程度过多,如果能够适当的降低政府对经济活动的参与程度,将更加显著地促进该地区的经济增长。

表3 京津冀经济圈银行业结构与经济增长的实证分析Tab.3 An empirical analysis between banking structure and economic growth in Beijing-Tianjin-Hebei Economic Region

4 结论

利用1987—2007年的面板数据对我国京津冀经济圈和长三角经济圈的银行业结构与经济增长的关系进行了对比分析,分析结果表明,两个地区的银行业结构与经济增长都呈显著的负向关系,但在银行业结构对经济增长的影响大小上却存在着不同。与长三角经济圈相比,京津冀经济圈银行业结构的改善对经济增长更为有利,银行集中度的降低将会给该地区的经济增长带来新的动力。目前,长三角经济圈已经在泛长三角的经济合作中起着重要的龙头作用,相比而言,环渤海地区的经济合作中,京津冀经济圈的带动作用还相对不足。因此,京津冀经济圈应继续加大银行业结构改革的力度,降低银行业集中度,鼓励银行业之间的充分竞争,为该地区的经济增长注入持续的动力,从而在环渤海地区的经济合作中起着更加重要的带动作用。

[1]Petersen M,Rajah R.The Effect of Credit Market Competition on Lending Relationship[J].Quarterly Journal of E-conomics,1995,110:469 -481.

[2]Rajan R,Zingales L.Financial Dependence and Growth[J].American Economic Review,1998,88:559 -586.

[3]Bonaccorsi Di,Patti E,Dell Aricca G.Bank Competition and Firm Creation[J].Journal of Money,Credit and Banking,2004,36:225 -252.

[4]Shaffer S.The Winner’s Curse in Banking[J].Journal of Financial Intermediation,1998,4:359 -392.

[5]Black S E,Strahan P E.Entrepreneurship and Bank Credit Availability[J].Journal of Finance,2001,57:2807 -2833.

[6]Carlin W,Mayer C.Finance,Investment and Growth[J].Journal of Financial Economics,2003,69(1):191 -226.

[7]Claessens S,Laeven L.Financial Dependence,Banking Sector Competition,and Economic Growth[R].Washington D C:World Bank Policy Research Working Paper,2005.

[8]贺小海,刘修岩.我国银行业结构与经济增长的因果关系研究——基于分期省级面板数据的实证研究[J].产业经济研究,2008(2):8-16.

[9]贺小海,刘修岩.银行业结构与经济增长——来自中国省级面板数据的证据[J].南方经济,2008(10):14-24.

[10]林毅夫,孙希芳.银行业结构与经济增长[J].经济研究,2008(9):31-45.