公司治理对我国商业银行风险影响的实证研究

王晓枫, 吴丛根

(东北财经大学 金融学院,辽宁 大连 116025)

美国次贷危机爆发的原因是贷款机构向次级贷款者贷款产生的巨大信用风险。当这些次级贷款者不能按时还款时,贷款机构就会破产。银行内部治理机制对次贷危机负有很大的责任。2001年4月里昂亚洲证券公司在“新兴市场公司治理”研究报告中指出,在过去的5年中新兴市场的前100大股报酬率为388%,但前25%公司治理较好的企业,他们的平均报酬率为930%,故良好的公司治理结构确实有助于公司价值的提升。历次的金融危机,特别是上世纪90年代的亚洲金融危机对我国商业银行以及人民银行和银监局具有很大的启示。随着20世纪90年代末我国银行业改革步伐的推进和加入WTO后金融业对外开放程度的加大,公司治理对我国商业银行风险承担的影响越来越大。2002年6月中国人民银行颁布了《股份制商业银行公司治理指引》,以及四大国有银行股权改革和后来的IPO境内外上市,表明我国银行业的正在探索一套具体中国特色的公司治理模式。

一、文献综述

(一)股权结构与银行风险

Walter Dolde和John D. Knopf实证分析了公司治理结构和风险的关系,认为内部人持股比例与风险之间呈U型关系,机构持股比例与风险之呈反比例的关系。而Kenneth R. Spong和Richard J. Sullivan在研究中指出:股权集中度越高,银行的风险承担行为越低。Merton、Marcus和Shaked认为股东是银行贷款者的主要决策者,股东可以通过董事会间接控制管理者,为其最大化收益而去从事高风险业务。

曹艳华和牛筱颖通过建立多元回归模型分析了我国14家上市银行2000年-2007年的数据,认为第一大股东持股比例越高银行风险承担越大,而前五大股东持股比例越高银行风险承担越小。孔德兰和董金利用面板模型,通过分析2000年-2007年间5家上市银行的数据,也认为大股东控制力与银行风险显著正相关。

(二)董事会结构与银行风险

Yi Wang, Trevor Wilmshurst反而认为董事会结构与风险承担之间的关系并不显著。Kenneth R. Spong and Richard J. Sullivan在研究中指出:董事会规模越大,银行风险承担越低。

曹艳华和牛筱颖建立多元回归模型分析了我国14家上市银行2000年-2007年的数据,认为董事会规模和独立董事比例与银行风险承担负相关。而孔德兰和董金利用面板模型,通过分析2000年-2007年间5家上市银行的数据,则认为独立董事比例与银行风险正相关,董事会规模与银行风险负相关。陈晓蓉应用PanelData门槛模型,通过分析台湾上市银行1996年-2001年的数据,认为董事会规模越大,银行风险承担越小。

(三)经理层结构与银行风险

Schreiber通过一个期权定价模型分析固定报酬和奖金报酬制度下管理层风险行为的变化,研究表明管理层在获得固定报酬的情况下会限制甚至会减少银行资产的风险,在奖金制度下则与股东利益更一致,增加资产风险。John认为银行管理层的薪酬制度对于降低银行风险起着很重要的作用。

曹艳华和牛筱颖建立多元回归模型分析了我国14家上市银行2000年-2007年的数据,认为高管薪酬与银行风险承担显著负相关。巩震等认为管理层持股比例与公司经营绩效呈3次函数的关系:当管理层持股比例在22.19%-54.83%之间时,其与经营绩效正相关;在这一区间之外时,其与经营绩效呈负相关的关系。

二、公司治理与银行风险

(一)股权结构与银行风险

股权较为集中的,特别是第一大股东持股比例非常高的银行,因为其拥有相对较大的投票权,会因其偏好从事一些风险较大的项目。比如大股东可以利用控股权利向关联企业贷款,如果成功的话,大股东可以从中获得高额收益,但是如果失败的话,全体股东就得一起承担损失。而作为小股东,由于信息不对称或者是信息成本过高的原因,事后才会知道内部消息。根据委托代理理论,股权集中度越高,银行风险越大。

(二)董事会结构与银行风险

董事会规模是指董事会中人数。董事会人数,以及不同董事之间的比例由股东大会来决定。董事会成员的任免必须通过股东大会或者临时股东大会。股份有限公司的股东众多,不可能每个人都参与公司的实际经营,而且不同股东的持股比例不一样,这时候就需要一个机构代表全体股东来管理公司。根据“一股一票”的原则,全体股东选举董事会成员。董事会规模过大,董事会成员之间的沟通和协调效率就会降低,从而对经理层的监督效率也会降低;同时董事会规模过大,成员之间“搭便车”现象也会加大,也不利于发挥董事会应有的作用,这样就使得银行风险加大。董事会规模过小,会导致监督不力,也会使得银行风险加大。

从集体决策理论出发,由于受到集体成员之间的个人判断能力,信息处理能力的差异性,集体成员之间存在多元化思想,而且他们之间还会存在很高的沟通成本,以致集体决策的最终结果是一个反应各个集体成员之间多元化思想的“折中和妥协”。董事会规模较大的银行,由于人数众多,很容易造成沟通和协调苦难,往往董事会的一些决策都是“折中和妥协”的结果,造成银行效率低下,银行风险升高。

独立董事比例是指董事会中独立董事人数与董事会人数的比。独立董事一般情况下是相关行业的专家和学者,而且和公司没有关联关系。一般董事会成员是有全体股东选举产生,大股东的投票权高于小股东的投票权,从一定的意义上讲,董事会代表的是公司大股东的权益,中小股东的利益得不到很好保护。独立董事的引入可以平衡董事会各种利益关系,保持董事会的独立性,使得董事会能够更好的发挥监督作用,从而降低银行风险。独立董事既不代表大股东的利益也不代表小股东的利益,从而更能公正的对待每一项投资决策,对投资者而言可以从一定程度上降低银行风险。

(三)经理层结构与银行风险

现代公司实行的是所有权和经营权相分离的组织模式,管理层负责公司的日常经营活动的实施。由于信息不对称等原因,所有者只能在事后了解公司的真实经营情况,当股东目标和管理层目标不一致时,就会给公司带来风险,损害股东的权益。激励机制可以解决这一委托代理问题,激励机制包括薪酬制和持股制。

高管薪酬将公司的经营成果和经理层的利益绑定在一起,从而使得经理层的利益和公司的总体价值趋于一致。即实现了公司经营目标,个人收益目标也能实现。高管薪酬激励模式使得经理层有动力努力经营银行,为银行创造更多的利润,降低银行风险。但是固定式的薪酬激励机制让经理层变得“懒惰”,因为一旦经理层薪酬固定,做好或者不好都没有什么影响。由于信息不对称或者信息获得成本过高等原因,所有者不能立刻发现经理层的行为,银行经营会偏离目标。现在流行的薪酬机制是固定基本工资+绩效奖金的形式,这种激励对于经理层或者是银行来说,都能获益。银行通过这个激励方式能实现整体目标,经理层可以通过努力经营获得高额收益。

高管持股是让经理层持有部分股权或是让经理层拥有股票期权。高管持股使得经理层变成了银行的所有者,不再仅仅负责经营而已。经理层代表的全体股东(包括经理层),银行的任何风险都是他们自己的风险。从而经理层在经营的过程中更加注意风险管理与风险控制。从理论讲如果让经理层全部持股,公司所有权和经营权就是一致的,就不会出现委托代理问题。现代公司设定的机制是让经理层持有少数股权,将经理层的利益和公司的利益绑定在一起。通过高管持股的形式使得银行减少了委托代理问题,可以降低银行风险。

三、公司治理与银行风险的实证分析

(一)数据来源与变量选择

在2000年以前,我国只有深圳发展银行(1991)和上海浦东发展银行(1999)上市,到目前为止我国总共也只有16家银行上市,且大部分都是在2007年才上市。从上市的时间表可以看出:我国首先上市的是股份制商业银行,接着是国有银行,再次是城市商业银行,而且在2007年7家银行扎堆上市。本文将利用2001年-2010年间的14家上市银行的面板数据,建立Panel Data模型,将上市银行分为股份制银行、国有银行和城市商业银行,分别建立模型,研究公司治理结构与银行风险承担的关系。由于农业银行和光大银行2010年才上市,数据较少,将不对其进行分析。本文数据来源:Wind 金融数据库、Reset数据库和各银行2001年-2010年度财务报表。

表1 变量说明表

本文研究的是我国上市银行公司治理与银行风险之间的关系,银行风险是被解释变量,公司治理是解释变量。根据实证研究的需要,选取信用风险、流动性风险和市场风险作为银行风险的指标;选取股权集中度、董事会规模、独立董事比例和前3名高管薪酬总额作为公司治理的指标。这些变量都能在一定程度上了反应了银行风险和公司治理的内涵(见表1)。

(二)建立模型与实证分析

基于我国银行上市时间的分布和不同类型的银行,利用Panel Data模型,建立以下方程:

Riski,j,t=a0,i,j+a1,i,j*Salaryj,t+a2,i,j*H10j,t+a3,i,j*Boardj,t+a4,i,j*IdBoardj,t+μi,j,t

(1)

Riski,j,t表示不同时期的不同类型银行的不同风险,i表示第i种风险,包括信用风险,市场风险和流动性风险,j表示第j类银行,包括股份制银行,国有银行和城市商业银行,t为时间变量,μi,j,t误差项。

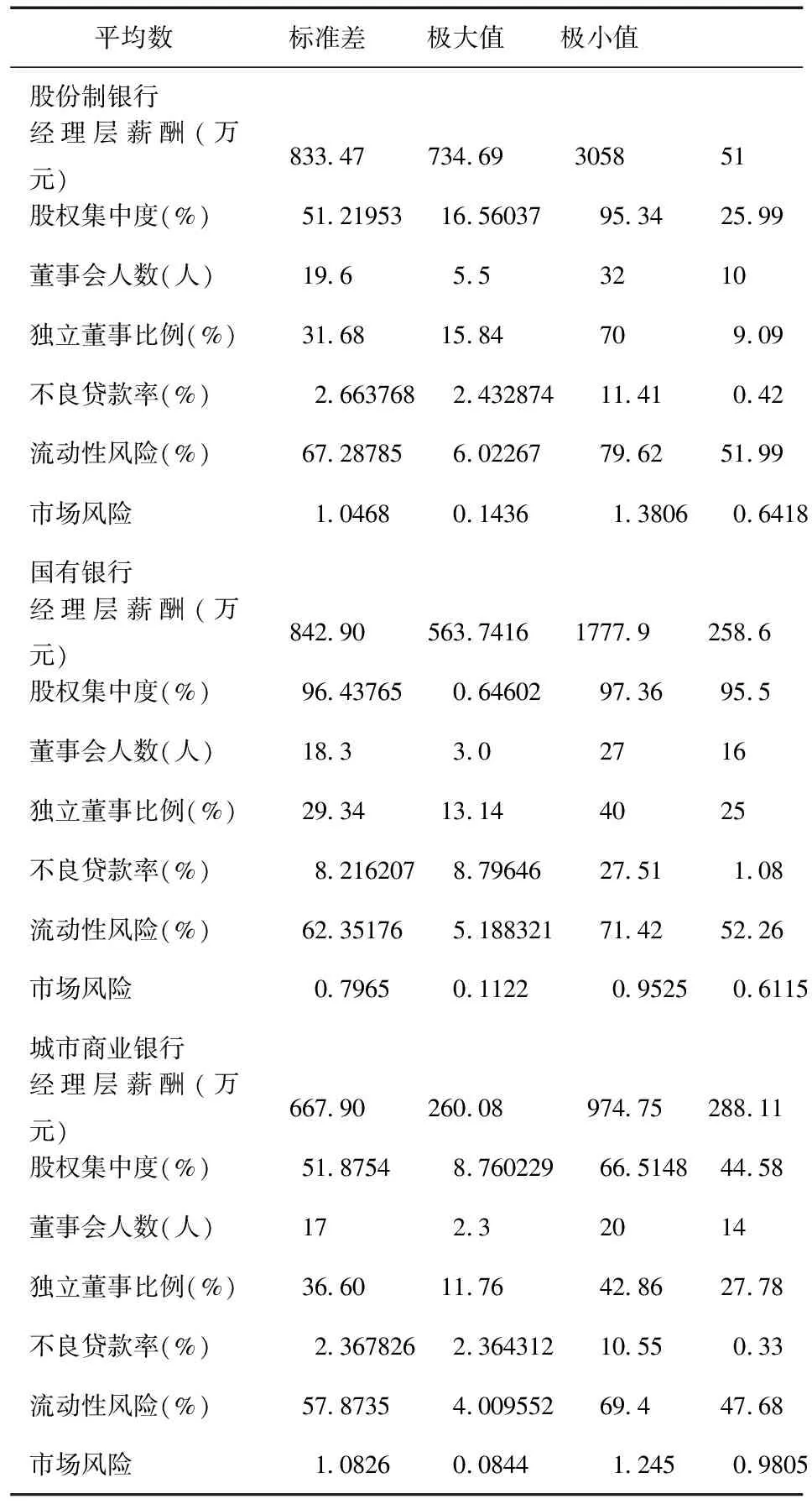

本文对银行风险承担的分析将从信用风险、流动性风险和市场风险入手,并将我国上市银行分为股份制银行、国有银行和城市商业银行三大类,分别进行研究分析,从而得出不同类型银行公司治理对银行风险的影响(见表2)。

从表2的数据可以得出这样一个结论:三类银行之间的公司治理有很大差别。从表中可以看出,对于经理层薪酬总额,三类银行没有多大的差别,但是股份制银行和国有银行的标准差较大,而城市商业银行的标准差较小,从而可以知道股份制银行和国有银行通过调整经理层激励来适应公司的整体战略;股份制银行的经理层薪酬极大值(3 058万元)和极小值(51万元)相差很远,股份制银行薪酬激励方面也做了很多调整。对于股权集中度而言,国有银行与股份制银行和城市商业银行差别很大,国有银行的股权集中度在95%以上,而股份制银行和城市商业银行的股权集中度在50%左右,可以看出国有银行的股权高度集中,而股份制银行和城市商业银行的股权较为分散。四大国有银行的前2大股东为中国汇金公司和财政部,他们的股权比例达到了80%左右。国有银行在进行股权改革前,没有董事会制度。对于董事会规模而言,股份制银行最大,国有银行次之,城市商业银行最小。对于独立董事比例而言,城市商业银行最高,股份制银行次之,国有银行最低。股份制银行的董事会规模的标准差较大,其极大值(32人)和极小值(10人)相差也很大,可以看出,股份制银行在董事会结构方面也在不断的调整。

对于风险控制方面,三类银行各有千秋。随着时间的发展,各银行在风险控制能力方面都在不断的提高,不良贷款率年年降低。国有银行从当年的25%以上,到2010年底为止,国有银行的不良贷款率都控制在1%-2%之间。对于平均流动性风险而言,股份制银行最高(67.29%),国有银行次之(62.35%),城市商业银行最低(57.87%)。而对于平均市场风险而言,城市商业银行最高,股份制银行次之,国有银行最低。四大国有银行从上市到目前为止,其股价的波动很小。

表2 样本银行统计量分析表

根据方程(1),针对不同类型的银行的不同风险分别研究,本文利用我国上市银行2001年-2010年的面板数据,运用Eviews6.0进行实证分析,对面板数据进行了相关的单位根检验和协整检验,并用固定效应模型和随机效果模型进行检验,结果如下:

首先就股份制银行公司治理与银行风险的模型来说,以信用风险为被解释变量的估计结果(见表3):该模型通过了检验,高管薪酬、股权集中度、独立董事比例与信用风险显著负相关,董事会规模与信用风险正相关。我们可以得出以下结论,前3名高管薪酬越高,股权集中度越高,独立董事比例越高,董事会规模越小,银行的信用风险越小。以市场风险为被解释变量的估计结果,该模型通过了检验,高管薪酬、股权集中度、董事会规模与银行的市场风险负相关,独立董事比例与银行市场风险正相关。由此我们可以知道,前3名高管的薪酬越高,股权集中度越高,董事会规模越大,独立董事比例越小,银行的市场风险越小。以银行流动性风险作为被解释量的估计结果,该模型通过检验,统计结果显著,高管薪酬与银行流动性风险正相关。由此我们知道,前3名高管的薪酬越高,银行流动性风险越大。

表3 股份制银行风险承担实证模型统计结果

其次我们就国有银行公司治理与银行风险的模型来说,以银行信用风险作为被解释变量的估计结果(见表4),该模型通过了检验,统计结果显著,高管薪酬与国有银行信用风险显著正相关,表明前3名高管薪酬越高,国有银行信用风险越高。从激励机制来说,这个结果与理论上不一致。事实上由于国有银行近年来不良贷款率不断下降,而国有银行为了响应国家的号召也不断降低高管的薪酬,从而在统计结果上表现出显著正相关。以银行市场风险作为被解释量的估计结果通过了检验,统计结果显著,股权集中度和董事会规模与市场风险正相关,独立董事比例与银行市场风险负相关。由此我们可以知道,股权集中度越高,市场风险越大,董事会规模越大,市场风险越大,独立董事比例越大,市场风险越小。以银行流动性风险作为被解释量的估计结果通过了检验,统计结果显著,高管薪酬与银行流动性风险负相关。由此我们可以知道,前3名高管的薪酬越高,银行流动性风险越小。

最后,我们就城市商业银行公司治理与银行风险模型来说,以信用风险作为被解释变量的估计结果(见表5),该模型通过了检验,统计结果显著,高管薪酬和股权集中度与银行信用风险负相关,董事会规模与银行信用风险正相关。由此我们可以知道,前3名高管薪酬越高,股权集中度越高,银行信用风险越小,而董事会规模越大,独立董事比例越高,银行信用风险越大。以银行市场风险作为被解释变量的估计结果通过了检验,统计结果显著,股权集中度和独立董事比例与银行市场风险正相关。由此我们可以知道,股权集中度越大,独立董事比例越高,银行市场风险越大。以银行流动性风险作为被解释变量的估计结果通过了检验,统计结果显著,高管薪酬和董事会规模与银行流动性风险负相关,独立董事比例与银行流动性风险正相关。由此我们可以知道,高管薪酬越低,银行流动风险高,董事会规模越小,银行流动性风险越大,独立董事比例越小,银行流动性风险越小。

表4 国有银行风险承担实证模型统计结果

表5 城市商业银行风险承担实证模型统计结果

四、结论

本文主要讨论的是不同类型银行公司治理结构与风险承担之间的关系。由于我国银行上市时间不一致,大部分银行上市都比较晚,为了保持了数据的一致性以及中国银行业的特征,我们将银行分为三大类,即股份制银行、国有银行和城市商业银行,利用Panel Data 模型,研究不同类型银行公司治理结构与风险承担之间的关系。本文通过实证得到以下结果:

1.从股份制银行,国有银行和城市商业银行公司治理结构与风险承担的模型中可以看出,高管薪酬与银行信用风险,市场风险和流动性风险均呈负相关的关系,表明高管薪酬越高,银行风险越小。目前股份制银行的高管薪酬明显高于国有银行和城市商业银行,股份制银行的信用风险也明显的低于国有银行和城市商业银行。在综合考虑经营成本的前提下,健全高管激励机制,合理设计高管薪酬,可以有效的控制银行信用风险。

2.对股份制银行和城市商业银行来说,股权集中度与银行信用风险负相关,表明股权集中度越高,信用风险越小;而对于国有银行来说,股权集中度与银行风险正相关,表明股权集中度越高,银行风险越高。股份制银行和城市商业银行提高股权集中度,国有银行降低股权集中度,保持适当集中的股权有利于降低银行信用风险。

3.对股份制银行和国有银行来说,独立董事比例与银行风险负相关,表明独立董事比例越高,银行风险越低。而对于城市商业银行来说,独立董事比例与银行风险正相关,表明独立董事比例越高,银行风险越高。这和传统的理论不太一致,由于目前城市商业银行的董事会结构不太合理,独立董事在董事会起的作用太小,其岗位形同虚设,过多的独立董事没有起到监督作用,反而起到相反的作用,使得城市商业银行的经营机制没有发挥好,加大了银行的风险。股份制银行和国有银行可以适当提高独立董事比例,而城市商业银行可以稍微降低独立董事比例,优化董事会结构,可以降低银行风险。

4.对于股份制银行来说,董事会规模与市场风险负相关,表明董事会规模越大,市场风险越小。对于国有银行来说,董事会规模与市场风险正相关,表明董事会规模越大,市场风险越大。对于股权高度集中的国有银行来说,董事会的注意力集中在大股东身上,而忽略了对管理层有效的监督,造成了国有银行的市场风险较大。而对于城市商业银行来说,董事会规模与市场风险的关系并不显著。这是由于在数据选取区间内城市商业银行的董事会规模没有变化,导致其统计结果不显著。

[参考文献]

[1]曹艳华,牛筱颖.上市银行治理机制对风险承担的影响(2000-2007)[J]金融论坛,2009(1):43-48.

[2]陈晓蓉.台湾银行业公司治理机制与风险承担行为之关系[J]中国台湾风险管理学报,2003(5):393-410.

[3]丁忠明.中国公司董事会治理研究[M].合肥:合肥工业出版社,2009.

[4]高铁梅.计量经济分析方法与建模:Eviews应用及实例(第二版)[M].北京:清华大学出版社,2009.

[5]孔德兰、董金.公司治理机制对商业银行风险承担影响的实证分析[J]中央财经大学学报,2008(11):38-42.

[6]巩震、金永生、王俊样.中国上市公司管理层持股与公司绩效实证分析[J]北京邮电大学学报,2008(6):44-48.

[7]李维安、曹廷求.股权结构、治理机制与城市银行绩效-来自山东、河南两省的调查证据[J]经济研究,2004(12):4-15.

[8]张显球.董事会制度:理论研究及基于上市银行的实证分析[M]北京:中国金融出版社,2010.

[9]张学陶、李豪杰.我国上市银行公司治理对风险承担的影响研究[J]求索,2009(10):27-29.

[10]赵玲.公司治理:理论与制度[M]北京:法律出版社,2009.

[11]Caprio, G., L. Laeven, and R. Levine, 2007, “OwnershipandBankValuation”, Journal of Financial Intermediation, pp584-617.

[12]Chava,S., M. Roberts, 2008, “How does financing affect investment? The role of debtcovenants”, Journal of Finance, forthcoming.

[13]Lee, K., Peng, M.W., Lee, K., 2008, “From diversification premium to diversification discount during institutional transitions”, Journal of World Business,vol. 43,pp47-65.

[14]Loranth, G. and A.D. Morrison, 2007, “Multinational bank capital regulation with depositinsurance and diversification effects”, Journal of Business, Finance and Accounting,forthcoming.

[15]LucLaeven and Ross Levine, 2008, “Bank Governance,Regulation,and Risk Taking”, NBER Working Papers14113,National Bureau of Economic Research,Inc.

[16]MertonR.C., 1977, “Analytic derivation of the cost of deposit insurance and loanguarantees”, Journal of Banking and Finance, vol. 1.

[17]Petersen, M., 2008, “Estimating standard errors in finance panel data sets: Comparingapproaches”, Review of Financial Studies, vol. 22, 435-480.

[18]YiWang,TrevorWilmshurst, 2008, “Board leadership structure and firm risk-taking behavior”, Corporate ownership and control,52-60.