增值税转型对企业固定资产投资影响分析

○樊 葵 (福建农业职业技术学院 福建 福州 350007)

增值税转型对企业固定资产投资影响分析

○樊 葵 (福建农业职业技术学院 福建 福州 350007)

本文分析指出在消费型增值税环境下企业固定资产投资的效果好于生产型增值税,不同类型企业在增值税转型中受益程度不同,固定资产比例高的企业投资收益水平将得到更大提高。这表明增值税转型对鼓励我国企业投资进而拉动内需具有积极作用,同时也对促进企业技术进步和产业结构优化有着深远影响,利于今后我国经济的良性发展。

增值税转型 固定资产投资 影响

自2009年1月1日起,在全国所有地区、所有行业推行增值税转型改革,增值税转型在维持现行税率不变的前提下,是一项重大的减税政策。转型最直接的影响是固定资产投资,其抵扣范围的扩大直接减少了固定资产购置成本,减轻了企业固定资产投资负担,增加企业投资积极性。从长期来看对扩大国内需求、促进企业技术更新改造和产业结构升级、以及提高企业整体竞争力具有重大意义。

一、增值税转型概况

增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品附加值部分征收的一种流转税。在对货物和劳务普遍征收增值税的前提下,按照外购固定资产所含进项税额扣除方式的不同可分为生产型、收入型和消费型。生产型增值税是对固定资产进项税额不予抵扣;收入型增值税是对其按折旧进度分期抵扣;消费型增值税则允许一次性抵扣。我国自1994年正式出台起,出于对投资过热、财政资金紧张等因素的考虑,一直实行的是生产型增值税。在前几年对东北老工业基地、中部地区26个老工业基地部分行业增值税试点改革的基础上,自2009年1月1日起在全国范围内实施增值税转型改革,将我国现行的生产型增值税转为消费型增值税。其内容包括以下几个方面:增值税对一般纳税人新购进设备所含的进项税额可以计算抵扣;购进的应征消费税的小汽车、摩托车和游艇不得抵扣进项税;取消进口设备增值税免税政策和外商投资企业采购国产设备增值税退税政策;小规模纳税人征收率降低为3%;将矿产品增值税税率从13%恢复到17%。

二、增值税转型前后企业投资效果比较

1、固定资产投资成本不同

我国企业会计制度规定,固定资产成本包括为购建固定资产所发生的一切合理的、必要的支出。假定企业购进生产性设备的不含税价为F,增值税税率为17%,所得税税率为T。在生产型增值税条件下,对当期购入固定资产支付的进项税额不容许抵扣,从而使这部分税款进入固定资产的购置成本。这样固定资产的投资成本包括买价和增值税两部分,投资成本为F(1+17%)。在实行消费型增值税后,购入固定资产支付的进项税额允许在当期销项税额中抵扣,固定资产的购置成本仅包括资产的买价F,使购置成本降低了F×17%。另外,由于固定资产进项税额的抵扣,企业应交增值税额降低,使得以增值税为税基的城建税和教育费附加缴纳税额减少。假定城建税的税率是7%、教育费附加的征收率是3%,则节省了附加税支出共计F×17%(3%+7%)。综合固定资产购置成本的降低和附加税的节约,固定资产投资成本降低幅度为△F=F×17%+F×17%(3%+7%)=18.7%F。

2、经营期各年现金流量不同

在投产后的经营期间,各年现金净流量NCF由税后的营业收入、支付的税后付现经营成本和折旧抵减所得税三部分组成。即NCF=营业收入(1-T)-付现成本(1-T)+折旧×T。假设固定资产使用年限为n年,期末无残值,按直线法计提折旧。生产型增值税条件下企业每年的折旧额为,消费型增值税条件下固定资产购置成本降低,因而每年的折旧额也降低为,增值税转型使企业每年的折旧额降低n。折旧额的降低使折旧抵税相应降低,导致各年现金净流量减少。转型后企业各年净现金流量差额为△NCF,则△NCF=-

3、固定资产投资净现值不同

如前所述,增值税转型后企业固定资产投资成本节约,增加了现金流入18.7%F,同时转型后经营期各年由于折旧抵税的减少使现金净流量减少。假设企业资金成本为i,在考虑了货币的时间价值后,增值税转型使企业净现值变动额为。可以判断出来投资成本的节约大于折旧抵税额的现值,△NPV>0,表明增值税转型后企业固定资产投资净现值增加,企业将获得更佳的投资效果。

4、企业投资收益率不同

假设企业非固定资产投资为C。在消费型增值税下,企业投资总成本仅包含资产买价,不包括固定资产增值税,为F+C;生产型增值税条件下,企业投资总额中包括了固定资产增值税,其投资总成本为F(1+17%)+C。假设企业在生产型增值税条件下的营业利润为E0,在消费型增值税条件下的营业利润为E1。增值税转型后由于固定资产折旧额的降低,使得企业经营成本降低,导致营业利润增加,因此消费型增值税下的营业利润由此可知,生产型增值税下的投资报酬率为消费型增值税下的投资报酬率为。比较两者大小,可以用为参照式,可以看出综合前两者可知 ROI2>ROI1,说明转型后企业的投资报酬率得到提升。

三、固定资产比重不同的企业在增值税转型中受益程度比较

由于增值税转型只对固定资产投资成本降低有利,对非固定资产投资成本没有影响,因而在企业投资收益率普遍得到提升的基础上,固定资产投资比例不同的企业在增值税转型中受益程度并不相同。

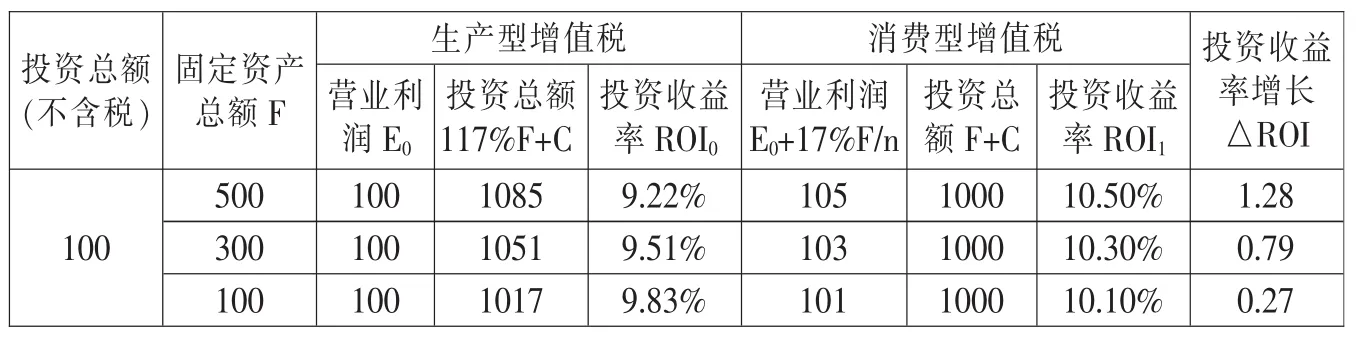

假设某企业不含增值税的投资总额为1000万元,在生产型增值税条件下营业利润总额为100万元,固定资产使用年限为10年。在固定资产比例分别为50%、30%、10%的情况下,企业投资收益率的提升幅度如表1所示。

表1 增值税转型前后企业投资收益率的比较(单位:万元)

从表1数据分析可知,在生产型增值税条件下,由于固定资产成本中包含了增值税额,固定资产比例不同的企业投资总成本不相同,即使产生相同的经营利润,投资收益率也不相等。固定资产比例越大投资收益率越低,固定资产越少企业收益水平越高,可见固定资产投资是不受鼓励的。

在消费型增值税下,投资成本的节约和营业利润的增加,使企业投资收益率得到提升。在固定资产比例不同的情况下,经营成本中包含的折旧额不等,增值税转型后由于折旧减少而增加的营业利润并不同,企业投资收益率增长的幅度也不相同。如表1所示,当固定资产比例为10%时,收益率提升0.27%;当固定资产比例为50%时,收益率提升1.28%。可见投资收益水平变化情况与固定资产占投资总额比例密切相关,固定资产比重越大的企业,投资收益率的增长幅度越大。

一个企业固定资产的投资额越大,采用的设备越先进,技术越密集,资本有机构成越高,增值税由生产型改为消费型后对它的发展就越有利。这对企业增加固定资产投资是一个积极的刺激。会越快,在增值税转型中受益就越大。

四、增值税转型对不同类型企业固定资产投资影响

由于各种类型企业资产结构不同,增值税转型带来投资成本降低以及投资收益率提升的程度不尽相同,在增值税转型中受到的影响有所不同。

1、对资本密集型企业的影响

资本密集型企业是在生产中需要投入较多资本,技术装备程度较高的企业,其资本的价值构成高,资本的有机构成也高,巨额资本是这种企业价值创造的主要来源,如钢铁企业、石油化、机械制造工企业等。这种企业都具有技术装备先进、机械化和自动化水平高、工艺过程复杂、产品成本中物化劳动的比重大等特点。其资产中固定资产所占比例重大,设备更新换代较频繁,实行消费型增值税后,固定资产进项税额抵扣带来的投资成本节约效果尤为明显。这将大大减轻企业负担,降低固定资产投资的成本,促进企业加大对设备和技术的投入力度,利于企业的长远发展。因其固定资产的比重大,折旧额在企业成本中所占份额较大,实行消费型增值税后折旧的减少将使企业利润有大量增加,从而投资收益率得到很大幅度的提升。资本密集型企业在增值税转型中获利是最大的。

2、对劳动密集型企业的影响

劳动密集型企业是资本有机构成低,需要使用大量劳动力从事生产活动的企业。其机器装备水平不高,技术操作要求低、产品成本中活劳动量消耗占比重较大,如纺织服装、日用百货以及服务性企业等。在劳动密集型企业中,劳动者占用固定资产的数额较低,一般设备和技术水平相对落后,设备更新改造较少。由于企业资产中固定资产投资比例较少,实行消费型增值税后,折旧额减少所带来的营业利润增加数额不多,投资收益率的提升幅度比较有限。相比资本密集型企业和技术密集型企业,劳动力密集型企业在增值税转型中获益是最少的。

然而增值税转型对传统的加工工业和劳动密集型企业发展也是有利的。在允许外购固定资产一次性全部扣除所含进项税额的条件下,固定资产投资成本节约,必将提高这些企业增加投资和更新技术设备的积极性,鼓励企业采用新技术、新工艺、新材料,鼓励技术创新和技术改造。这对于该类型企业的技术进步将起到很好的促进作用。使得部分劳动密集型企业可以通过技术进步转变发展方式,进而脱胎换骨,成为资本密集或技术密集的企业。

3、对技术密集型企业的影响

技术密集型企业是运用现代化科学技术、拥有先进的技术装备和生产工艺、高科技人才相对较多的企业。在技术密集型企业中,对劳动力和传统技术含量不高的设备依赖程度较低,技术开发、技术创新成本在企业成本中占比重较大。一般地说,很大一部分技术密集型企业也是资本密集型的企业,如电子计算机工业、飞机和宇航工业、原子能工业等。这些企业都有高投入的特征,在这些投入中有相当部分是设备投入。增值税转型后,对固定资产进项税额由不能抵扣转为准许抵扣,大大降低了固定资产购置成本,也就降低了企业研发活动的成本,充分调动企业科技投入的积极性,在一定程度上支持了企业研发活动,有利于企业技术进步,提高产品的科技附加值。设备折旧额的减少也会使企业利润有很大程度的增加,投资报酬率也将获得显著的增长。

五、增值税转型促进我国企业固定资产投资的积极意义

1、鼓励投资扩大内需

实行消费型增值税有助于降低企业固定资产投资成本,增加企业的经营利润,提高投资的净现值和投资收益率,无疑会对调动企业投资积极性起到很大作用。增值税转型有利于鼓励投资,特别是可以拉动民间资本投资,鼓励创业,刺激经济增长。从长远、宏观的角度看,经营成本的降低将使得企业在竞争性市场上的产品价格下降,使消费者成为最终的受益者,从而有助于拉动内需,使我国经济持续增长。

2、促进企业技术进步和产业结构优化

目前我国制造业仍处于较低级的发展模式,有很多企业设备老化,技术落后,产品性能差,生产规模小。要提高企业技术水平必须大量投资,引用新工艺、新设备、新材料。在生产型增值税下,购入固定资产要承担沉重的税收负担,使企业资金不足的情况雪上加霜,无力进行设备技术投资。实行消费型增值税降低了企业固定资产购置成本,加速了企业设备更新改造,也调动了企业技术投资和科技创新的积极性,一定程度上推动技术进步。在增值税改革中,越是资本密集型企业和高新技术企业获得利益越多。产业技术越密集,资本有机构成越高,增值税由生产型改为消费型后对它的发展就越有利。增值税转型起到鼓励资本向资本密集型和高新技术产业流动的作用,利于实现产业结构优化和经济增长方式的转变。

3、促进我国出口贸易发展

出口贸易长期以来一直是我国经济的重要支柱,加入WTO后,我国更是广泛进入国际市场,参与国际竞争。世界上大多数国家都实行消费型增值税,出口产品以不含税价格参与国际市场竞争。我国在生产型增值税下固定资产进项税项进入商品成本中,即使在出口环节实行零税率也不能做到彻底退税,提高了出口产品成本。实行消费型增值税保证了出口产品以不含税的价格进入国际市场,降低了出口产品的成本,提高了国际市场竞争力,增加出口企业利润,对出口贸易可以起到很好的促进作用。

2004年起我国以东北老工业基地八大类行业为试点作了增值税转型改革的尝试,收到良好效果,被誉为“撬动了东北地区经济发展的杠杆”。在即将到来的“十二五”中,经济发展要实现主要依靠政府投资和出口拉动,转变为依靠消费、投资、出口协调拉动的转变。这其中增值税转型改革对转变经济发展方式必将起到重要作用。

[1]秦小丽、陈丁:增值税转型对企业现金流及投资的影响分析[J].中国管理信息化,2008(7).

[2]曲宪忠:从成本有机构成角度分析增值税转型对不同类型企业影响[J].中国商界,2010(7).

[3]洪凯:浅析增值税转型改革对企业技术创新的影响[J].中国科技论坛,2009(4).