基金“老鼠仓”治理问题的博弈分析

李 昕 霍鸣庆 苏 焱

【摘要】 近期来,一些基金公司从业人员“老鼠仓”案例时有发生。如何治理“老鼠仓”是摆在监管者面前的一大难题。文章从博弈论角度出发,探讨“老鼠仓”治理问题的惩罚制度设计,以期为治理“老鼠仓”问题提供有效的解决办法。

【关键词】 基金;老鼠仓;治理

一、问题的提出

所谓“老鼠仓”,是指基金经理在使用公有资金买入、拉升某只股票之前,先用个人(机构负责人、操盘手及其亲属、关系户等)的资金在低位“建仓”(即买入该股票),或者明示、暗示他人建仓,待公有资金将股价拉升到高位后,个人仓位率先卖出获利,而公有资金则可能被套牢或者损失应得利益①。 “老鼠仓”是一种特殊的内幕交易行为。因为这种行为具有比基金资金跑得更快、设老鼠仓能蚕食基金赢利,且这些账户大多很隐蔽等特点,所以被形象地称为基金“老鼠仓”。

近期来,一些基金公司从业人员“老鼠仓”案例时有发生。

唐建在2006年3月间利用其担任上投摩根基金管理有限公司研究员、基金经理助理等职务之便,在建议基金买入“新疆众和”股票过程中,使用自己控制的证券账户先于基金买入“新疆众和”股票,为自己和他人非法获利152万元。

南方基金管理公司从业人员王黎敏在2006年8月至2007年3月间,使用自己控制的证券账户,买卖自己所管理基金重仓持有的“太钢不锈”、“柳钢股份”股票,非法获利150余万元。

融通基金管理有限公司原基金经理张野从2007年至2009年,在长达两年的时间内,采用“先于基金买进先于基金卖出”的惯用手法,不仅染指自己任职的指数基金,同时还使融通公司旗下10只基金中的另5只基金为其建“老鼠仓”服务,使该公司旗下6只基金持有人利益受到损害。

基金“老鼠仓”事件最终受到证监会行政处罚,王黎敏、唐建分别被处以7年、终身市场禁入。这是证券投资基金法实施以来证监会对基金“老鼠仓”开出的处罚第一单。张野因大肆修建“老鼠仓”,证监会决定没收其违法所得229.48万元,并处400万元罚款,同时对其实施终身市场禁入措施。由于当时刑法中对这类“老鼠仓”行为并无相关规定,因此对王黎敏、唐建及张野的处罚仅止于行政处罚,而未能追究刑事责任。

“老鼠仓”行为牟取非法利益或转嫁风险,严重破坏了金融管理秩序,损害了公众投资者的利益。为此,刑法修正案(七)将“老鼠仓”行为规定为犯罪。罪名补充规定(四)将该罪确定为利用未公开信息交易罪。中国刑法学专家、中国法学会刑法学会会长赵秉志教授在接受采访时表示,“本罪的确立严密了证券、期货犯罪的刑事法网,对于维护国家对证券、期货交易市场的管理秩序,保护广大投资者的合法权益具有重大意义。”

对于“老鼠仓”行为的惩处及刑法修正案的补充规定,对广大投资者而言,无疑是欢呼雀跃,同时它也表明,随着新世纪的到来,证监会开始把规范市场、保护投资者作为其工作的重点。由此可见,证监会打击证券犯罪的决心和力度日见明显,同时也预示着规范市场发展将成为新世纪中国征券市场的主题。

然而问题是,为什么基金业频爆“老鼠仓”?而基金公司逍遥法外?证监会的处罚、媒体的炮轰为什么难以阻挡“老鼠仓”的脚步?“老鼠仓”的出现固然与部分基金经理的道德缺失有关,但更主要的根源在于对基金公司的处罚力度不够。证监会在对张野追究责任的同时,责令融通公司进行为期6个月的整改。“只此一项,责任岂不太轻!”作为最能弥补受害投资者损失的民事责任,基金公司亦应承担。下面从博弈论的角度对“老鼠仓”的治理问题进行分析。

二、问题的分析

就基金经理设不设“老鼠仓”的问题,如果基金经理设“老鼠仓”而基金公司不监管则基金经理得逞可获得非常收益;相反基金公司监管则基金经理就一定被发现而遭受处罚。这里,博弈双方为基金经理和基金公司。如果基金经理设“老鼠仓”,而基金公司不监管,则基金经理得逞能得到价值为V的收益;相反,如果基金公司监管而基金经理被查处后的效用为-P。同样,基金公司不监管而基金经理未设“老鼠仓”的效用为S,如若基金公司不监管而基金经理设“老鼠仓”,则基金公司要被处罚而得到的效用为-D,而若基金经理不设“老鼠仓”,则其无所得也无所失,收益为0;同样,基金公司监管,则其出一份力得一份收益,即无所得,也无所失,收益为0。总的来讲,基金经理有两种策略,“设老鼠仓”、“不设老鼠仓”,基金公司也有两种,“监管”、“不监管”。基金经理和基金公司的得益矩阵如图1所示:

该博弈是一个没有可被双方接受的纳什均衡的混合策略组合:假设基金经理选择设“老鼠仓”策略,则基金公司最好的选择是监管策略,但若基金公司选择监管策略,则基金经理最好的选择是不设“老鼠仓”策略,而基金经理选择不设“老鼠仓”策略的话,则基金公司最好选择不监管策略;但是既然基金公司选择不监管策略,则基金经理选择设“老鼠仓”策略才是最好……如此循环反复以至无穷。

下面分析基金经理设“老鼠仓”与不设“老鼠仓”以及基金公司选择监管与不监管的最佳混合策略选择。

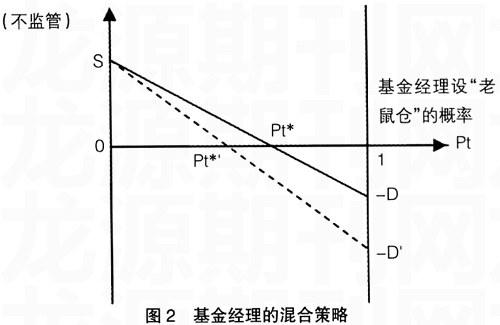

基金经理的混合策略如图2所示:横轴Pt表示基金经理选择设“老鼠仓”策略的概率,它大于0而小于1;1-P,就是基金经理选择不设“老鼠仓”策略的概率,图2中的纵轴表示同基金经理选择设“老鼠仓”策略的各个不同概率相对应的基金公司选择不监管策略的期望支付。结合图1中基金经理和基金公司的收益矩阵,可在图中画出点(0,S)和(1,-D),由这两点做直线并且和横轴相交于(Pt*,0)。可以证明,基金经理的混合策略设 “老鼠仓”与不设“老鼠仓”的概率分布恰好是Pt*和1-Pt*。

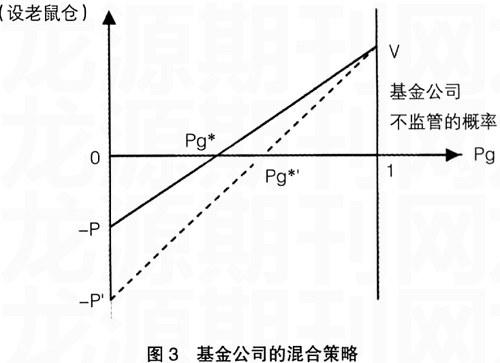

图2中,点(0,S)到点(1,-D)连线上任一点的横坐标是Pt(基金经理选择设“老鼠仓”策略的概率),则该点的纵坐标表示在基金经理选择设“老鼠仓”策略的概率Pt时,基金公司选择不监管策略的期望得益S(1-Pt)+(-D)Pt。若Pt>Pt*,则基金公司选择不监管策略的期望收益小于0,因此基金公司出于自身利益的考虑,会百分百选择监管,因此基金经理设“老鼠仓”一次则要被抓一次,由此对于基金经理来说大于Pt*的设“老鼠仓”概率不可取。反过来,如果 Pt 同样的推理,可知基金公司的混合策略中不监管与监管的概率分布是Pg*和1-Pg*,如图3所示,Pg*和1-Pg*的混合策略是基金公司的最佳选择。 三、问题的解决 从前面的分析可以看出,基金经理有选择设“老鼠仓”策略的动机与可能,而基金公司有选择不监管策略的动机与可能。那么为减少“老鼠仓”现象的发生,是该加重惩罚基金经理还是加重惩罚基金公司?哪种选择更为有效? 加重处罚基金经理会使P增大,在图3中,相当于-P向下移动到-P'。如果基金公司混合策略中的概率分布不变,此时,基金经理设“老鼠仓”的期望收益为负,因此在短期中基金经理会暂停设老鼠仓。但在长期中,基金经理停止设老鼠仓则刺激基金公司提高不监管的概率,在图3中,基金公司不监管的概率从Pg*提高到Pg*',会增加基金经理设“老鼠仓”与不设“老鼠仓”混合策略的期望收益,因此基金经理又倾向于增加选择设“老鼠仓”策略的概率。由于基金经理的混合策略概率分布是由图2决定的,并不受P值的影响,由此可知,加重处罚基金经理尽管短期内能在一定程度上抑制“老鼠仓”行为,但从长期来看则只会刺激基金公司不监管,对防范与打击“老鼠仓”现象并没有大的帮助。

相反,加重对基金公司不监管的失职行为的处罚无论从短期还是长期来看都能更有效地抑制“老鼠仓”现象的发生。加重对基金公司不监管的失职行为的处罚,意味着基金公司不监管的期望收益从-D变化到-D',那么基金公司不监管的期望收益变为负值,基金公司不会再漠视“老鼠仓”行为。基金公司监管,基金经理只能减少“老鼠仓”行为的概率,直到将Pt*下降到Pt*',此时基金公司又会恢复混合策略,达到新的混合策略均衡。即,加重对基金公司的处罚在短期中的效果是使基金公司真正尽职,但在长期中并不能使基金公司更尽职,基金公司的勤勉程度不是由D决定的。加重处罚失职的基金公司在长期中的真正作用恰恰会降低“老鼠仓”发生的概率。

唐建搞“老鼠仓”,上投摩根将其开除了事。而对于更为恶劣的张野建“老鼠仓”,融通基金难脱干系。基金公司应当为此承担行政责任。基金管理公司有权,也有义务对雇员的业务活动进行指挥、指导和监督。

实际上,“老鼠仓”行为与雇主授权或指示范围内的基金运作活动(如研究或投资决策等)均有一定的逻辑关联;否则,“老鼠仓”行为不会得逞。基金管理公司要对自己用人失察、监督不力的重大过失承担责任。

融通基金长达两年发生大面积损害基民利益的行为,绝不是偶然的。基金管理公司主观上虽然没有故意,但在监管方面存在重大过失。建议监管部门应对其进行行政处罚,比如罚款、警告。同时建议在修订基金管理法时,增加对基金管理公司承担行政责任的规定。

刑法修正案增加了对“老鼠仓”行为人追究刑事责任的规定,这充分说明这种行为对证券市场的严重危害和对基民利益侵犯的程度。在对基金公司尚难追究刑事责任的情况下,要想遏制愈演愈烈的“老鼠仓”行为,必须尽快打通民事责任渠道,要求基金公司承担民事责任,同时应加大对基金管理公司的行政处罚及监管力度。

综上所述,在基金经理和基金公司的博弈中,无论在长期还是短期,要更有效地治理“老鼠仓”现象的发生,加重对基金经理的惩罚固然不可或缺,而更有效的措施却是加重对基金公司失职行为的处罚。当加重对基金经理的处罚时,短期的效果是减少“老鼠仓”发生的概率,而长期的效果是使基金公司变得更疏于监管。然而,当加大对基金公司的处罚力度时,短期的效果是使基金公司更加尽职,但长期的效果是降低基金经理“老鼠仓”行为的发生。

根据KMRW声誉模型理论(克瑞普斯、米尔格罗姆、罗伯茨和威尔逊,1982),参与人对其他参与人的支付函数或战略空间的不完全信息,对博弈均衡结果有重要影响,只要博弈重复的次数足够多(没有必要是无限的),合作行为在有限次博弈中就会出现。那么加重对基金公司的处罚,基金公司出于声誉方面的考虑,为赢得市场的信任,得到市场的承认,基金公司会倾向于选择“合作行为”——更加尽职尽责。因此,在我国基金“老鼠仓”治理问题的奖惩制度设计中,既要考虑对投机操纵牟取暴利的基金经理的惩罚,也要考虑对基金公司实施行之有效的奖惩措施,从制度上保证监管的到位和有效进行。只有加大对基金公司失职行为的处罚,才能使基金公司更加珍惜自身的声誉而加强监管,而加强对基金公司的惩处,才是治理基金公司“老鼠仓”现象的本质所在。●

【参考文献】

[1] 谢识予.经济博弈论(第二版)[M].上海:复旦大学出版社,2005.94-97.

[2] 侯光明,李存金.管理博弈论 [M].北京:北京理工大学出版社,2005.66-70.

[3] 姚贤跃.“激励的悖论”与证券监管奖惩制度的博弈论分析[J].投资与证券,2001(7).

[4] 殷洁.论基金“老鼠仓”的防治[J].金融与经济,2007(11).

[5] 张浩.基金“老鼠仓”的法律思考[J].市场周刊.理论研究,2009(8).

[6] 陈善哲.刑法修正案(七)草案一审“老鼠仓”入刑[N].21世纪经济报道,2008-8-26.

[7] 证监会.将加强基金监管严打“老鼠仓”行为[N].上海证券报,2007-9-26.

[8] 周芬棉.频爆“老鼠仓”,基金公司却逍遥,基金公司法律责任当追究[N].法制日报,2009-6-23(6).

[9] 李侠. 融通基金公司“老鼠仓”案审毕[N].金融时报,2009-6-20(2).

[10] 徐伟,林燕. 利用未公开信息交易行为入罪,有效打击“老鼠仓”[N].法制日报,2009-10-22(5).

[11] 商文.“老鼠仓”打击范围扩大[N].上海证券报,2008-12-23(3).

[12] 钟正.刑法修订将进一步追究“老鼠仓”[N].江苏经济报,2008-1-23(2).