分税制中的1∶0.3系数及其例外

王殿志

(复旦大学经济学院,上海 200433)

分税制中的1∶0.3系数,是一项精心的改革设计。它立足长期取向,着眼于存量的缓慢增长与增量的逆转性再分配,起到了逐渐消解阻力、持续推进改革的重要作用。不过,在中央执行以及在省以下的落实过程中,1∶0.3系数表现出了较为明显的可变性:中央曾以一次性奖励地方的形式对1∶0.3系数进行了微调,另外,江苏、上海、福建、广东等东部沿海地区,以及山西、陕西、河南、安徽、广西、陕西、内蒙古、青海等中西部地区也对1∶0.3系数进行了调整,从而衍生出了“1∶0”、“1∶0.1”、“1∶0.15”、“1∶0.2”、“1∶0.25”、“1∶0.5”、“1∶0.6”等诸多例外。

一、1∶0.3系数的确立

分税制中的1∶0.3系数,源于刘克崮同志在1993年8月北戴河会议期间的一次财政部工作层内部讨论会上所提出的“挂钩”思想。随后,其正式出现于1993年12月15日颁布的《国务院关于实行分税制财政管理体制的决定》(国发[1993]85号)文件中:“1994年以后,税收返还额在1993年基数上逐年递增,递增率按全国增值税和消费税的平均增长率的1∶0.3系数确定,即上述两税全国平均每增长1%,中央财政对地方的税收返还增长0.3%”。在1994年8月举行的全国财政会议的基础上,1994年8月24日颁布的《国务院关于分税制财政管理体制税收返还改为本地区增值税和消费税增长率挂钩的通知》(国发[1994]47号)修订指出:“中央财政对地方税收返还数额的递增率改为按本地区增值税和消费税增长率的1∶0.3系数确定”;另外,增值税和消费税增长率按缴入中央金库的增值税和消费税的增长率计算,即按消费税的100%以及增值税的75%的增长率计算。

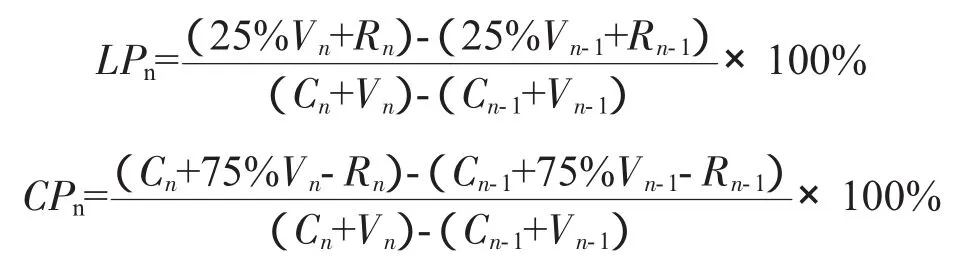

国务院在规定1∶0.3系数时所涉及的增值税和消费税特指由中央税务机构征收的国内增值税和国内消费税,而与海关代征的进口环节的增值税和消费税无关,这是因为海关代征的进口环节的增值税与消费税属于中央的固定收入,地方不参与分享。综上所述,适用于1995年及其以后年度的关于分税制1∶0.3系数的规定可用公式表示为:

式中:R——中央财政对地方的税收返还数额;

C——国内增值税税收收入;

V——国内消费税税收收入;

n——本年度(1995年度及其以后);

n-1——上年度。

国务院关于分税制1∶0.3系数的初步规定及其修订,旨在控制财政包干制下的地方既得利益的增长幅度。根据分税制套算1993年的地方财力后可知,与财政包干体制相比较,中央多拿走了1711.5亿元,占地方经常性支出的89.07%。显而易见,这就是对地方在财政包干制下的既得利益的量化结果。在中央通过分税制拿走了大部分原本属于地方经常性收入的条件下,分税制一旦实施后,地方唯有依靠中央财政对地方的税收返还才能保证经常性支出,否则,地方就无法“保工资、保运转、保稳定”。中央通过公式化的规定,以税收返还的形式保证了地方的既得利益,并且,在1∶0.3系数的支配下,让其与上划中央的国内增值税和国内消费税税收收入的增长率挂钩。这样,地方的既得利益得以逐年增长,但增长幅度小于中央的新得利益,且逐年拉大。《中国政府间财政关系图解》、近年的《地方财政统计资料》以及财政部网站公布的《2008年中央对地方税收返还和转移支付支出情况》等资料提供的数据表明,中央财政对地方的税收返还规模逐年递增,已从1994年的1799亿元增至2005年的2859亿元。1994年-2009年中央财政对地方的税收返还累计约39892亿元,年均2493亿元。

1∶0.3系数的确立,与国内增值税和国内消费税税收收入增量中的中央与地方分配关系的调整取向有关。《国务院关于实行分税制财政管理体制的决定》就明确指出,分税制财政管理体制改革的指导思想是:“中央要从今后财政收入的增量中适当多得一些,以保证中央财政收入的稳定增长”。1994年以后中央与地方的国内增值税与消费税收入增量分配关系,除了涉及按1∶0.3系数计算的税收返还外,还涉及国内增值税中央与地方75∶25分享比例,以及其它税制与税收政策的调整等因素。需要说明的是,分税制中的1∶0.3系数规定不涉及与国内增值税和国内消费税有关的出口退税的内容,即出口退税数额不计入中央财政对地方税收返还的测算基数,二者不挂钩的这一观点可以通过中央财政对地方税收返还数额的估算加以印证;另外,在试算1∶0.3系数下的中央与地方国内增值税和国内消费税收入增量分配关系时,不考虑中央2000年起对民族地区的国内增值税增量转移支付因素,也不考虑中央2009年起因成品油价格和税费改革引致的国内消费税税收增收因素。

为了便于回答中央与地方在国内增值税和国内消费税收入增量中“谁多得”、“谁少得”,以及“多得多少”、“少得多少”的问题,宜采用中央与地方国内增值税和国内消费税收入增量占比的衡量指标加以确定。

中央(地方)国内增值税和国内消费税税收收入增量占比=中央(地方)国内增值税和国内消费税税收收入增量÷国内增值税和国内消费税税收收入增量×100%。

其中:中央国内增值税和国内消费税税收收入增量=75%国内增值税税收收入增量+100%国内消费税税收收入增量-中央财政对地方税收返还增量;地方国内增值税和国内消费税税收收入增量=25%国内增值税税收收入增量+中央财政对地方税收返还增量。数量关系可用公式表示为:

式中:LP——地方国内增值税和国内消费税税收收入增量占比;

CP——中央国内增值税和国内消费税税收收入增量占比;

R——中央财政对地方的国内增值税和国内消费税税收返还数额;

C——国内增值税税收收入;

V——国内消费税税收收入;

n——本年度(1995年度及其以后);

n-1——上年度。

如此一来,在已知国内增值税和国内消费税税收收入数据的条件下,可以对分税制实践中的1∶0.3系数,以及其他任意系数下的1994年-2009年中央与地方国内增值税和国内消费税税收收入增量占比情况进行试算。现摘录部分试算结果,如图1所示。

无论是1∶0.3系数,还是其他系数,其对应的中央国内增值税和国内消费税税收收入增量占比曲线均向右上方倾斜,而区别仅在于倾斜幅度、波动幅度的差异。这一趋势特征表明,分税制中的系数分配关系有章可循——同样的财政决算数据、同样的计算公式,却在不同系数的支配下显示了“中央占比逐年递增、地方占比逐年递减”的一般性规律。在国内增值税和国内消费税税收收入保持增长等规定不变的前提下,中央占比在未来无限接近百分之一百,反之,地方占比无限接近于零。

从1993年8月北戴河会议上就已讨论并最后确定的1∶0.3系数来看,在1994年,中央国内增值税和国内消费税税收收入增量占比为54.88%,地方国内增值税和国内消费税税收收入增量占比为45.12%,即实现了“对增量分配,中央拿一半多一点、地方拿一半少一点”的既定目标,而且,其中的“一点”可以被具体量化为“4.88个百分点”。这个被量化的“一点”少于1∶0.2系数下的“11.65个百分点”,更少于1∶0.1系数下的“18.41个百分点”。系数究竟怎么定?1∶0.3系数并不是唯一的选择,最初的建议是 1∶0.5,与 1∶0.3 系数相比较,1∶0.5 系数下的中央汲取能力要弱一些。如果按照1∶0.5系数计算,1994年中央国内增值税和消费税税收收入增量占比为41.34%,地方的为58.66%,这样一来,就没有实现“对增量分配,中央拿一半多一点、地方拿一半少一点”的既定目标。

另外,需要特别指明的是,在分税制中央与地方国内增值税和国内消费税税收收入分配关系中,存在一个均等分配初始增量的系数——图1中的1∶0.3721系数,这一系数意味着1994年中央国内增值税和国内消费税税收收入增量等于1994年地方国内增值税和国内消费税税收收入增量,即“中央得一半,地方得一半”。若调低0.3721,就能达到1994年“中央得一半多、地方得一半少”的目标;反之,若调高0.3721,就有了1994年“中央得一半少、地方得一半多”的结果。在1∶0.3系数的支配下,2009年中央与地方国内增值税与国内消费税税收收入增量占比分别为77%与23%,这就说明,“中央比地方多得了54个百分点”。若在其他系数下,中央的多得要想达到这一水平,用时非快即慢。举例而言,相较于 1∶0.3 系数,1∶0.2 系数用时较短,其所代表的中央汲取能力更强,而1∶0.4系数用时较长,其所代表的中央财力汲取能力较弱。

由上可知,1∶0.3系数的确立,立足长期取向,不以拉大初始分配差距为目标,它不仅是化繁为简的结果,而且是《国务院关于实行分税制财政管理体制的决定》所明确的“中央财政收入占全部财政收入的比例要逐步提高,对地方利益格局的调整也宜逐步进行”、“通过渐进式改革先把分税制的基本框架建立起来”等体制原则的集中体现。

二、例外的产生

分税制伊始,在1∶0.3系数之外,就产生了1∶0.6系数。1∶0.6系数仅适用于1994年,是中央与地方财政分配关系中的特例。中央为了弥补因税收返还基数超预期增长而导致的财力减收,遂于1994年8月的全国财政会议上规定了地方上划中央国内增值税和国内消费税税收收入的增长目标。1∶0.6系数即与中央核定的增长目标挂钩——地方上划国内增值税和国内消费税税收收入每超过增长目标1%,中央财政对地方的税收返还就增长0.6%。

假设中央对某地核定的1994年上划中央的国内增值税与国内消费税税收收入增长目标为16%,而结算后的实际增长率为18%,那么,中央财政对地方超收部分的税收返还数额=1993年税收返还基数×0.6×(0.18-0.16)。如果仍按原定的1∶0.3系数计算,可知超收部分的税收返还数额=1993年税收返还基数×0.3×(0.18-0.16)。二者相较,1∶0.6系数就等同于中央财政对地方超收部分给予一次性奖励,即对地方超收部分另加1∶0.3系数返还,其用意在于调动各地组织收入的积极性,确保上划中央国内增值税与消费税税收收入的增长。

经测算可知,1994年中央财政因超收而按1∶0.6系数多返还地方的数额约32亿元,并没有计入之后年度中央财政对地方的税收返还基数,否则,该数额在2008年约59亿元,而1994年-2008年因此产生的中央财政对地方的税收返还数额也将达到640亿元左右的规模。

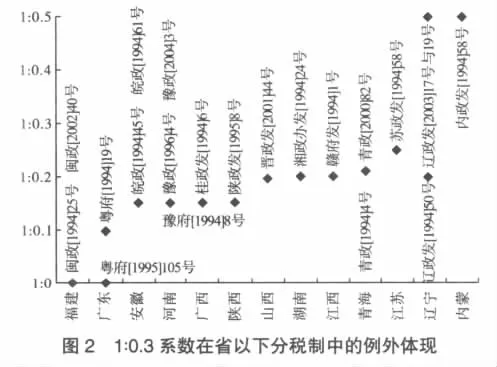

自1995年起至今,中央保持了1∶0.3系数的稳定性与严肃性,没有调整过,一直按1∶0.3系数核定税收返还数额。然而,在省以下分配关系中,1∶0.3系数的稳定性就弱了很多。中央按1∶0.3系数向地方的返还,须经由省以下的财政管理体制进行再分配。多数情况下,省以下的国内增值税和国内消费税税收返还系数,比照中央的1∶0.3系数设定。但是,据本文搜集、整理的资料可知,在32个省、自治区、直辖市中,尚有11个省(辽宁、江苏、福建、广东、陕西、山西、河南、青海、安徽、河南、湖南)、2个自治区(内蒙古、广西)与1个直辖市(上海)曾明确了不同于1∶0.3系数的例外系数或其它规定。这些例外系数,均源于上述各省、自治区、直辖市已颁布的省级财政管理体制类文件。现把这些省级财政管理体制类文件中的国内增值税与消费税税收返还中的例外系数归纳整理如下,如图2所示。

有的省以下国内增值税和国内消费税收入返还系数变动不居,存在反复调整的情况。比如,《广东省财政管理体制改革实施方案》(粤府[1994]19号)规定,1994年起,对于中央返还的国内增值税和国内消费税税收增量,省级财政留用三分之二,即省级财政按1∶0.1系数对下返还。随后,《广东省人民政府关于印发广东省分税制财政管理体制实施方案的通知》(粤府[1995]105号)重新规定,1996年起,对于中央返还的国内增值税和国内消费税税收增量,省级财政全留,不对下返还,即省对下的返还系数为 1∶0。

有的省份在确定省对下国内增值税和国内消费税收入返还系数时,也限定了地市对下的国内增值税和国内消费税税收返还系数。比如,《河南省政府关于省对市地实行分税制财政管理体制的决定》(豫政[1994]8号)规定,1994年起,对于中央返还的国内增值税和国内消费税税收增量,省级财政留用一半,对下返还一半,即按1∶0.15系数对下返还。为了适当增加市地的调控财力,《河南省人民政府关于完善分税制财政管理体制的通知》补充规定,1996年起,省级财政继续按1∶0.15系数对下返还,市地级财政最少要按1∶0.1系数对下返还,即市地级财政最多集中应返县市增量的1/6,且市地集中的收入增量要全部用于需补助的县。

在省以下的分税制实践中,本应向下返还的增量被上级财政集中是普遍的现象,但也存在反面的情况,即向下返还的增量被额外追加。比如,《内蒙古自治区人民政府关于实施分税制深化财政管理体制改革有关问题的决定》(内政发 [1994]85号)规定,自治区财政对其他盟市(呼和浩特、包头两市除外)的税收返还系数按1∶0.5确定;又如,《辽宁省人民政府关于进一步完善省市财政管理体制的决定》(辽政发[2003]17号)规定,对县乡上划中央国内增值税和国内消费税税收增量返还部分,由现行的1∶0.2系数返还改按 1∶0.5系数返还。

另外,省以下的税收返还系数可能被其他规定所替代。比如,《上海市人民政府关于市与区县实行分税制财政管理体制的决定》(沪府发[1994]6号)规定,按1∶0.3系数返还市财政的部分,首先用于抵付市级政策性补贴的增加额(最高不超过中央返还额的50%),然后按市和区县增值税的增长比例分拆,由市财政将应返还给区县的部分按照人均支出投入因素法,参照各区县人口数占全市人口总数的比例返还给各区县。

分税制之初,省以下的财政分配关系,中央没有拘泥,而是要求各省、自治区、直辖市、计划单列市进行配套改革,在不挤占中央财力的前提下,制定属于本地区的分税制财政管理体制。中央的这一规定,也就给各省、自治区、直辖市、计划单列市预留了剩余分配权。依此类推,市、县在不挤占中央、省等上级财力的前提下,也拥有相应的剩余分配权。因此,省以下分税制财政管理体制中的例外系数,尤为多样,同一时间范围内的不同地区、同一地区的不同时间,上级财政对下级财政的返还系数均会有所不同。

分税制中的1∶0.3系数,在中央与地方分配关系中的稳定性要大于省以下分配关系中的稳定性。因为,中央与地方分配关系中的例外系数,仅增加了中央财政1994年度的税收返还数,该增加额也没有逐年计入以后年度的返还基数。与此相比较,省以下分配关系中的例外系数一经确定,就具有了较强的体制依赖性,持续时间较久,随之产生的相应增加额或减少额一旦逐年计入以后年度的返还基数,则影响更为长远。

三、结语

分税制中的1∶0.3系数,是财政体制改革中的一项创造,也是“增量改革”或“渐进式改革”原则的具体体现。至于在实践中衍生出来的诸多例外,均为各级财政在体制改革中因地制宜的配套举措。无论是1∶0.3系数,还是由此衍生的例外,都是分税制财政管理体制所允许的,这也充分反映了分税制财政管理体制所具有的弹性特征——中央对省以下分税制不搞“一刀切”的思路。今后,宜在肯定既往中央与地方、省以下政府间财政分配关系的基础上对分税制中的类似规定加以规范。比如,在《财政部关于推进省直接管理县财政改革的意见》(财预[2009]78号)所倡导的“省直管县”财政体制框架下,中央财政与省级财政都应重新审视把国内增值税和国内消费税税收返还以及所得税基数返还、成品油价格和税费改革税收收入返还等其它转移性财力向下核定的旧有做法,适时调整,以合理划分收入范围与支出责任,进一步理顺中央与地方以及省以下政府间的财政分配关系。

〔1〕刘克崮.我的亲历:1994年前后的财税体制改革[J].中国财政,2008.

〔2〕中国财政年鉴编辑委员会.中国财政年鉴(1995)[M].北京.中国财政杂志社,1995.

〔3〕李萍,许宏才.中国政府间财政关系图解[M].北京.中国财政经济出版社,2006.

〔4〕艾立郊.增值税和消费税返还问题的解答[J].预算管理与会计,1997.