外国基层政府公共服务能力考察及对我国的启示

安体富 贾晓俊

(中国人民大学财政金融学院,北京 100086)

一、地方政府提供公共服务的相关理论

为了统一口径,本文将世界各国的政府分为三个层次,中央政府(或联邦政府)、省(或州)政府和基层政府(如城市、学区等),省(或州)政府和基层政府合称为地方政府。在各国的财政实践中,地方政府发挥着非常重要的作用。相关理论表明,地方政府的存在有助于使政府提供的公共服务更符合居民偏好。早在1957年,美国经济学家施蒂格勒(Stigler,1957)就地方政府存在的合理性进行了如下论述:一是地方政府更接近民众,更了解民众对公共服务的偏好,因而提供的公共服务更符合公众需要;二是不同辖区的居民应有权选择他们偏好的公共服务的种类及数量。以上论述表明,由地方政府提供其辖区内的公共服务有利于资源有效配置。而美国经济学家奥尔森(Olson,1969)则认为,如果一个行政区域范围与其受益范围重叠,则“搭便车”问题就不会存在,公共服务的边际收益等于边际成本,这样可以确保提供最佳的公共服务数量。如果在不考虑收入分配的前提下,将联邦政府的资金转移给州政府的唯一合理理由是地方政府提供公共服务的受益范围超过了其行政区域范围。另外,根据美国经济学家奥茨(Oates,1972)的分权定理,地方政府应提供受益范围限于本辖区的公共服务。因为,第一,不同辖区政府在本辖区提供公共服务,选民对公共服务的偏好差异更容易得到反映;第二,多个辖区的存在能够促进公共服务生产的技术革新,可以提高公共服务的供给效率。第三,如果由辖区政府提供公共服务,要负担的成本更明确,分权政府体系为合理提供公共服务提供了制度保障。

在如何促进地方政府有效提供公共服务方面,一些经济学家也进行了论述。如美国经济学家蒂博特(Tiebout,1956)提出,在存在众多的地方政府且各地方政府提供的公共服务和取得税收收入的组合模式各不相同的情况下,居民选择最能满足自己的辖区居住。居民通过迁移,显示其对公共服务的偏好,居民为公共服务支付的价格(税收)是自愿的,和居民在私人物品市场的自愿购买相同。在这种情况下,每个居民为公共服务支付的成本和其从公共服务得到的效用是一致的,因此公共物品或服务的供给是有效的,此时的公共服务的产量是有效供给量。上述人口迁移模型在地方政府合并、促进人口移动以及收入支出结构的稳定上具有政策含义。而美国经济学家布坎南(Buchanan,1965)则认为,如果由俱乐部来提供公共服务,可以确保社区的形成与最优公共服务供给相符。

以上相关理论说明了地方政府在公共服务供给中的重要地位及如何促进地方政府有效提供公共服务。下面以地方政府中的基层政府作为研究对象,具体考察发达国家及发展中国家基层政府的公共服务能力。

二、发达国家和发展中国家基层政府公共服务能力考察

(一)发达国家和发展中国家基层政府财政支出考察

基层政府支出占全国财政支出的比重可以反映基层政府在提供公共服务中的相对地位及一国财政支出的分散程度。图1列出了12个发达国家基层政府的相对支出指标,从图中可以看出,北欧国家这一指标较高,其中丹麦最高,为48%,说明在丹麦,将近一半的公共服务由基层政府来提供。而美国、英国、法国、加拿大及德国,这一指标低于30%,最低的加拿大和德国为15%。图2列出了10个发展中国家基层政府相对支出指标,中国最高,达到51%,其次,波兰为37%,最低的印度为3%。

总体来看,发展中国家与发达国家相比,基层政府在提供公共服务中地位相对较低,财政支出的集中化程度较高,图1中12个发达国家基层政府相对支出指标的平均值为28%,而图2中的10个发展中国家基层政府的平均值为23%,如果不包括中国在内,平均值只有17%。但在发展中国家行列中,中国较为特殊,基层政府相对支出比重比发达国家中比值最高的丹麦还要高3个百分点,也就是说,中国财政支出的分散化程度较高,超过一半的公共服务是由基层政府来提供的,基层政府在公共服务的提供中发挥着极为重要的作用。

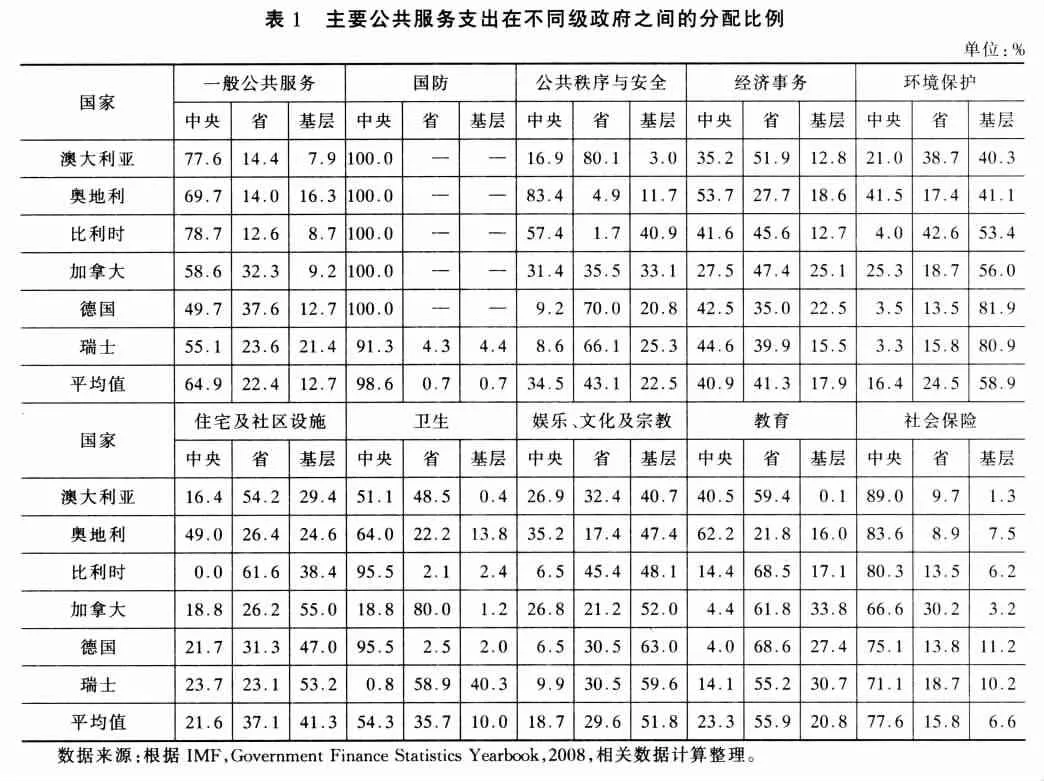

考察基层政府财政支出总量后,以下以6个国家为例,通过10类公共服务在中央、省(或州)及基层政府之间的分配比例来考察基层政府公共服务范围。总体来看,基层政府提供的公共服务范围较为广泛。如表1所示,所列的10类公共服务项目中,瑞士的基层政府均有支出,而其它5个国家,国防是唯一的基层政府没有参与提供的公共服务项目,其它9类公共服务项目,基层政府均有支出,这也符合有关政府间事权划分的原则,因为国防受益范围是整个国家,所以应由中央政府负责。

就具体的公共服务项目来看,基层政府在环境保护、娱乐文化及宗教、住宅及社区设施支出中责任较大,在各类总支出中基层政府支出所占比例的平均值分别为:58.9%、51.8%、41.3%;而基层政府在教育、卫生和社会保险支出中的责任较小,在各类总支出中基层政府支出所占比例的平均值分别为:20.8%、10%、6.6%。进一步分析会发现,以上6国教育和卫生主要采取了两种支出模式:一种是澳大利亚和奥地利模式,即教育和卫生总支出在中央和地方政府之间的分配比例相当,如在教育支出中,澳大利亚59.5%和奥地利37.8%的支出由地方政府负责,其中0.1%和16%由基层政府负担,在卫生支出中,澳大利亚48.9%和奥地利36%的支出由地方政府负担,其中0.4%和13.8%由基层政府负担,其余部分则由中央政府负担,在这种支出模式中,基层政府支出责任相对较小;而其它4国则采取了另外一种支出模式,即教育和卫生总支出在中央和地方政府间的分配比例偏向一级,或者主要由中央政府负责,或者主要由地方政府负责。在教育支出中,比利时85.6%、加拿大95.6%、德国96%和瑞士85.9%的支出部分由地方政府负责;在卫生支出中,比利时和德国均有95.5%的支出部分由中央政府负责,而加拿大81.2%和瑞士99.2%的支出部分则由地方政府负责。无论是教育支出还是卫生支出,在由地方政府主导的支出模式中,省(或州)政府支出所占比重相对较大,而基层政府支出所占比重相对较小。从社会保险支出模式来看,6个国家均采取中央政府主导的支出模式,中央政府支出占比最高的澳大利亚达到89%,最低的瑞士也达到71.1%。

?

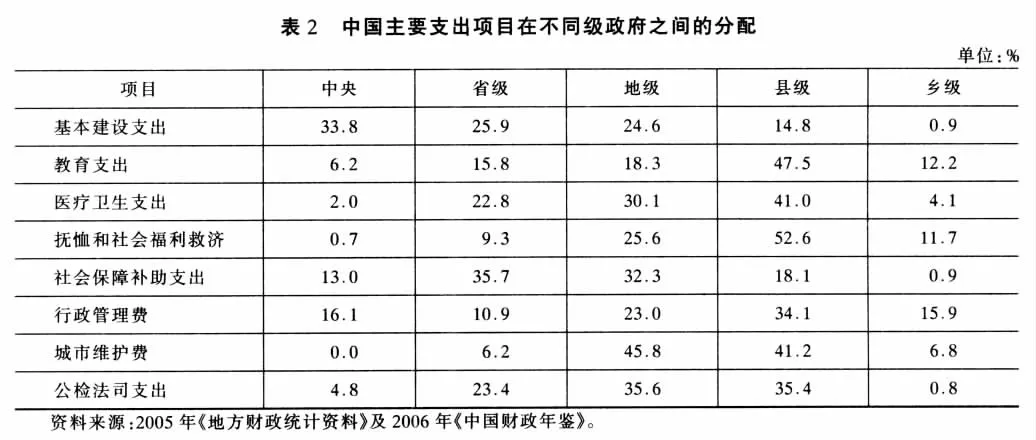

以下考察中国基层政府支出情况,在表2所列举的8类公共服务项目中,中国基层政府的支出均占有较大的比重,比例最高的城市维护建设支出比重为93.8%,而最低的基本建设支出也达到40.3%。中国的教育及医疗卫生支出模式属于上述第二种支出模式,即偏向地方一极,主要由地方政府负责,教育支出的93.8%及卫生支出的98%由地方政府负责,但与发达国家不同的是,最基层的政府,即县乡政府在教育支出及卫生支出中占据重要地位,教育支出中的59.7%,医疗卫生支出的45.1%由县乡政府来承担。我国的社会保障补助支出①目前我国预算科目中的社会保障补助支出,包括对社会保险基金的补助、促进就业补助、国有企业下岗职工补助、补充全国社会保障基金等。与发达国家社会保险支出模式相反,主要由地方政府负责,地方政府支出占总支出的比重为87%,其中19%由县乡政府来承担。与发达国家相比,中国地方政府,尤其是最基层的县乡政府在公共服务的提供中占据相当重要的地位。

?

(二)发达国家和发展中国家基层政府财政收入考察

从图3可以看出,在所列的9个发达国家中,加拿大、瑞典及新西兰基层政府财政收入中来自上级政府的转移支付所占比重较小,低于25%,而德国、英国、日本、美国、丹麦及法国的基层政府收入中来自上级政府的转移支付所占的比重较大,至少达到40%,德国最高,达62%。图4所列的10个发展中国家中,印度、智利、哈萨克斯坦及南非基层政府财政收入中来自上级政府的转移支付所占比重较小,低于33%,而乌干达、波兰、中国、巴西、印尼及阿根廷基层政府财政收入中来自上级政府的转移支付所占的比重较大,超过58%,最高的乌干达为85%。在上述所列举的国家中,10个发展中国家转移支付占政府财政收入比重的平均水平为52%,远远高于9个发达国家37%的平均水平。通过比较可以看出,与发达国家相比,发展中国家基层政府财政收入中自有收入所占份额较小,基层政府在提供公共服务时对上级政府转移支付的依赖程度较高。

因为税收收入是基层政府的主要收入来源,接下来分析税收收入的税源结构。发达国家基层政府税收收入中平均54%来自财产税,23%来自个人所得税,14%来自公司所得税,9%来自其它税收。发展中国家基层政府税收收入中,平均32%为财产税收入,15%为个人所得税收入,4%为公司所得税收入,49%为其它税收入。这表明发达国家基层政府税收收入对财产税及所得税的依赖程度要远远大于发展中国家。

以下考察中国基层政府财政收入情况,以2006年为例,地方政府财政收入占全国财政收入的比重为47.2%,其中县乡政府财政收入占全国财政收入的比重为18.7%。财政收入分配结构表明中国政府财政收入的集中程度较高。结合基层政府财政支出结构来看,2006年,地方政府财政支出占总支出的比重为75.3%,其中县乡政府支出占总支出的比重为34.4%,这说明基层政府收支缺口较大,公共服务的提供在较大程度上依赖于上级政府的转移支付才能完成,另外,从基层政府税源结构来看,基层政府税收收入中财产税收入占3%,个人所得税收入占5%,公司的所得税收入占11%①Shah,Anwar.2005.“The New Vision of Local Governance and the Evolving Roles of Local Governments.”Washington,DC:World Bank.,财产税及个人所得税收入在税收收入中的占比远远低于发展中国家32%和15%的平均水平。

三、发达国家与发展中国家基层政府公共服务提供经验对我国的启示及改革建议

(一)启示

通过比较发达国家与发展中国家基层政府提供公共服务的实践可以得到以下启示:

1.依据事权划分原则,受益范围涉及全国的公共服务由中央政府提供,区域性公共服务由本区域政府提供,对于跨区域具有外部性的公共服务,上一级政府应在一定程度上参与。比如,教育、卫生,这两类公共服务正的外部效应较大,这类公共服务应由较高级别的政府提供,从发达国家的实践来看,这两类支出不论采取何种模式,中央政府或省(州)政府在公共服务提供中均扮演了主要角色,但在中国的教育及医疗卫生支出中,基层政府却是支出主体,提供公共服务的政府层次较低,不能保证这类公共服务充足供应。对于社会保险支出,如果地区间标准和计划不一致将不利于劳动力的自由流动,所以社会保障制度应在全国范围内统筹实施,社会保险支出应主要由中央政府负责,而从发达国家的支出实践来看,社会保险也主要是由中央政府负责的,但中国的社会保障补助支出却主要由地方政府负责,有悖事权划分原则。

2.与发达国家相比,发展中国家税收收入结构不合理,发达国家的基层政府主体税种均为财产税,其次为所得税,再辅助以其他地方税种,构成相对独立的地方税体系。财产税之所以成为发达国家基层政府主体税种,原因是财产税具有以下优点而适合于地方政府征收:其一,税基固定,不易流动,地方政府征税不会使税源流失;其二,财产税的税基较广,税收收入稳定。而中国基层政府税收收入主要来自于流转税,尤其是营业税,县乡税收收入中的近三分之一来自于营业税,营业税成为这两级政府的第一大税收来源,由于税收收入中流转税的比重过大,而适合地方征收的财产税以及个人和企业所得税所占比例太小,这样会造成基层政府收入不稳定。

3.与发达国家相比,发展中国家基层政府在公共服务的供给中地位较低,财政收入的自给能力较弱,对上级政府转移支付的依赖程度较大。在发展中国家行列中,中国的情况比较特殊,财政支出分散化程度不但高于发展中国家平均水平,而且高于发达国家平均水平,同时财政收入的集中程度较高,所以基层政府的大部分支出要依赖于上级政府转移支付。如果基层政府提供公共服务要较大程度依赖于上级政府的转移支付,则要求转移支付制度相对完善,只有这样才能保证公共产品的正常提供并促进地区之间公共服务均等化。在中国,基层政府在提供公共服务时较大程度依赖于上级政府的转移支付,但分税制改革后,我国虽初步建立了省对下转移支付制度,但各省做法不一,种类繁多,制度设计和运行不规范,导致基层政府财政困难。除此之外,从财政分权的相关理论可知,一级政府如果其财政收入当中自有收入所占比重过低,政府则没有动力去为增加税收收入而努力,而是会将大部分精力用来争取转移支付。同时由于提供公共服务的税收不是直接来源于本辖区,会导致政府没有动机节约支出,不利于提高公共服务的供给效率。

(二)改革建议

总体来看,由于我国1994年分税制改革中事权没能严格按照受益范围大小的原则进行划分,尤其是地方政府间事权的划分,其结果便是,事权重心下移,导致基层政府的支出负担较重。从收入方面来看,收入的集中程度较高,基层政府自有收入能力较弱,所以需要较大程度依赖于上级政府转移支付制度,但目前我国转移支付制度很不完善,存在诸多问题,导致我国基层政府财政困难,公共服务能力较弱。要解决基层政府财政困难问题无非有以下三条途径:第一,可以按照公共服务的受益范围的大小重新划分事权,通过将一部分公共服务的事权上移,减轻基层政府的支出负担。第二,在保持现有事权划分格局的情况下,可以通过完善地方税体系和主体税种,提高地方自有收入能力的方式解决。第三,在事权和财力划分均保持现有状态的情况下,则可以通过完善转移支付制度,加大转移支付力度的方式解决。以上三条途径也可以综合实施,但相对来说,应该以前两条途径为主,这有利于基层政府财政的稳固,这尤其在转移支付制度不完善、不到位的情况下,更应如此。具体改革建议如下:

1.完善财政体制,应当进一步明确中央政府与地方政府,特别是地方各级政府之间事权的划分。针对我国目前地方政府,尤其是基层政府支出负担过重的情况,按照各类公共服务不同的特点,应将部分事权上移。例如社会保障补助支出,由于涉及面广和具有更大的外部效应,主要应由中央政府和省级政府提供,由县级政府管理;义务教育和公共卫生等公共服务,由于外部效应较大,应由中央、省和县三级政府共同承担,各级政府承担的比例,应视各地经济发展水平而定。在经济贫困地区,应全部由中央与省级政府承担,通常情况下,以省级政府为主;在经济中等发展地区,应由三级政府共同承担,但中央和省级政府应负担50%以上;在经济发达地区,应由三级政府共同承担,但以县级政府承担为主。总之,在提供基本公共服务的事权划分上,应改变过去传统的按事务的隶属关系划分的办法,以便使财力与事权能够相匹配。明确事权划分后,应通过法律制度给固定下来。

2.优化地方税主体税种,保证地方财政有稳定的收入来源,以利于增强基层政府提供公共服务能力。从我国目前的地方税制来看,营业税是地方税的主体税种,而财产税体系很不完善,房产税、城镇土地使用税、土地增值税、车船税及契税等不动产税方面的收入十分有限,目前我国的财产税仅占税收总收入的7.7%,其中房地产税只占3%左右。随着我国房地产市场的持续高速发展,把房地产保有环节的税收合并,开征统一规范的房地产税已是当务之急。理论上,开征房地产税不仅能够增加政府财政收入来源,调节房地产市场的收益公平分配,也是减少房地产投机、遏制房价疯涨、减少房地产市场的非理性行为、保证房地产市场持续稳定发展的重要手段。

3.完善省以下转移支付制度。(1)取消税收返还和体制补助。税收返还是省对下转移支付制度的重要组成部分。但是,这种制度对长期以来形成的地区之间财力不均的问题根本没有触动,反而进一步固化了财政包干制下形成的财力分配不均衡格局,不利于公共服务均等化的实现,因此应该取消;体制补助(体制上解)是1994年分税制改革后从旧的财政分级包干体制中延续下来的转移支付形式,尽管在旧的财政体制下,中央财政利用地方上解的收入调剂各地区之间的横向不平衡,但随着时间的推移,2006年原体制上解占中央对地方补助总额的比重只有3.9%,原体制补助占比则不到1%,目前这两类转移支付形式对地方收入分配的影响力已经变得相当微弱,建议尽快取消。

(2)调整财力性转移支付。省对下财力性转移支付主要包括:一般性转移支付、农村税费改革转移支付、调整工资转移支付、民族地区转移支付、革命老区转移支付、缓解县乡财政困难转移支付、退耕还林转移支付、中小学教师工资转移支付等。上述除一般性转移支付外的其他类型的财力性转移支付都是由于中央出台某项政策导致地方财力不足引起的,或者用于某些特定事项的。这只能作为一种过渡性措施,而不能使其制度化,否则,如果每出台一项政策,就增加一项财力性转移支付,势必会造成财力性转移支付的混乱和不规范。因此,应当依各类转移支付的不同特点,归入一般性转移支付或专项转移支付当中。省对下一般性转移支付应参照中央对省一般性转移支付的具体实施办法进行规范。在确定标准财政收入的时候,应当全面衡量地方财政的收入能力,将预算没有反映到的财力反映进来。在测算标准财政支出时,应按财力均等化转移支付的要求,首先确定标准财政支出测算范围,具体测算某类公共服务标准财政支出时,应通过人均支出标准和总人口因素确定,即在考虑总人口因素的情况下计算出各类公共服务的全省人均支出水平,以此为均等化标准,然后考虑各省的成本及需求差异,最后根据各省的总人口确定标准财政支出。

(3)科学界定专项转移支付标准,控制准入条件和规模。首先,要科学界定专项转移支付的标准,即要明确列入专项转移支付应具备的条件。通常情况下,列入范围的应是具有外溢性、突发性、特殊性、非固定性等特征的项目。例如,跨地区的大江大河的治理,防护林带的建设,突发性的自然灾害和疫情的救治,特困县的脱贫救济,中央委托地方的项目等。根据上述特征,像义务教育、公共卫生、社会保障和一般性的扶贫等支出都不应列入专项转移支付的范畴。其次,要控制专项转移支付规模。专项转移支付,只能是次要的、辅助的形式,因此规模不能过大。当然,如果把准入的条件限制在具有上述特征的项目内,其规模必然不可能过大。再次,列入专项转移支付的项目要经过科学论证和一定的审批程序。另外,要加强对专项转移支付项目的监督检查和绩效评估,防止被截留、挪用,提高其使用效果。

〔1〕安体富,任强.公共服务均等化:理论、问题与对策.财贸经济,2007(8).

〔2〕李萍,许宏才.中国政府间财政关系图解.中国财政经济出版社,2006.

〔3〕Olson,Mancur.1969,“The Principle of Fiscal Equivalence:The Division of Responsibilities among Different Levels of Government.”American Economic Review 59(2):479-87.

〔4〕 Stigler,George.1957,“The Tenable Range of Functions of Local Government.”In Federal Expenditure Policy for Economic Growth and Stability,ed.Joint Economic Committee,Subcommittee on Fiscal Policy,U.S.Congress,213-19.Washington,DC:U.S.Government Printing Office.

〔5〕Tiebout,Charles M.1956,A pure theory of local expenditure.The Journal of Political Economy,64(5):416-424.

〔6〕Buchanan,james.1965,“An Economic Theory of Clubs.”Economica,32:1-14

〔7〕Oates,Wallace.1972,Fiscal Federalism,New York:Harcourt Brace Jovanovich.