我国上市公司董事会激励特征及其效果研究——以沪深医药板块公司为例

刘犁子,杜治平

(陕西科技大学管理学院,陕西西安 710021)

我国上市公司董事会激励特征及其效果研究

——以沪深医药板块公司为例

刘犁子,杜治平

(陕西科技大学管理学院,陕西西安 710021)

以2007—2009年沪深两市A股医药板块上市公司为样本,研究了我国上市公司董事会的激励特征及其效果。实证结果表明,除薪酬独立性影响效果不显著外,董事会薪酬激励、独立董事声誉激励以及国有控股公司的股权激励对董事会发挥职能具有积极影响,而董事会领导权激励和非国有控股公司的股权激励具有消极影响。为进一步完善董事会激励机制提供了有力论证,并提出了若干建议。

董事会;激励特征;激励效果

20世纪初,现代公司制度发展到了一个全新的阶段,即高度分散的公司股权导致了公司所有权与经营权的高度分离,致使所有者的监督力度弱化,进而出现了公司“内部人”控制问题,损害了股东利益。在此背景下,董事会制度应运而生,其监督约束管理层的职能一定程度上防止了代理问题的发生,保证了委托人与代理人的利益一致性。正如Willamson所说,董事会是一个管理者控制其他管理者的工具。

代理理论作为董事会制度的理论基础,认为股东利益最大化和代理成本最小化是董事会的关键职能,该理论将委托人和代理人之间的联系定义为一种契约,其中,激励协调是代理人行为的前提。而作为公司的内生性控制机制,董事会降低代理成本的作用是显而易见的,但问题的关键在于怎样的激励才能使董事会最大限度地发挥自身作用。

基于这一疑问,本文拟就以代理理论和激励理论为基础,选取2007—2009年沪深两市A股医药板块上市公司的面板数据进行分析,研究该类公司董事会的激励特征及其激励效果。

一、理论回顾与研究假设

根据董事会的特点,将激励特征细分为五个方面,即:董事薪酬激励、董事会薪酬独立性、董事会股权激励、董事长领导权激励、独立董事声誉激励。

假设1 董事的薪酬激励强度越高,越具有积极效果。代理理论认为,董事作为具有决策控制权和监督权的管理者,薪酬水平的提高有助于提高董事的积极性,从而加强对经理层的监管力度,提高决策效率,减少代理成本。张俊瑞等的研究表明,高级管理人员年度薪金报酬与公司经营业绩显著正相关。

假设2 董事会薪酬独立性越高,越具有积极效果。董事会中有部分董事的薪酬往往不由本公司决定,能够使董事会保持一定的独立性,提高监管能力,防范董事会内部的徇私行为[1]。

假设3 董事会股权激励强度越高,越具有积极效果。股权激励兼备了“所有权激励”和“薪酬激励”双重效果,是现代企业对代理人进行激励的重要手段,莫克和肖莱福所作的实证研究表明,公司董事的股权在0~5%的范围内,与托宾Q值正相关。

假设4 董事会领导权激励具有消极作用。董事长的两职合一是领导权激励的主要表现形式[2]。目前,有理论(如现代管家理论)认为两职合一能提高组织内部的沟通效率和决策速度。Brickle的研究表明,两职分离产生的诸多费用会抵消其产生的监督优势。但主流观点认为,两职合一不利于董事会监督的有效性和民主决策,刘爱琴、曾德明的研究证明,两职分离更适用于大型上市公司。

假设5 董事会声誉激励具有积极效果。声誉作为非物质激励要素能够有效激励约束独立董事,在代理人劳动市场较为完备的情况下,经过多次博弈,独立董事为了获得长期收益,会通过努力工作来维护并提高其声誉,从而获得更高的社会地位与更多物质财富[3]。Holmstrom建立的代理人市场(声誉模型证明市场)上,代理人的声誉可以替代显性激励契约。此外,根据马斯洛的需求层次理论,独立董事追求声誉也是对自我成就、自我尊重和自我实现的需要。

二、研究设计与研究过程

1.样本选取与数据来源

本文的研究样本为2007—2009年沪深两市A股医药板块剔除ST公司和数据不全公司后95家上市公司,总计285个样本。其中包括医药原料生产,医药制造、销售,医疗器械等领域,涵盖医药行业全部产业链,具有一定的代表性。相关数据来源于国泰君安数据库、中国证监会网站、上海证券交易所网站,深圳证券交易所网站、巨潮资讯网等提供的上市公司年度报告。

2.指标选取和模型设计

(1)激励特征指标。基于本文的研究目标,选取衡量董事会激励特征的指标作为解释变量:薪酬激励强度由在本公司领取薪酬内部董事的人均薪酬和独立董事人均津贴表示;董事会薪酬独立性由不在本公司领取薪酬的董事人数占董事会人数之比表示;股权激励强度由董事会持股数占总股数之比表示;董事长领导权激励由董事长和总经理是否两职合一表示,“是”为1,“否”为0;声誉激励难以量化,但能反映在独立董事的兼职情况中,拥有较多兼职的独立董事,其声誉一定良好,因此,声誉激励强度以人均兼职数表示。

(2)激励效果指标。董事会激励效果指标为被解释变量。根据董事会的具体职能,选取托宾Q值和净资产收益率衡量企业价值与经营绩效,选取相对管理费用率衡量代理成本,选取盈余管理程度衡量董事会的财务监督效果。

托宾Q值和净资产收益率分别为衡量公司业绩的市场价值指标和会计指标,其中托宾Q值=(非流通股×每股净资产+流通股×年平均股价+债务账面价值)/总资产账面价值;相对管理费用率=管理费用/主营业务收入×100%[4];盈余管理是公司高管通过有目的地控制对外财务报告过程,以获取某些私人利益的“披露管理”。根据董事会的职责——财务监督,盈余管理程度能够较好反映董事会职能的激励效果。本文采用线下项目方法来度量盈余管理,具体计算方法为:盈余管理程度=(利润总额-营业利润)/年初总资产[]。

(3)控制变量。由于公司业绩除了可能受到董事会激励特征的影响以外,还会受到其他因素的影响,如公司资产规模、资产负债率等,为了更加准确地反映董事会的激励效果,特将这些影响程度较大且与董事会激励特征无关的因素加以控制。引入两个控制变量:公司资产规模和资产负债率[6]。

(4)建立模型。

式中,α0为常变量,X1为在公司领取薪酬的内部董事人均薪酬,X2为独立董事人均薪酬,X3为不在公司领取薪酬的董事人数占董事会人数之比, X4为董事会持股数占总股数之比,X5为董事长和总经理是否两职合一,X6为独立董事人均兼职数,X7为公司总资产,X8为资产负债率,ε为残差。

3.研究过程

(1)描述性统计分析。表1将总体样本分为国有控股公司和非国有控股公司两类进行对比。

激励效果方面,国有公司与民营公司的经营业绩指标相差不大,非国有控股公司的托宾Q值和净资产收益率略高于国有公司,两类公司的相对管理费用率较为接近,均占主营业务收入的10%左右。而从盈余管理程度上看,国有公司的财务监督力度远大于非国有公司。

激励特征方面,非国有控股公司和国有控股公司的董事人均薪酬水平相当,内部董事人均年薪接近40万元,独立董事人均津贴接近5万元;国有公司董事会平均有1/4的董事不在公司领取报酬,略高于非国有公司的1/6;非国有公司董事会的持股比例大约是国有公司的15倍。从均值可以推测,非国有公司董事长两职合一的情况比国有公司更加普遍;国有公司和非国有公司独立董事兼职数大致相同,人均兼职3~4个。

表1 描述性统计分析

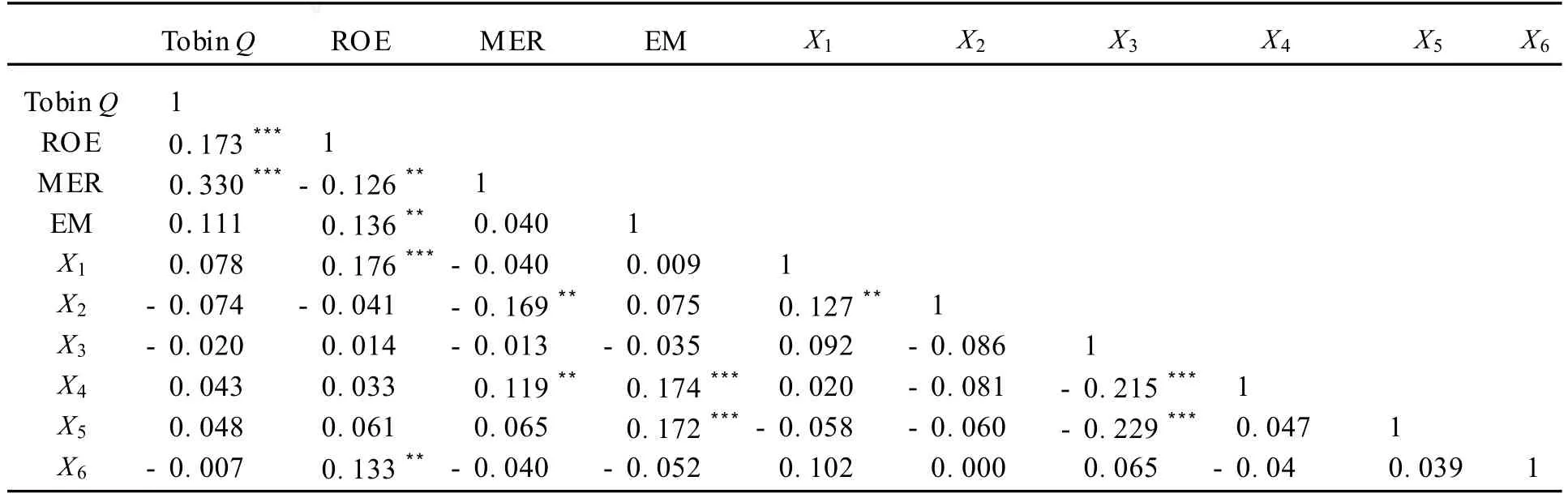

(2)Pearson相关性分析。由表2可以看到,内部董事人均薪酬与净资产收益率在1%置信水平上显著相关,相关系数为0.176,独立董事人均薪酬与相对管理费用率在5%置信水平上显著相关,相关系数为-0.169,表明内部董事薪酬与公司业绩正相关,独立董事薪酬的提升能有效降低管理成本;内部董事薪酬与独立董事薪酬在5%置信水平上显著正相关,表明两类酬薪在制定上有一定参照性;董事薪酬独立性与董事会持股比例在1%置信水平上显著负相关,表明不在公司领取报酬的董事越多,董事会持股比例越少;董事会持股比例与盈余管理程度在1%置信水平上显著相关,相关系数为0.174,与相对管理费用率在5%置信水平上显著相关,相关系数为0.119,表明董事会持股比例过高并不利于管理成本的削减和监督力度的加强;声誉激励与净资产收益率在5%置信水平上显著相关,相关系数为0.133,说明声誉激励对提高公司业绩施加了一定的积极作用。

表2 Pearson相关性分析

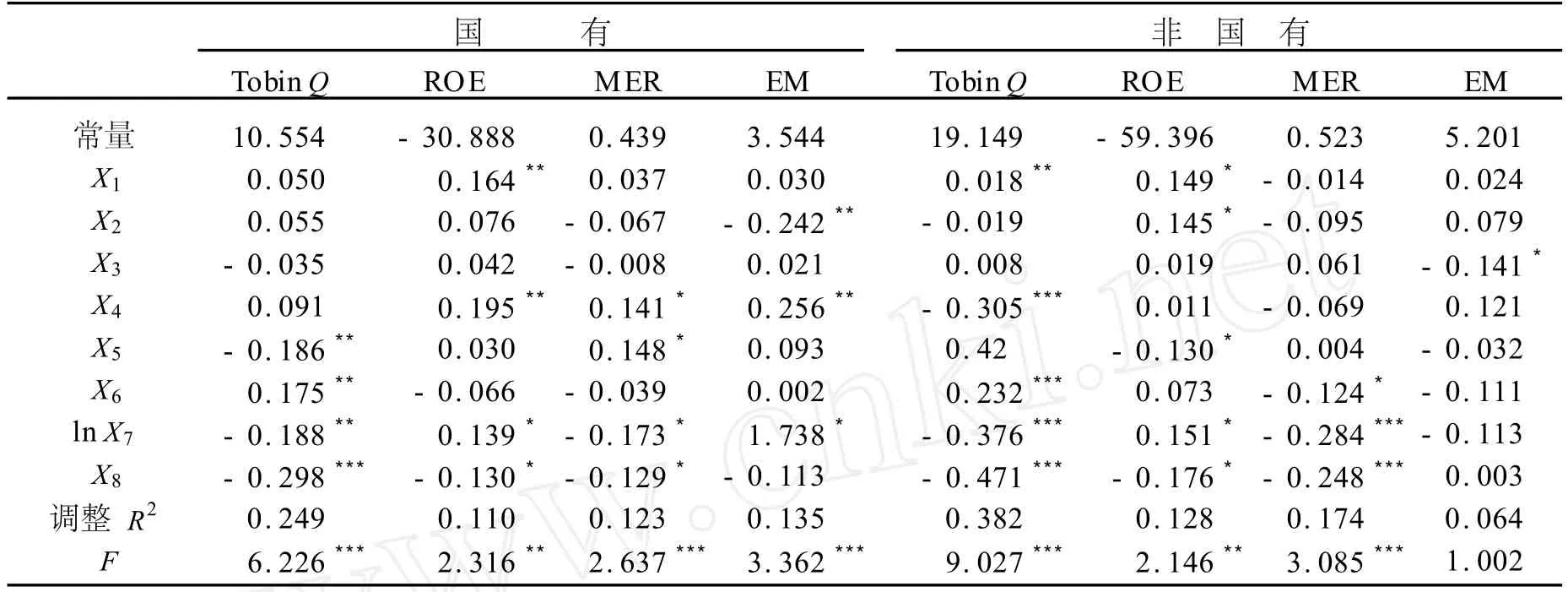

(3)回归分析。表3为模型的回归结果,分别从国有持股和非国有持股两类公司进行分析,除一个未通过外,其余5个回归方程均通过F检验,但拟合度参差不齐。总体来看,效果较为显著,证明董事会各类激励特征对公司经营活动产生了一定作用。下面将从国有和非国有两类公司对分析结果进行解读。

①国有控股公司。董事薪酬激励方面,内部董事人均薪酬与净资产收益率在5%的置信水平上显著正相关。独立董事人均津贴与盈余管理程度在5%的置信水平上显著负相关。表明董事薪酬激励对提升业绩和加强财务监督力度有着较为积极的影响;董事会持股比例与净资产收益率、盈余管理程度在5%的置信水平上显著正相关,与相对管理费用率在10%的置信水平上显著正相关。说明股权激励对公司业绩的提升有着积极影响,但对加强财务监督力度影响消极;董事会薪酬独立性的回归系数均未通过t检验;董事长是否两职合一与托宾Q值在5%的置信水平上显著负相关,与相对管理费用率在10%的置信水平上显著正相关。表明国有公司董事长领导权激励对企业业绩具有着显著消极影响,并不利于管理费用的降低;声誉激励约束与托宾Q值在5%的置信水平上显著正相关;表明监事声誉激励约束对监事提高公司业绩有积极作用。

②非国有控股公司。内部董事人均薪酬与托宾Q值和净资产收益率分别在10%、5%的置信水平上显著正相关。独立董事人均津贴与净资产收益率在5%的置信水平上显著正相关,表明非国有控股公司董事薪酬激励对提升企业业绩起到积极作用;薪酬独立性与盈余管理在10%的置信水平上显著负相关,表明薪酬独立性对加强财务监督力度起到微弱的积极作用;董事会持股比例与托宾Q值在5%的置信水平上显著负相关,表明非国有公司董事会持股比例过高不利于公司发展;董事长是否两职合一与净资产收益率在10%的置信水平上显著负相关,表明董事长领导权激励对非国有公司业绩有微弱的消极影响;声誉激励约束与托宾Q值在5%置信水平上显著正相关,与管理费用率在10%置信水平上显著负相关,表明独立董事声誉激励对非国有公司提升业绩和降低经营成本有着较大的积极作用。

表3 回归分析

三、结论与建议

通过对沪深两市A股医药板块95家上市公司近3年的数据进行分析,尽管部分研究结果不够理想,未能达到预期的假设,但从总体来看,董事会的激励效果较为明显。由此得出以下结论:

(1)薪酬激励仍然是当前董事会最行之有效的激励手段之一,无论是内部董事还是独立董事,薪酬的提高都能在不同程度上提升公司业绩,加强财务监督力度。这种关系也很可能解释为公司业绩越好,越有能力加大薪酬激励。两者相辅相成,不断驱动董事自身利益与公司利益于一致,因此结论符合假设1。

(2)董事薪酬独立但利益不独立,由于不在本公司领取薪酬的董事大多数来自于股东单位或业务关联单位,其身份介于内部董事和独立董事之间,或称为灰色董事,他们与本公司有着天然的利益联系,即便薪酬独立于董事会,但经济利益依然附属于公司。因此,董事会薪酬独立性产生的预期效果并不明显。结论部分符合假设2。

(3)董事会股权激励效果的差异与激励强度有着较大的关系。激励效果较好的国有公司董事会持股比例均值为0.6%,远低于非国有公司的8.3%。可以推断,在某一范围内,股权激励具有积极作用,一旦超过阈值,便适得其反。结论部分符合假设3。

(4)董事长领导权激励不利于公司业绩提高和代理成本的控制,在国有控股公司效果尤为显著。基于代理理论,两职合一削弱了董事会作为经理层的监督人的控制作用,在当今大型企业中,这无疑是一种治理结构的倒退。结论符合假设4。

(5)在建立信息完备的独立董事人力资源市场的前提下,声誉激励是激励和约束独立董事的重要手段。由于犯错的成本过高,兼职较多的独立董事会更加敬业,同时,其更强的专业能力和更多的社会资源、政治资源能够为公司提供诸多战略层面的帮助。结论符合假设5。

实证结果表现了我国医药板块上市公司董事会激励特征及其效果,因此,可以从以下几个方面予以加强和改进。①加大薪酬激励力度,进一步完善内部董事绩效薪酬制度。在争议较多的“独立董事是否应领取薪酬”的问题上,笔者认为,尽管领取薪酬会在一定程度上削弱独立董事的独立性,但分文不取只会使独立董事规避犯错风险而不“懂”事。建立薪酬间接支付,兼顾独立性与激励性的制度将是独立董事薪酬激励发展的目标。②控制董事会持股比例在最有效的范围内。一方面为股权激励强度不足的公司制定长期有效的股权和期权激励措施;另一方面,分散过于集中的股权,推行“多股制衡”的公司治理结构,防止董事会一股独大的局面产生,保持激励与约束同在。③实行董事长和总经理两职分离以保持董事会的独立性和控制力,尤其在国有控股公司中,应防止代理人权力过大而对国有资产进行的侵蚀。④建立信息完备的独立董事人力资源市场和声誉档案,吸收职业道德高、专业能力强的人才进入独立董事的队伍中,防止独立董事“花瓶”化,并加大其违规成本。根据相关规定,对尸位素餐的独立董事予以惩罚,对因尽职尽责、坚持发表独立意见而遭公司罢免的独立董事,证监会应给以支持和鼓励。

[1]宋增基,徐叶琴,张宗益.董事报酬、独立性与公司治理:来自中国上市公司的经验证据[J].当代经济科学,2008(2): 95-105.

[2]韩忠雪,尚娟,周婷婷.董事会激励、所有权结构与公司价值:基于中国上市公司面板数据的分析[J].山西财经大学学报,2009(4):59-66.

[3]刘红霞.国有企业内部治理风险预警研究[M].北京:中国财政经济出版社,2007:81-98.

[4]肖作平,陈德胜.公司治理结构对代理成本的影响:来自中国上市公司的经验证据[J].财贸经济,2006(12):29-35.

[5]李延喜,包世泽,高锐,等.薪酬激励、董事会监管与上市公司盈余管理[J].南开经济评论,2007(10):55-61.

[6]向锐,冯建.董事会特征与公司经营绩效的关系[J].财经科学,2008(11):91-99.

IncentiveCharacteristicsofDirectorateandItsEffectiveness: Empirical Study Based on Chinese Pharmaceutical Listed Companies

L IU Lizi,DU Zhiping

(Management School,Shaanxi University of Science&Technology,Xi’an 710021,China)

Based on principal-agent theory and incentive theory,the data of Chinese pharmaceutical listed companies during 2007-2009 are selected to study the incentive characteristics and effectiveness of directorate.Empirical results show that,except for independence of incentive pay,the salary incentive, reputation to independent directors and equity incentive of state-owned holding companies have positive impacts on the directorate’s performance;Incentive of directorate’s leadership and equity incentive of nonstate-owned holding company have negative impacts on the directorate’s performance.Furthermore,some effective arguments and recommendations of improving incentives to directorate are provided.

directorate;incentive characteristics;incentive effectiveness

F 830.9

A

1008-9225(2010)06-0085-05

2010-07-13

刘犁子(1984-),男,湖北武汉人,陕西科技大学硕士研究生;杜治平(1960-),男,陕西礼泉人,陕西科技大学教授。

【责任编辑 刘晓鸥】

——兼评“胡某诉中国证券监督管理委员会案”