新增值税法下纳税筹划分析

唐 菊

摘要:2008年11月5日,国务院第34次常务会议修订通过了财政部、国家税务总局提交的增值税转型改革方案,决定自2009年1月1日起,在全国范围内实施增值税转型改革,即由生产型向消费型转型。该项政策的实施将消除我国当前生产型增值税制产生的重复征税因素,降低大多数企业设备投资的税收负担。据测算,此项改革预计将给国家财政减收超过1 200亿元,是我国历史上单项税制改革减税力度最大的一次。目前,由美国次贷危机引发的金融危机已波及全球,并对我国的实体经济逐渐产生重大不利影响。在这种形势下,国务院适时推出增值税转型改革,作为中国政府刺激经济发展方案中积极财政政策的重要组成部分,将有利于鼓励投资和扩大内需,促进企业技术进步、产业结构调整和经济增长方式的转变。对于增强企业发展后劲,克服国际金融危机带来的不利影响具有十分重要的作用。本文在增值税转型背景下,提出增值税转型的新筹划思路,从纳税人、征税范围、税率等方面为企业纳税筹划提供新建议。

关键词:增值税转型税收筹划

一、增值税转型概述

(一)增值税的概念

增值税是对从事销售或者加工、修理修配劳务以及从事进口货物的单位和个人取得的增值额为征税对象的一种税。从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。

(二)增值税的类型

消费型增值税,是指允许纳税人从本期销项税额中抵扣用于生产经营的固定资产的全部进项税额;收入型增值税,只允许纳税人从本期销项税额中抵扣用于生产经营固定资产的当期折旧价值额的进项税额;生产型增值税,不允许纳税人从本期销项税额中抵扣购入固定资产的进项税额。

(三)新增值税法改革

为进一步完善税制,积极应对国际金融危机对我国经济的影响。国务院决定自2009年1月1日起全面实施增值税转型改革,并修订了《中华人民共和国增值税暂行条例》。此暂行条例于2008年11月5日经国务院第34次常务会议审议通过,于11月10日以国务院令第538号公布,自2009年1月1日起施行。

增值税改革的主要内容:一是允许企业抵扣新购人设备所含的增值税:二是取消进口设备免征增值税和外商投资企业采购国产设备增值税退税政策;三是将现行工业和商业小规模纳税人销售额标准分别从100万元和180万元降为50万元和80万元,同时,将小规模纳税人的增值税征收率统一调低至3%等等;四是将矿产品增值税税率恢复到17%;五是与营业税实施细则衔接,明确混合销售行为和兼营行为的销售额划分问题;六是根据现行税收政策和征管需要。对部分条款进行补充或修订。

二、新增值税法筹划措施

(一)利用纳税人身份进行增值税税收筹划

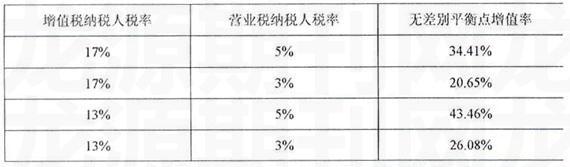

我国增值税将纳税人按其经营规模及会计核算健全与否划分为一般纳税人和小规模纳税人。对一般纳税人实行凭增值税专用发票抵扣税款的制度,对小规模纳税人,在新税法下,征收率降低为3%,而购进货物进项税不能抵扣。那么,增值税税负,可以从不同的角度计算两类纳税人的税负平衡点,通过税负平衡点,就可以合理合法地选择税负较轻的增值税纳税人身份。各种税负均衡点如下表:

例物资批发企业年销售收入300万元(不含税),会计制度也比较健全,符合作为一般纳税人条件,适用17%税率。该企业准予从销项税额中抵扣的进项税额占销项税额的60%。

这种情况应纳增值税额为20.4万元[300-(300*60%)*17%]。

由无差别平衡点增值率可知,企业的增值率为40%>无差别平衡点增值率17.65%,企业选择作小规模纳税人税负较轻。因此可以将该企业分设为两个批发企业,各自作为独立核算单位,一分为二后的两个单位年应税销售额分别为160万元和140万元,那么两者就都符合小规模纳税人的条件,可使用3%的征收率,在这种情况下,只要缴纳增值税4.8万元和4.2万元,显然,划分为小核算单位后,作为小规模纳税人,可较一般纳税人减轻税负11.4万元。

(二)兼营和混合销售行为的税收筹划

(I)兼营的纳税筹划

兼营是指纳税人既销售增值税的应税货物或提供增值税应税劳务,同时还从事营业税的应税劳务,并且这两项经营活动间并无直接的联系和从属关系。税法规定对兼营行为的征税办法是,纳税人若能分开核算的,则分开征收增值税和营业税;不能分开核算的。一并征收增值税,不征营业税。如果增值税的纳税人为加强售后服务或扩大自己的经营范围,涉足营业税的征税范围,提供营业税的应税劳务,若该企业是一般纳税人,因为提供应税劳务时。可以得到的允许抵扣进项税额也就少,所以选择分开核算有利;若该企业是小规模纳税人,则要比较一下增值税的含税征收率和该企业所使用的营业税税率,如果企业所使用的营业税税率高于增值税的含税征收率,选择不分开核算有利。

(2)混合销售的纳税筹划

纳税人在进行筹划时,主要是对比一下增值税和营业税税负的高低,然后选择低税负的税种。同样也采取增值率判别法。

由此可计算出各种税负平衡点如下表:

如果在营业中可抵扣的进项税额小于税负平衡点。那么就应该交纳营业税,进行企业的组织结构分离;相反的话,就应该交纳增值税,保持企业原有的组织形式。

例某建筑装饰公司销售建筑材料,并代顾客装修。2008年度。该公司取得装修工程总收人为1200万元。该公司为装修购进材料支付款项936万元(价款800万元,增值税税款136万元)。该公司适用增值税税率17%,装饰工程适用的营业税税率为3%,判别该公司缴纳什么税种合算?

增值率=(1200-936)/1200=22%>无差别平衡点增值率20.65%

因此企业应该选择缴纳营业税,可节税[1200/(1+17%)*17%-136]-1200*3%=2.36万元

(三)销售方式的税收筹划

许多企业为了扩大销售、吸引顾客、增加自身的知名度会进行各种促销活动,一般情况下,商业企业的促销方式有:折扣销售、销售折扣、销售折让、还本销售、以旧换新、以物易物等。在促销方案的选择中,企业除了考虑销售方式对消费者的吸引力外,还要考虑纳税金额的高低是否加重企业的税收负担,综合考虑两方面的因素,才能作出对企业最有利的选择,做好税收筹划。

(四)利用国家的优惠政策

利用国家对废旧物资的收购政策进行筹划;利用起征点的优惠政策进行筹划;利用出口退税免税政策进行筹划等税收优惠筹划。

(五)利用运费进行的筹划

一般纳税人外购货物和销售货物所支付的运输费用,准予按运费结算单据所列运费7%的扣除率计算抵扣进项税额。运输公司从事运输业需缴纳营业税。企业一般都有自己的运输部门。可按车辆可抵扣物耗金额(汽油、维修费以及其他费用等等)的17%作为可以抵扣的进项税。若车辆可抵扣物耗金额比较小的话,其可以抵扣的进项税就更小了。此时我们可以考虑把运输部门分立出来设立运输子公司,这样虽然需按运费的3%缴纳营业税。但也可按运费的7%作为可抵扣的进项税,两者一抵即相当于可按运费的4%来抵税。若运费x4%>可抵扣物耗金额x17%,则把运输部门分立出来设立运输子公司可节税

(六)增值税纳税期递延的筹划

在税收筹划中可以采用推迟缴纳增值税的措施。纳税期的递延也称延期纳税,即允许企业在规定的期限内。分期或延迟缴纳税款。税款递延的途径是很多的,企业在生产和流通过程中。可根据国家税法的有关规定,作出一些合理的税收筹划,尽量地延缓纳税,从而获得节税利益。例如:利用节日顺延记账时间、工业企业及时办理货物入库手续、商业企业创造条件及早抵扣进项税额等。企业在资金紧张时通过开具商业承兑汇票,同样可以在当期抵扣进项税额,达到推迟纳税的目的。