我国开放式基金投资者申购和赎回行为探讨

刘依庆

摘要:近年来,国内开放式基金发展迅猛。然而,我国开放式基金的净赎回比例远远高于美国等成熟市场。国内外的实证研究表明,基金规模的变动对股票市场有着明显的助长助跌的效应,并给基金经理带来较大的流动性风险。本文通过对基金投资者申购和赎回行为特征的分析,试图为我国监管层以及基金管理公司提供切实可行的对策建议。

关键词:开放式基金;申购和赎回行为;流动性风险

一、引言

近年来,国内开放式基金发展迅猛,有效的促进我国证券市场的良性发展。然而,由于受投资者大规模赎回等因素的影响,尽管基金总数迅速增加,基金规模却时常巨幅波动,成为困扰开放式基金发展的难题之一,例如股票混合型基金在2006年1季度的平均赎回比例高达32.8%,远高于国外成熟市场,美国股票基金投资者历史上最大年净赎回比例也只有11.9%。从基金规模的变化与股票指数的走势来看,国内基金投资者的申赎行为对市场有着显著的影响,尤其是股票型基金规模变化与股指的变化存在明显的同向关系。

国外学者对基金投资者行为的研究可分为三类:一是进行问卷调查,主要是研究基金投资者行为决策;二是实证研究,主要是研究基金业绩等因素对基金投资者行为的影响。三是理论研究,从微观结构理论上描述影响基金投资者行为的原因。相比国外,国内关于基金投资者行为的研究不多,主要有陈铭新、仲黎明、李曜、罗剑、盛军、吴天宇和崔惠芳等学者所做的研究,以及2008年海通研究所发布的研究报告等。在前人研究的基础,本文试图更为全面的揭示我国基金投资者的行为特征,为监管层和基金管理公司等提供相应的对策建议。

二、我国开放式基金规模概况

2000年10月,中国证监会发布实施了《开放式证券投资基金试点办法》,2001年7月,第一只开放式基金华安创新问世。截至2008年12月31日,国内正式运作的证券投资基金共有476只,其中有433只开放式基金,资产净值合计18179.1亿元,占全部基金资产净值的96.34%,份额规模合计23870.5亿份,占全部基金份额规模的96.9%,股票投资方向基金资产净值为12798.7亿元,占A股流通市值的28.8%。

1我国开放式基金分类

随着证券市场规模的扩大,市场风险也日益增加,为更有效的吸引投资者,迄今国内已设计出多种具有不同风险——收益结构的基金品种。从不同的角度,当前国内的开放式基金大致可分成以下几种类别:一是根据投资对象的不同,分为股票基金、债券基金、混合基金以及货币基金等,二是根据能否在证券交易所挂牌交易,分为上市交易型基金和契约型基金;三是根据投资目标的不同,分为成长型基金、收入型基金和平衡型基金等;四是根据投资理念的不同,分为主动型基金与被动(指数型)基金。

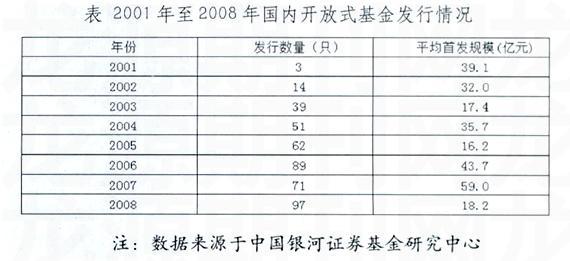

2我国开放式基金规模演变

自华安创新诞生以来,我国开放式基金规模总体上不断壮大,但也并非一帆风顺。经过早期的跳跃性发展后,2003年开放式基金整年遭遇发行难的困局,基金首发规模显著缩小,首次出现低于10亿份的情况,个别基金的首发规模甚至仅为5亿份;2004年,尽管基金发行较上年出现明显好转,但其中货币型基金占主导地位,2005年涉及股票投资等类型的基金发行依然十分低迷,股票型基金的平均成立规模小于10亿份,2006国内基金行业再次出现跳跃性发展,基金发行募集规模迭创新高,不断涌现首发规模超过百亿的基金;2007年开放式基金更是不断创出发行规模和发行速度的神话,甚至出现众多基金一日售罄的现象;2008年基金发行再度陷入低迷,首发募资额也不断走低。

注:数据来源于中国银河证券基金研究中心

三、我国开放式基金投资者申购和赎回行为的特征分析

截止2008年底,我国基金持有人账户总数超过1亿,基金投资者分为个人投资者和机构投资者,其中个人投资者是指普通群众,机构投资者是指保险资金等机构。国内基金投资者在2006年和2007年偏好股票型基金,2007年底股票型基金的资产净值占全部基金资产净值的89.8%。在2004年和2008年则明显偏好货币基金等固定收益基金,2008年第三季度开放式基金净申购额前14位的都是货币基金。结合海通证券研究所等机构的实证研究成果,本文认为影响当前国内基金投资者的申购与赎回行为的关键因素主要有业绩、价格、净值波动、分红以及基金经理变动等,其行为特征主要体现在以下方面。

1投资者同时偏好申购和赎回业绩好的基金

开放式基金的业绩表现与申购和赎回资金的流动呈现不对称关系,国内投资者同时偏好申购和赎回业绩好的基金,一方面是基金良好的业绩表现能够吸引投资者的强烈申购,使得资金净流入,其中个人投资者注重基金长短期业绩,机构更注重长期业绩;另一方面基金在业绩好、净值高的时候也被大量的赎回。2004年至2008年期间,业绩表现在前20%的基金的申购者占全部申购者的34.8%,其规模占全部基金的19.5%;同时业绩表现在前20%的基金被赎回的比例也很高,占全部基金赎回额的30.4%%。此外。基金较差的业绩表现并不会导致投资者大量赎回,业绩表现在后20%的基金被赎回的比例只占11.1%,而其规模占全部基金的20.7%。在赎回基金时,个人投资者具有明显的处置效应,机构投资者没有处置效应。

2投资者持有基金时间熊长牛短

国内投资者持有基金时间与其盈利状况有很大关系,一般倾向于出售获利的基金而持有亏损的基金。在熊市的长期低迷中投资者持有基金时间一般较长,一是因为市场的波动较小,投资者对基金的赎回形成了“惰性”;二是因为市场持续下跌,投资者很多都处在亏损状态,而不愿意赎回。在市场快速由涨转跌时,投资者平均持有时间相对较短,这是因为快速下跌使得投资者充分意识到市场的系统性风险而快速逃离市场。在一路上涨的牛市中,投资者的持有时间不仅比较短,而且分布相对集中,持有时间多数集中在3个月以内,这是因为投资者在获得较大收益后偏好快速获利了结。此外,与个人投资者相比,机构投资者熊市持有时间相对较短,牛市持有时间相对较长,这是因为机构投资者更加专业。

3投资者偏好多次申购、一次性赎回

国内投资者在申购基金时偏好采取分批申购的策略,而赎回时更倾向于一次赎回,这使得基金容易遭受巨额赎回的冲击,从而给基金带来较大的流动性风险。从每次的申购价格和赎回价格来看,个人投资者明显倾向于申购较为便宜的基金,赎回价格较高的基金,该现象在2007年基金的拆分屡次引来大幅申购的情形中体现的尤为明显。个人投资者偏好申购便宜基金的特点,与其“恐高”和“抄底”心态有关。机构投资者申购基金时表现的相对理性,无论市场怎样变化,一般均不倾向申购便宜的基金。

4基金净值波动对个人投资者的影响更为显著

从申购方面来看,在缓慢下跌的熊市和快速上升的牛市,个人投资者偏好申购波动大的基金来博取更高收益,而机构投资者

的申购行为与波动没有明显关系。在系统性风险极大的快速下跌熊市,机构投资者表现出明显的规避波动的行为而偏好申购波动小的基金,个人投资者也不再偏好申购波动较大的基金。从赎回方面来看,在快速上升的牛市和快速下跌的熊市,个人投资者偏好赎回波动较大的基金,原因分别是获利了结和规避风险,但在缓慢下跌的熊市个人投资者的赎回行为与波动无关。机构投资者在快速下跌的熊市也偏好赎回波动较大的基金来规避风险,但在快速上升的牛市和缓慢下跌的熊市中赎回行为与波动关系不大。

5基金分红对个人投资者和机构投资者的影响差异明显

从申购方面看,在熊市中分红对个人投资者有较强吸引力,而在牛市中个人投资者期望投入更多资金获取更高收益,基金分红会阻碍其申购。在快速上升的牛市中,机构投资者偏好申购累计分红较多的基金,这与其获得的分红可以抵税有较大关系,在熊市中,分红并不能吸引机构投资者的申购。从赎回方面看,个人投资者在缓慢下跌的熊市中偏好赎回分红少的基金,在快速上升的牛市中倾向赎回分红较多的基金。机构投资者快速上升的牛市中偏好赎回近期分红较多的基金,这是因为部分机构在利用分红避税。在熊市中,无论是累计分红还是近期分红对机构投资者的赎回行为均无太大影响。

6基金经理变动对投资者申购行为的影响更为显著

从申购方而看,无论是个人投资者,还是机构投资者,其申购行为与基金经理变动均呈现明显的负相关关系,这表明国内投资者在申购基金时,都希望基金经理保持相对稳定。从赎回来看,个人投资者的赎回行为与基金经理变更在快速下跌的熊市中的相关性不很明显,这是因为个人投资者一旦持有某只基金后对基金经理的变更就会变的相对迟钝。而机构投资者在快速下跌的熊市中偏好赎回基金经理变更较小的基金,这是因为机构投资者偏好赎回业绩较差的基金,而此时更换业绩差的基金经理,可能会带来较好的业绩,因此,基金经理变更反而会减弱机构投资者赎回动机。

四、针对开放式基金投资者申购和赎回行为的对策建议

开放式基金对我国证券市场发展的重要性不言而喻,因此,促进开放式基金业稳定、有序的发展,是十分必要的,其中有效、合理的引导基金投资者的申赎行为,是重中之重。针对当前我国基金投资者的申赎行为,本文为监管层和基金管理公司提出如下几点对策建议。

1给监管层应采取的建议

监管层应在制度建设上不断优化开放式基金的运作环境,增强基金投资者的信心。

(1)应进一步修订基金法

随着国内证券市场的发展,现行《基金法》的有些规定显得与实际脱节,已经阻碍了开放式基金业的发展,因此,有必要进一步修订《基金法》。一是应继续推动、松绑基金业,例如在基金的投资范围、关联交易等方面应适当放宽要求;二是必须在基金信息披露监管、投资运作以及基金经理离职等环节更加严格、细化,应严格规范基金管理人的行为,确保基金管理人将基金持有人的利益放在首位,应更加严厉的打击老鼠仓等损害投资者利益的行为。

(2)应促进融资融券、股指期货等金融创新

我国应该选择合适时机进行融资融券、股指期货等金融创新,长期的证券市场单向机制不仅不利于我国有效市场的建立,而且不成熟的证券市场中所培育出的只能是扭曲的基金管理模式。在缺乏卖空机制的中国证券市场上,证券投资基金无法综合利用套期保值、对冲交易等操作策略在市场上获取与风险相匹配的收益,难以取得长期的、稳定的投资回报,也不可避免的造成基金业绩的大幅度波动,从而也极大影响的影响了投资者的申赎行为,近年来基金投资者的种种行为特征恰恰是缺乏卖空机制下投资者对基金业绩能否保持稳定表示忧虑的一种真实写照。

2给基金管理公司的建议

在现有制度环境下,基金管理公司应努力引导投资者的申赎行为,尽量减少基金波动,为更好的管理基金创造条件。

(1)应对潜在的申赎行为进行评估

一是个人投资者和机构投资者的申赎行为有较大不同,对此基金公司应该建立完善的投资者资料库,了解不同类型投资者的风险偏好,跟踪他们的投资收益等,对他们可能发生的申赎行为进行评估,对不同类型的投资者采取相应的针对措施,二是投资者在缓慢下跌熊市中持有基金的时间约为1年左右,在快速上升牛市和快速下跌熊市持有时间约为4个月左右,基金公司可以通过账户数据对投资者行为进行跟踪,对潜在的赎回进行预做准备;三是针对投资者偏好多次申购一次性赎回的特点,基金管理公司可通过最大限度的降低费率来吸引申购,同时适当提高赎回费率阻碍其赎回基金。

(2)应合理选择大比例分红时机

一是在缓慢下跌的熊市,应加大分红力度,这样可以更加有效的吸引个人投资者申购和降低其赎回,二是在牛市中,针对个人投资者比较喜欢便宜的基金的特点,可通过大比例分红和拆分手段降低基金净值来吸引个人投资者申购。不过大比例分红和拆分手段对机构投资者的申赎行为影响不大,尽管分红会由于税收因素而吸引其申购,但在分红过后赎回也会同样增加。

(3)应尽量减少基金经理的变更

基金经理的变更对投资者申购的影响是相当显著的,随着近年来国内明星基金经理效应逐渐被广大投资者认同,基金管理公司应加强基金经理品牌效应建设,增强其对投资者的吸引力,同时也应打造长期稳定的投资团队,尽量降低基金经理变更所带来负面影响。