浅析全球资产管理业流动性风险及应对

陆晓明

摘要: 本文基于全球金融市场结构的变化,综合分析了资产管理业风险特征及管控效果,评估了资管业系统性风险的现状及发展趋势,认为资管业及其市场流动性风险正在上升,有可能在未来形成系统性风险并危及金融稳定,并且其主要风险因素在市场运作而非机构方面。

关键词:资产管理 流动性风险 金融稳定

全球金融危机后,金融监管方面的改革集中针对银行业特别是信贷市场,导致信贷的融资功能下降,而证券市场特别是资产管理业逐渐成为融资主渠道,酝酿了更多金融风险。其中,集合投资基金特别是开放式共同基金增长最快,其资产的市场流动性风险及对金融稳定的影响,引起了市场及主要监管者的高度关注。

全球金融市场及其风险结构发生改变

(一)融资向证券市场倾斜

由于银行业和信贷市场在全球金融危机后受到空前严格的监管,全球融资向证券市场倾斜。2008年至2014年,美国的证券融资在全部融资中所占比例从60%上升至78%。在证券融资中,发行公司债券是增速最快的融资方式之一,2005年至2014年,全球的公司债券发行量增长了2.4倍。而在期限结构上,长端的超低利率吸引公司发行更多长期债券,期限最长达40年。美国公司债券的平均期限从20年前的10.7年延长至2015年的16.4年。此外,公司开始发行更多非投资级债券,债券质量和流动性下降。

(二)投资向高风险、低流动性资产倾斜

资产管理公司作为证券市场投资主力,规模迅速膨胀。2008年至2013年底,全球资管公司管理的资产从50余万亿美元上升到76万亿美元的水平,相当于全球GDP之和,并且根据PwC的预测,其在未来几年还将以年均约6%的速度增长。其中,集合投资基金自2008年至2013年底增长了76%,达43万亿美元,而开放式共同基金占其中的63%。在美国,共同基金和ETF上升最快,而公司债券在共同基金资产中的占比也快速上升,从2005年的9%上升至2014年的15%,达25000亿美元。

低利率也驱使投资者向高风险、低流动性的资产倾斜。在共同基金和ETF中,总量及占比增长最快的正是这类债券,包括发达市场的高收益公司债券和新兴市场的政府、公司债券。共同基金目前已拥有全球高收益债券的27%。在美国,共同基金和ETF管理的这类债券也从危机时期不足2000亿美元上升到2014年的14000亿美元,占比从1.2%上升到8%左右。

(三)银行做市商功能弱化,风险偏好降低

危机后,银行作为最主要的证券经纪商,受到严格的监管。巴塞尔Ⅲ大幅提高了银行持有公司债券的风险权重。预计到2017年,银行的公司债券交易每创造一个单位收入所需资本将比危机前增长4~6倍。奥巴马政府于2010年提出的沃尔克规则虽允许银行以自有账户从事做市商交易,但要求其提供详细的交易意图数据,这一规则大幅增加了交易成本和管理难度。此外,监管方要求银行将公司债券做市活动从场外转移到中央交易对手方(CCP)集中清算,也大幅提高了交易成本。

这一系列压力使全球银行用于做市交易的资产缩减20%,预计未来两年还会再缩减10%~15%。其中,用于公司债券做市交易的资产已缩减了30%,使公司债券交易在全部债券交易中的占比下降到不足1%。全球经纪商所持公司债券与全球公司债券余额之比从危机前的超2.5%萎缩到不足1%。危机前,美国银行业持有公司债券净头寸的高点为2800亿美元,共同基金持有4590亿美元;到2015年,银行净头寸下降到不足270亿美元,而共同基金持有量已超过20000亿美元(见图1)。此外,银行持仓集中在高质量公司债券,回避低质量债券,使得最易被抛售的高收益债券的流动性渠道变得更窄。

图1 美国经纪商的公司债券净头寸和交易额(单位:百万美元)

注:公司债券含商业票据、投资级别、非投资级别债券,2013年4月之后的数据不含商业票据

资料来源:纽约联储银行,作者整理

随着市场可赎回类债券基金快速增长,需要经纪商扩大做市业务以维持二级市场容量和畅通。然而,经纪商却更多站在交易环链之外,采取订单驱动、基于流量的代理模式完成交易,做市交易量从危机前的每周2600多亿美元缩减到1000亿美元左右。加之,经纪商对客户更挑剔,更倾向于基于整体客户关系决定是否提供做市服务及定价,使二级市场容量进一步缩小、渠道更窄。而在市场动荡时,做市商功能缺失会加剧市场动荡,例如在2008年全球金融危机中,美国的大型银行拒绝作为做市商参与ETF交易,使该交易的80%无法完成,加剧投资者抛售。

银行业作为支持资管业及证券市场正常运转的重要基础,可作为应对低质量资产大量被抛售压力的缓冲,其做市商功能弱化会使证券市场的抗风险能力下降,二级市场交易更易形成羊群效应,特别是在市场突然转向、出现波动时,更易发生流动性短缺。

资产管理业的特征、风险及管控效果

受监管加强的影响,银行信贷业的融资功能相对减弱,证券融资和资产管理业作用加强,资产规模膨胀。把握资产管理业的最新发展特征,认识存在的风险并强化管控,对确保金融市场稳定非常重要。

(一)资管业的特征及风险

与银行业相比,资管业的结构具有以下特征:其一,资管公司的资金及其投资的资产均不在其资产负债表上,公司只作信托代理,管理投资者资产。例如,全球最大资管公司的自有资产仅占其管理资产的2%~12%。其二,由于以上原因,资管业的杠杆率远低于银行业。其三,资管业不具有显性的期限转换功能,资管公司的资金主要是个人投资者的退休金等长期资产。其四,投资者主要依靠资管公司管理其资产,对市场变化的敏感性较低。其五,集合投资基金通常允许投资者每日按市价赎回资产,但基金的来源较持续,在资金流出的同时通常会有资金流入。其六,最终由投资者承担投资收益和损失,资管公司不担保本息。

以上特征决定,资管公司的运营损失通常不会像银行那样大,更不会致其倒闭,系统性风险也相对有限,其面临的主要风险是流动性风险。与银行业不同,资管业的流动性风险主要源于资产端而非负债端,即在面对赎回压力时,难以在资本市场出售所持证券以满足赎回要求。因此,分析资管业的风险应从资本市场流动性入手,防控其风险向系统性风险延伸的关键是建立和维持畅通的二级市场交易机制,保障其流动性。

(二)资管业风险管控措施及风险隐患

一般来说,资管业被认为属于透明度低、监管有限的影子银行。事实上,在如美国等发达市场,对资管业特别是其中的集合投资基金来源及投向、市场活动及产品等方面,已有完备严格的法规监管。美国1940年颁布的《投资公司法》规定,共同基金所投资产的85%必须是能够在7日内按市价出售的高流动性资产;各基金应分离管理,基金间、基金与管理机构间应进行资产隔离,保证其中之一发生的损失不会向其他部分扩散;基金的债务资产比不得超过1/3。

除法规监管外,保障资管业市场流动性的另一重要机制是二级市场证券经纪商的做市商结构。一般来说,证券经纪商有两类经纪方式:一是作为代理撮合买卖双方,收取佣金,不承担市场风险;二是作为做市商以交易对手方身份,成为交易链条上的一环,采用自有账户及资产负债从事交易,收取价差,承担市场风险。

由于公司债券种类和信用等级非常多,每种债券的交易量通常有限,其买卖主要通过做市商在场外(OTC)完成。特别是在特定证券供求失衡,经纪商一时无法找到适当买/卖家的情况下,做市商则成为保障即时交易和市场通畅,避免价格扭曲,防止市场堵塞和大幅波动的重要条件。这种结构决定了做市商必须在自有账户持有一定量的证券为交易接盘,并且愿意和有能力承担市场风险。在美国,大部分公司债券交易都通过大型银行的附属机构作为做市商完成。在很长的时间内,银行持有的公司债券与债券发行量同步增长,保障着债券市场的深度和流动性。

这一套机制虽不完美但一直正常作用。在资管公司特别是共同基金在美国产生的70多年来,每年都有基金或资管公司退市,但一般都较有序、可预期。即使在市场动荡例如2008年金融危机中也很少有因基金挤兑而严重影响资产价格,引发系统性危机的事件发生。相应地,资管业的风险一直不是市场和监管方的关注焦点。然而,资管体系及其风险的固有结构又确实具有脆弱性,为形成系统性风险留下了隐患。

首先,对集合投资基金来说,虽然投资者最终不能要求其还本付息,但却可随时出售资产赎回资金。只要这一渠道存在,就有可能发生系统性赎回。而基金经理选择的资产可能不具相应的流动性,当其面对集中赎回压力时,可能不得不动用现金或出售其他更具流动性的资产来应对。

其次,虽然资管业基金投向的透明度高,但机构透明度低,市场与监管者对其风险及其对金融稳定的影响评估不足。

最后,资管业没有存款保险和央行作最后支持,一旦发生挤兑,更易引发恐慌。

资管业的这些特征及脆弱性在一定条件下可能发展成系统性市场流动性风险。

资产管理业市场流动性风险综合评估及预测

(一)美国债券二级市场流动性下降,风险上升

以下主要指标和事件可说明,金融市场的结构性变化已开始影响到美国债券市场流动性及风险。

1.主要衡量指标

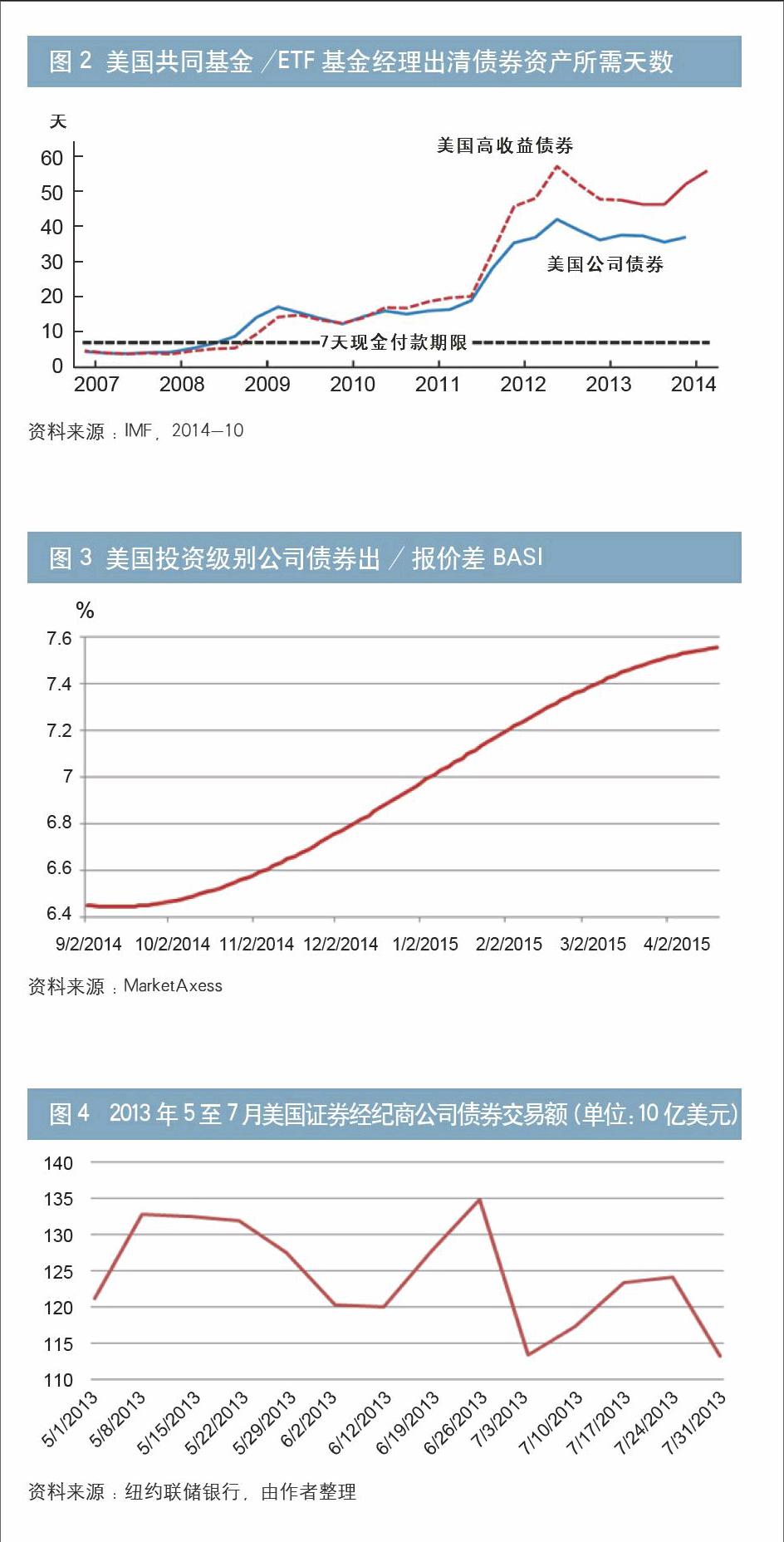

首先,二级市场即时交易减少、交易周期延长。目前,基金经理在特定日周转量条件下出清全部公司债券需30多天,出清高收益债券需50~60天,远高于法律规定的7天现金付款期限,并有继续上升趋势(见图2)。

图2 美国共同基金/ETF基金经理出清债券资产所需天数

资料来源:IMF,2014/10

其次,500万美元以上大额交易难度加大,其在每月交易中占比也因此从危机前的8%下降到3%。

最后,投资级别公司债券出/报价差指数BASI比危机前高一倍左右,并在最近几个季度有上升趋势。由于危机前做市商持有债券的种类相对广泛,目前则基本集中在投资级别,资产基础改变,因此该指数与危机前的可比性降低,目前的价差可能高估了其流动性(见图3)。

图3 美国投资级别公司债券出/报价差BASI

(编辑注:左轴上方标%)

资料来源:MarketAxess

2.主要事件

过去两年,美国的两次市场波动也揭示了债券二级市场的脆弱及出现系统性流动性短缺的可能性。

一是2013年年中,市场形成关于美联储将缩减QE3规模的预期,随后,投资者在6至8月赎回1060亿美元债券,导致公司债券利差上升,造成缩减激荡(taper tantrum)。

二是2014年10月15日,面对意外的负面经济数据,投资者开始大量抛售高风险公司债券,并购入政府债券。由于银行做市商功能缩减,导致当日政府债券供应不足,即时交易减少,政府债券出现了类似股市的闪电崩盘(flash crash),收益率大幅波动,同时,公司债券市场遭遇卖压,收益率上升。

虽然在上述波动事件中,公司债券赎回量有限,2013年年中波动事件中公司债券赎回仅占投资者资产的3%,尚不足以界定为系统性挤兑,但其间经纪商的公司债券交易额并未随之上升,提示在市场压力下,做市商未能起到相应托市功能,未来在面对更大面积公司债券抛售时,做市商能量可能更加不足(见图4)。

图4 2013年5至7月美国证券经纪商公司债券交易额

(单位:10亿美元)

资料来源:纽约联储银行,作者整理

(二)资产管理业市场流动性风险的软肋在市场运作方面

总体来看,目前资管业及债券市场仍相对稳定。但引发债券市场系统性赎回的因素使得流动性风险有上升趋势,动态地看,不能否认系统性市场流动性风险的存在。

1.债券回报率下降将至基金公司现金流减少

债券基金虽尚未出现系统性赎回,但美国的历史数据证明,债券基金的现金流与其总回报率之间确实具有正相关关系,当回报下降时债券赎回增加,现金流减少。近年,随着债券总回报率下降,净现金流再次出现负增长(见图5),进一步提示风险上升趋势。

而近期债券估值过高则可能加剧这一过程。美银美林2015年4月通过对基金经理考察发现,认为全球债券价值被高估的基金经理占比从2015年3月的75%上升到84%,达历史最高点,而68%的人认为美国的债券估值最高。2015年5月初,美联储主席耶伦也罕见地公开指出债市估值过高,此后曾引发政府债券再次遭受抛售,收益率上升。笔者认为,未来随着利率上升,债券价值下降,投资者很可能更多抛售政府债券及公司债券,特别是长期债券,这将造成基金公司现金流进一步减少。

图5 美国债券基金总回报率及净现金流/资产比

资料来源:Vanguard,2014

2.羊群效应提升加速市场间相关性,可能引发系统性赎回风险

系统性赎回风险通常发生在证券流动方向一致、市场间相关性提高之时。这种相关性可用羊群效应(herding)表示。IMF考察发现,羊群效应近几年来在各类资产中均有上升趋势,并且从实践看,通常随市场压力一道上升,加速市场相关性和顺周期性。从证券种类看,高收益债券、新兴市场债券基金的羊群效应指数更高;从基金种类看,零售基金的羊群效应指数又高于机构基金(见图6)。近几年,这些种类的基金占比上升更提升了羊群效应。近几个季度,全球被动型、指数型基金ETF快速增长,在2015年第一季度达2.9万亿美元,其中美国市场占了71.5%,由于ETF以同业和市场业绩作基准,基金间相关性更高,其增长可能进一步提升羊群效应。

图6 美国共同基金的羊群效应指数

注:左图数据测算为四个季度平均值,右图为证券平均值

资料来源:IMF,2015/4

另一方面,发达市场对新兴市场债券投资增长,并且两个市场间同步性、相关性上升,其中一个市场动荡更易向其他市场传导,引发系统性赎回(见图7)。

3.债市避险工具缺乏,违约风险上升时投资者更敏感于价格波动

全球信用违约互换(CDS)市场从2008年的50万亿美元萎缩到2014年底不足1万亿美元。由于债券市场避险工具缺乏,在公司债券违约风险上升时,投资者可能更敏感于价格波动。

图7 发达市场和新兴市场证券价格相关性

资料来源:IMF,2014/10

概括而言,公司债券流动性风险的传导渠道可能为,政府提升利率导致债券价格下跌,由于货币政策的影响具有普遍性,其结果可能引发各类债券投资者挤兑;做市商减少业务,债券供求调节的能量下降,投资者更可能降价抛售,导致恶性循环。当某种资产赎回压力增加,价格下降时,基金经理可能选择出售其他更流动的资产,结果可能导致其他资产价格下跌,流动性降低。据IMF估算,美国非银行金融机构,如养老金、保险公司、共同基金、对冲基金等对系统性风险的边际贡献度目前达30%以上,高于银行业,同时也高于欧元区和英国;该水平虽低于危机前,但其中共同基金、对冲基金风险有上升趋势。

虽然在过去35年,美国共同基金公司持有的债券在最坏情景下的最大赎回率是5%,而目前共同基金的平均现金占比为4%~7%,尚能基本应对未来的赎回压力,但潜在风险仍应警惕。

市场流动性风险的应对

全球监管机构在集中针对银行和信贷市场进行监管改革之后,开始将注意力更多投向非银行机构及资本市场。其中货币市场基金在系统性风险中的作用已得到公认,而资管业的作用尚不清晰,现在监管者开始更多关注资管业和基金市场。

鉴于资管业特征,对其系统性风险监管的关键主要不是针对个别大型机构或基金,而更多是针对市场、业务、资金投向的综合监控。目前在这方面的监管改革仍不充分但已有初步行动。具体措施包括:加强对经纪商的资本充足要求,降低其杠杆率(总资产/股本比);限制个别机构承担过高风险,在投资组合层次管理风险,通过提供信息和报告增加透明度,增加现金储备,规定赎回限额及收费,允许在特殊情况下延迟现金赎回等。未来还有可能对资管机构从事压力测试并确定系统重要性机构。但其中有些措施,例如限制赎回等是否反而会加剧投资者提前赎回,仍待未来实践的检验。

从市场基础建设看,资管业正在开发类似股市交易平台的公司债券集中电子交易平台,以逐渐代替传统的要求报价(RFQ)结构,并部分取代做市商功能,从而弥补做市商头寸缩减造成的流动性短缺。然而,其现有作用仍十分有限,市场参与者估计,其在全部交易笔数中的占比不超过25%,并认为它即使能起到促进日常市场流动性的作用,也无法取代做市商在市场压力下的流动性供给作用。

就金融机构而言,由于短期利率上升是大势所趋,而中长期利率与短期利率的同步性越来越低,所以不仅应预测短期利率而且应分析其对中长期利率的影响,研究中长期利率决定因素的变化,预测其走势。

基金经理则需为低流动性资产、波动性大的基金及零售客户持有更多现金,并提高赎回费用,以应对挤兑和流动性风险。证券借贷市场和业务有可能被当作应对市场流动性压力的手段而进一步发展。有些资管公司则尝试将其交易部门转换成基金间的内部做市商,满足投资者流动性需求。

总之,随着全球金融市场结构改变,资管业总量、机构规模、集中度均超过银行业,市场流动性风险有可能在近中期形成新的系统性风险。主要监管机构将会就资管业风险管理出台更多研究成果和建议,而全球风险管理和监管法规也可能发生新的变化。

作者单位:中国银行纽约分行

责任编辑:孙惠玲 罗邦敏

参考文献

[1]BIS:“Shifting Tides Market Liquidity and Market Making in Fixed Income Instruments”,2015/3.

[2]BIS:“Market-making and Proprietary Trading: Industry Trends, Drivers and Policy Implications”,2014/11.

[3]Tierney, John:“Corporate Bonds: the Depths of Hidden Liquidity”,2015.

[4]Distenfeld,Gershon:“Finding an Oasis in a Bond Liquidity Drought”,2015/4.

[5]Morgan Stanley/Olive Wyman:“Liquidity Conundrum: Shifting Risks, What it Means”,2015.

[6]IMF:“Global Financial Stability Report ”,2014/10、2015/4.

[7]Liang,Fed:“Asset Management and Financial Stability”,2015.

[8]IFLR:“Asset Managers and SIFIs: Why Regulated Funds do not Threaten Financial Stability”,2015.