美国主导下全球产业链调整及对中国的产业影响(上)

美国近年来制定的与制造业回流相关的政策

19世纪末至20世纪80年代,美国一直以原创性发明和庞大的制造业稳居全球产业链顶端。从1894年工业总产值超越英国开始,美国经济总量占据世界首位达130年。二战后,美国依靠军事和经济实力建立起一套全球制度和规则体系,全面主导全球化历史进程,“黄金美元”和“石油美元”等因素相互叠加,成就了美国作为世界制造和金融中心的强势地位。

冷战结束后,美国企业发起了一场“再造战役(reengineering campaign)”,通过制造和服务外包进行梯次转移,将大量劳动和资源密集型、高污染产业转向新兴经济体。制造业的外移流出,使美国步入了“产业空心化”的轨道。制造业增加值占GDP比重从1970年的22.7%下跌至2021年的11.1%。

2008年,美国经济在金融危机中遭遇重创,美式全球化体系随之衰落和终结。全球化处于重塑和再造的历史十字路口。

2013年我国提出了“一带一路”倡议。以此为标志,推动全球化朝开放、包容、普惠、平衡、共赢的发展方向,开启了全球化的新周期。2023年,我国以美元计价的国内生产总值为美国的65%,我国科技和产业竞争力快速上升,与美国的差距不断缩小。随着“70%魔咒”被打破的危机感,美国将对中国打压遏制的触角从贸易延伸到科技、金融、投资、文化、军事等多个领域。实现超越的真正动力来自科技革命和产业革命。由此,美欧与我国在科技和产业领域“脱钩断链”的趋势不断深化。美国政府将重振高科技、高附加值的先进制造业作为长远发展战略,出台了一系列政策措施,意在夯实国家经济基础和全球竞争力。

(一)奥巴马政府的“再工业化”布局

奥巴马政府布局“重振美国制造业”战略,对内增加政府投资以推动“再工业化”,对外鼓励出口以逆转长期以来的国际收支逆差。2009年2月,奥巴马政府出台《美国复兴和再投资法案》(American Recovery & Reinvestment Act,ARRA),投入7000多亿美元支持国内制造业发展;同年9月和12月出台《美国创新战略:促进可持续增长和提供优良工作机会》和《重振美国制造业框架》,推出以技术创新带动制造业和新兴工业的全面规划,并以此促进就业。2010年8月,奥巴马签署了《2010年制造业振兴法案》(Unite States Manufacturing Enhancement Act of 2010),投入制造业170亿美元,提高国家制造业的综合实力;同年1月推出鼓励国家出口倡议,2010-2014年出口倍增计划,以促进经济增长,解决约200万人就业岗位。还连续修订《1930年关税法案》,促进本国制造,削减贸易赤字。

在重拾先进制造业战略中,奥巴马执政时期还推出《美国复兴和再投资法案》,加强政府对新能源行业的优先发展和投入;以及出台一系列法案,强调技术创新的重要性。2011年出台《美国创新战略:确保我们的经济增长与繁荣》,明确创新主体,框定了7个优先发展的重大创新领域,加强创新配套制度建设。同年推出《先进制造业伙伴计划》,提出成立先进制造伙伴指导委员会,形成“官产学研”的合作模式,2012年形成的《先进制造业国家战略规划》得到了后继政府的接续完善(见表1)。

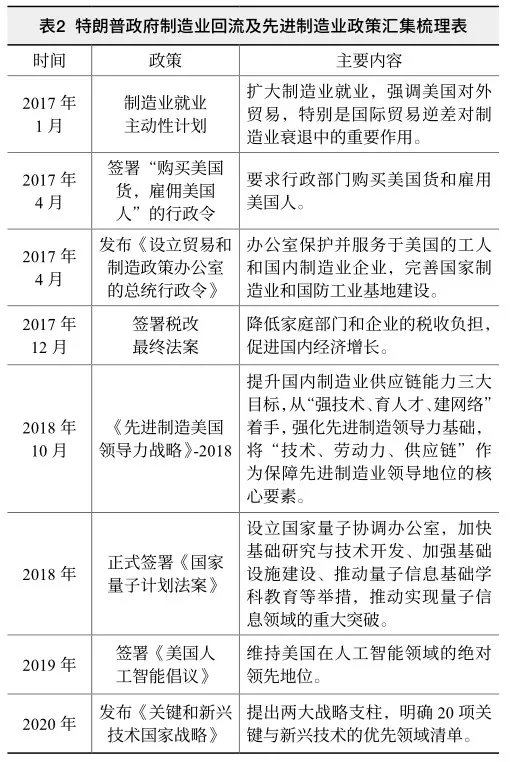

(二)特朗普政府制定“美国优先”产业政策

特朗普强调发展新兴技术以保持美国的全球领导力,并加强对先进制造技术的支持和推广;将奥巴马以内生为主的“重振美国制造业”修订为“制造业回流”计划。将大额财政支持转向税收(包括关税、企业税和个税)改革,降低家庭和企业负担;吸引跨国企业携带资本、技术、人才回流;发布《制造业就业主动性计划》,为鼓励制造业设立了贸易和制造政策办公室。此外,政府大幅调整对外经贸政策规则,从多边转向双边,如退出“跨太平洋伙伴关系”(TPP)和重新签订“美加墨协定”(USMCA),意图重新主导对全球贸易规则的制定权。特朗普通过提高进口关税和展开“301调查”发动中美贸易战,并通过《中国行动方案》打击中国的“千人计划”。

2018年,特朗普政府发布《先进制造美国领导力战略》第二版,提出发展先进制造业三大目标,将“技术、劳动力、供应链”三方面作为保障先进制造业领导地位的核心要素;2020年发布《关键和新兴技术国家战略》,明确20项关键与新兴技术的优先领域清单,强调将国家战略与技术战略相统一,掌握技术话语权并保持领导力。对奥巴马的战略部署进行重大调整,从发展中高端制造业转向发展关键和新兴技术的国家战略高度(见表2)。

(三)拜登政府的“供应链韧性”建设

2021年,拜登政府推出《美国就业计划》和《基础设施投资与建设法案》,分别通过金额达2.29万亿美元和1.2万亿美元的基建投资,旨在创造上百万就业岗位、重建交通、电力、网络通信等国家基础设施,为先进制造业发展提供包括研发、制造和就业培训。

4月,推出《美国制造税收计划》,通过总额约2万亿的新税收计划,将公司征税由21%增加至28%,为基础设施建设提供财力保证。拜登政府签署《关于确保未来由美国工人在美国制造行政令》,将联邦政府采购美国货的占比从55%提高至75%,确保关键供应链的本土化生产。在多项法案和计划的合力下,以政府大力投资基础设施建设来振兴美国制造业。

美国政府和企业在保障供应链安全方面达成了共识。2021年1月,拜登签署了《美国供应链行政令》,对半导体制造、电动汽车电池、关键矿物材料和医药等四类关键产品的供应链进行审查,重新评估供应链的安全性。政府推出了一系列支持制造业回流美国的扶持措施。

2022年8月,拜登签署《2022年芯片与科学法案》和《2022年通胀削减法案》,向芯片产业提供约527亿美元资金,向新能源汽车、太阳能、风力、氢能源以及与气候相关产业投入约3690亿美元补贴,以吸引相关产业链和企业的发展,并促进先进制造业产业链回流。拜登政府还推出《先进制造业国家战略》、《关键与新兴技术清单》和《美国政府关键与新兴技术的国家标准战略》,从制造实体、技术创新到技术标准各方面完善产业科技政策体系,确保其在全球经济和技术领域的长期竞争优势。

在对外经贸关系方面,拜登政府一方面通过建立《印太经济框架》(IPEP)来分散跨国供应链、减少对中国的依赖,另一方面通过与日本、韩国和中国台湾建立《芯片四方联盟》掌握半导体产业的控制权,成立“美国-东亚半导体供应链韧性工作组”。美国与欧盟达成的《跨大西洋贸易及投资伙伴协议》(TTIP)涉及服务贸易、政府采购、原产地规则、技术性贸易壁垒、农业、海关和贸易便利化,与欧盟建立的“贸易和技术理事会(TTC)”在人工智能、量子技术、6G技术、半导体技术、生物技术、清洁能源、出口管制和捍卫人权等八个领域加强合作关系,形成高效的协调机制,为美国全球产业链分工与布局,全方位主导盟友的一致行动提供有利契机(见表3)。

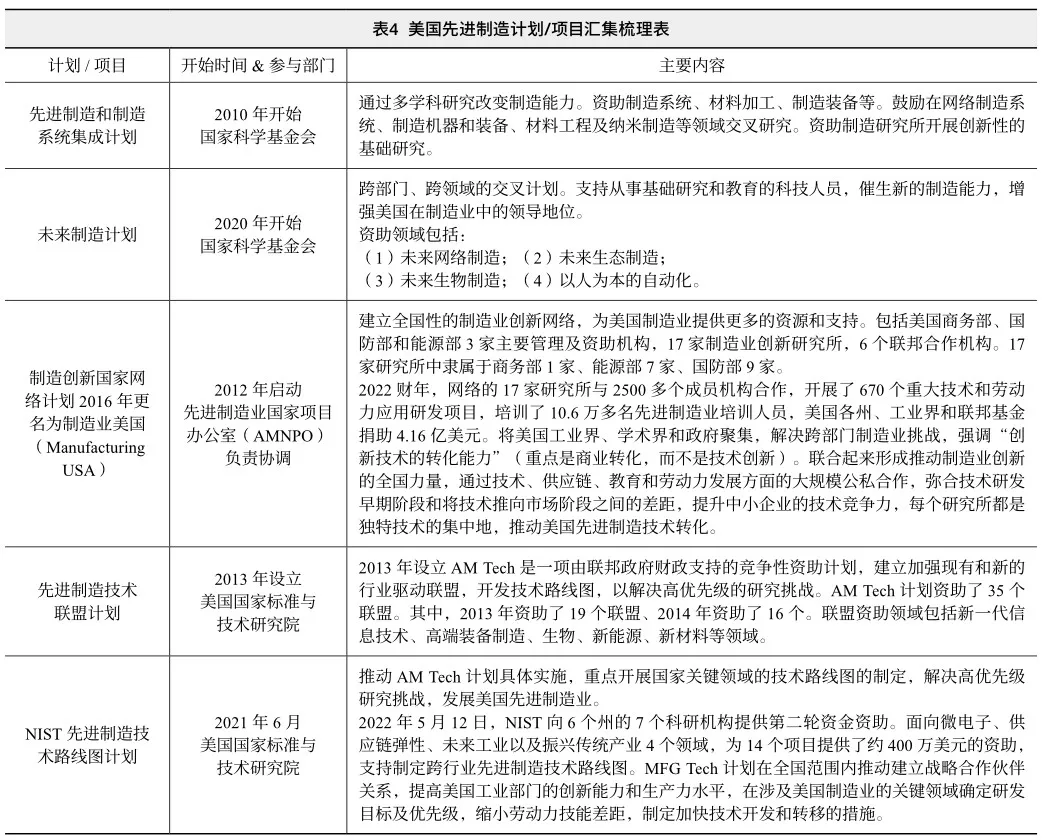

(四)美国先进制造业战略发展步骤

美国三届政府围绕制造业振兴和产业链韧性战略,内外双管齐下,步步为营、丝丝入扣,逐渐构筑由法案、行政令、关键与新兴技术战略等多层次、综合性体系,实现宏观、中观、微观立体化的系统设计。三届政府有不同的政策侧重,但都聚焦于确保美国制造技术领先全球的总目标。通过强势外交和优化营商环境,美国在高端制造业回流本土、中低端制造业向近岸和友岸迁移的布局,基本实现了全球产业链格局的重构。

保持先进制造业战略高度的连续性,有赖于历届政府在制度设计和计划实施中的系统性和连贯性。从教育培训、基础研究、技术研发到应用推广,都体现了其战略特点:(1)前瞻性和可行性;(2)任务清晰,机构分工合作;(3)实施部门和人员的专业性;(4)政策和项目高度透明,接受公众和法律监督,杜绝职权滥用和腐败;(5)政府对科研机构和企业仅提供政策引导,不参与各实体具体决策。

在战略实施中,美国的国家科学基金会、商务部、国防部、能源部等对先进制造相关的跨部门分工协作发挥着关键作用。具体计划和项目包括:科学基金会负责先进制造和制造系统集成计划(MSI)、未来制造计划(FM)、制造创新国家网络计划(NNMI)、增材制造推进计划(AM Forward),国防部负责制造技术计划(ManTech)、先进制造技术联盟计划(AM Tech),能源部负责先进制造技术路线图计划(MFG Tech)等(见表4)。

美国制造业回流和全球产业链调整现状

在一系列政策措施推动下,美国基本遏止了制造业下滑的趋势。2010 - 2021年,制造业增加值年均增速1.8%,2021年新冠疫情后,增速反弹至6.7%,高于GDP增速(5.9%),制造业增加值规模首次迈上2.5万亿美元的新台阶。

制造业就业人数从2010年的1159.5万人增加至2022年的1293.4万人(与此相对照,2000 - 2009年减少了580.5万人),实现了“V形”反转。“回岸倡议”机构数据显示,2010 - 2022年,回流制造业企业公告的新增就业岗位近160万个。

(一)美国对中国实施脱钩断链

在新一轮科技革命和产业变革中,全球产业链重构具有大国竞争的政治化、逆全球化、全球经济治理体系碎片化等新特点。在兼顾效率和安全的前提下,全球产业链格局正在朝着本土化、区域化和多元化的方向变化。

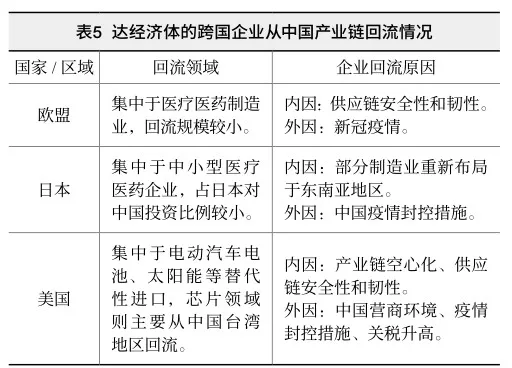

美西方对中国制造产业的脱钩断链主要表现为:低端制造业向东南亚、南亚和墨西哥转移,高端制造业向欧盟、美国以及日本回流。新冠疫情的暴发使得欧洲各国意识到其关键物资供应能力下降,基于供应链安全性和韧性的考虑,辅以《欧洲药物战略》,欧盟各国加速医疗医药制造业的回流,对华制造业投资主要集中于汽车制造和石化产业,总体外迁规模较小。日资制造企业主要以回流和转移两个方向撤离中国(见表5)。

(二)美国制造业回流现状

美国制造业回流的趋势显得强劲与持久,且重点聚焦于缩短供应链。在美国看来,中国是其较大的贸易依存度、单一来源和地缘政治风险的最高组合。2010-2023年,美国回流企业和外商直接投资(FDI)所创造的工作岗位,分别为150206和137093个,美国企业回流创造的就业岗位的87%来源于亚洲地区,中国是美国企业第二大回流来源地,仅次于韩国。其中,电动汽车电池、太阳能等替代性进口领域的回流通常来源于中国,而芯片行业主要来源于中国台湾。

在供应链多元化方面,美国促使劳动和资源密集型产品的进口来源多样化。2013-2023年,美国从中国进口这些产品的份额急剧下降。此类生产企业因劳动成本高,故将此类制造业迁至“友岸”国家;因而2023年越南出口至美国的份额快速增长。2018-2023年,美国从中国进口份额占比下降至与欧盟持平,产业链近岸回流,使得墨西哥成为承接美国低技能技术密集型产品的第三大出口国。在中等技能技术密集型产品的进口方面,来自中国的进口份额大幅减少,2013 - 2023年,美国从墨西哥的进口占比增长明显。2018 - 2023年,美国在高技能、技术密集型产品进口集中度中,中国所占份额明显下降,欧盟跃升为第一大进口来源。

(三)美国制造业建造投入高速增长

持续加速制造业回流,推动了美国制造业相关建造投入高速增长。2022年,美国制造业建造总投入1275亿美元,环比增长36.5%,在非住宅类建造总投入中占比12.0%,而过去该占比的增长仅为个位数;2023年,制造业建造总投入2313亿美元,环比增长81.3%,占比17.6%;2024年1-7月,制造业建造总投入1617亿美元,环比增长27.9%,占比19.1%,成为推动美国建造业投入的重要驱动力。

(四)制造业回流来源地多元化

根据kearney《美国制造业回流指数》报告调查,在欧盟的美国企业2021和2022年间回流增加,回流企业创造的新就业岗位占总新增就业的13%,2023年更是达到了34%。

根据“回岸协议”统计,除常规的机械制品之外,美国电动汽车电池和太阳能组件等大批量产品仍然来自中国,芯片通常来自中国台湾。将回流和FDI结合来看,排名前五位的国家是韩国、中国、日本、德国和英国。

2023年,大多数回流美国的岗位都来自亚洲(87%),其次是西欧(5%)和北美(5%)。FDI岗位主要来自亚洲(42%)和西欧(41%)。美国对大量FDI的吸引力,源于其市场机会、融资能力、稳定的法治环境、技术优势、战略利益以及包括产业政策在内的优惠条件。

(五)近岸/友岸转移势头正旺

美国企业将缩短供应链,近岸外包近年来势头正旺。2023年,美国企业近岸迁移中75%来源于亚洲地区,其中80%的企业将生产链转移至墨西哥。墨西哥已经超过中国成为美国最大的贸易伙伴。

美国本土不可能对所有产品和产业链实现全面覆盖,近岸外包或可靠的友岸外包,都是其放弃远岸外包,选择本土回流之外的必要选项。据美国统计,墨西哥成为近岸回流的首选,对美国出口占其总出口的40%,而中国对美出口只占其总出口的13.99%。

在友岸转移方面,美国加速将劳动密集型制造业转移至东南亚等“友好国家”,促进了这些国家的出口增长,却挤占了我国劳动密集型产品的出口市场。2023年,美国从14个亚洲低成本国家和地区的进口额下降了1430亿美元,其中从我国进口额下降了20%(1050亿美元)。为了适应出口市场的变化,我国通过转运和再加工方式,增加了对美国外其他进口国的出口。

(编辑 季节)