山东省对非洲农产品出口贸易格局与竞争力研究

摘 要:加大对非洲等新兴市场的拓展力度是2024年山东省政府工作报告提出的重点工作目标之一。基于2015—2022年相关贸易数据,分析山东省对非洲农产品出口贸易格局,并利用国际贸易竞争力的相关测度指数测算山东农产品在非洲市场的贸易竞争力。研究显示:山东省对非洲农产品出口贸易额的变化大致可分为2015—2017年的缓慢增长阶段和2018—2022年的大幅度波动增长阶段;对非洲农产品出口主要集中在西非、北非和南非;对非洲出口的农产品以植物产品为主,食品、饮料及饲料次之,活动物及动物产品和动植物分解产品及制品所占比重较小;四大类农产品在非洲市场的竞争力亟需提升,各类农产品在非洲市场均不具有比较优势,各类农产品在非洲的市场占有率均较低,仅植物产品、食品、饮料及饲料产品在非洲市场长期具有较弱的竞争优势。在此基础上,从拓展贸易区域、扩大贸易规模、提升市场竞争力等方面提出了促进山东省对非洲农产品出口贸易发展的对策。

关键词:山东省;非洲;农产品出口;贸易格局;竞争力

中图分类号:F327;F742 文献标志码:A 文章编号:1003-5559(- 2024)08-0080-09

一、引言

农业合作是中非贸易合作的重要议题[1]。进入21世纪,随着“南南合作”的推进与中非合作论坛的成立,以及一系列免关税政策的施行,中非贸易迅速发展[2]。“一带一路”倡议提出以来,中非全方位合作关系更是迈上了一个新的台阶,中国常年稳居非洲第一大贸易伙伴地位。然而,农产品贸易在中非贸易额中的比重始终较小[1]。山东省是我国最大的农产品生产、加工和出口省份,农产品出口已遍布世界230多个国家和地区,农产品出口额连续25年稳居全国第一(1),是中国对非洲出口农产品的主力。2024年山东省政府工作报告更是将“加大对非洲等新兴市场的拓展力度”作为发展对外贸易的重要目标。为此,有必要加大对山东农产品出口贸易的研究。

关于中非农产品贸易的研究以双边贸易关系的演变[1-8]及其影响因素[2,9,10]、存在问题[11-14]及对策[11-14]为主。具体到中国对非洲农产品出口研究领域,从研究内容的侧重点来看,主要关注贸易格局[10]、影响因素[10]以及对策[14],缺乏对中国农产品在非洲市场竞争力的关注;从研究尺度来看,现有文献侧重于从国家尺度研究中国对非洲的农产品出口状况[10-11],缺乏关注具体省份对非洲的农产品出口状况。

鉴于此,分析山东省对非洲出口农产品贸易格局以及山东省农产品在非洲市场的竞争力,在此基础上提出促进山东省对非洲农产品出口贸易发展的对策,可弥补山东省对非洲农产品贸易研究的缺失,亦可为相关政策的制定提供参考。

二、研究区域、方法、数据及农产品分类

(一)研究区域

非洲一般可分为东非、西非、南非、北非、中非等5个区域。综合考虑研究所用贸易数据的可得性,研究区域包含53个国家(表1)。

(二)研究方法

产业竞争力是其比较优势与竞争优势的综合[15],国际贸易视角的产业竞争力评价一般包括比较优势评价和竞争优势评价[16],其中,比较优势的测度方法中比较有代表性的是显示性比较优势指数和出口增长率优势指数,竞争优势的测度方法中比较有代表性的是贸易竞争优势指数和市场占有率指数。因此,选取这四个指数来综合测度山东省农产品在非洲市场的竞争力。

1.比较优势

(1)显示性比较优势指数(RCA指数)

显示性比较优势指数是用来衡量一国(地区)出口商品综合竞争力强弱的指标,表示一国(地区)的某种商品出口额占其全部商品出口额比重与世界该类商品出口额占世界全部商品出口额比重的比值[17]。山东对非洲出口某类农产品的RCA指数计算公式如下:

式中,RCAj表示山东省j种产品的显示性比较优势指数;Xj表示山东省j种农产品的出口额,Y表示山东省所有产品出口总额;Wj表示世界所有经济体对非洲出口j类农产品的贸易额;Z表示世界所有经济体对非洲出口总额。若RCA≥2.5,表明山东省该类农产品在非洲市场具有极强的比较优势;若1.25≤RCA<2.5,表明山东省该类农产品在非洲市场具有较强的比较优势;若0.8≤RCA<1.25,则表明山东省该类农产品在非洲市场具有较弱的比较优势;若0,则不具有比较优势,即具有比较劣势,其数值越接近于0,比较劣势越大。

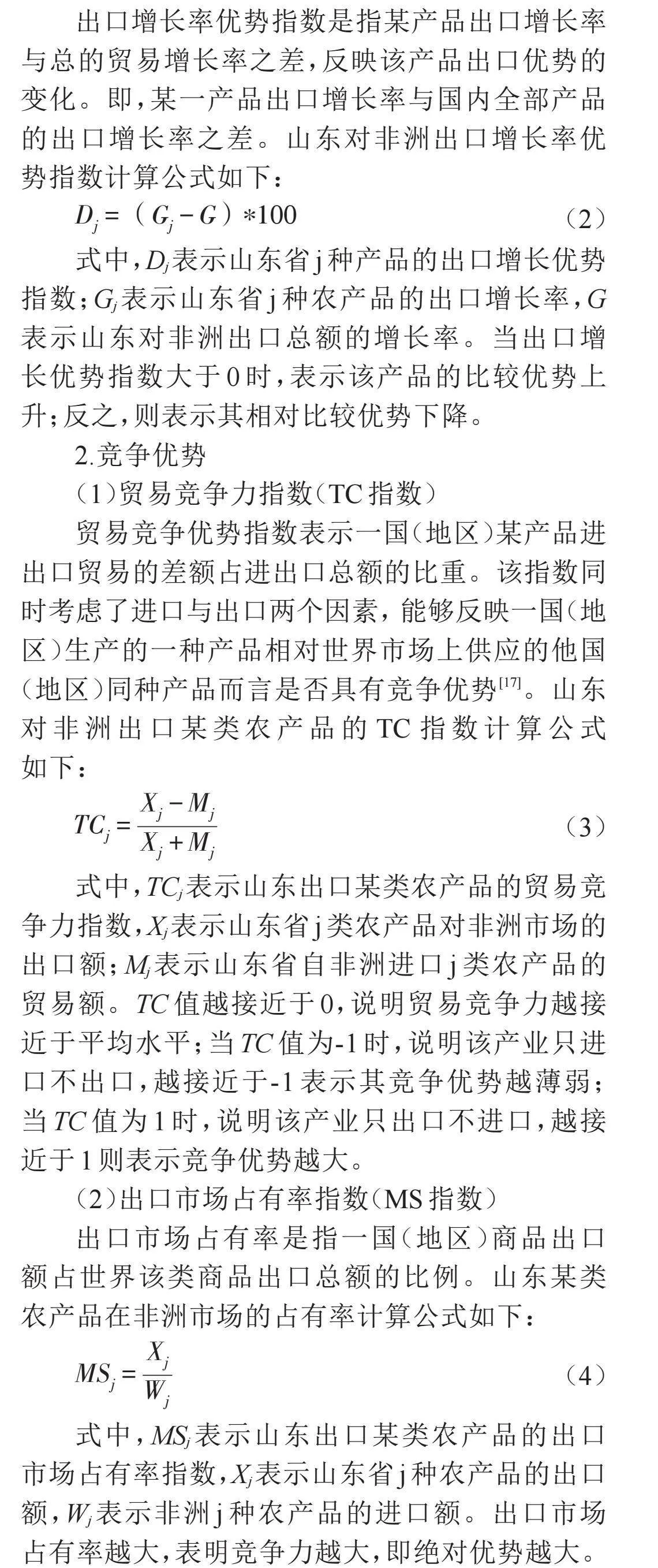

(2)出口增长率优势指数

出口增长率优势指数是指某产品出口增长率与总的贸易增长率之差,反映该产品出口优势的变化。即,某一产品出口增长率与国内全部产品的出口增长率之差。山东对非洲出口增长率优势指数计算公式如下:

D=(G-G)∗10jj 0 (2)

式中,Dj表示山东省j种产品的出口增长优势指数;Gj表示山东省j种农产品的出口增长率,G表示山东对非洲出口总额的增长率。当出口增长优势指数大于0时,表示该产品的比较优势上升;反之,则表示其相对比较优势下降。

2.竞争优势

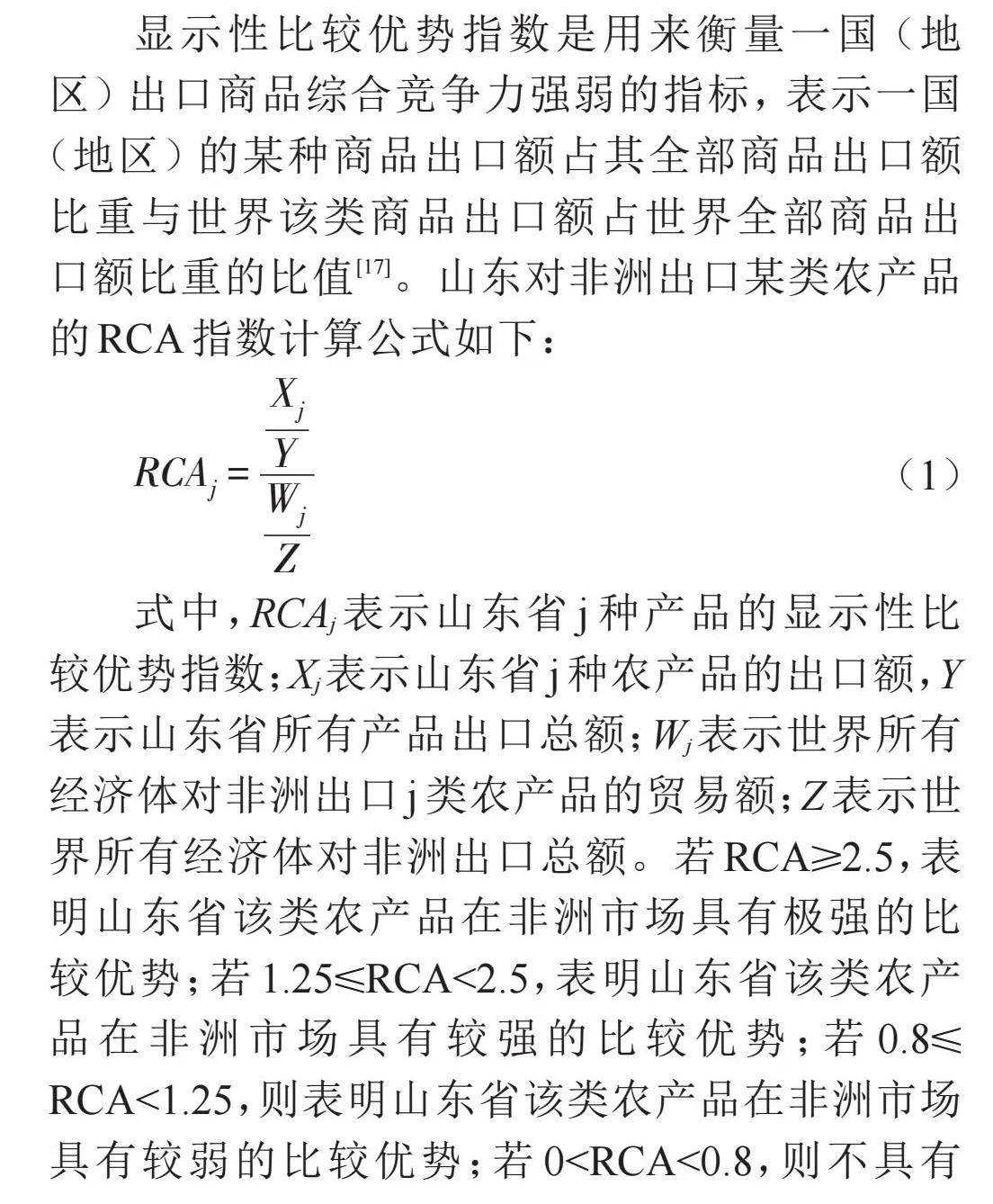

(1)贸易竞争力指数(TC指数)

贸易竞争优势指数表示一国(地区)某产品进出口贸易的差额占进出口总额的比重。该指数同时考虑了进口与出口两个因素,能够反映一国(地区)生产的一种产品相对世界市场上供应的他国(地区)同种产品而言是否具有竞争优势[17]。山东对非洲出口某类农产品的TC指数计算公式如下:

X- jj M

TCj= (3)

Xj+Mj

式中,TCj表示山东出口某类农产品的贸易竞争力指数,Xj表示山东省j类农产品对非洲市场的出口额;Mj表示山东省自非洲进口j类农产品的贸易额。TC值越接近于0,说明贸易竞争力越接近于平均水平;当TC值为-1时,说明该产业只进口不出口,越接近于-1表示其竞争优势越薄弱;当TC值为1时,说明该产业只出口不进口,越接近于1则表示竞争优势越大。

(2)出口市场占有率指数(MS指数)

出口市场占有率是指一国(地区)商品出口额占世界该类商品出口总额的比例。山东某类农产品在非洲市场的占有率计算公式如下:

Xj

MS= (4)j

Wj

式中,MSj表示山东出口某类农产品的出口市场占有率指数,Xj表示山东省j种农产品的出口额,Wj表示非洲j种农产品的进口额。出口市场占有率越大,表明竞争力越大,即绝对优势越大。

(三)数据来源及农产品分类

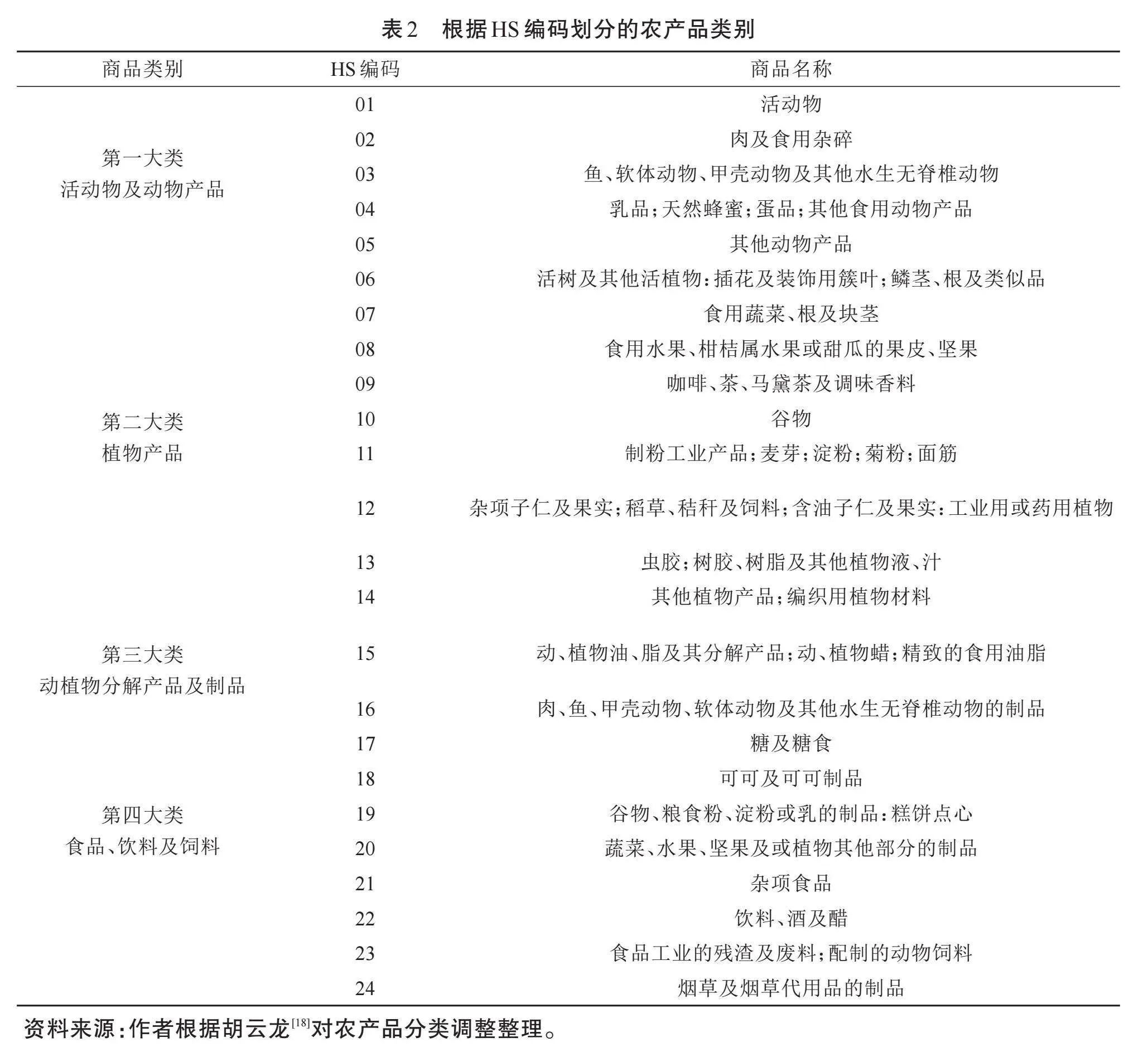

文中采用的山东省对非洲农产品出口贸易数据来源于我国海关统计数据查询平台,采用的全球对非洲出口贸易数据来源于ITC(InternationalTrade Center)数据库。由于目前能够查询到的山东省向非洲出口细分类别农产品数据最早仅可追溯到2015年,ITC提供的全球所有经济体对非洲出口农产品完整数据仅更新至2022年,因此将研究时段定为2015—2022年。关于农产品的分类,参考相关研究[18],根据HS编码(商品名称及编码协调制度的国际公约)将农产品划分为4大类(表2)。

三、山东省对非洲农产品出口贸易格局演变

(一)对非洲农产品贸易的发展历程

山东省对非洲出口农产品的贸易额在2015—2022年呈波动上升态势,大致可分为以下两个阶段(图1):

1.缓慢增长阶段。2015—2017年,山东省为拓展对非洲的交往渠道,成功接待坦桑尼亚、莫桑比克、塞拉利昂等多个非洲国家总统来访,大力举办经贸推介对接活动。在此期间,山东省对非洲出口农产品的贸易额平稳增长,由2015年的约29361万美元增长到了2017年的约29847万美元,年均增长约1.7%。

2.大幅度波动增长阶段。2018年,受异常天气以及运输、存储等成本增加的影响,山东省农产品出口贸易额大幅下降。2019—2020年,得益于我国出台了一系列稳外贸、稳外资的政策措施以及规模空前的减税降费政策(2),山东省对非洲出口农产品的贸易额持续快速增长,2020年已达约33149万美元,同比增长约13.0%。然而到了2021年,受疫情防控影响,经济发展滞涩,对外贸易也受到严重冲击,山东对非洲出口农产品的贸易额再次出现短期小幅度下降,降至2021年的约31607万美元,同比下降约4.7%。此后,随着全球疫情防控的缓和,山东省对非洲出口农产品的贸易额也出现了大幅度回升,2022年同比增长约5.8%。

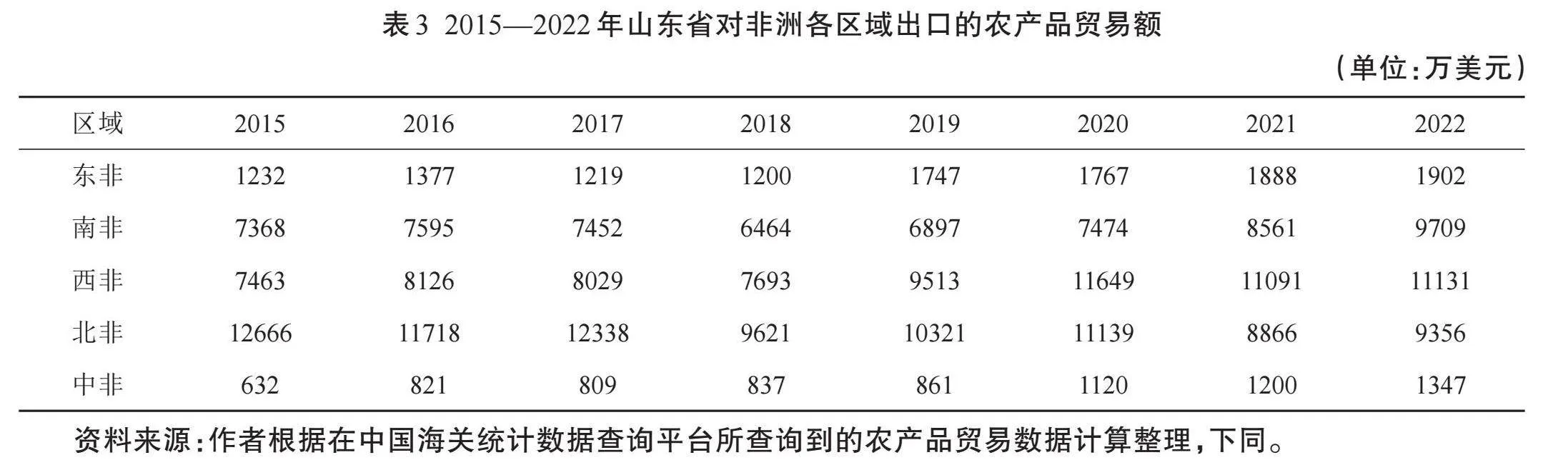

(二)对非洲出口农产品贸易额的空间分布

2015—2022年,山东省对非洲各区域出口农产品的贸易额由大到小依次为北非、西非、南非、东非、中非,其中,对西非、北非和南非出口农产品贸易额占其对非洲出口农产品贸易总额的比重在90.2d4ccdfce78f54559cdead5148f5ae36d%~93.7%(表3)。可见,山东省对非洲农产品出口主要集中在西非、北非和南非。早在2004年时,山东已与北非的突尼斯建立友好关系,以突尼斯的苏斯省作为交流与合作的基础,开始拓展北非市场,可以说,北非是山东省最早拓展的非洲市场。因此,在2015—2019年,北非是山东对非洲出口农产品贸易额最高的地区,占比高达27.8%~43.1%。此后,随着“一带一路”倡议的推进,山东省对开拓非洲市场越发重视、与非洲城市的联系越发密切,非洲其他地区在山东省对非洲农产品出口贸易总额中的占比有了不同程度提升。自2020年起,西非正式超越北非成为山东对非洲出口农产品贸易额最高的地区,北非和南非则紧随其后。此外,东非和中非市场的占比虽始终较低,但山东省在2018—2022年对这两个区域出口的农产品贸易额均呈稳定增长态势,年均增速分别达到约14.6%、15.2%。

(三)对非洲出口农产品的商品结构

2015—2022年,山东省对非洲出口的农产品以第二大类为主,第四大类次之,这两大类农产品在山东省对非洲出口农产品贸易额中的比重在79.9%~87.6%;第一大类和第三大类与第二大类和第四大类的差距则始终较明显。这说明山东省对非洲出口农产品以植物产品为主,食品、饮料及饲料次之,活动物及动物产品和动植物分解产品及制品所占比重较小。可见,山东省对非洲出口的农产品以相对易存储的植物产品和食品、饮料及饲料为主,肉类商品在其中的占比较低,这可能与山东省距离非洲路途遥远有关。

四、山东省农产品在非洲市场的贸易竞争力

(一)农产品总体贸易竞争力分析

1.比较优势

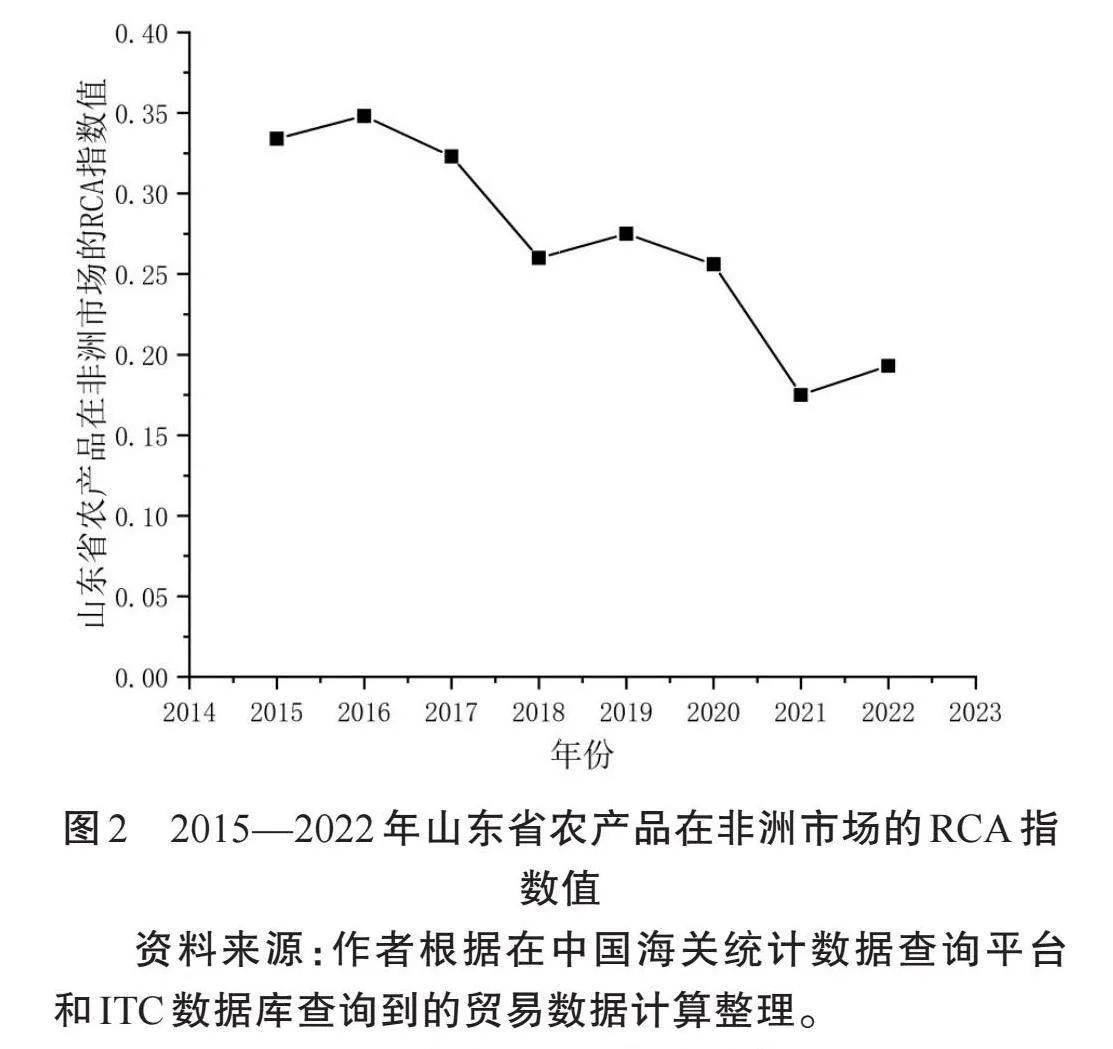

(1)RCA指数值分析

2015—2022年山东省在非洲农产品市场的RCA值处于波动下降趋势,且始终处于0(图2)。说明山东省农产品在非洲市场的竞争力非常弱,不具有比较优势。

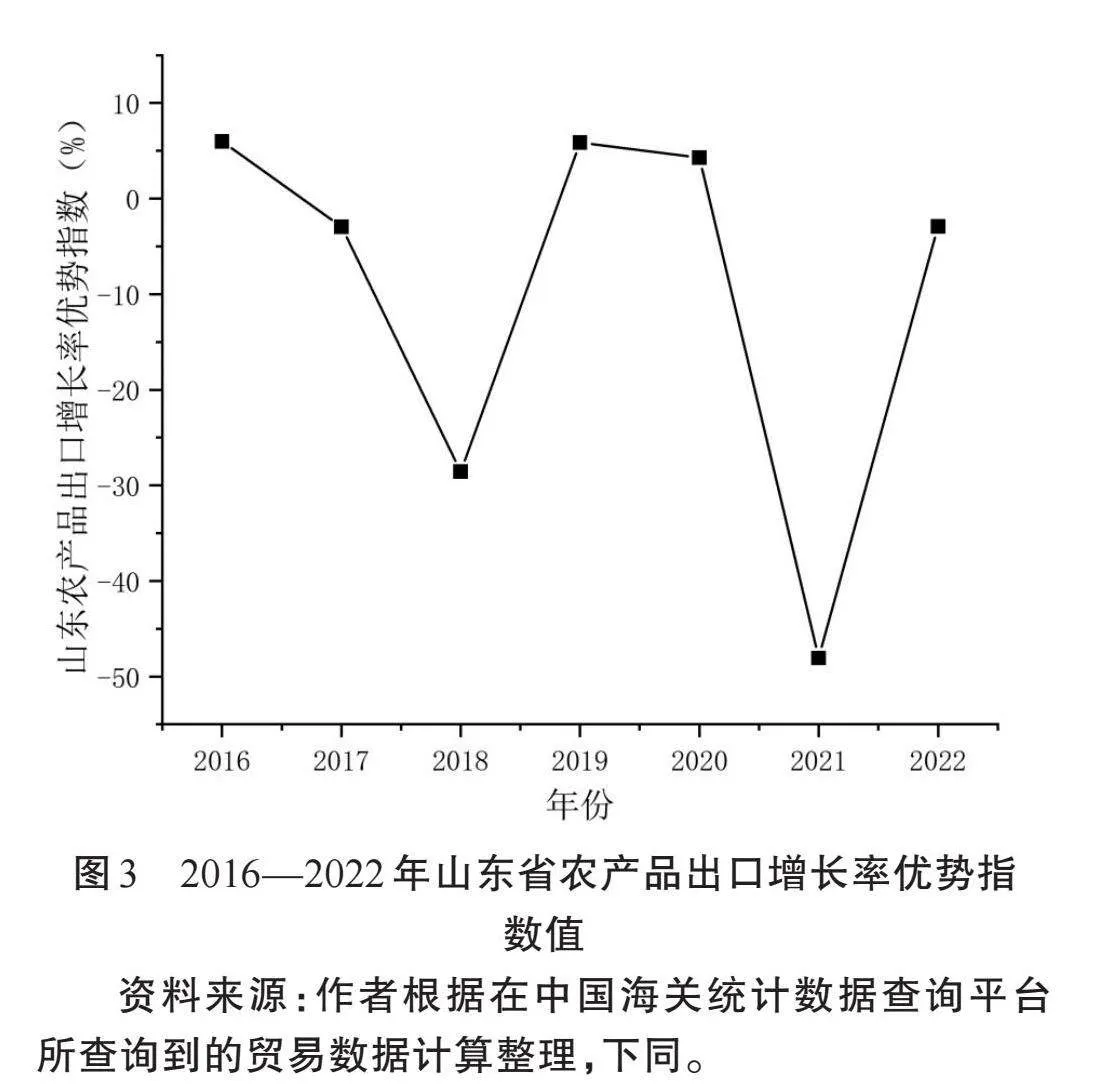

(2)出口增长率优势指数值分析

2016—2022年出口增长率优势指数值在多数年份小于0,仅2016年、2019年和2020年的出口增长率优势指数值大于0(图3)。说明山东省农产品在非洲市场的比较优势在研究时段内的多数年份减弱,仅在2016年、2019年和2020年有所增强。其中,减弱幅度最大的是2021年,其次是2018年,这与山东省农产品对非洲出口额的变动基本吻合,2021年的大幅减弱与全球疫情防控有关,而2018年的较大幅减弱与山东省天气异常等因素有关。事实上,剔除2018年与2021年的异常值,山东省农产品在非洲市场的比较优势变动幅度极小。整体而言,山东省农产品在非洲市场的比较优势无明显变化趋势。

2.竞争优势

(1)TC指数值分析

2015—2022年,山东省农产品在非洲市场的TC值呈现出先下降后上升的波动态势(图4)。其中,2015—2017年,山东省农产品在非洲市场的TC值均大于0,但数值均较小,说明此时山东省农产品在非洲市场具有较弱的竞争力;2018—2022年,山东省农产品在非洲市场的TC值均小于0,说明该时段内的山东省农产品在非洲市场具有竞争劣势。值得注意的是,2022年TC值有了较明显提升,说明山东省农产品在非洲市场的竞争劣势减弱。一个可能的重要原因是,在全球经济依旧低迷的大环境下,山东省农产品出口较早恢复了强势增长。

(2)MS指数值分析

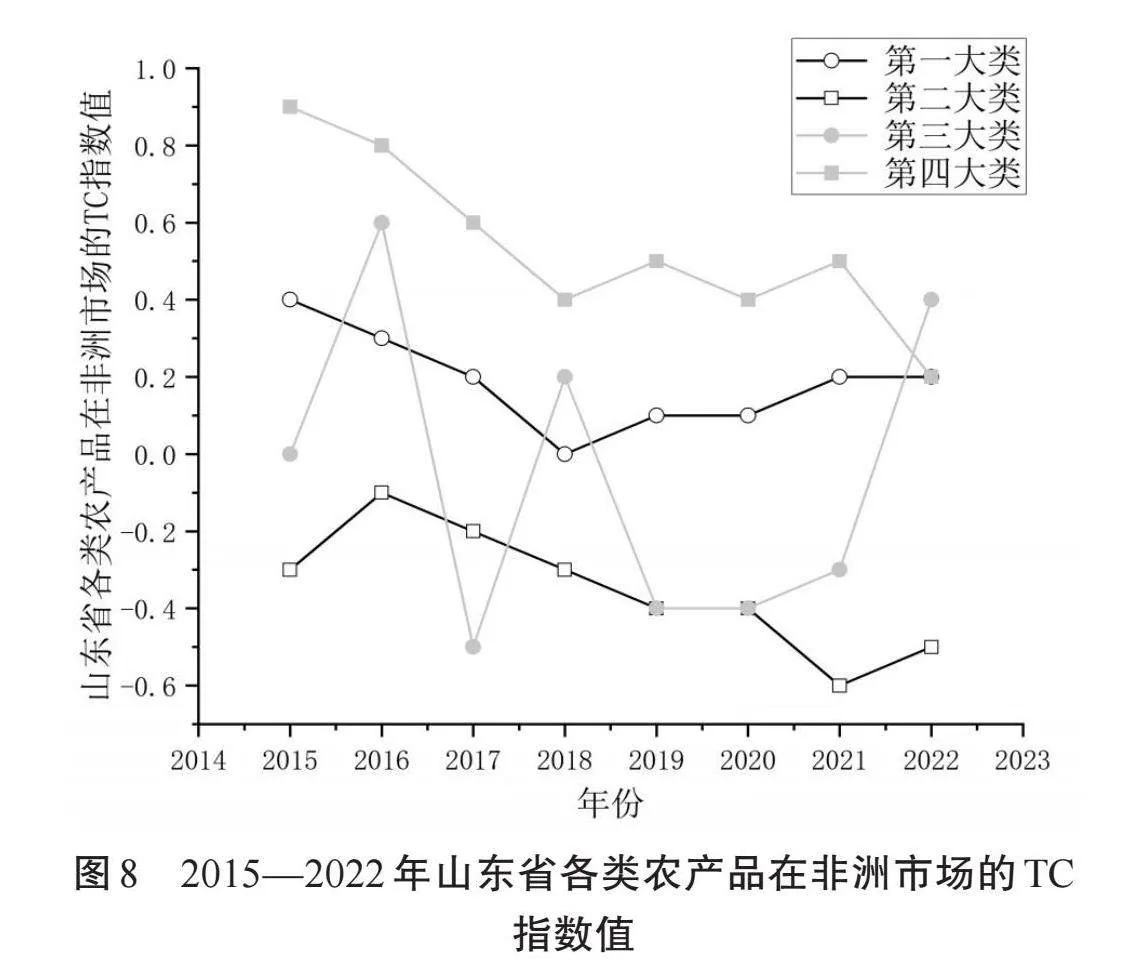

2015—2022年,山东省的农产品在非洲的市场占有率始终较低,且呈波动下降趋势(图5)。其中,2018年和2021年的市场占有率小幅度下降与山东省农产品出口总额的大幅下降有关;2022年的市场占有率虽同比下降0.1%,但下降幅度明显小于2021年。

(二)四大类农产品的贸易竞争力分析

1.比较优势

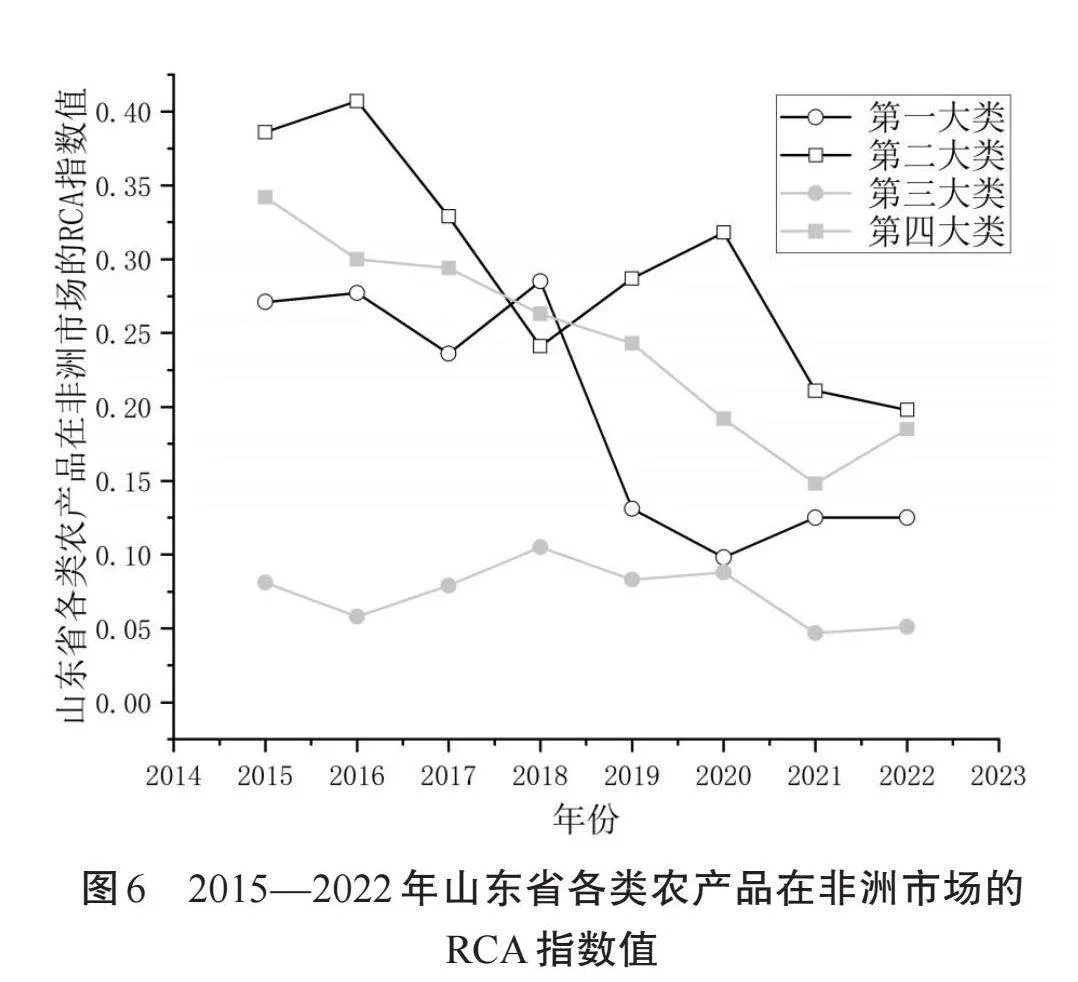

(1)RCA指数值分析

山东省四大类农产品的历年RCA值均处于0~0.8(图6),说明山东省四大类农产品在非洲市场均不具有比较优势。第一大类、第二大类和第四大类农产品的RCA值在研究期内均呈波动下降态势,其中,三者在2017—2019年间的RCA值比较接近,2020年以后的差距比较明显,表现为第二大类的RCA值最大、第四大类的RCA值次之、第一大类的RCA值最小。此外,第三大类农产品的RCA值一致维持在极低水平,与其他三类农产品的RCA值差距较大,这与山东省对非洲出口农产品的结构有关。至于为何第一大类农产品虽然在山东省对非洲出口农产品贸易额中的比重与第三大类相近,但其RCA值明显高于第三大类的RCA值,这是因为世界第三大类农产品出口额占世界全部商品出口额比重的比值较小,即第三大类农产品在世界贸易市场的占比较低所致。

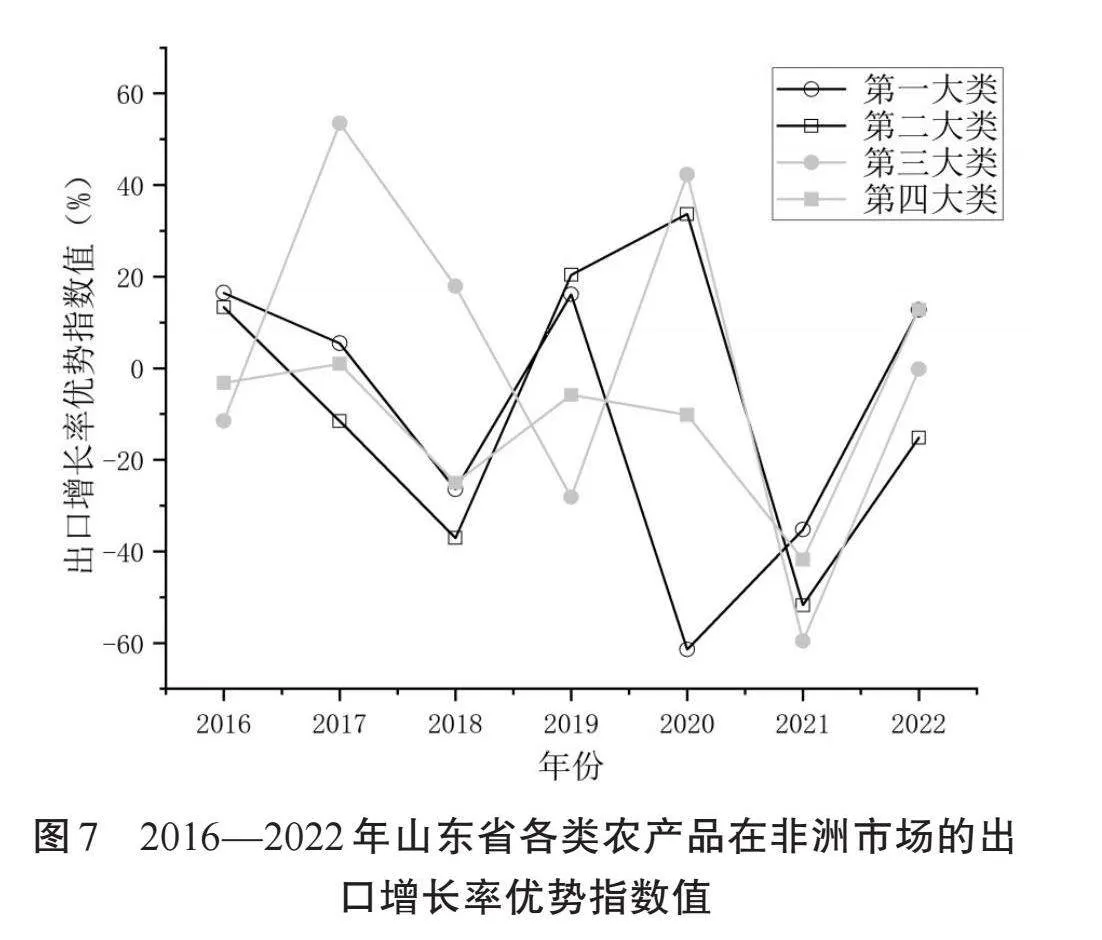

(2)出口增长率优势指数值分析

山东省各类农产品在研究时段内均频繁大幅度波动(图7)。2018年,受省内异常天气等因素影响,各类农产品的出口增长率优势指数值均出现了较大幅度下降,其中,第一大类、第二大类和第四大类农产品的出口增长率优势指数值均小于0,第三大类的出口增长率优势指数值虽大于0但数值较小,说明2018年第三大类农产品的比较优势增速放缓。处于全球疫情暴发节点的2020年,第一大类农产品的出口增长率优势指数值大幅下降至约60%,与此同时,第二大类和第三大类农产品的出口增长率优势指数值则分别大幅提升至30%和40%,说明山东省的活动物及动物产品对非洲出口贸易受疫情的负面影响较大,导致其在非洲市场的比较优势大幅下降;山东省的植物产品和动植物分解产品及制品在非洲市场的比较优势则大幅提升,这可能是因为疫情暴发后各国掀起囤粮狂潮,而这两类农产品相对易存储。受全球疫情防控影响,2021年各类农产品的出口增长率优势指数值均出现大幅度下降,且均小于0,即山东省各类农产品在2021年的比较优势均大幅度下降。整体上,山东省各类农产品在非洲市场的比较优势均无明显变化趋势。

2.竞争优势

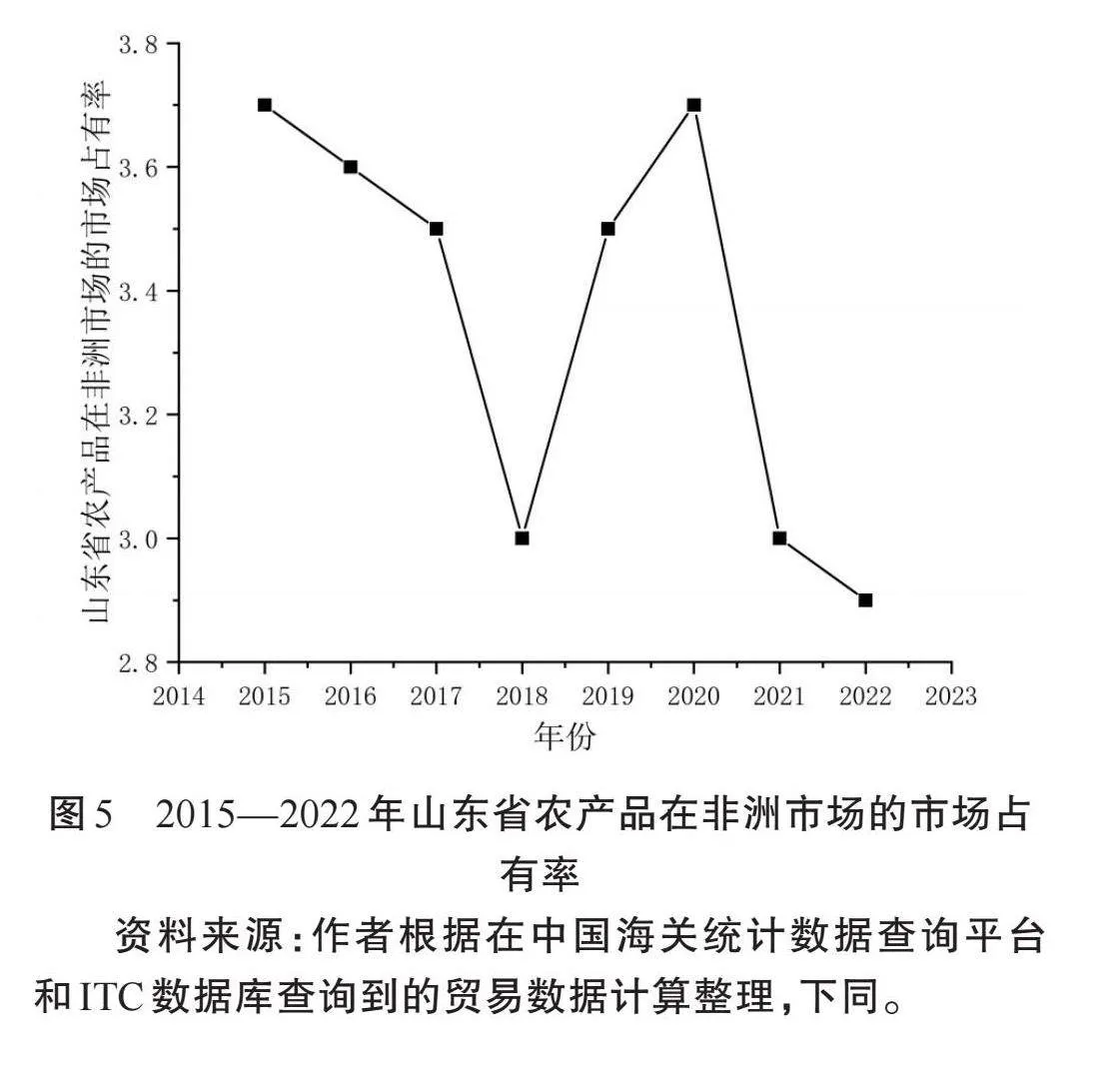

(1)TC指数值分析

山东省第一大类和第四大类农产品在研究时段内的TC值均大于0,第四大类农产品和第一大类农产品的TC值变化趋势基本一致,在2015—2018年呈快速下降态势,在2019—2021年虽有所波动回升但幅度极小;不同的是,第四大类农产品的TC值在2022年骤然大幅下降,而第一大类农产品的TC值则继续保持了缓慢增长态势(图8)。第二大类的TC值波动较大,仅在2016年、2018年和2022年大于0。第三大类的TC值则始终小于0,且表现出明显下降趋势。可见,山东省出口非洲的植物产品、食品、饮料及饲料产品在非洲市场均具有竞争优势,动植物分解产品及制品仅少数年份具有竞争优势,植物产品则始终不具有竞争优势。

值得注意的是,在山东省对非洲出口农产品贸易额中占比较低的第一大类农产品在非洲市场始终具有竞争优势,而在山东省对非洲农产品出口贸易额中占比较高的第二大类农产品却不具有竞争优势。这是因为在第一大类农产品贸易方面,山东省对非洲为顺差状态;而在第二大类农产品贸易方面,山东省对非洲为逆差状态。

(2)MS指数值分析

2015—2019年,山东省四大类农产品在非洲的市场占有率均较低,整体来看,市场占有率最高的是第四大类农产品,即食品、饮料及饲料;其次是第二大类农产品,即植物产品;再次是第一大类农产品,即活动物及动物产品;最后是第三大类农产品,即动植物分解产品及制品(图9)。

市场占有率最高的第四大类农产品在2015—2021年呈下降态势,但在2022年有所回升;市场占有率排在第二位的第二大类农产品在研究时段内的波动幅度较大,经历了2018年和2022年两个低谷,仅在2020年超越第四大类农产品位居第一;市场占有率排在第三位的第一大类农产品在2015—2019年呈小幅度波动增长,2020年大幅下降,此后至2022年有极小幅度的回升;市场占有率排在最后的第三大类农产品市场占有率变化幅度不大,在经历过2016—2020年的波动增长过程后,2021年降至接近2016年的水平,2022年未有明显变化。可见,疫情对第一大类农产品出口的影响早于对其他三类农产品出口的影响。

五、结论与对策

(一)结论

山东省对非洲出口农产品的贸易额在2015—2022年呈波动上升态势,大致可分为2015—2017年的缓慢增长阶段和2018—2022年的大幅度波动增长阶段;山东省对非洲农产品出口主要集中在西非、北非和南非;中非和东非市场在山东省对非洲出口农产品贸易额中的占比虽较低,但山东省对这两个区域出口的农产品贸易额均呈快速增长态势;山东省对非洲出口的农产品以植物产品为主,食品、饮料及饲料次之,活动物及动物产品和动植物分解产品及制品所占比重较小;山东省四大类农产品在非洲市场的竞争力亟需提升。从比较优势来看,山东省各类农产品在非洲市场均不具有比较优势,且比较优势无明显提升趋势;从竞争优势来看,各类农产品在非洲的市场占有率均较低,植物产品、食品、饮料及饲料产品在非洲市场具有较弱的竞争优势,而动植物分解产品及制品仅少数年份在非洲市场具有竞争优势,植物产品则在非洲市场始终不具有竞争优势。

(二)对策

当前山东省农产品在非洲市场仍不具有明显的竞争力,且存在贸易市场比较集中、贸易产品不够多元化的问题。为此,提出以下三条建议。

1.抓住“一带一路”契机,拓展在非洲市场的贸易区域

截至2023年底,中国已与52个非洲国家签署了共建“一带一路”合作文件(3)。未来山东省应牢牢把握“一带一路”契机,进一步推动与非洲国家的文化交流,搭建多元化的经贸平台,以进一步拓展在非洲市场的贸易区域,加强与非洲各国之间的农产品贸易流动,从而扩大农产品出口贸易区域。

2.推动山东农产品出口商品结构的多元化,扩大对非洲出口贸易规模

非洲国家大多工业发展落后,如西非国家科特迪瓦的经济以咖啡、可可等热带作物的种植为主,但受限于工业加工能力的不足,当地人只能以低廉的价格出售可可原料,同时以高价购买加工后的巧克力成品。因此,山东省对非洲出口农产品可适量增加工业加工制品。同时,非洲国家在经济水平、农业生产条件、资源禀赋以及技术水平等方面也存在较大差异,可结合实际情况细分市场,调整出口产品结构以精准营销,从而提升农产品贸易规模。

3.增强山东出口农产品的品牌效应,提升在非洲市场的竞争力

对非洲出口农产品的山东企业大多是民营企业,其最终目的是实现利益的最大化。这就导致有些企业在利益的驱使下,可能将商品好坏掺杂,对山东省农产品在非洲市场的品牌形象产生不良影响,从而降低山东省农产品在非洲市场的竞争力。因此,有必要加大对农产品出口企业的政策扶持,严格把控出口农产品质量,增强山东省出口农产品的品牌效应,从而提升山东省农产品在非洲市场的竞争力。与此同时,可借助“互联网+”以整合跨境电商资源,减少中间交易环节,降低品牌农产品出口成本。

注释:

(1「)推动高质量发展」山东:农产品出口连续25年居全国首位 https://baijiahao.baidu.com/s?id=1795931993074340467&wfr=spider&for=pc。

(2)介绍2019年山东省外贸发展和山东省农产品进出口情况 http://www.shandong.gov.cn/vipchat1/home/site/82/533/article.html。

(3)国家发展改革委:共建“一带一路”有力促进非洲经济社会发展和民生改善-中国一带一路网 https://www.yidaiyilu.gov.cn/p/0360T56C.html。

参考文献:

[1]杨军,董婉璐,崔琦.中非农产品贸易在1992—2017年变化特征分析及政策建议[J].农林经济管理学报,2019,18(3):395-406.

[2]李昊,黄季焜.中非农产品贸易:发展现状及影响因素实证研究[J].经济问题探索,2016(4):142-149

[3]杨文倩,杨军,王晓兵.中非农产品贸易国别变化时空分析[J].地理研究, 2013, 32 (7): 1316-1324.

[4]Emmanuel O. China- Africa trade: Trends, changes andchallenges[J]. International Journal of China Marketing,2012,2(2): 74-88.

[5]栾一博,曹桂英,史培军.中非农产品贸易强度及其国际地位演变分析[J].世界地理研究,2019,28(4):35-43.

[6]朱月季,周德翼,汪普庆.中非农产品贸易的区域差异与空间集聚效应研究[J].华中农业大学学报(社会科学版),2016(1):64-71.

[7]Zhang Y, Pei K. Factors Influencing Agricultural ProductsTrade between China and Africa[J]. Sustainability, 2022,14(9):5589.

[8]彭虹.中非农产品贸易特征及贸易潜力实证研究[J].重庆工商大学学报(社会科学版),2023,40(6):45-56.

[9]高贵现,周德翼.免关税政策对中非贸易的影响分析及启示——基于免关税农产品的面板数据分析[J].国际经贸探索, 2014, 30 (4): 75-84.

[10]潘子纯,李明,朱玉春.中国对非洲农产品出口贸易的空间格局及影响因素[J].中国农业大学学报,2022,27(10):273-284.

[11]史晓英.中非发展农产品贸易面临的问题及对策分析[J].农业经济, 2014,(7): 115-116.

[12]高贵现,朱月季,周德翼.中非农业合作的困境、地位和出路[J].中国软科学, 2014 (1): 36-42.

[13]张希颖,范龙宾.发展中非农产品贸易面临的问题与策略选择[J].对外经贸实务, 2013 (4): 24-26.

[14]郝婕.新形势下中国对非洲农产品出口的困境与提升路径——以中国对尼日利亚番茄酱出口为例[J].河北企业, 2019 (9): 54-55.

[15]裴长洪.利用外资与产业竞争力[M].北京:社会科学文献出版社,1998.

[16]金碚,李钢,陈志.加入WTO以来中国制造业国际竞争力的实证分析[J].中国工业经济,2006,(10):5-14.

[17]赵蕾,王国梁.印度货物贸易现状、国际竞争力及发展趋势[J].世界地理研究,2017,26(4):40-48.

[18]胡云龙.贸易便利化水平对中国农产品出口的影响[D].昆明:云南财经大学,2023.

Research on the Export Trade Pattern and Competitiveness of AgriculturalProducts from Shandong Province to Africa

ZHAO Lei, LIU Linshuo, MA Xia

(School of Bussiness, Liaocheng University, Liaocheng, Shandong 252000, China)

Abstract:Expanding into emerging markets, such as Africa, is one of the key work objectives outlined in the 2024Shandong Provincial Government Work Report. Based on the trade data from 2015 to 2022, this paper analyzes theexport trade pattern of agricultural products from Shandong Province to Africa, and uses the relevant measurementindex of international trade competitiveness to measure the trade competitiveness of Shandong's agricultural prod-ucts in the African market. The results show that the changes of agricultural export volume of Shandong Provinceto Africa can be roughly divided into a slow growth stage from 2015 to 2017 and a phase of significant fluctuatinggrowth stage from 2018 to 2022. The exports are mainly concentrated in West Africa, North Africa, and South Afri-ca. The primary exported agricultural products to Africa are plant products, followed by food, beverages and feed,while live animals and animal products, as well as animal and plant decomposition products and 649ce1ec24967ecb6fe8ff505b32cd669318d1fe2babdaf59317f334cfc5f3catheir derivatives,accounts for a smaller proportion. The competitiveness of the four major categories of agricultural products in theAfrican market urgently needs improvement. None of the categories have a comparative advantage in the Africanmarket, and their market shares are relatively low. Only plant products, food, beverage and feed products havemaintained a weak competitive advantage in the African market over the long term. Based on these findings, thestudy proposes strategies to promote the development of Shandong's agricultural exports to Africa from the aspectsof expanding trade regions, increasing trade scale, and enhancing market competitiveness.

Keyword:Shandong province; Africa; agricultural product exports; trade pattern; competitiveness