房贷新政即将满月银行或进入顺周期 股份行有望先受益

吴海珊

5月17日发布的房贷新政即将满月,银行正从多角度受益于5·17新政。一方面首付、贷款利率的降低,有利于促进个人住房按揭贷款的增长;另一方面3000亿保障性住房贷款再贷款以及收储政策,利好银行对房地产对公贷款的资产质量。

6月12日,央行召开保障性住房再贷款工作推进会,着力推动保障性住房再贷款政策落地见效,加快推动存量商品房去库存。

有机构表示,在地产政策积极推动下,银行板块的催化剂或将从红利转入顺周期,多家机构在这一投资逻辑下,重点推荐招商银行等股份行的投资机会。

银行推出多种按揭贷款品类

5月17日,多项房地产政策利好政策密集推出,包括首付比例、利率、去库存等,被称为“5·17新政”。

政策推出之后,银行的反应迅速。在之后两周的时间里,银行推出了各种推动个人房贷业务的政策。如某股份行在官微公开发布自家按揭贷款产品,并推出其“特色还款方式”——包括“二阶段还款”“双周供”“轻松还”和“气球贷”等。

“二阶段还款”指的是可以“前三年内按月付息、无需偿还本金、在剩余贷款期限按月等额本息还款”;“双周供”则是借款人每两周还本付息一次,每期按14天计息,快速还款,节省利息;“轻松还”指的是借款人按月支付利息,每6期按贷款发放金额的1%偿还本金,最后一期一次性偿还剩余本金;“气球贷”则可“在贷款期限内分期归还贷款本息,最后一期一次性偿还剩余本金”。

之后这一消息在市场引起较大反响,该行在之后回应称,“气球贷”适用该行个人商住两用房按揭业务,且此还款方式一直都有,并非重新推出,不止该银行一家银行有类似的产品。同时这些还款方式也并非是在全国适用,而是因城施策在部分城市适用。

也有消息称,某大行可以办理个人商品住房贷款“先息后本”还款方式,最多延长两年,每个月可最低还款1元,以此降低购房者月供压力。

华福证券在研报中,对于银行推出的各种还款方式表示,银行推出“气球贷”方式能够减轻居民前期还贷压力,在当下产品中具备创新性,预计未来各家银行会推出更多的创新举措来吸引客户。同时在面临居民加杠杆意愿不足的情形下,银行间按揭贷款投放的竞争也会愈来愈烈,因此各家银行势必会不断优化产品设计以及改善服务体验等来争夺客户。

根据国家统计局4月发布的数据,2024年1—3月份,新建商品房销售面积22668万平方米,同比下降19.4%,其中住宅销售面积下降23.4%。新建商品房销售额21355亿元,下降27.6%,其中住宅销售额下降30.7%。

商品房销量的下滑自然会影响到银行个人住房按揭贷款业务,在一些银行中,个人住房按揭贷款占到个人贷款业务的一半以上。

根据本刊统计,除了邮储银行之外,其余五大银行2023年的个人按揭贷款余额均出现了下滑;同时六大国有行个人按揭贷款在总贷款中的比例均出现下滑。国家统计局数据显示,2024年1—3月全国个人按揭贷款3643亿元,同比下降41.0%(见表1)。

表1 国有六大行个人按揭贷款情况

5月17日地产政策密集出台当天,银行指数上涨了1.16%。由于新政政策出台时间仍然较短,尚未有数据证明个人住房按揭出现增长。

5·17新政在降低首付推动房地产交易方面可能对银行按揭贷款的增量会起到一定的作用。但与此同时,5·17新政取消了个人住房贷款利率政策下限,并下发通知,自2024年5月18日起,下调各种个人住房公积金贷款利率0.25个百分点,5年以下(含5年)和5年以上首套个人住房公积金贷款利率分别调整为2.35%和2.85%,5年以下(含5年)和5年以上第二套个人住房公积金贷款利率分别调整为不低于2.775%和3.325%。

在2023年以来,存款利率、个人住房贷款利率持续下滑,影响了银行的净息差,多家银行在财报中将个人住房贷款利率下调作为导致息差收窄的原因之一,不过对于此次调整,华福证券认为,按揭贷款资产的利差也已经下降到较低的水平,银行间卷“价格”的空间越来越小。东兴证券也认为,考虑到政策对银行负债端成本调降的关注和推动,预计对银行息差的压力可控。

银行对公地产不良率拐点出现?板块行情或从红利周期转向顺周期

除了对个人按揭贷款方面的影响,5·17新政也将加大银行对地产板块的信贷提供,同时提升银行对房地产企业的贷款质量。

过去几年在“三道红线”等政策的影响下,银行对房企的融资一直处于收缩状态。2023年,国有六大行对房地产企业的对公贷款在全部贷款中的比例进一步下滑(见表2)。

表2 国有六大行房地产业对公贷款及不良率情况

但是最近,银行对于万科的贷款被市场看作是银行对房地产企业贷款扩张的一个积极信号。

5月23日新华社消息,万科已与招商银行等头部金融机构签订协议,获得200亿元银团贷款,抵押物为万科旗下万纬物流股,截至目前已到账100亿元。

长江证券预计,尽管此次贷款是由招商银行牵头,国有大行、部分股份行也有参与。这是自房地产市场进入深度调整以来,金融机构提供给房企单笔金额最大的银团贷款之一。

在此之前,万科已于近日进行了多笔融资。5月13日万科A公告称,向中国银行、农业银行、北京银行申请总计73.39亿元贷款。5月20日,万科又再次获得中国银行12亿元贷款。5月16日,万科还在深交所成功发行一笔规模14.35亿元的CMBS(商业房地产抵押贷款支持证券)。

6月初,万科获得银团贷款被认为是政策开始发力的第一个反应。

与此同时,2023年部分银行对房地产公司对公贷款的不良率出现了下滑。

根据本刊统计,截至2023年12月31日,六大国有银行中,有三家银行的房地产对公贷款的不良率出现了下滑。工商银行房地产对公不良贷利率从2022年底的6.14%下滑至5.37%,下滑了0.77%;中国银行从7.23%下滑至5.51%,下滑了1.72%个百分点;农业银行对公房地产贷款不良率从5.48%下滑至5.42%,下滑0.06%。

除此之外,根据海通证券统计,2023年股份行中,招商银行、民生银行、中信银行、平安银行的不良率也开始有所下降。该机构表示,部分国有大行和股份行2023年底对公房地产不良率首次开始下降,“我们可能正经历对公房地产不良率的拐点”。

与此同时,5·17的房地产新政,还提出政府以需定购,酌情以合理价格收购部分商品房用作保障性住房;同时央行设立3000亿元保障性住房再贷款。机构测算,这一政策预计将带动银行贷款5000亿元。摩根大通中国首席经济学家兼大中华区经济研究主管朱海斌认为,甚至可能会达到6000亿-7000亿元规模。

东兴证券分析师陈绍兴表示,稳地产政策的陆续推出,有助于推动商品房去库存,消化房企债务风险,缓释银行房地产贷款资产质量隐忧。他表示,在地产政策积极推动下,银行板块行情或将从红利转向顺周期。

股份行将最先受益 重点推荐招商银行等标的

5·17新政无疑提振了市场对于银行的信心。根据wind数据统计,在5月17日的一周,北上资金净流入银行板块33.18亿元。

但是之后截至6月6日的两周,北上资金分别流出14.04亿元和16.27亿元。

瑞银中国股票策略研究主管王宗豪表示,“最近两周对房地产的政策预期是有提升的,也看到更多的快钱进入到股市,但不排除获利了结卖出,这是交易层面短期内的波动。”他表示,从机构的角度来看,市场仍然需要更多的刺激,“国内房地产市场大概需要2.4万亿左右库存清除,才能使得房价能企稳。这一次新出的政策大概能完成1/3的库存清除,市场仍然有些纠结,仍期待更多的政策。”

招商银行是此次房地产新政之后,机构提到最多的银行。

来福证券建议关注最受益于地产政策放松的股份行,如与地产关联度最高的招商银行;长江证券也在研报中表示,重点推荐兼具高股息和房地产属性的招商银行;陈绍兴也表示,地产去库存预期提升,有利于改善房企违约风险,股份行或将更受益,重点推荐招商银行等。

招商银行2023年房地产对公贷款和垫款金额为3266.67亿元,较2022年的3759.8亿元下滑13%,同时不良率从2022年的4.08%提高至5.02%。

近三年来,作为曾经的上涨明星,招商银行全面跑输行业、大盘。近三年招商银行股价回调了33.26%,跑输行业2.35%,跑输上证指数15.12%。在A股42家上市银行中排名第35名。

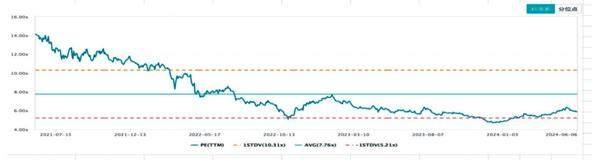

从估值角度(市盈率,TTM)来讲,招商银行从三年前的14倍一路下滑至今年年初的4.8倍,在这一波反弹之后,截至6月14日反弹至5.87倍。

除此之外,机构还提到了具有潜在反转逻辑的浦发银行、兴业银行和平安银行等标的投资机会。

(文中个股仅为举例分析,不做买卖建议。)

附图 招商银行估值分析

数据来源:Wind