基于舞弊导向审计理论构建银行“飞单”数字化审计模型

郑昶

[摘要]本文以舞弊导向审计理论为指导,深入剖析银行“飞单”的形成原因、舞弊者的行为动机以及风险特征,构建“飞单”数字化审计模型,有效提升内部审计水平。

[关键词]商业银行 飞单 内部审计 数字化审计 模型

一、引言

银行“飞单”事件是指,银行员工利用职务之便,违规向客户推介销售非本行授权的第三方机构产品,并从中获取第三方机构的佣金或提成的行为。近年来银行理财“飞单”事件屡见不鲜,不仅给客户带来财产损失,也给商业银行带来了较大的声誉风险。对此监管部门和银行纷纷加大专项治理,原银保监会先后出台《银行业金融机构销售专区录音录像管理暂行规定》《保险销售行为可回溯管理暂行办法》《商业银行理财业务监督管理办法》等管理办法,对银行业金融机构销售专区“录音录像”和人员管理提出严格要求。同时银行加强内部控制建设,持续推进网点理财录音录像建设,极大遏制了“飞单”行为,但是个别银行员工经不住利益的诱惑,仍存在利用职务便利向客户私自销售第三方机构产品的行为,埋下风险隐患。

二、“飞单”事件现状

近年来“飞单”案件时常出现在大众视野,这也为审计人员提供了很好的研究案例,从这些案例中总结提炼出“飞单”风险特征和线索,从而构建数字化审计模型,帮助审计人员快速发现“飞单”的审计线索。从收集的关于“飞单”的司法案例来看,可以将“飞单”行为分为以下两大类。

第一类是银行员工违规接受第三方机构的委托,销售非本行的产品。这属于现实中常见的“飞单”模式,主要有以下两方面的特征。一是第三方机构往往是名称带有“有限合伙”“资产管理”等公司,注册资本低、资质相对较差,发行的产品往往不满足正规银行代销产品的发行主体、渠道、风险管控等指标,对应额投资标的往往风险大,但是对外宣称的收益却很高。二是投资者的资金流入银行以外的第三方机构或个人。比如,某银行支行客户经理赵某菲私自向客户销售非该行的理财产品,最终导致年近70岁的程女士遭遇200多万的投资损失。该场“飞单”案件共涉及181名投资人的4.8亿余元,造成投资人损失1.9亿余元。

第二类是“飞单”产品为银行员工虚构,用来非法吸收资金。银行员工利用职务便利,通过伪造银行理财产品的合同书、印章和资金账户等,骗取客户资金,用来个人投资股市或炒房等高风险项目。比如,2016年某银行发生一起16.5亿元“假理财案”,某支行行长利用职务便利,违规向147名客户私售所谓的“信托产品”,实际该产品为虚构的理财产品,累计骗取客户资金27亿元,其中大部分资金被违规挪用于自己或他人的投资活动。

三、“飞单”成因的文献研究

关于“飞单”成因,刘文,姚小波(2015)认为近年来私募基金业务的快速发展和高净值客户增多是“飞单”業务集中爆发的主要原因。王倩(2017)认为银行内部控制不足导致了“飞单”事件的发生,主要表现在内控管理、人员管理以及合规理念等方面的缺失。孙棋琳(2018)认为长期以来投资者以及金融机构习惯了刚性兑付,对理财产品的风险缺乏深刻认识。“飞单”事件发生的深层次原因是理财产品长期刚性兑付下导致的金融市场扭曲。

四、基于舞弊三角理论对“飞单”成因分析

舞弊三角理论是由美国注册会计师协会(AICPA)提出的,用于解释和预防财务舞弊的理论,也是属于舞弊导向审计理论的一种。该理论认为,舞弊行为的发生是由三个因素共同作用的结果,这三个因素分别是:压力、机会和合理化。基于舞弊三角理论可以对“飞单”行为进行剖析:

(一)压力

“飞单”行为的压力主要来自业绩考核、薪酬激励和职业发展等方面。银行员工业绩考核压力大,尤其是存款考核压力,销售高息“飞单”产品,能够吸引存款,从而提升考核业绩。薪酬激励制度可能导致员工为了获得更高奖金而选择“飞单”,一般来说“飞单”的产品回佣丰厚。同时,职业发展的压力也可能导致员工为了提升自己的职位而采取“飞单”行为。

(二)机会

“飞单”行为的机会主要来自银行的内部控制制度不健全、监管不到位以及信息系统存在漏洞等。如果银行内部管理不严,信息系统存在缺陷,就会为员工违规“飞单”提供机会。

(三)合理化

“飞单”行为的合理化主要体现在员工对自己行为辩护上。员工可能认为自己的行为是为了公司利益,或者是为了实现个人的职业发展目标。此外,员工还可能通过合理化自己的行为,将其视为一种“智慧”的表现,从而减轻自己的道德负担。

五、“飞单”案件存在的风险分析

(一)监管处罚风险

近年来,监管部门对“飞单”行为采取“零容忍”的态度,国有大型银行、股份制银行和城商行等多次因“飞单”违规行为被处罚。监管部门要求各银行加强内部管控以及员工教育,如果员工“飞单”行为是因为银行内部控制不到位引起的,银行将会受到严厉处罚。同时根据情节严重程度采取相应监管措施,如责令改正、罚款、限制分红、提高风险权重等。

(二)案件风险

在“飞单”事件中,如果银行员工利用职务便利收受商业贿赂,违规将银行客户的相关信息转推介给第三方赚取高额佣金,可能构成非国家工作人员受贿罪。如果银行员工以非法占有为目的,伪造理财产品合同和印章等相关材料,其行为有可能构成集资诈骗罪、伪造公司印章罪等。

(三)法律风险

根据国内多起相关的司法判例,如果银行内部管理存在缺陷,员工“飞单”行为造成客户损失,银行需要承担一定比例的赔偿责任。银行员工销售“飞单”产品的场所一般是在银行网点,推介时间也为正常上班时间,客户有理由相信其行为属于职务行为,因此法院可能判定银行员工构成“表见代理”,银行需要承担相应的赔偿责任。

(四)声誉风险

“飞单”行为发生后,往往会出现兑付危机,甚至导致客户投资血本无归。由于事实和责任短时间难以彻查清楚,有的客户会选择向监管部门投诉、媒体爆料以及到银行网点聚众闹事等方式来向银行施加压力,这些行为极易引发群体性事件,给银行带来较大的声誉风险。

六、构建基于舞弊导向审计理论的数字化审计模型

(一)“飞单”特征分析

崔奇(2015)指出,舞弊导向审计是指以舞弊风险的评估为切入点,运用“职业怀疑”和分析程序对舞弊风险因素进行识别,并根据评估和识别结果设计进一步审计程序,收集能够解除对舞弊怀疑的充分、适当的审计证据的审计模式。

在舞弊导向审计模式下,审计人员应当运用“职业怀疑”和数字化思维,对业务进行全方面梳理,找出员工“飞单”舞弊行为的特征和相关线索。

为了全面分析“飞单”的特征,本文运用“5W1H”方法对“飞单”案例特征进行拆解。“5W1H”也叫六何分析法,是一种思考方法,最早由美国政治学家拉斯维尔提出,后来经过不断完善,形成一套成熟的框架。该方法是一个对事件进行全面分析和认识的框架,将事件的要素拆解到这个框架中,既避免遗漏重点,又避免边界无限扩大。将“5W1H”运用到“飞单”案例的特征分析中,具体拆解为:

1.何事(What):涉事人员利用客户信任,向其推介销售高息的“飞单”理财产品,该行为较为隐蔽,一般只有在产品出现兑付危机后,才引发客户大规模的投诉和上访。

2.地点(Where):涉事人员借助银行场所进行推销,使顾客误认为购买了银行自主发行或第三方代销的理财产品。虽然银行交易场所有监控录像,但员工会采用微信或QQ等方式与客户进行交流,规避录音和录像检查。

3.时间(When):涉事人员一般在正常营业时间,偶尔也会在非工作日进行营销推介。

4.人员(Who):客户为银行高端客户或年纪偏大的客户,对理财产品风险意识淡薄,对银行员工充分信任,甚至会让客户经理代管重要的账户或印鉴等。涉事人员为经验丰富的员工,与客户关系密切,利用掌握客户的财产信息,有针对性地开展营销。

5.原因(Why):客户高度信任涉事人员,前期被高收益冲昏头脑,只要产品到期不出现问题,一般不会主动反映问题。同时如果银行内部监督不力,将很难及时发现风险,事前预防和监控难度极大。

6.方法(How):涉事人员利用职务便利,推介客户购买“飞单”理财产品,“飞单”产品的资质差、对接项目风险高,承诺超高收益率,对客户诱惑巨大。具体操作方法一般为指导客户或者控制客户账户通过柜台、网银、智易通设备或手机银行等渠道向第三方机构或特定个人转入资金。第三方机构名称中一般含有“私募”“信托”“有限合伙”等关键词,交易流水摘要中一般包含“信托”“私募”“投顾”“利息”等关键词。

综上所述,“飞单”行为虽然比较隐蔽,查證难度较大,但是从过往发生的案件特征出发,还是能够发现很多蛛丝马迹,如果单靠传统的人工审计方法去找出疑点数据和交易,费时费力效率不高,而运用数字化审计模型则可以解决该问题,大幅提升审计效率。

(二)“飞单”数字化审计模型

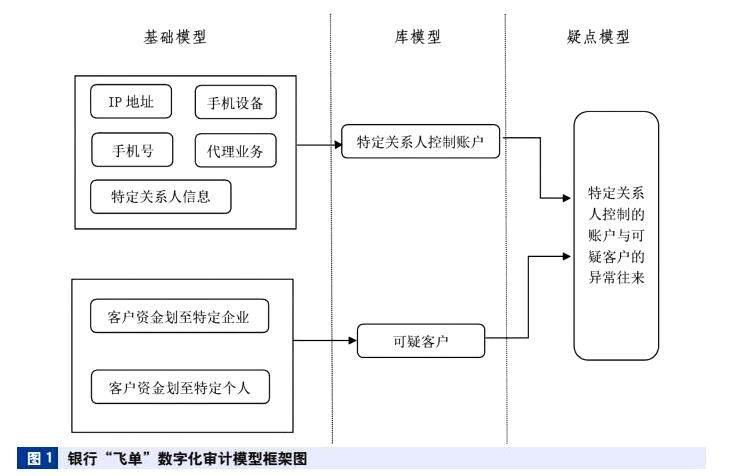

本文基于前述特征分析,构建“飞单”审计模型框架。参照蒋红兰(2021)的模型构建方法,将模型框架分为三类模型:基础模型、库模型和疑点模型。基础模型是为其他两类模型提供数据准备的一种模型,库模型类似于中间模型,对基础模型进行初步整合,疑点模型是“飞单”审计重点需要关注的模型,可以直接为审计人员提供可疑线索。

1.基础模型构建。

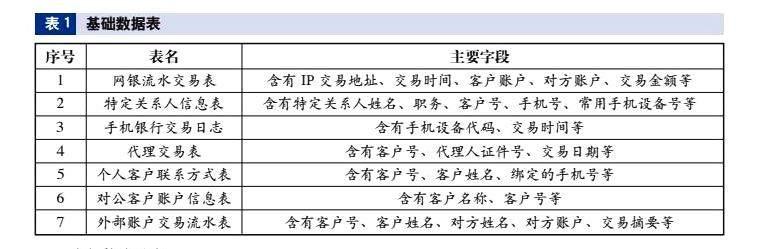

(1)模型所需数据表(见表1)。

(2)构建思路。

一是通过关联网银交易信息表和特定关系人信息表,排查特定关系人在办公电脑上代客户操作业务,形成“特定关系人在办公电脑上代客户操作网银表”。

参考简易SQL代码:

insert into 特定关系人在办公电脑上代客户操作网银表

selcet *from 网银流水交易表 a, 特定关系人信息表 b

where a.IP交易地址=b.IP交易地址

and a.客户号<>b.客户号

二是代理交易表反映的是第三方代理客户进行操作存现、取现等,通过关联代理交易表、特定客户信息表等数据形成“特定关系人代客户存取现表”。

参考简易SQL代码:

insert into 特定关系人代客户存取现表

selcet *from 代理交易表 a, 特定关系人信息表 b

where a.代理人证件号=b.证件号

三是通过关联个人客户联系方式和手机网银日志等信息,首先排查出客户绑定的手机号是否为特定关系人手机号;其次排查员工是否在自己的手机上登录客户的手机银行,代客户操作,形成“特定关系人在手机上登录客户手机银行表”。

参考简易SQL代码:

insert into 特定关系人在手机上登录客户手机银行表

selcet *from 个人客户联系方式 a, 特定关系人信息表 b

where a.绑定的手机号=b.手机号

and a.客户号<>b.客户号

union

selcet *from 手机银行交易日志 a, 特定关系人信息表 b

where a.设备号=b.常用手机设备号

and a.客户号<>b.客户号

四是调取对公客户账户信息,通过提取“客户名称”含“财富”“私募”“有限合伙”等关键词的记录,形成“特定企业账户清单表”。

参考简易SQL代码:

insert into 特定企业账户清单表

selcet *from 对公客户账户信息

where 客户名称 like %财富%

or 客户名称 like %有限合伙%

or 客户名称 like %文化产权%

or 客户名称 like %私募%

or 客户名称 like %金融%

or 客户名称 like %资产管理%

or 客户名称 like %投资管理%

五是调取外部账户交易流水,提取交易摘要含“信托”“私募”“投资”“利息”等关键词的流水,筛选出交易笔数多、交易金额大的个人客户,形成“特定个人账户清单表”。

参考简易SQL代码:

insert into 特定个人账户清单表

selcet 客户号,客户姓名,客户账户,count(*),sum(金额) from 外部账户交易流水

where 交易摘要 like %信托%

or 交易摘要 like %投资%

or 交易摘要 like %私募%

or 交易摘要 like %利息%

group by 客户号

having sum(金额)>=1000000(1000000为可调参数,根据实际情况调整)

六是结合“特定企业账户清单表”“特定个人账户清单表”和“外部账户交易流水表”,形成“客户资金划转至特定企业表”“客户资金划转至特定个人表”。

2.库模型构建。

一是将基础模型中的“特定关系人在办公电脑上代客户操作网银表”“特定关系人代客户存取现表”“特定关系人在手机上登录客户手机银行表”按照统一格式汇总形成库模型中的“特定关系人控制账户”模型。二是将基础模型中的“客户资金划转至特定企业表”“客户资金划转至特定个人表”按照统一格式汇总起来,形成库模型中的“可疑客户”模型。

3.疑点模型构建。

根据库模型中的两个模型,即“特定关系人控制账户”模型以及“可疑客户”模型,按照客户号进行关联比对,找出交易笔数多、金额大的可疑交易,最终形成疑点模型即“特定关系人控制的账户与可疑客户的异常往来”(见图1)。

4.现场审计核实思路。

现场对疑点模型得出的数据进行调查核实,核查的手段主要为调阅凭证、查看录像和客户问询等手段。具体来说,一是调阅业务办理的凭证,并结合银行监控录像,重点检查是否存在特定关系人代客户进行操作、代客户保管鉴权等行为。二是现场必要时采取突击检查方式,检查相关人员是否违规保管客户鉴权工具、产品合同等相关凭证,同时利用网点录像调阅、终端记录筛查、客户问询等辅助检查手段,进一步核查。三是结合疑点模型核实情况,对模型的查全率和查准率进行分析,不断根据新的特征对模型进行更新和优化。

七、研究展望

本文基于舞弊导向审计理论构建了银行“飞单”数字化审计模型,可以快速帮助内部审计人员锁定疑点,提升现场核查的效率。未来研究可考虑利用人工智能和语音识别等技术,从录音电话、监控录像等资料中提取数据,并融入模型中,进一步提升模型发现问题的能力。

(作者单位:交通银行股份有限公司审计监督局,邮政编码:200120,电子邮箱:455163222@qq.com)

主要参考文献

[1]蒋红兰.银行反舞弊审计中大数据技术应用探讨[J].审計观察, 2021(5):130-134

[2]刘文,姚小波.银行员工私售飞单的形势与风险防范[J].湖南财政经济学院学报, 2015 (10):13-18

[3]吕劲松等.基于数据挖掘的商业银行对公信贷资产质量审计研究[J].金融研究, 2016(7):150-159

[4]孙棋琳.银行理财产品“飞单”案件的司法裁判和治理[J].河南财经政法大学学报, 2018(1):92-100

[5]王倩.民生银行“假理财”背后银行内控缺失是主因[J].商学院, 2017(6):44-45