青海省绿色金融与产业结构升级的灰色关联度分析

摘 要:中央政府发布的“第十四个五年规划和2035年远景目标纲要”中明确提出要把“双碳”目标纳入经济社会发展的全局中,注重生态保护和产业结构升级是实现绿色低碳高质量发展目标的重要举措。绿色金融作为绿色发展理念的延伸,能够引导社会资源分配,促进绿色环保产业发展,推动产业结构升级,实现经济可持续发展目标。青海省作为西北地区的生态大省和资源大省,绿色金融是绿色经济发展的关键,绿色金融发展理念对促进产业结构升级具有重要意义。本文以青海省为研究对象,通过构建灰色关联度模型对青海省2014—2021年绿色金融发展与产业结构升级关联度进行分析,结果表明,青海省绿色金融与第二产业增加值关联度最高,对第三产业的影响深度不足,文章基于模型分析结果提出相应的政策建议,以供参考。

关键词:绿色金融;绿色信贷;资金导向;产业结构升级;灰色关联度模型

本文索引:张新宇.<变量 2>[J].中国商论,2024(07):-112.

中图分类号:F832.5 文献标识码:A 文章编号:2096-0298(2024)04(a)--04

1 引言

习近平总书记在《“十四五”规划纲要》中提到绿色发展是我国发展现代经济的核心思想,是建立现代化经济体系的必然要求,也是解决当前环境污染严重的重要举措,大力发展绿色金融,促进产业绿色转型,对经济可持续发展具有重要意义。

国外学者Khan等(2022)认为绿色金融实际上是一种金融创新,通过运用各种金融产品和工具来防止环境污染风险,其绿色发展目标与传统金融存在本质区别[1],Lee(2022)指出绿色金融通过发展具有绿色导向的信贷、保险、证券以及碳金融等金融产品,达到建设生态环境友好型社会的目的[2]。在绿色金融发展体系中绿色信贷发挥着重要作用,Xu and Li(2020)提出银行在发放贷款时将企业环境保护水平纳入考核体系中,采取向环保企业提供优惠利率、对污染企业实施惩罚性利率的措施,引导绿色信贷资金流入绿色产业中,促进产业结构升级和经济可持续发展[3]。在探讨绿色金融与产业结构升级的研究时,Liu等(2022)提出根据配第-克拉克理论,产业结构调整能够带来“结构性红利”,产业结构升级意味着高能耗的工业企业通过技术改造实现工业企业向低碳环保和绿色清洁方向转型,工业内部产业结构升级能促进整体产业结构的升级[4]。Wang等(2019)提出绿色金融通过抑制对能源密集型产业的投资、加强对技术密集型产业的投资,最终达到产业结构转型升级的目标[5],Gu等(2021)使用VAR模型和DEA模型实证分析绿色金融对产业转型升级的影响,结果表明绿色金融总体上能有效促进产业结构升级[6]。

国内学者认为绿色金融是以实现经济、社会和环境可持续发展为最终目的的金融服务,可作为新兴绿色产业的有效催化剂,在推动地区产业发展与革新方面发挥着积极作用。朱向东(2021)认为绿色金融是顺应新经济发展理念的金融服务,绿色金融能够促进经济、环境以及资源的协调发展,是通过绿色信贷等新型金融工具进行投融资和风险管理的金融活动[7]。不同于传统金融,绿色金融更关注产业经济发展的环境效应,要求金融机构在开展业务的过程中将环境保护和可持续发展纳入考核范围中。在对绿色金融政策体系进行评价时,陈国进等(2021)从政策效果评价角度出发,发现绿色金融政策能够为绿色企业提供融资鼓励,促进经济绿色转型[8],杜莉(2020)认为在中国绿色金融政策体系中,绿色信贷政策质量最高,绿色证券、绿色基金、绿色保险政策质量仍需进一步优化[9],邵学峰(2021)提出绿色金融体系通过绿色信贷、绿色债券、绿色基金、绿色保险等金融工具和相关政策,支持经济向绿色化转型[10],其中绿色信贷是银行部门重要的绿色金融工具,王馨和王营(2021)认为绿色信贷一方面可以引导资金流入绿色和高科技行业部门,缓解新型企业的融资压力,另一方面通过提高重污染行业融资门槛,压缩重污染行业的融资规模,缓解“两高一剩”行业对地区产业结构升级的阻力,促进地区产业结构升级[11]。绿色信贷为企业提供更多的融资渠道,为企业绿色技术创新提供资金支持,韩科振(2020)指出绿色信贷能够通过引导资金流向促进绿色企业内部的技术研发创新,进而推动本地及周边地区绿色技术创新效率的提升[12]。郭克莎和田潇潇(2021)提出绿色金融在引导金融资金流向绿色环保产业的同时,限制了高污染、高耗能产业的资金借贷,绿色金融通过促进绿色环保产业发展、制约高污染行业发展,推动了地区产业结构的升级[13]。

沈翠芝(2020)运用福建2010—2017年的数据,构建了一种灰色关联模型,分析绿色金融与产业结构升级的作用机制,结果显示发放绿色信贷要比限制高耗能产业发展带来的产业升级效果更加明显[14]。白璐(2019)以內蒙古自治区为研究对象发现,在内蒙古自治区加大对绿色金融的发展可以带来生产总值中第三产业产值占比的提高,优化第二产业的发展模式并同时提高第二产业占生产总值比重,从而提高第二、三产业的占比,这符合优化产业结构的演进规律[15]。陈国庆等(2020)强调绿色金融发展理念不仅顺应时代,还契合可持续发展理念,采用灰色关联模型研究证明绿色金融与第三产业联系最为密切[16]。绿色金融与第三产业关联度最高,能够体现出产业结构升级侧重于促进第三产业的发展,大量的实证结果表明绿色金融能够促进产业结构的升级。因此,文章梳理绿色金融对产业结构升级的影响机制、研究绿色金融与产业结构升级的关联度分析,对青海省经济发展具有重要意义。

2 理论机制

2.1 资金形成机制

任何产业的形成、发展和壮大都离不开资金的支持,金融系统作为金融机构、资金供给者和企业的中间媒介,在资本市场上发挥着“蓄水池”功能,金融系统将资金需求方和供给方有机结合起来,实现资源的合理配置。绿色金融是传统金融绿色化的一种手段,本质上还是一项金融服务。绿色产业发展依靠自身积累的资金以及商业信用融得的资金远远不能满足企业生产的需求,绿色金融工具的多样化为绿色产业提供了更多的融资渠道,通过杠杆效应,将信贷资金由高耗能、高污染的产业流向绿色环保型和资源节约型产业,大量、可靠且持续的资金流向绿色环保型产业和资源节约型产业,形成规模效应,加快绿色产品和绿色服务的生产,带动产业结构调整和社会资源优化配置,为产业发展提供持续动力。

2.2 资金导向机制

资金导向机制是指在生产过程中,通过引导资金从生产效率较低的部门流向生产效率较高的部门,从而在一定程度上实现资金的合理分配,资金投向的方向在很大程度上决定产业结构的发展方向。在产业结构升级的过程中,由于绿色金融有针对性地将资本引导投入绿色产业中,更多的绿色资金流入绿色环保产业中,使得绿色环保产业发展绿色项目的积极性大大提高。由于高耗能、高污染行业的资金流入大大减少,“两高一剩”企业如果想获得信贷资金支持发展项目,就必须向绿色环保产业转型升级。资金导向机制引导资金在各个产业之间转移分配,优化投资结构,促进产业结构的绿色转型升级。

2.3 风险分散机制

任何经济活动都伴随一定的风险发生,绿色环保产业作为新兴产业发展前景较为乐观,但是和传统产业相比,绿色环保企业初期投资金额较大,资金回收期较长,企业发展绿色项目承担的风险也较大,因此开展绿色业务的积极性有限。绿色金融理念的提出,促进金融机构为环保产业提供信贷支持,不仅解决了企业融资问题还为环保企业分担了融资风险,金融机构创新开发适合投资主体需求的绿色金融工具和服务,为市场上各个绿色产业主体提供了分散和转移风险的渠道。政府通过创新绿色金融制度,引导资本市场上资金从高污染、高耗能行业流向绿色环保、低污染产业,降低环保产业融资成本,实现资源优化配置,促进产业结构升级。

2.4 信用催化机制

信用催化机制是指金融中介发挥其信用创造职能,通过乘数效应倍数扩大货币供应量,不断加速产业资本的形成,达到为不同类型产业的发展提供货币资金的目的。绿色金融与传统金融都具有信用创造功能,信用催化机制使资金流向范围扩大,银行等金融机构的资金不再局限投向于规模大、效益高的成熟型企业,而是充分考虑产业和项目未来的发展潜力和回报,选择性地流向一些具有发展潜力并且能够可持续发展的产业,促使产业结构充分平衡发展。在这种机制的推动下,产业方面不仅会选择环保、节能和清洁的企业,还会选择可持续发展能力更强的企业进行投资,进而加快产业结构的转型和升级。

2.5 产业整合机制

产业整合是指根据产业本身的发展规律对生产要素进行重新配置,由规模较大企业作为主导产业。随着空间、地域和行业限制被打破,各生产要素不断进行流动重组,实现协同效应,提高绿色产业竞争力。“两高一剩”的企业迫于生存压力,通过降低产业耗能、减少污染排放、提高生產效率,进行资源整合逐渐实现产业整合的目标。对于无法转型的传统产业通过产业创新,将技术和劳动力等生产要素向绿色产业转移,推动产业结构向绿色、合理的方向调整。

3 研究设计

3.1 灰色关联度模型

灰色关联分析是一种测量两个系统层面关联程度的模型,将离散行为的观测值转为不同的折线,通过折线的弯曲程度判断序列之间的关联度,对样本大小和数量以及是否有明显规律无要求。灰色关联度模型分析基本步骤如下:

(1)分析序列:参考序列为X0={X0(k)|k∈N},k表示不同时间。比较序列为Xi={Xi(k)|k∈N},i=1,2,3,……,m。

(2)指标规范化处理:通过对数据进行规范化处理消除数列之间的差异,使不同量纲级别的指标具有可比性,本文采用初值化方式进行量纲统一化。初值化处理是将第k个指标设为[jk1,jk2],jk1为第k个指标在所有评价对象中的最小值,jk2为第k个指标在所有评价对象中的最大值,公式如下:

为便于整体比较,需要将分散的各时刻灰色关联度信息进行整合,根据公式计算出的关联度大小,关联度值越大,评价对象对评价标准的重要程度就越大。

3.2 指标确定与数据来源

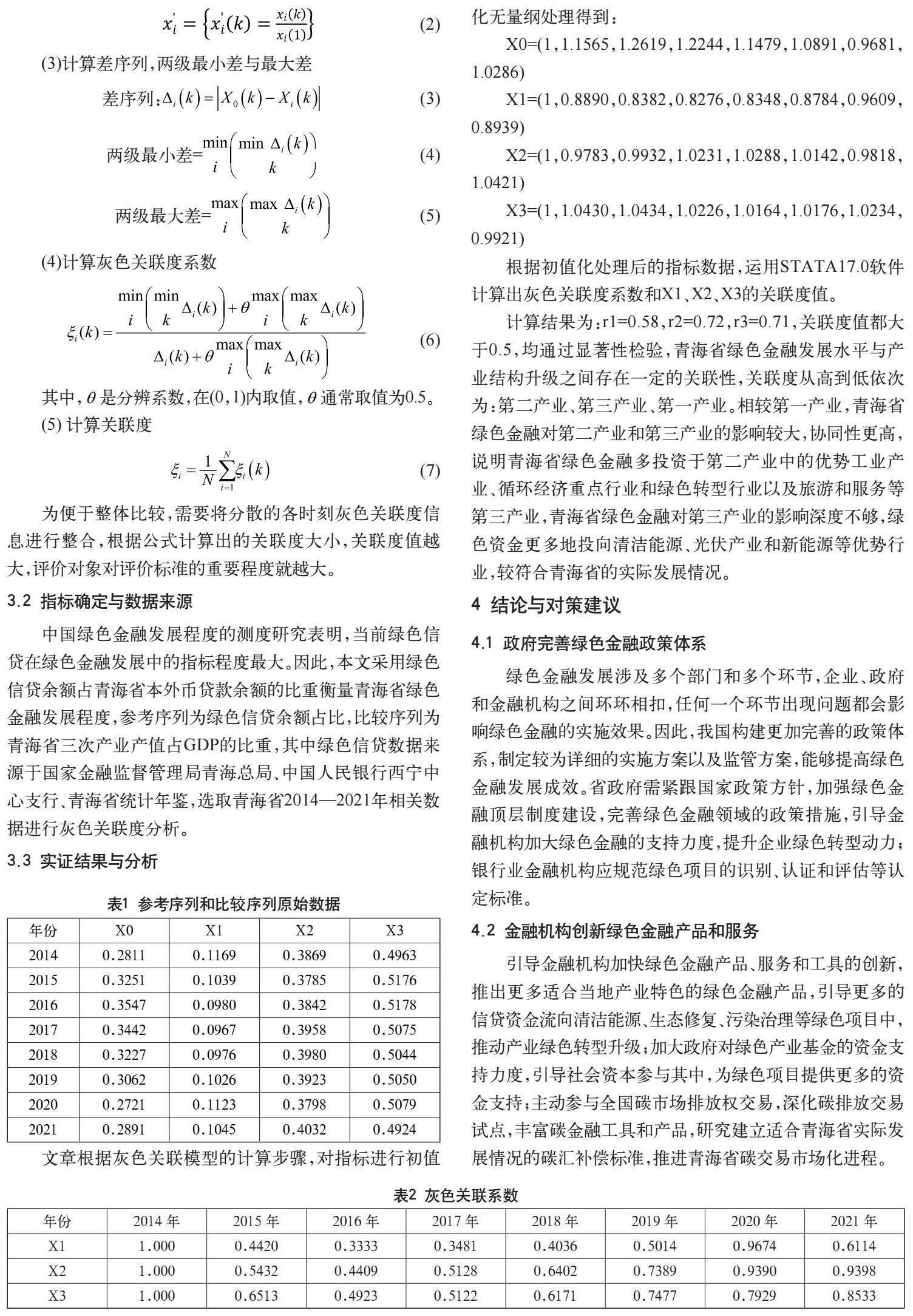

中国绿色金融发展程度的测度研究表明,当前绿色信贷在绿色金融发展中的指标程度最大。因此,本文采用绿色信贷余额占青海省本外币贷款余额的比重衡量青海省绿色金融发展程度,参考序列为绿色信贷余额占比,比较序列为青海省三次产业产值占GDP的比重,其中绿色信贷数据来源于国家金融监督管理局青海总局、中国人民银行西宁中心支行、青海省统计年鉴,选取青海省2014—2021年相关数据进行灰色关联度分析。

3.3 实证结果与分析

根据初值化处理后的指标数据,运用STATA17.0软件计算出灰色关联度系数和X1、X2、X3的关联度值。

计算结果为:r1=0.58,r2=0.72,r3=0.71,关联度值都大于0.5,均通过显著性检验,青海省绿色金融发展水平与产业结构升级之间存在一定的关联性,关联度从高到低依次为:第二产业、第三产业、第一产业。相较第一产业,青海省绿色金融对第二产业和第三产业的影响较大,协同性更高,说明青海省绿色金融多投资于第二产业中的优势工业产业、循环经济重点行业和绿色转型行业以及旅游和服务等第三产业,青海省绿色金融对第三产业的影响深度不够,绿色资金更多地投向清洁能源、光伏产业和新能源等优势行业,较符合青海省的实际发展情况。

4 结论与对策建议

4.1 政府完善绿色金融政策体系

绿色金融发展涉及多个部门和多个环节,企业、政府和金融机构之间环环相扣,任何一个环节出现问题都会影响绿色金融的实施效果。因此,我国构建更加完善的政策体系,制定较为详细的实施方案以及监管方案,能够提高绿色金融发展成效。省政府需紧跟国家政策方针,加强绿色金融顶层制度建设,完善绿色金融领域的政策措施,引导金融机构加大绿色金融的支持力度,提升企业绿色转型动力;银行业金融机构应规范绿色项目的识别、认证和评估等认定标准。

4.2 金融机构创新绿色金融产品和服务

引导金融机构加快绿色金融产品、服务和工具的创新,推出更多适合当地产业特色的绿色金融产品,引导更多的信贷资金流向清洁能源、生态修复、污染治理等绿色项目中,推动产业绿色转型升级;加大政府对绿色产业基金的资金支持力度,引导社会资本参与其中,为绿色项目提供更多的资金支持;主动参与全国碳市场排放权交易,深化碳排放交易试点,丰富碳金融工具和产品,研究建立适合青海省实际发展情况的碳汇补偿标准,推进青海省碳交易市场化进程。

4.3 政府加大技术创新投入力度

政府应该发挥金融调控作用,通过增加节能环保财政支出和环境污染治理投资额,加大对环境保护力度,促进清洁产业、绿色产业的发展。政府应加大对绿色企业的科研和经费的投入力度,为企业进行技术创新提供资金支持,企业积极创新绿色产品、开拓绿色产业发展,提高自身竞争力。技术创新是促进产业结构升级的重要影响因素之一,政府应该发挥其作用,通过各种激励政策加大对高新技术产业的技术创新投入力度和资金支持力度,鼓励企业、金融机构和社会大众等相关主体积极投身绿色金融活动中。

4.4 建立环境信息共享机制

青海绿色信用管理体系不完善,绿色基金存在信息披露监管缺失问题,同时个别银行和机构也存在放松绿色准入标准的现象,绿色金融业务的发展需要银行、环保部门等多个部门共同协作,绿色信贷的审批、监督等过程需要透明且公开。因此,在进行信息披露的过程中,可制定金融部门、实体部门和第三方机构信息共享平台,包含资金流向、企业后续环境污染物排放指标、能耗指标、获批关键指标如预期减排量的达标情况、环境信用等。披露信息应完全公开,方便投资人或潜在投资人进行监督,以此确保资金流向绿色产业,避免非绿项目占用绿色金融资源的情况发生。在信息披露的监管过程中,青海省可以指定绿色信息披露监督和公开的机构,制定金融监管机构与环境监管部门和经济监管部门的协调机制对金融机构、实体部门和第三方机构的信息披露质量负责,定时排查数据真实性,保障数据质量,防范绿色信贷不良率的提高以及监管套利行为。

参考文献

KHAN M A., RIAZH, AHMED M, et al. Does green finance really deliver what is expected?An empirical perspective[J]. Borsa Istanbul Review,2022, 22(3):586-593.

LEE C C,LEE C C, How does green finance affect green total factor productivity? Evidence from China[J]. Energy Economics, 2022.107: 105863.

XU X,LI J,Asymmetric impacts of the policy and development of green credit on the debt financing cost and maturity of different types of enterprises in China[J]. Journal of Cleaner Production,2020, 264:121574.

Liu Y, Yang Y L, Li H H, et al. Digital Economy Development, Industrial Structure Upgrading and Green Total Factor Productivity: Empirical Evidence from Chinas Cities [J].International Journal Environmental Research and Public Health, 2022,19 (4): 2414.

Wang E. Liu X.Wu J.et al. Green Credit,Debt Maturity,and Corporate Investment Evidence from China[J]. Sustainability,2019(3): 583-602.

Gu B B,Chen F,Zhang K. The Policy Effect of Green Finance in Promoting Industrial Transformation and Upgrading Efficiency in China: Analysis from the Perspective of Government Regulation and Public Environmental Demands[J]. Environmental Science and Pollution Research, 2021, 28(34): 47474-47491.

朱向東,黄永源,朱晟君,等.绿色金融影响下中国污染性产业技术创新及其空间差异[J].地理科学,2021,41(5):777-787.

陈国进,丁赛杰,赵向琴,等.中国绿色金融政策、融资成本与企业绿色转型: 基于央行担保品政策视角[J].金融研究,2021(12):75-95.

杜莉,李博.利用碳金融体系推动产业结构的调整和升级[J].经济学家, 2020(6):45-52.

邵学峰,方天舒.区域绿色金融与产业结构的耦合协调度分析:基于新制度经济学的视角[J].工业技术经济,2021(1):120-127.

王馨,王营.绿色信贷政策增进绿色创新研究[J].管理世界,2021,37(6): 173-188.

韩科振.绿色金融发展与绿色技术创新效率关系研究: 基于空间溢出视角的实证分析[J].价格理论与实践,2020(4):144-147+178.

郭克莎,田潇潇.加快构建新发展格局与制造业转型升级路径[J].中国工业经济,2021(11):44-58.

沈翠芝.福建省绿色金融发展与产业结构升级关系研究: 基于灰色关联模型的实证分析[J].闽江学院学报,2020,40(6): 32-38.

白璐.内蒙古绿色金融发展对产业结构影响研究[J].呼和浩特:内蒙古财经大学,2019.

陈国庆,方子强,周爽,等.四川省会展业对区域经济发展的影响研究: 基于灰色关联分析[J].商展经济,2020(9):4-7.