2023中国企业500强报告

刘兴国 丁贵娥

提 要:2023中国企业500强是由中国企业联合会、中国企业家协会连续第22次向社会公开发布的“中国企业500强”排行榜。2023年,是全面贯彻落实党的二十大精神开局之年,是以中国式现代化擘画发展新蓝图的起始之年,中国经济长期向好发展的基本面没有改变,一系列积极因素正在加快积累。但也要看到,经济复苏增长的基础尚不稳固,产业升级处于关键时期,面临的不确定不稳定因素增多。中国大企业需要立足中国式现代化全局谋划自身发展,全力应对来自国际国内的各种困难与挑战,积极投身于现代化产业体系建设,坚持高质量发展方向,着力提高核心竞争力,努力实现质的有效提升和量的合理增长,在中国式现代化建设中发挥更大作用。

关键词:中企500强;规模特征;效益特征;所有制格局;行業特征;创新特征;区域特征;国际化特征

一、2023中国企业500强的规模特征

(一) 入围门槛持续提升,门槛增幅明显回落

入围门槛实现21连升。2023中国企业500强的入围门槛为469.98亿元,比上年中国企业500强入围门槛提高了23.73亿元;自2002中国企业500强发布以来,企业入围门槛一直都保持提升态势,目前已经实现了连续21年提升。从入围门槛增幅值看,21年来总体处于波动之中。不过从增幅值看,与上年500强相比,2023中国企业500强入围门槛增幅值出现大幅回落。具体见图1。

(二)营业收入中低速增长,营业收入与GDP相对比微幅下降

中国企业500强营业收入总额中低速增长。2023中国企业500强共实现营业收入108.36万亿元,与上年500强相比,营业收入增加了5.88万亿元,增长了5.74%;营业收入增速大幅回落,总体上回落到了中低速增长态势。2023中国企业500强营业收入增速,是21年来中国企业500强营业收入增速的第四低值,这一增速仅仅稍好于2015、2016和2021中国企业500强营业收入增速。详见图2。

中国企业500强对经济增长的贡献总体上趋于稳定。2023中国企业500强营业收入总额,相当于2022年全国GDP总额121.02万亿元的89.54%,与上年500强相比,相对值微降0.07个百分点。总体上看,中国企业500强营业收入总额与当年全国GDP总额的相对比值,近5年来基本上保持了稳中有升的良好态势,中国企业500强对中国经济增长的贡献稳中有增。见图3。

(三)资产总额保持中速增长,净资产增速慢于资产增速

资产总额保持中速增长。2023中国企业500强资产总额为399.77万亿元,比上年500强增加了27.24万亿元,增长了7.31%,资产总额增速较上年下降了1.12个百分点,增速继续保持在中速增长区间。中国企业500强资产总额增速连续两年呈下降趋势。详见图4。总体上看,500强企业资产总额增速近年来呈波动下降态势。

无论是净资产,还是归属母公司净资产,增速均慢于资产总额增速。2023中国企业500强的净资产总额为64.34万亿元,比上年500强的净资产总额增加了1.23万亿元,增速为1.95%,比资产总额增速慢5.36个百分点;其中归属母公司的净资产总额为52.74万亿元,比上年500强增加了3.35万亿元,增速为6.78%,比资产总额增速慢0.65个百分点。

(四)千亿俱乐部持续扩容,京东集团成为第一家万亿级网络平台和商业零售企业

千亿俱乐部企业数量持续增加。2023中国企业500强中,营业收入超过1000亿元的企业有254家,比上年500强的244家增加了10家;与上年500强相比,千亿俱乐部新增成员数明显减少,尽管仍然保持增加态势,但扩容势头有所放缓。254家千亿俱乐部成员中,有16家企业的营业收入超过了万亿元门槛,万亿级企业持续增加;其中国家电网、中国石油、中国石化营业收入都超过了3万亿元,中国建筑的营业收入超过了2万亿元。另外11家万亿级的企业中,有4家银行、2家保险公司、2家铁路工程建筑企业、2家石油化工企业、1家钢铁企业和1家网络平台企业。京东集团成为全国第一家营业收入过万亿的网络平台企业,也是第一家万亿级的商业零售企业。万亿级企业中,民营企业数量增至2家。

千亿俱乐部营业收入占比相应提升,平均营业收入稳定增长。2023中国企业500强千亿俱乐部254家企业的营业收入为92.44万亿元,占全部500强营业收入的85.31%;千亿俱乐部在500强营业收入中的占比,随着成员数量的增加而相应提高。254家千亿企业的平均营业收入为3639.48亿元,比上年500强千亿企业的平均营业收入增加了103.56亿元,增幅为2.93%。详见表1。千亿俱乐部企业营业收入占比和企业平均营业收入继续保持增长,但增速均有所放缓。

(五)员工总数增加,就业贡献度反弹提升

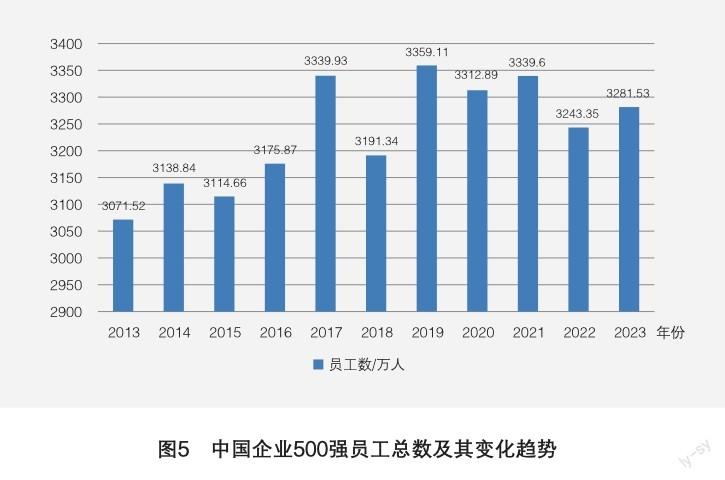

中国企业500强员工数量小幅增加。2023中国企业500强的员工总数为3281.53万人,比上年500强员工数量增加38.18万人,增幅为1.18%。中国企业500强这一大企业群体员工总数在经历上年的下降后出现小幅反弹,但与前几年的高点相比仍有一定幅度的减少,这也在一定程度上反映出,近年来中国企业500强这一大企业群体,呈现出去劳动密集型的趋势。详见图5。同口径亦保持增长态势。从同口径比较看,2023中国企业500强的员工数量比企业上一年员工数量增加了62.72万人,同比增长了1.95%。

中国企业500强的就业贡献度反弹增加。2023中国企业500强员工总数占当年全国城镇就业人口的 7.14%,与上年相比增加了0.21个百分点。中国企业500强的社会就业贡献在经历三年下降后迎来反弹。

二、2023中国企业500强的效益特征

(一)利润与净利润回落,净利润增速由正转负

中国企业500强利润总额与净利润双双回落。2023中国企业500强共实现利润总额55856.64亿元,比上年500强减少了7.28%;实现归属母公司的净利润42938.90亿元,比上年500强减少了3.80%,增速比上年500强快速回落了13.43个百分点。详见图6。但与2021中国企业500强相比,2023中国企业500强的净利润仍有所增加,增幅为5.47%。从历年趋势看,这是中国企业500强净利润增速第四次出现负增长,前三次负增长分别出现在2004、2005和2009年。

(二)利润率指标均有所下降,盈利能力降至新低

2023中国企业500强收入利润率、资产利润率、净资产利润率均不同程度下滑。2023中国企业500强的收入利润率为3.96%,比上年500强下降了0.40个百分点;资产利润率为1.07%,比上年500强下降了0.13个百分点;净资产利润率为8.14%,比上年500强下降了0.90个百分点。详见图7。从长期趋势看,三项利润率指标均为10多年来的最低值。

(三)企业亏损面持续扩大,航空运输业亏损严重

2023中国企业500强的亏损面再次扩大,但企业亏损总额略有减少,企业平均亏损额大幅下降。2023中国企业500强中,有43家企业发生亏损,比上年500强多了10家,亏损面为8.60%,亏损面连续三年提升,创下近7年来的新高。43家亏损企业合计发生1457.71亿元亏损,与上年500强33家企业的1591.71亿元亏损相比,略有减少;平均亏损额从48.23亿元大幅下降至33.90亿元。企业亏损额大致相当于2023中国企业500强净利润总额42936.57亿元的3.40%,低于上年500强的3.57%。详见图8。

从亏损企业看,43家亏损企业中,有17家为连续亏损(其中有4家亏损收窄,13家亏损进一步扩大);其他26家为由盈转亏。从行业角度看,43家亏损企业分别来自黑色冶金业等24个行业,其中黑色冶金业5家,航空运输业、汽车及零配件制造业、一般有色业、综合商贸业均为3家。从亏损额看,亏损最多的是航空运输业,中国国际航空股份有限公司、中国南方航空集团有限公司、中国东方航空集团有限公司位居亏损额前三位,合计亏损760.16亿元,占全部亏损额1457.69亿元的52.15%。从地区看,43家亏损企业来自20个省(区市),同样较为分散,其中北京最多,有6家;江苏有5家、广东有4家;福建、广西、河南、山东、上海各有3家。

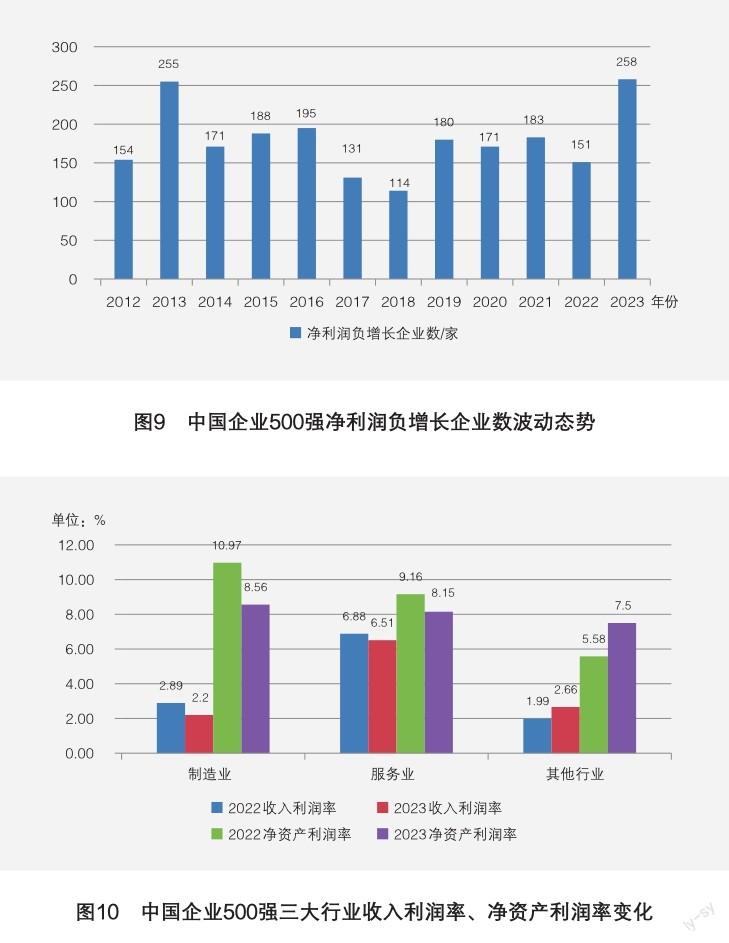

(四)净利润增速两极分化,盈利下滑企业明显增加

2023中国企业500强的利润增速差异巨大,盈利下滑企业的数量较上年500强明显增加。在2023中国企业500强中,有1家企业的净利润增长超过10倍,增长了12.21倍;净利润增长1倍以上的企业有31家。与此同时,也有26家企业的利润下滑超过了100%,其中净利润下滑最快的企业降幅为1675.44%。2023中国企业500强中盈利减少的企业为259家,比上年500强大幅增加了107家,企业盈利下滑数量创下了2012中国企业500强以来的最高值。详见图9。

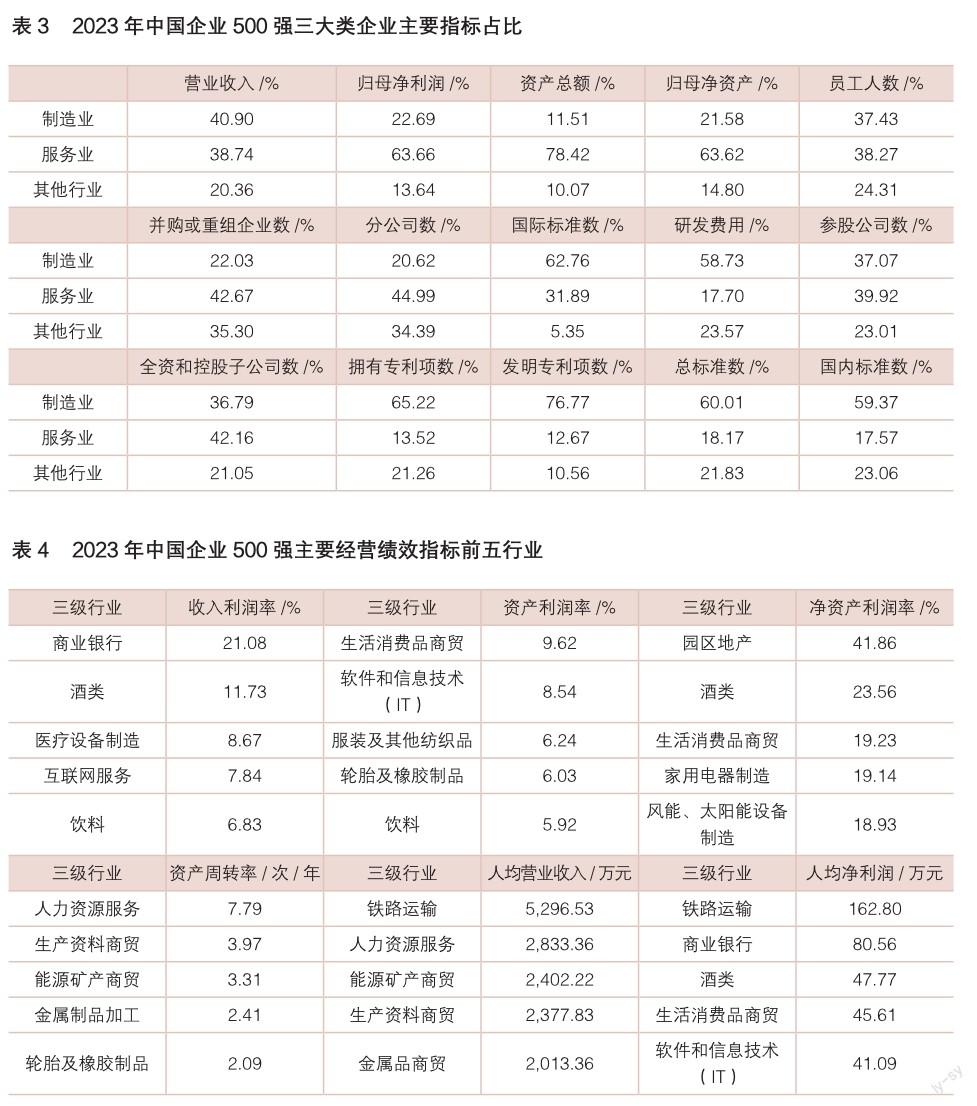

(五)其他行业整体盈利改善,非银企业收入利润率显著低于商业银行

其他行业的整体盈利水平明显改善,制造业和服务业盈利水平下滑。2023中国企业500强中服务业企业的收入利润率为6.51%,高于制造业企业的2.20%和其他行业企业的2.66%;服务业企业的净资产利润率为8.15%,低于制造业企业的8.56%,高于其他行业企业的7.50%。与上年500强相比,其他行业的收入利润率、净资产利润率分别提高了0.67个百分点、1.92个百分点;制造业的收入利润率、净资产利润率分别下降了0.69个百分点、2.41个百分点;服务业的收入利润率、净资产利润率分别下降了0.37个百分点、1.01个百分点。详见图10。

非银企业收入利润率下滑,显著低于商业银行。2023中国企业500强中,非银企业的收入利润率、净资产利润率分别为2.56%、7.21%,与上年500强相比,分别下降了0.43个百分点、1.21個百分点,盈利水平持续下滑。与商业银行相比,非银企业的盈利水平显著偏低;2023中国企业500强中非银企业的收入利润率、净资产利润率分别比商业银行低7.52个百分点和13.87个百分点,差距十分显著,而且有进一步扩大的趋势。详见图11。

三、2023中国企业500强的所有制格局和发展特征

(三)二级细分行业金融业优势最为突出,净利润占比反弹上升

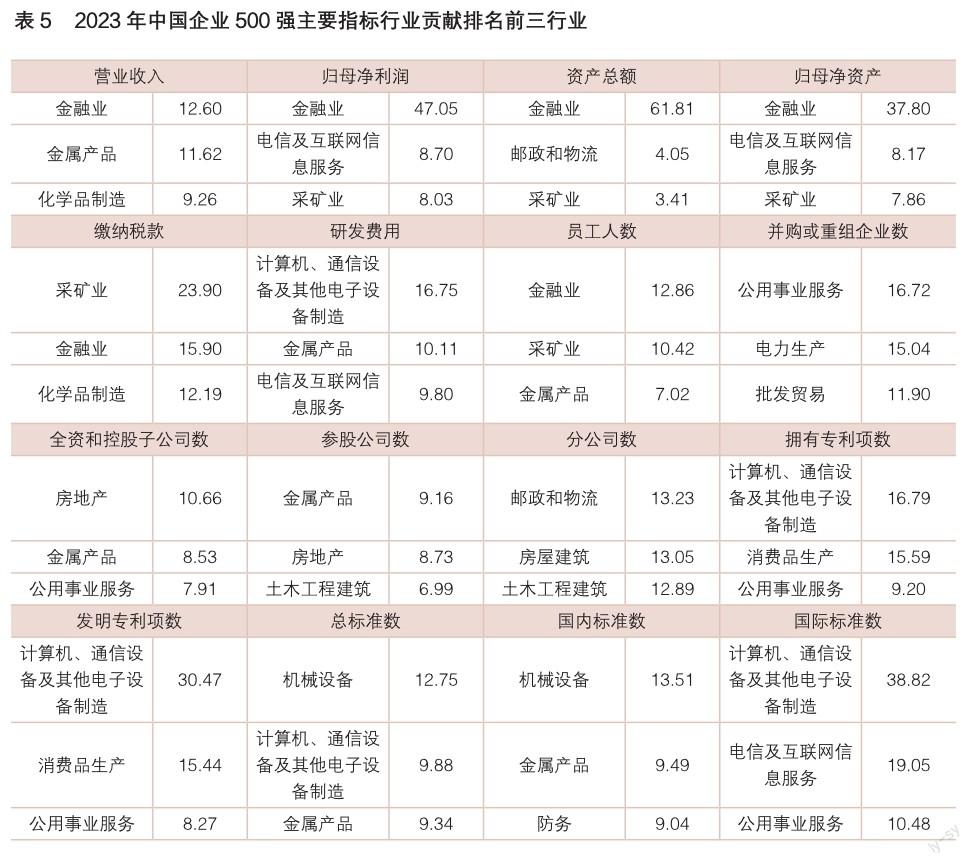

金融业在二级细分行业中占据突出地位,在5个主要指标中排名位居二级行业之首,但在净利润中的占比有所下降。2023中国企业500强共涉及26个二级行业,金属产品类企业最多,有85家;其次分别是化学品制造、批发贸易、金融业、机械设备、房屋建筑,分别有企业52家、33家、32家、30家、26家。尽管金融业企业只有32家,仅占全部500强数量的6.40%,但却在营业收入、净利润、资产总额、归母净资产、员工人数共5个指标的绝对贡献中排名第一,在缴纳税款上排名第二;尤其是在资产总额上,金融业占61.77%;在归母净利润上,金融业也占据了47.05%,尽管这一占比与前几年500强相比已经明显下降,但与上年500强相比,却反弹上升了2.63个百分点,这一趋势可能意味着当前形势下金融扭曲有所恶化。详见表5。

计算机、通信设备及其他电子设备制造业同样在多个指标上领先,与上年500强相比,各指标贡献度以上升为主;在研发费用投入总额的贡献中占据行业榜首,贡献了2023中国企业500强研发费用的16.75%;贡献了2023中国企业500强有效专利总量的16.79%;贡献了2023中国企业500强有效发明专利的30.47%;在国际标准制定上同样贡献突出,共贡献了2023中国企业500强参与国际标准制定总量的38.82%,高居行业榜首。机械设备业在总标准数、国内标准数上占据行业排行榜首位,分别贡献了2023中国企业500强标准总数、国内标准数的12.75%、13.51%。详见表5。

(四)行业入围数量有增有减,收入、利润增速差异显著

多个行业企业入围数量发生较大变化。在全部73个行业中,与上年相比,新增了医疗设备制造业,退出了文化娱乐业和教育服务业;其他72个行业中,19个行业入围数增加,20个行业入围数减少。入围企业增加最多的是一般有色业和公路运输业,均新增4家入围企业;煤炭采掘及采选业、化学原料及化学品制造业、化学纤维制造业、综合商贸业、多元化投资业各增加3家,电力电气设备制造业、通信设备制造业、能源矿产商贸业各新增2家。物流及供应链业入围企业减少最多,减少了5家,黑色冶金业、房屋建筑业、住宅地产业均减少了4家,综合制造业、保险业、多元化金融业、综合服务业各减少了2家。详见表6。

不同行业之间在收入增速、利润增速之间存在显著差异。73个行业中,只有机电商贸业、连锁超市及百货业、通信设备制造业、轨道交通设备及零部件制造业收入同比下降,其他69个行业收入都同比增加;其中风能、太阳能设备制造业收入增长最快,增加了55.54%;动力和储能电池业收入增长了50.32%,港口服务业收入增长了25.35%;总体上看,收入增幅居于前十的行业以制造业为主。在净利润增长方面,33个行业净利润有不同程度增加,其中旅游与餐饮业实现了减亏;40个行业净利润不同程度减少;农副食品业、机电商贸业、连锁超市及百货业净利润连续两年大幅下滑;电力生产业净利润增长最快,大幅增长了4.92倍。详见表7。

(五)金融企业盈利水平明显高于非金融企业,非金融企业增收减利

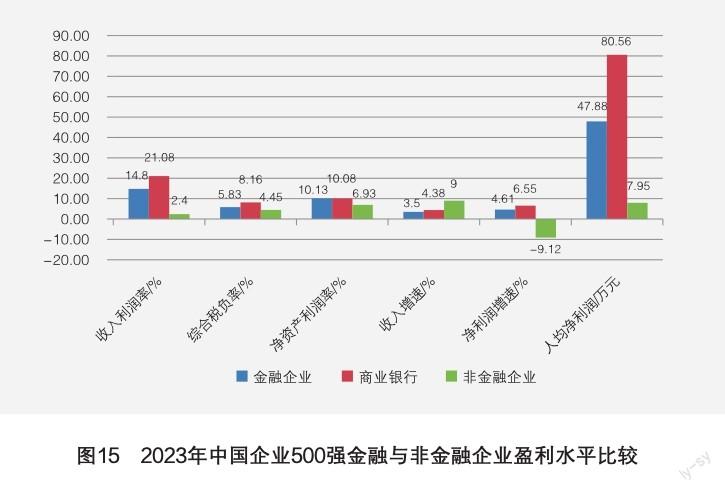

金融业的收入利润率、净資产利润率、人均净利润均高于非金融企业,其中商业银行表现好于金融业整体水平。2023中国企业500强中,有33家金融企业,其中商业银行21家;金融企业的收入利润率、净资产利润率分别为14.80%、10.13%,均明显高于467家非金融企业的2.40%、6.93%。尤其是21家商业银行,其收入利润率为21.08%,显著高于非金融企业。在人均净利润方面,非金融企业的人均净利润仅有7.95万元,金融企业的人均净利润为47.88万元,商业银行的人均净利润更是高达80.56万元。显然,金融企业的盈利水平明显高于非金融企业。从增速看,非金融企业营业收入增速明显快于金融企业,2023中国企业500强中,非金融企业的营业收入增长了9.00%,快于金融企业的 3.50%,但净利润增速却呈相反走势,金融企业净利润增长了4.61%,非金融企业下降了9.12%。金融企业净利润增长快于收入增长,非金融企业则增收不增利。详见图15。

(六)汽车行业收入占比持续下降,利润率指标全面好转

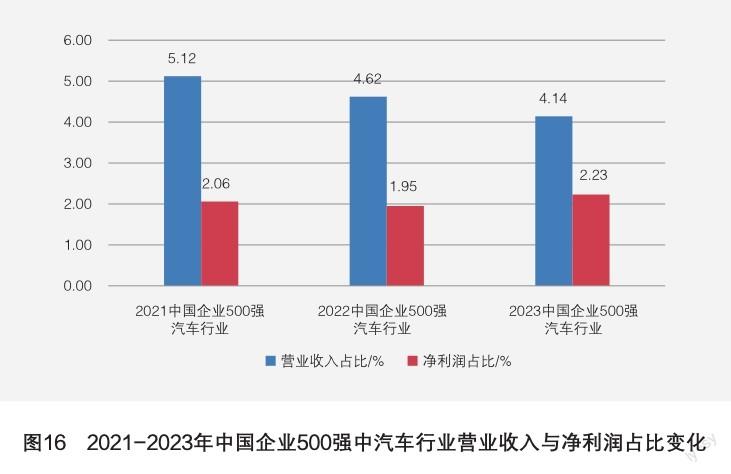

汽车行业入围企业的收入占比持续下降。2023中国企业500强中有16家汽车企业入围,比上年500强减少2家。从汽车企业对全部500强的贡献看,16家汽车企业贡献了2023中国企业500强营业收入的4.14%,贡献度比上年500强下降了0.48个百分点,呈连续下降态势;贡献了全部500强净利润的2.23%,比上年500强提高了0.28个百分点,经历连续多年下降后迎来反弹。详见图16。

汽车行业盈利指标全面好转。2023中国企业500强中,16家汽车企业的收入利润率为2.13%,比上年500强提高了0.30个百分点;资产利润率为1.92%,比上年500强提高了0.17个百分点;净资产利润率为8.02%,比上年500强汽车企业提高了0.21个百分点。汽车企业的人均营业收入为266.49万元,人均净利润为5.68万元,与上年500强相比,均有所下降。汽车企业的收入增速从上年500强中的4.17%降至2023中国企业500强中的1.98%,净利润增长率则从上年500强中的3.73%大幅提升至2023中国企业500强中的11.85%。从综合税负率看,2023中国企业500强中16家汽车企业的综合税负率从6.78%提升至7.59%,行业整体税负有所增加。详见表8。

(七)房地产业贡献持续下降,利润率指标继续下滑

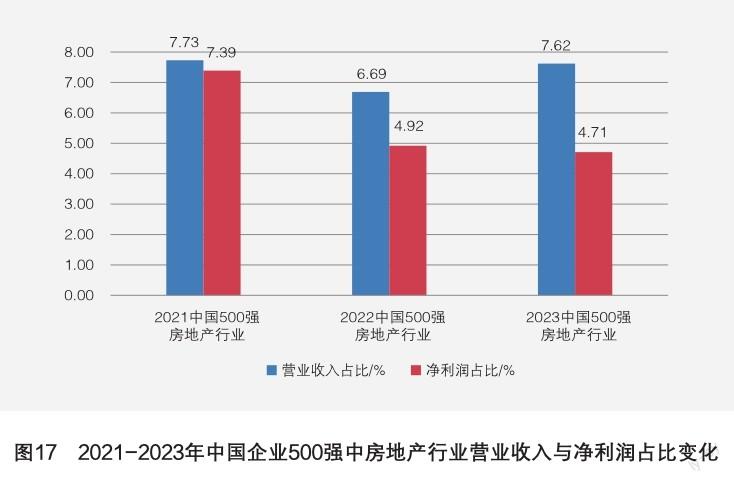

房地产业对中国企业500强的贡献持续下降。2023中国企业500强中,房地产业共有40家企业入围,比上年500强减少8家,入围数量连续减少。40家房地产企业的营业收入占全部500强营业收入的7.62%,与上年500强相比,提高了0.93个百分点。40家房地产企业净利润占全部500强净利润的4.71%,比上年500强降低了0.21个百分点,房地产业对中国企业500强净利润的贡献同样持续下降。详见图17。

房地产业利润率指标连续下降。2023中国企业500强中,房地产业的收入利润率为2.45%,比上年500强下降了0.75个百分点;资产利润率为1.11%,比上年500强下降了0.21个百分点;净资产利润率为7.40%,比上年500强下降了2.11个百分点。房地产业的3项利润率指标都呈下降走势,其中收入利润率2连降,资产利润率5连降,净资产利润率5连降。从增速看,房地产企业处于增收减利状态,营业收入增长了5.10%,但净利润却大幅下降了24.93%。详见表9。

五、2023中国企业500强的地区分布特征

(一)橄欖型结构更加突出

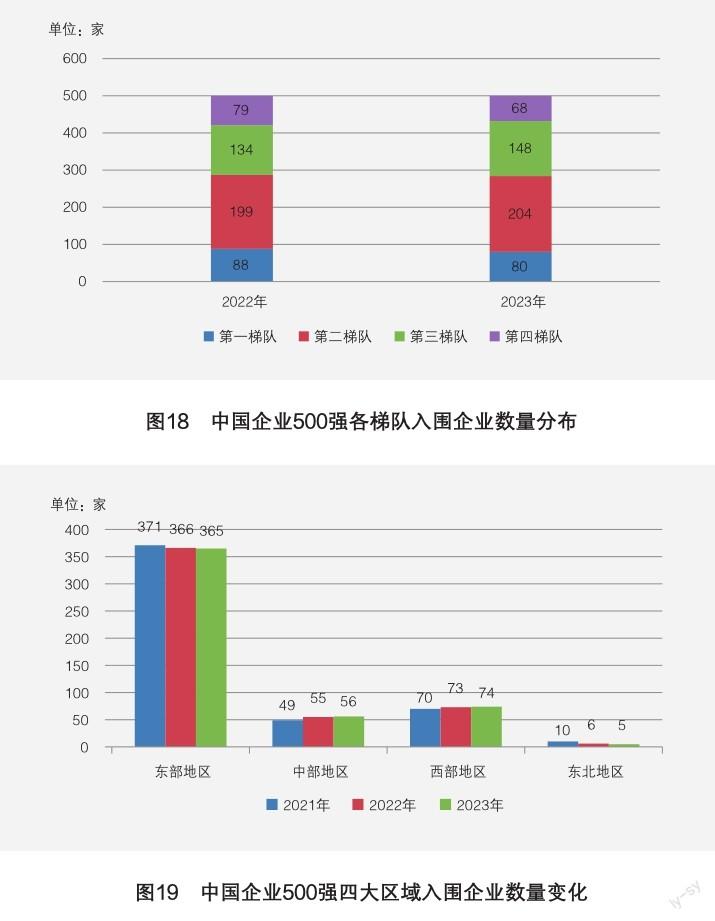

中国企业500强的省级区域梯次分布更加趋向于橄榄型。西藏、海南继续没有企业入围,其他29个省(区市)都有企业入围。2023中国企业500强中,北京地区的企业有80家,比上年500强大幅减少8家;第二梯队(入围企业数量在40家以上的省级区域),包括广东、山东、江苏和浙江,共有204家企业入围,比上年500强增加了5家;第三梯队(入围企业数量在10-39家的省级区域),包括上海、河北、四川、重庆、福建、安徽、河北,共有148家企业入围,比上年500强增加了14家;第四梯队(入围企业数量在9家及以下的省级区域),包括河南等17个省级区域,共有68家企业入围,比上年500强减少了11家。详见图18。随着两端的连续减少和中间的连续增加,中国企业500强区域分布的橄榄型结构更加突出。

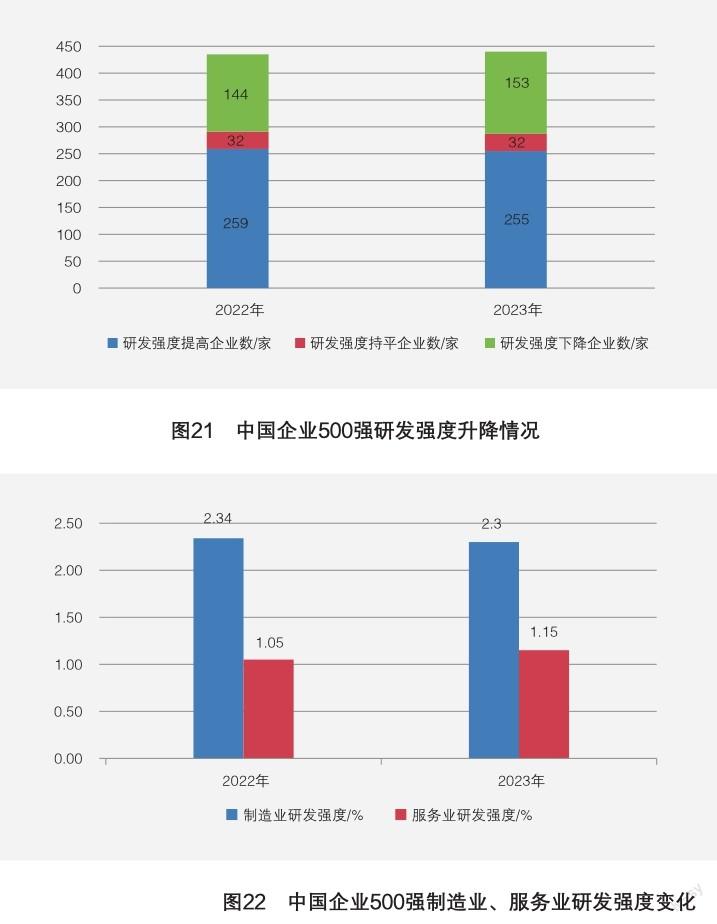

(二)中西部地区企业数量持续增加,东部地区与东北地区略降

中西部地区入围企业数量持续增加,东部地区与东北地区入围企业数量减少。2023中国企业500强中,来自东部地区的企业为365家,减少1家,连续2年减少;中部地区入围企业为56家,增加1家,连续2年增加;西部地区入围企业为74家,增加1家,连续2年增加;东北地区入围企业为5家,减少1家,连续2年减少。详见图19。

六、2023中国企业500强的创新特征

(一)研发投入持续增加,研发强度创新高

中国企业500强研发投入保持持续增加态势。2023中国企业500强共投入研发费用15786.88亿元,比上年500强增加了1312.21亿元,增幅为9.07%;但与自身同口径比,研发投入同比大幅增长了12.28%。企均研发投入为35.80亿元,比上年500强企均研发投入33.57亿元增长了6.64%。详见图20。

中国企业500强的平均研发强度呈持续提升态势,并创下新高。2023中国企业500强研发投入总额占其营业收入的1.85%。与上年500强相比,企业平均研发强度继续提高了0.04个百分点,这已经是中国企业500强平均研发强度连续第6年提高。详见图20。总体上看,10年来中国企业500强的研发投入强度保持提升态势,并创下了1.85%的新高。

(二)2%-5%是研发投入关键区间,多数企业研发强度提升

2%-5%是中国企业500强研发投入的关键区间。2023中国企业500强中,有6家企业的研发强度超过了10%,比上年500强增加1家;合计投入研发费用2479.25亿元,占全部研发投入的15.70%。有18家企业研发强度位于5%-10%,比上年500强增加2家;合计投入研发费用1942.63亿元,占全部研发投入的12.31%。有106家企业研发强度位于2%-5%,比上年500强增加1家;合计投入研发费用7183.24亿元,占全部研发投入的45.30%。有311家企业研发强度位于2%以下,合计投入研发费用4181.77亿元,占全部研发投入的26.49%。显然,2%-5%区间的企业已经成为500强企业研发创新的关键投入力量。详见表10。

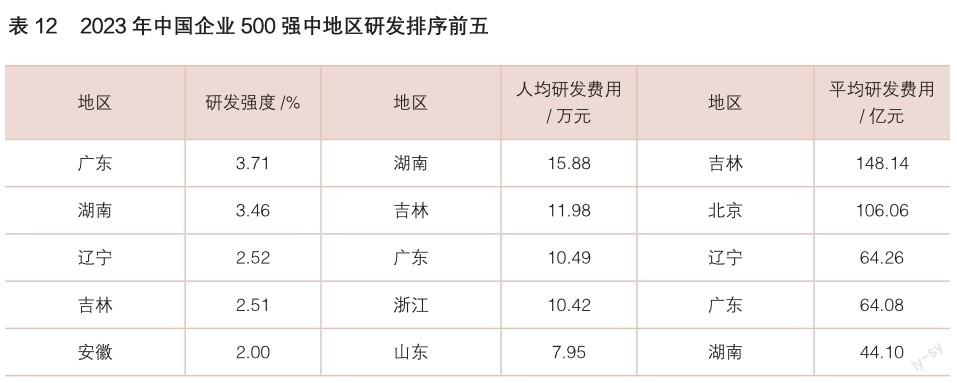

超过半数企业的研发强度同比都有所提升。2023中国企业500强中,255家企业的研发强度有不同程度的提升,占全部441家企业的57.82%,表明多数企业的研发投入意愿都比上一年有所提高。有153家企业研发投入强度有所下降,另外有32家企业的研发强度总体上维持稳定。详见图21。有344家企业的研发投入实现增长,其中27家企业的研发投入增长超过了100%,38家企业的研发投入增速在50%-100%。

(三)制造业研发强度有所下降,民营企业研发强度持续高于国有企业

制造业企业研发强度高于服务业,但有所降低。2023中国企业500强中制造业企业的平均研发强度为2.30%,比上年500强下降了0.04个百分点;服务业企业平均研发强度为1.15%,比上年500强提高了0.10个百分点。制造业企业平均研发强度高于服务业企业,但这一差距在2023中国企业500强中有所收窄。详见图22。

民营企业研发强度持续高于国有企业。2023中国企业500强中,民营企业研发投入为5939.41亿元,平均研发强度为2.33%;与上年500强相比,提高了0.02個百分点。国有企业研发投入为8535.37亿元,平均研发强度为1.56%;与上年500强相比,下降了0.01个百分点。详见图23。

(四)高端装备制造业研发力度持续领先,广东企业研发强度整体领先

高端装备制造业在研发上持续保持领先。通信设备制造业在研发强度、人均研发费用的行业排名中居于首位,航空航天在平均研发费用的行业排名上居于首位。通信设备制造业的平均研发强度为14.24%,持续居于行业榜首。其次是航空航天业,平均研发强度为12.78%。再次是互联网服务业,平均研发强度为6.32%。人均研发费用行业排名中,通信设备制造业居首位,为43.93万元;其次是软件和信息技术(IT)业,为29.62万元;再次是航空航天业,为22.74万元。企业平均研发费用排名中,航空航天业居首位,平均研发费用为321.24亿元;其次是通信设备制造业,平均研发费用为243.71亿元;再次是兵器制造业,平均研发费用为226.35亿元。显然,从研发强度、人均研发费用、平均研发费用排名前五的行业看,主要是高端设备制造行业,以及现代服务业。详见表11。

广东企业在区域研发强度排名中位居榜首,明显领先于其他地区。与上年500强地区研发强度排序一样,广东企业再次居于地区平均研发强度排序的首位。2023中国企业500强中,广东企业平均研发强度为3.71%,明显高于其他地区企业的平均研发强度。但在人均研发费用上,湖南企业居于首位,人均研发费用为15.88万元。在企业平均研发费用上,吉林占据了榜首。不过这一地位并不可靠,因为吉林仅有1家企业入围,单一企业的研发数据,并不具备代表性。详见表12。与上年500强比较,广东企业的平均研发强度也提高了0.30个百分点。

(五)专利与发明专利继续保持增长,国际标准数量恢复增长

中国企业500强的专利与发明专利数量持续增加。2023中国企业500强共申报专利总数188.53万件;专利申报数量比上年500强增加了21.73万件,增长了13.03%。其中申报发明专利74.77万件,比上年500强增长了11.12%,发明专利数量连续5年持续增长。2023中国企业500强中发明专利占全部专利的39.43%,占比比上年500强下降了0.91个百分点。详见图24。

参与国际标准制定活跃度提升。2023中国企业500强共申报参与标准制定75110项,较上年500强申报数增加171项,企业申报参与标准制定数实现了5连升。在参与国际标准制定上,企业共申报参与了4992项国际标准制定,比上年500强增加了1221项。详见图25。

七、2023中国企业500强的国际化特征

(一)国际化经营持续活跃,海外收入占比拉动指数上扬

中国企业500强的跨国指数持续提升,海外收入是拉动指数上扬的关键力量。2023中国企业500强的跨国指数为11.68%,与上年500强相比,提高了0.40个百分点,呈持续提升态势。尽管受疫情影响,全球国际化经营活动有所受阻,但中国企业500强的国际化经营逆势推进。从分项指数看,海外收入占比为15.84%,比上年500强提高了1.39个百分点;海外资产占比为12.18%,比上年 500强下降了0.16个百分点;海外人员占比为7.01%,比上年500强下降了0.04个百分点。见表13。显然,海外收入是三项指标中唯一上涨的指标,是拉动跨国指数持续上涨的关键动力。

(二)国际化经营企业的盈利能力不如非国际化企业,但平均企业规模大于非国际化企业

2023中国企业500强中,国际化经营企业的收入利润率为3.10%,低于非国际化经营企业2.48个百分点;净资产利润率为7.90%,低于非国际化经营企业0.51个百分点;人均净利润为10.84万元,比非国际化经营企业低5.86万元;企均净利润为82.87亿元,比非国际化经营企业低6.39亿元。

八、当前中国大企业复苏发展面临的主要问题

(一)经济持续复苏面临较大压力

2022年,中小企业生产经营面临很大困难。 2023年,企业发展压力未见明显缓解,中共中央、国务院印发了《关于促进民营经济发展壮大的意见》,有关部委也出台了新的减轻企业负担、优化营商环境、激发企业活力的政策举措。相关政策举措的落地实施,在促进经济复苏振兴上取得了一定成效。2023年上半年,国内生产总值比上年同期增长5.5%,但经济修复呈现前快后慢走势。从主要指标看,经济持续复苏的压力有所加大。固定资产投资累计同比增速逐月下行至6月的3.8%,基建投资、制造业投资累计同比走弱,房地产投资降幅扩大;民间投资更是滑入连续负增长,与疫情前的2019年同期相比,民间投资减少5.17万亿元。见图26。国际环境中的不确定性因素更是有增无减,对中国经济复苏构成严峻挑战。

(二)大中小企业协同发展中局部受阻

2022年5月19日,为贯彻落实党中央、国务院决策部署,国务院国资委出台了《关于中央企业助力中小企业纾困解难促进协同发展有关事项的通知》。2022年9月13日,工信部印发《促进中小企业特色产业集群发展暂行办法》,提出发挥龙头企业带头作用,促进大中小企业协同发展。2023年4月,在第十四届中国产学研合作创新大会上,工信部副部长徐晓兰提出,要强化中小企业在产业链供应链上的配套能力,促进大中小企业链式协同融通发展。

但从有关部门发布的数据看,大中小企业协同发展新格局的形成并不顺利。不少调研报告也指出,上半年大企业经营情况明显好转,但中小企业则仍处于艰难复苏之中。这一非预期局面的出现,既有中小企业自身受疫情冲击较大难以快速恢复的原因,也有大企业在困局中复苏自顾不暇的原因。这也从另一个侧面表明,促进大中小企业协同发展需要付出更大努力,需要各方面共同推进。

(三)生产自循环的部分环节出现梗阻

近年来,企业生产自循环的部分环节,受新冠肺炎疫情等因素影响出现梗阻,一定程度上影响了社会再生产的循环。

企业生产自循环的梗阻主要体现在两个方面:一是应收账款回收时间延长,二是存货增加且周转不畅。2022年,机械行业上市公司平均应收账款周转天数为125.50天,同比增加13.97 天;2023年一季度,机械行业平均应收账款周转天数为183.63天,同比继续增加23.31天。规上工业企业方面,4月末应收账款平均回收期为63.1天,同比增加了6.4天。存货方面数据也不容乐观。2022年机械行业上市公司存货周转天数为210.52天,同比增加21.00天;2023年一季度平均应收账款周转天数为308.82天,同比增加了30.21天。规模以上工业企业方面,4月末产成品存货周转天数为20.8天,同比增加了1.3天。

(四)创新投入与盈利增长传导机制运行不畅

近年来,受国家政策激励和自发驱动,中国企业的整体创新意识显著增强,对创新更为重视,也持续加大了创新投入。全国企业研发投入费用从2012年的7842.2亿元,增长到了2022年的两万多亿元,10年增长了将近两倍,企业已经成为全国科技投入的关键主体。从中国企业500强的情况看,研发投入从2012年的5115.84亿元,增长到2023年的15786.88亿元;研发强度从2012年的1.33%,提升到了2023年的1.85%。与此同时,科技创新产出也实现了快速增长,重大创新成果时有报道,企业专利拥有量大幅增加,专利质量也有所改善。令人遗憾的是,无论是研发投入的增长,还是专利产出的增长,都没能有效转化成企业盈利增長的直接驱动力。这有可能是由于我国企业整体上都处于集中大规模研发投入的早期阶段,但更有可能是由于传导机制运行不畅。企业创新投入与盈利增长之间,存在“研发投入-创新产出-产品化-价值实现”的特殊传导机制,任一环节出现问题,都会阻碍创新投入到盈利增长之间正向效果的传导;国内商业生态中显然还存在阻碍这一传导机制正常发挥作用的因素,导致创新投入的盈利增长效果明显低于预期。

(五)对外竞争优势仍存但隐忧难掩

对外贸易既有总量隐忧,也有结构隐忧。2023年上半年,全国货物进出口20.1万亿元,增长2.1%;其中出口11.46万亿元,同比增长3.7%。2012年以来,我国货物出口增速反复经历大起大落,呈现出一定的周期性变化趋势。从近10余年的情况看,2023年上半年的货物出口增速仅好于受突发疫情冲击的2020年上半年和2014-2016年的上半年。见图27。从变化趋势上看,当前出口贸易存在滑入类似于2014-2016年出口增长疲软困局的一定风险。从出口贸易的市场结构看,我国与新兴市场的贸易好于对欧美贸易,海关数据显示,2023上半年,我国主要贸易出口伙伴前十位为东盟、欧盟、美国、拉丁美洲、非洲、日本、韩国、越南、印度、俄罗斯;非洲和东盟分别以23.7%和8.6%的同比增速领先,拉美以6.0%的同比增速位列第三,欧盟与上年持平,美国市场同比减少12%(按美元计下降17.9%),对欧美市场的不佳表现需高度重视。从分月数据看,5月与6月,出口同比增速均为负值,下半年的出口贸易形势不容乐观。从所有制结构看,民营企业上半年货物出口同比增长10.5%,明显好于国有企业的4.8%。

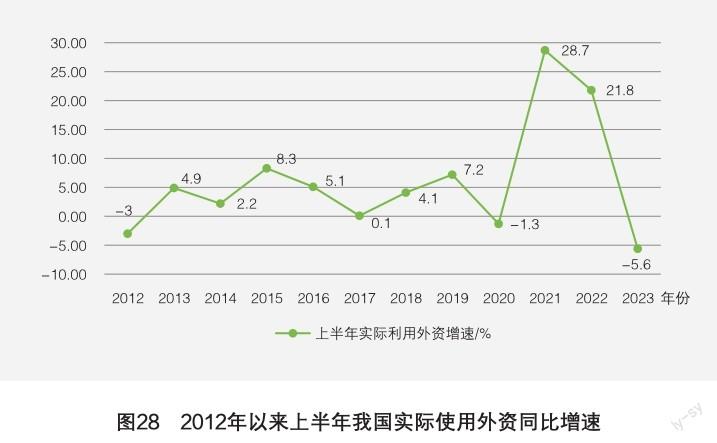

外资增量同比减少,外资存量恐有流失。2023年以来,尽管我国加大了吸引外资工作力度,但实际利用外资情况并不是很理想。上半年新设外商投资企业2.4万家,增长35.7%,但实际使用外资为7036.5亿元,下降2.7%。从折合美元数据看,2023年1月至5月,全国实际使用外资5748.1亿元人民币,同比增长0.1%,折合843.5亿美元,下降5.6%。11年来,虽然我国实际利用外资金额频繁经历涨跌,也出现过负增长情况,但2023年的负增长显然超过了2012年和2020年,上半年实际利用外资增速创下了11年来的新低。见图28。

九、新形势下推动大企业高质量发展的对策建议

(一)积极参与中国特色现代产业体系建设

一是聚焦发展实体经济。实体经济是建设现代化产业体系的重要支撑,实体经济领域企业要围绕主业做优做强,金融机构要加大对实体经济支持力度;要保持制造业比重基本稳定,推进制造业产业结构高级化,依托先进制造业发展现代服务业,培育优质生产性服务业。二是加快卡脖子环节的突破。要全面梳理企业面临的技术卡脖子痛点堵点,围绕卡脖子环节加大研发投入力度,开展研发合作,引进高端创新人才,优化创新机制,尽快取得一批重大创新成果,夯实现代化产业体系建设技术基础。三是增强产业链韧性,提升产业链安全水平。在全球市场深化产业链整合,实现生产能力、供应能力、科研资源的全球化布局,弥补产业链断点堵点,补强产业链弱项,降低产业链断链风险;加强对产业关键技术和产业链关键节点的掌控,争做全球产业链“链长”“链主”,提升在全球产业发展中的影响力、话语权。四是深化与现代先进信息技术融合。传统产业要运用新一代数字技术推进企业数字化改造,开展多场景、多层次数字应用,实现生产方式创新、分工合作模式迭代以及全要素生产率提升;加快数字技术与传感、仿生、人工智能、量子通信等新兴技术的有机结合和广泛应用,发展以数据应用为核心的数字化新产业;大力发展以数字化场景应用为依托的智慧产业、智慧城市、智慧生活等新业态,以及以数字技术为支撑的新模式。

(二)持续增强核心竞争力,锻造世界一流企业

要建成世界一流企业,必须持续创新、完善管理、突出特色、强化优势,不断提升核心竞争力,进而掌控和强化全球行业发展引领力、控制力。一是坚持差异化发展,彰显差异化优势。大企业应坚持实施差异化发展战略,提供在品质、功能等方面不易模仿的差异化产品与服务,建立和强化差异化竞争优势。二是加大基础研发投入,力争取得更多原创性技术突破。大企业有责任有能力在基础研究领域有更大作为,应围绕基础研究自立自强主动调整研发投入结构,完善投入机制,优化考核激励,加大投入力度,聚集研发力量,提升企业原始创新能力,加快实现原创性技术的重大突破。三是打造独特商业模式,开辟竞争无人区。商业模式创新是增强企业核心竞争力的重要路径,大企业应深入推进商业模式创新,打造独具特色的新商业模式,回避竞争红海,进入竞争无人区。四是积极参与国际标准制定,构筑国际竞争围栏。大企业应将规模优势转化为产业影响力、控制力优势,加强前沿专利布局,掌握国际标准必要专利,积极参与国际标准组织活动,主导或参与国际标准制定,通过将核心关键技术转化为国际标准,来构筑国际竞争围栏,强化国际竞争优势。

(三)着力提升价值创造力,改善企业盈利能力

一是全面、全力推进创新。大企业是创新的主力军、先锋队与探路者,既要大力推进技术创新与产品创新,也要积极开展管理创新与商业模式创新,要以创新所建立的技术、产品、管理与模式优势,和创新带来的效率改善,来增强核心竞争力,从而实现更多超额利润。二是加强品牌建设。大企业是开展国际知名品牌建设的主阵营,既要有精益求精的精神,力求产出优质产品,也要执着塑造知名品牌,要不断加大品牌建设投入,全力做好品牌宣传推广与维护,以品牌影响力增强顾客黏性与忠诚度,持續获取品牌溢价。三是提升人力资源质量。大企业是汇聚优秀人力资源的国家队,所有的价值创造与价值实现活动,最根本的动力在于人;企业员工整体素质和能力,从根本上决定了企业价值创造力与价值实现能力;企业要强化人才意识,重视人才作用,加强人才培养与开发,激发与挖掘人才潜能,真正将人才当作推动企业发展和价值创造力提升的第一资源。四是优化产业与产品结构。多元化产业布局和多样化产品线是大企业的突出特征,要推进企业产业与产品梳理,开展产业与产品价值创造力分析,明确企业业务与产品线价值创造力高低排序,在此基础上开展产业结构与产品结构调整,坚决退出价值创造力低的非主营必要业务,淘汰价值创造力低的产品线,将有限资源资产调整配置到高价值创造力领域与环节。

此外,在提升价值创造力的同时,还必须加快社会主义市场体系建设,促进市场发育成熟、有序运行,确保社会再生产循环顺利进行。

(四)构建协同发展新格局,促进中小企业健康发展

一是强化协同意识。大企业要坚决贯彻协同发展理念,形成协同发展共识,发起协同发展倡议,落实协同发展行动,搭建协同发展机制,全力推进大中小企业协同发展新格局建设。二是提升引领力。大企业要真正落实并完成牵头建设大中小企业协同发展新格局的任务,必须切实加强自身能力建设,包括技术创新能力、治理与管理能力、价值创造能力等,全面提升产业发展引领力,形成对中小企业的强大辐射力。三是加快协同发展网络与平台建设。大中小企业协同发展格局需要依赖网络与平台来维系与运行,应加快产业互联网建设,为大企业实现跨企业、跨领域、跨产业的广泛互联互通创造条件;应加快创新平台建设,强化大中小企业创新连接纽带,以协同创新促进协同发展。四是加强产业链供应链合作。充分利用龙头企业的优势,密切产业链上下游联系,构建集研发、生产、流通、管理和服务于一体,全产业链大中小企业密切分工合作的网络化运营新模式,形成大中小企业协同共赢新格局。

(五)调结构促升级,大力发展战略性新兴产业

一是全面梳理把握战略性新兴产业发展态势。深入了解国际国内战略性新兴产业发展情况及各国主要优势领域、各国及主要企业核心关键技术与专利的研发布局情况、主要产品及国际市场占有率。二是确定企业发展战略性新兴产业的机会与空间。分析国际国内主要竞争对手及关键潜在竞争对手技术、产品与市场地位,明确企业自身的特殊优势,确定企业差异化定位进入的机会与发展空间。三是全力突破战略性新兴产业关键核心技术。明确企业所涉足领域的技术短板,把握技术、工艺、原材料等卡脖子情况以及对企业持续发展的影响,部署实施关键核心技术攻关突破行动。四是积极推进并购重组。在全球寻找优质并购标的,借助并购重组快速做大,扩大市场份额,增强产业发展影响力,以先发成长优势持续做优做强。无论是关键核心技术的突破,还是资源整合下的规模快速扩张,都有可能推动我国企业在战略性新兴产业领域实现全球赶超。

(六)加快技术突破,向绿色低碳发展转型

一是调整企业产业、产品结构,突出绿色低碳要求。要坚决清理退出高能耗高排放的产业与产品,保留并发展壮大低能耗低排放的绿色产业与绿色产品。二是大力开展绿色低碳技术攻关。要瞄准绿色低碳方向,加大研发投入,开展技术攻关,尽快在关键减碳技术领域取得重大突破,推出绿色低碳创新产品。三是积极发展循环经济。利用循环工艺与技术,完善企业内部资源循环利用体系,构筑“资源-产品-废弃物-再生资源”闭环,推进可再生资源的回收再利用,提高可再生资源利用比重。四是加快发展绿色金融。金融机构要深化绿色金融产品创新,丰富完善多层次绿色金融产品体系,加大对企业绿色低碳发展的金融支持力度,提高绿色贷款占比,引导企业加快向绿色低碳方向转型发展。

(作者单位为中国企业联合会)