基于EBO估值模型的投资价值分析

——以东方电气为例

文/重庆电子工程职业学院 贺霞 傅航

一、EBO模型概述

EBO模型,又称为剩余收益模型,由爱德华兹和贝尔于1961年提出,1995年美国学者奥尔森对此进行了系统阐述,使该方法得到理论界的重视[1]。

剩余收益模型是以企业财务报表作为价值评估的基础,以资产负债表账面价值作为出发点,结合利润表来估算未在资产负债表中体现出来的账面价值溢价[2]。该模型使用公司权益的账面价值和预期剩余收益的现值来表示内在的股权价值,并同时考虑货币时间价值以及投资者要求的风险报酬与预算期到达某一个期限t后,剩余收益趋向于一个固定的值(即t时刻后企业产生的剩余收益体现到t期之和为一个固定值)的情况,将企业各期剩余收益按照一定的折现率进行折现,然后再加上当期权益价值,计算出内在股权价值[3],

具体公式如下:

式中,B0—基期股权账面价值;RE(t)—第t年的预测剩余收益率;R—权益资本成本率:G—剩余收益增长率。

东方电气的剩余收益大于0。预测期东方电气的剩余收益数据呈现的趋势符合随机游走模型,表明当前的剩余收益是对预测期剩余收益的最佳估计;东方电气具有稳健的会计方法和健全的会计制度,能够为剩余收益模型提供必需的财务报表信息。因此,使用剩余收益模型评价东方电气的内在价值较合适。

二、东方电气价值评估——基于剩余收益模型

(一)确定折现率。采用资本资产定价模型计算的权益资本成本率作为折现率。以2022年三年期凭证式国债利率作为无风险利率,具体数值为4.5%,风险溢价参考新兴金融市场的风险补偿率,具体数值确定为8%。以2019年9月2022年为估价期间,计算各月收益率;以上证指数代表市场投资组合,以同一时期上证指数收盘价为基础,在此基础上计算各期的收益率,则可以计算东方电气的β系数。设上证指数收益率为R1, 东方电气收益率为R2,经过回归分析法建立模型: R2=0.855038295×R1+0.024335225,通过模型计算出东方电气的权益资本成本为11.34%。

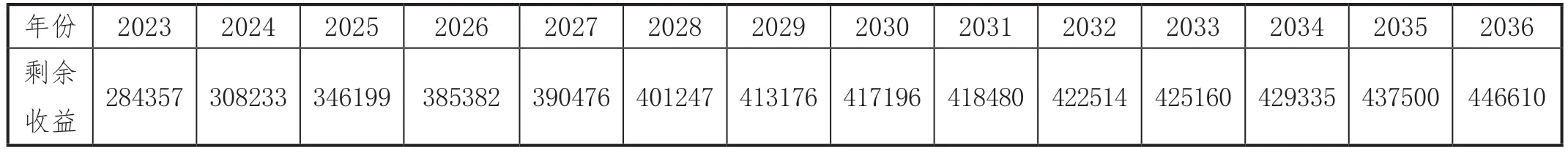

(二)测算剩余收益。1.预测期的选择。尽管受到国际经济疲软和节能减排等不利因素的影响,国内电力建设项目减少,但是我国处于新型工业化、城市化、信息化的快速发展时期,因此,对发电设备的未来前景看好,对该行业的企业来讲,既是机遇也是挑战。假定以十五年作为东方电气的预算期,把东方电气未来业绩预测分为两个阶段:2023—2025年属于快速发展期,东方电气的经营规模将有较大的发展;2026—2036年进入稳定发展期,东方电气的发展速度回落,逐渐趋于稳定。2.营业收入预测。影响东方电气营业收入的主要因素是发电设备销售量和销售社会服务量。近年来,东方电气通过密切关注客户的需求,加大力度做好市场开拓工作,营业收入保持着较高的增长率。2020—2022年的营业收入增长率分别为6.87%、14%、14.80%。取近三年的算术平均值约11.89%作为东方电气2023—2025年的营业收入增长率。随着今后行业竞争的加剧和市场饱和,假设东方电气在2026年进入稳定发展期后营业收入增长率下降。考虑到今后发展的不确定性和不可预见性,假设东方电气营业收入增长率在2030年左右下降到5.2%,随后基本保持稳定增长。3.净利润预测。东方电气营业收入增长率逐年下降,然而销售净利率却呈现明显的上升趋势。宏观经济环境具有较大的不确定性,同时行业竞争加剧和国家能源结构的优化调整又给发电设备制造行业带来了新的挑战,推测今后几年发电设备制造业有所发展但发展速度较慢并最终保持稳定,所以假设东方电气销售净利率以2%左右的速度增长,进入稳定发展期后销售净利率有所下降,到2032年左右销售净利率下降到7.07%,随后趋于稳定。4.总资产预测。企业的资产规模与销售收入有密切联系,东方电气的总资产周转率在行业表现不佳,主要是由于东方电气在快速发展时期对内投资建设项目较多,因此在建工程金额较大,由于在建工程尚未达到可使用的状态,无法带来经济效益,导致营业收入没有与资产规模同步增长。后期随着在建工程的完工,形成固定资产并投入使用,预测东方电气的总资产周转率会有较大提高。假定东方电气的总资产周转率逐渐提高,在2026年左右到达2022年的行业平均水平或者超过这一水平,随后保持基本稳定态势。5.净资产预测。近年来,东方电气规模扩张迅速,在很大程度上是依靠债务融资实现的,资产负债率水平非常高。虽然近几年东方电气归还了对控股股东的股权收购欠款使负债率有所下降,但仍然高达80%以上,因而继续增长的可能性不太,假设随后几年东方电气的资产负债率保持在60%左右。随着今后东方电气扩张速度减缓和市场环境的不可预见性,预计其资产负债率逐年下降,在2030年为58%,随后保持在行业平均水平,大约为56%。在上述分析的基础上,东方电气2023—2036年的剩余收益指标如表1所示。

表1 2023年-2036年东方电气剩余收益预测表 单位:万元

(三)估算股权价值。1.估算2023—2036年的剩余收益现值PV1,用11.34%为折现率估算剩余收益现值PV1为2668135万元。2.估算2026年之后持续价值的现值为PV2。由于东方电气有较强的盈利能力,可在相当长的时间内获得剩余收益。从剩余收益预测表可知,东方电气的剩余收益率从2026年起基本保持在5.2%不变,因此假设东方电气2026年之后的剩余收益增长率保持在5.2%不变,折现后的现值PV2为1391130万元。3.估算股权价值。2022年东方电气资产负债表显示,所有者权益账面价值为3862487万元,则2022年末东方电气的股权理论价值计算如式2:

4.估算东方电气的每股价值。东方电气2022年末的总股本为311880万股,那么每股价值为25.40元。

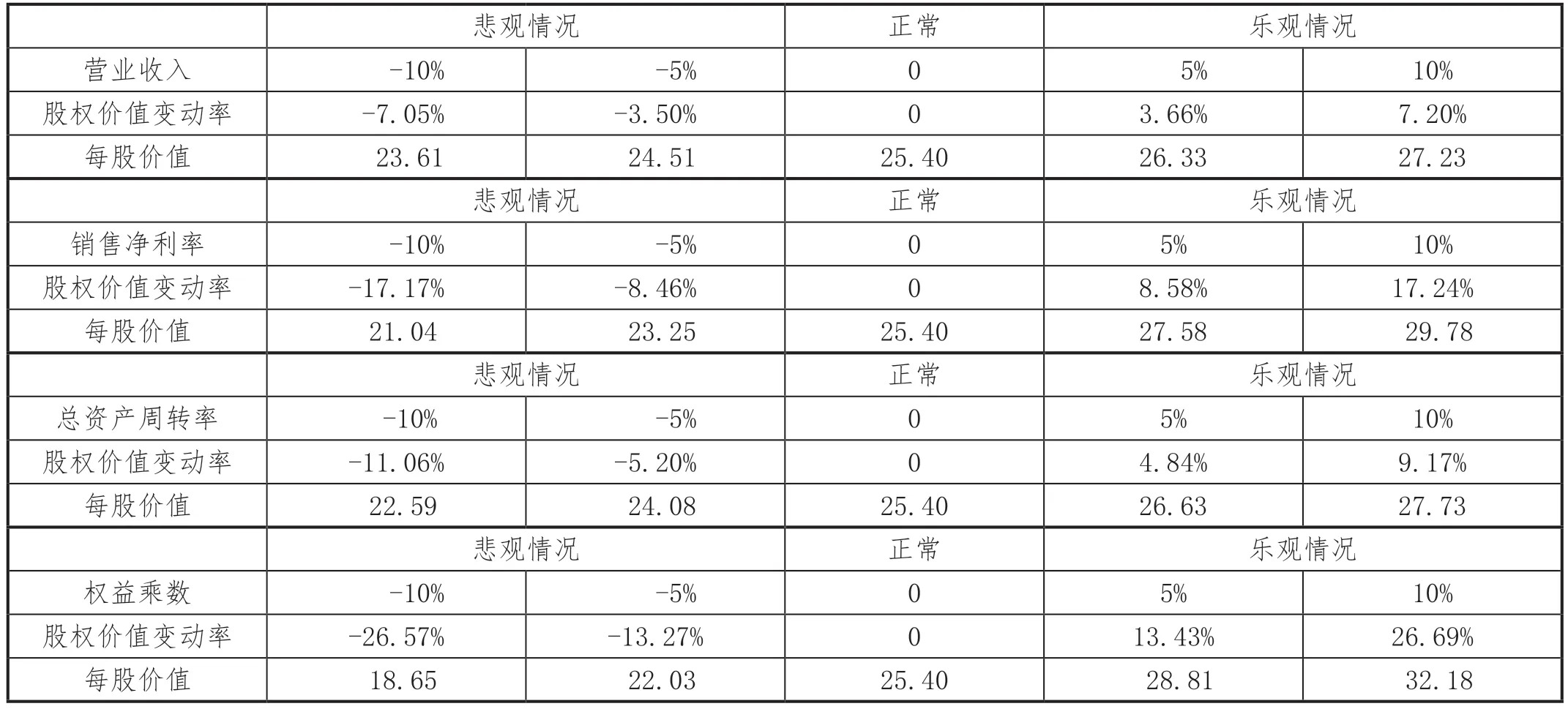

(四)敏感性分析。敏感性分析是研究各项不确定因素对目标值的影响程度,敏感性强的因素变动会导致目标值产生较大幅度的波动,因此应该重点关注和调控敏感性强的因素。在投资决策分析时,可对净资产收益率即代表的权益资金投入盈利能力角度进行敏感分析,找出敏感性强的因素,结合其他数据进行股票投资决策。为进一步了解各预测指标对东方电气股权价值的影响,选择几个主要的预测因素进行敏感性分析,如上页表2所示。

表2 东方电气价值评估敏感性分析

由表2可知,营业收入和总资产周转率的变动情况对东方电气股权价值和每股价值的影响比较小。相反,销售净利率和权益乘数的变动对东方电气的股权价值和每股价值的影响比较大,东方电气要提高企业的内在价值,必须努力增加销售收入,改善自身的资产经营能力并进一步提高盈利能力;由于东方电气财务杠杆已经较大,不建议继续提高权益乘数。因此,东方电气应该重点提升处于低位的营运能力和盈利能力。

三、结论及投资建议

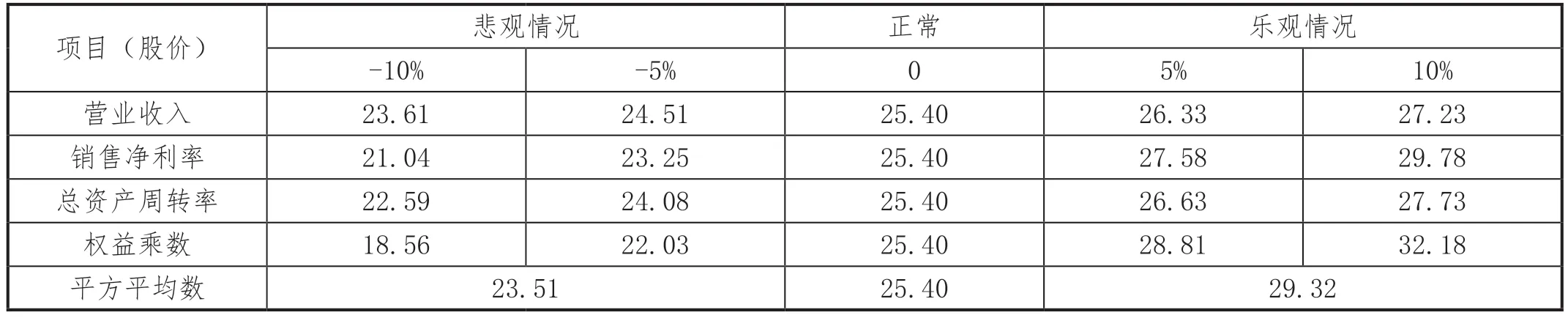

通过概率分析发现,在悲观情况下出现下降5%的概率高达75%以上,而在乐观情况下上升10%的概率为80%以上,所以选择下降5%与上升10%的股价作为基础,再利用平方平均数公式计算出每股股价的变动区间,如表3所示。

表3 东方电气股价变动区间表 单位:元

运用剩余收益模型估算出东方电气2022年12月31日上市流通股理论上的每股价值为25.40元,并通过敏感性分析和平方平均数计算,估计东方电气的股权价值区间为472—587亿元,流通股每股价值区间为23.51—29.32元。

对比东方电气2022年12月31日的收盘价21.02元,东方电气的股价有被低估。由于发电设备制造行业是国民经济的基础性工业,未来业绩稳定且有保障。我国正在推动能源生产和利用方式变革,构建安全稳定经济清洁的现代能源产业体系。因此,东方电气比较适合中长期投资。