股权结构对企业市场价值影响研究

——基于技术创新效率中介效应的视角

文淑惠,刘聪

(昆明理工大学管理与经济学院,云南 昆明 650031)

根据《2020 年全国科技经费投入统计公报》数据,2020 年中国R&D 经费投入总量突破2.4 万亿,增长10.2%,其中的企业拉动作用进一步增强。 “2020 年,企业R&D 经费18673.8 亿元, 比上年增长10.4%, 占全国R&D 经费的比重达76.6%,对全国增长的贡献达77.9%”。 通过对比发现,2020 年中国R&D 经费投入总量约为美国同期的54%。统计局在解读公报喜人成绩的同时,也指出“未来,在继续扩大经费投入规模的同时”,“还需提高投入质效”。 由此可见,中国R&D经费增速虽然位居世界第一, 但同时也存在经费投入总量相较美国而言有较大的上升空间,投入的质量和技术创新效率有待提高的现实问题。 基于如上背景,本文在回顾前人研究成果的基础上, 探讨股权结构和企业技术创新效率之间的关系,将有助于从股权结构的角度,通过提升企业技术创新效率的方式,来促进企业提高研发投入质效。 而研究股权结构、企业技术创新效率、企业市场价值三者之间的关系, 也在一定程度上丰富了股权结构影响企业市场价值的现有研究成果,并能以提升企业市场价值的方式,间接促进就业的增加和经济的稳定与增长。

一、文献回顾与理论分析

在直接研究股权结构和企业价值之间关系的成果中,从研究结论看,主要包括:(1)股权结构的集中度对企业价值有正向影响(1-2,4)。 此外也有少数学者的研究表明股权结构和企业价值无关(5-6)。 (2)股权结构的制衡度对企业市场价值有正向影响(7-10)。 同时,白重恩等的研究也指出,过高的股权制衡度对公司的经营绩效存在负面影响,即股权制衡度与企业市场价值并非仅呈现简单的线性关系。 (3)在高管持股对企业市场价值影响关系的研究结论中,国内外学者的分歧较大。 其中,Stulz 从经理人反对外部并购收购的视角出发进行研究,认为高管持股数量越多,外部收购越不可能发生,从而企业市场价值没有得到溢价,企业市场价值越低。Morck 等在股权结构和公司绩效的实证研究中发现,企业市场价值托宾Q 和内部人持股呈现非线性相关。 国内学者吴青云等利用中小企业板民营上市公司数据,实证研究结论支持高管持股比例对企业绩效无显著影响。 对于机构持股如何影响企业市场价值的研究,国内外文献较少涉及,相关的研究多从机构持股如何影响企业的创新出发,基本支持机构持股将正向影响企业创新(11-12)。 另有学者从企业生命周期视角出发,证实股权结构对企业市场价值的影响与企业的不同发展阶段密切相关(13)。

在探究股权结构和企业创新之间关系的国内外研究中,国内外学者多数从企业研发投入或者创新产出单一方面衡量企业创新,研究结论中大多数支持股权结构中的集中度和制衡度与企业创新呈现正相关(2,14,15)。而在创新产出比上创新投入衡量企业创新效率的研究中,研究结论同样支持股权制衡度将显著正向影响企业创新效率(3)。此外,部分学者从创业板公司样本出发,还证实股权集中度与R&D投入呈显著负向关系(15)。 由此可见,基于选择的研究区间等的不同,得到了莫衷一是的结论(16)。

此外,国内外学者也通过搭建合理的理论框架,探讨股权结构影响企业价值的具体路径, 即第三变量在股权结构影响企业价值过程中的中介效应。(1)股权结构通过缓解委托代理成本, 从而达到增强企业绩效的目的,提升企业价值,从而提高企业绩效。McKnight 的研究支持股权结构能降低第一类股权代理成本从而提升企业绩效。 国内学者的实证研究同样证实第二类股权代理成本在股权集中度与公司绩效之间起到了部分中介作用(17-18)。 (2)股权结构通过影响创新投入,进而提升企业价值。郑春美和朱丽君的实证研究表明,创新投入在QFII 持股提升企业价值的过程中发挥了中介作用。 朱磊等从国企所有制改革的背景出发, 证实所有制改革后导致的股权所有者的多样化有利于企业创新水平的提升, 并通过创新渠道产生“企业价值提升效应”。

基于以上论述, 本文将在前人研究的基础之上,以托宾Q 值作为企业市场价值的代理变量。 以股权集中度,股权制衡度、管理层持股和机构投资者持股来衡量股权结构。 并借鉴姜军等在度量企业创新效率中采用的度量方法, 将国内全A 市场2010—2020 年的历史数据作为样本,同时考虑到企业不同发展阶段的特点以及创新投入与产出的时滞问题,通过系统的理论作用机制分析提出研究假设,加以实证检验,探讨股权结构和企业市场价值以及股权结构和企业创新效率两者之间的关系。 在中介效应的检验上,本文借鉴绝大部分文献中有关中介效应检验的做法,采用温忠麟和叶宝娟在2014年提出的系统的检验流程进行。

二、研究问题

近年来,学者对于股权结构影响企业价值的研究进展显示(17-18),公司治理中的第一类委托代理成本以及第二类委托代理成本,均是股权结构影响企业价值变化的具体路径,即实证结论表明委托代理成本部分中介了股权结构对企业价值的影响,具体体现为股权结构通过降低委托代理成本,进而增加企业价值。成本的减少,有利于价值增值。从另一维度来考察,即产出效率的增加,价值必然也能得到正向影响。 部分学者进一步把创新投入以及创新产出纳入研究的范围(2,18),研究结论基本证实了这一推论。 但仍然存在可改进的地方,表现在仅就单方面的创新投入或创新产出的增加,以此为据佐证企业市场价值的增加,在理论及现实上均有不符合实际之处。朱德胜和周晓佩通过研发产出/研发投入来衡量企业创新效率,较前人确有进一步创新,但利用息税前利润的变动值作为研发产出的代理变量,且投入产出的滞后期被设定为1 期的做法,仍值得商榷。 本文则考虑在此基础上利用更广为接受的研发产出代理指标——发明专利产出数量予以替代,此外结合企业生命周期理论对不同发展阶段企业的分析,以营收增速和净利润增速加以控制,并对不同滞后期的情况作深入探讨。 同时,借鉴前人研究,提出研究问题,即适度的股权集中度与企业市场价值是否呈显著正相关;适度的股权制衡度与企业市场价值是否呈显著正相关;机构持股比例与企业市场价值是否呈显著正相关;高管持股比例与企业市场价值是否呈显著正相关;技术创新效率在股权集中度影响企业市场价值的过程中是否存在中介效应等问题(图1)。

图1 中介效应作用机理图

三、实证研究

(一)数据来源与样本选取

本文在实证过程中使用的面板研究数据均来自国泰安数据库,研究对象为2010—2020 年沪深A股上市公司,考虑到投入产出的滞后性,创新投入的衡量指标 (研发费用投入) 实际选取区间为:2009—2019(1 期滞后)和2008—2018(2 期滞后)。

借鉴前人研究经验,本文在样本的选择过程中作如下处理:(1)剔除所有的ST、*ST 等出现监管规定特殊预警的上市公司。 (2)按照证监会2012 年度发布的行业分类,剔除金融行业样本。 (3)剔除数据不完整的样本。 按照如上标准筛选得到1349 家企业,共计3642 条样本数据(部分变量实际数据大于3642 家, 该值为满足上述全部条件后的交集数据量)。 同时,对数据进行缩尾处理。

(二)研究设计与变量定义

本文的主要研究内容分为两大块:其一,股权结构对企业市场价值的影响研究;其二,探究技术创新效率在股权结构影响企业市场价值过程中的中介作用。 研究中,分别从定量和定性两方面衡量股权结构。 股权结构定量的代理指标包含股权集中度、股权制衡度以及两者的平方项;股权结构定性的代理指标包括高管持股比例、机构持股比例。

为研究股权结构对企业市场价值的影响作用,建立如下回归模型:

上式中TBi,t表示企业i 第t 个会计年度末的托宾Q 值,托宾Q 值由托宾在1969 年提出,其值越大意味着企业市场价值越大。Stock_focusi,t为企业i 第t 个会计年度末的股权集中度, 由第一大流通股持股比例表示。 Stock_balancei,t为企业i 第t 个会计年度末的股权制衡度,由第二至第十大流通股持股比例之和/第一大流通股持股比例表示。 Stock_focusi,t为企业i 第t 个会计年度末股权集中度的平方,stok_balancei,t2为企业i 第t 个会计年度末股权制衡度的平方(基于文献中有研究表明,股权集中度和制衡度对企业市场价值有倒“U”或“U”型影响关系的结论,故加入两者的平方项)。 ESRi,t为企业i 第t个会计年度末的高管持股比例,由高管持股数/总股数表示。 Isi,t为企业i 第t 个会计年度末的机构持股比例,由机构持股数/总股数表示。 Control_Vanablei,t为企业i 第t 个会计年度末的控制变量矩阵, 具体变量见表,εi,t为模型的残差项。

借鉴温忠麟和叶宝娟有关中介效应检验的研究,本文通过构建如下主要的回归模型,检验股权结构是否通过企业创新效率进而影响到企业市场价值:

模型中EIEi,t表示是由企业创新产出比上创新投入衡量的企业创新效率。 借鉴姜军的做法,同时考虑到创新投入与创新产出之间的时滞性问题,当考虑到研发投入和创新产出1 期滞后时,具体的定义式为:

上式中,EIEi,t为企业i 第t 年的创新效率值,Innovation_outputi,t)表示企业i 第t 年的获得的已授权发明专利数量, 考虑到1 期滞后的情况,Research_inputi,t-1表示企业i 第t-1 年的研发投入费用,同理若考虑无滞后期影响或2 期滞后影响, 将企业研发投入进行相应替换即可。

四、回归分析

本文实证分析过程采用的软件为stata16.0,选取的样本数据为年度非平衡面板数据,时间跨度为2010—2020 年,在回归之前通过豪斯曼检验确定样本数据适合的具体模型,豪斯曼检验的P 值将在回归结果表中列示。

(一)企业市场价值与股权结构

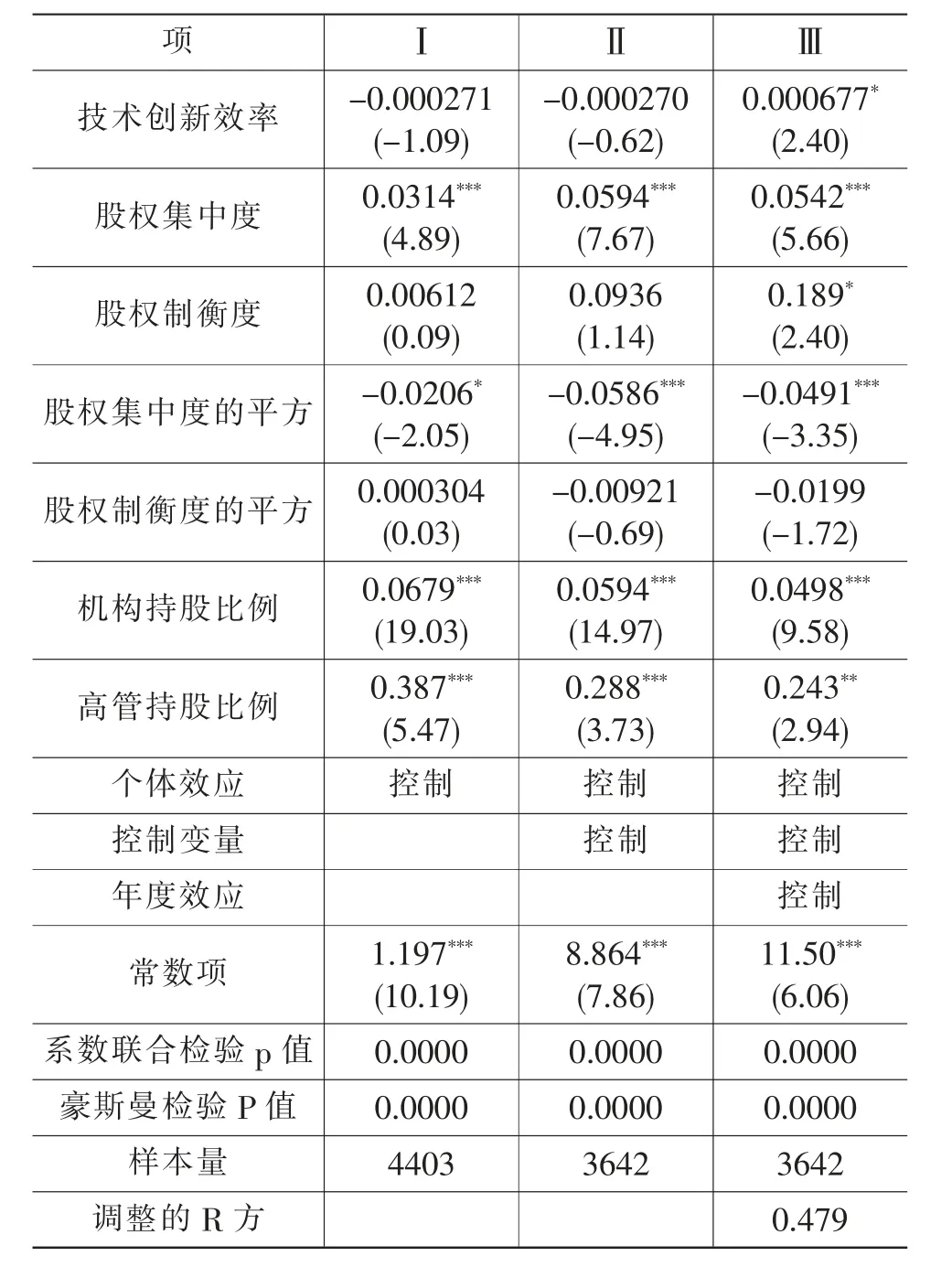

通过分析下表可知,在未加入任何控制变量的模型Ⅰ中,股权集中度、机构持股比例、高管持股比例均对企业市场价值具有显著的正向影响。 股权集中度的平方显著地负向影响企业市场价值。 模型Ⅱ在模型Ⅰ的基础上加入了控制变量,与模型Ⅰ的结果对比,在显著性水平不变的情况下,股权集中度对企业市场价值的影响有所增加。 表现在回归系数由0.0328 变为0.0596,而机构持股比例和高管持股比例的影响程度各有一定程度的减少。 股权集中度的平方对企业市场价值影响的程度不仅有所增强,同时显著性水平得到了提高,但股权制衡度和制衡度的平方依然表现为不显著。 模型Ⅲ进一步在控制个体效应的前提下,控制了年度效应。 从模型Ⅲ的结果可知,股权集中度和股权制衡度对企业市场价值均有显著的正向影响,影响系数分别为0.0543 与0.187, 股权制衡度的平方并未表现显著的相关性。与股权制衡度不同的是,股权集中度的平方与企业市场价值呈显著负向影响,表明股权集中度在适度地提高下,才有利于企业市场价值提升。

(二)技术创新效率与股权结构

借鉴前人研究,此处选择研发投入滞后一期的技术创新效率数据。 在未加入任何控制变量的模型Ⅰ中,股权集中度和制衡度的平方均表现出和创新效率的显著正相关,其中高管持股比例和创新效率为表现出显著的相关性。 模型Ⅱ在加入控制变量后,股权结构相关的代理变量均表现出和企业创新效率无明显的相关性。 在模型Ⅱ的基础上进一步控制样本的年度效应后, 模型Ⅲ的回归结果显示,高管持股比例与企业创新效率具有显著的正向关系,影响系数为10.94; 模型整体的拟合优度为0.117,说明高管持股比例的上升有助于企业进一步提升技术创新效率。

(三)企业市场价值、技术创新效率与股权结构

通过分析表1 可知,在未加入任何控制变量的情况下,股权结构相关代理变量和企业市场价值的关系与上文的研究基本一致,但新加入的技术创新效率变量并未表现出与企业市场价值有显著的相关性。 模型Ⅱ在基准模型的基础上加入了相关控制变量,企业创新效率依然未表现出显著的相关。 在进一步控制了年度效应后, 影响系数为0.000677,呈现正相关。 股权集中度和股权制衡度均与企业市场价值呈显著正相关, 影响系数分别为0.0542 和0.189;股权集中度的平方为显著负相关,影响系数为0.0491;机构持股比例和高管持股比例均与企业市场价值呈正相关, 影响系数分别为0.0498 和0.243;模型整体的拟合优度为0.479。

表1 企业市场价值、创新效率与股权结构

参照温忠麟和叶宝娟提出的中介效应检验流程,通过比对实证结果可知,由于股权结构代理变量中的高管持股比例显著正向地影响了企业市场价值,企业创新效率显著正向地影响了企业市场价值, 高管持股比例显著正向地影响企业创新效率,故不需要进一步通过Sobel 或者Bootstrap 自助法检验。 可以认定技术创新效率部分中介了高管持股比例对企业市场价值的影响,中介效应量约为0.121,即在高管持股比例对企业市场价值的总影响效应上, 通过技术创新效率起作用的占到了总效应的12.1%。

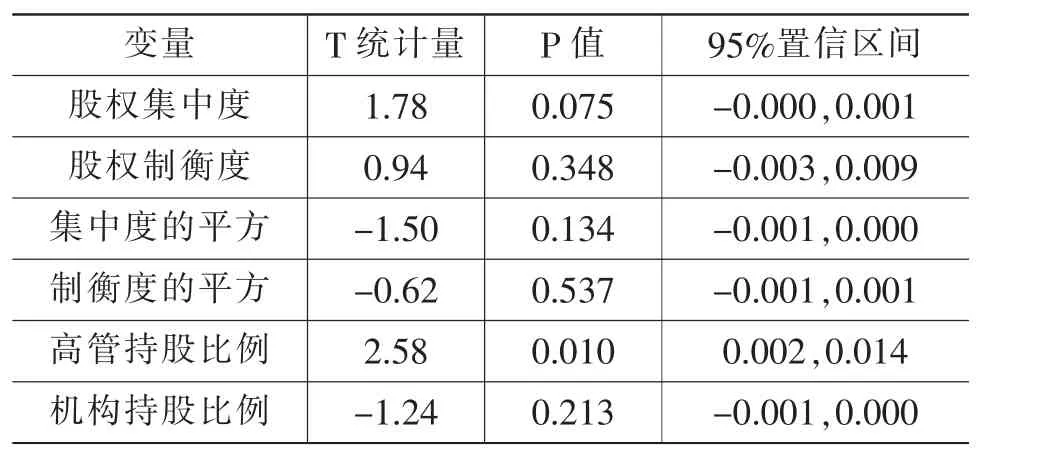

而对于其他变量,由于在与企业创新效率的回归中并未表现出明显的显著性,故需要进一步通过Sobel 或者Bootstrap 自助法检验技术创新效率的中介效应是否存在。本文采用Bootstrap 自助法进一步确认企业创新效率是否通过上述变量起到对企业市场价值的中介作用。 通过表2 的间接效应检验可知,其他的股权结构代理变量均在95%的置信水平上包含零,故技术创新效率对企业市场价值并未产生中介效应。

表2 Bootstrap(重复1000 次)检验结果

(四)进一步分析

1.滞后期的考察。在学者的研究中,对于研发创新投入产出的滞后问题,结论并未达成统一。 本文考虑到滞后期的原因,分别对滞后期为0 期、1 期、2期的技术创新效率数据进行了对比研究。 由于0 期滞后和2 期滞后的模型三的回归结果均表明,技术创新效率对企业市场价值无显著影响,故需要进一步通过Bootstrap 自助法,检验技术创新效率中介作用的存在性。 通过对0 期、2 期Bootstrap(重复1000次)检验可知,创新投入产出为零期滞后的情况下,技术创新效率的中介作用不存在。 同时2 期滞后相比较1 期滞后的实证结果而言,技术创新效率除了通过高管持股比例中介股权结构对企业市场价值的影响外,还通过股权集中度和股权制衡度影响企业的市场价值(限于篇幅,实证不再展示)。

2.稳健性检验。 本文进一步通过替换企业市场价值、技术创新效率来进行验证。 其中具体的替换方法为用未提出商誉和无形资产的托宾Q 值替换原研究设计中采用的托宾Q 值,用企业已授权的专利数量替换原研究设计中采用中的已授权发明专利数量来度量技术企业创新效率。 结果在替换核心变量后,本文的研究结果并未发生明显的变化(限于篇幅,并未展示)。

五、结论与建议

(一)结论

通过本文的实证研究可得到如下的结论:

1.从定量的股权结构代理变量研究结果看,股权集中度能显著正向影响企业市场价值。 但并非简单的线性正向影响,而是存在阈值效应,超过一定阈值后, 股权再进一步地集中将有碍企业市场价值,即股权的适度集中能起到促进企业市场价值提升的作用。 此外,股权制衡度与企业市场价值呈显著正相关, 在创新投入产出为1 期滞后的情形下,定量的股权结构代理变量均直接影响企业市场价值,并不存在技术创新效率作为其中介变量进而影响到企业市场价值。

2.从定性的股权结构代理变量研究结果来看,高管持股比例和机构持股比例都能显著正向影响企业市场价值。 两者在创新投入产出为1 期滞后的情形下,影响企业市场价值的具体路径有所不同。 具体表现在高管持股比例,将通过进一步影响企业技术创新效率从而作用于企业市场价值, 而经Bootstrap 自助法检验表明机构持股比例不存在类似的作用路径。

3.从创新投入产出滞后期不同的对比研究看,0期滞后时,技术创新效率作为影响股权结构与企业市场价值之间的中介作用并不存在。1 期滞后时,高管持股比例是股权结构通过技术创新效率影响企业市场价值的具体路径。 2 期滞后时, 经Bootstrap自助法检验表明,除了高管持股比例会通过技术创新效率影响到企业市场价值外,股权集中度和股权制衡度也将通过影响技术创新效率进而作用于企业市场价值。

(二)建议

基于本文的研究结论,提出如下建议:

1.从持续提升企业市场价值的角度考虑,上市企业在股权结构安排中,应避免股权过于分散或集中。 但由于股权集中度的阈值较难把握,企业可通过引入机构投资者,实施股权激励或推行员工持股计划等方式,来避免股权的过分集中。 因这类方式多为企业自主推行,故在分散股权的作用上能较好地把控, 同时也不会因此就导致股权的极度分散化。 一方面,引入机构投资者将在获得资金支持的同时,获得更多的非金融资源的支持。 如助力企业内部流程机制的建立与完善,激励管理层更加地勤勉尽责等。 另一方面,股权激励或员工持股计划的实施都将使得高管人员的利益与企业长远利益趋向一致,通过提升企业技术创新效率进而提高企业市场价值。

2.上市企业应着力推动企业股权结构朝着更制衡的方向发展。 一方面股权制衡度高有利于抑制股权的过分集中,从而使企业在面临重大的战略决策上,能真正做到集思广益,而不至于出现严重的“搭便车”现象。 同时,股权制衡度越高并不意味着股权的高度分散化,因为企业的股权高度分散化,必然实现不了制衡的目的。 因此,推进企业股权结构制衡度的提升将有利于企业市场价值的增加。

3.从本文的创新投入产出时滞的对比研究结果出发,上市企业在安排股权结构或推行高管持股计划时,应充分考虑创新投入产出的时滞效应。 高管持股比例在创新投入产出1 期滞后和2 期滞后均能通过技术创新效率显著影响企业市场价值,而股权集中度和股权制衡度则只在2 期滞后情形下通过技术创新效率显著影响企业市场价值。 基于此,可在推行高管持股计划时,设定不少于1 年的锁定期,1 年之后高管再按照具体的考核标准,分批持有公司股份。 对于股权结构的安排则以两年的时间为限,逐步达到预定的股权结构目标。 此外,高管持股计划也可嵌套在股权结构安排之中,使得企业股权结构逐步趋向合理,从而助推技术创新效率的提升和企业市场价值的提升。