数字化转型与地方性商业银行风险控制

王蓝 康子怡

摘要:随着大数据、人工智能等技术的快速发展,数字化转型愈发成为商业银行强化风控体系建设的有力抓手。文章以选取2011-2020年我国21家地方性上市商业银行数据为研究样本,探讨数字化转型与地方商业性银行风险控制的潜在关系。实证结果显示,数字化转型有助于提高银行的风险控制能力。进一步研究发现,对于资产规模小或者位于经济欠发达地区的地方性商业银行而言,数字化转型对其风险控制能力的提升作用更为明显。

关键词:数字化转型;商业银行;风险控制

一、引言

党的二十大报告指出:“加强和完善现代金融监管,强化金融稳定保障体系,依法将各类金融活动全部纳入监管,守住不发生系统性风险底线”。作为经济体系运行的血脉,金融系统的安全和稳定直接影响到我国经济与社会整体的可持续发展(许涤龙和陈双莲,2015)。2022年,河南农商行事件引发全国广泛关注,暴露出我国地方性商业银行在风险管控方面存在较大的问题。与全国性大银行相比,地方性银行发展起步较晚,规模较小,在风险控制方面经验不足(余静文和吴滨阳,2021)。但与此同时,地方性商业银行作为我国多层次金融机构体系的有机组成部分,其在支持地方经济发展、服务乡村振兴等方面发挥着重要作用。在此背景下,研究如何进一步提高地方性商业银行的风险控制能力是一个事关我国金融市场稳定和地方经济发展的重要议题。

近年来,数字技术的普及为商业银行的风险控制提供了强力的技术支撑(肖宇等,2020;李向前和贺卓异,2021)。数字技术可以通过人工智能、大数据、云计算等先进的技术手段,提高对贷款的事前风险评价能力,提高對放贷人员的监督能力,以及发放贷款后的风险监控能力(Berg et al.,2019)。尤其在国家政策引导和行业形势驱动下,银行业已经形成了通过数字化转型来防范金融风险和构建竞争优势的发展共识。那么,在数字化浪潮的大背景下,数字技术是否真的提高了地方性商业银行的风险管控能力呢?学术界关于数字金融如何影响商业银行风险这一问题展开了热烈的讨论,然而并没有得到一致的结论(吴桐桐和王仁曾,2021;余静文和吴滨阳,2021)。而且,学术界大多采用地区数字普惠金融指数来测度数字发展程度,但这未能很好地反映微观主体的数字化转型程度(赵宸宇等,2021)。对于上市银行来说,其年度报告一定程度上体现了管理层对未来发展方向的判断(姚加权等,2020),对把握商业银行的经营战略具有重要的参考价值。为此,本文尝试使用年报信息来衡量地方性商业银行数字化转型程度,考察其对地方性商业银行风险控制的潜在作用,并深入探究不同情境下数字化转型对商业银行风险管控的异质性影响,对新时期地方性商业银行强化数字赋能、保证金融体系平稳运行具有重要意义。

二、理论推演与假设提出

信贷风险管控数字化转型是对商业银行传统信贷模式的颠覆性改变。数字技术在地方性商业银行信贷管理的应用有助于实现风险识别、风险监测和风险预警等目的,从而改变传统信贷管理成本高、工具少、效率低的现状(刘忠璐,2016;郭小平和连育青,2020)。

首先,通过数字技术转型,地方性商业银行可以基于大数据分析和数据挖掘技术深入洞察客户行为、偏好,构建全维度的客户画像,进而更好地识别和评估贷款人的风险,缓解由于银行与客户间的信息不对称所导致的逆向选择和道德风险问题(Berg et al.,2019)。其次,中小银行普遍存在治理结构不完善、治理制度不健全和监督机制失效等问题(周学东,2020),在放贷过程中,很容易出现内控合规流程缺失或执行不到位等不规范的现象,导致银行面临较高的风险,而数字技术的应用可以通过减少人为干预风险来达到化解风险隐患和强化风险管理的目的。最后,受到“重贷轻管”错误观念的影响,商业银行普遍不重视贷后管理,使其成为影响银行信贷资产安全的重大风险隐患(张树林和张婷婷,2012)。而数字化转型可以充分借助大数据、人工智能、云计算等数字技术,实时掌握贷款人的动态信息、实现对贷款人资金流向进行全过程监控,以便及时预测分析贷款人的潜在风险并做出快速反应,从而有利于切实保障信贷资产的安全,降低银行的风险(Cheng and Qu,2020)。为此,本文提出假设1。

假设1:数字化转型可以提高地方性商业银行的风险控制能力。

相比规模更大商业银行而言,小规模的商业银行由于授信风险高和数字技术发展相对落后,因而数字化转型对于其的作用更加明显。一方面,小规模的商业银行优质客户资源较为匮乏(郭品和沈悦,2019),导致其更容易面临抵押担保不足和缺乏征信的问题(余静文和吴滨阳,2021);另一方面,小规模的商业银行发展起步较晚,风险管理水平较为落后,在处理复杂的风险业务时经验不足,信贷风险隐患大,因而更可能出问题。所以,对于小规模银行来说,数字化转型能更为有效地提升其风险管理和防范能力,进而解决传统信贷经营管理中的痛点和难点。为此,本文提出假设2。

假设2:对于小规模的商业银行而言,数字化转型对其风险控制能力的提升更为明显。

在经济欠发达的地区,市场契约意识较差,贷款人的更可能隐瞒实际情况,银行的工作人员也容易出现不规范的行为。此外,经济发展水平是形成中国地区“数字鸿沟”的重要原因(胡鞍钢和周绍杰,2002),相较于经济发达地区,经济欠发达地区数字经济体制机制滞后、信息基础设施建设薄弱,致使总体上当地数字化的发展和应用相对落后。在此情况下,银行加速推行数字化转型可以带来更大的边际收益,即在经济欠发达地区,数字化转型对于商业银行提高风险控制能力的影响更加明显。为此,本文提出假设3。

假设3:在经济欠发达地区,数字化转型对商业银行风险控制能力的提升更为明显。

三、研究设计

(一)样本选择

本文选取2011-2020年我国21家地方性上市商业银行数据为研究样本,并对数据做了如下处理:第一,剔除四大行、浦发银行、兴业银行、中信银行等大规模的全国性商业银行;第二,为了减少异常值影响,本文对所有的连续变量在1%和99%分位上做缩尾处理。上市银行的数据来自CSMAR数据库,城市层面的数据来自CEIC数据库,数字化转型的数据来自CNRDS数据库。

(二)模型设计

为验证本文提出的主假设,本文构建的OLS多元线性回归模型如下:

Riski,t=β*Digitali,t+Control Variables+Bank FE+Year FE+ε(1)

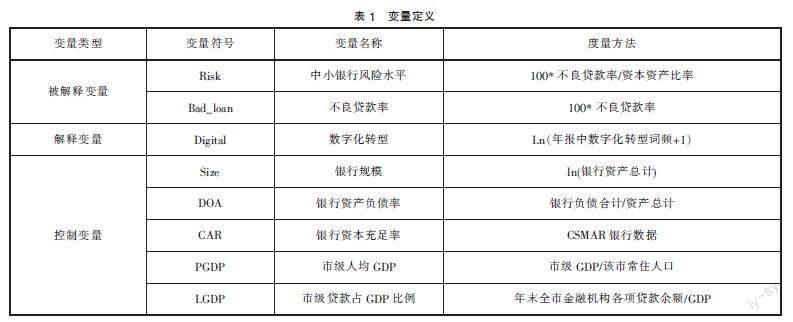

本文的核心被解释变量为中小银行风险水平,参照Apanard和Clas(2009)对银行风险水平的计量,本文使用不良贷款与资本资产比率(NPLTCAP)来衡量中小银行风险水平。在稳健性检验中,本文将因变量替换为不良贷款率。本文的解释变量为银行的数字化转型程度,参考既有文献(吴非等,2021;刘凤环,2022),首先统计年报中出现的大数据、人工智能、区块链等数字化转型相关的词频,然后加1取对数进行测度。为控制银行自身特征和宏观经济政治环境的影响,模型中加入银行固定效应和年份固定效应。其他控制变量说明如表1所示。

四、实证分析

(一)描述性统计

表2报告了本文主要变量的描述性统计结果。从地方性商业银行的情况来看,因变量不良贷款与资本资产比率平均值为17.97%,不良贷款率均值为1.30%,说明总体而言,我国地方性商业银行仍留有足够的安全边界,近年来的风险控制取得了一定的效果。自变量数字化转型程度均值为2.90,最小值为0,且标准差为1.001,表明地方性商业银行间的数字化发展呈现不均衡的现象。其他变量详见表2。

(二)回归结果分析

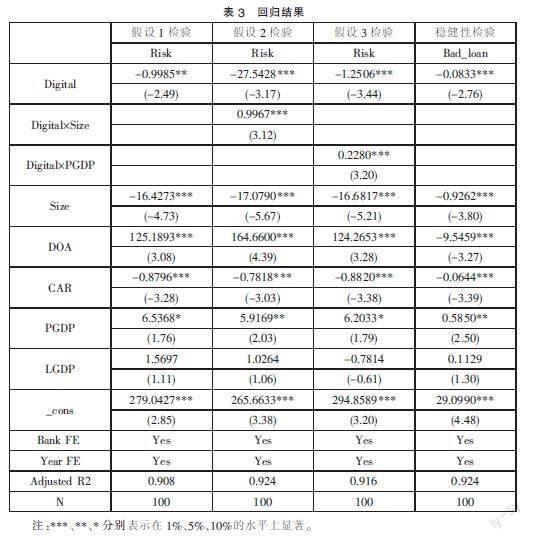

表3为本文主要假设检验以及稳健性检验的回归结果。其中,列(1)为假设1的检验结果,数字化转型程度(Digital)的系数显著为负,证实了数字化转型对提高地方性商业银行风险管控能力的积极影响,支持了文本的假设1。地方性商业银行银行规模(Size)、资本充足率(CAR)的系数均在1%的水平上显著为负,与袁鲲和饶素凡(2014)、徐明东和陈学彬(2012)等人的结论一致,即随着银行规模的扩大和资本充足率的提高,银行的风险水平明显降低。

列(2)在模型(1)的基础上加入银行规模(Size)与Digital的交互项,结果表明,加快数字化转型有助于小规模商业银行更好地甄别和评估贷款人风险、规范信贷流程,进而能有效提高其风险控制能力,假设2得证。在列(3)将市级人均GDP(PGDP)与自变量Digital进行交乘,结果显示,交互项系数在1%的水平上显著为负,证实了本文的假设3,即在经济发展相对不发达的地区,数字技术的发展和应用更加有利于增强地方性商业银行的风险管控水平。

在稳健性检验中,本文参考余静文和吴滨阳(2021)的做法,将因变量替换为不良贷款率,结果如列(4)所示,Digital的系数仍然显著为负,再次证实了数字化转型对地方性商业银行具有化解风险隐患和强化风险管理的积极作用。

五、结语

在银行业竞争愈发激烈和金融监管趋严的背景下,数字技术作为防范和化解风险的有效工具,已经成为地方性商业银行突破发展瓶颈、提升服务质效的着力点。立足于数字化浪潮的场景,本文对地方性商业银行的数字化转型与风险管控的内在联系进行考察,研究表明,数字化转型对地方性商业银行的风险控制能力具有显著的促进作用。进一步发现,首先,由于中小银行的客户违约风险更高且信息系统建设相对滞后,因而,对于资产规模小的地方性商业银行而言,数字技术应用可以更加有效地完善其风险控制体系,进而提高风险把控能力。其次,经济发展水平一定程度上制约了地区信息化建设和数字知识获取,在此情况下,数字技术赋能更有助于发挥对地方性商业银行风险控制能力的提升作用。

目前数字技术应用带来的“数字鸿沟”仍待消除,地区间數字发展不平衡不充分的问题也尚待解决,而本文的研究为我国中小银行主动把握住数字化转型契机和加快补齐中西部地区的数字技术基础设施短板提供了一定的经验参考价值。

第一,技术更新迭代快速导致不少中小银行在数字化建设和转型过程中面临被动应对的局面。然而,当前商业银行数字化转型已成为不可逆转的趋势,对于中小银行来说,更应该化被动为主动,积极拥抱数字化浪潮。在这一过程中,中小银行要充分利用自身区域特色,以数字化转型的方式提升自身的风险管理和防控能力,进而构筑核心竞争优势。

第二,在我国全面推进数字化建设和转型的当下,应尤其重视以及着重支持中西部等经济欠发达地区的信息基础设施建设,通过数字化赋能填补经济相对落后地区的地方性商业银行与经济发达城市在风险防控方面的差距,增强经济金融的发展韧性,进而为新征程中我国经济高质量发展提供强力支撑。

参考文献:

[1]Apanard Angkinand,Clas Wihlborg. Deposit insurance coverage,ownership, and banks’risk-taking in emerging markets[J].Journal of International Money and Finance,2009,29(02).

[2]Berg Tobias,Burg Valentin,Gombovic'Ana,Puri Manju. On the Rise of FinTechs:Credit Scoring Using Digital Footprints[J].The Review of Financial Studies,2020,33(07).

[3]Maoyong Cheng,Yang Qu.Does bank FinTech reduce credit risk?Evidence from China[J].Pacific-Basin Finance Journal,2020,63.

[4]郭品,沈悦.互联网金融、存款竞争与银行风险承担[J].金融研究,2019(08):58-76.

[5]郭小平,连育青.商业银行信贷风险管理数字化转型的探析[J].财务与金融,2020(06):12-15+21.

[6]胡鞍钢,周绍杰.中国如何应对日益扩大的“数字鸿沟”[J].中国工业经济,2002(03):5-12.

[7]李向前,贺卓异.金融科技发展对商业银行影响研究[J].现代经济探讨,2021(02):50-57.

[8]刘凤环.数字化赋能、企业类型与投资效率[J].经济问题,2022(11):67-75.

[9]刘忠璐.互联网金融对商业银行风险承担的影响研究[J].财贸经济,2016(04):71-85+115.

[10]吴非,胡慧芷,林慧妍,任晓怡.企业数字化转型与资本市场表现——来自股票流动性的经验证据[J].管理世界,2021,37(07):130-144+10.

[11]吴桐桐,王仁曾.数字金融、银行竞争与银行风险承担——基于149家中小商业银行的研究[J].财经论丛,2021(03):38-48.

[12]肖宇,李诗林,梁博.新冠肺炎疫情冲击下的银行业金融科技应用:理论逻辑、实践特征与变革路径[J].金融经济学研究,2020,35(03):90-103.

[13]徐明东,陈学彬.货币环境、资本充足率与商业银行风险承担[J].金融研究,2012(07):489+50-62.

[14]许涤龙,陈双莲.基于金融压力指数的系统性金融风险测度研究[J].经济学动态,2015(04):69-78.

[15]姚加权,张锟澎,罗平.金融学文本大数据挖掘方法與研究进展[J].经济学动态,2020(04):143-158.

[16]余静文,吴滨阳.数字金融与商业银行风险承担——基于中国商业银行的实证研究[J].产经评论,2021,12(04):108-128.

[17]袁鲲,饶素凡.银行资本、风险承担与杠杆率约束——基于中国上市银行的实证研究(2003-2012年)[J].国际金融研究,2014(08):52-60.

[18]张树林,张婷婷.信息不对称与商业银行贷后管理[J].海南金融,2012(08):35-37.

[19]赵宸宇,王文春,李雪松.数字化转型如何影响企业全要素生产率[J].财贸经济,2021,42(07):114-129.

[20]周学东.中小银行金融风险主要源于公司治理失灵——从接管包商银行看中小银行公司治理的关键[J].中国金融,2020(15):19-21.

(作者单位:厦门大学嘉庚学院)