我国个人所得税教育专项附加扣除的收入调节效应

胡 华,王一歆

(南开大学 经济学院,天津 300071)

一、引言

自改革开放以来,我国的经济一直在高速发展,同时,近十年来我国的基尼系数几乎一直高于0.45的国际警戒线①,在世界范围内处于高位,说明我国收入分配不公平的情况一直存在。个人所得税作为税收的重要来源以及调节居民收入差距的重要手段,在我国国民经济中的地位不断提升。个人所得税的税收数量也随着经济发展不断增加,增长速度甚至超过了总体经济的增速。个人所得税制度的不断调整和优化,能够在一定程度上缓解居民之间的收入差距问题。

《中华人民共和国个人所得税法》自1980年首次颁布以来,共经历了七次修订,最近的一次是2018年8月31日。同年12月22日,国务院发布《个人所得税专项附加扣除暂行办法》,规定了子女教育、继续教育、大病医疗、住房贷款利息、住房租金和赡养老人六项专项附加扣除,作为落实新修订的个人所得税法的配套措施,于2019年1月1日起正式施行②。这六项专项附加扣除使得纳税人缴纳个人所得税的标准体现差异化原则,从设立初衷上来讲应当是更加精准地减轻纳税人负担,调节社会收入分配差距的。其中,子女教育专项附加扣除和继续教育专项附加扣除这两项与教育相关的税前扣除,旨在减轻需承担教育费用的纳税人的税收负担。国务院印发的《个人所得税专项附加扣除暂行办法》第八条规定:“纳税人在中国境内接受学历(学位)继续教育的支出,在学历(学位)教育期间按照每月400元定额扣除。同一学历(学位)继续教育的扣除期限不能超过48个月。纳税人接受技能人员职业资格继续教育、专业技术人员职业资格继续教育的支出,在取得相关证书的当年,按照3 600元定额扣除。”③继续教育附加扣除的主体在一般情况下为纳税人本人,但接受非全日制本科及以下继续教育的个体,也可以选择由其父母进行扣除。《个人所得税专项附加扣除暂行办法》第二章第五条规定:“纳税人的子女接受全日制学历教育的相关支出,按照每个子女每月1 000元的标准定额扣除。学历教育包括义务教育(小学、初中教育)、高中阶段教育(普通高中、中等职业、技工教育)、高等教育(大学专科、大学本科、硕士研究生、博士研究生教育)。年满3岁至小学入学前处于学前教育阶段的子女,按本条第一款规定执行。”④子女教育附加扣除的范围为纳税人子女所接受的境内与境外全日制学历教育的相关支出。

然而,个人所得税的税前附加扣除在实际执行过程中能否达到理论上希望的效用,还需要通过真实数据和模型进行详细测算。国内外学者基于不同国家的政策对个人所得税税前扣除的收入调节效应做了不少研究。ATKINSON A B[1]认为,税前扣除无疑会对税收的收入调节效应产生影响,而具体的影响方式和结果则取决于扣除政策的制定是否合理。WAGSTAFF A[2]研究了15个OECD国家的数据,发现这些国家的税前扣除降低了个人所得税的累进性,即对收入分配公平情况起到了反向作用。雷根强等[3]利用 2012 年中国家庭追踪调查数据得出了不同结论,他在劳动综合所得中引入综合费用扣除,并计算了基尼系数和阿特金森指数,发现其能够缩小纳税人的收入分配差距。刘蓉和寇璇[4]利用CGSS数据发现专项附加扣除制度总体上弱化了个人所得税的收入调节效应。王晓佳和吴旭东[5]则得出相反结论,认为专项附加费用扣除的增加提高了个人所得税的横向公平。张玄和岳希明[6]研究发现,我国2018年税改虽然在一定程度上提高了个人所得税的累进性,但从整体效果来看,还是削弱了个人所得税改善居民收入分配差距的作用。

我国现有文献对2018年个人所得税改革的研究更加注重整体效用,或者是将着眼点放于新增六项基本扣除的合力,而单独剖析其中一项或几项的研究目前较少。此外,大量文献都集中于研究个人所得税或税前扣除对整体样本的影响,将样本进行分组研究的文献则相对较少。而做分组研究的文献中,分组标准大多基于居民收入水平,基于地区的分组研究较少。另外,国内文献在对2018年税改进行研究时,大多使用处理后的2018年或更早的数据,使用实施税改之后的数据进行实证分析的文献还较少,相对而言缺乏时效性和真实性。

基于上述分析,本文可能存在的贡献如下:首先,用实证分析的方法研究个人所得税的继续教育专项附加扣除和子女教育专项附加扣除这两项教育相关扣除的收入调节效应,用实证结果来判断其是否能够做到减轻我国纳税人的负担,以及是否能够改进纳税人的收入分配公平情况。此外,通过研究两项扣除在不同地区之间作用的差异,多角度探究其真实效应。其次,本文对2018年税改相关政策进行剖析研究,紧扣财政和民生领域的热点,具有较强的时效性与现实性。最后,本文通过理论分析,结合不同国家个人所得税中与教育相关的税前扣除政策,为我国的两项教育专项附加扣除提出改进和完善的建议,使其能够更加契合专项附加扣除的政策目标,也使得人民更加受益。

二、研究方法及数据介绍

(一)研究方法

多数文献中常用的度量税收收入调节效应的指标为MT指数[7],KAKWANI N C[8]又进一步将其分解为横向公平效应与纵向公平效应。MT指数的值为税前基尼系数减去税后基尼系数,即MT = GX-GY。其中,GX、GY分别表示税前、税后收入基尼系数。本文使用的基尼系数计算公式为

(1)

其中,Xi、Yi分别表示人口占总人口的百分比、收入占总收入的百分比。当MT>0时,说明税收有利于改善纳税人的收入差距;当MT<0时,说明税收使得收入分配公平程度降低。本文将计算样本纳税人享受两项教育专项附加扣除前后的MT指数并比较二者大小,以此判断两项教育专项附加扣除如何改变收入分配状况。

按照KAKWANI N C提出的方法,MT指数可进一步分解为

(2)

PYATT[9]提出基尼系数可以分解为组间、组内、层迭项3部分。组内成分测算了在各个分组内部个体收入水平的不同对整体基尼系数的差异有何影响;组间成分用来衡量各个不同分组之间个体收入水平的高低对整体基尼系数差异的贡献;层迭项则用来衡量将整体按照分组标准划分为不同群体时,各个群体之间收入水平的交叉程度或者重合程度。根据YAO S J和LIU J R[10]提出的方法,基尼系数分解的计算公式为

(3)

(4)

G0=G-GA-GB。

(5)

其中,n表示将总体样本划分为n组,pi和wi分别表示第i组在总人口中的人数比例与收入比例,其按照wi(即第i组的人均收入)由小到大排序;Qi表示从第1组到第i组的累计收入比例;Gi表示第i组的基尼系数,G表示总体样本的基尼系数;GA表示G的组内部分,GB表示G的组间部分,G0表示层迭项部分。本文将在第五部分使用这一分解方法研究两项教育扣除对不同地区的收入调节效应分别如何。

(二)数据来源与处理

本文使用北京大学中国社会科学调查中心的中国家庭追踪调查(China Family Panel Studies,简称CFPS)2020年全国抽样调查中的个人数据库分别筛选出符合继续教育专项附加扣除和子女教育专项附加扣除条件的样本进行计算与分析。本文假设享受两项教育扣除的纳税人样本不重合,并且假设其均不享受其他类型的税前扣除。

首先,剔除掉基本信息和收入信息不详的样本数据。其次,由于个人所得税的免征额为5 000元/月,因此将剔除年收入低于60 000元的样本。CFPS个人调查数据库中income变量代表过去12个月一般工作的总工资性收入与主要工作的工资性收入之和,本文将使用该变量代表样本的税后可支配收入,剔除掉income<60 000的样本数据。最后,筛选出年龄处于18~55周岁的样本,因为在这一年龄阶段纳税人接受继续教育和供养子女全日制学习的可能性最大。

在预处理的基础上,根据“现在还在上学吗”和“全日制还是在职”两个问题筛选出接受非全日制学历(学位)继续教育的样本。由于CFPS2020个人问卷中缺失对纳税人是否接受职业技能培训的信息,因此本文将用接受非全日制学历(学位)继续教育的样本代表符合继续教育专项附加扣除的纳税人。根据问卷中的child16n变量,筛选出有子女的样本。本文假设筛选出的样本家庭只有一个子女正在接受符合扣除范围的学历教育。此外,为了便于研究,本文假设每个家庭都只由父母其中一方按照扣除标准的100%进行扣除,因此将剔除样本中来自同一家庭的数据。经过上述操作,共得到符合两项教育扣除标准的样本数据1 371条。

本文将使用筛选后样本数据中的income变量代表样本个体的税后可支配收入,再根据个人所得税税率表计算其税前收入,在此基础上计算基尼系数、MT指数并分析其减税效果。

三、整体效应

(一)整体收入调节效应研究

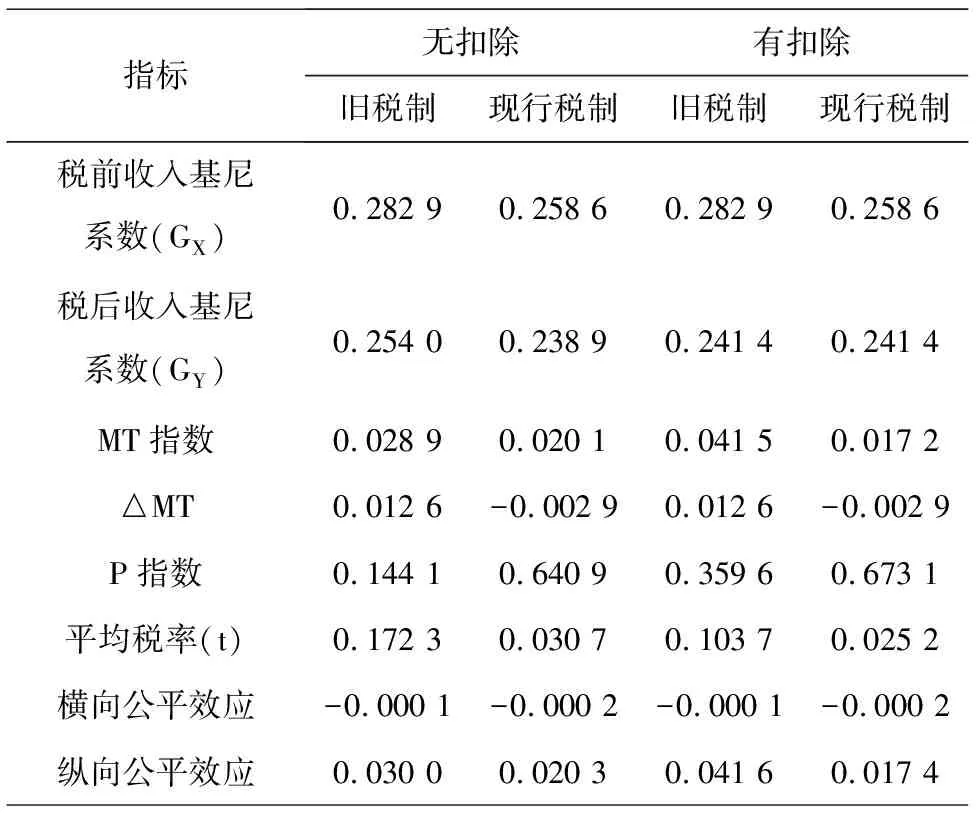

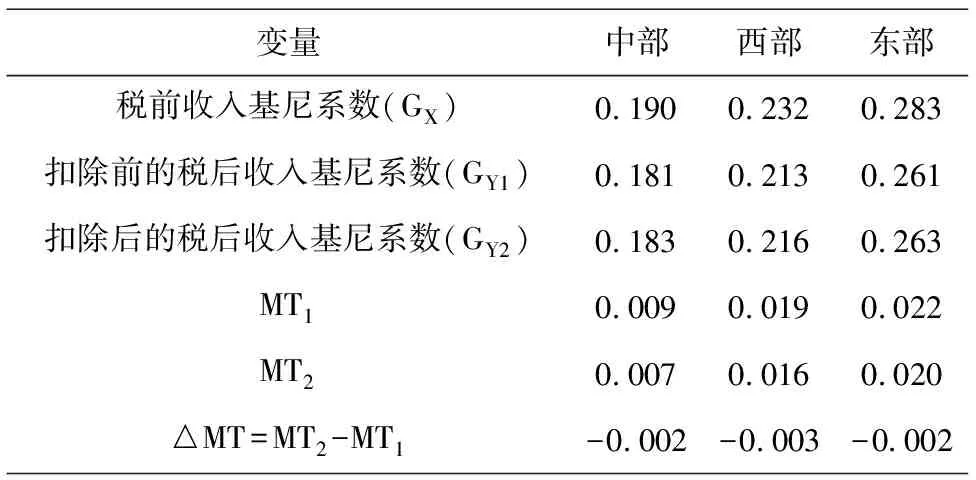

本文按照上述方法,分别根据2018年税改后的个人所得税税制,以及此次税改前(2011—2018年使用)的个人所得税税制计算出增加继续教育和子女教育附加扣除前后的MT指数及其各项分解。其中,△MT = MT2-MT1,若△MT>0,则说明两项扣除改善了收入分配;若△MT<0,则说明其恶化了收入分配状况,具体情况如表1所示。

表1 现行税制下两项附加扣除的收入调节效应

1.现行税制下的收入调节效应

由表1可知,在筛选出来的符合两项扣除的纳税人样本中,其税前收入基尼系数、未扣除的税后收入基尼系数以及扣除后的税后收入基尼系数均位于0.2~0.3之间,说明收入分配在样本人群中是比较公平的,且三者相差不大;其次,扣除前后的MT指数均大于0,说明征收个人所得税改善了样本人群的收入分配公平状况。然而,扣除后的MT指数略大于扣除前的MT指数(△MT<0),说明两项附加扣除对样本人群的收入分配公平略微起到反向效果,但其数值十分微小,整体而言,对收入分配公平状况的影响不大。此外,根据分解数据结果可以得知,在现行税制下,增加两项教育附加扣除能够增强个人所得税的纵向公平效应,但同时对横向公平效应几乎无影响;两项扣除在提高累进性的同时更大幅度地降低了平均税率,使得其整体作用表现为弱化了收入调节效应。

2.旧税制下的收入调节效应

由表1可知,假设将2018年税改新增的两项教育附加扣除应用至旧税制,所得到的结论与现行税制下的结论略有差异。在旧税制下得到的3项基尼系数仍然位于0.2~0.3区间内,且相差不大,但此时增加两项教育扣除后的MT指数大于没有扣除的MT指数(△MT>0),说明两项教育扣除在旧税制下能够进一步改善样本中纳税人的收入分配公平情况。根据分解数据可知,在旧税制下,增加两项扣除对横向公平效应基本无影响,但提高了纵向公平效应;同时,两项扣除略微降低了平均税率,却显著提高了税收的累进性,说明其对个人所得税的收入调节起到正向作用。

3.收入调节效应存在差异的原因

两项教育扣除在不同的税制下对纳税人的收入调节效应有所不同,其可能的原因如下:第一,由于免征额和税级距划分的不同,使得一部分样本纳税人虽然在现行制度下无法享受扣除待遇,但在旧税制下却可以享受;第二,由于本文所使用的样本数据来自2020年的调查,社会经济水平的发展以及居民收入水平相较旧税制适用时期均有了较大幅度的提高,用现行扣除标准在旧税制基础上进行的研究必然会与现实情况存在偏差。

(二)整体减税效应分析

关于继续教育和子女教育专项附加扣除的减税效果,本文将从减税范围、减税的绝对额以及税收负担的变化情况3个方面进行分析。

1.减税范围

在分析两项扣除的减税范围时,筛选出年龄在18~55周岁不处于上学阶段的样本,得到过去12个月中取得工资性收入的样本数据8 826条,即在8 826个人中享受到继续教育和子女教育专项附加扣除的个体共有1 371人,占总人数的15.5%;没有享受到这两项扣除的有7 437人,占总人数的84.3%。其中,有6 224人是因为年收入水平没有达到征收个人所得税的标准而无法享受扣除,占未享受扣除人数的83.7%;其余1 213人是因为未达到扣除标准(即未接受在职教育以及没有子女)而无法享受。

2.减税绝对额

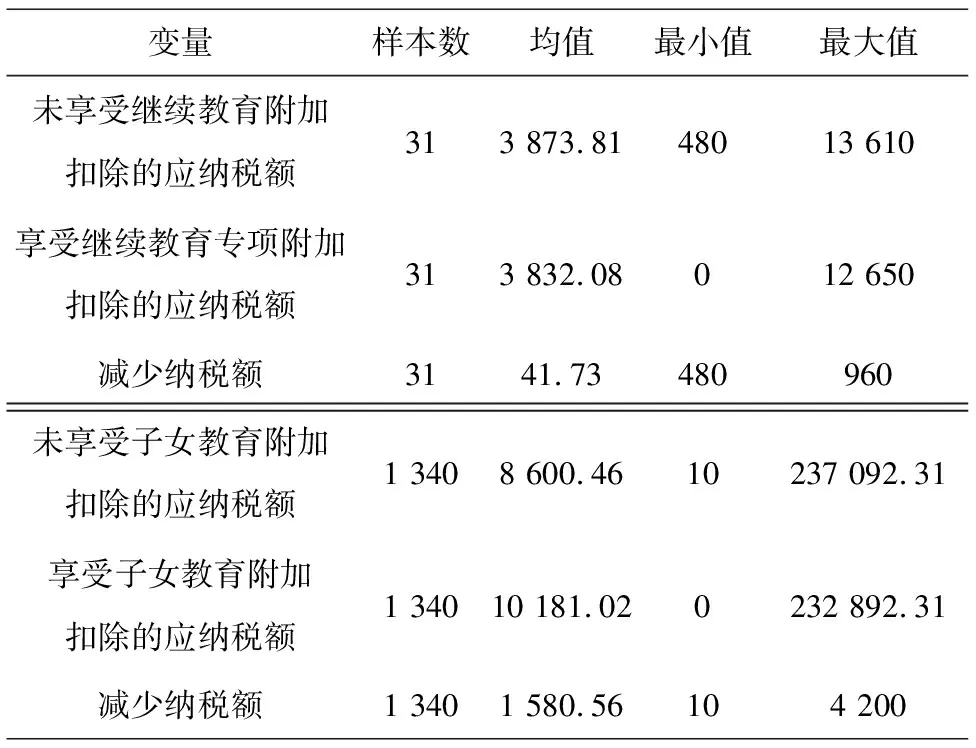

本文分别根据享受到继续教育扣除和子女教育扣除的样本数据计算出其未享受扣除时的应纳税额和享受扣除后的应纳税额,然后将所得结果的平均值相减得到这两项附加扣除的减税额情况,具体如表2所示。

表2 纳税人享受教育附加扣除的减税额

由表2看出,子女教育附加扣除为纳税人减少的平均纳税额高于继续教育附加扣除,从这一方面说明子女教育附加扣除的减税效果较好。

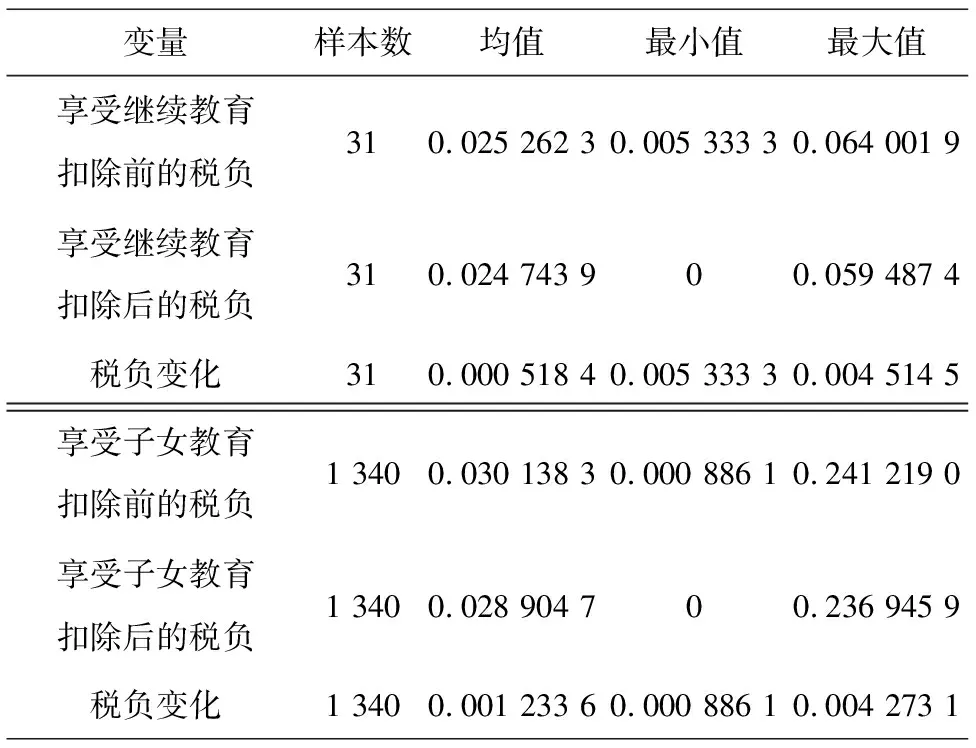

3.平均税收负担率

根据纳税人在享受到继续教育和子女教育附加扣除前后的税款,分别除以纳税人的税前收入,再将二者结果相比较即可得到纳税人享受两项附加扣除前后所带来的负担变化,具体情况如表3所示。

表3 纳税人享受两项扣除前后的税负变化

根据表3可知,两项扣除均减轻了纳税人的税收负担。样本中的纳税人在享受继续教育附加扣除之前的平均税负为2.53%,享受到继续教育扣除之后的平均税负为2.47%,其税负变化约为0.05%;纳税人在享受子女教育附加扣除之前的平均税负为3.0%,扣除后的平均税负为2.9%,其税负变化约为0.1%。

四、分组效应

除了从整体上分析两项教育附加扣除对纳税人收入分配状况的影响和减税效果,本文还将分析其对不同地区纳税人的收入调节效应,并且通过基尼系数分组分解的方法研究各地区之间收入调节状况的差异。

(一)3个地区的分组效应

根据我国的区域划分,本文将筛选出的样本按照省份分为中部、西部和东部三大区域,其中中部地区样本数据共311条,西部地区样本数据共261条。东部地区本数据共799条。

1.收入调节效应

仍然使用计算基尼系数和MT指数的方法比较3组数据之间收入调节效应的差异,具体情况如表4所示。

表4 两项扣除对不同地区的收入调节效应

由表4可以看出:(1)东部地区的基尼系数最大,说明该地区内收入分配公平情况相比西部和中部地区较差,同时其增加两项扣除前后的MT指数也高于其他两个地区,说明个人所得税对改善东部地区纳税人收入分配公平情况的作用最为显著;(2)继续教育和子女教育附加扣除对于每个地区的纳税人而言均使得其MT指数降低,即恶化了收入分配情况,不过恶化的程度微乎其微;(3)两项附加扣除对不同地区的收入调节效应的大小略有不同,对西部地区的调节效应略大于中部和东部地区,这可能与地区内纳税人的收入水平以及筛选出的样本数量情况有关。

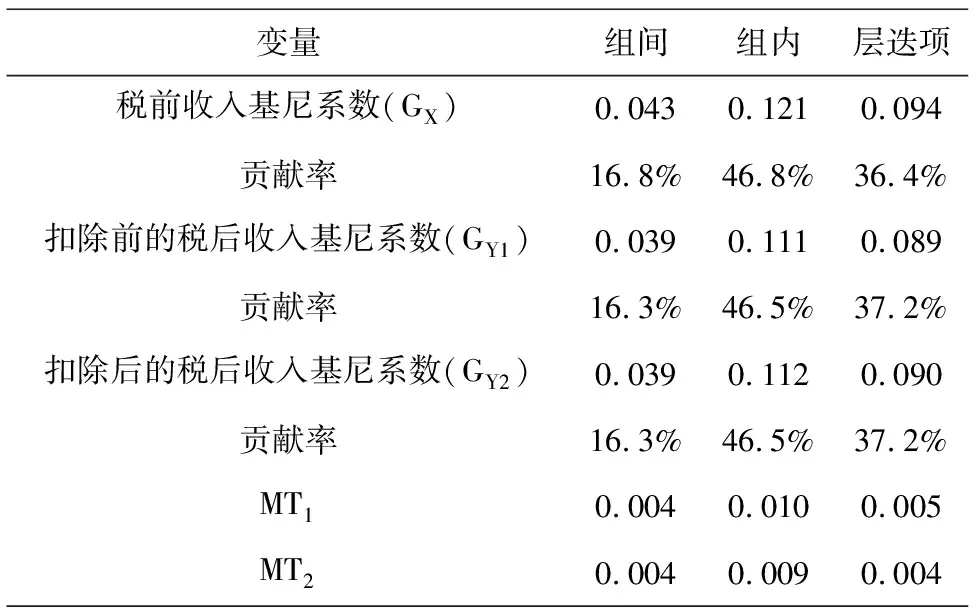

2.基尼系数分解

对3个地区税前收入基尼系数、无扣除的税后收入基尼系数以及有扣除的税后收入基尼系数按照本文所介绍的方法进行分解,得到的结果如表5所示。

表5 3个地区各项基尼系数的分解

(1)组间效应。由表5可知,组间部分对于3种情况下基尼系数的贡献率最小,说明3个地区之间收入分配公平程度差异的主要来源并非是地区之间的收入水平差异,但其贡献率均超过16%,因此其影响也不可忽视。此外,税后基尼系数中组间部分的贡献率略小于税前基尼系数中组间部分的贡献率,即征收个人所得税对缩小不同地区之间纳税人的收入水平差距起到了一定的作用,而两项教育扣除并无显著影响。(2)组内效应。由表5可知,组内部分对3种情况下基尼系数的贡献率均为最大,这说明中、西、东部地区之间收入分配公平程度的差异主要来自3个地区内各纳税人之间收入水平的差异;而税后基尼系数中组内部分的贡献率(46.5%)略小于税前基尼系数中组内部分的贡献率(46.8%),说明征收个人所得税改善了3个地区内部纳税人之间的收入分配公平情况,两项教育扣除对其影响可以忽略不计。(3)层迭项效应。由表5可以看出,层迭项在基尼系数中的占比均较大。根据层迭项的经济含义可知,当按照中、西、东部地区对样本数据收入群体进行划分时,3个分组的收入水平交叉程度较高,类聚程度较低,各个组内均分布有高收入者和低收入者。此外,税后基尼系数中层迭项的占比略高于税前基尼系数中层迭项的占比,这说明个人所得税的征收使得3个地区之间收入水平的交叉进一步加深,即在一定程度上降低了不同地区之间纳税人收入水平的整体差异,并且两项扣除对其收入水平的类聚程度基本无影响。

(二)7个地区的分组效应

为了更详细地探究各个地区的差异以及差异的来源,本文又将样本数据进一步细分为7个地区,分别是华东、华南、华北、华中、东北、西南以及西北地区。其中,华东地区的样本数据为420条,华南地区229条,华北地区183条,华中地区200条,东北地区93条,西南地区101条,西北地区145条。

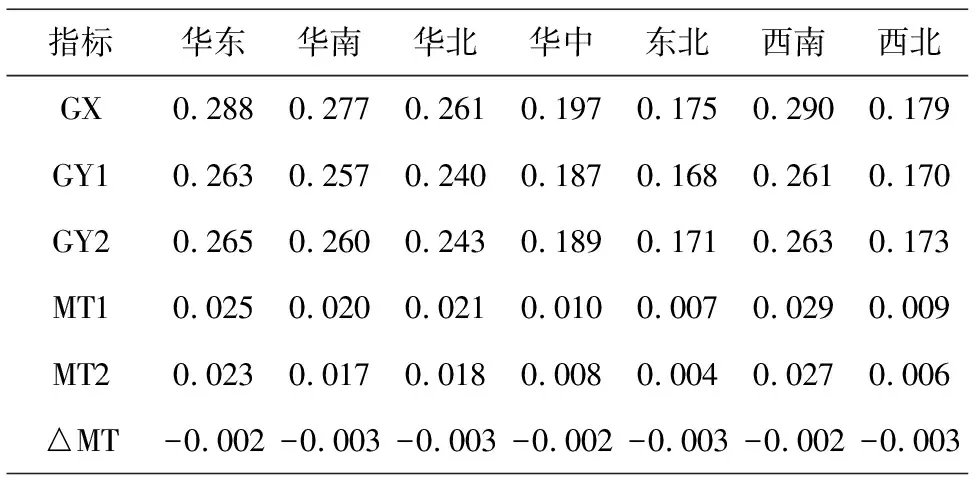

1.收入调节效应

首先,使用计算基尼系数和MT指数的方法评价两项教育附加扣除对7个不同地区的收入调节效应,具体情况如表6所示。

表6 两项扣除对不同地区的收入调节效应

由表6可知:(1)华东、华南和西南地区的基尼系数较大,说明地区内纳税人的收入水平差距相对较大,同时其增加两项附加扣除前后的MT指数相较其他地区也略高,个人所得税对改善这些地区的收入分配公平情况较其他地区更为显著;(2)继续教育和子女教育附加扣除对每个地区的纳税人而言均使得MT指数降低,即恶化了收入分配情况,不过恶化的程度微乎其微;(3)两项附加扣除对不同地区的收入调节效应的大小略有不同,对华南、华北、东北以及西北地区收入分配公平的负影响要略微大于对华东、华中、西南地区的影响。其原因可能与样本数据的数量以及样本中纳税人的整体收入水平有关,若样本数据所具代表性不够,或是样本中某地区纳税人的平均收入水平较低,即有相当一部分纳税人无法享受到两项附加扣除,那么测算出的专项附加扣除对该地区收入分配公平情况的影响便会较小。

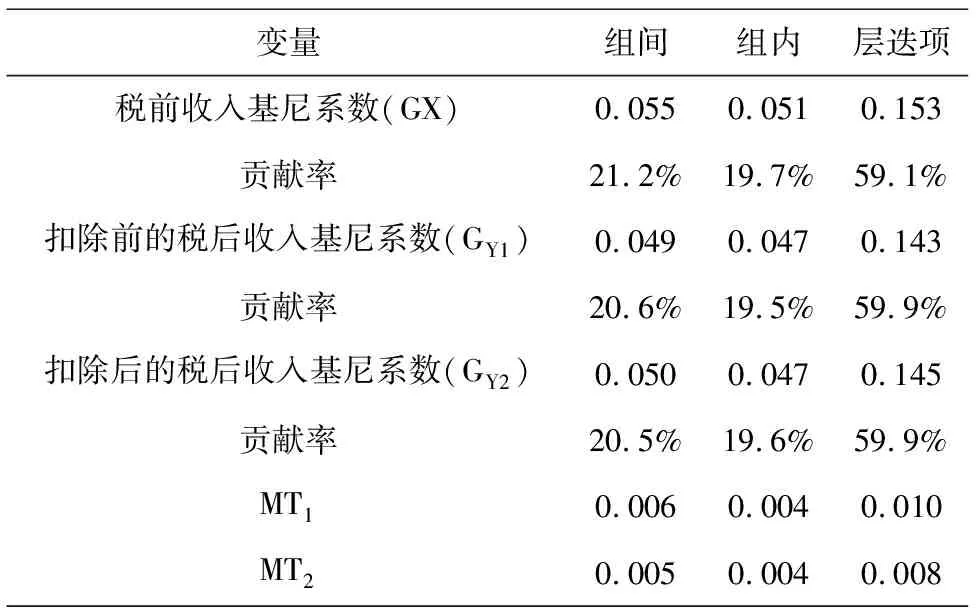

2.基尼系数分解

对7个地区的税前基尼系数、无扣除的税后基尼系数以及有扣除的税后基尼系数进行分解,得到的结果如表7所示。

表7 7个地区各项基尼系数的分解

(1)组间分析。由表7可知,与分为3组时的结果不同,当样本数据被划分为7个地区时,组间部分对基尼系数的贡献率有所提高,说明此时各地区之间纳税人的收入水平差异更能解释各地区的基尼系数差异,也说明按照7个地区的划分方式分组时,各组之间的差异比按照三大地区的划分方式分组更为显著,在研究时可能得到更为精确的结论。此外,税后基尼系数的组间贡献率略低于税前基尼系数的组间贡献率,而增加两项扣除后的贡献率也略低于增加扣除前的贡献率,说明征收个人所得税,以及个人所得税的两项教育扣除对缩小7个不同地区之间纳税人的收入水平差异起到了一定的作用。(2)组内分析。由表7可知,7个不同地区的3项基尼系数中组内成分的贡献率最低,说明当样本数据按照此种方式被划分为7组时,各个组内每个纳税人之间的收入水平差异较小,也说明此种分组方式下各个群体内部更具相似性和一致性,各个组也更能代表其群体的整体特征。此外,税后基尼系数的组内贡献率略低于税前基尼系数的组内贡献率,且增加两项教育扣除后的组内贡献率略高于增加扣除前的组内贡献率,说明个人所得税的征收一定程度上缩小了各个地区内部纳税人之间的收入差距,但两项教育扣除却稍加提高了其差距,不过其效果微乎其微。(3)层迭项分析。由表7可知,在按照7个地区的划分方式分组的情况下,层迭项成为对基尼系数差异贡献率最大的一项指标,说明此时各组之间纳税人的收入水平交叉程度较大,集聚程度较小,这也从侧面反映出本文所筛选出样本纳税人的收入水平在各个地区之间的分布较为均匀,但是不利于体现不同地区之间实际存在的经济水平差异。此外,还可看出,税后基尼系数的层迭项贡献率略高于税前基尼系数的层迭项贡献率,这说明个人所得税的征收使得各地区之间纳税人收入水平的交叉程度提高,在一定程度上降低了各地区之间纳税人收入水平的整体差异,而两项教育扣除对其几乎无影响,此结论与本文对3个地区的基尼系数进行分解时得到的结论一致。

五、结论与建议

(一)主要结论

本文运用CFPS(2020)个人调查数据库中的数据,通过一系列假设筛选出符合享受个人所得税继续教育专项附加扣除和子女教育专项附加扣除条件的纳税人,利用基尼系数和MT指数衡量两项教育扣除的收入调节效应;利用减税范围、减税的绝对额和税收负担的变化衡量两项扣除的减税效果,并且按照中国地理区域将筛选出的样本数据分别分为3组和7组,分析两项扣除对不同地区的收入调节效应的差异及其差异的根源。得到的基本结论有:第一,关于收入调节效应。在2018年税改后的现行税制下,虽然个人所得税总体改进了社会的收入分配公平,但继续教育和子女教育专项附加扣除小幅削弱了其收入调节作用。第二,关于减税效果。整体来看,继续教育和子女教育专项附加扣除均减轻了纳税人的税收负担。继续教育附加扣除的减税效果相对于子女教育附加扣除的减税效果较弱,其原因可能是:(1)符合享受继续教育附加扣除条件的纳税人数量少;(2)继续教育附加扣除的力度弱于子女教育附加扣除。第三,关于不同地区收入调节效应的差异。两项扣除对我国不同地区的收入调节效应起到了削弱作用,然而削弱的程度有所不同。当对样本中的纳税人按照地区分为3组与7组时,其地区之间差异的主要来源也有所不同,可能来源于同一地区内不同纳税人之间收入水平的差异,也可能来自不同地区之间纳税人总体收入水平的差异。

总体而言,我国个人所得税的两项教育专项附加扣除能够减轻一部分纳税人的税收负担,但存在负向的收入调节效应,会削弱个人所得税改善居民收入分配差距的作用。

(二)政策建议

根据本文的实证分析结果,以及对个人所得税教育专项附加扣除与我国的政策规定类似的国家经验借鉴,本文对我国的教育专项附加扣除提出以下几点建议。

(1)优化个人所得税费用扣除制度的扣除标准。根据本文的数据测算结果可知,在现行税制下即扣除标准为5 000元/月的基础上,存在大量收入水平只超过扣除标准一小部分的纳税人,他们实际上并未享受到税前扣除福利,而这一部分数据则会导致研究所得的个人所得税以及两项扣除的收入调节效应被低估。根据旧税制计算的结果,两项教育扣除具有较为显著的正向收入调节效应,这是因为在旧税制下有更多被本文所筛选出的样本数据能够享受到两项扣除。因此,需要进一步结合专项附加扣除的社会意义以及政策设计目的对其进行深入研究和分析,得出更加合理和精准的扣除标准,使得尽可能多的纳税人享受到扣除优惠。结合本文的研究结果,在确定扣除标准时,可以结合不同地区经济发展水平以及当地居民整体收入水平的差异,根据不同地区制定不同水平的扣除标准以及扣除额度。此外,还可以针对不同的收入群体设立差异化的扣除标准,比如对收入低但须承担较高教育费用的人群设立更高的税收优惠,对高收入群体设立较低的税收优惠。

(2)为纳税能力弱且负担教育支出的群体设置专项补贴。对无法享受到税前扣除的低收入群体可以采用其他优惠政策。例如,对税前年收入超过60 000元的群体继续使用当前扣除政策,对税前年收入低于60 000元或者收入水平最低的20%的纳税群体,可以给予每月定额补贴以降低教育支出为其带来的负担。

(3)进一步明晰扣除范围与扣除方式。我国子女教育专项附加扣除的范围界定为子女接受全日制学历教育的纳税人,并未对子女所接受的教育阶段做明确的规定。根据我国目前的教育发展水平和教育普及程度来看,学前教育、义务教育、高中教育以及大学本科阶段的支出应当视为必要支出并予以扣除,但硕士和博士研究生教育是否能够纳入子女教育扣除的范围还须进一步考虑,且具有收入和纳税能力的硕士和博士,其费用扣除应当由其父母承担或是由自己承担也有待商榷。法国个人所得税教育专项扣除包括未成年子女专项扣除和高等教育费用扣除,其具体扣除方式为未成年子女的教育费用扣除包含在子女专项扣除(包括抚养支出、子女教育支出、产妇助产费用等)之中;成年子女的高等教育费用则直接作为个人的税前扣除项目[17]。进一步明晰扣除范围与扣除方式,也能够更加精准地起到个人所得税及税前扣除对改善特定群体收入分配情况的作用。

我国继续教育专项附加扣除的范围规定中并未明确界定“技能人员职业资格继续教育”和“专业技术人员职业资格继续教育”的具体内涵,这也导致本文的实证测算只能选择忽略这一项,用非全日制学历(学位)教育替代,导致样本数据过少,影响研究结果。德国税法规定,针对个人参加的为取得、保障和维持收入的职业培训课程所支付的费用,可以作为税前专项扣除[18],因此,可以借鉴其经验将继续教育费用规定为,为取得、保障和维持收入的职业培训课程所支付的费用。此外,就我国现阶段的发展而言,职业技能人才较为稀缺,国家应适当提高对继续教育费用的扣除额,以达到鼓励纳税人接受继续教育、提升劳动力价值以及调节收入分配的效果。

注 释:

①数据来源于CEIC宏观数据库。

②资料来源于国家税务总局官方网站。

③资料来源于国家税务总局官方网站。

④资料来源于国家税务总局官方网站。