PDCA 循环在商业银行内部审计整改中的应用研究

钊宏乐 江苏银行股份有限公司

引言

审计整改是提升审计成效的重要步骤,但部分商业银行还存在整改定位把握不准、跟踪时效不佳、成果运用不充分等问题,需进一步突破审计整改质量困境,实现审计价值的最大化。本文研究PDCA 循环在商业银行内部审计整改工作中的应用实践,探究如何基于PDCA 循环构建审计整改长效机制,做实做好审计整改“下半篇文章”。

一、现阶段商业银行内部审计整改工作的痛难点

(一)对审计整改工作重视程度不够,后续跟踪不及时

部分内审部门没有深刻认识到审计整改的重要意义,审计组往往因为时间紧、任务重,在督促被审计单位落实整改措施、跟踪整改状态、审核整改成效方面投入的精力相对较少,特别是对重大风险问题和管理漏洞的整改跟踪意识较弱,审计整改追踪不到位、成效不明显等问题依旧存在。

(二)审计整改缺乏高层推动,协同整改力度较低

部分商业银行未建立高层整改监督推进机制,审计整改仅仅依靠内审部门自身力量,部分重要问题缺乏银行领导等高层的重视。同时,审计整改的协同联动机制未能有效运行,内审部门与业务部门的整改协同力度有所欠缺,审计合力整改的效果不佳,重难点审计问题的整改推进不够及时有力。

(三)审计整改建议不够贴合实际,整改可操作性不强

部分内审人员对审计发现问题没有查准查透,导致审计问题定性不准确、审计建议不合理、整改责任划分不明确等,审计整改的最终效果不佳。部分审计报告不擅长原因分析并揭示机制体制方面的根源性缺陷,提出的审计整改建议不够切实可行、具体有效,整改的实际可操作性也不强,难以发挥内部审计“治已病、防未病”的作用。

(四)审计整改缺乏质量控制体系,没有系统的考核评价

部分商业银行尚未建立规范的审计整改质量控制体系,没有明确的整改专岗对审计整改工作进行跟踪和监督,缺乏专项的管理制度及岗位约束。同时,常态化的审计整改考核评价机制还不完善,对整改工作是否完成、是否及时、是否到位缺乏系统科学的评价标准,部分整改考核流于形式,不利于审计质量的保障与提升。

二、PDCA循环应用于商业银行内部审计整改的优势

PDCA 循环是管理学中最为经典的质量管理模型,共包括Plan(计划)、Do(执行)、Check(检查)和Act(处理)四个阶段。PDCA 循环与审计整改存在较多内在联系,其应用于商业银行内部审计整改工作具有一定现实意义。

(一)PDCA 循环的管理原理与商业银行内部审计整改一致

商业银行内部审计整改的PDCA 循环依次为制定整改计划(P),推进整改实施(D),整改检查验证(C),运用整改成果(A)四个阶段,对于未完成整改的问题将重新进入下一个循环继续加以解决,从而实现商业银行的高质量发展。其与PDCA循环基本一致,周而复始,循序渐进,逐步形成螺旋式上升的良性循环。

(二)PDCA 循环的管理目标与商业银行内部审计整改相同

PDCA 循环的管理目标是促进组织全面改进质量管理,商业银行内部审计整改工作以完善整改机制为切入点,以有效解决问题为落脚点,在消除个案风险的同时着眼于消除制度系统上的剩余风险,促进商业银行提高公司治理及内控风险管理水平。

(三)PDCA 循环的管理思维与商业银行内部审计整改接近

PDCA 循环是以整体思维一体推进的,内部审计整改工作也需要审计人员树立全局意识、系统思维和问题导向意识,从整体的高度站位发现管理中存在的不足,制定针对性的整改措施,不断提升审计整改的深度、广度、精度,使得审计整改在循环往复中持续助力组织实现阶梯式发展。

三、PDCA循环在J商业银行内部审计整改中的应用实践

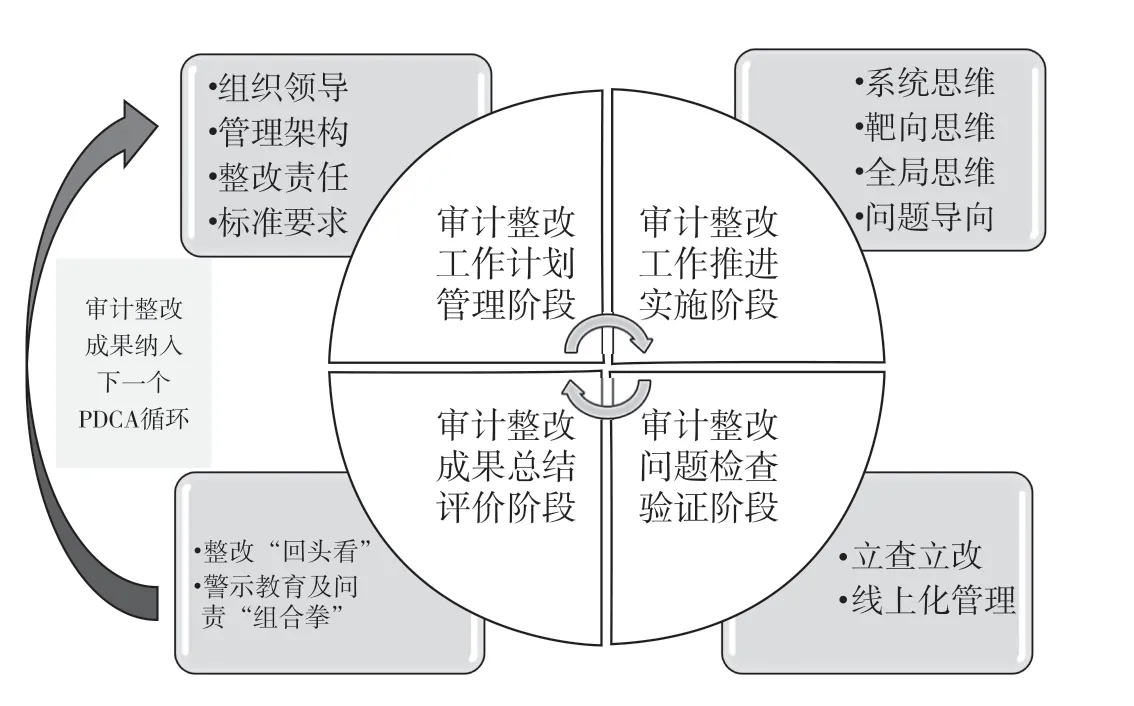

J 商业银行构建了集中统一高效的审计监督体系,经过多年的探索和实践,逐步建立了基于PDCA 循环的一系列审计整改工作机制(见图1),推进审计发现成果向审计整改效果转化,以有力有效的审计为全行业务稳健发展保驾护航。

图1 J商业银行内部审计整改PDCA循环体系

(一)P(Plan)——审计整改工作计划管理阶段

1.注重顶层设计,强化高层推动提升整改站位

一是加强组织领导。J 商业银行加强审计工作领导,领导对审计整改工作高度重视,提升了审计结果在全行的认可度和关注度,为“自上而下”推进审计问题整改提供了有力保障。二是健全管理架构。内审部门设立审计整改专岗,明确岗位职责,完善审计整改监督工作机制,强化对审计发现问题的牵头跟踪与评价,夯实整改基础。

2.压实整改责任,细化要求标准提高整改认识

一是明确整改责任。被审计单位及其主要负责人是整改工作的“第一责任人”,不断提高被审计单位的思想认识和重视程度。二是规范整改要求。量化整改计划及完成时限,细化整改认定标准及要求。相关问题如确认为已整改的,需提供佐证材料;正在整改中的问题,要求持续完善整改举措并按计划抓好落实,帮助被审计单位提升整改计划的执行力、成效的充分性及证明的完整性等。

(二)D(Do)——审计整改工作推进实施阶段

1.以系统思维推动整改督促,实行审计整改矩阵式管理

J 商业银行内审部门坚持培育系统观念,从商业银行发展的全局视角审视问题,创新整改工作方法,强化整改流程管控,有效推动审计整改落到实处。内审部门将审计意见书、整改联系函发送基层经营机构的同时发送给总行管理部门,实行同频共振的矩阵式整改督办,强化横向沟通、上下联动及左右协调,提升整改合力。

2.以靶向思维持续精准整改,重要问题单独建账销号

内审部门发挥“钉钉子”精神,对于重要问题单独建立整改问题台账清单,挂图作战、对账销号,强化精准整改,持续检验整改工作的真实性、完整性和有效性。分管内审行领导常态化组织召开整改推进会,研究部署审计问题整改工作,对重大整改措施进行决策,有效推动重要问题的整改落实。

3.以全局思维强化总分行联动,建立审计信息快报机制

J 商业银行充分调动分行内审的主观能动性,发挥分行贴近基层、了解实际经营情况的优势,用独立的视角对总行日常审计覆盖面不足的领域进行有益补充,在此基础上形成审计快报,通过信息快报及时发现、提示总行流程及系统缺陷,推动总行部门根源性改善内控管理。

4.以问题导向深化原因分析,注重审计整改措施长效落实

内审人员坚持问题导向,紧盯问题线索,注重从制度、流程、系统层面挖掘问题产生的深层次原因,从顶层设计的角度提出切实可行的整改措施,将其转化为解决问题的“对症良方”,在完善商业银行长效管理控制方面思考探究,推动将整改成果更好地转化为治理效能。如,审计发现某分行周转贷业务潜在操作风险,深入分析发现该业务设计存在一定缺陷,内审部门及时提示后,总行相关部门从建立制度、业务准入和定期回溯等方面加强全流程管理。

(三)C(Check)— —审计整改问题检查验证阶段

1.强化审计问题立查立改机制

内审部门积极推进责任单位即知即改,通过采取清收贷款、完善制度、优化系统等措施,强化整改时效性。一是以风险为导向,识别风险、揭示风险,促进经营机构回收债权、清收风险贷款。二是针对制度不完善或不健全的情况,推进制度建设或修订,强化顶层设计。三是针对业务流程或系统控制缺陷,及时弥补安全漏洞,提高流程管控能力,确保业务合规有序开展。

2.加强审计整改线上化管理模式

对审计问题实行全流程线上整改督办,责任机构线上反馈的整改信息,需通过业务管理部门、内审部门层层审核验证,确保整改措施的准确有效,系统对超时未反馈的问题自动预警。同时,审计整改系统集成内部审计、条线检查、监管检查等各类检查发现的问题和对应整改措施,在全行三道防线之间实现信息共享。

(四)A(Act)——审计整改成果总结评价阶段

1.开展审计整改“回头看”专项活动及年度整改追踪审计

J 商业银行围绕尚未完成整改、整改成效不确定、不达标的问题开展整改追踪,提炼深层次问题清单再次推送至责任机构,通过检查回溯,评价整改措施是否有用、有效,促进被审计单位完善内控建设和治理体系,形成“审计检查-问题梳理-整改推送-监督评价”的闭环。

2.加大警示教育及问责力度,在整改过程中提高违规成本

内审部门定期对违规问题及案例加强宣讲,运用发文挂网、编印案例集等各类形式进行通报,强化警示教育,提升风险管控缺陷的自我修复能力。对相关人员进行纪律处分、组织处理或违规积分等问责处理,发挥检查处理一点,震慑治理一片的效果,防止“破窗效应”。

3.深化整改成果运用,完善审计整改闭环管理

强化与纪检监察、人力、计财、风险等部门间的联动,对责任机构采取考核业绩扣减、计划预算和管理授权调整等多种措施,将整改结果作为考核评价的重要依据。对审计整改结果进行综合分析,评价重要问题、屡查屡犯等问题的整改落实情况,将该类问题继续纳入下年度审计项目计划,重新开始新的PDCA循环。

四、基于PDCA循环构建商业银行内部审计整改长效机制

(一)完善制度体系,健全考核机制

一是完善商业银行审计整改制度体系。依据《中华人民共和国审计法》中审计整改相关条款的修订内容,进一步明确审计整改的责任主体和标准要求,完善商业银行审计整改PDCA 循环体系的相关实施办法、操作指引等。二是健全审计整改质量控制体系。将审计整改督促情况纳入考核范围,建立科学合理的考核评价依据,提高审计人员对审计整改的重视程度,持续加强审计队伍能力建设。

(二)科学分类施策,深化根源整改

审计整改需要在实事求是、严谨分析的基础上,分类施策、精准整改,科学划分问题层级,明确简单问题马上改、复杂问题联动改、长期问题跟踪改,提高审计整改层级的合理性和有效性。在提出整改建议时,要从源头进行系统性的研究,深入分析,揭示问题背后的深层次原因,把“当下改”与“长久立”结合起来,做实问题整改、消除剩余风险、提升管理水平。

(三)坚持科技强审,推动系统建设

积极拓展大数据审计的理念方法和技术运用,提高审计整改智慧化水平,实现审计整改方式新的突破。加大力度研发审计整改管理系统,使得审计整改系统能够收集汇总、查询筛选近年来审计整改数据,以及实现PDCA 循环下整改计划管理、整改执行、检查验证、成果总结等环节功能,强化审计整改全流程跟踪、全内容覆盖、全周期监督的管控。

(四)加强成果运用,增强整改合力

坚持价值导向,切实发挥内部审计在商业银行完善机制体制建设、强化内控管理、堵塞风险漏洞、优化经营效益中的职责功效。积极加强与业务条线管理部门的双向沟通,强化合力整改工作机制。常态化对审计整改情况进行跟踪问效,加强对违规案例和典型问题的通报警示,提升审计整改成果应用的严肃性和威慑力。

结语

随着党中央及各级审计机关对审计整改工作提出了更高的要求,商业银行应高度重视内部审计整改工作,积极应用PDCA 循环构建内部审计整改长效机制,不断夯实审计整改基础,扩宽审计整改渠道,注重审计整改结果运用,一体推进审计揭示问题和有效解决问题,实现新时代下商业银行的高质量发展。