企业增值税税负粘性形成机理:税制逻辑和微观动因

吴晓娟(博士),程宏伟(博士生导师)

一、引言

分税制改革以来,我国税收收入一直呈现明显的超GDP 增长现象(方红生和张军,2013),表明宏观税收与税源并非完全联动。近年来,我国有学者发现,在微观层面企业税负变动存在粘性现象(程宏伟和吴晓娟,2018),本质上为微观层面的税收税源联动失序,引发了学术界广泛关注。经济繁荣期,税负问题容易被经济增长红利所抵消,但是随着经济增长进入下行轨道,税收凸显性①上升,有更多企业反映税负“痛感”强烈。为此,政府出台了一系列以降低企业负担为目标的减税政策。然而,在国家减税降费力度不断加码、宏观税负开始掉头下降②的背景下,微观主体对减税降费政策的实际获得感却参差不齐,部分企业税负“痛感”甚至不降反增(刘骏等,2019),这不禁让人反思微观视域是否存在更为复杂的结构化因素,而这些因素导致了部分企业的税负“痛感”更为凸显,并影响企业对国家减税降费的实际获得感。

企业税负粘性是对企业业绩产出下降时,税负下降相对业绩产出同比上升时税负上升更加困难的不对称现象的细腻刻画,凸显了企业业绩下降时税负难以下降的粘滞性特点。首先,企业税负粘性不符合利多税足、利少税寡这一量能赋税的传统原则,使得经济下行期企业业绩下降时税负“痛感”进一步攀升,不利于企业进行逆周期调整和相应的转型升级。其次,对于业绩下降企业而言,税负粘性问题直接对冲减税降费的政策效应,降低其对国家减税降费的感知度,影响国家税收政策调整的有效性。我国有学者研究发现,企业增值税相对流转收入和流转收益变动都存在明显的粘性现象(余新创,2020;程宏伟和吴晓娟,2020),即当流转收入和流转收益下降时增值税下降幅度小于流转收入和流转收益同比上升时增值税上升的幅度,使得企业业绩下降时增值税税收负担更重。然而,学术界对于税负粘性现象要么笼统地研究企业总税负粘性,要么只研究企业所得税税负粘性,对于企业增值税税负粘性的针对性研究比较匮乏。鉴于此,本文聚焦企业增值税税负粘性问题,在明确界定企业增值税税负粘性的基础上,从增值税税收制度与企业行为耦合的视角,剖析企业增值税税负粘性的形成机理和微观动因。

本文可能的增量贡献体现在:第一,从税收制度和企业行为耦合视角,剖析企业增值税税负粘性的内在形成机理,弥补了已有研究绕过企业税负粘性形成机理,直接对影响因素进行实证研究的缺陷。同时,明确增值税进项当期抵扣和留抵制度与企业增值税期间分配及其与企业投入产出之间的内在关联,为企业增值税税负相关研究提供了新观点。第二,基于增值税制度特征,对企业增值税税负粘性的微观动因进行了探讨,提出企业过度投资和税负转嫁乏力等是引致和增强企业增值税税负粘性的微观动因,弥补了已有研究多从外部视角解释企业税负粘性(魏志华和卢沛,2021、2022),而忽视企业自身行为因素的缺陷。第三,遵循中国“双主体”税制结构,对企业增值税税负粘性进行针对性研究,揭示了企业增值税税负粘性与企业所得税税负粘性具有不同的形成机理,弥补了我国企业税负粘性研究较少考虑所得税和增值税税制差异,多为笼统研究总税负粘性(程宏伟和吴晓娟,2018;魏志华和卢沛,2021、2022)或只研究企业所得税税负粘性(王百强等,2018;庄序莹和周子轩,2022),而忽视增值税税负粘性研究的局限。

二、文献综述

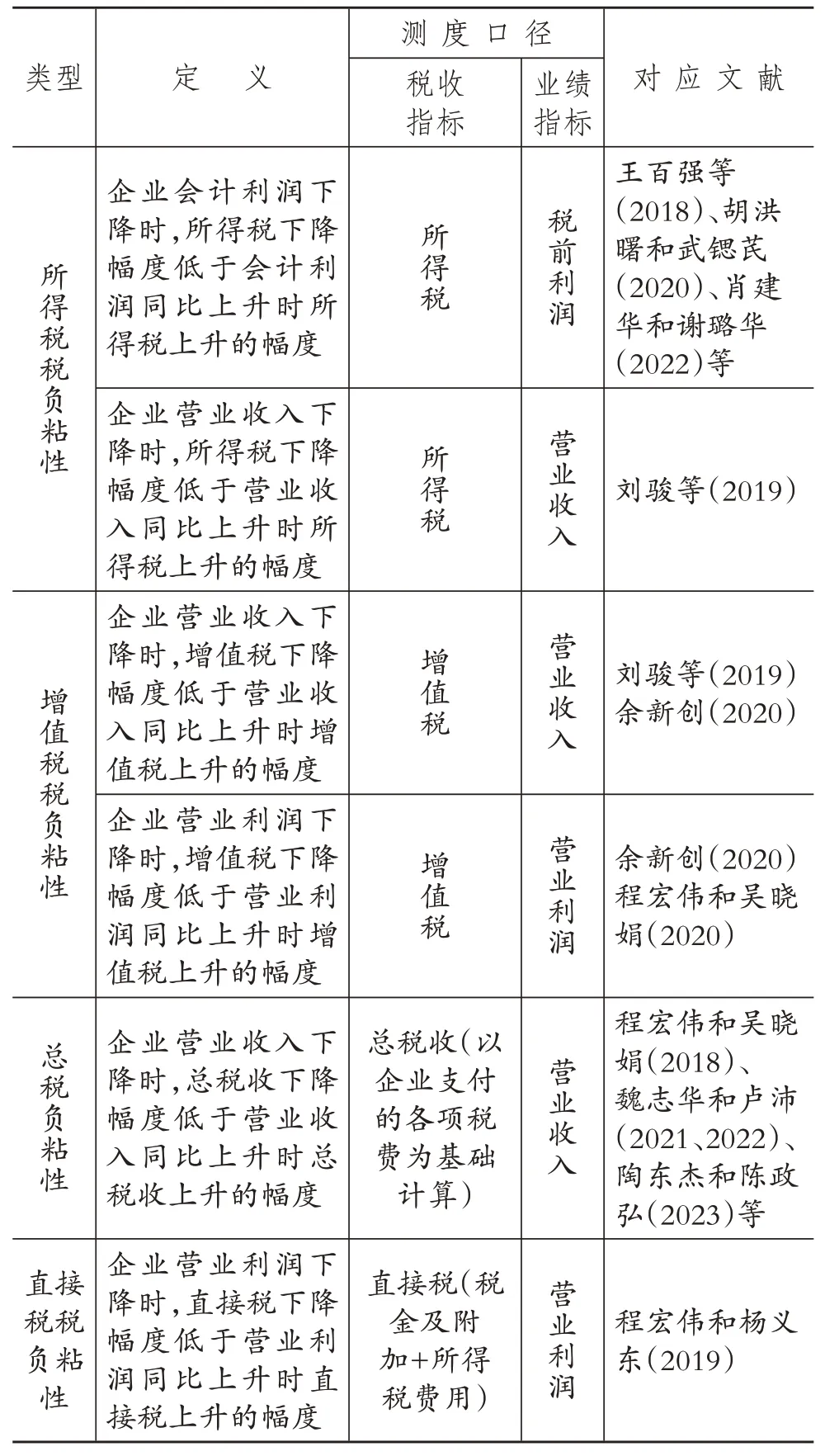

税收弹性、税收浮动性以及税负刚性等是与税负粘性相关的概念。税收弹性和税收浮动性出现得最早,属于偏宏观范畴,用于刻画和衡量税收收入增长变动与经济产出(国民收入或者GDP)增长变动之间的关系(张德志,2007)。同时,学术界主要用税收弹性和税收浮动性评价宏观税负水平及其变化,并以此作为优化税收制度和财政经济政策的参考和依据。随着研究视角从宏观层面拓展到微观领域,学术界先后出现了企业税负刚性和税负粘性的概念。企业税负刚性由丛屹和周怡君(2017)提出,刘骏等(2019)对此进行了进一步丰富,主要描述微观企业纳税支出在企业业绩下降时存在刚性特征。随着研究的进一步深入和细化,有学者提出了企业税负粘性(程宏伟和吴晓娟,2018;王百强等,2018;秦皓楠等,2018)。企业税负粘性主要指微观企业税负变动相对企业业绩产出增减变动存在不对称性,且主要表现为企业业绩产出下降时企业税负下降更加困难。然而,我国税收种类繁多、企业税负和业绩产出的计算方法更是多样,导致已有企业税负粘性研究的具体内涵界定和测度口径不一致,表1 总结了已有相关研究中,对企业税负粘性的具体定义和测度口径。

表1 企业税负粘性定义和测度口径

从表1 的结果可以看到:第一,学术界更多笼统地研究企业总税收相对营业收入变动的粘性问题(程宏伟和吴晓娟,2018),或者只研究企业所得税相对利润变动的粘性问题(王百强等,2018),对增值税税负粘性的关注较少。第二,我国现有企业税负粘性的研究文献中,存在测度口径多样、指标计算方法不统一的现象。我国企业所得税和增值税税收本质以及具体制度都存在巨大差异,混在一起研究总税负粘性不仅缺乏逻辑一致性,还可能因未揭示不同税种的特点,降低研究结论的有效性。因此,本文认为,应根据所得税和增值税制度特点,分别考察企业所得税和增值税税负粘性。具体地,所得税针对企业所得征税,考察所得税相对企业所得即会计利润之间的变动关系,不仅契合所得税征税本质,且更加有助于厘清企业所得税税负“痛感”形成和变动的缘由。增值税则针对产品的流转征税,考察增值税相对产品流转规模和产品流转收益之间的动态变动关系,更贴近增值税的流转税实质。

另外,国内有两篇关于企业增值税税负粘性的文献,分别研究了增值税相对营业收入和营业利润变动的粘性。余新创(2020)提出,增值税相对营业收入变动粘性是增值税抵扣机制与企业存货波动联合作用的结果,并随着客户集中度的上升呈增强的趋势。程宏伟和吴晓娟(2020)发现,较强的议价能力具有降低企业增值税相对营业利润变动粘性的效应。可以看到,已有增值税税负粘性研究尚未建立逻辑一致的分析框架,对增值税相对营业收入和营业利润变动粘性的形成机理和不同影响因素还有待进一步挖掘。

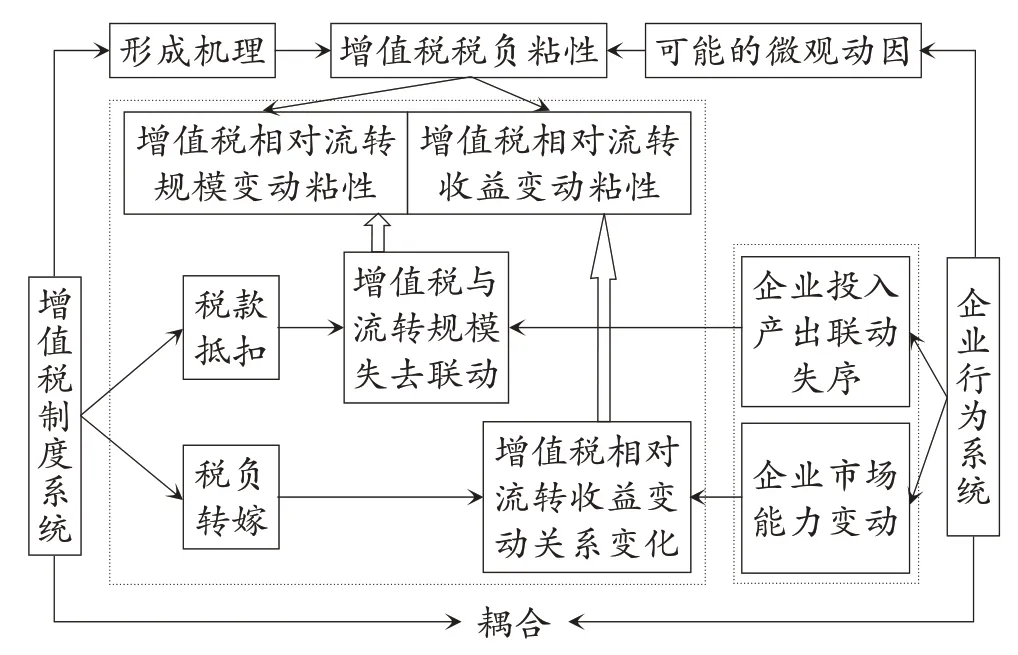

三、企业增值税税负粘性的二维分析框架

企业税负粘性具有时间和空间的二维性(吴晓娟和程宏伟,2023)。本文从增值税税收制度与企业行为协同视角构建企业增值税税负粘性的二维分析框架(见图1),以期为企业增值税税负粘性研究提供一个逻辑一致的研究思路和框架。基本逻辑为:基于对我国增值税税收制度逻辑及增值税具体制度的分析,得出可能引致企业增值税税负粘性的具体制度特征,同时结合相关企业行为,剖析企业增值税税负粘性的形成机理,并根据相关企业行为初步识别企业增值税税负粘性的可能微观动因。

图1 企业增值税税负粘性形成机理和微观动因分析框架

首先,企业增值税税负粘性是指企业流转规模和流转收益下降时,增值税下降幅度小于企业流转规模和流转收益同比上升时增值税上升的幅度。企业流转规模直接决定企业的销项税额,因此增值税税款抵扣制度及原则会直接影响企业各个纳税期间所承担的增值税与企业流转规模之间的静态和动态布局(樊勇,2012)。同时,增值税的可转嫁性直接影响企业增值税相对企业流转收益的变动关系。因此,增值税进项抵扣制度和原则以及增值税税负的可转嫁性,是考察增值税相对流转规模和流转收益变动关系的基本制度切入点。其次,在增值税进项当期抵扣和凭票抵扣原则下,当企业投入与产出变动不一致时,会直接引致增值税相对流转规模(营业收入)的非线性变动。而在增值税税负转嫁的利益再分配逻辑下,企业税负转嫁能力及其随着经营状况发生的变化会影响增值税相对流转收益的变动关系。最后,在剖析企业增值税税负粘性形成机理的基础上,结合相关企业行为和因素,进一步探寻引致和增强企业增值税税负粘性的微观动因。

四、企业增值税税负粘性的制度背景和逻辑

(一)进项抵扣逻辑及抵扣原则

企业在销售环节和生产资料采购环节分别按照增值税税率计算销项税额和进项税额,然后以当期销项税额减去当期可抵扣进项税额计算得出当期增值税税额。因此,进项抵扣制度是增值税的核心。具体地,我国增值税进项抵扣制度包含当期抵扣和凭票抵扣原则以及进项留抵制度。

首先,进项当期抵扣原则下,进项来自于当期的新增投资,不管对应的销售行为是否实现,只要当期投资符合抵扣条件就允许抵扣,即进项抵扣与最终销售行为(形成营业收入和销项税额)实际上是分离的。因此,进项当期抵扣原则下,当期允许抵扣的进项与当期的销售行为没有实质联系,直接导致企业各个期间增值税与销售流转规模(营业收入)之间脱离线性变动。具体来看,如果企业业绩发生增减变动,新增投资的增长和下降速度不一致,使得营业收入上升和同比下降时,可供抵扣的增值税进项非同比变动,从而直接引致企业增值税相对流转规模(营业收入)的非线性变动。

其次,增值税凭票抵扣原则实质上体现的是“形式课税”原则,以形式化发票掩盖实际的抵扣权,对生产资料的购进是否有经济实质难以进行直接把控,有损实质课税原则及量能课税原则(王宗涛,2019)。因此,凭票抵扣原则实际上从征管手段上进一步默认了当期抵扣原则下企业进项抵扣与销售行为分离的现象,在企业投入(当期新增投资规模,进项税额的基础)与企业产出(当期销售流转规模,销项税额的基础)发生非线性变动时,直接引致增值税相对流转规模即营业收入的非线性变动。因此,增值税进项税额的凭票抵扣和当期抵扣原则是剖析企业增值税相对流转规模非线性变动关系的重要制度背景。

再次,增值税进项留抵制度规定,纳税当期超过销项税额的进项税额不能抵扣,应当留待下期继续抵扣,使得企业销项税额和进项税额的期限重新配置,二者之间的配比出现制度性错位。Angelika 和Norbert(2017)研究了增值税对斯洛文尼亚交通运输企业现金流的影响,指出销项税额和进项税额的期限不匹配问题对企业的现金流产生重大影响。解洪涛等(2019)以及何杨等(2019)也发现进项留抵制度下企业增值税进项税额和销项税额的期限错配,实际形成大量增值税进项留抵税额,挤占了企业现金流量,提高了企业融资成本。因此,卢雄标等(2018)呼吁政府应重视进项税留抵所导致的销项税额和进项税额期限错位问题,并对我国正在进行的留抵退税改革提出具体建议。因此,进项留抵制度本质上使得企业销项税额和进项税额之间期限不匹配,会直接导致企业增值税变动相对流转规模(营业收入)变动脱离线性关系。因此,增值税进项留抵制度也是剖析企业增值税相对流转规模动态变动关系的重要制度约束特征。

(二)税负转嫁逻辑及再分配调节机制

增值税是一种流转税,具有可转嫁性,但并不意味着增值税可以完全转嫁。税负转嫁本质上是以商品流转链条为依托的经济利益的再分配过程,赋予企业在商品流转链条上改变利益分配格局的可能性。除了商品本身的供求弹性,众多学者研究了增值税税负转嫁过程中影响利益分配格局的企业能力因素,主要有产品竞争力(Rojas 和Shi,2012)、议价能力(Anderson 等,2001;童锦治等,2015)等。相对供求弹性,更多属于外部市场环境约束,企业产品竞争力和议价能力等可以统一为企业税负转嫁能力,是企业可以争取改善的。因此,企业税负转嫁能力是影响增值税税负转嫁程度并进而影响企业商品流转过程利益再分配结果的核心主观能动因素,具体表现为税负转嫁能力强的企业,在再分配过程中占据优势地位,能更多地将税负转嫁出去,改善和优化自身利益分配格局。

然而,在实践中,企业面临激烈且动态的竞争环境,企业税负转嫁的能力不是一成不变的,而是随着企业经营状况的变化而变动,因此应从动态视角考察增值税税负转嫁能力变动对企业增值税税负的影响。我国学者李旭红和杨武(2019)发现企业处于不同生命周期时的增值税税负率呈现显著差别,进一步表明即使同一企业处于同等税制条件下其增值税税负也是动态变动的。受益于已有研究的启发,本文进一步将动态考察的视角延伸到对企业税负转嫁能力及其影响的分析中。当企业业绩变动时,企业税负转嫁的能力以及相对优势也会随之改变,尤其是企业受到业绩下降冲击时,企业税负转嫁优势和能力相对下降,税负转嫁再分配过程中的利益再分配优势减小,税负转嫁程度降低,从而相对加重了企业增值税税负。同时,产品的流转收益是产品流转过程中利益再分配结果的直接表现。因此,当企业业绩发生变化时,企业税负转嫁能力的变化会直接影响企业增值税相对企业流转收益的变动关系,即税负转嫁是洞察企业增值税相对企业流转收益变动关系的良好视角。

五、企业增值税税负粘性的形成机理

(一)增值税相对流转规模变动粘性形成机理

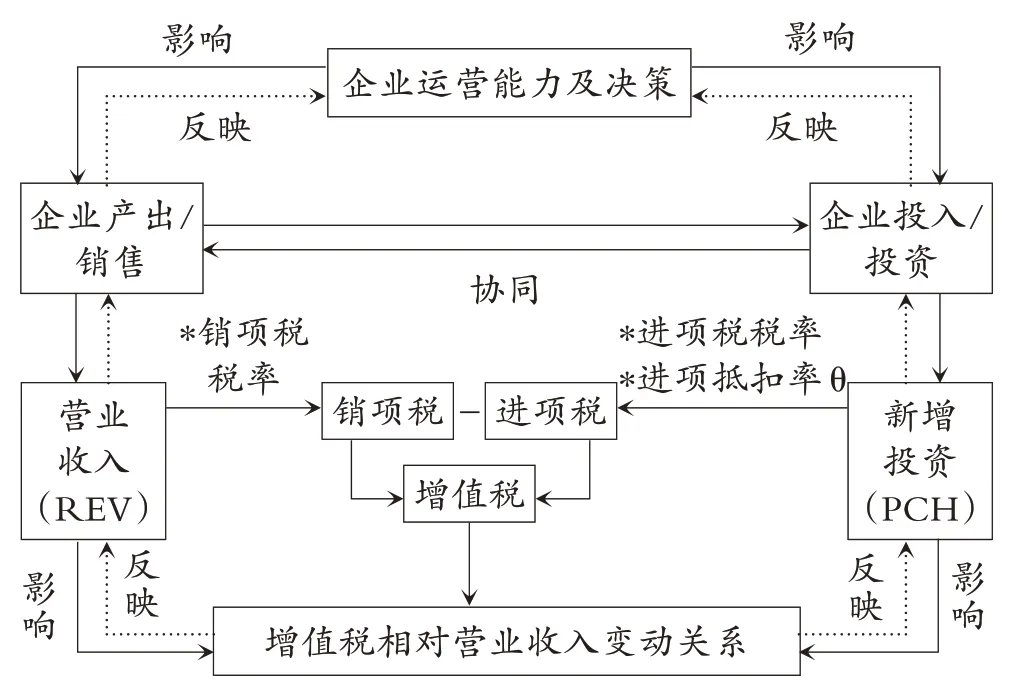

1.增值税相对流转规模变动关系分析。根据我国增值税税法的规定,企业当期增值税等于当期销项税减去当期可以抵扣的进项税。由于销项税源自企业产品的销售,进项税源自企业生产资料的投入,因此,樊勇(2018)提出企业实际增值税直接取决于企业的投入和产出结构。本文将静态视角延伸至动态视角,进一步考察企业投入产出变动关系对企业增值税相对流转规模(营业收入)变动规律的影响。图2 展示了企业增值税的形成过程及其相对营业收入变动关系的内在逻辑。

图2 增值税形成及其相对营业收入变动关系的内在逻辑

首先,从外层来看,企业运营决策决定了企业投入和产出结构及其动态变化。企业产出,即产品流转规模,形成营业收入(REV)以及销项税的基础。企业投入,即当期新增投资(PCH),形成可抵扣进项税的基础。同时,相对企业销项税直接来源于应税销售额,当期可抵扣进项税则受到更多税法的约束和限制,导致企业各个期间新增投资的实际进项抵扣率(θ)并不相同。因此,企业当期增值税取决于企业当期的投入产出结构以及当期投入的实际进行抵扣率,并且当期新增投资(PCH)的变化以及当期实际适用的进项抵扣率(θ)的变化直接决定企业增值税进项税额的变化,从而决定当期增值税相对流转规模(营业收入)的变动关系。其次,从内层来看,企业增值税相对流转规模的动态变动关系直接映射企业投入与产出即投资与销售行为的协同度。

假设不存在上期留抵的增值税税额,那么根据当期抵扣和凭票抵扣原则,当期可以抵扣的进项税源于当期新增投资,假设企业都能及时申报抵扣进项税,则当期增值税可以表示为:

其中:REV 为当期流转规模,即营业收入;PCH为当期新增投资的规模,即生产资料更新额;t 为增值税销项税税率,n 为增值税进项税税率,θ 为当期新增投资的进项抵扣率。需要说明的是,由于增值税进项留抵制度,当期新增投资的实际进项抵扣率(θ)是一个动态变动的参数,需要结合相关因素进一步确定。同时,当营业收入下降和上升时,增值税变动幅度与营业收入变动幅度的比值可分别表示为:

用营业收入代表企业产品流转规模,根据增值税相对流转规模变动粘性的定义,即企业营业收入下降时,增值税下降的幅度小于营业收入同比上升时增值税上升的幅度。令REV-REV1=REV2-REV,则增值税相对营业收入变动粘性可以表示为:

因此,增值税相对流转规模变动粘性的主要原因在于:PCH×θ-PCH1×θ1>PCH2×θ2-PCH×θ。

所以,企业增值税相对流转规模变动的粘性可以从以下两个角度进行进一步分析:

第一,假设企业业绩即营业收入发生增减变动时,企业新增投资的实际进项抵扣率(θ)不变,即θ=θ1=θ2。那么,如果企业业绩下降时,新增投资下降的幅度(PCH-PCH1)大于企业业绩同比上升时新增投资增加的幅度(PCH2-PCH),则会引致S1-S2<0,即增值税相对流转规模变动粘性。因此,当企业营业收入发生增减变动时,企业投资行为不对称变动会直接引致增值税相对流转规模变动的粘性。

第二,假设企业业绩即营业收入发生增减变动时,企业投资同比变动,即PCH-PCH1=PCH2-PCH。此时,如果θ1<θ2,同样会使得S1-S2<0,导致企业增值税相对流转规模变动出现粘性特征。因此,企业营业收入发生增减变动时,企业新增投资的实际进项抵扣率(θ)的不对称变动也会引致增值税相对流转规模变动的粘性。

基于以上分析,企业投资行为以及新增投资的实际进项抵扣率是剖析增值税相对流转规模(营业收入)变动粘性的关键切入点。因此,接下来对企业投资行为不对称变动以及新增投资的实际进项抵扣率不对称变动如何引致和增强企业增值税税负粘性进行进一步分析和演绎,以明确增值税相对流转规模即营业收入变动的具体形成机理。

2.企业投资不对称与增值税相对流转规模变动粘性。企业投资不对称指企业投入(新增投资)相对企业产出(流转规模,即营业收入)的非对称变动,即当企业营业收入下降时,投资活力萎缩幅度大于营业收入同比上升时投资活力上升的幅度。当企业产品需求旺盛、销售业绩上升时,由于存货周转速度变快,加之管理层对未来销售有着更加乐观的预期(Malmendier 和Tate,2005),进一步刺激了管理层扩张的冲动(姜付秀等,2009),生产资料的更新速度随之加快,投资活力增强。反之,当企业产品需求疲软、销售业绩下降时,企业存货开始积压,管理层预期变差,企业倾向于降低生产资料的更新速度以弥补业绩下降带来的存货积压、企业投资活力萎缩损失。因此,当企业进行生产资料更新,即新增投资与企业销售之间紧密联系时,企业投资行为受到销售业绩变动的直接影响,即企业新增投资规模是企业销售业绩的函数。如果用营业收入(REV)代表企业的销售业绩即产品流转规模,则企业当期新增投资规模可以表示为:

同时,企业新增投资规模和企业营业收入之间的变动关系可以用上述函数的一阶导数和二阶导数进行刻画。首先,一般情况下,随着企业营业收入的增加,企业投资活力增强,新增投资增加,因此企业新增投资相对营业收入变动的一阶导数大于0,即:

根据上文分析,如果企业投资变动相对业绩产出变动的不对称,即营业收入下降时,新增投资下降的幅度大于营业收入同比上升时新增投资增加的幅度,使得PCH-PCH1>PCH2-PCH,则会引致增值税相对流转规模(营业收入)变动的粘性③。如果用函数关系进行刻画,即当企业营业收入下降时,新增投资(PCH)下降速度快于营业收入上升时新增投资增加的速度,具体表现为企业新增投资(PCH)相对企业产品流转规模(营业收入)变动的二阶导数小于0,如(7)式所示:

根据增值税计税原则,企业增值税可以表示为:

进一步分析增值税(VAT)与企业流转规模即营业收入(REV)之间的变动关系,对(8)式进行一阶、二阶求导,得到:

假定我国增值税基本满足量能赋税原则,即随着流转规模(营业收入)的增加企业增值税会上升,因此增值税相对营业收入的一阶导数大于0,即:

同时,由于n 和θ 都大于0,再结合上文分析结果,即Cp''(REV)<0,可得:

由增值税相对营业收入变动的一阶导数和二阶导数大于零可得,增值税是企业流转规模(营业收入)的递增函数,且是凹函数。具体表现为,企业营业收入下降时,企业增值税下降的幅度小于营业收入同比上升时增值税上升的幅度,即增值税变动相对流转规模(营业收入)的变动存在粘性特点。

由上述结果可知,企业投资的非对称变动,即企业受到业绩下降冲击时,投资活力萎缩的速度快于业绩同比上升时投资活力增长的速度,会使得企业增值税变动相对流转规模(营业收入)变动表现出粘性特征。同时,识别企业受到业绩下降冲击时,投资活力加剧萎缩的原因,则是探寻增值税相对流转规模(营业收入)变动粘性微观动因的重要方向。

3.实际进项抵扣率不对称与增值税相对流转规模变动粘性。根据增值税进项留抵制度,如果企业当期产生的待抵扣进项税超过当期销项税,超过部分当期不能进行抵扣而是留待下期继续抵扣。并且,在企业投资保持稳定的情况下,当企业产品流转规模(营业收入)上升时,进项留抵税额倾向于降低,而当企业产品流转规模(营业收入)下降时,进项留抵税额倾向于上升,这使得当期新增投资的实际进项抵扣率变动相对营业收入变动表现出明显的非对称性。下面对企业新增投资实际抵扣率的非对称变化过程以及其如何引致增值税相对流转规模(营业收入)变动粘性进行具体展示。

需要说明的是,我国企业增值税主要采用按月征收的方式,为了简化分析,假设前面11 个月企业不存在留抵税额,且企业每个月的销售收入为REV,新增投资稳定为PCH。下面具体分析当企业第12 个月营业收入同比增减变动ΔREV 时,企业新增投资实际进项抵扣率的非对称变动及其对增值税变动幅度差异的影响。同时,为了引入进项留抵的影响,假设第12 个月营业收入下降ΔREV 时,使得第12 个月待抵扣的进项税大于销项税,即满足条件:(REV-ΔREV)×t<PCH×n。

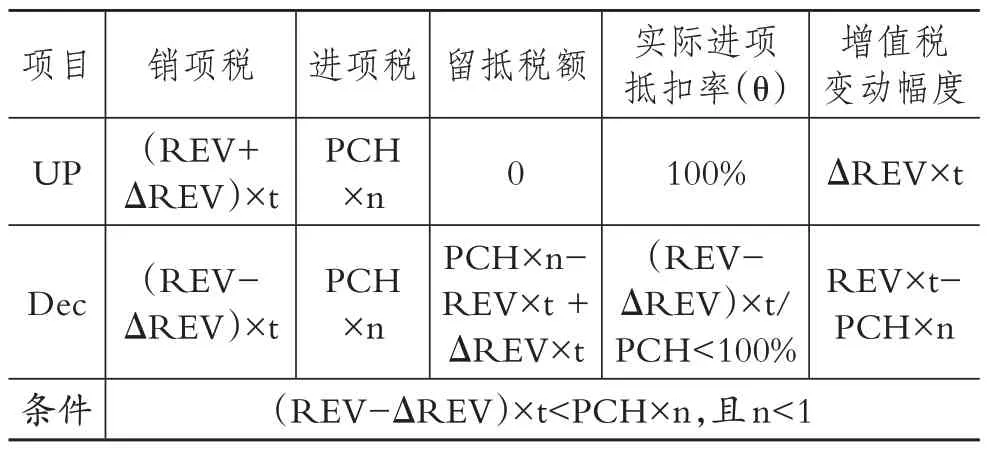

表2 详细展示了营业收入同比增减变动时的销项税、进项税、留抵税额、新增投资的实际进项抵扣率(θ)以及增值税变动幅度。

表2 营业收入增减变动时新增投资实际抵扣率变动过程

首先,分析企业营业收入同比增减变动时新增投资实际进项抵扣率(θ)的差异。可以看到,由于企业营业收入下降,使得当期销项税小于进项税,当期新增投资不能完全抵扣进项,而是留待下期抵扣,因此当期新增投资的实际抵扣比例小于100%。也就是说,营业收入下降时,由于留抵税额的产生,使得新增投资实际进项抵扣率低于营业收入上升时的实际进项抵扣率。

其次,进一步分析增值税变动幅度差异。可以看到,营业收入下降时的增值税下降幅度S1与营业收入同比上升时的增值税上升幅度S2分别为:

由于(REV-ΔREV)×t<PCH×n,因此:S1<S2。

综上,在进项留抵制度下,当企业业绩发生增减变动时,当期新增投资的实际进项抵扣率(θ)非对称变动,最终使得营业收入同比增减变动时增值税下降的幅度小于增值税上升的幅度,引致增值税相对流转规模(营业收入)变动粘性。由上述分析可知,进一步挖掘导致企业出现进项留抵的原因,是识别和探寻增值税相对流转规模(营业收入)变动粘性微观动因的重要方向。

(二)增值税相对流转收益变动粘性形成机理

1.增值税相对流转收益变动关系分析。增值税的可转嫁性以及价外税的计税方法,使得学者忽视了增值税对企业流转收益的影响,更多是通过增值税与流转规模(营业收入)之比来考察企业增值税税负。然而,增值税本身构成及企业的经营成本直接影响企业的最终收益和所得(庞凤喜,2005)。首先,增值税是国家参与企业产品流转收益的第一次分配,尽管企业可以通过提高价格等方式将增值税税负转嫁给消费者,补偿国家分走的收益,但企业往往不能将增值税完全转嫁出去。因此,增值税实际上对企业收益即利润具有明显的挤出效应(岳树民和陈博天,2020)。其次,企业纳税占企业所得(主要以实际收益即利润形式展现)的比例更能真实地反映企业对税负轻重的感知。因此,考察增值税相对流转收益(营业利润)之间的动态变动关系,对深刻把握企业对于增值税税负轻重的感知以及增值税税负转嫁这一利益再分配过程对其的影响具有重要的参考价值。

因此,本文将企业增值税与流转收益纳入同一分析框架,考察增值税相对流转收益变动规律及其形成机理。不考虑资产减值、投资收益等非日常经营的利得和损失,流转收益即营业利润(OPI)等于营业收入与营业成本和营业费用之间的差额,具体表示如下:

同时,假设企业营业成本满足成本习性,等于固定成本加变动成本,即:

其中:CC 为固定成本,短期内保持不变;变动成本随着营业收入的变动而变动,是营业收入的函数;参数a 和b 体现了每个企业的变动成本习性。将(10)式代入(9)式中,可得:

营业利润下降和上升时增值税变动幅度与营业利润变动幅度的比值分别表示为:

用营业利润代表企业产品流转收益,再根据增值税相对流转收益变动粘性的定义(企业营业利润下降时,增值税下降的幅度小于营业利润同比上升时增值税上升的幅度),令ΔOPI1=ΔOPI2,且固定成本CC 保持不变,即ΔCC1=ΔCC2,则增值税相对流转收益变动粘性可以表示为:

首先,不考虑企业业绩发生增减变动时企业投资行为及进项抵扣率变动的非对称性,即ΔPCH1×Δθ1=ΔPCH2×Δθ2。那么,如果企业营业利润下降时,费用下降的幅度小于企业营业利润同比上升时费用上升的幅度,即ΔFEE1<ΔFEE2,则会使得增值税相对营业利润变动表现出粘性。由此可知,增值税相对流转收益(营业利润)变动粘性的根本原因在于,企业业绩下降时费用随之下降相对困难。

总结上述增值税相对流转收益变动粘性的推演过程,可以看到,对增值税相对流转收益(营业利润)变动粘性的考察,关键在于考察业绩下降时企业营业费用难以随之下降的具体原因。一个可能的解释是,税负转嫁作为一种利益再分配机制,直接影响纳税人的流转收益即营业利润。当企业受到业绩下降冲击时,其税负转嫁相对困难,从而以更高的代价(体现为营业费用)完成销售,使得业绩下降时费用难以随之下降,即ΔFEE1<ΔFEE2,从而引致增值税相对流转收益(营业利润)变动的粘性现象。因此,下面重点探讨税负转嫁逻辑下,企业增值税相对流转收益(营业利润)变动粘性的形成机理。

2.税负转嫁逻辑与税负转嫁成本。税负转嫁本质上是商品流转过程中的税负再分配机制,影响税负转嫁主体的利益分配格局。直观来看,税负转嫁会产生成本,且往往以价外费用形式存在,从而影响企业实际流转收益。具体过程为,当企业需求下降时,税负转嫁相对困难,销售者往往会选择适当降低价格,通过增加购买者的经济效用来维持需求。然而,直接降低显性价格的方式容易引起竞争对手跟进,导致失效(Green和Porter,1984;李成和张玉霞,2015)。因此,企业通常通过给客户提供更长周期的赊销、更多的现金折扣、更高质量的售后服务等方式将产品收益转移一部分给购买者,这可以理解为企业为顺利完成税负转嫁而承担的税负转嫁成本(程宏伟和吴晓娟,2020)。

同时,当企业业绩发生增减变动时,由于企业税负转嫁的相对能力和优势发生变化,企业税负转嫁决策以及由此产生的税负转嫁成本随之变动。具体而言,理性决策下的税负转嫁成本在企业业绩上升和下降时表现出非对称变动,即相比业绩上升时,业绩下降时税负转嫁相对困难,管理层愿意或不得不承担的单位产品税负转嫁成本相对上升。因此,税负转嫁成本的存在使购买方实际享受的综合价格降低,减少了企业流转收益,但税负转嫁成本往往不能进行税前抵扣,也就不能同等幅度减少企业增值税,使得企业增值税难以随流转收益的下降而下降,从而引致增值税相对流转收益变动的粘性。另外,随着企业税负转嫁能力和税负转嫁决策而变化的税负转嫁成本在企业商业交易中普遍存在,进一步从税负转嫁视角解释了增值税挤出流转收益即营业利润(岳树民和陈博天,2020)的具体渠道。

3.税负转嫁成本不对称与增值税相对流转收益变动粘性。根据上文分析,税负转嫁成本在企业业绩上升和下降时表现出非对称变动,即相比企业业绩上升时,企业业绩下降时税负转嫁相对困难,管理层愿意或不得不承担的单位产品税负转嫁成本相对上升。同时,这些税负转嫁成本往往以价外费用形式存在,导致企业业绩下降时费用难以随之同比下降,即△FEE1<△FEE2,从而引致增值税相对流转收益变动表现出粘性现象。因此,以费用形式表现的税负转嫁成本及其变动的非对称性是观察企业增值税相对流转收益(营业利润)变动粘性的关键。所以,本文首先设定企业费用函数为:

其中,FEE 为企业营业费用,REV 为当期营业收入。企业营业费用与营业收入之间的变动具有很强的正相关关系,即营业费用相对营业收入的一阶导数大于0。然而,根据前述分析,由于税负转嫁成本的存在,企业业绩下降时,单位产品税负转嫁成本上升,导致营业费用相对营业收入下降得更加缓慢,因此,营业费用相对营业收入的二阶导数也大于0,具体表示如下:

对于F''(REV)>0,国内外已有大量实证研究表明,企业费用相对收入变动的确表现出粘性的现象(Anderson 和Banker,2003),表明本文函数推定具有现实依据和相当的合理性。同时,本文认为,基于增值税税负转嫁逻辑,从税负转嫁成本视角可以进一步解释企业费用粘性的存在性及形成机理。对此,我国学者李丹蒙等(2020)的实证研究也发现企业税负转嫁能力对费用粘性具有显著影响,具体表现为企业客户依赖度越高,税负转嫁能力越弱,企业费用粘性程度越高,进一步支撑了本文推论。

由(11)式可知,企业的流转收益即营业利润(OPI)为:OPI=REV-(CC+a+b×REV)-FEE。

根据隐函数求导原则,令:

则:FOPI=1,FREV=F'(REV)+b-1。因此:

同时,假设企业成本控制和经营管理水平稳定,那么企业营业收入变化是企业营业利润变化的主要原因④。反之可理解为,随着营业收入的增加,营业利润也增加,说明营业收入是营业利润的增函数,所以营业收入相对流转收益(营业利润)的一阶导数为:

进一步得出营业收入相对营业利润的二阶导数为:

同时,根据增值税计税原则,企业当期增值税及其相对营业利润的一阶导数和二阶导数可表示为:

由∂VAT/∂OPI>0 可知,增值税是企业流转收益(营业利润)的递增函数,且是凹函数,即企业营业利润下降时增值税下降的幅度小于营业利润同比上升时增值税上升的幅度,表明企业增值税变动相对流转收益(营业利润)的变动存在粘性特征。因此,基于税负转嫁逻辑,由于税负转嫁成本及其相对业绩增减变动时的不对称变动,引致企业增值税相对流转收益(营业利润)变动表现出粘性。

具体过程为,当企业业绩下降时,税负转嫁难度上升,企业承担更高的税负转嫁成本,以增加费用的方式弥补客户和消费者。这些费用在挤压企业流转收益(营业利润)的同时,往往不能获取增值税进项的抵扣,从而使得企业流转收益(营业利润)下降速度快于增值税下降速度,引致增值税相对流转收益(营业利润)变动的粘性现象。

六、企业增值税税负粘性微观动因

(一)企业过度投资与增值税相对流转规模变动粘性

根据上述理论分析可知,当企业受到业绩下降冲击时,识别投资活力加剧萎缩的原因以及导致企业出现进项留抵的企业行为是探寻增值税相对流转规模(营业收入)变动粘性微观动因的两大方向。首先,企业过度投资行为使得企业投入和产出之间的联动性和协同度降低,进而传导至增值税相对流转规模(营业收入)变动的关系中,影响增值税相对营业收入变动的粘性程度。具体地,在企业业绩上升的过度投资期间,企业超额购进生产资料(胡华夏等,2014),当企业受到业绩下降冲击时,以前期间的过度投资使得企业产能过剩压力进一步增强,致使投资活力加剧萎缩。因此,企业过度投资行为直接导致企业投入(新增投资)相对企业产出(流转规模,即营业收入)非对称变动,使得企业营业收入下降时,投资活力萎缩幅度大于营业收入同比上升时的投资活力上升幅度,引致和增强增值税相对流转规模(营业收入)变动的粘性。其次,企业过度投资行为降低企业资产周转速度,增加企业产能过剩程度,可能使得企业产生更多的进项留抵税额。根据上文的理论分析,企业进项留抵税额挤压业绩下降时企业新增投资的正常抵扣空间,增加企业业绩增减变动是新增投资实际进项抵扣率的不对称程度,从而进一步增强企业增值税相对流转规模(营业收入)的非线性和粘性变动关系。因此,本文认为,企业过度投资行为及其引致的产能过剩,是引致和增强企业增值税相对流转规模(营业收入)变动粘性的微观动因。

(二)企业税负转嫁乏力与增值税相对流转收益变动粘性

根据上述理论分析,识别企业受到业绩下降冲击时,税负转嫁成本更加快速上升的原因是探寻增值税相对企业流转收益(营业利润)变动粘性微观动因的重要方向。税负转嫁成本是企业税负转嫁过程中利益分配格局的直接体现,受到企业税负转嫁能力的直接影响。如果企业税负转嫁能力不足,将直接导致企业在业绩下降时承担相对更高的不可抵扣的税负转嫁成本。更高的税负转嫁成本又会进一步侵蚀企业流转收益,就更难以获得进项税的抵扣,使得企业受到业绩下降冲击时,增值税相对流转收益的下降更加缓慢,从而引致和增强企业增值税相对流转收益(营业利润)变动粘性。因此,本文认为,企业税负转嫁乏力是引致和增强企业增值税相对流转收益(营业利润)变动粘性的微观动因,这与程宏伟和吴晓娟(2020)的研究结论一致。

七、结论与启示

(一)结论

本文基于增值税税制逻辑以及税负粘性的二维本质,构建企业增值税税负粘性形成机理和微观动因的二维分析框架,系统剖析了企业增值税税负粘性形成的内隐机理和微观动因。首先,增值税进项当期抵扣原则和进项留抵制度以及增值税税负的可转嫁性,是考察增值税相对流转规模和流转收益非线性变动关系的基本制度切入点。其次,在增值税进项抵扣制度下,企业投入相对企业产出的非对称变动,引致增值税相对流转规模(营业收入)变动的粘性。而在增值税税负转嫁逻辑下,增值税税负转嫁成本在企业业绩上升和下降时表现出非对称变动,引致增值税相对流转收益(营业利润)变动的粘性。最后,企业过度投资行为以及企业税负转嫁能力不足则是企业增值税税负粘性的潜在微观动因。

(二)启示

本文研究得出如下启示:第一,企业增值税税负粘性可以在动态环境中综合反映企业投资和销售运营的情况。正如成本粘性可能表示企业管理低效、发展活力不足一样,增值税税负粘性背后的企业过度投资以及产能过剩问题揭示了企业投入与产出协同度低、生产运营低效的问题。第二,企业过度投资带来的增值税税负粘性问题进一步加重了企业经济下行期的税负“痛感”。因此,在经济下行期,减税降费政策应当与供给侧结构性改革、激励企业转型创新、引导企业投资方向等配套政策措施结合起来,促进企业税负粘性程度降低,进一步释放企业活力。第三,增值税进项抵扣制度是影响企业增值税税负粘性的重要制度约束,在经济下行期,我国应加快增值税进项抵扣制度优化的步伐,加强增值税进项抵扣与销售实质的联系,清除使得进项抵扣断点和错位的制度设计。同时,本文发现增值税进项留抵制度是引致增值税税负粘性的制度约束之一,为我国正在全面推进的增值税进项留抵退税改革这一增值税实质性减税降费具体举措提供了微观证据和现实参考。

【注释】

①税收凸显性由Chetty(2009)等提出,是指税收对纳税人或税负承担者的易见程度,税收凸显程度直接影响纳税人对税收的感知程度。

②2014~2018 年,我国窄口径宏观税负(税收收入占GDP 比重)从18.5%降低至17.4%,宽口径宏观税负(一般公共预算收入占GDP 比重)从21.8%降低至20.4%(万广南等,2020)。

③本文用2010~2018 年中国制造业上市公司数据作为样本,发现营业收入下降样本组的生产资料更新率(当期新增投资/当期营业收入)显著低于营业收入上升样本组,表明我国制造业上市公司表现出营业收入下降时投资活力快速萎缩的现象。其中,当期新增投资为当期购进资产所支付的现金与当期处置资产所收到的现金之差。

④本文在进行理论推导时,根据一般情况做出此假设,未考虑企业异常情况,不影响结论的普适性。