次扩散过程驱动下的欧式障碍期权定价

赵 苹,郭志东

(安庆师范大学数理学院,安徽 安庆 246133)

0 引言

期权是重要的金融衍生产品之一.最为经典的期权定价模型是由BLACK和SCHOLES在1973年建立的Black-Scholes模型[1].在经典的Black-Scholes期权定价模型中,标的资产价格变化的随机驱动源是布朗运动.布朗运动无法刻画标的资产价格变化的常值周期性特征,标的资产价格变化的这一特征在无交易或交易量极小的新兴市场中是很常见的.为了弥补这一缺陷,MAGDZIARZ[2]率先将次扩散布朗运动应用到期权定价问题,建立了次扩散机制下的Black-scholes模型,并给出了模型下欧式看涨期权的定价公式.不同于布朗运动和分数布朗运动,次扩散布朗运动可以很好地刻画标的资产价格变化的常值周期性特征.自此以后,许多学者研究并建立了次扩散机制下的若干期权定价模型.例如,KRZYZANOWSKI等[3]在已建立的次扩散Black-scholes方程基础上,运用有限差分法得出该模型下的数值计算结果.WANG等[4]建立了次扩散机制下带交易成本的Black-scholes模型,得出欧式期权的定价公式及平价公式.GUO[5]建立了次扩散机制下Merton期权定价模型,得出该模型下欧式期权的显示定价公式,并给出了相应的数值模拟结果.GUO等[6]建立了次扩散机制下几何亚式期权定价模型,给出了亚式期权的定价公式.

障碍期权是一种新型奇异期权,它的最终收益与原生资产在到期日的价格有关,还与原生资产在规定时期内的价格能否达到某固定水平有关[7].障碍期权的定价问题也受到许多学者的广泛关注.MERTON[8]在经典期权定价模型下,给出了欧式向下敲出看涨期权的解析公式.RUBINSTEIN等[9]通过变量换元和因式推导的方法,给出了标准障碍期权的定价公式显示解.HEYNEN等[10]研究了彩虹障碍期权的定价问题,利用有限差分法给出了彩虹障碍期权的定价近似解.郑祥等[11]基于几何布朗运动下Merton模型的解析解和蒙特卡洛算法,建立了符合国内金融市场的交易策略,结合实证得到了障碍期权的有效对冲.张素梅[12]研究了随机波动下的障碍期权定价,通过非均匀有限差分的方法,给出了求解障碍期权的稳健性模型.韦才敏等[13]构建了混合分数布朗运动下的欧式障碍期权定价模型,结合换元法和偏微分方程理论,给出了障碍期权的定价显示解.温鲜等[14]构建了分数布朗运动下的美式障碍期权定价模型,通过二次近似法给出了美式下降障碍期权的近似解和边界价格.

在上述文献中,都没有考虑次扩散机制下的障碍期权定价问题.本文将标的资产常值周期性特征纳入障碍期权定价模型中,建立次扩散驱动下的欧式障碍期权定价模型.

1 次扩散过程

次扩散几何布朗运动为Sα(t)=S(Tα(t)),母过程S(t)为几何布朗运动,有

dS(t)=rS(t)dt+σS(t)dB(t),

其中,r,σ为常数,dB(t)表示标准布朗运动.Tα(t)表示逆α-稳定从属过程,且α∈(0,1),有

Tα(t)=inf{τ>0:Uα(τ)>t},

下面在次扩散布朗运动的基础上,建立次扩散机制下欧式障碍期权的定价模型.

2 次扩散过程驱动下的障碍期权定价模型

考虑金融市场上存在两种资产,无风险资产和风险资产St(标的资产).标的资产价格无须支付红利,到期日为时间T,敲定价格为K,障碍值为B.并假设:

(i)标的资产价格St满足次扩散布朗运动:

dSt=rStd(Tα(t))+σStdB(Tα(t)),

(1)

其中,r,σ分别表示标的资产的预期收益率和波动率.

(ii)市场不存在套利机会.

(iii)交易是连续的,允许卖空买空.

(iv)不支付交易费和税收.

在上述假设条件下,可以得到欧式障碍期权的价格所满足的偏微分方程.

定理1 记Vt=V(St,t)为欧式障碍期权的价格,则在上述假设条件下,可以得到欧式障碍期权的价格Vt=V(St,t)满足偏微分方程:

证明 由Taylor展开式及假设条件(i),有

进而,

构造投资组合Π=V-ΔS(Δ是原生资产的份额),在[t,t+dt]时间段内有

(2)

由假设Π在(t,t+dt)是无风险的,dΠ=rΠdt,联立式(2)可得

则定理1得证.

记P(S,t)为欧式下降敲出看跌障碍期权的价格,由定理1可知,P(S,t)满足下面的偏微分方程定解问题:

(3)

求解上述偏微分方程定解问题,可得欧式下降敲出看跌障碍期权的价格.

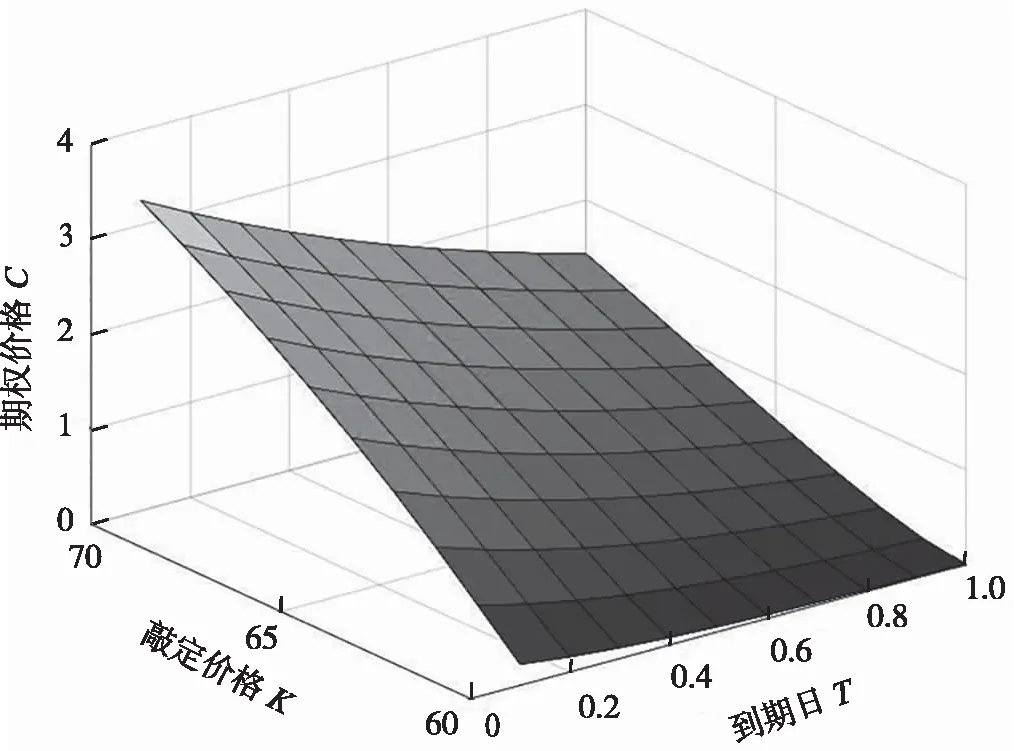

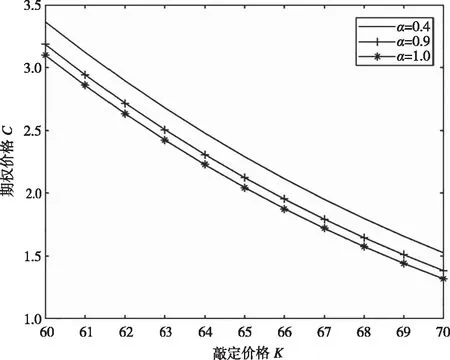

定理2 当标的资产的价格满足式(1)时,收益函数为(K-S)+I{B (4) 其中, 且N(·)表示标准正态的累积分布函数. 证明 为求解偏微分方程定解问题(3),构造如下变换: 代入方程可得 取 整理可得 (5) 则定解问题(3)转化为下面的定解问题: 由热传导方程理论可知,上面定解问题的解可表示为 (6) 令 要使边界条件ω(a(t),τ)=0成立,f(ξ)应为奇函数,因此, 且 代入公式(6)得到 整理得到 进一步换元变换可得 其中,d1,d2,d3,d4,d5,d6,d7,d8如式(4)所示. 同理,记C(S,t)为欧式下降敲出看涨障碍期权价格,运用类似的方法可得. 定理3 当标的资产的价格满足(1)时,欧式下降敲出看涨障碍期权价格为 其中,d1,d3,d5,d7如式(4)所示. 证明,类似于定理2. 本节将给出相关的数值计算结果.参数取值r=0.05,σ=0.3,S0=60,B=40,α=0.8,随着敲定价格K和到期日T的取值变化,得到如图1所示的图形. 图1 不同价格和到期日对期权价格的影响 从图1可以看出,随着敲定价格K的增加,期权价格不断增加,当到期日T不断增加时,期权价格在逐渐减小.次扩散参数的不同取值对价格的影响如图2所示.从图2可以看出,参数α取不同值时,随着α值的增加,期权的价格逐渐减少. 图2 次扩散参数的不同取值对价格的影响 经典欧式障碍期权价格与次扩散布朗运动下的期权价格差价如图3所示.从图3可以看出,当敲定价格固定,几何布朗运动下的欧式下降敲出看涨障碍期权价格要高于次扩散布朗运动下的欧式下降敲出看涨障碍期权价格,随着敲定价格的增加,两种模型下的期权价格之差逐渐减少. 图3 经典欧式障碍期权价格与次扩散布朗运动下的期权价格差价 现有的期权定价模型通常选用布朗运动或分数布朗运动作为期权定价的随机驱动源.然而,无论是几何布朗运动还是分数布朗运动,都无法描述标的资产价格变化的常值周期性特点.本文将标的资产常值周期性特征纳入期权定价中,建立了次扩散机制下的欧式障碍期权的定价模型,给出了模型下欧式障碍期权定价的显示定价公式及相关数值计算结果.数值计算结果表明,相同参数下次扩散机制下欧式下降敲出看涨障碍期权的价格要低于其在几何布朗机制下的价格.3 数值模拟

4 结语