建筑施工企业资金管控及金融产品运用研究

陈 伟,余潇璞,魏建鹏,张旭东,赵 威,徐静蕊

(中交一公局集团有限公司,北京 100024)

引言

随着政府投资条例等政策的出台,建筑施工企业面对的垫资类、延期支付类项目越来越多,导致建筑施工企业资金压力日趋严峻,同时对建筑企业资金管控要求也越来越高。由此企业推广各类金融产品,延后付款周期,缓解企业资金压力。但由于基层项目金融理念滞后,资金预测数据不及时、不准确;公司对项目的考核无年度现金流指标,导致项目对现金流重视不够、公司资金审批无数据支撑、控制融资规模无决策依据等情况。故通过标后预算、分部分项工程等数据制作模型量化金融产品创效能力、合理预判项目资金缺口,并通过制定项目年度现金流贡献指标,将现金流观念深入基层,助力企业现金流预测、对外融资、项目管控水平进一步飞跃。

一、测算模型的设计原理

随着严控地方负债等各类政策出台,建筑施工企业资金紧缺的问题凸显,由于工程垫资、工程款拖欠、业主扣留的各类保证金返还期限长等因素,对企业现金流造成严重影响,并可能引发为项目生产滑坡、效益下降、亏损增加等不良效应,同时对建筑企业内部资金及融资管理提出更高的要求。这就要求企业内部必须挖潜降耗,从管理中要效益,进一步加强资金管控;同时打破固有思维,巧妙利用金融工具,实现现金与产品最优分配,从而缓解现金流紧张的局面。

为量化建筑施工企业运用金融产品带来的经济效益,实现对现金流的预测和监控,提高企业资金管理水平,本章构建了金融工具测算模型,从建筑施工企业下的盈利项目、亏损项目、延期支付项目这三种存量项目入手,以项目202×年材料、分包成本数据为基础,以合同约定支付形式和比例为条件,测算出项目金融产品与现金匹配使用的资金流量。整个模型分为两个板块:一是金融产品测算板块:根据供应商报价、各金融产品的收费标准,设计金融工具测算表格,量化运用金融产品带来的经营效益;二是项目现金流测算板块:利用经营部、工程部、材料部“分部分项工程清单”等基础资料,结合业主主合同中计量支付条款、预设对下支付比例等参数计算项目分年度、全周期现金流指标,并汇总成企业年度现金流预测数据。

二、测算模型运用总体原则

盈利项目:通过测算项目年度现金流贡献数据,下达年度现金流贡献指标;同时在保证项目利润最大化的基础上,公司通过金融产品置换现金的方式完成项目资金额外回流;

亏损项目:在保证项目利润最大化的基础上,通过金融产品将部分项目成本支出延期支付,缓解公司资金压力,同时给项目减亏及调差留出空间;

延期支付项目:通过超前计量、控制支付比例及提高金融产品支付占比等手段,实现项目测算年度内现金流转正。

三、测算模型调研与运用

(一)盈利项目金融产品运用情况调研

A 项目为中交×集团公司所属现汇项目,合同额158200.00 万元,业主计量支付周期为“按月计量、按季支付”,工程款支付比例为75%,通过全周期成本分析判定该项目为盈利项目。根据项目标后预算数据,该项目202×年度现金流测算结果为:项目收入52579.37 万元,工程量清单综合基价费用38185.89 万元,材料清单分项工程耗用总量14137.17 万元,不考虑营业外收入、财务费用等因素,项目年度现金流为9454.49 万元。见表1。

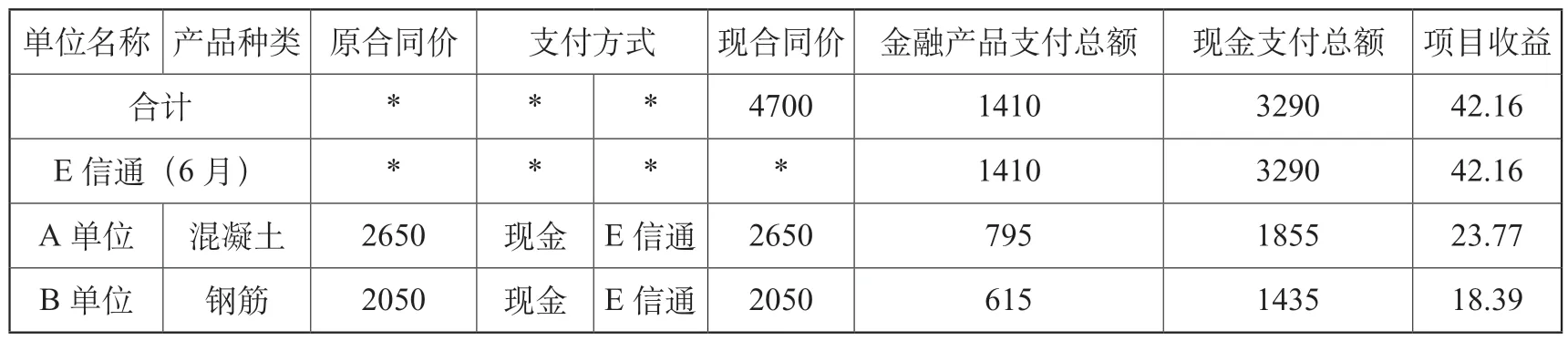

表1 供应商议价明细表 单位:万元

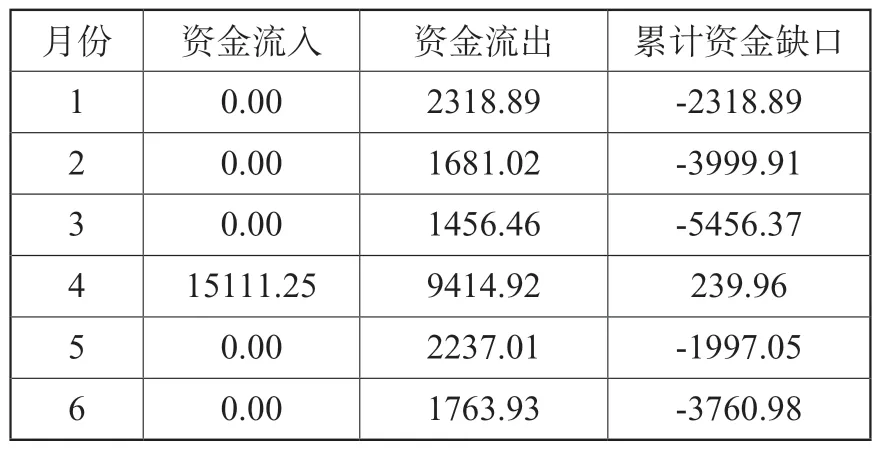

通过模型主表1“供应商议价明细表”测算结果:将1410.00 万元的材料成本通过金融产品支付(6 个月E 信通),最终实现项目综合收益42.16 万元;通过模型主表2“项目现金流量表”测算结果:根据合同约定的计量支付情况,以及对下结算周期和支付比例,该项目202×年度现金流为9454.49 万元。见表2。

表2 20×年×项目现金流量测算表单位:万元

建议项目重点关注应收账款回款事宜,并依据本次测算结果开展工程、材料、机械合同谈判及签订事宜,同时将供应商的金融产品支付比例控制为30%。考虑到项目管理费用和财务费用未包含在此模型中,故建议企业对A 项目下达年度现金流指标为9000.00 万元;同时,公司本年度将支持该项目1000.00 万元的金融产品用于对外支付,并要求项目将该笔资金通过上缴形式回款至公司。

(二)亏损项目金融产品运用情况调研

B 项目为中交×集团公司所属现汇项目,合同额43647.8 万元,业主计量支付周期为“按月计量、按月支付”,工程款支付比例为94%,通过全周期成本分析判定该项目为亏损项目。根据项目标后预算数据,该项目202×年度现金流测算结果为:项目收入11181.86 万元,工程量清单综合基价费用3989.00 万元,材料清单分项工程耗用总量12273.00 万元,不考虑营业外收入、财务费用等因素,项目年度现金流为-5932.45万元。见表3。

表3 供应商议价明细表 单位:万元

通过模型主表3“供应商议价明细表”测算结果:将5189.45 万元的材料成本通过金融产品支付(其中3 个月E 信通455.08万元、6 个月E 信通94.08 万元、9 个月E信通39.12 万元、12 个月E 信通4601.17 万元),最终实现项目综合收益提升47.87 万元;通过模型主表4“项目现金流量表”测算结果:该项目202×年度现金流为-5932.45 万元,是由于项目成本中材料占比较大、业主支付比例低于分包、材料结算支付比例等因素影响。为满足项目202×年度资金需求,建议项目材料款对外支付比例控制在97%、工程款对外支付比例控制为93%;同时,公司本年度将支持该项目2500.00 万元的金融产品用于对外支付,经过调整后项目202×年度现金流为-3036.04 万元。见表4。

表4 202×年×项目现金流量测算表单位:万元

建议项目重点关注变更索赔事宜,并依据本次测算结果进行合同谈判及签订事宜,将工程及材料款支付比例分别控制在93%和97%,同时将供应商的金融产品支付比例控制为40%。考虑到项目管理费用和财务费用未包含在此模型中,故建议企业对B 项目下达年度现金流指标为-3300.00 万元。

(三)延期支付项目金融产品运用情况调研

S 项目为中交×集团公司的延期支付项目,合同额89917.00 万元,业主计量支付周期为“按月计量、按月支付”,工程款支付比例为50%,通过合同支付条款判定该项目为延期支付项目。根据项目标后预算数据,该项目现金流测算结果为:项目收入10829.15 万元,工程量清单综合基价费用7507.00 万元,材料清单分项工程耗用总量9842.00 万元,不考虑营业外收入、财务费用等因素,项目年度现金流为-4493.36 万元。见表5。

表5 供应商议价明细表 单位:万元

通过模型主表5“供应商议价明细表”测算结果:将9356.87 万元的材料成本通过金融产品支付(其中6 个月承兑2404.54 万元、6 个月E 信通1355.50 万元、12 个月承兑5596.83 万元),最终实现项目综合收益提升164.36 万元;通过模型主表6“项目现金流量表”测算结果:该项目202×年度现金流为-4493.36 万元,由于业主支付比例受限、材料成本占比较大、对下支付比例较高等因素影响,为满足项目202×年度资金需求,因此建议项目将材料款对外支付比例控制在80%、工程款对外支付比例控制为70%;同时,公司本年度将支持该项目5000.00 万元的金融产品用于项目对外支付,经过调整后项目202×年度现金流为2465.67 万元。见表6。

建议项目依据本次测算结果进行合同谈判及签订事宜,将工程及材料款支付比例分别控制在70%及80%,同时将供应商的金融产品支付比例控制为80%。考虑到项目管理费用和财务费用未包含在此模型中,故建议企业对S 项目下达年度现金流指标为2200.00 万元。

四、测算模型设计目的

金融工具测算模型的研究是为了指导建筑业工程项目完成金融产品选择、现金流测算等工作,量化金融产品运用效益。项目可根据协作单位报价、可接受金融产品比例等相关数据,运用该模型计算能为项目带来的经济效益,避免出现盲目支付金融产品,导致项目经营成本增大的情况。同时,测算模型的设计也可为项目制定年度现金流指标,对公司资金状况和发展趋势进行分析,实现企业利润最大化,公司价值最大化,为公司管理层的决策提供依据。

五、测算后续重点关注事项

由于施工进度的变化以及业主计量批复及支付的不确定性,与项目前期测算阶段相比,对项目在施工过程中的关键节点管控显得尤为重要。

金融产品方面:项目应根据询价及测算结果落实合同签订事宜,资金支付及计划上报严格按照合同约定付款比例执行。如项目业主资金监管严格,对外支付也应加大金融产品支付比例,通过归还公司借款的形式实现资金集中和上交。

现金流方面:项目应将分部分项工程、标后预算作为后续管控的基准值,并以季度作为管理的时间期限。当发生的实际结果较大幅度地偏离基准值,尤其是业主拨款未按原计划支付或业主资金短期内出现短缺时,应立即提高金融产品付款比例,如连续两个季度未达到基准值,应及时向公司财务管理部汇报,并提出管理建议。

结束语

本文主要是对建筑业工程项目金融产品选择、项目年度现金流贡献指标两个方面的研究,以中交×集团公司三个典型项目的数据作为案例,通过金融产品议价明细表和项目现金流量测算表展开分析、得出相应的结论,并提出管理要求;在保持项目利润最大化的基础上,通过控制项目付款比例、使用金融产品支付比例及超前计量等方式实现项目现金流平稳过渡。同时,根据公司全部项目现金流及金融产品预测数据,合理规划对外融资及银行授信规模,使得公司决策有的放矢,以此实现降低公司整体财务费用、减少资金断流风险,节约资金占用成本,助力公司跨越发展。