“双碳”目标下ESG 表现对融资成本影响研究

陈璐昕,胡旭微

(浙江理工大学 经济管理学院,浙江 杭州 310018)

一、引言

2020 年我国首次提出了“双碳”目标,党的二十大召开也强调了我国要稳步推进“双碳”目标,积极参与应对气候变化全球治理。政府对于生态环境的高度重视,意味着除了高碳排放企业,我国所有企业绿色转型迫在眉睫。

ESG(Environment、Social、Governance,简称ESG)报告指的是投资者从环境、社会和公司治理这三个角度,全面评估公司的可持续发展力。其中,E 指公司的环境表现,其中包括企业的积极作为,例如为了环保投入的支出、管理费用等,也包括企业不良表现,例如所受到的环境处罚等。S 指的是企业社会责任指标,如利益相关者的平等待遇、维护企业发展等(人权、工作、健康)。Michaud 和Magaram(2006)[1]提出G 是企业的公司治理表现,由治理的环境、结构、机制和行为综合组成,共同作用于企业从而产生的结果。ESG 报告展示的是企业在赚取金山银山外的另一面,更多的是展现企业为了社会所做出的贡献程度。

2004 年,ESG 概念在国际上首次被提及。我国的ESG 体系建设起步迟,直到2017 年才从概念落实到行动,对上市公司的环境信息有强制披露要求。我国的ESG 研究相比国外而言较少,我国学者的研究聚焦于ESG 表现对企业价值、财务绩效等方面影响,以及ESG 表现中的单一项对于融资成本的影响。目前将ESG 表现拆分为三项,分别研究其对于融资成本的影响的文章很少,仅邱牧远和殷红(2019)[2]分项研究得出结论企业环境表现和治理情况越好,融资成本越低。因此,对于ESG 表现和其分项表现对于企业融资成本的影响在我国还处于一个较为空白的领域。本文以此为题,研究这两者之间的关系,推动我国ESG 的发展。

二、文献综述

当前国外学者普遍认为良好的ESG 表现能降低融资成本,我国对此研究较少。Cheng 等(2014)[3]研究认为ESG 报告通过降低信息不对称性,从而缓解融资约束。Ghoul 等(2017)[4]也得出企业优秀的ESG 表现会使其融资成本降低的结论。在我国,王丽青和杨晓峰(2022)[5]实证分析结果证明ESG 表现与融资成本显著负相关,且在疫情后这一关系更加显著。薛天航等(2022)[6]对我国A 股上市公司进行研究,发现ESG 表现好有助于降低融资成本,获得更多市场主体的投资。

对于企业环境表现对融资成本的影响,国内外的国情不同,得出的结论也不同。国外学者大多得出结论,企业良好的环境表现可以降低其融资成本。Sharfman 和Fernando(2008)[7]发现企业在做好环境风险减缓措施和应急预案后,债务资本成本会降低。通过进一步的研究,Kock 等(2012)[8]发现企业环境表现的影响具有滞后性,环境表现差的企业在披露后短期内会增加其融资成本,环境表现好的企业则在披露后长期来看减少融资成本。但在中国,由于ESG 理念发展得时间短,环境信息的披露短缺和制度的完善程度不高对研究造成了困扰。高红贵(2010)[9]认为我国企业出于对负面影响的考虑,提供的环境信息是片面且缺乏真实性的。张淑惠等(2011)[10]发现我国资本市场制度的完善程度不高,环境信息的披露并没有获得相应回报,融资成本变化不明显。李永平等(2022)[11]发现目前企业的环境信息披露水平整体处于较低的水平,在所披露的信息中强制类和自愿类占比基本持平。

在社会责任方面,学者普遍认为其对降低其融资成本有着推动作用。在国外学者中,Oikonomou 等(2014)[12]认为企业承担社会责任,有利于企业实施差异化战略,提升企业的正面形象。Shen(2014)[13]提出较好的社会声誉可以降低融资成本,其路径是通过降低债权人对公司债务偿还风险的评估。国内学者李维安等(2015)[14]发现民营企业通过慈善捐赠实现政治关联,从而来获取银行长期贷款,缓解融资约束。周宏等(2016)[15]验证了企业社会责任能通过降低信息不对称来减少债券信用利差,降低融资成本。史敏等(2017)[16]积极承担社会责任表现,能有效降低债务融资成本。谢华和朱丽萍(2018)[17]以重污染企业作为实验样本,发现社会责任信息披露越多,企业债务融资成本越低。孙志宏(2018)[18]研究证明民营企业良好的社会责任表现有助于降低债务融资成本。

在公司治理结构方面,国内外的学者普遍赞同良好的公司治理能降低融资成本。Ashbaugh 等发现公司治理水平越高,股权融资成本越低。在我国,沈艺峰等(2005)[19]发现企业中小投资者法律的完善程度与股权融资成本呈负相关关系。白重恩等(2005)[20]通过主成分分析构建了代表上市公司治理水平的G 指标,研究发现投资者不惜付出更多对价也更喜欢投资治理制度良好的企业。蒋琰和陆正飞(2009)[21]实证结果得出全面的治理机制可以大大降低股权融资的成本。柯丽(2017)[22]发现良好的公司治理通过促进公司绩效持续性,从而减轻公司的融资成本负担。衣亚苹(2018)[23]通过对沪深A 股的上市公司进行实证分析,发现在内部控制规范实施后,显著降低企业的债务融资成本。

通过梳理现阶段有关ESG 的文献,可以看出我国研究普遍认同企业ESG 表现与企业融资成本的负相关性。在对融资成本的影响中,大部分学者的研究都聚焦于ESG 中一个指标。但很少有学者拆分ESG 指标,分项对企业ESG 表现与企业融资成本关系进行研究。基于此,本研究将ESG 表现拆分为环境表现、社会责任表现和内部治理表现。通过面板数据和回归模型,研究ESG 表现与融资成本的关系,为我国企业减少融资成本提供参考。

三、理论分析与研究假设

为了深度探究ESG 表现的各项指标对于融资成本产生的影响,本文将企业ESG 表现细分为环境、社会贡献、公司治理三个指标。图1 为ESG 表现及其三个分项指标影响融资成本的机制。

(一)企业ESG 表现对融资成本的影响

根据信号传递理论和可持续发展理论。企业在ESG 方面的不良表现会向投资者传递消极信号,投资者会对企业是否能持续经营产生怀疑。基于信号传递理论,企业ESG 表现差,会给投资者传递企业无力顾及ESG 发展的印象,从而对企业发展持有消极态度,从而提高企业违约的预期。根据可持续发展理论,ESG 作为企业可持续发展的重要指标,ESG表现差会造成投资者无法判断公司所发行的股票是否方便脱手,降低了债权的流动性预期。出于这两方面原因,投资者会要求增加债权的风险溢价,即提高企业的融资成本。基于合法性理论,企业在经营的过程中必然受到政府政策的管辖与监督。近年来随着我国政府对于企业ESG 表现的披露强制性提高和监管力度加强,当企业ESG 表现没有达到国家要求时,将会面临行政处罚。企业所受到的政治压力将会不断增大,企业的融资之路会更加艰难。因此,本研究提出分点假设:

H1:企业ESG 表现越好,融资成本越低。

(二)企业环境表现对融资成本的影响

根据信息不对称理论,在企业向银行申请贷款时,企业作为信息的源头处于信息优势方,银行等债权人处于劣势方。银行决定是否贷款,往往只能根据贷款主体提交的申请材料判断企业的资信状况和环境表现。大部分银行会更偏向于环境信息披露完善且环境表现较好的企业放贷,这类企业相比其他企业的融资约束较小。根据信号传递理论,企业良好的环境表现有利于企业塑造环保低碳的绿色形象。对于高度关注环境问题的企业,投资者对企业的其他表现会更加宽容。当投资者对于企业容忍度升高时,他们的期待报酬率会降低,即降低企业融资成本。因此,本研究提出分点假设:

H2:企业环境表现越好,融资成本越低。

(三)企业社会责任表现对融资成本的影响

一方面,从信号传递理论分析,企业出具CSR报告,降低了信息的不对称性。对于投资者而言,CSR 报告的作用类似于财务报表,帮助投资者更加全面地了解企业。社会责任的积极履行,有助于公司树立一个积极的、符合道德规范的社会形象。与环境表现相同,正面的社会形象会增加投资者容忍度,减少对公司的要求。另一方面,良好的社会责任表现有助于企业建立政治关联。企业通过增加其社会贡献额,实现与政府的资源互换,有利于建立与政府之间稳定的联系。企业与政府的关系更加密切时,就有可能获取政府更多的贷款资源。因此,本研究提出分点假设:

H3:企业社会责任表现越好,融资成本越低。

(四)企业公司治理表现对融资成本的影响

利益相关者理论指出,所有利益相关者的利益都应当被妥善考虑。当企业存在治理问题,可能会出现职工薪酬和福利难以保障、晋升制度不完善等问题,损害了员工的利益。员工利益受损导致离职率升高,加大企业人力资本成本和诉讼赔偿金。企业频繁人事变动和处于诉讼纠纷中,不利于企业的形象,负面形象的树立会加大企业的融资成本。对于股东而言,公司治理表现差会加剧委托代理问题,债权人利益受损的概率变大,因此债权人普遍偏好于有良好的治理制度的企业,并愿意付出更多的价格。从可持续发展理论分析,ESG 报告框架中的公司治理部分将环境议题和社会议题纳入其中,良好的公司治理同时也能改善企业的环境和社会责任履行的情况。完善的公司治理制度全面推进了ESG表现的改善,从而降低企业的融资成本。因此,本研究提出分点假设:

H4:企业公司治理表现越好,融资成本越低。

四、研究设计

(一)样本选择

本文选取2017—2021 年沪深A 股上市公司作为样本,并对样本做出以下处理:(1)剔除金融行业公司;(2)剔除ST、*ST 类经营状况出现问题的公司;(3)剔除数据缺失的公司。经过处理后,一共获得631 个样本,共3 055 个观察值。为了避免极端值对于实证结果的影响,对样本所有的连续变量进行了前后1%的缩尾处理。本文的财务数据来自于万得(Wind),每股收益预测值来自国泰安数据库(CSMAR)。环境数据来自公众环境研究中心(IPE)所披露的企业行政处罚次数,企业公司治理主成分分析使用软件为SPSS,回归分析所使用软件为Stata 16.0。

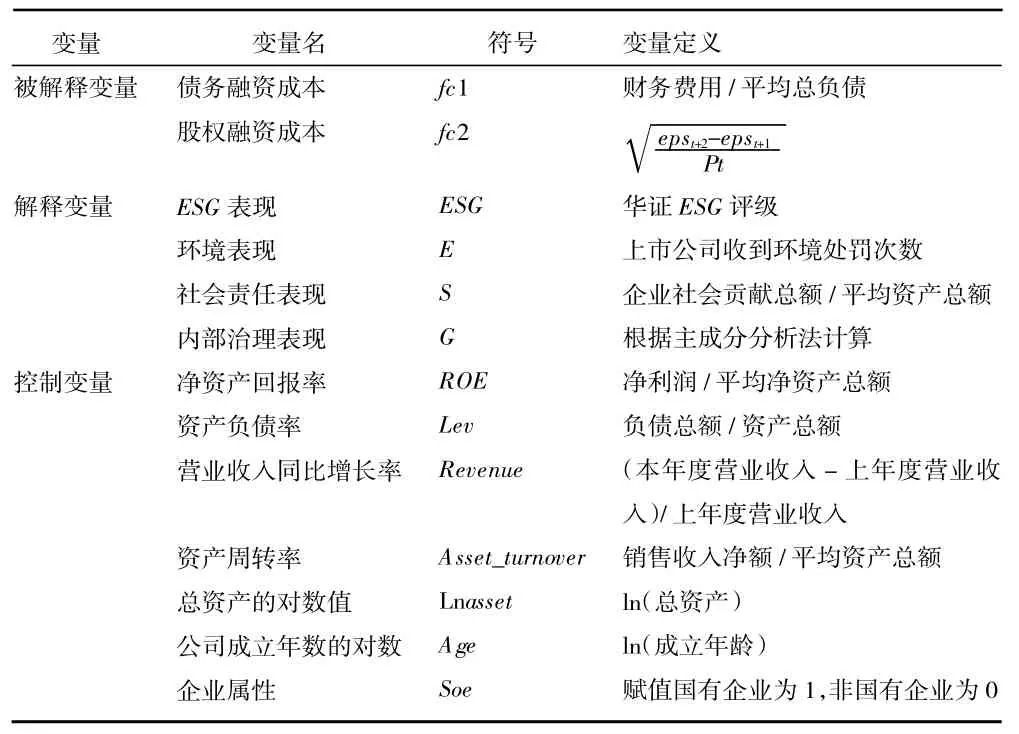

(二)变量定义

本文的债权融资成本,借鉴夏芸和徐欣(2011)[24]的方法,如公式(1)所示。本文股权融资成本使用PEG 模型计算,epst+2和epst+1分别表示分析师在第t期预测的第t+2 和第t+1 期的每股收益均值,在此基础上剔除epst+2小于epst+1的情况,如公式(2)所示。

本文ESG 表现的指标采用华证ESG 评级,依次将企业的ESG 评级从C 到AAA 九档赋值为1~9分,作为ESG 披露质量的代理变量。企业ESG 指标得分越高,说明企业的ESG 表现越好。

本文拆分ESG 的三个指标,分别研究其对于债权融资成本和权益资本成本的影响。在环境方面,本文以上市公司受到的环境行政处罚次数构建E,数据来自IPE 网站(公众环境研究中心)。该指标越高,表明环境表现越差;在社会责任方面,本文参考刘长翠和孔晓婷(2006)[25],将工资和依据工资提取的福利费,及各项应交税费及附加费相加作为其社会贡献总额。将社会贡献率作为企业社会责任表现的指标S。社会贡献率=企业社会贡献总额/平均资产总额。该指标越高,表明企业社会责任表现越好;在公司治理方面,借鉴白崇恩等(2005)[20]的研究,选取变量进行主成分分析,并选取第一主成分构建企业内部治理表现指标G。变量包括:金额前三的董事薪酬合计;董事会人数;管理层年度薪酬总额;独立董事人数;金额前三的高管薪酬合计;第一大股东持股比例;前十大股东持股比例合计。G 与公司治理水平成正相关。

综合以往ESG 研究所采取的控制变量,本文加入一系列调节变量,对于企业的盈利能力、偿债能力、成长性、经营效率、公司规模、企业年龄进行控制,此外加入了虚拟变量区别企业是否为国企。

表1 变量定义

(三)模型设定

Y 为被解释变量集,εit为随机扰动项。本文使用OLS 回归模型,同时控制了年份和企业属性变量。在分析ESG 表现对融资成本的影响,构建模型(3)。为了研究ESG 分项表现对融资成本的影响,构建模型(4)。

五、实证结果分析

(一)全样本描述性统计

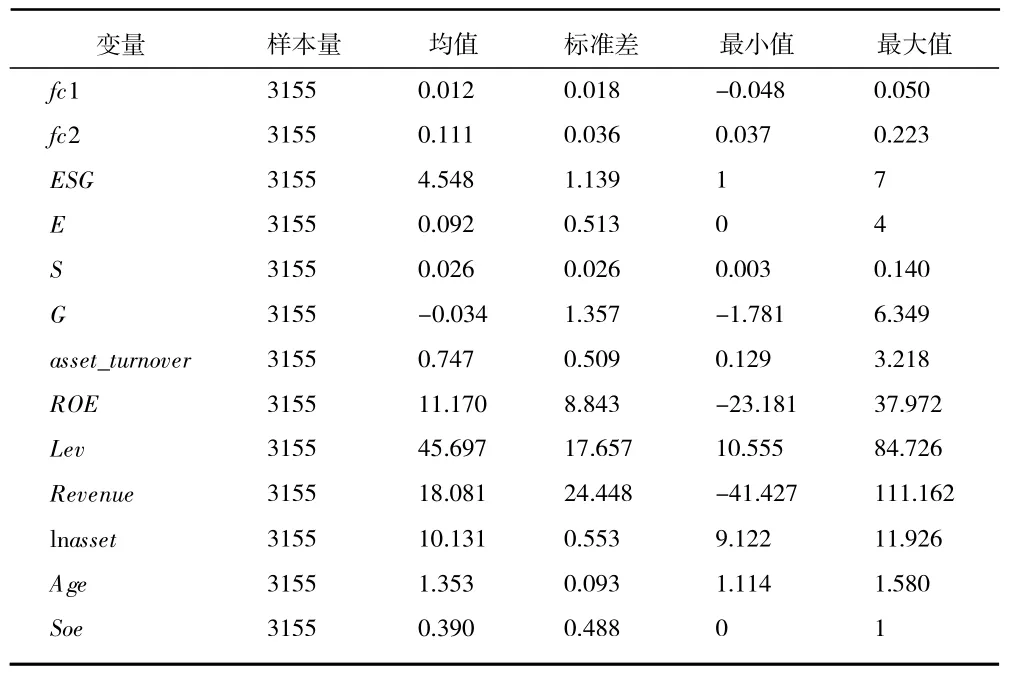

表2 为全样本的描述性统计结果,在原始数据的基础上对数据进行了1%~99%的缩尾处理。由表2 可知,fc1 的最小值和最大值存在跨越正负数的情况,fc2 的标准差和极差都大于fc1,说明不同企业存在不同融资成本。企业ESG 表现的得分从1~7,涵盖了大部分的指标。这说明了在本文样本中,不同企业的ESG 表现差异较大,且没有企业的ESG指标获得AA 和AAA 评级。环境指标在缩尾后的最小值为0,最大值为4。但由于环境指标为0 的企业过多,因此企业的平均值很小。由表2 可知,不同企业的社会责任表现不同,有些企业的最小值几近为0。企业内部治理指标的最小值为-1.781,最大值为6.349,说明上市公司的内部治理水平不一。

表2 变量描述性统计

(二)相关性分析和多重共线性分析

本文对于所选取的变量之间进行了相关性检验。表3 显示,企业的ESG 表现与fc1 显著负相关,符合H1 的预期。良好的社会责任表现对fc1 和fc2有显著负面影响,符合H3。企业的内部治理对于fc1也呈负相关关系,符合H4。环境表现对于fc1 和fc2的影响不显著,但是可以看出其系数为正数,呈正相关关系。说明企业的环境表现越差,其债券融资成本和股权融资成本都会升高。

为了确保变量之间不存在严重的相关性,本文采取方差膨胀因子分析法对上文中所构建的两个模型分别进行检验。模型3 检验得出的平均VIF 值为1.42,模型4 检验得出的平均VIF 值为1.43,都在10以内。说明上文构建的模型变量间不存在多重共线性。

(三)多元回归分析

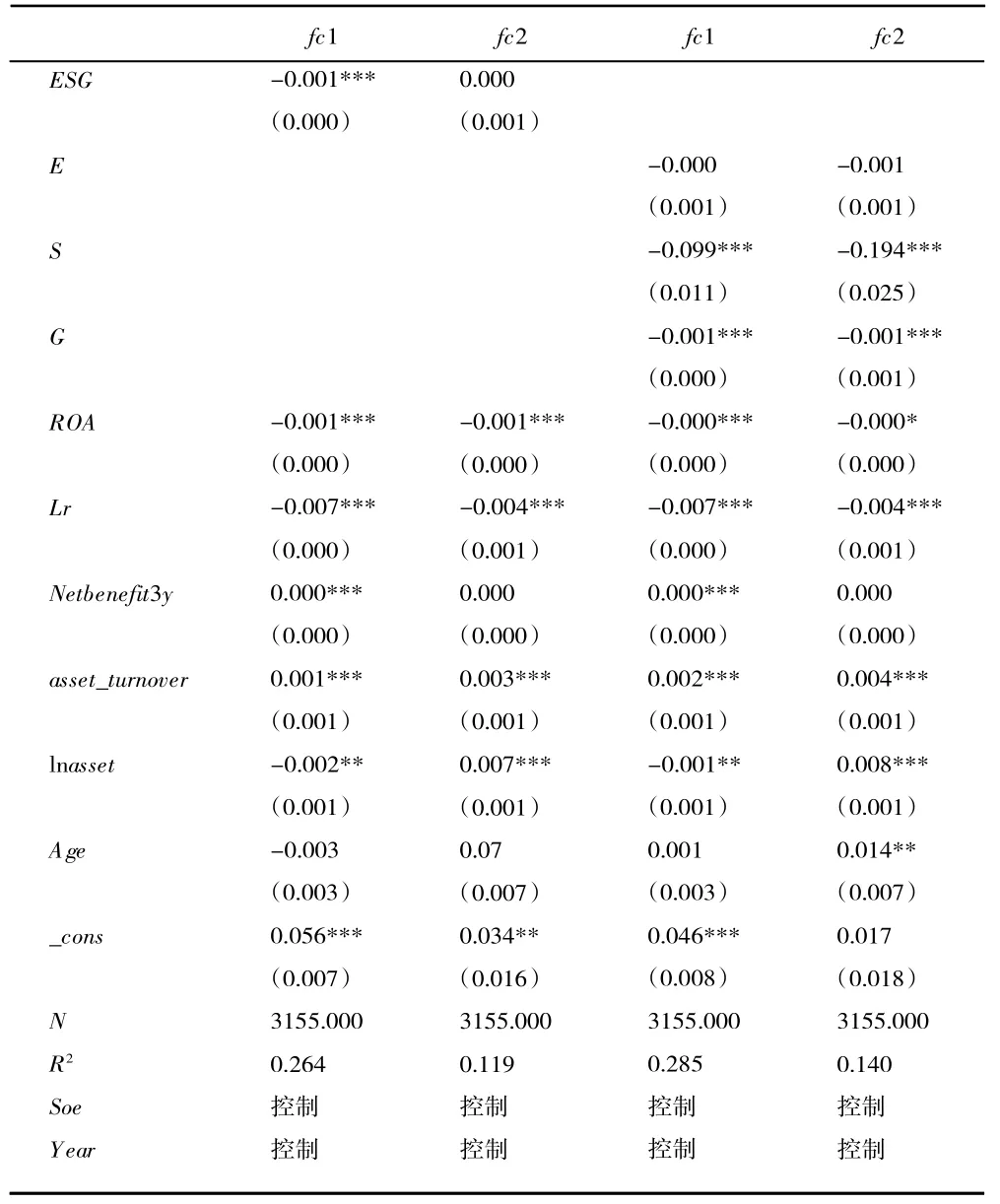

表5 的结果显示,随着企业ESG 表现的提升,它的债务融资成本会得到显著降低。在社会责任方面,S 对于fc1 和fc2 的回归系数分别为-0.098 和-0.183,都在1%的水平上显著。结果表明,当企业对其社会责任的投资增加时,能全面降低企业的债务和股权融资成本,极大地缓解融资约束问题。在公司治理方面,G 对于fc1 和fc2 的回归系数分别为-0.001 和-0.002,也在1%的水平上呈高度负相关。该结果表示,如果企业的公司治理越好,则企业的债务融资成本会明显降低,且股权融资成本也会有所下降。

表5 2017—2021 年全样本回归结果

从企业环境表现来看,E 对于融资成本的影响与H2 不一致,对fc1 和fc2 的回归系数并不显著。其原因可能有以下两点:(1)环境情况披露不全面。由于我国目前对于企业环境情况披露的强制性较低,且格式不统一,企业可能会选择隐瞒负面消息来降低对企业的负面影响,因此企业对于环境表现的披露较少,从而导致IPE 网站所收录的企业环境违规次数较少,从而造成不显著。(2)环境信息披露真实性有待商榷。企业环境表现与环境信息披露水平并不是简单的线性关系,沈洪涛等(2014)[26]发现企业环境表现和披露质量为U 型关系,环境表现较好和较差的企业所披露的质量越高。

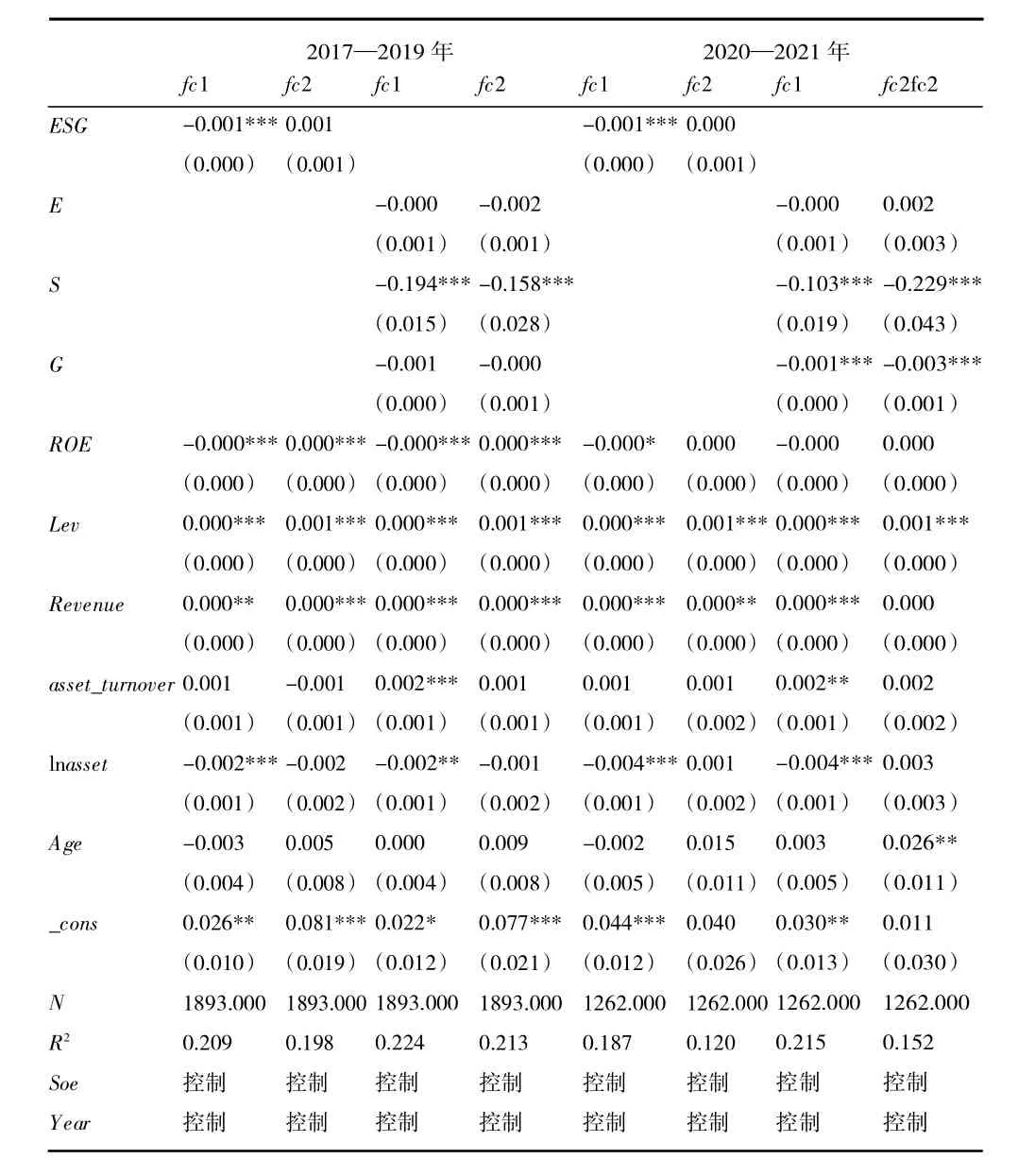

(四)子样本分析

“双碳”理念自2020 年9 月被提出,政府对于推动企业绿色转型改革的力度在不断加强。为了检验“双碳”政策下,ESG 表现对融资成本影响的趋势性变化。本文以2020 年为节点,将全样本分成2017—2019 年和2020—2021 年两个样本,重新对模型进行OLS 回归。结果如表6 所示。环境表现依旧对于融资成本的影响不显著。企业ESG 表现和社会责任表现的影响与全样本一致。但是在企业治理表现方面,“双碳”目标推出前,企业的公司治理对于融资成本的影响不明显。在“双碳”目标推出后,公司治理对于融资成本呈显著负相关。国家提出“双碳”目标,是对我国企业战略转型的一大机遇和挑战。不良的内部治理结构,可能会导致决策者以权谋私,竭泽而渔,不考虑企业的长期发展。投资者会在决策前借助企业所披露的报告,全面了解评判企业的内部治理结构,衡量其决策正确的概率。银行等贷款机构随着“双碳”目标的推出,也会更加关注企业是否能可持续发展,在贷款的时候会对企业的内部治理进行评级。因此,在“双碳”背景下,各方对于企业内部治理制度的敏感性更高,显著影响企业的融资成本。

表6 2017—2021 年子样本回归结果

(五)稳健性检验

为了确保实验结果的稳健性,本文将净资产周转率ROE 替换为总资产周转率ROA,资产负债率Lev 替换为流动比率Lr,营业收入同比增长率Revenue替换为净利润3 年平均增长率Netbenefit3y。重新对原方程进行回归分析,实证结果与上文结论基本一致,通过稳定性检验,如表7 所示。

表7 2017—2021 年稳健性分析回归结果

六、结论与展望

在国家全面推进“双碳”目标的背景下,本文以企业实现绿色转型的可量化指标ESG 表现为切入点。检验ESG 表现对于融资成本的影响,尝试通过ESG 表现的提升,缓解企业融资约束问题。本文以2017—2021 年的沪深A 股作为样本进行回归分析,并以2020 年提出“双碳”目标为截点重新回归。最终得出以下结论:

企业良好的ESG 表现能降低债务融资成本。为了实现“双碳”目标,我国的企业必须实现绿色转型,才能成功顺应时代发展的趋势,得到可持续发展。随着我国政府越来越重视生态环境,对企业发展的可持续性表现也日渐受到更多关注。企业的ESG报告是政府获取企业在环境、社会贡献和公司治理方面的表现的一个窗口。良好的ESG 表现往往能得到政府的偏爱,获取更多的低息长期贷款,降低债务融资成本。

企业环境表现对于融资成本的影响不显著。当前我国对于环境信息的标准化程度仍然不够,企业在披露环境信息的时候,选择性和操纵性很大。企业往往会选择有利于自身企业形象的信息披露,这对于投资者做出投资决策,以及学者进行研究都造成了很大的困难。因此,对于我国政府而言,全面加大对于环境信息的披露力度,完善后续监管工作,是当前的重中之重。

企业社会责任表现能降低债务融资成本和股权融资成本。在我国市场竞争激烈,大多数公司都面临资金限制、融资困难等问题。部分企业可能认为履行社会责任不像研发等能给企业带来直观的经济回报,甚至需要长期投入,是没有必要的。然而,积极履行社会责任更多的是通过减少企业的融资成本,为企业发展谋求更多的机会。企业的社会责任和企业形象直接挂钩,企业形象的提升能从多方面减少企业融资成本。其一,政府对于企业社会责任表现好的企业更加青睐,会提供更多的长期贷款,减少债务融资成本;其二,根据信号传递理论,投资者会更偏向于社会责任表现好的企业,降低股权融资成本。

企业公司治理表现能降低债务融资成本和股权融资成本。我国上市公司家族企业众多,一定程度上加剧了大小股东之间的委托代理问题,导致利益输送、员工利益受损、企业丑闻频发等问题。政府和投资者在贷款和投资时,往往会评判企业的内部治理水平,从而做出决策。企业治理制度不完善会加剧企业的融资约束。“双碳”目标提出后,上市公司的公司治理表现对股权融资成本的负面影响更大。企业的治理表现在一定程度上能反映企业的战略制定的合理性,在企业必须面对重大转型的时候,战略制定尤为重要。良好的内部治理表现,能保障决策者的决策不会出于短期牟利而忽视可持续发展。因此,公司治理表现在“双碳”目标提出后,投资者和贷款机构高度重视其公司治理能力,对于企业的融资成本影响很大。

本文研究存在的不足之处在于:(1)本文选取企业治理表现指标进行主成分分析时,不免存在主观因素干扰;(2)企业环境指标披露情况不佳,本文无法判断企业是没有披露其受到的处罚,还是不存在处罚,可能会对结果有影响。

对未来研究的展望:在本文研究中由于我国在过去五年对于企业环境指标披露的强制性力度不高,且披露质量难以保证,难以进行对于环境表现的研究。我国生态环境部于2022 年3 月发布《企业环境信息依法披露管理办法》,加强了对环境信息披露的管理。希望未来在我国全面完善企业环境信息披露体系和后续监管工作后,能进一步进行环境表现的影响研究。