加息预期大增黄金价格短期承压但长期仍处于多头趋势中

陈杰瑞

周四发布的美联储6月会议纪要显示,几乎所有委员都认为应该在接来的会议中继续加息,但会以更缓和的速度进行。鹰派纪要出炉后,7月加息概率接近90%,美债收益率和美元指数同步走高,截至7月7日,国际金价回落至1915美元左右。

黄金一度是今年最受关注的资产类别之一,过去一年金价一度从每盎司1600美元附近飙升至2000美元以上,今年5月初盘中更是突破2085美元的历史新高,然而近期随着美元指数反弹,美联储加息预期回升,金价持续回调幅度超过150美元,跌至1900美元附近。长期来看金价仍旧处在多头趋势中,但在中期或将经历一段时间的蛰伏和隐忍。

黄金暂时陷入区间震荡

黄金在上半年上涨5%,成为了大宗商品市场中为数不多的录得涨幅的产品,更是在5月初的时候成功刷新历史高位。不过此后在周线图上形成了三重顶结构,暗示多头缺乏短时间再度推高金价的能力。

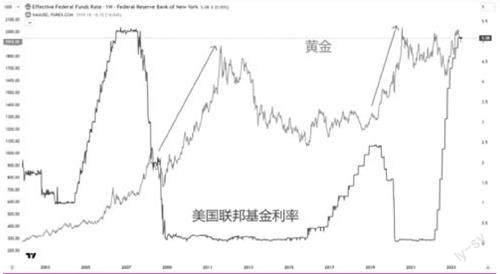

长期来看金价仍旧处在多头趋势中,但在中期或将经历一段波动期。一方面,是以美联储为首的主要央行还在加息周期的尾声阶段,但加息结束迎来的并不一定是降息,更有可能是长时间的高利率环境,这是黄金多头所乐见的。

与此同时,过去一年半载炒作得沸沸扬扬的“经济衰退”到头来好像只打雷不下雨,3月爆发的银行危机顺利过关,地缘政治局势也出现和缓对话的迹象,因此避险情绪也暂无踪影。

图1 黄金价格与美国联邦利率走势图

图片来源:嘉盛集团

图2 黄金XAUUSD周线图

图片来源:TradingView,Forex.com

关键在于,当前美联储面对高通胀仍不敢松口,预计年内还有1~2次加息,利率的攀升暂时会影响非生息资产——黄金的相对价值。

国际清算银行(BIS)近期在报告中表示,尽管通胀已从几十年来的高点开始下降,但央行的工作远未完成。报告称,尽管最近的货币政策收紧是近期记忆中最为密集的,但恢复价格稳定的最后一段路将是最艰难的。迄今为止,在对抗通胀方面取得的成果很大程度上归因于供应链的缓解和大宗商品价格的下降。但劳动力市场仍然紧张,服务业价格增长难以控制。“风险在于,通胀心理会占据主导地位,工资和价格的增长开始相互强化。利率可能需要维持更长时间的较高水平,超過公众和投资者的预期。”

黄金的下一次爆发在出现降息预期时

要问下一次黄金爆发在何时,我们认为或许是当市场中出现降息预期的时候(美联储首次降息预计出现在2024年第一季度)。

从2007和2019年的情况来看,在加息结束到降息开始的过渡阶段,金价就开始蠢蠢欲动迎接下一波牛市的到来,而在过去两次降息周期中,金价最终均刷新了纪录高位。如果历史能够重演,金价再创新高几乎是一种必然。

此外,其他任何黑天鹅事件都有可能瞬间点燃市场对黄金的需求,而央行对于黄金的热情也将持续为金价提供帮助。

短线来看1892~1900可以看作是暂时的底部支撑,但想要冲上更高的高点,金价或许要先回撤至更深的位置以积累更多的筹码和能量。反弹方向上,1940和1980是首先需要关注的阻力位。

暂停加息周期内黄金的平均月回报率为0.7%

随着全球紧随进程进入尾声,经济衰退压力仍存,全球央行购金的多元化配置需求与日俱增,黄金的长期配置机遇不变。

欧洲央行(ECB)和英格兰银行(BOE)均在6月加息。而在美国,由于货币政策的滞后性,美联储维持目标利率不变。下一次加息最有可能的时间点是在7月,此后利率将在此水平维持一段时间。之前的暂停加息周期普遍在6到12个月之间。尽管债券市场仍预计欧洲央行和英格兰银行将进一步提高目标利率,但投资者预期加息周期尾声已临近,或最晚将在年底前结束加息。货币政策有可能从“紧缩”转向“暂停加息”,因此市场普遍认为美国经济将在今年经历轻度衰退,同时发达经济体经济增长将放缓。

世界黄金协会也提及,如果上述预期成真,黄金将在2023下半年继续获得助力,尤其鉴于其在2023年上半年的强劲表现,但不太可能超出年初至今的波动范围,并大幅度向上突破。这是由决定黄金表现的四种关键因素驱动引起的——经济扩张风险和不确定性、机会成本、市场动能。

西方国家经济潜在的增长乏力,有可能对黄金的消费需求产生负面影响,但世界黄金协会预计印度经济会表现得更好,中国经济预计也将于今年晚些时候对可能出现的刺激措施做出积极反应,从而助力需求的提升。此外,尽管通胀已经出现降温迹象,但股市波动和“事件风险”(例如地缘政治风险或金融危机)相结合,仍可能促使投资者继续采取包括黄金投资在内的对冲策略。

根据市场共识预期,利率或小幅下降且美元可能走弱,这些都有助于降低投资者的机会成本,从而推动金价上涨。这与之前三轮为期6至12个月的暂停加息周期一致。在这些周期内,黄金的平均月回报率为0.7%(相当于年回报率8.4%),高于长期平均水平。

值得一提的是,全球央行2022年购金量达1136吨,创历史新高,且2023年该趋势仍在延续。新加坡金融管理局、土耳其央行、印度央行等也在买入黄金。根据去年上半年在全球50多家央行开展的一项调研显示,“危机时期的表现”“对冲通胀”“长期保值资产”等是央行持有黄金的主要驱动因素。在上述这项调研中,有61%的受访央行预计在未来12个月里全球央行将增储黄金。

(作者系嘉盛集团资深分析师。文中观点仅代表作者个人,不代表《红周刊》立场。本文提及个股仅做分析,不做投资建议。)