啤酒行业利润改善渐至中后段 聚焦品牌高端化和降本增效能力

叶文辉

考虑到短期高温旺季的催化因素及中期成本压力的缓解,啤酒板块有望重回击球区,毕竟长期高端化和费用率下降的趋势未改。因此,我们也看到配置啤酒板块的公募基金日益增加,如重仓持有青岛啤酒的持股数从去年末的8877万股增加至今年一季度的9516万股,而诸如顶流萧楠,也在二季报中继续重仓持有青岛啤酒。

成本压力缓解 短期业绩预期改善

对于啤酒股来说,除天气和体育赛事这类脉冲事件影响外,中短期最关键的变量便是成本,或许这也是今年以来公募基金增持啤酒板块的重要原因。

年初以来,包括铝罐、纸盒等包装材料呈现回落态势。鉴于包材约占啤酒成本的40%,对酒企来说,综合成本压力有望较去年明显缓解。回看2022 年时,啤酒企业的吨成本出现明显增长,华润啤酒、青岛啤酒、重庆啤酒的单位成本分别上涨6.5%、4.6%、5.5%。

此外,考虑到大麦等酿造原材料约占啤酒成本的20%,如澳麦“双反”政策能迎来优化,届时将进一步促进国内啤酒企业大麦采购价的下行。总体而言,啤酒企业的成本端可能正进入为期1-2年的红利期。

诚然,原材料及包材成本的回落理应转换为啤酒企业的毛利,就好像在过去两年的成本上行周期中,珠江啤酒的毛利率从2020 年的50.19% 下滑至2022 年的42.44%,并间接导致毛销差的回落。但是在当前疲软的经济形势下,成本回落不能完全排除引发价格战的可能性,毕竟在食品饮料包括乳制品、调味品等领域,出现过太多类似的场景。需要注意的是,目前的市场预期还是较为积极正面的。

从更长期的角度,成本波动并非驱动行业发展的核心矛盾,更为主导的因素还是品牌高端化以及降本增效的能力。

长期增长驱动力显现 高端化渐成啤酒企业方向

随着2013 年啤酒消费量见顶,行业也在2017年开启了高端化进程。

为什么高端化的开启会比消费量的见顶晚了4年?原因在于,啤酒行业在夯实需求顶部的同时,才逐步打开了收购兼并的窗口:无论像嘉士伯入主重庆啤酒,还是喜力入主华润啤酒,均发生在消费量见顶的2013 年之后,后来逐步形成了如今寡头垄断的局面。

2000 年,国内啤酒行业CR5 的份额还不足20%,到2017 年时这个数字大幅提升至75%,而到2021 年则进一步达到92%。而92%还只是全国的汇总数据,实际上啤酒行业的区域属性跟水泥类似,很多啤酒厂都在自己的优势区域形成实质垄断:比如在重庆,嘉士伯的市场份额高达81%;在北京,燕京啤酒的份额高达73%;在贵州,华润啤酒的市场份额高达80%;而在上海,青岛啤酒的份额达71%。

也正是有如此好的格局加持,啤酒行业的高端化才有了可能。以国内销量龙头华润啤酒为例,该公司2017年销售啤酒1181.9 万千升,对应单价为2516元/千升,而到了2022 年每千升售价提升至3178 元,期间吨价的复合增速达4.78%。正是凭借吨价增长的帮助,在原材料和包装成本大幅增长的2021年和2022年,华润啤酒仍逆势实现了毛利率提升,从2020年的38.40%到2022年的38.46%,是行业内少数毛利率得以维持的啤酒厂。

从目前国内啤酒上市公司的绝对吨价看,拥有6大旗舰品牌的百威亚太以4935元/吨(以下单价均折合为吨,按2022 年年报数据)领先,紧随其后的是嘉士伯控股的重庆啤酒4795元/吨。而在高端化之路上奋斗多年的华润啤酒当前吨价仍处于3178元/吨的最低水平,这意味着后续高端化仍可能给公司带来不小的潜力,重点关注其与喜力联姻后,能否复刻当年嘉士伯与重啤的经典。

整体上,更高的吨价往往也带来更高的吨毛利。不过在吨净利方面,该指标还与啤酒企业的降本增效息息相关。

降本增效成为行业利润增長核心看点

这还要从啤酒厂的历史使命说起。改革开放后,在国家一系列政策的扶持下,各地积极投入建设啤酒厂,当时有“一城一啤”的说法。这些地方性啤酒厂在满足当地消费的同时,也为吸纳当地劳动力做出了贡献。

比如年销量300 余万吨的燕京啤酒,截至今年一季度其员工数量仍高达2.37 万人。而随着行业趋于饱和,庞大的固定资产产能以及冗余的员工开始成为啤酒企业的经营负担,精兵简政的必要性日益提升,以该公司为例,换算人均净利仅1.24万元,远低于重庆啤酒的38.24 万元以及百威亚太的26.30 万元,因此降本增效自然而然成为啤酒企业近些年业绩增长的核心动力。

以华润啤酒来分析,在过去6年时间里,该公司关闭了28家厂房,总产能从2200 万千升下降至1841 万千升,员工数量也从5.2万人锐减至2.4万人。伴随着无效资产和冗余人员的出清,华润啤酒的利润也出现大幅改善,其净利润从2017 年的11.86 亿元径直提升至去年的43.50 亿元,期间复合增速高达24%,这也是本土啤酒企业中改善力度最大的一家。

不过,这种靠降本增效所带来的利润增长,终究还是会面临瓶颈期,可以理解为百威亚太和重庆啤酒是众多国营啤酒厂经营改善的天花板。像百威亚太,作为亚洲最大的啤酒公司,从2017年至今的费用率基本维持在30%-35%的区间,对应净利率在10%-15% 之间波动,而像重庆啤酒,在2020年嘉士伯中国并表后,过去两年的净利率也是在18% 的水平。考虑到目前青岛啤酒、燕京啤酒、珠江啤酒和华润啤酒2022 年的净利率分别达到了12%、2%、13%、12%,可能从经营改善的角度来讲,整体已经进入了中后段,唯有像燕京啤酒可能还有较大的潜力。

值得一提的是,从燕京啤酒发布的上半年盈利预告看,今年二季度也出现了因员工安置费增加带来盈利低于预期的情形,参考过往华润啤酒关厂减员的案例,公司短暂费用开支(一次性职工安置费、固定资产和存货减值等)的增加,代表了降本增效落地的提速,之后有望看到利润率的大幅抬升,这或许也是其去年年终至今股价异常强势的原因。

啤酒企业经营改善的节奏和力度 取决于公司治理

即便品牌高端化和降本增效是啤酒行业中长期发展的主旋律,但整体推进的节奏和力度核心还是取决于公司治理。

回看重庆啤酒的案例,自嘉士伯2013年控股以来,无论在力度上还是速度上,公司的改善都是史无前例的,净利率从2013年的3.00%提升至2022年的18.43%,这一数字不仅是冠绝国内啤酒厂商,即便面对亚洲啤酒巨头百威亚太也毫不逊色,后者过去6年的净利率均未超过15%。

为何嘉士伯接手重庆啤酒后会有如此快速的变化?

一方面,区别于原有地方国有企业股东求稳不冒进的心态,经济利益基本上是外资股东的惟一诉求,因此也更能大刀阔斧做出变革。比如说在提供就业岗位方面,外资的顾虑基本就不存在。类似的,对于央企华润啤酒来说,它所受到地方政府的压力也会远小于地方国资控股的啤酒公司,不然很难想象员工数量能在短短几年间锐减超一半,这也帮助公司率先迈出了变革的脚步。

另一方面,外资股东介入公司管理后,明显会把投资回报率放在首位。自嘉士伯2013 年控股重庆啤酒以来,该公司的分红比例平均达60%,而像去年的分红比例更是高达76.6%。基本上重庆啤酒账上只保留必要的现金储备,无有息负债,把经营杠杆拉满(资产负债率达71%),从而实现了高达70% 的净资产收益率。

类似重庆啤酒这种由治理改变催化经营改善的案例,还可期待华润啤酒。2018 年,华润啤酒大股东将其持有的上市公司40% 股权以243 亿港元转让给喜力集团,并拿出其中4.63亿欧元变相收购了喜力集团的中国区业务。至于接下来喜力能否借助华润的渠道优势打开市场,又或者说华润能否借助喜力的品牌完成高端化布局,就看双方的“化学反应”了。

至于另外三家老国企,包括青島啤酒、燕京啤酒以及珠江啤酒,整体仍以地方国企的步伐在推进包括产品高端化以及降本增效改革,整体节奏自然不如重庆啤酒和华润啤酒,但后续也不乏看点:比如珠江啤酒的二股东是百威英博,参考嘉士伯中国注入重庆啤酒以及喜力中国注入华润啤酒的案例,百威中国是不是也有可能注入珠江啤酒,当然这一切的前提得基于广州市国资委愿意放弃对珠江啤酒的控股权;而燕京啤酒作为一家没有丝毫外资成分的传统啤酒国企,又能否在新任董事长的带领下成功启航同样颇具看点,毕竟目前其利润改善潜力是所有啤酒上市公司中最大的。(本文提及个股仅做分析,不做投资建议。)

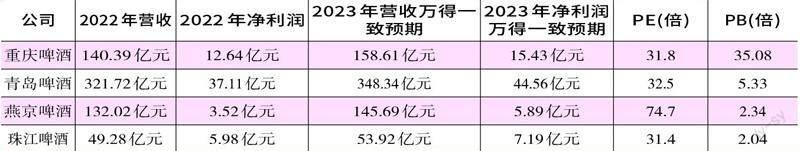

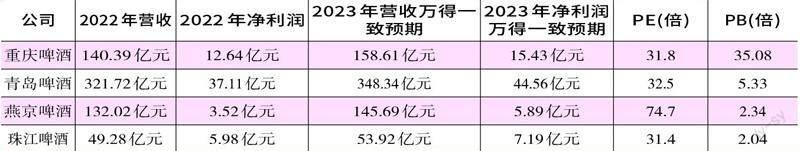

附表 相关公司财务数据一览

数据来源:Wind 数据获取时间:2023年7月20日