管理层语调是否有利于市场阅读资产减值信息

章奕玲 周波 裴至琰 王少飞

【摘 要】 当企业财务数据信息披露受到限制时,管理层往往会通过文本信息披露更多的私有信息,以帮助投资者更好地对上市公司进行估值。文章从文本分析的角度出发,基于委托代理理论和信号传递理论研究年报中的软信息(即管理层语调)能否缓解硬信息(资产减值损失)所引起的市场负面反应。研究发现:总体来说,资产减值会引起市场的负面反应,而管理层语调对资产减值所带来的市场负面反应缓解作用并不明显。但是,当公司文本信息质量较高时,即当公司有较多的分析师跟踪和高质量审计的情况下,管理层语调对资产减值所带来的市场负面反应缓解作用明显。研究结果有利于理解信息披露制度和市场监管机制的作用,对相关文献提供了有益补充。

【关键词】 文本分析; 管理层语调; 资产减值

【中图分类号】 F231.2;H030 【文献标识码】 A 【文章编号】 1004-5937(2023)11-0058-08

一、引言

公司年报是企业对外信息披露的重要组成部分之一,而年报信息可以分为数字信息和文本信息。以往学者更加关注数字信息,而非标准化的文本信息由于其难以量化而被人们所忽略。事实上,文本信息在上市公司对外信息披露中所占比重更大,表达形式也更加丰富[ 1 ]。管理层通过语言对公司的经营状况、未来展望等方面给予描述,提供更多的信息,能够帮助投资者对公司业绩和未来发展进行更加全面细致的评估,上市公司披露的文本信息对资本市场有重要信息提示。同时,文化具有语境性[ 2 ],我国属于高语境传播社会[ 3 ],人们在表达感情时往往较为间接含蓄,讲求心领神会、点到为止,而人们在倾听时也会注意揣摩讲话者的“弦外之音”,因此在我国资本市场进行文本信息研究具有重要的作用。

通过对财务报表文本信息进行研究,解读文本背后所传递的信息,可以更好地理解年报信息在资本市场的作用。一方面,年报的文本信息可以帮助管理层传递更多的私有信息[ 4 ],能帮助投资者更全面深入地了解公司的经营状况,对年报的数字信息进行补充。另一方面,由于存在代理问题和信息不对称,文本信息也可能成为管理层谋取私利操纵市场的手段,所以文本信息可能存在不同程度的“语言膨胀”[ 5 ],并且因其难以核实和缺乏可验证性而沦为“廉价交谈(cheap talk)”[ 6 ]。

基于此,本文将着重研究年报中的管理层语调对资产减值所带来的市场反应的影响。资产减值属于财务报表中的数字信息,即硬信息。一方面,以往研究表明,资产减值信息具有信息含量,会引起市场的负面反应[ 7 ],资产减值可能传递出资产贬值信息,预示着公司未来的经营状况可能恶化,从而被市场解读为一种坏消息。另一方面,资产减值也可能是上市公司清理不良资产,从而使未来的经营更加高效,未来可能会有更好的业绩,这种会计信息稳健性往往可以满足债权人等财务报表使用者的信息需求,却会有碍市场其他参与者对公司进行估值。Heflin等[ 8 ]的研究结果表明,会计稳健性降低了GAAP盈余对投资者估值的有用性,所以分析师往往预测无稳健性要求的街头盈余(street earnings)来满足投资者对估值信息的需求。因此,资产减值这一硬信息有可能使市场对公司的估值偏离其基本面,而此时管理层可能利用更多软信息,即管理层语调来传递更多信息进行估值修复。那么这种管理层语调是确实有信息含量呢还是管理层机会主义行为的表现呢?

本文基于2007—2020年我国A股上市公司样本进行实证检验,研究发现:总体而言,作为盈余组成部分的资产减值信息披露会带来市场的负面反应,管理层语调对资产减值所带来的市场负面反应没有起到缓解作用,反映出资本市场对管理层语调的可信度总体较低。但是,外部信息环境或者企业的信息质量会影响管理层语调的作用。本文发现,在有较多的分析师跟踪和较高审计质量的情况下,即当文本信息质量可信度高时,管理层语调可以缓解资产减值所带来的市场负面反应。

本文的研究丰富了文本信息和信息披露的相关研究。首先,以财务报表中的文本信息这一定性信息为焦点,通过考察管理层语调来探究其对资产减值信息披露的影响,这为管理层语调的相关研究提供了新的经验证据。其次,本文考察了管理层语调的外部信息环境影响,以往的研究大多从价值相关性视角出发来研究资产减值,但这种会计稳健性不一定符合所有投资者的信息需求,为了满足不同投资者尤其是股东的信息需求,就需要文本信息来发挥作用。本文从管理层语调的角度研究资产减值问题,拓宽了资产减值的研究视角,并进一步分析了外部信息环境,如市场信息中介和审计监督等对管理层语调和资产减值关系的影响,研究结果丰富了文本分析和资产减值研究领域的相关文献。

二、文献综述

现有文献中,一般将文本语调分为正面语调、负面语调、中性语调以及净正(负)面语调。大部分学者比较关注语调的信息含量及经济后果,他们的研究发现年报中的管理层语调有积极面,例如对公司未来业绩有预测能力,从而帮助外部投资者更好地对公司进行估值,有利于公司缓解由于创新而面临的短期业绩压力等。Demers和Vega[ 6 ]研究季度業绩说明会议中的管理层语调对公司基本面的预测作用,以及对股价及其波动性的影响,结果发现软信息即管理层语调能够预测公司基本面,并且有两个关键的信息环境因素会影响语调对股价的作用:(1)之前各期及当期可以获得的硬信息中所含的噪音;(2)语调本身的可信度。Sandulescu[ 9 ]研究了MD&A文本中披露的语调与内部人交易行为之间的关系,结果发现披露的语调越积极,内部人随后买入股票数量越多,而卖出股票数量越少,即披露语调与内部人后续的交易行为是一致的。Davis和Tran[ 4 ]研究了盈余发布会中的管理层语调,结果发现当盈余质量较低时,管理层语调与未来盈余之间的关系更加显著,并且当专有信息披露成本较高时,管理层语调能更好地预测未来盈余。赵子夜[ 10 ]研究发现,独立董事在对关联交易出具的清洁意见中存在“无过”和“有功”两种情感,与无过型意见相比,有功型意见产生了显著正面市场反应,这说明独立董事面临来自客户和监管部门的双重压力下,会在不否定的语境下借助文字情感来向市场传递信息。赵子夜[ 11 ]发现创新公司因研发投入较大、周期较长而面临短期业绩压力时,正面语调可以有效缓解公司创新而产生的短期业绩压力。基于溢出效应视角,李姝等[ 12 ]发现较积极的同行管理层讨论与分析语调有助于提高目标企业下一期创新投资水平,表明同行管理层讨论与分析语调对企业创新投资产生正面溢出效应。此外,徐凯等[ 13 ]发现管理层语调与财务危机呈负向影响,表明管理层语调具有财务危机预警作用。

年报中的管理层语调也有其消极面,由于代理问题和信息不对称问题的存在,年报中积极正面的语调也可能是出自管理层的机会主义行为,管理层可以通过增加年报阅读难度以掩盖坏消息,也可以出于利己动机而对文本信息进行操纵,即刻意夸大或者盲目乐观来进行印象管理。Huang等[ 14 ]研究了业绩发布会文本中的管理层语调与投资者反应之间的关系,在盈余发布会文本中的超常正向语调预示着负的未来盈余和现金流量,并且在业绩发布时会对股票收益率产生正向影响,但是在一到两个季度之后则会产生滞后的负向影响,这些结果说明管理层在进行语调管理从而混淆投资者对公司基本面的认识。Larcker等[ 15 ]研究了盈余电话会议文本信息,发现有财务舞弊嫌疑的公司更多地提及常识性知识,而较少提及股东利益,并且会在盈余电话会议中使用较多的正面词汇和较少的负面词汇。曾庆生等[ 1 ]发现我国上市公司年报存在语调管理行为,即年报语调越积极,公司管理层在年报公布后卖出股票数量越多,净买入股票数量越少。此外,张程等[ 16 ]研究发现,在年报公布后发生了内部人减持行为的公司中,年报语调越积极,内部人减持行为发生后市场会在短期内给予负面的反应。

上述研究对理解管理层语调的经济后果提供了有益的经验证据,但是管理层语调是否能够缓解上市公司披露的资产减值信息所带来的市场反应,还有待实证检验。资产减值作为会计盈余中的临时性成分,代表了一种会计稳健性,这往往使投资者在对上市公司进行估值时面临挑战。资产减值是非经常性项目,并且其所传达出的信息存在模糊不清的现象。一套会计准则往往并不能同时满足不同报表使用者的不同信息需求,在定量信息披露受到限制时,拥有公司内部私有信息的管理层有动机通过文本信息来传递更多的信息,以帮助投资者更好地对公司进行估值。理性积极的文本语调可以起到向投资者传递信号的作用,然而由于代理问题和信息不对称问题的存在,盲目积极的文本语调则可能反映管理层的机会主义行为。因此,剖析管理层语调与资产减值之间的关系对理解资本市场估值行为有重要作用。

三、研究假说

(一)资产减值所引起的市场反应

公司计提资产减值的金额会直接影响当期的会计盈余、所有者权益,而且对短期投资、应收账款等流动性资产计提减值准备也会降低企业的流动资产余额。所以说,计提的资产减值准备反映了企业的整体经营状况,投资者会根据财务信息披露的资产减值相关信息对公司进行估值。以往研究表明,資产减值信息往往带来的是市场的负面反应[ 17-19 ],即计提资产减值向市场传递了资产贬值的坏消息,市场对资产减值给予负面评价。因此,基于以上分析提出如下假说:

假说1:作为盈余组成部分的资产减值信息披露将带来市场的负面反应。

(二)资产减值、管理层语调与市场反应

相较于财务数字信息,文本信息具有更大的弹性,所传递出的信息更加微妙,在财务报表中所占的比重也较大。尤其是在我国这样的高语境国家[ 2 ],阅读财务信息更加强调“听鼓听声,听话听音”,也就是说投资者在阅读上市公司披露的财务报表信息时,还应关注文本信息所透露出来的弦外之音。管理层可以通过文本信息这一类软信息来帮助投资者更好地解读上市公司披露的财务信息,从而帮助投资者更准确地对公司进行估值。以往研究也证明了管理层语调具有信息含量,能够为投资者提供增量信息[ 4,20-21 ]。不仅如此,管理层通过文本信息反映出来的乐观语调还可以帮助上市公司缓解因创新而面临的短期业绩压力[ 11 ]。这些都体现了管理层语调在上市公司信息披露中所起到的积极正面作用。同样,资产减值信息是定量的财务数字信息,其作为会计盈余中的暂时性成分,可能影响投资者对公司进行估值,管理层语调所传递的增量信息可以帮助投资者更好地进行估值。

由于上市公司管理层与外部投资者之间存在信息不对称问题和代理问题,乐观的语调也可能是管理层的机会主义行为,管理层可能利用积极语调来掩盖坏消息。管理层语调对资产减值所带来的市场反应的影响还有待实证研究。

综上所述,如果管理层语调具有增量信息并且可信度强,那么就可以缓解资产减值所带来的市场负面反应,而如果管理层语调是出于管理层的机会主义行为,那么理性的投资者对这种积极的语调毫无反应。因此,本文提出如下假说:

假说2a:管理层语调可以缓解资产减值带来的市场负面反应。

假说2b:管理层语调对资产减值带来的市场负面反应没有缓解作用。

(三)资产减值、管理层语调、分析师跟踪与市场反应

由于上市公司管理层与外部投资者之间存在信息不对称和代理问题,所以管理层语调的可信度可能存在一定质疑。追究法律责任、外部监督和市场信息中介等因素和制度安排,无疑将有助于形成更加良好的信息环境,从而促使管理层披露可信的文本信息。

分析师在资本市场中作为信息中介,具有金融和财务方面的专业知识,可以帮助外部投资者更好地解读上市公司发布的各类信息,以减少信息不对称的程度。存在信息不对称的情况下,分析师等作为资本市场中的信息中介就起到了非常关键的作用。与普通的个人投资者相比,分析师具有更多的财务知识和投资能力,能够利用自身的专业知识来解读上市公司披露的各类信息,同时也能帮助投资者搜集和整理信息,并基于这些信息作出预测,投资者可以参考分析师发布的各类研究报告来作出投资决策。分析师的信息挖掘和信息解读可以使投资者将更多信息融入股票价格中,改变管理层语调对资产减值所带来的市场负面反应。

分析师对上市公司的跟踪也在一定程度上形成了对公司内部管理层的监督。由此可知,分析师跟踪可以削弱信息不对称和代理问题,从而可使管理层对年报语调的酌情权形成制衡作用,限制管理层信息披露利己偏差的动机和行为,其夸大或操纵的动机和空间会相对较少。那么管理层语调中应该存在更多真实的信息含量,能够为投资者提供增量信息,从而达到估值修复的作用,改变管理层语调对资产减值带来的市场负面反应。因此,本文提出以下假说:

假说3:在有较多分析师跟踪的情况下,管理层语调可以缓解资产减值所带来的市场负面反应。

(四)资产减值、管理层语调、审计质量与市场反应

由于存在信息不对称和代理问题,管理层有动机操纵年报中文本信息語调来影响投资者决策,并且文本信息比财务数字信息有更大灵活性和操纵空间,管理层能够以更加隐蔽的方式达到自身目的。但是,由于存在第三方独立审计的监督,管理层会权衡通过文本信息发出积极语调所带来的成本和收益,所以,第三方独立审计的监督可以在一定程度上有效抑制管理层利用文本信息进行操纵的空间。第三方独立审计的产出表现为审计质量。在以往文献中,审计质量的高低往往以是否为“十大”审计来进行划分。如果上市公司所聘请的会计师事务所综合排名越高,那么可以认为事务所的独立性越高,审计质量也会越高。较高的审计质量可以增强会计信息的信息含量,同时证明有较高的信息透明度。总之,由“十大”审计的财务报表会计信息质量有保证,从而可以认为上市公司的外部信息环境较好,其文本信息的可信度往往也较高。因此,本文提出如下假说:

假说4:与“非十大”审计的企业相比,“十大”审计的企业管理层语调可以缓解资产减值所带来的市场负面反应。

四、研究样本与研究模型

本文选取2007—2020年我国A股上市公司作为研究样本(我国从2007年1月1日起开始实施新会计准则,而新旧会计准则中关于资产减值计提有较大的变动)。此外,本文对样本数据进行了如下处理:(1)删除金融保险行业的公司;(2)删除其他变量观测值存在缺失的样本。本文所需上市公司年报文本来自新浪财经网页,其他数据均来自CSMAR数据库。为消除极端值的不利影响,本文对所有连续型变量进行了上下5%分位值Winsorize处理,经过处理,共得到30 371个样本。

(一)变量定义

1.被解释变量

被解释变量CAR是股票累计超额收益率。本文采用事件研究法,并且采用市场模型法来计算正常收益率。事件研究法的计算步骤如下:(1)确定事件日、事件窗口和估计窗口。本文计算CAR是以年报公告日为事件日,分别选取了[-1,1]和[-2,2]两个窗口作为事件窗口,选择(-200,-20)作为估计窗口来估计?茁值。(2)估计正常收益率。正常收益率是指假设所研究的事件没有发生时的收益率。常见的计算方法有市场模型法、均值调整法和市场调整法。本文使用的是市场模型法。市场模型如下:Rit=?琢i+?茁iRim+?着it。其中,Rim是市场收益率,市场收益率采用的是沪深A股和创业板市场考虑现金红利再投资的综合日市场回报率(流通市值加权平均法);Rit是个股收益率,个股收益率采用的是考虑现金红利再投资的日个股回报率。利用估计窗口的Rim和Rit来计算一般情况下的?琢i和?茁i的估计值,然后将事件窗口内实际的市场收益率代入上述等式中,计算所得的个股收益率即为该事件窗口内的正常收益率。(3)计算股票超额收益率。用事件窗口内的个股实际收益率减去估算的正常收益率,即为股票超额收益率。(4)计算累计超额收益率。累计超额收益率即为事件窗口内每天的超额收益率的总和。

2.解释变量

(1)资产减值损失

解释变量WDPS是标准化后每股资产减值损失,即以当期计提的资产减值损失除以总股本,得到每股资产减值损失。为消除量纲的影响,用当期期初开盘价(即当年年初股票开盘价)进行调整处理。

(2)管理层语调

解释变量TONE是年报中的管理层语调。在衡量管理层语调时,本文采用Python开放源“jieba”中文分词模块对文本进行自动分词,然后统计词频。本文采用Loughran 和McDonald[ 20 ]的金融情感词汇列表,先用有道词典和金山词霸对英文词汇进行翻译,若一个英文词汇对应多个中文单词,则全部予以保留。最终词汇列表包括了22 549个消极词汇,5 934个积极词汇和1 363个停用词(即“的”等无实际意义和情感的词汇)。本文参照汪昌云和武佳薇[ 22 ]的方法度量管理层语调:TONE=(POS-NEG)/(TOTALWORDS)。其中,POS代表某上市公司某年公布的年报中积极词汇出现的次数,NEG代表某上市公司某年公布的年报中消极词汇出现的次数。TOTALWORDS代表年报中的总词汇数。此外,本文还将管理层语调设置成虚拟变量TONE_DUM,即若某上市公司某年公布的年报语调高于同年同行业水平的中位数,取1,反之则取0,并在稳健性检验中检验该种方法衡量语调的实证结果。

(3)分析师跟踪

分析师跟踪ANALYST的衡量方法参考了陈钦源等[ 23 ]的方法,对上市公司发布盈余预测的证券分析师人数取自然对数。

(4)审计质量

审计质量AUDIT以是否“十大”审计来进行衡量,依据中国注册会计师协会对会计师事务所的综合排名,排名越靠前,审计质量越高。是否“十大”审计客户为虚拟变量,若公司是由前十大审计,AUDIT取1,否则取0。

除了上述变量,本文参考林乐等[ 5 ]的研究选取了控制变量,具体变量定义如表1所示。

(二)模型设计

为验证假说1,本文构建了以下模型检验资产减值所带来的市场反应。

为验证假说2,在模型(1)中引入交乘项TONEi,t×WDPSi,t检验年报文本信息中的管理层语调是否能够缓解资产减值所带来的市场负面反应。

为了验证假说3,在模型(2)中引入分析师跟踪(ANALYST)进行分组回归检验有较多的分析师跟踪的情况下,管理层语调是否可以缓解资产减值所带来的市场负面反应。为了验证假说4,在模型(2)中引入审计质量(AUDIT)进行分组回归检验与“非十大”审计相比,“十大”审计的公司管理层语调是否可以缓解资产减值所带来的市场负面反应。

五、实证分析

(一)描述性统计分析

表2为变量的描述性统计。从表2可见,CAR[-1,1]和CAR[-2,2]的均值分别为-0.004和-0.003,中位数都是-0.006。WDPS的均值为0.003,中位数为0.001,最小值为-0.009,最大值为0.022,说明不同公司计提的资产减值损失水平差异较大,且总体呈右偏。公司年报语调均值为0.009,中位数为0.010,最小值为-0.004,最大值为0.017,这表明我国上市公司年报语调偏积极。此外,其他变量与已有研究的描述性统计保持一致。

(二)实证结果

1.资产减值引起的市场反应

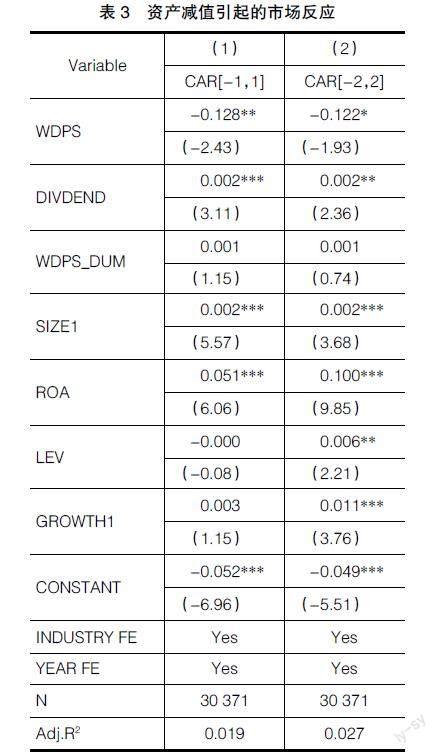

表3列示了模型(1)的回归结果。在控制了影响市场反应的相关因素后,标准化后每股资产减值损失(WDPS)与累计超额收益率CAR[-1,1]和CAR[-2,2]的参数估计值分别为-0.128和-0.122,分别在5%和10%水平上显著,从而验证了研究假说1,即作为盈余组成部分的资产减值信息披露将会引起市场的负面反应。其他控制变量的回归结果与以往的研究结果基本一致。

2.资产减值、管理层语调与市场反应

为了检验假说2a和2b,本文通过年报语调与资产减值损失的交乘项(TONE×WDPS)与CAR[-1,1]和CAR[-2,2]进行回归分析,表4列示了模型(2)的实证检验结果。其中,表4列(1)和列(2)是年报中管理层语调与资产减值损失的交乘项(TONE×WDPS)的检验结果,而表4列(3)和列(4)是将年报中管理层语调设置成虚拟变量TONE_DUM,若某公司某年年报中管理层语调高于该年同行业中位数水平取1,否则取0,即采用替代变量所检验的实证结果。可以看到,交乘项(TONE×WDPS)和交乘项(TONE_DUM×WDPS)的回归系数不显著,这说明年报中的管理层语调对资产减值信息所带来的市场反应并没有明显的缓解作用,这可能是由于在总体样本研究下,资本市场的信息环境较差,年报净正面语调是出于管理层的机会主义行为,净正面语调存在盲目乐观的可能。因此,表4的研究结果支持了假说2b,即年报语调的可信度不够,可能是出自管理层的机会主义行为,所以市场未对此做出反应。

3.资产减值、管理层语调、分析师跟踪与市场反应

为了检验假说3,本文通过在模型(2)中引入分析师跟踪(ANALYST)进行分组回归来检验有较多的分析师跟踪的情况下,管理层语调是否可以缓解资产减值所带来的市场负面反应。按照分析师跟踪数量的行业、年度中位数,将样本公司分为分析师跟踪数量多(ANALYST_HIGH)和分析师跟踪数量少(ANALYST_LOW)进行分组检验。可以看到,TONE×WDPS的回归系数在表5列(1)和列(2)中,即分析师跟踪数量多组中均显著为正。因此,表5的实证检验结果支持了假说3,即在有较多的分析师跟踪的情况下,管理层语调可以缓解资产减值所带来的市场负面反应,说明年报中的管理层语调发挥作用确实有赖于外部的信息环境。

4.资产减值、管理层语调、审计质量与市场反应

为了验证假说4,在模型(2)中引入审计质量(AUDIT)进行分组回归来检验与“非十大”审计相比,“十大”审计的公司管理层语调是否可以缓解资产减值所带来的市场负面反应。按照中国注册会计师协会对会计师事务所的综合排名,将样本公司分为“十大”会计师事务所审计公司(BIG10)和“非十大”会计师事务所审计公司(NON-BIG10)进行分组检验。可以看到,TONE×WDPS的回归系数在表6列(1)和列(2)中均显著为正。因此,表6的实证检验结果支持了假说4,即与“非十大”审计的企业相比,“十大”审计的企业管理层语调可以缓解资产减值带来的负面市场反应。

六、结论

上市公司计提资产减值损失是一种会计稳健性的体现,但对于上市公司股东来说,资产减值是会计盈余中的临时性成分,使得会计盈余持续性和平滑性变差。因此,在定量信息披露受到限制的情况下,为了满足股东信息需求,上市公司管理层会利用文本信息来向市场披露更多信息。但因为文本信息具有更大的灵活性,管理层拥有更大的酌情权,所以文本信息也可能成为管理层出于利己主义进行操纵的工具。这就要求加强和完善年报中文本信息的披露,同时优化外部信息环境,提升第三方的市场中介功能和监督功能,从而约束管理层的机会主义行为,使文本信息能更好地帮助管理层传递信息,发挥其积极一面。本文从文本信息出发,研究了企业资产减值信息的市场反应,研究结果对完善上市公司信息披露、提升证券监管能力、营造良性的信息披露环境等都具有较好的实践指导意义。

【参考文献】

[1] 曾庆生,周波,张程,等.年报语调与内部人交易:“表里如一”还是“口是心非”?[J].管理世界,2018,34(9):143-160.

[2] HALL E T.Beyond culture[M].Anchor Books,1976.

[3] HALL E T,HALL M R.Understanding cultural differences[M].Intercultural Press,1989.

[4] DAVIS A K,TRAN N.Earnings quality,proprietary disclosure costs and managers' use of disclosure tone to signal future performance[R].Working Paper,2012.

[5] 林樂,谢德仁.投资者会听话听音吗:基于管理层语调视角的实证研究[J].财经研究,2016,42(7):28-39.

[6] DEMERS E A,VEGA C.Linguistic tone in earnings announcements:news or noise?[R].FRB International Finance Discussion Paper,2011,951.

[7] 步丹璐,葉建明.《资产减值》的经济后果:基于新旧会计准则比较的视角[J].中国会计评论,2009,7(3): 315-328.

[8] HEFLIN F,HSU C,JIN Q.Accounting conservatism and street earnings[J].Review of Accounting Studies,2015,20(2):674-709.

[9] SANDULESCU P M.Insiders' incentives of using a specific disclosure tone when trading[J].Studies in Communication Sciences,2015,15(1):12-36.

[10] 赵子夜.“无过”和“有功”:独立董事意见中的文字信号[J].管理世界,2014(5):131-141.

[11] 赵子夜.纸上谈兵:文字情感是否影响公司创新[R].工作论文,2018.

[12] 李姝,杜亚光,张晓哲.同行MD&A语调对企业创新投资的溢出效应[J].中国工业经济,2021(3):137-155.

[13] 徐凯,李东阳,江宇.基于MD&A文本分析的上市公司财务危机预警研究[J].会计之友,2022(17):88-95.

[14] HUANG X,TEOH S H,ZHANG Y.Tone management[J].The Accounting Review,2014,89(3):1083-1113.

[15] LARCKER D F,ZAKOLYUKINA A A.Detecting deceptive discussions in conference calls[J].Journal of Accounting Research,2012,50(2):495-540.

[16] 张程,曾庆生,梁思源.市场能够甄别管理层的“靖言庸违”吗:来自年报语调与内部人交易的经验证据[J].财经研究,2021,47(4):154-168.

[17] 李姝,黄雯.长期资产减值、盈余管理与价值相关性:基于新会计准则变化的实证研究[J].管理评论,2011,23(10):144-151.

[18] BARTOV E,LINDAHL F W,RICKS W E. Stock price behavior around announcements of write-offs[J].Review of Accounting Studies,1998,3(4):327-346.

[19] 吴秋生,杨华.资产减值准备计提与股价崩盘风险[J].会计之友,2019(9):19-25.

[20] LOUGHRAN T,MCDONALD B.When is a liability not a liability? Textual analysis,dictionaries,and 10-Ks[J].The Journal of Finance,2011,66(1):35-65.

[21] LI F.The information content of forward-looking statements in corporate filings-Ana ve bayesian machine learning approach[J]. Journal of Accounting Research,2010,48(5):1049-1102.

[22] 汪昌云,武佳薇.媒体语气、投资者情绪与IPO定价[J].金融研究,2015(9):174-189.

[23] 陈钦源,马黎珺,伊志宏.分析师跟踪与企业创新绩效:中国的逻辑[J].南开管理评论,2017,20(3):15-27.