投资性房地产的确认、计量与盈余管理

徐卓玉

【摘 要】随着公允价值运用的发展,2014年发布的新准则规范了公允价值计量和披露,拓展了公允价值计量的应用范围。随着经济的稳步发展,上市公司采用投资性房地产进行盈余管理已成为一种普遍现象。论文论述了投资性房地产公允价值的计量及其盈余管理的相关理论,分析了投资性房地产公允价值计量模式转变对于上市公司财务绩效的影响,同时以新城控股为例,具体分析了该上市公司投资性房地产计量模式的选择及其变更因素以及对其财务绩效造成的影响。通过对新城控股案例的分析,揭示上市公司变更会計政策的原因,找到准则与监管中盈余管理的空间,提出了一些针对性的建议。

【关键词】投资性房地产;公允价值计量;盈余管理

【中图分类号】F299.23【文献标志码】A【文章编号】1673-1069(2023)05-0116-03

1 研究意义

市场环境的局限性是上市公司将投资性房地产的后续计量模式确定为成本模式的根本缘由,也是我国目前和未来进一步运用公允价值计量模式的巨大障碍。当前,我国房地产市场仍不够成熟、相关法律法规也并不完善、资产评估体系也不够健全,基于此,公允价值计量的缺陷为企业盈余管理提供了空间。考虑到这些无法控制的因素,在公允价值计量时,很大程度上会出现因各种人为主观因素而产生的误差。此外,由于公允价值计量对企业利润表会产生较大影响,因此企业决策层与管理层在某些特定情况下,为了吸引投资,可能会采用一些盈余管理手段,例如,通过公允价值计量,影响金融工具当期损益的部分,其效果非常明显。为进一步规范公允价值的计量,限制盈余管理的行为,本文重点聚焦于公允价值计量模式下的盈余管理行为的实际情况,分析公允价值计量对新城控股的盈余管理行为所造成的影响。

2 投资性房地产相关理论基础

2.1 投资性房地产概述

2.1.1 投资性房地产的概念

投资性房地产是指一种为赚取租金或资本增值,或二者兼有而持有的房地产。但无论持有投资性房地产的目的是赚取租金还是资本增值,该房地产必须为企业自身所持有。如果企业租入房产后再将其转租,其赚取租金差价的行为属于营业收入,但该房产不为企业所有,本身不属于企业资产,更不得计入“投资性房地产”。

2.1.2 投资性房地产的计量

第一,成本计量模式。投资性房地产的成本计量模式是指投资性房地产的后续计量采用类似于固定资产与无形资产的计量模式,计提相关折旧与减值准备。成本计量模式,要求资产按其取得或交换的实际交易价格入账,并且入账后账面价值在该资产存续期内一般不再作调整,在忽略公允价值变动损益时能够较为客观地反映所测资产的现时成本,以此来显示会计信息的可靠性和可验证性。第二,公允价值计量模式。在公允价值计量下,资产和负债应按照在公平交易中,信息对称的交易双方自愿进行资产交换或负债清偿的金额计量。在公允价值计量模式下,公允价值的变动将直接影响当期损益:其折旧、减值或土地使用权摊销价值直接反映在公允价值变动中,并通过“公允价值变动损益”对企业利润表产生影响,而不再单独计提。简而言之,就是按照市价计量,涨价产生收益,跌价则记为损失。第三,两种计量模式的转换。企业可以选择成本计量模式或公允价值计量模式二者其一进行后续计量,但二者不得同时采用。在采用公允价值计量模式对投资性房地产进行后续计量时,必须存在活跃市场使投资性房地产的公允价值能够持续可靠地获得。因此,若存在活跃市场,则可以选择成本计量模式或公允计量模式;若不存在活跃市场,则只能采用成本计量模式。在会计信息质量要求中可比性的前提下,企业对于投资性房地产的计量模式一经确定则不得随意更改。

2.2 盈余管理概述

2.2.1 盈余管理的概念

盈余管理是指基于会计准则与相关法律法规,管理层出于一定目的对企业财务报告进行控制,进而至少不损害公司利益的行为。

2.2.2 盈余管理的方式

第一,应计利润调整。大多数是通过调整坏账准备、资产减值损失等,例如,公司出于上述某种动机,选择多提或少提坏账准备,进而获取目标业绩。通常国内上市公司运用较多的方式是,前几年尽量多提资产减值损失,再在以后期间转回,转回当年常常能实现盈利。当然,长期资产减值不允许转回的情况,则不包含在此类方法中。第二,会计政策调整。会计政策调整会对公司盈余产生较大影响,例如,投资性房地产后续计量模式的变更,就是上市公司盈余管理的一种方法,但此方法并不常用。因为一般按照准则规定,会计政策不能随意或频繁地变更,况且在变更当年还需及时披露,追溯调整会计报表,因此并不如第一种方式常用。第三,关联交易调整。关联交易可以降低销售成本,提高资源配置率,但由于交易受上市公司控制,因此通常被作为一种盈余管理的方式,上市公司会根据自身需要构建交易系统,进而达到盈余管理的目的。

3 投资性房地产后续计量模式现状及影响模式选择的原因

3.1 国内上市公司投资性房地产计量模式转换现状

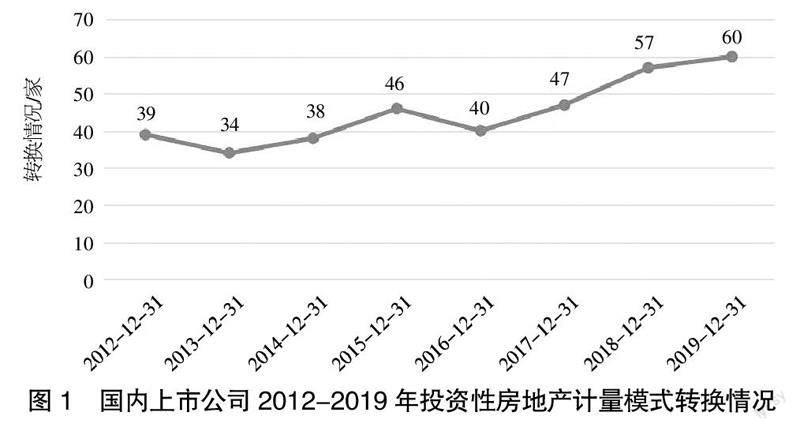

由图1可知,即使在会计准则更新的情况下,采取会计政策变更的国内上市公司数量也很少,因此并不能明显体现出其发展趋势与规律。即便在2014年公允价值准则颁布后,也并未出现显著的数量变化,因此,在国内现行市场经济体制下,公允价值的运用与推广还有很大的空间,缺乏准则规范并不是其决定因素。

3.2 影响上市公司后续计量模式选择的原因

3.2.1 计量模式的成本

选用公允价值计量模式的上市公司,期末需要对所持有的投资性房地产账面价值进行重新评估,由于会计信息及时性与可靠性的要求,上市公司在高价聘请专业资产评估机构对投资性房地产的公允价值进行评估时会负担相应的成本,因此将增加上市公司对外的评估费用,对企业当期造成财务压力。

3.2.2 利润最大化原则

基于利润最大化原则,在成本计量模式下,投资性房地产出售时所得收益可以一次转入当期利润。而公允价值计量模式下,由于国内房地产市场的不稳定性,进而大量增加投资性房地产的账面价值,起到修饰财务报表的作用,有利于吸引外部资本。

3.2.3 融资结构的影响

在公允价值计量模式下,融资时可以较大程度上提高融资能力,进而在经济环境收紧和行业竞争日益激烈的背景下,为公司带来稳步发展和新的利润增长点。采用公允价值计量模式不仅可以修饰利润表,还可以降低资产负债率,进而促进企业偿债能力的增长,从而有助于企业打开外部融资,促进融资结构的完善。

4 新城控股公允价值计量模式下的盈余管理行为

4.1 新城控股投资性房地产对盈余管理的影响

新城控股于2011年起就购置了投资性房地产,但一直未转换其计量模式,而直至2015年B转A时,才选择以公允价值计量模式。

4.1.1 新城控股的公允价值损益占比

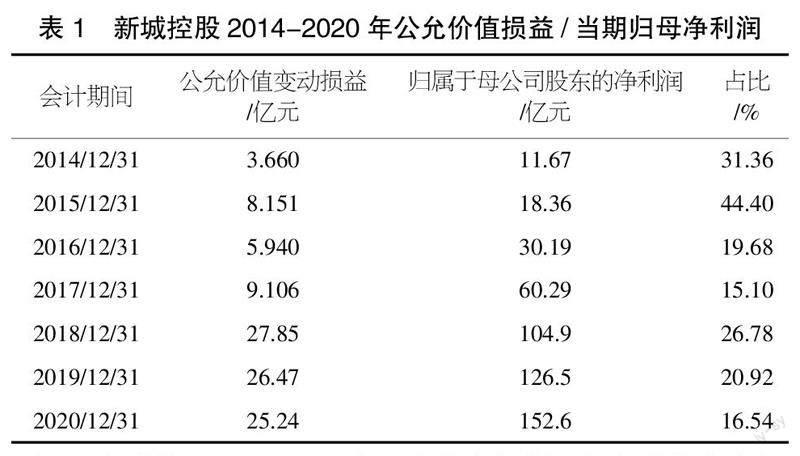

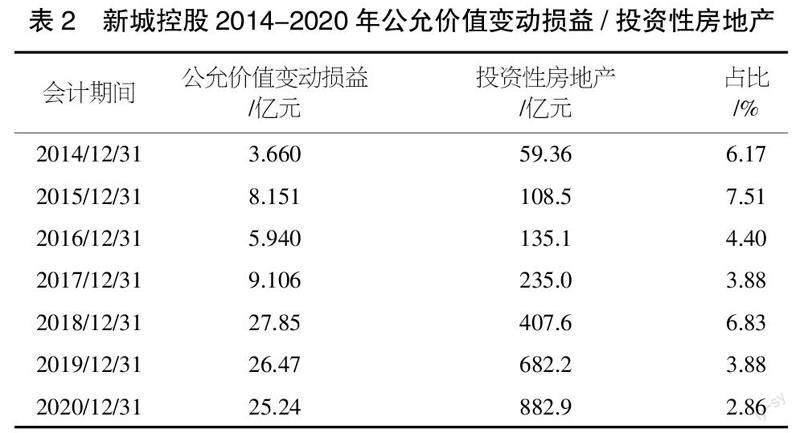

由表1、表2可知,从增量上看公允价值变动损益确实在A股中比较突出,公允价值变动对归母净利润的贡献率处于最低水平。以后随着租金收入的上涨,公允价值变动损益将成为归母净利润的重要组成部分,投资性房地产的占比提升成为常态化现象。2015年会计政策变更后,公允价值变动对净利润的贡献率水平显著上升,说明由成本计量模式转变为公允价值计量模式对净利润的影响较大。公司采用公允价值计量后,原有的投资性房地产的折旧额减少,致使账面上的营业成本显著下降,因而提高了公允价值变动对归母利润的贡献率。

4.1.2 新城控股盈余管理对其财务绩效的影响

新城控股2014-2015年投资性房地产变化如表3所示。

由表4可以得出,随着投资性房地产的增加,净利润在计量模式变更后出现了一定程度的变化。2014年公司尝试配置投资性房地产,获得了投资收益率的改善,进而管理层在战略上作出初步调整。2015年,公司由B转A,为公司顺利上市取得保证,需要释放利润,同年双轮驱动发展战略的确立,使得当年公允价值计量模式转换对净利润的影响率达到最大。

新城控股净利润与销售净利率受会计政策变更的影响都很大,尤其新城在2015年于A股上市后,投资性房地产的占比不断上升,对新城的盈利模式影响最大,起到了帮助新城融资上市的作用。随后,新城双轮驱动模式发展,投资性房地产占比增长,其计量模式转换前后差异逐渐显现出来。因此,通过变更会计政策进行盈余管理对新城的财务绩效起到一定的修饰作用,但房地产企业的不确定性决定,公允价值变动单边向下时,预计会对公司的盈利造成一定的负面影响,可以说收益与风险并行。

4.2 研究的结论

由于公司在B转A时对投资性房地产采用公允价值计量模式,公允价值变动损益计入非经常性损益,而与实际生产经营无关,进而提高了营业收入与净利润。随着公司自持物业的比重增长,公允价值对公司净利润的影响不断增长,即使新城的租金收入及物业管理费用每年都大幅增长,但公司已有的吾悦广场的运营仍受城镇化进程、居民可支配收入水平、房地产市场调控政策和景气程度等因素的影响,若上述因素发生重大不利变动,公司以公允价值计量的投资性房地产的价值也会随之向下波动,计入当期损益的公允价值变动收益也会相应减少,在当前房价持续上升的趋势下,客观上公司盈利可以得到提前确认,但却加大了新城业绩的后续波动性。

5 投资性房地产计量模式变更的改进建议

5.1 完善相关会计准则及规范

對于投资性房地产出现的公允价值变动损益,不再计入利润表,而计入所有者权益“其他综合收益”,避免影响企业利润,进而杜绝企业利用投资性房地产进行盈余管理的行为。对采用成本模式进行后续计量的企业,应披露与公允价值计量的差异。同时,当以公允价值计量时投资性房地产转为存货,应当予以追溯调整,避免随意变更资产形式而进行盈余管理。

5.2 确立统一的公允价值计量信息平台

我国尚未建立统一的公允价值计量信息平台,这将直接影响会计信息的可靠性,为管理者操纵利润创造基础。因此,可以建立统一的公允价值信息平台,降低公允价值评估成本,这将对公允价值在国内的广泛应用起到推动作用。同时,作为公允价值计量平台,可将全国范围内的房地产按照市级划分,依据地理位置、市场活跃程度、建筑面积等因素进行综合、科学的评估,并进行相应的披露,使全国范围内的投资性房地产的交易公开、透明。

5.3 加强规范信息披露

在计量投资性房地产公允价值时,若使用独立的第三方机构进行专业评估,可以得到更可靠的数据,在一定程度上提高会计信息的可靠性,避免管理者在核算时出现过度的盈余管理行为。同时,应要求公司在报表中披露房地产的租金、租赁合同、面积、初始价值等,并对具体的评估方法进行进一步说明。投资性房地产的公允价值计量时,若获得的账面价值越大,管理者可进行操控的信息就越多,越容易造成企业财务信息缺乏真实性和可靠性,因此加强规范信息披露制度有利于获得与投资性房地产相关的重要信息。

【参考文献】

【1】黄秋英.我国投资性房地产会计处理问题研究[J].商讯,2021(04):25-26.

【2】向未名.投资性房地产计量模式变更的财务影响——以金地集团为例[J].现代商业,2020(26):163-165.

【3】郭颖颖.投资性房地产后续计量模式选择研究——以飞马国际为例[J].中国乡镇企业会计,2020(07):15-18.

【4】闵志慧,李芳菲.投资性房地产公允价值计量模式对企业财务绩效的影响——以江苏中南建设集团为例[J].财务管理研究,2020(11):60-63.

【5】李芳菲.投资性房地产公允价值计量对企业财务绩效的影响——以上海贝岭股份有限公司为例[J].中小企业管理与科技(中旬刊),2020(06):70-71.

【6】钟文艺.商业投资性房地产计量模式变更的问题研究——以M企业为例[J].财富时代,2020(04):229.

【7】崔丽慧,王艳丽.投资性房地产后续计量模式选择与盈余管理研究[J].企业科技与发展,2020(06):154-155.