数字普惠金融对西北地区家庭商业保险需求影响研究

——基于CHFS与PKU-DFIIC的实证分析

周媛媛

(青海民族大学,青海 西宁 810007)

一、引言

北京大学数字普惠金融数据显示,数字普惠金融发展指数由2011年的两位数发展为2020年的三位数,在数值方面已经翻了十几番,呈现迅猛发展的势头。在商业保险方面,2014年国务院发布的《关于加快发展现代保险服务业的若干意见》中明确指出“把商业保险建成社会保障体系的重要支柱”,这表明国家层面愈发注重商业保险的发展,逐步把商业保险提升到重要地位,构建完善的社会保险保障体系。从国家统计局数据上来看,我国保险业保费收入逐年递增,由2002年的3054亿元增加到2021年的44900亿元,跃居全球第二,保险资产总额不断扩大。

二、文献综述

对商业保险影响研究主要集中在家庭、个人、社会等方面。家庭特征方面,尹志超等和刘文君在他们文章中采用相关数据库数据及相关模型对商业保险需求进行探究,发现家庭收入对家庭商业保险需求有积极影响[1-2]。个人层面,主要是从年龄、教育程度、金融知识、风险偏好等方面入手,王晓全等利用2013年和2015年的面板数据进行回归发现户主的婚姻情况、受教育状况与家庭的商业人身保险需求呈显著正相关关系[3];许洪峰认为受教育水平与商业保险需求呈正相关关系[4];代虎认为商业养老保险与风险态度呈显著正相关关系[5];秦芳等通过实证研究发现丰富的金融知识可以促进商业保险的购买[6]。

近年来,数字普惠金融一直是广大专家学者的研究热点。目前国内外已有研究主要集中在数字普惠金融对居民收入及城乡收入差距等方面。冉慧研究发现家庭数字普惠金融的发展与居民收入水平呈显著正相关关系[7];文秀等认为数字普惠金融的发展使城乡收入差距缩小[8]。

三、样本与变量说明

(一)数据来源

文章采用的数据主要来自两个方面:一方面是西南财经大学中国家庭金融调查官网公布的2019年的CHFS问卷调查的数据;另一方面是2018年、2019年北京大学数字普惠金融指数省级层面的数据。

(二)变量介绍

在进行剔除缺失值和无效样本等数据处理后,文章最终保留了2538户家庭作为研究样本。

被解释变量:将家庭商业保险需求定义为一户家庭中有一个成员拥有商业保险,则视为该户家庭具有商业保险需求。

解释变量:文章的解释变量是数字普惠金融指数,用以衡量西北地区家庭所在省份的数字普惠金融发展水平。

其他控制变量:包括家庭规模、家庭收入情况、家庭净资产、户主年龄、性别、婚姻情况、身体状况、风险态度、是否具有金融知识、社会保险等信息,数据均来自CHFS问卷调查。

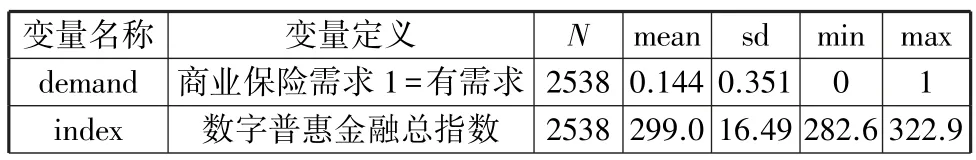

变量定义及描述性的结果见表1。对该样本,由demand的mean即家庭商业保险需求的均值可知西北地区家庭商业保险需求平均水平为14.4%,表明我国商业保险需求仍处于低水平,这与我国的实际情况相符,近年来我国保险行业发展速度很快,但与发达国家相比总体水平还较弱。

表1 描述性统计结果

续表

四、模型设定与实证结果

(一)模型设定

文章中被解释变量西北地区家庭商业保险需求是一个二值虚拟变量,有商业保险需求记为1,没有商业保险需求记为0,因此采用Probit二项选择模型作为文章构建的模型。

Pr(demand=1)=Φ(α+β1index+β2control+ε)

其中demand表示是否具有商业保险需求;index为文章的解释变量,衡量西北地区数字普惠金融发展水平的北京大学数字普惠金融指数;control为文章的控制变量,包括家庭、个人等方面;ε为随机扰动项,服从标准正态分布。

(二)实证结果

1.数字普惠金融总指数对西北地区家庭商业保险需求影响研究

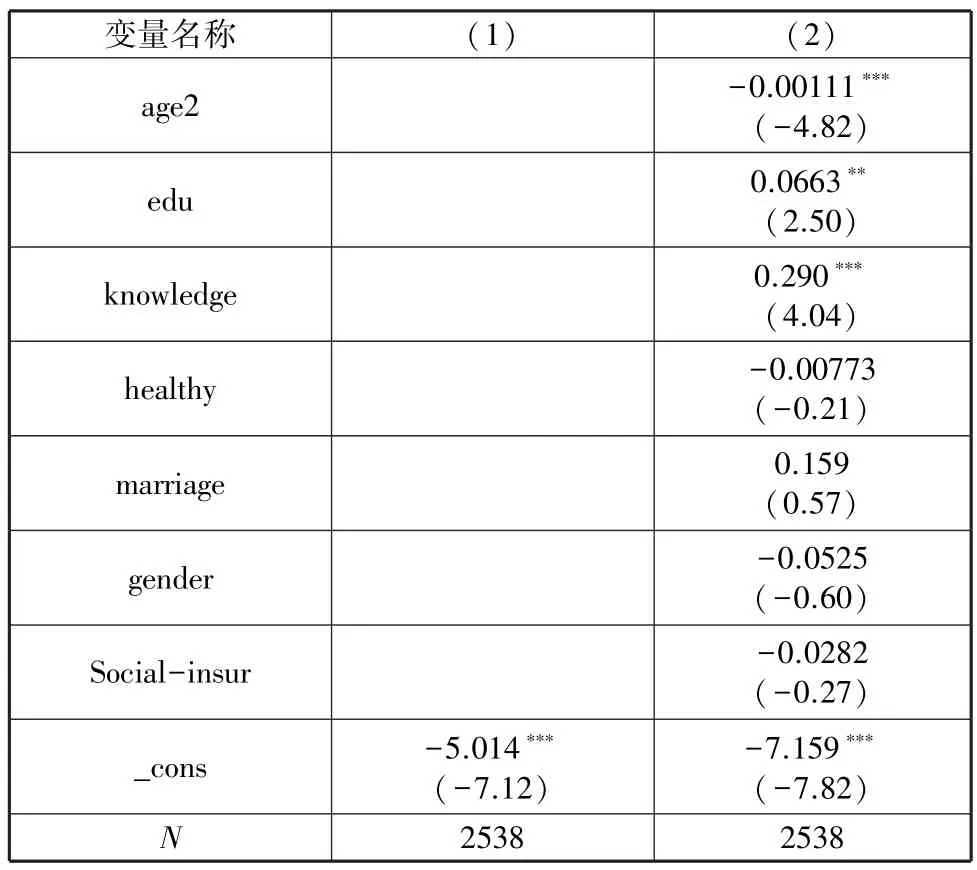

采用二值Probit模型分析数字普惠金融总指数与西北地区家庭商业保险需求影响研究。表2为样本分别加入家庭控制变量和个体控制变量进行回归的结果。

表2 数字普惠金融指数对西北地区家庭商业保险需求影响

续表

由表2回归结果发现:不管是只加入家庭控制变量,还是同时加入家庭与户主控制变量,总指数都在5%的水平上显著且系数为正,表明数字普惠金融总指数能够促进西北地区家庭商业保险需求的提升。在控制变量方面,不同的控制变量的显著性不同,家庭收入、家庭净资产、户主的年龄、金融知识水平、风险态度等都在1%的水平上显著,户主的受教育水平在5%的水平上显著,而户主的性别、婚姻情况不具有显著性。

2.数字普惠金融分指标对西北地区家庭商业保险需求影响研究

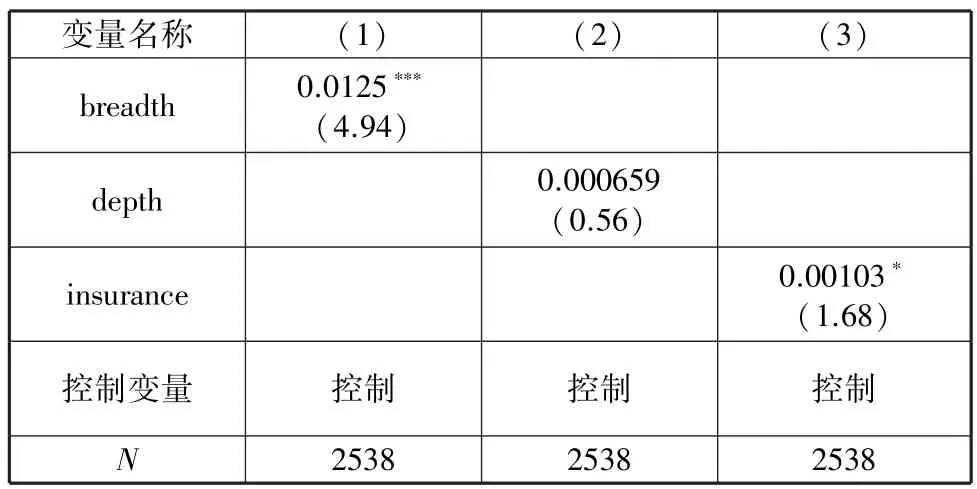

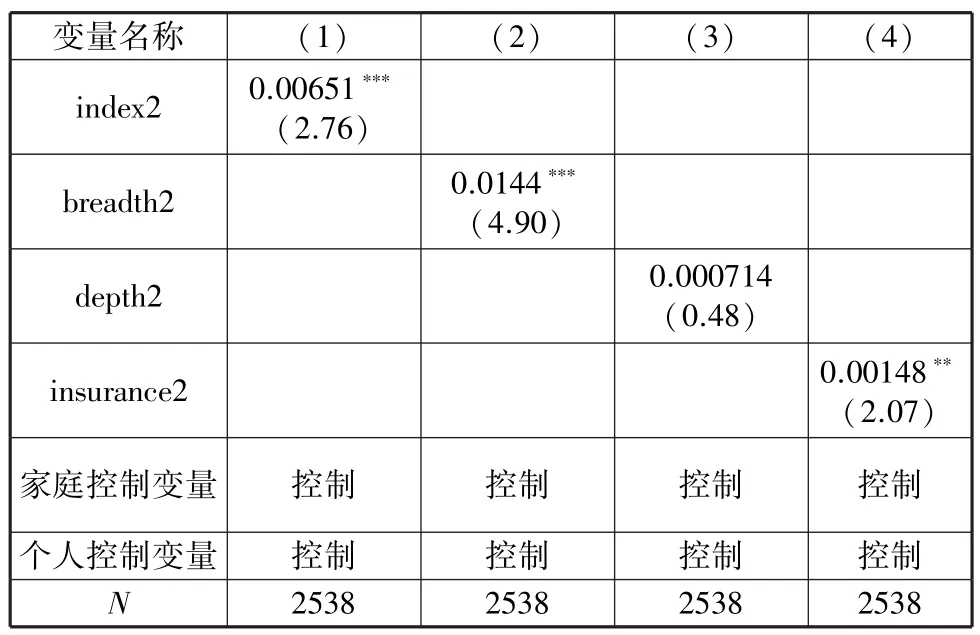

郭峰指出,北京大学数字普惠金融指数同时具有纵向和横向上的可比性,因此文章进一步研究数字普惠金融指数分指标对西北保险需求的影响[9]。如表3所示,分别加入覆盖广度指数、使用深度指数、保险指数进行回归的结果。

表3 数字普惠金融指数分指标对西北地区家庭商业保险需求影响

由表3的回归结果发现:分别以覆盖广度、使用深度和保险指数作为解释变量,其结果的显著性有所不同。在西北地区样本下,以覆盖广度指数对家庭商业保险需求进行回归,结果显示该指数能在1%的显著性水平上解释西北地区的商业保险需求并且系数为正,为促进作用。从保险指数与西北商业保险需求的回归结果来看,保险指数能在10%的水平上显著促进西北地区家庭商业保险需求。

3.内生性检验与稳健性检验

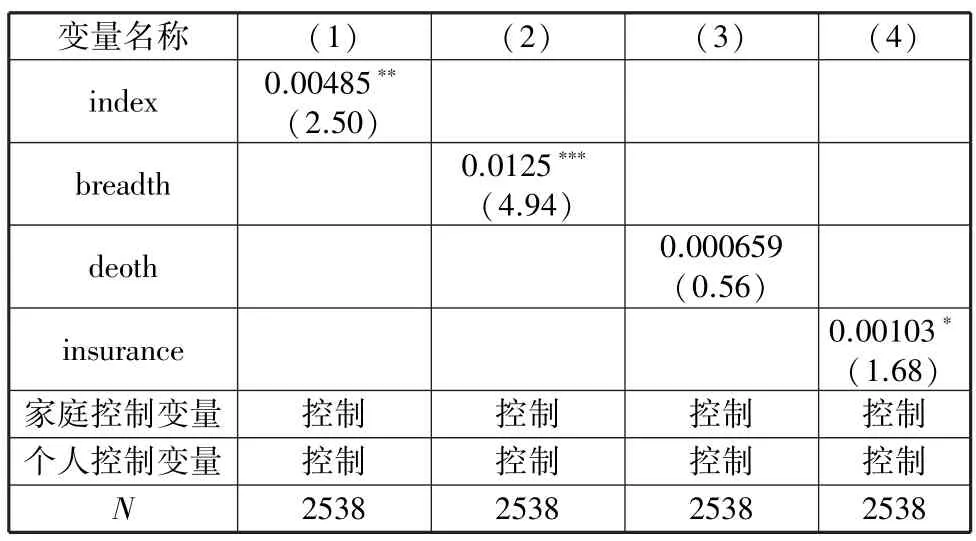

首先考虑到反向因果可能带来的内生性问题,文章采用滞后一期即2018年的数字普惠金融总指数、覆盖广度指数、使用深度指数、保险指数对2019年西北地区商业保险需求进行内生性检验,以缓解内生性问题。

由表4结果可以看到:采用滞后一期的指数进行回归发现与采用2019年的指数数据在显著性方面没有较大变化,从而缓解了因反向因果而造成的内生性问题。

表4 滞后一期数字普惠金融对西北地区家庭商业保险需求影响

考虑到遗漏变量等可能带来的内生性问题,文章选取“受访者所在省的省会与杭州的距离”作为数字普惠金融发展水平的工具变量。

由表5可以看到,(1)和(2)分别为引入工具变量第一阶段和第二阶段的回归结果。第(1)列中显示第一阶段的F值很大,选取的工具变量合适。第(2)列Wald为28.51,显著性水平1%,在1%的水平上显著拒绝原假设。解决内生性问题后,index系数在1%的水平上依然显著为正,说明数字普惠金融能促进西北地区家庭商业保险需求的提升,该结果排除内生性的干扰。

表5 数字普惠金融对西北地区家庭商业保险需求影响iv-probit两阶段回归结果

在稳健性检验方面,为了避免模型选择有误,我们将Probit模型更换为Logit二值模型进行稳健性检验。如表6所示,不同指数对商业保险需求的回归结果。

表6 稳健性检验

表6回归结果表明,更换模型后,各解释变量的回归结果与原采用Probit模型的回归结果显示的系数和显著性无本质性变化。

五、结论与建议

文章利用CHFS和PKU-DFIIC实证检验了数字普惠金融对西北地区家庭商业保险需求的影响,主要得出以下几点结论。

第一,数字普惠金融发展水平可以促进西北地区家庭商业保险需求。

第二,具体来看,对西北地区而言,数字普惠金融指数的三个维度中覆盖广度指数发挥的作用最大,可能原因是西北地区相对落后,在使用深度上与东部地区有显著差距,总体水平较弱,不足以对西北地区商业保险需求产生影响。

第三,采用滞后一期PKU-DFIIC对西北地区家庭商业保险需求影响进行研究,发现总指数回归的显著性水平有所提升,说明数字普惠金融发展有长期影响作用。

根据上述结论,文章提出如下建议:第一,在发展西北地区家庭商业保险时,可以加强对数字普惠金融发展水平的重视,使西北地区居民在金融服务可获得性方面不断提升,从而缓解金融服务对经济落后地区的金融排除现象,使西北地区通过数字普惠金融的发展、金融包容性的增强等能够更加快捷地获得金融服务,从而增加家庭商业保险需求;第二,数字普惠金融发展具有长期影响,要从长远角度关注数字普惠金融发展水平,并且我国西北地区与经济发达的东部地区相比,数字普惠金融发展水平差距还是很大,其中在使用深度上差距更大,因此要进行政策倾斜解决西北地区金融服务使用深度问题;第三,总体来看,全国范围内商业保险需求水平较低,相关部门应重视商业保险的宣传。