2000—2022年我国矿产勘查驱动力变化与发展态势

杨建锋,马 腾,余 韵,张翠光,姚晓峰

(中国地质调查局发展研究中心,北京 100037)

2022年10月2日,习近平总书记在给山东省地矿局第六地质大队全体地质工作者的回信中指出:矿产资源是经济社会发展的重要物质基础,矿产资源勘查开发事关国计民生和国家安全。加强矿产资源勘查开发,保障经济社会发展所需要的矿产资源,已上升为国家高度关注的重要战略问题之一[1]。近年来,我国矿产勘查形势发生了不同以往的新变化。以2013年为转折,矿产勘查由快速发展的繁荣期进入持续下行的萎缩期,探矿权数量不断减少,矿产勘查投入逐年下降,新的找矿发现和新增查明资源储量持续减少[2]。矿产资源需求的高位运行和矿产勘查工作的持续低迷,引起担忧,不断有业界专家、政府部门管理者、矿业企业家呼吁,加强矿产勘查工作时不我待、势在必行、迫在眉睫[3-4]。

矿产勘查是一种高风险性、先行性和基础性的生产经营活动。从全球来看,矿产勘查成功率低至1%左右,从发现找矿线索到最终建成矿山投产往往需要经历很长的时间[5]。DOGGETT等[6]对铜矿勘查统计表明,铜矿从发现到投入生产所需的时间平均为22 a,中位数是16 a,其中从发现到预可行性研究为12 a,从可行性研究到开采为4 a。矿产勘查处于矿产资源产业链供应链的上游,矿产勘查活动的变化将对下游的矿产资源产业链供应链产生深远的影响,从而关系到未来国家经济发展的矿产资源供应保障程度。矿产勘查的动力来自社会经济发展对矿产资源的需求,经济发展速度与经济结构的变化影响着矿产资源的需求[7]。本文从分析2000—2022年我国矿产勘查驱动力的变化入手,探寻影响矿产勘查发展的内在规律和影响因素,分析矿产勘查投入变化态势和发展趋势,以期为谋划和实施新一轮找矿突破战略行动提供决策依据。

1 研究方法和数据来源

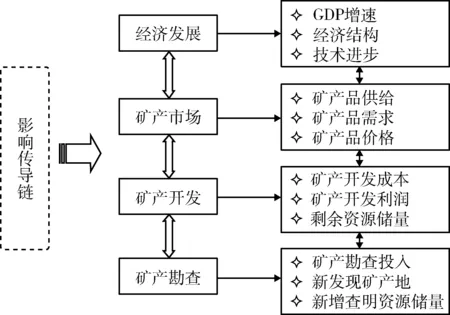

经济发展对矿产资源的需求是矿产勘查工作的源动力。经济发展的变化将会对矿产勘查活动产生影响,经济增长的周期性变化驱动了矿产勘查活动的周期性变化。经济发展变化对矿产勘查活动影响传导过程包括经济发展—矿产市场—矿产开发—矿产勘查四个环节:经济发展变化引起GDP增速、经济结构、技术进步等的变化;GDP增速、经济结构、技术进步等的变化引起矿产市场矿产品供需关系和价格的变化;矿产品供需关系和价格的变化引起矿业企业开发经济效益的变化;矿业开发经济效益的变化引起矿产勘查投入的变化,导致新发现矿产地和新增查明资源储量发生变化(图1)。相应地,驱动矿产勘查活动的因素包括经济发展、矿产市场、矿产开发三大方面。实际上,除了上述经济因素以外,影响矿产勘查的因素还有矿业管理和土地管理政策、生态环境保护、国际金融投机等其他非经济因素。

图1 市场经济条件下经济发展对矿产勘查影响传导过程图Fig.1 Transmission process diagram of the impact of economic development on mineral exploration under the condition of market economy

按照经济发展—矿产市场—矿产开发—矿产勘查的技术逻辑,本文开展我国矿产勘查驱动力变化的分析。同时,随着经济全球化程度日益加深,我国矿产勘查不可避免地会受到全球矿产勘查市场的影响。在分析国内矿产勘查变化的基础上,与全球和典型国家矿产勘查情况进行了对比分析。本文所涉及的矿种包括煤炭、金属矿产和非金属矿产,不包括油气、铀等煤炭以外的能源矿种。

我国经济发展GDP、工业增加值、行业数据等数据来源于国家统计局。矿产资源开发消费数据来源于国家统计局、《中国国土资源统计年鉴》《中国自然资源年鉴》,精炼铜与原铝消费量数据来自《中国有色金属工业年鉴》。矿产品价格数据来源于世界银行商品价格数据库。采矿业增加值、利润数据来源于国家统计局。矿产勘查相关数据来源于《中国国土资源统计年鉴》《全国地质勘查成果通报》。

全球与典型国家金属矿产勘查投入数据来自标普全球公司(SPG)旗下的SNL金属与矿业数据库。标普全球公司(SPG)每年对全球矿产勘查投入进行调查统计,所调查的矿种主要为金属矿产。为了便于对比,按照SPG所覆盖矿种对我国矿产勘查投入进行了统计;同时,根据国家统计局历年人民币对美元汇率将勘查投入转换为以美元计。

2 我国矿产勘查驱动力变化

2000年以来我国经济持续快速增长,2012年之后从高速增长阶段向中高速增长阶段转换。随着经济持续发展,我国矿产资源生产、消费持续增长,成为全球最大的矿产资源生产国、消费国和贸易国。

2.1 经济增长与结构变化

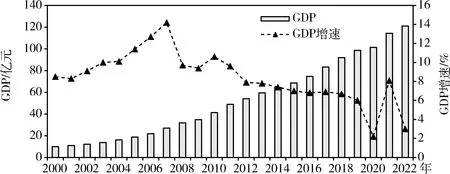

2000年以来,我国经济从高速增长向中高速增长阶段转换。2000—2007年,我国经济进入新经济周期上升阶段,GDP增速从8.5%逐年攀升至14.2%,年均增速10.5%,投资和出口成为拉动经济增长的主要力量,工业化程度稳步提升;2008—2012年,受国际金融危机影响,我国经济转入调整区间,GDP增速波动下行,到2012年降至7.9%,年均增速9.2%;2013年以来,GDP增速缓慢下滑,到2019年降至6.0%。受新冠肺炎疫情影响,2020—2022年GDP增速出现大幅波动,年均增长4.4%,仍行在中高速增长轨道上(图2)。

图2 2000—2022年我国GDP及其增速变化Fig.2 Changes of GDP and its growth in China from 2000 to 2022

经济结构从以第二产业为主转变为以第三产业为主。第二产业比重先升后降,2000—2012年,第二产业占GDP比重总体呈上升态势,由45.5%升至2006年的47.6%,之后在46.4%上下波动;2013年以来,第二产业占GDP比重总体呈下降态势,到2022年降至39.9%。第三产业比重总体呈上升趋势,占GDP比重由2000年的39.8%升至2022年的52.7%。2013年以来,制造业内部出现了显著的结构性衰退与成长,以能源资源密集的行业和低技术行业为主的旧增长动力缓慢退潮,以高端制造业为代表的新增长动力缓慢崛起[8]。

工业、建筑业、交通运输业、城镇化等矿产资源需求量大的行业部门经历了从高速发展到增速明显放缓的转变。2000—2012年工业增加值年均增速11.0%;2013—2022年年均增速降至5.9%。2000—2014年,建筑业房屋竣工面积年均增长12.4%;2015年以来房屋竣工面积呈下降趋势,2022年同比下降7.2%。2008—2015年铁路营业里程年均增长6.2%;2016年以来年均增速降至3.7%。2000—2016年我国城镇化率从36.22%增至58.84%,年均增长1.42个百分点;2017年之后速度放缓,年均增长1.01个百分点。

2.2 矿产资源开采与消费变化

随着我国经济从高速增长阶段向中高速增长阶段转换,矿产资源开采总量和消费总量由过去的快速增长转变为高位波动与高位趋稳,矿产资源供需形势发生了历史性的转折。

2.2.1 矿产资源开采总量进入峰值区并在高位波动

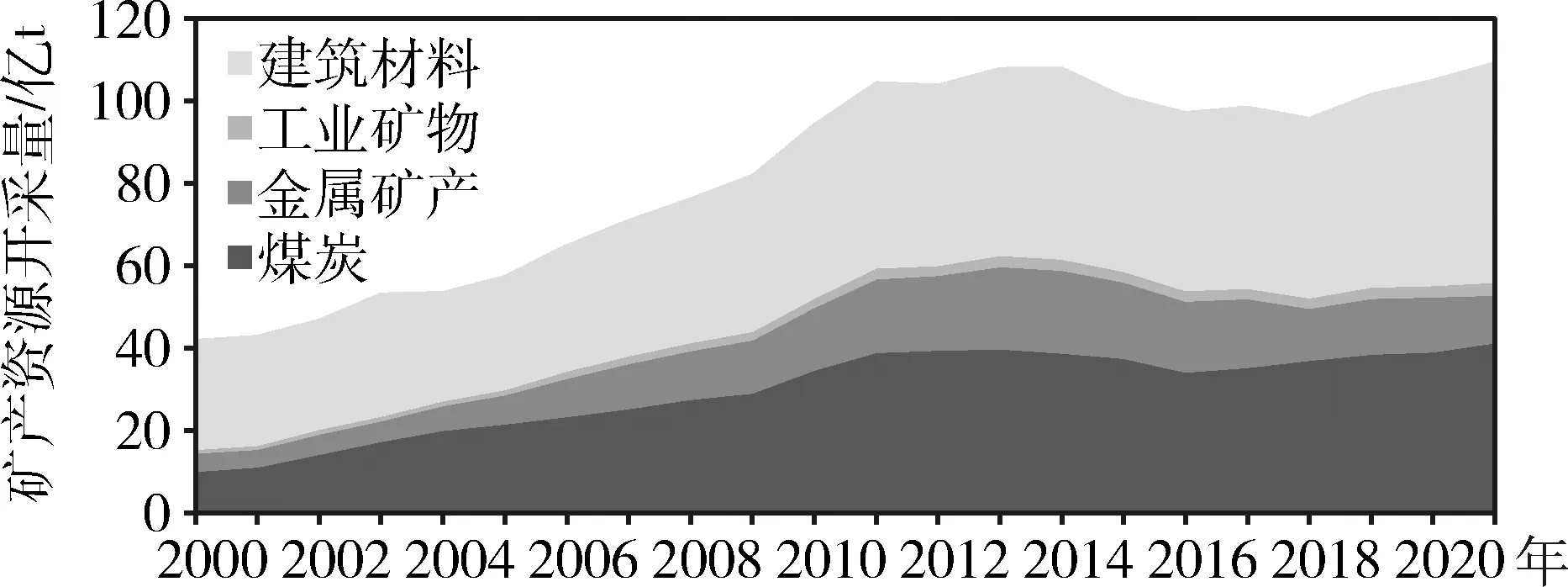

2000年以来,我国矿产资源开采总量经历了稳定增长、快速增长与高位波动的变化。2000—2001年,矿产资源开采总量年均增长2.5%;2002—2011年,矿产资源开采总量从47.06亿t快速增至104.78亿t,年均增长9.3%;2012年以来,矿产资源开采总量增速显著放缓,于2014年达到峰值108.33亿t,之后逐年缓慢下降,到2018年降至96.08亿t;2019—2021年又出现缓慢回升(图3)。

图3 2000—2021年我国矿产资源开采量变化Fig.3 Changes of mineral resources exploitation in China from 2000 to 2021

矿产资源开采量结构发生了明显变化。煤炭开采量占比总体呈先快速增加后趋稳态势,2000年煤炭开采量占比为23.7%,到2004年增至37.1%,之后在36.5%上下波动。2000—2014年,金属矿产开采量占矿产资源开采总量的比例由10.6%增至18.6%,之后不断下降,降至2021年的10.5%。工业矿物开采量占比总体呈波动增长态势,从2000年的2.2%增至2021年的2.9%。建筑材料占比总体呈先持续减少后不断增加的态势,2000—2015年占比由63.6%减至42.1%,之后逐年增加,增至2021年的49.0%。

2.2.2 矿产资源消费量由快速增长转为缓慢增长,不同矿种分化

2000年以来,我国矿产资源消费总量经历了稳定增长、快速增长与增速显著放缓的变化。在2014年之后我国矿产资源消费总量增长出现转折性变化,增速由过去的快速增长转变为缓慢增长,并存在高位趋稳的倾向。

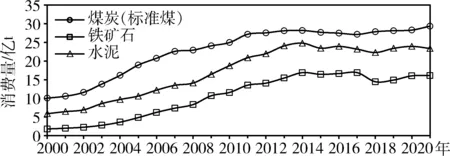

消费量在10亿吨级的煤炭、铁矿石、水泥等矿产品消费量先后到达峰值区并在高位波动。2002—2007年,煤炭消费量年均增长13.5%;之后增速明显放缓,年均增速降至3.3%,于2014年达到28.14亿t标准煤;2015—2017年在27.98亿t上下波动,平均比2014年低0.6%;2018—2021年消费量连续三年缓慢增长(图4)。2000—2011年,铁矿石消费量年均增长19.0%; 之后增速明显放缓, 年均增长7.7%,2014年达到峰值;2015年以来在15.93亿t上下波动,平均比峰值低5.7%。2000—2011年,水泥消费量年均增长11.8%;之后增速明显放缓至年均5.9%,2014年达到峰值;2015年以来在23.35亿t上下波动,平均比峰值低5.8%。

图4 2000—2021年煤炭、铁矿石和水泥消费量变化Fig.4 Changes of coal,iron ore and cement consumption from 2000 to 2021

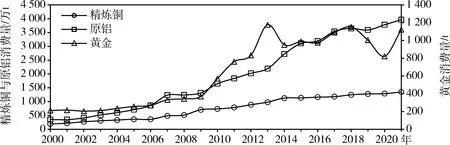

铝、铜、金等多数有色金属与贵金属消费量增速明显放缓。原铝消费量2000—2015年快速增长,年均增长16.4%;2015—2021年增速明显放缓,年均增长4.2%(图5)。精炼铜消费量2000—2014年总体保持较快增速,年均增长15.0%;2015—2021年增速明显放缓,年均增长2.6%。黄金消费量2003—2013年由稳定增长转为快速增长,2013年达到高点1 176.4 t,之后出现波动。

消费量在万吨级及以下的稀土、锂、铍、锆、铟、铼、锗、镓等战略性新兴矿产消费量逐年快速增长,增速未明显降低。随着战略性新兴产业的快速发展,稀土及锂、钴等新能源矿产需求量不断上升。稀土消费量从2000年的1.93万t增长到2020年的11.54万t,年均增长10.1%[9]。2011—2020年,碳酸锂消费量从2.89万t增至20.70万t,增长约6.2倍;精炼钴消费量从2.53万t增至7.80万t,增长约2.1倍[10]。

图5 2000—2021年精炼铜、原铝和黄金消费量变化Fig.5 Changes of refined copper,primary aluminum and gold consumption from 2000 to 2021

2.3 矿产品价格变化

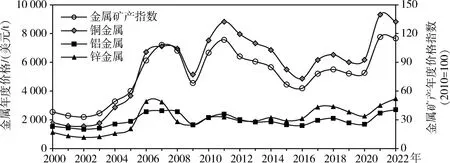

2000—2022年,矿产品价格经历了两次大的起伏。2000—2011年,矿产品价格总体呈震荡上升趋势,金属矿产价格指数由2000年的38.25震荡上升至2011年的113.49,增长了近2倍;铜金属价格由1 813.47美元/t震荡上升至8 828.19美元/t,上升了3.9倍;铝金属价格由1 549.14美元/t震荡上升至2 401.39美元/t,上升了0.6倍;锌金属价格由1 128.13美元/t震荡上升至2 193.90美元/t,上升了0.9倍(图5)。其间受2008年金融危机影响,矿产品价格大幅下跌,之后又快速反弹。2012—2016年,矿产品价格持续震荡下降,金属矿产价格指数降至62.97,下降了44.5%;铜金属价格降至4 867.90美元/t,下降了44.9%,其他矿产品价格均有不同程度的下降。2017—2019年,矿产品价格波动回升。 2020—2022年,受新冠肺炎疫情影响,全球矿产品供应遭受冲击,矿产品价格大幅攀升,2021年金属矿产价格指数升至116.44,同比上升47.1%,创2000年以来的新高;铜金属价格同比上升50.9%,铝金属价格同比上升45.1%,锌金属价格同比上升32.5%; 2022年矿产品价格仍保持在高位(图6)。

从矿产品供需与价格关系来看,矿产品供需变化决定了矿产品价格变化的宏观走势。2000—2011年,矿产品需求持续扩张,供需关系紧张,矿产品价格总体呈不断上升趋势;2012—2019年,矿产品需求增速明显趋缓,供需关系紧张形势缓解,矿产品价格总体呈不断下行趋势。2020—2022年,新冠肺炎疫情打乱了全球矿产品供应链体系,导致局部区域供需关系被扭曲,并沿着供应链传递,造成全球范围内矿产品供需紧张,加之美元等货币超额供给、金融资本投机等因素,刺激了矿产品价格的大幅攀升[11]。

2.4 采矿业经济运行情况变化

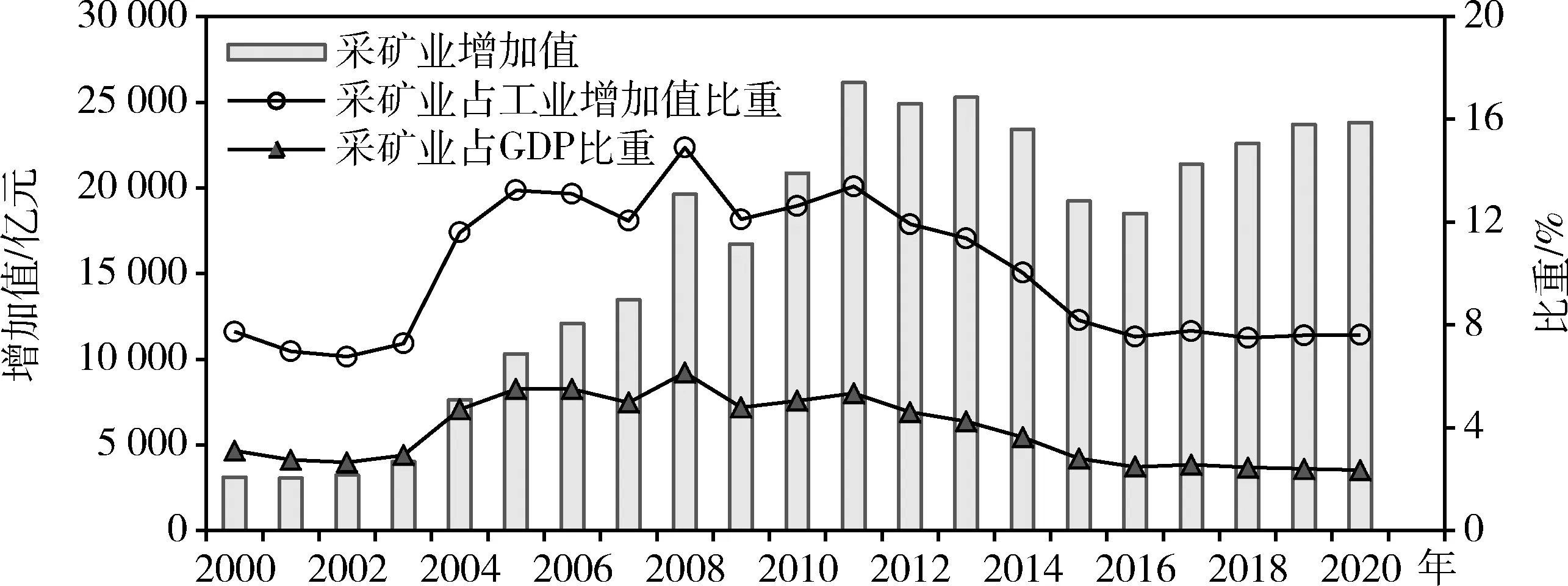

采矿业增加值在工业增加值和GDP中比重逐渐降低。2002—2011年,采矿业增加值持续快速上升,由3 235.6亿元增至26 145.6亿元,年均增长26.5%;占GDP的比重由2.7%增至5.3%,占工业增加值的比重由6.8%增至13.4%(图7)。2012—2016年,采矿业增加值总体下行,年均下降6.4%;占GDP比重降至2.5%,占工业增加值比重降至7.5%。2017—2020年,采矿业增加值恢复逐年增长态势,年度增幅逐年缩小;占GDP和工业增加值比重分别在2.4%和7.6%上下波动。2021—2022年,采矿业增加值增速有所增长,分别同比增长5.3%、7.3%。2002—2011年期间,矿业增加值占GDP的比重快速上升,表明这一时期随着工业化、城镇化速度的加快,矿业发展规模持续扩张,矿业快速发展拉动了全国GDP和工业增加值的增长。2012年以后,随着我国经济发展从高速增长向中高速增长转变,矿业在高位波动中进行调整,矿业发展对经济的拉动作用有所减弱。

图6 2000—2022年铜、铝、锌金属年度价格与金属矿产年度价格指数Fig.6 Annual prices and annual price index of copper,aluminum and zinc from 2000 to 2022

图7 2000—2020年采矿业增加值及占工业增加值、GDP比重变化Fig.7 Changes of added value of mining industry and its share in industrial added value and GDP from 2000 to 2020

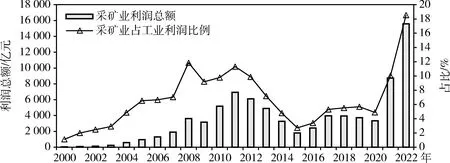

采矿业利润总额经历了持续快速攀升、逐年快速下行、回升趋稳的变化过程。2000—2011年,采矿业利润从48.57亿元大幅增至6 944.14亿元,年均增长59.7%,占工业利润总额的比例由1.1%增至11.3%。2012—2015年,采矿业利润逐年下降至1 797.39亿元,年均下降27.5%,占工业利润总额的比例降至2.7%。 2016—2020年,采矿业利润呈回升趋稳的态势,占工业利润总额的比例平均为5.4%。 2021—2022年,受矿产品价格大幅攀升影响,采矿业利润分别大幅增至8 744.4亿元、15 573.6亿元,创历史新高(图8)。

3 我国矿产勘查发展态势变化

随着我国经济从高速度增长阶段转入中高速增长阶段,矿产资源开采和消费由快速增长转变为高位波动与高位趋稳,采矿业利润由持续快速攀升转变为下行-回升趋稳,矿产勘查发展态势发生了重大变化。

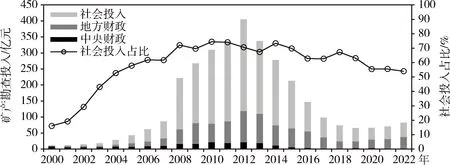

3.1 矿产勘查投入由增长转变为下行-趋稳,市场回升动力缓慢增强

2000—2022年,矿产勘查投入经历了大幅持续上升、持续下行和缓慢回升的变化(图9)。2003—2012年矿产勘查进入十年繁荣期,勘查投入从10.18亿元快速增长至405.39亿元,年均增长42.7%。2013—2019年矿产勘查投入转变为不断下行,到2019年降至66.01亿元,仅是2012年峰值的16.3%。2020—2022年,矿产勘查投入缓慢回升,同比分别增长0.7%、 6.4%、 16.4%。从矿业企业投入来看,矿产勘查市场内生回升动力缓慢增强。2003之后随着矿产勘查繁荣期的到来,社会投入对矿产勘查投入快速增加,社会投入占比从2002年的29.3%快速上升到2011年的74.1%、2012年的70.6%。2013年以来,社会投入占比不断减少,到2022年减至54.0%。尽管2021—2022年矿产品价格大幅上涨,采矿业利润大幅增长并创历史新高,但是矿业企业勘查投入增长仍然低于财政投入的增长。这说明矿产勘查市场虽然已走出底部区间,但是矿业企业仍持谨慎乐观态度,矿产勘查所面临的市场环境亟待进一步转变。

图8 2000—2022年采矿业利润及占工业利润总额比例变化Fig.8 Changes of mining industry profit and its proportion in total industrial profit from 2000 to 2022

图9 2000—2022年矿产勘查投入及社会投入占比变化Fig.9 Changes of mineral exploration investment and proportion of social investment from 2000 to 2022

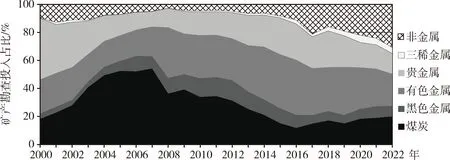

3.2 矿产勘查投入结构持续调整,不同矿种出现分化

2000—2022年,我国矿产勘查投入结构发生了明显变化。2000—2007年,煤炭勘查投入占比不断上升,由18.3%增至54.3%;与此同时,金属矿产和非金属矿产勘查投入占比总体呈下降态势,金属矿产勘查投入占比从72.0%降至40.8%,非金属矿产勘查投入占比从9.7%降至4.9%。2008—2016年,煤炭勘查投入占比持续下降,到2016年降至11.9%;金属矿产勘查投入占比持续上升至77.0%,非金属矿产勘查投入则持续上升至11.1%。2017年以来,煤炭矿产勘查投入占比呈缓慢回升态势,2022年达到20.1%;金属矿产勘查投入占比呈波动下行趋势,到2022年降至49.2%;非金属矿产投入占比则呈不断上升趋势,到2022年升至30.7%(图10)。

近年来,不同矿种勘查投入呈现三种变化态势:稳中有升、降中趋稳和由降转升。三稀金属和非金属矿产勘查投入稳中有升,三稀金属勘查投入从2017年的1.98亿元增至2022年的3.51亿元,占矿产勘查投入比例从1.8%升至4.3%;非金属勘查投入从2018年的11.68亿元增至2022年的25.31亿元,占矿产勘查投入比例从15.8%增至30.7%。有色金属和贵金属矿产勘查投入降中趋稳,有色金属勘查投入从2017年的36.39亿元降至2022年的18.90亿元,降幅由2017年的37.1%收窄至2022年的0.1%;贵金属勘查投入从24.23亿元降至11.93万元,降幅由2017年的35.8%收窄至2022年的0.7%。煤炭和黑色金属矿产勘查投入由降转升,煤炭勘查投入2018年和2019年分别同比下降21.7%和21.2%,2020—2022年均回升18.4%;黑色金属勘查投入2018年和2019年分别同比下降25.4%和20.7%,2020—2022年均回升16.5%。

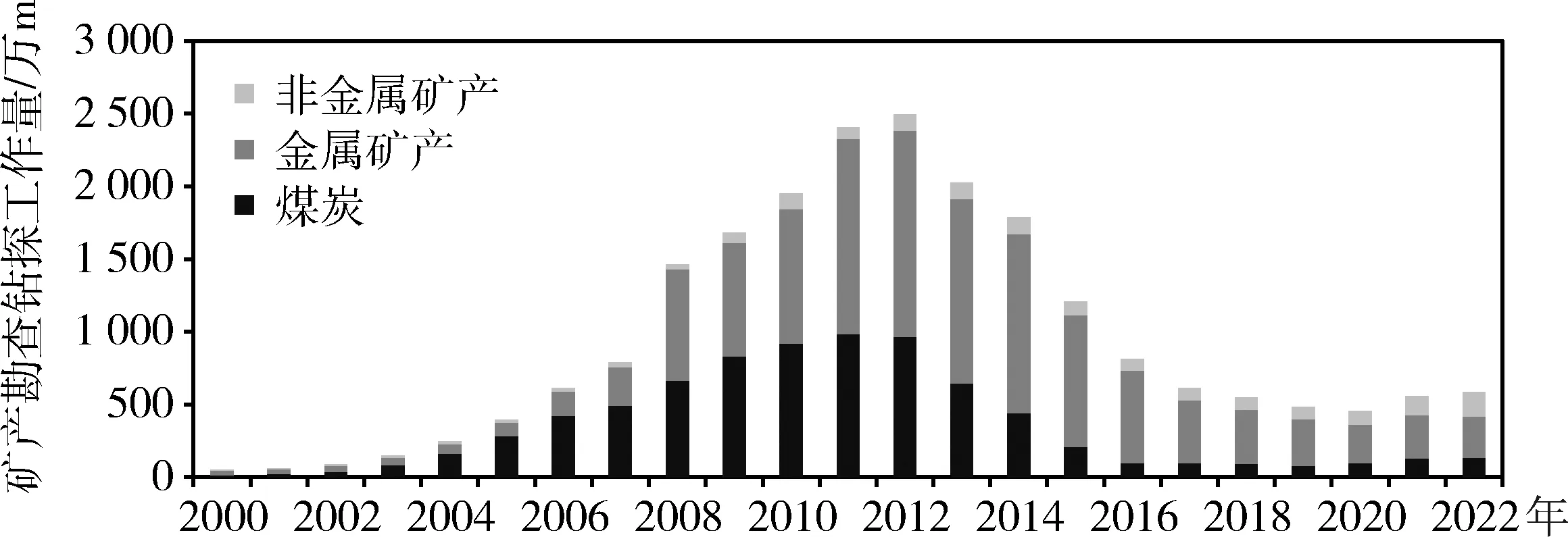

3.3 钻探工作量由增长转变为逐年下降-趋稳,初级勘查总体走弱

钻探工作量变化和勘查投入具有相似的变化趋势。 2001—2012年矿产勘查完成钻探工作量由51.2万m持续增长至2 495.0万m,年均增长40.6%。2013—2020年,钻探工作量逐年减少,到2020年降至458.2万m,年均减少18.5%。2021—2022年钻探工作量触底回升,同比分别增长21.3%、4.9%,增至583.2万m(图11)。与2012年钻探工作量峰值相比,2022年钻探工作量仅是峰值的23.4%,低于峰值的1/4。从矿种类别来看,金属矿产勘查累计完成钻探工作量11 981万m,占总量的55.8%;煤炭累计完成7 920万m,占36.9%;非金属矿产累计完成1 568万m,占7.3%。从趋势变化看,煤炭、金属矿产钻探工作量占比总体呈下降趋势,非金属矿产钻探工作量占比总体呈上升趋势。

2006年以来,全国完成阶段性勘查的矿产地总体呈不断减少态势。2006年为1 563处,之后保持减少趋势,2019年仅为418处,2022年为495处;期间仅有2011年大幅升至2 247处。2006—2008年完成详查、勘探的项目数占阶段性勘查的矿产地总数的比例平均为36%,而2018—2022年该比例平均为68%。这表明, 在矿业形势下行背景下, 矿业权人更加倾向于对工作程度高、资源前景好的找矿靶区开展进一步勘查工作,而对工作程度低、资源前景不明朗的地区投入更趋谨慎。

图10 2000—2022年不同种类矿产勘查投入占比变化Fig.10 Changes in the proportion of exploration investment of different types mineral from 2000 to 2022

图11 2000—2022年矿产勘查钻探工作量变化Fig.11 Workload changes of mineral exploration drilling from 2000 to 2022

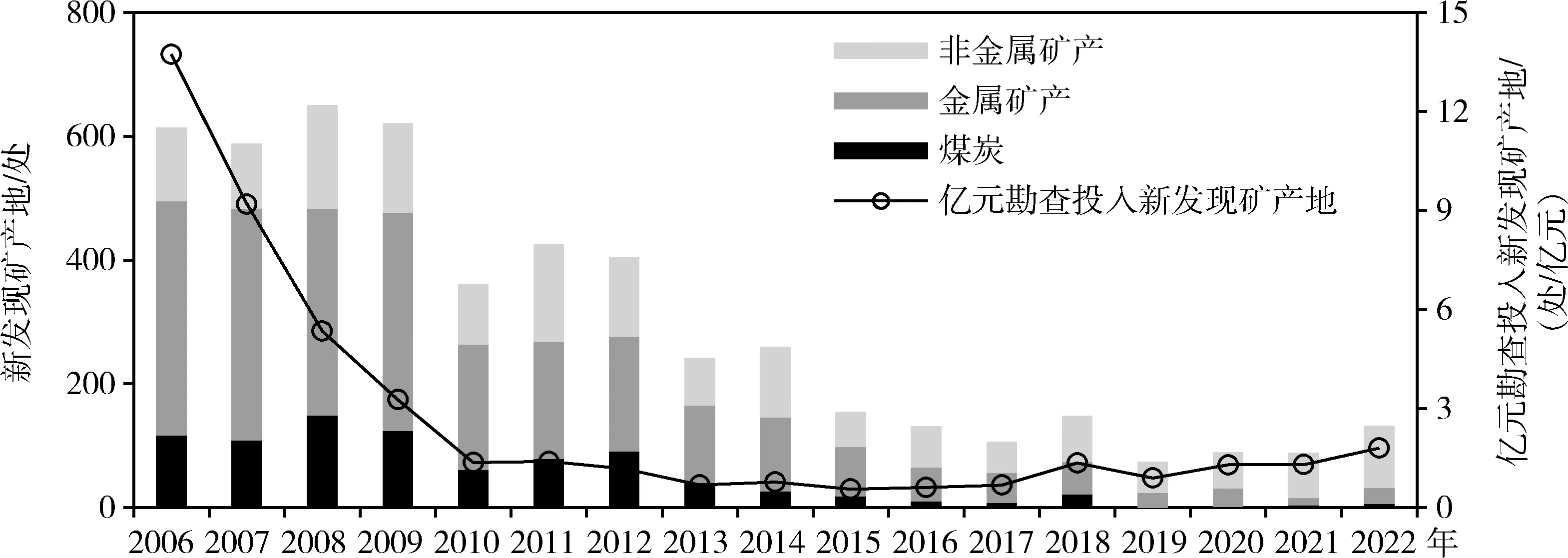

3.4 新发现矿产地与新增查明资源储量总体呈减少趋势

2006年以来,矿产勘查新发现矿产地数量总体呈下降趋势。2006—2022年矿产勘查新发现矿产地共计5 090处,其中,煤炭864处,占17.0%;金属矿产2 589处,占50.9%;非金属矿产1 637处,占32.1%。从年际变化看,新发现矿产地在2009年之后总体呈减少的趋势,从2006—2010年的年均567处减少至2018—2022年的年均106处(图12)。从单位资金投入找矿成效来看,相同的资金投入新发现矿产地在数量上总体呈减少趋势。采用本年新发现矿产地数量与过去三年勘查投入平均值之比来衡量单位勘查投入的找矿成效。2006—2010年,亿元勘查投入新发现矿产地数量为平均每年6.6处;2018—2022年,亿元勘查投入新发现矿产地数量减少至每年平均1.3处,低于前一阶段的1/5(图12)。

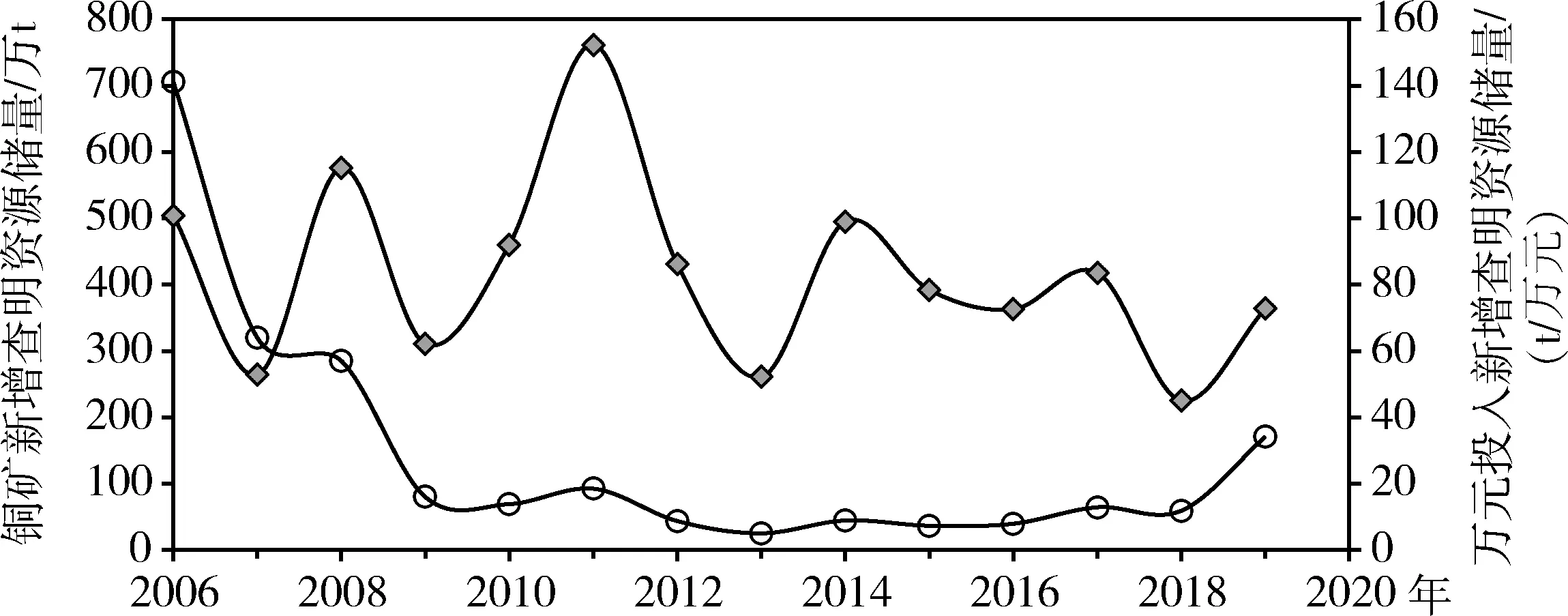

通过勘查,各个矿种均取得了新增查明资源储量。总体来看,在勘查投入较高的时候,新增查明资源储量就多一些;在勘查投入较低的时候,新增查明资源储量就少一些。2013年以来,多数矿种勘查投入总体呈减少趋势,相应的新增查明资源储量亦呈减少趋势。以铜矿为例,2006—2010年铜矿勘查平均每年新增查明资源储量为423.2万t,2016—2019年则降至342.5万t, 与之前相比, 平均减少了19.1%;从万元勘查投入新增查明资源储量来看,单位投入新增查明资源储量呈减少趋势,2006—2010年万元勘查投入新增查明资源储量平均为58.4 t,2016—2019年则降至16.7 t,减少了71.4%(图13)。

图12 2006—2022年矿产勘查新发现矿产地与亿元勘查投入新发现矿产地数量Fig.12 Number of newly-discovered mineral areas in mineral exploration and the number of newly-discovered mineral areas invested in 100 million yuan from 2006 to 2022

图13 2006—2019年铜矿勘查新增查明资源储量与万元投入新增查明资源储量Fig.13 New identified resource reserves in copper exploration and new identified resource reserves in 10 000 yuan investment from 2006 to 2019

4 与全球及典型国家金属矿产勘查形势对比分析

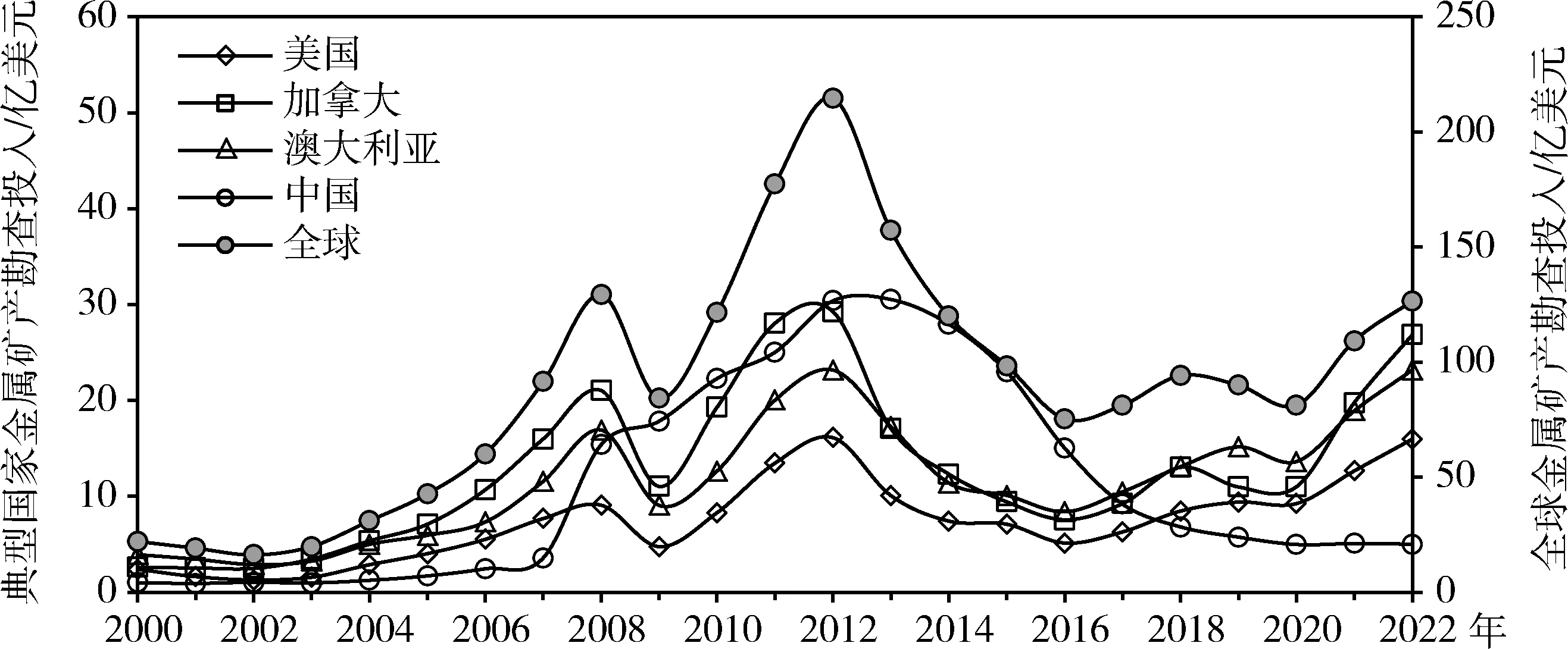

2000—2022年,全球金属矿产勘查投入经历了稳定下行、持续快速上升、持续快速下行和波动回升的变化。2000—2002年延续了20世纪90年代以来下行周期;2003—2012年勘查投入总体持续快速增长,到2012年达到峰值,年均增长32.7%;2013—2016年勘查投入持续大幅下滑,年均下降23.0%;2017—2019年呈现回升趋稳态势,年均回升6.4%;2020—2022年受新冠肺炎疫情影响,勘查投入出现大落大起,2020年同比下降9.7%,2021年、2022年分别同比大增34.5%、15.8%(图14)。美国、加拿大、澳大利亚等国家的金属矿产勘查投入经历了与全球类似的波动变化过程。

与全球和美国、加拿大、澳大利亚等国家相比,我国金属矿产勘查投入变化过程有所不同。2003—2005年之后,我国勘查投入变化与全球投入变化趋势越来越一致,特别是在2006年以后,我国勘查投入变化与全球走势基本同步。2016年之后,我国金属矿产勘查投入变化偏离了全球及其他国家的走势。全球与美国、加拿大、澳大利亚等国家均出现了回升,受新冠肺炎疫情影响,2020—2022年出现先降后升的变化。我国金属矿产勘查投入则延续了持续下行的趋势,到2020年降至4.98亿美元,2017—2020年年均下降23.4%;2021年出现微增,同比增长2.1%;2022年勘查投入以人民币计算增长2.8%,但是受人民币贬值影响,以美元计勘查投入微降1.4%。这一变化说明,2016年之后我国金属矿产勘查活动偏离了全球矿业市场走势,而主要受国内非市场因素影响。

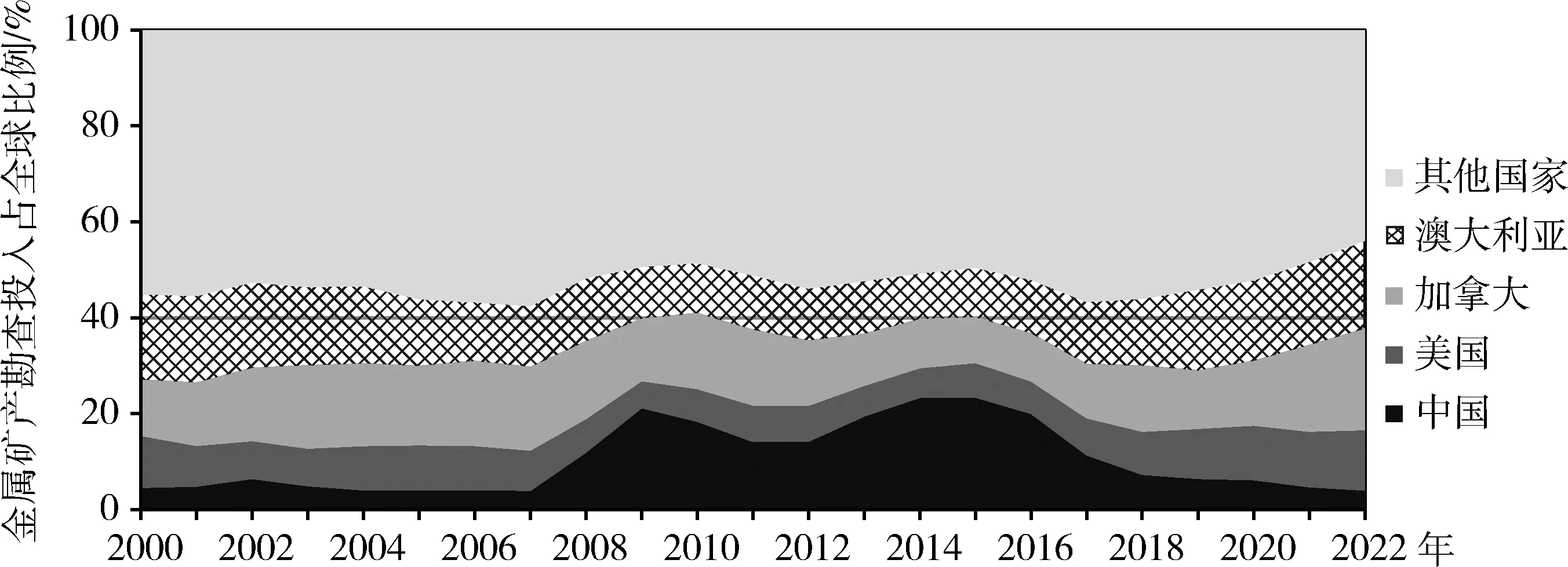

2016年以来,我国金属矿产勘查投入占全球比例呈逐年下行趋势。我国金属矿产勘查投入占比从2016年的20.0%降至2022年的4.0%。 与此同时,美国、加拿大、澳大利亚等国的金属矿产勘查投入占全球比例则逐年上升,2016—2022年美国由6.8%升至12.6%,加拿大由10.3%升至21.2%,澳大利亚由11.1%升至18.3%(图15)。与我国金属矿产开采消费占全球的比例相比,我国金属矿产勘查投入占比偏低,与开采消费的大国地位不相匹配。2020年我国铁、锰、铜、铝、锑、钨、稀土等16种矿产资源消费量超过全球消费总量的50%,27种矿产资源超过全球消费总量的30%[12]。2021年我国金属矿产产量占全球金属矿产产量的20.7%[13]。

图14 2000—2022年全球与典型国家金属矿产勘查投入变化Fig.14 Changes of metal mineral exploration investment in the world and typical countries from 2000 to 2022

图15 2000—2022年我国与典型国家金属矿产勘查投入占全球比例变化Fig.15 Changes of the proportion of metal mineral exploration investment in China and typical countries from 2000 to 2022

5 结论与展望

1) 2000—2022年,我国矿产资源供需态势发生了历史性转折。我国经济发展GDP增速大致以2012—2013年为转折,由之前的10%以上缓慢降至6%~8%,工业、建筑业、交通运输业等矿产需求量大的行业部门发展增速放缓。矿产开采总量在2014年达到峰值并进入高位波动期,矿产消费总量由过去的快速增长转变为缓慢增长,不同矿种消费量增长出现分化。

2) 采矿业对经济发展贡献作用有所减弱。采矿业增加值在工业和GDP中比重逐渐降低,分别从2011年的5.3%和13.4%下降到2020年的2.4%和7.6%。采矿业利润在2011年之后由快速攀升转变为不断下行和回升趋稳。受新冠肺炎疫情、矿产品价格攀升等影响,2021—2022年采矿业利润出现大幅增长。

3) 我国矿产勘查投入以2013年为转折,由持续增长转变为下行-趋稳。2013年以来矿产勘查投入逐年下降,到2019年降至66.01亿元,仅是2012年峰值的16.3%。2020—2022年,矿产勘查投入缓慢回升,增速缓慢增大。矿产勘查市场内生回升动力缓慢增强。不同矿种投入出现分化,三稀金属和非金属矿产勘查更受市场重视。

4) 矿产勘查新发现矿产地和新增查明资源储量总体呈减少趋势。2018—2022年年均新发现矿产地比2006—2009年减少了80%以上。2013年以来多数矿种新增查明资源储量亦呈减少趋势。以铜矿为例,2016—2019年铜矿勘查平均每年新增查明资源储量与2006—2010年之前相比,平均减少了19.1%。

5) 2017年以来我国金属矿产勘查投入变化偏离了全球矿业市场走势。2017年以来全球与美国、加拿大、澳大利亚等国家金属矿产勘查投入均出现了回升,受新冠肺炎疫情影响,2020—2022年出现先降后升的变化;我国金属矿产勘查投入则延续了持续下行的趋势,2021—2022年出现回升迹象。 这一变化说明,国内金属矿产勘查形势主要受国内非市场因素影响,包括生态环境、矿产资源、矿业权等管理政策的变化等。

展望未来,我国矿产勘查发展迎来重要战略机遇期,或将催动勘查投入新一轮增长小周期。2021年,自然资源部联合相关部门启动新一轮找矿突破战略行动,加大国内矿产勘查力度,增强战略性矿产资源安全保障能力。矿业企业经营利润保持快速增长态势,2022年采矿业实现利润同比增长48.6%。近年实施的地质勘查改革与管理政策效应开始显现,矿产勘查市场环境转好,企业对矿产勘查市场前景信心有所增强。