2021年我国各区域市场钢材消费结构分析

李拥军

按常规,参与钢铁工业协会营销统计的会员企业需要按月上报主要钢材品种流入到各区域市场数量,各区域市场钢材流入量可视作各区域市场的钢材消费量。本文将钢材大致分为长材、板带材、其他类钢材(含铁道用钢材、管材、其他钢材),重点分析2021年各区域市场长材流入量、板带材流入量、长材流入量占比(某区域长材流入量与该区域钢材总流入量之比)、板带材流入量占比(某区域板带材流入量与该区域钢材总流入量之比)变化情况,并据此推断2021年各区域市场钢材消费结构的调整情况。

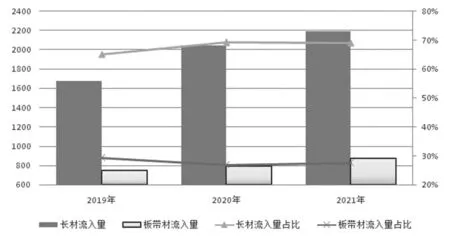

一、会员企业长材销量及板带材销量基本情况

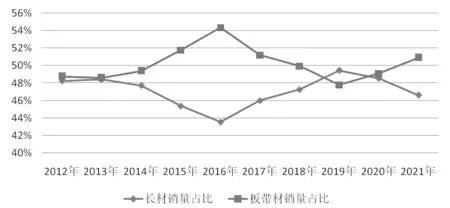

2021年会员企业在国内市场的钢材销量为73293.35万吨,其中长材销量34158.79万吨,占会员企业国内市场钢材销量比重(简称“长材销量占比”)为46.61%,较2020年下降了1.94个百分点;板带材销量37315.59万吨,占会员企业国内市场钢材销量比重为(简称“板带材销量占比”)50.91%,较2020年提高了1.81个百分点(见图1)。

图1 近10年会员企业长材销量占比、板带材销量占比 %

2019年长材销量占比高出板带材销量占比1.65个百分点,是近10年会员企业在国内市场中长材销量占比唯一一次高于板带材销量占比;2020年板带材销量占比高出长材销量占比0.55个百分点,2021年这一差值扩大至4.31个百分点。会员企业多数年份的板带材销量占比高于长材销量占比,主要源于会员企业板带材产量规模一直高于长材产量规模,而很多非会员钢铁企业所生产的钢材多以长材为主。因此,会员企业长材销量占比、板带材销量占比未必能够准确地反映全国钢材市场及各区域市场的钢材品种消费结构,但是会员企业长材、板带材的销量增减及占比增减情况,可以较好地反映全国钢材市场及各区域市场的钢材消费结构变化。

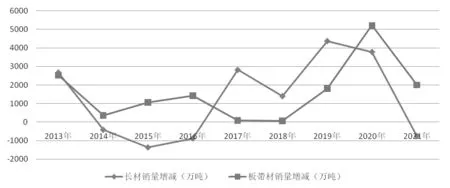

2021年板带材销量占比与长材销量占比差值的扩大,主要源于会员企业2021年长材国内销量较2020年减少了754.63万吨,而板带材国内销量却较2021年增加了2003.26万吨(见图2)。2021年板带材销量占比的提升及领先优势的扩大,表明2021年钢材需求结构进一步改变。

图2 近10年会员企业国内市场长材销量、板带材销量增减情况

2021年板带材需求稳定。2013-2021年,会员企业板带材销量始终保持增长,各年差异主要体现为板带材销售增量的差异,如2017-2018年板带材销售增量在100万吨以下,而2020年板带材销售增量达到5200万吨,为2013年以来板带材最大销售增量(见图2)。鉴于2021年板带材销售增量仅低于2020年、2013年,属于会员企业历史上比较高的销售增量,因此可初步判定2021年全国范围内板带材需求量保持稳定,甚至有小幅增长。

2021年长材需求出现下降。2021年会员企业国内市场长材销量出现下降,近10年中仅2014-2016年长材销量出现下降,而这3年会员企业国内长材销量下降,一方面源于长材需求增长乏力,另一方面源于这3年隐形的地条钢产能(地条钢产品主要以长材为主)对会员企业合规长材产能产生了巨大冲击,会员企业在长材价格持续保持历史低位的背景下,长材利润空间受到巨大“挤压”,甚至出现亏损,会员企业被迫减产、减少长材销量。2017年6月底,地条钢产能得以彻底清除,会员企业2017-2020年长材销量保持增长,这一方面弥补地条钢企业退出的缺口,另一方面是2018-2020年长材需求量亦出现实质性增长。在没有地条钢因素干扰的情况下,会员企业2021年长材销量出现下降,表明国内长材需求确实出现了下降。会员企业在国家控产能控产量、环保限产、长材需求下降等多种因素共同作用下,长材产量亦出现下降,但主导性因素是长材需求出现实质性下降。

二、各区域市场钢材流入量增减及钢材消费结构变化情况

1.华北市场钢材流入量增减及钢材消费结构情况

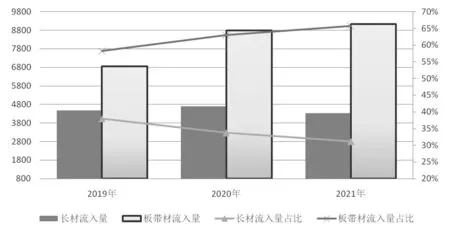

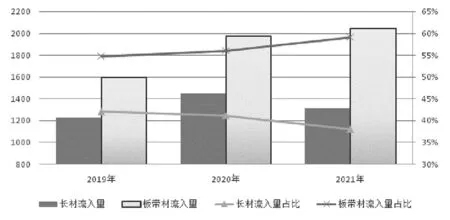

从钢材流入的增量角度看,2021年会员企业对华北市场的钢材流入量与2020年名义比较减少44.71万吨,其中长材流入量减少374.39万吨,板带材流入量增加350.09万吨(见图3),即华北市场钢材流入量下降主要由长材流入量下降所致。据此判定华北市场2021年板带材需求情况要好于长材。由于2021年华北市场板带材流入量增长而长材流入量下降,因此2021年板带材流入量占比较2020年高出2.72个百分点,提高至65.67%,而长材流入量占比较2020年下降了2.58个百分点,降至31.1%。

图3 华北市场近3年长材、板带材流入量及占比 万吨,%

对近3年华北市场长材流入量、板带材流入量进行比较可知,华北市场板带材流入量规模始终大于长材,同时板带材流入量连续2年(2020-2021年)保持增长,且增量规模大于长材,因此华北市场板带材流入量占比连续2年增长,且对长材流入量占比的领先优势不断扩大,如2019年华北市场板带材流入量占比高出长材20.3个百分点,2020年高出29.27个百分点,2021年扩大至34.57个百分点,据此判定华北市场板带材消费规模要高于长材消费规模,且板带材市场占比持续扩大。

2.东北市场钢材流入量增减及钢材消费结构情况

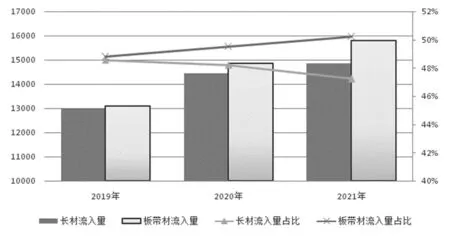

从钢材流入的增量角度看,2021年会员企业面向东北市场的钢材流入量与2020年名义比较减少71.45万吨,其中长材流入量减少141.36万吨,板带材流入量增加66.93万吨(见图4),即东北市场钢材流入量下降主要由长材流入量下降所致。由于2021年东北市场板带材流入量增长而长材流入量下降,因此2021年东北市场板带材流入量占比较2020年高出3.1个百分点,提高至59.13%,而长材流入量占比较2020年下降了3.24个百分点,降至37.94%。据此判定东北市场2021年板带材供需情况要好于长材,板带材份额得以小幅提升。

图4 东北市场近3年长材流、板带材流入量及占比 万吨,%

对近3年东北市场长材流入量、板带材流入量进行比较可知,东北市场板带材流入规模要远远大于长材, 2019年板带材流入量占比较长材高出12.64个百分点,2020年高出14.85个百分点,2021年进一步扩大至21.19个百分点,据此判定东北市场板带材消费规模高于长材消费规模,且板带材市场占比持续扩大。

3.华东市场钢材流入量增减及钢材消费结构情况

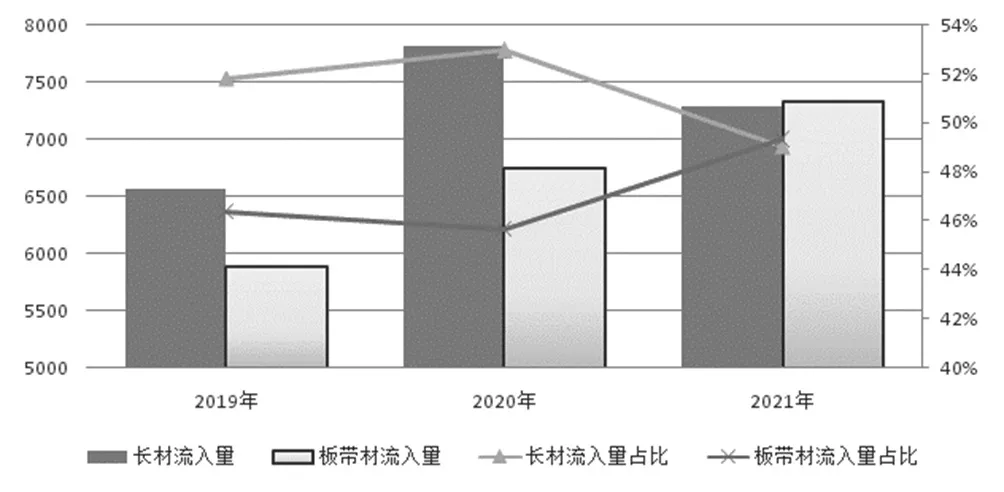

从钢材流入的增量角度看,2021年会员企业面向华东市场的钢材流入量与2020年名义比较增加1437.48万吨,增幅为4.79%。其中长材流入量增加386.4万吨,增幅为2.67%;板带材流入量增加924.05万吨,增幅为6.22%(见图5),即华东市场钢材流入量增长主要由长材、板带材共同拉动,其中板带材的拉动作用更为突出一些。据此判定2021年华东市场板带材及长材需求状况良好,但板带材需求走势要略好于长材。由于2021年华东市场板带材流入增幅大于长材流入增幅,因此2021年华东板带材流入量占比较2020年高出0.67个百分点,提高至50.21%,而长材流入量占比较2020年下降了0.97个百分点,降至47.22%。

图5 华东市场近3年长材、板带材流入量及占比 万吨,%

对近3年华东市场长材流入量、板带材流入量进行比较可知,华东市场板带材流入量规模略大于长材;板带材、长材的流入量均连续2年增长,但板带材增量要大于长材增量,因此华东市场板带材流入量占比逐年小幅提高。鉴于板带材流入量占比与长材流入量占比的差值虽然逐年扩大,但差值控制在3个百分点以内(2021年二者差值2.99个百分点),据此判定华东市场板带材消费规模与长材消费规模基本相当,但板带材占比优势呈现小幅扩大的态势。

4.中南市场钢材流入量增减及钢材消费结构情况

从钢材流入的增量角度看,2021年会员企业面向中南市场的钢材流入量与2020年名义比较增加84.37万吨,其中长材流入量减少了538.49万吨,板带材流入量增加580.45万吨(见图6),即中南市场钢材流入量小幅增长主要由板带材流入量增长所拉动。据此判定2021年中南市场板带材需求情况要明显好于长材。由于2021年中南市场板带材流入量增长而长材流入量下降,因此2021年中南板带材流入量占比较2020年高出3.65个百分点,提高至49.31%,而长材流入量占比较2020年下降了3.93个百分点,降至49.01%。

图6 中南市场近3年长材、板带材流入量及占比 万吨,%

对近3年中南市场长材流入量、板带材流入量进行比较可知,2019-2020年中南市场长材流入量大于板带材流入量,其中2020年长材流入量高出板带材1075万吨;2021年板带材流入量首次大于长材流入量,但仅多出43.7万吨。因此,2019-2020年中南市场长材流入量占比具有领先优势,其中2019年高出板带材5.42个百分点,2020年扩大至7.28个百分点。2021年板带材流入量占比首次领先长材流入量占比,但仅微弱领先0.29个百分点。据此判定2021年中南市场长材消费占比优势减弱,板带材消费规模已增长至与长材消费规模基本相当的水平。

5.西南市场钢材流入量增减及钢材消费结构情况

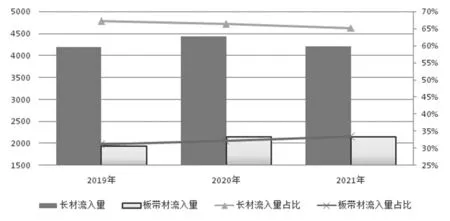

从西南市场钢材流入的增量角度看,2021年会员企业面向西南市场的钢材流入量与2020年名义比较减少246.57万吨,其中长材流入量减少236.03万吨,降幅为5.32%;板带材流入量减少了1.49万吨,降幅为0.07%(见图7),即西南市场钢材流入量下降主要由长材流入量下降所致。由于2021年西南市场板带材流入降幅低于长材流入降幅,因此2021年西南板带材流入量占比较2020年高出1.2个百分点,提高至33.32%,而长材流入量占比较2020年下降了1.13个百分点,降至65.14%。据此判定2021年西南市场钢材需求较2020年有所下降,其中长材需求状况弱于板带材,但该区域钢材消费依然以长材消费为主。

图7 西南市场近3年长材、板带材流入量及占比 万吨,%

对近3年西南市场长材流入量、板带材流入量进行比较可知,西南市场长材流入量始终大于板带材,长材流入量基本是板带材的2倍左右,但长材流入量占比与板带材流入量占比的差值有所缩小,如2019年长材流入量占比高出板带材36.07百分点,2020年高出34.15个百分点, 2021年二者差值缩小至31.82个百分点,据此判定2021年西南市场钢材消费中长材占比优势依然明显,但板带材消费走势要略好于长材。

6.西北市场钢材流入量增减及钢材消费结构情况

从西北市场钢材流入的增量角度看,2021年会员企业面向西北市场的钢材流入量与2020年名义比较增加221.25万吨,增幅为7.48%。其中长材流入量增加了149.25万吨,增幅为7.3%;板带材流入量增加了83.23万吨,增幅为10.5%(见图8),即西北市场钢材流入量增长由长材、板带材共同拉动,其中长材增量规模较大,拉动作用更为突出一些。由于2021年西北市场板带材流入量增幅大于长材流入量增幅,故板带材流入量占比较2020年高出0.75个百分点,提高至27.56%,而长材流入量占比较2020年下降了0.12个百分点,降至69.01%。据此判定2021年西北市场钢材需求较2020年有所增长,其中长材消费增量优势及占比优势明显。

图8 西北市场近3年长材、板带材流入量及占比 万吨,%

对近3年西北市场长材流入量、板带材流入量进行比较可知,西北市场长材流入量始终大于板带材,长材流入量基本是板带材的2倍以上。2019年长材流入量占比高出板带材35.81百分点,2020年长材流入量增幅高于板带材流入量增幅,二者差值扩大至42.33个百分点。但2021年二者差值小幅回落至41.46个百分点,据此判定2021年西北市场钢材消费中长材占比优势依然明显,且长材消费增量优势依然好于板带材。

三、各区域市场钢材消费结构的比较

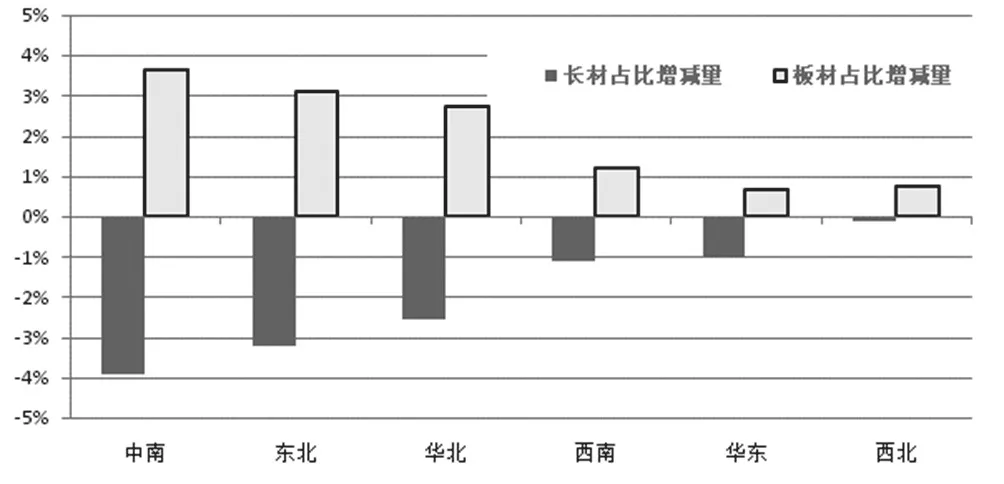

从长材流入增量及长材流入量占比的角度看,仅华东市场、西北市场的2021年长材流入量出现增长,但这两个区域长材流入量增幅均小于板带材流入量增幅。六个区域的长材流入量占比均出现下降,其中中南市场长材流入量占比较2020年下降了3.93个百分点,是长材流入量占比下降幅度最大的区域,其次是东北市场长材流入量占比下降了3.24个百分点,华北市场长材流入量占比下降了2.58个百分点(见图9)。对应着这3个区域市场板带材流入量占比较2020均有较大幅度的提升。这三个区域市场的共性是长材流入量均出现下降,板带材流入量出现增长,即这三个区域市场长材消费有回落的现象,板带材消费保持稳定甚至有小幅增长;同时这三个区域市场钢材消费结构调整幅度较大。

图9 各区域市场2021年长材、板带材流入量占比增减量

西南、华东、西北三个区域市场长材流入量占比较2020年下降幅度均控制在1.2个百分点以内,对应着板带材占比提高幅度亦在1.2个百分点以内。其中华东、西北是长材流入量、板带材流入量出现同步增长,但这两个区域长材流入量增量均小于板带材流入量增幅。西南市场则是唯一一个长材流入量、板带材流入量同步下降的区域市场,只是长材流入量下降规模要大于板带材。总体看这三个区域市场钢材消费结构调整幅度较小。

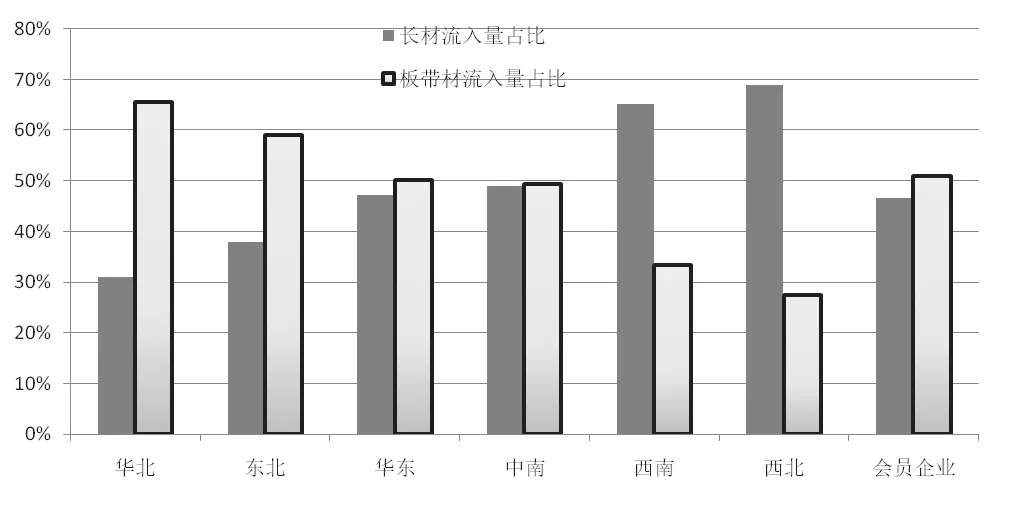

对各区域市场2021年长材流入量占比、板带材流入量占比进行横向对比可知:

①会员企业国内钢材销量中,长材销量占比46.61%,板带材销量占比50.91%,长材销量占比较板带材销量占比低4.31个百分点。华北、东北两个区域市场长材流入量占比低于行业长材销量占比,对应着这两个区域市场板带材流入量占比高于行业板带材销量占比(见图10)。华北、东北两个区域市场板带材流入量占比均超过了59%,且与长材流入量占比保持着较大的领先优势,如华北市场板带材流入量占比高出长材流入量占比34个百分点,东北市场板带材流入量占比高出长材流入量占比21个百分点。华北市场板带材流入量占比明显高于其他区域,主要与该区域内会员企业的产品结构相关联,亦与营销统计没有涵盖华北地区更多非会员企业(多以长材生产为主)的产品销售情况相关联。

图10 各区域市场2021年长材、板带材流入量占比

②西北、西南两个区域的长材流入量占比较高,2021年均保持在65%以上,如西北市场长材流入量占比高出板带材流入量占比41个百分点,西南市场长材流入量占比高出板带材流入量占比31个百分点,鉴于长材多作为建筑用钢,因此可判定固定资产投资(建筑用钢)对这两个区域市场的钢材消费总量及消费结构影响巨大。

③华东、中南两个区域市场的长材流入量占比与板带材流入量占比之间的差值要明显低于其他四个区域市场(见图10)。这两个区域市场长材流入量占比、板带材流入量占比与行业的长材销量占比、板带材销量占比最为接近,主要源于这两个区域市场钢材流入量占全国钢材销量的比重较高,如2021年华东市场钢材流入量占全国钢材销量比重为42.9%,中南市场钢材流入量占全国钢材销量比重为20.27%,二者合计超过了63%,因此这两个区域的钢材流入结构对全国钢材销量结构影响最大。华东市场2021年钢材流入量的增长由长材、板带材共同拉动,中南市场2021年钢材流入量的增长则由板带材拉动,即二者钢材消费结构变化有一定的差异性,突出体现为长材流入量增减有较大差异,但二者板带材消费增长的势头较为一致。