“稳增长”目标下结构性减税降费最优规则研究

——基于TANK-DSGE模型的分析

竹志奇,曹 青,王 涛

(1.天津财经大学财税与公共管理学院,天津 300022;2.首都经济贸易大学财政税务学院,北京 100070)

一、引言与文献综述

2008年12月中央经济工作会议首次提出结构性减税政策,并在2016年供给侧改革之后逐步加大实施力度。与此同时,为助力稳增长,减税降费已成为我国逆周期调控的重要手段。“十三五”时期,我国减税降费规模超7.6万亿元①数据来源于财政部网站(http://www.mof.gov.cn)。后文若无特殊说明,数据来源同此。,尤其在2020年,为应对新冠肺炎疫情冲击,我国进行了史上规模最大的年度减税降费政策,规模超2.6万亿元。2021年减税降费政策又重回长期制度性安排的道路,全年新增减税降费超1万亿元。2022年减税降费力度不减,规模预计达2.5万亿元。

但不容忽视的是,多年持续加码的减税降费政策带来了巨大的财政收支缺口。以2020年为例,一般公共预算收入决算数为18.29万亿元,同比下降3.9%,其中税收同比下降2.3%,一般公共预算支出决算数为24.56万亿元,同比增长2.8%,收支缺口达6.27万亿元。

在财政收支平衡压力下,减税降费进程或许需要减缓。2021年4月7日,在关于加快建立现代财税体制的国务院新闻发布会上,财政部相关负责人强调减税降费要平衡好“当前和长远”“需要和可能”的关系,有序退出2020年的阶段性减税降费措施。2021年12月中央经济工作会议指出:“我国经济发展面临需求收缩、供给冲击、预期转弱三重压力”“世纪疫情冲击下,百年变局加速演进,外部环境更趋复杂严峻和不确定”。面对国内外环境的深刻变化,要实施新的减税降费政策。减税方式将从总量性减税更多转向结构性减税[1]。从总量看,总量性减税意味着大规模减税。比如,2018年减税降费约1.3万亿元,2019年超2.3万亿元,2020年超2.6万亿元。2021年新增减税降费约1.1万亿元,表面看规模相对较小,但这是在巨额减税降费基础上的新增减税降费,其规模并不小。然而,结构性减税意味着并非大规模缩减总体税收规模。从结构看,总量性减税意味着全面性减税,政策具有普惠性。比如,2018—2019年增值税税率的下调和合并,各行业均会受益,2019年个人所得税改革和2020年社保缴费率的下调,居民和企业均受益。相较之下,结构性减税意味着针对特定税种和特定纳税人税负“削长”与“补短”相结合的结构性安排,政策具有聚焦性。比如,针对消费税和资源税的适当调高。

什么是结构性减税?高培勇(2009)[2]提出结构性减税不同于全面性减税,是基于特定目的或针对特定税种而实施的减税。贾康等(2011)[3]则认为结构性减税即实施“有增有减、结构性调整”的减税政策。刘尚希(2021)[4]提出未来结构性减税要打破只能全面减税、不能增税的观念。连续几年减税降费是正确选择,增强了税制与经济社会运行的适配性,进入新发展阶段,从税收公平、稳定税负的角度实施增税,也是正确选择。比如,有害品、奢侈品以及资源性产品的消费税,都有较大的增税空间。此外,从全球减税趋势来看,结构性减税主要针对企业所得税和流转税。2020年223个税收管辖区中有1个国家(密克罗尼西亚)提高了企业所得税最高税率,9个国家降低了企业所得税税率。比如,法国下调约3个百分点至32.02%,2022年进一步下调至25.83%(1)见《2020年全球企业所得税税率分析报告》。;沙特阿拉伯从2020年7月1日起将增值税税率由5%提高至15%,哥斯达黎加自2021年4月1日起,对烟草和烟草制品征收的消费税税率从每支24.18克朗提高到24.28克朗(2)作者根据IBFD资料整理得到。。

目前,结构性减税和经济增长的关系已引起国内学者关注。大多数研究一致认为结构性减税能促进经济增长[5]。但是,减税政策的经济增长效应在税收结构上有着明显不同的结论。卞志村等(2016)[6]研究表明,间接税减税的经济增长效应最明显,而直接税表现出微调作用,各税类减税对经济扭曲程度由大到小依次为劳动税、资本税、消费税。张岩(2017)[7]则提出间接税减税的经济增长效应较为微弱,以资本税、劳动税为代表的直接税减税能够有效推动经济增长。黄赜琳等(2015)[8]进一步指出劳动收入的减税对经济增长的促进作用最大,资本收入的减税对经济增长的促进作用次之。蒲火元等(2018)[9]则认为相较于劳动所得的减税效应,降低资本所得税对我国经济增长的影响程度更为明显。

理论上,结构性减税的上述经济增长效应存在多种作用机制,包括消费、投资、就业、财政收入和收入分配等。当税收结构发生变动时,经济增长的路径也会相应变动,且不同税种对经济增长影响不同[10]。具体看,李桂萍等(2013)[11]认为下调消费税率带来消费品价格降低,引起居民实际收入水平提高,从而刺激居民消费水平提升。杨兵等(2020)[12]认为下调劳动税率引起就业和私人投资水平增加,从而使得总产出水平增加。武晓利等(2014)[13]认为下调资本税率带来资本收益率上涨,刺激企业投资积极性,带动工资和劳动供给增加,同时刺激居民消费水平上升。尹恒等(2021)[14]研究发现下调企业社保费率,劳动成本下降,企业更多选择扩张业务量而不是削减服务价格,从而社保降费提升企业劳动需求的效应明显,即降费4%,既定工资率下企业的劳动需求量平均增长约6.36%。同时,刘海波等(2019)[15]认为提高奢侈品等消费税税率,将通过提高政府财政收入和收入分配,作用于宏观经济。

从现有研究来看,结构性减税的宏观经济效应及其作用机制十分复杂,单纯从局部均衡视角构建普通计量模型研究减税对单一经济变量影响,易受到多重机制同时作用问题的干扰[16][17]。因此,从一般均衡视角系统性考察减税降费对整个宏观经济变量的影响更为合理,如Leeper等(2010)最早在动态随机一般均衡框架下考察了减税政策效应[18]。进一步,国内学者在此框架下展开深入研究,如杨兵等(2020)运用DSGE模型研究财政压力背景下减税的经济效应[19],杨克贲和娄季春(2021)运用DSGE模型研究疫情背景下的减税政策效应[20]。

综上可以看出,现有研究关于结构性减税政策对宏观经济的影响及动态随机一般均衡模型下的减税政策效应均有考察,但是该领域仍有部分重要问题待解决:(1)现有研究致力于不同税种减税的宏观经济效应,并未涉及降费政策效应评估,忽视了新冠肺炎疫情冲击以来,阶段性减免企业社保缴费已成为逆周期调节的关键手段;(2)国内学者利用DSGE模型分析减税政策效应问题时,多数将减税简化为外生冲击引入模型,忽视了财政规则对均衡和政策效果的影响机理;(3)结构性减税降费包括多个税种有增有减搭配,但现有研究多数致力于税收政策只减不增的效果评估,对于税(费)规则如何有效组合才能最大限度促进经济增长缺乏相应关注。

因此,本文在已有研究基础上,尝试做出以下贡献:(1)通过引入社保部门,构建包含退休人员家庭与在岗职工家庭的TANK-DSGE模型,对减税与降低企业养老保险缴费政策进行系统研究;(2)本文将减税降费组合引入财政规则,同时考虑财政规则对均衡和政策效果的影响;(3)通过改变有升有降的规则组合方式,构建不同结构性减税降费模型,分析不同组合下外部冲击导致的经济波动损失,从而确定结构性减税降费规则应如何设置才能最大限度促进经济增长。

二、理论模型

本文借鉴李向阳等(2021)对TANK模型的分析[21],在竹志奇等(2019)的基础上[22],构建了一个包含社保部门的异质性家庭动态随机一般均衡模型。假定模型中经济体系包括社保部门、家庭部门、中间品厂商、最终品厂商、财政部门和中央银行。

(一)社保部门

其中,Socialt表示当年社保部门发放养老金支出,φ表示在岗家庭人口在经济系统中所占比例,τfs表示企业缴纳社保税税率,τage为个人缴纳养老保险费费率,w表示去除价格因素后个人的真实工资水平,N表示在岗家庭进入经济系统中的劳动供给,R为政府债券利率。

(二)家庭部门

假定家庭部门中包括两类家庭,一类是在岗职工家庭,其人口在经济系统中占比为φ,一类是退休人员家庭,在经济系统中占比为(1-φ)。在岗职工家庭能够通过选择消费、投资和劳动力供给,最大化其跨期效用,并且可以进入金融市场买卖政府债券,积累资本租赁给厂商,并向厂商提供劳动。考虑到退休人员投资风险偏好较低,本文假定退休人员家庭不参与直接投资,收入用于消费和购买政府债券,其收入来源主要包括社保部门发放的养老金收入与投资债券收益。

1.在岗职工家庭。在岗职工家庭可通过对消费、投资、持有债券和劳动的选择实现预期效用最大化:

上式不等号左侧表示家庭支出部分,包括消费支出、投资支出和购买公债,其中Cw表示在岗家庭消费,Iw表示在岗家庭投资,Bw表示在岗家庭购买的政府债券,P为价格水平;右侧表示家庭收入部分,其中W表示工资水平,rk表示剔除价格因素后的私人资本收益率,u表示资本存量利用率,R表示政府债券收益率,TRw表示政府转移支付,τc、τk、τn、τage分别表示消费税率、资本税率、劳动税率和个人缴纳养老保险费率。家庭拥有资本,其面临的资本积累方程为:

Kw,t=1-δutKw,t-1+lt1-StIw,t

其中,κ为投资调整成本因子。

2.退休人员的家庭部门。退休家庭基于对消费和债券的跨期决策实现自身效用最大化,其期望效用函数描述如下:

其中,等式左边表示退休家庭用于当年投资支出和消费支出的和,具体包括退休家庭购买的政府债券Br,t和退休家庭消费Cr,t;等式右边表示退休家庭收入来源,具体包括当年从社保部门领取的养老金收入Socialt及从上期投资中获取收益Br,t-1Rt-1。

家庭部门总消费C由在岗职工家庭消费和退休家庭消费加总构成:

(三)最终品厂商

生产部门包含最终产品生产厂商和中间产品生产厂商。其中,最终产品厂商将中间品厂商生产的中间商品进行综合处理生产得到最终产品,其生产函数为

其中,θp为异质中间品的替代弹性,Yt和Yj,t分别表示最终产品和中间产品j的投入量。在给定以上生产技术的条件下,最终品厂商将最终产品价格Pt和中间产品价格Pj,t视为给定,并选择中间品数量Yj,t。通过利润最大化和零利润条件,本文得出价格函数:

(四)中间品厂商

假定产品的生产处于垄断竞争市场,并服从柯布道格拉斯生产函数,同时,考虑公共资本在中间产品生产中的作用,本文将中间品厂商j生产函数表示如下:

中间品厂商的产量不小于其需求,其预算约束为:

进一步,得出中间品厂商j的工资率和资本报酬率如下:

以上两式去除价格因素后可得:

(五)中央银行

随着利率市场化改革进程加快,本文构建价格型货币政策规则。假定货币政策传导顺畅,央行遵循泰勒规则,使用利率调节通胀和产出,具体形式表示如下:

Rt-Rs=1-ρRRt-1-Rs+ρRγππt-πs+γylogYt-logYs

其中Rs、πs和Ys为稳态利率、稳态通胀和稳态产出,ρR决定利率的平滑程度,γπ和γy分别代表央行对通胀和产出的调控力度。

(六)财政部门

政府收入来自于发行债券以及劳动税、消费税和资本税税收收入,支出则用于政府消费、政府投资、转移支付、对债券的还本付息和社保支出。财政部门的预算平衡约束如下:

其中,公共资本的积累方程如下:

上式中,δG为公共资本的折旧率。

假设政府实行双政策目标规则,不仅要维持产出的自动稳定,同时还需防范债务风险,财政政策支出规则设定如下:

其中,上标^表示各经济变量对稳态的偏离X=CG,IG,TR,φii=CG,IG,TR刻画了财政支出政策对产出缺口的反应系数,γii=CG,IG,TR刻画了支出政策对债务缺口的反应系数,Sbt=bt/Yt为政府在t期的负债率。

考虑到税收法定的固定性特征,假定政府不以税率锚定政策目标变量,同时假定其调整存在粘性。设定结构性税收政策规则存在以下两种形式:

其中τtax(tax=c,n,k,fs)为四类税收工具。

(七)市场均衡

假定市场总消费由比例为φ的在岗职工家庭和比例为1-φ的退休家庭共同组成,而其他要素则完全由在岗家庭提供。具体均衡条件如下:

Ct=φCw,t+1-φCr,t

Kt=φKw,t

It=φIw,t

Bt=φBw,t+1-φBr,t

Nt=φNw,t

TRt=φTRw,t

Yt=Ct+It+CG,t+IG,t

三、参数校准

表1 参数校准

四、结构性减税降费规则的动态模拟分析

(一)结构性减税降费规则的构建

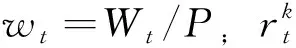

根据上述设定,模型中共包含四种税收政策工具,即消费税τc、资本税τk、劳动税τn、社保费τfs。本文利用这些税收政策工具,构建14种有增有减的结构性减税降费规则,如表2所示(3)文中14种规则的设定均参考国内经典文献对税收结构调整的研究结论。。其中,↑和↓分别表示上调和下调税率(费率)。以规则1为例。该规则表示财政部门下调消费税税率,提高劳动税、资本税税率和企业养老保险缴费费率。

表2 结构性减税降费规则组合

(二)不同冲击下结构性减税降费规则组合的脉冲响应

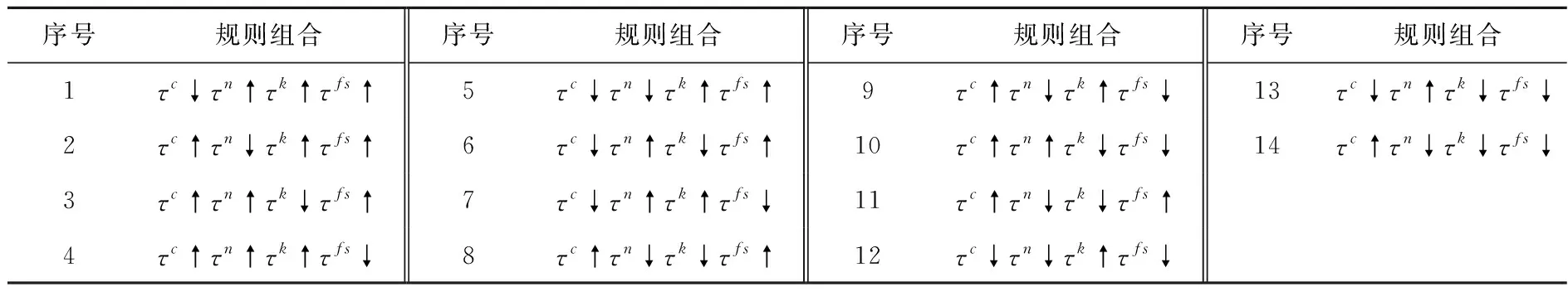

本文通过利用投资、消费、全要素生产率三种外生冲击,模拟分析不同外部冲击下不同结构性减税降费规则对宏观变量的影响,包括影响程度和作用时期。影响程度主要体现在变量的初始响应上,作用时期主要体现在回到稳态均衡的速度上,初始效应越小,说明受到外部冲击的波动程度越小,越有利于熨平稳增长目标下的宏观经济波动。在坐标系中,X轴表示不同组合下减税降费规则(减税降费规则组合共14种,从左到右依次为规则1到规则14),Y轴表示冲击周期(本文设置各经济变量在受冲击后20期内的脉冲响应),Z轴表示脉冲响应值。

1.消费冲击下不同结构性减税降费规则组合的脉冲响应。图1为主要宏观变量在不同结构性减税降费规则组合下对消费冲击的脉冲响应。由图1可知,不同结构性减税降费规则在消费冲击下对产出、就业、政府负债产生显著负向冲击效应,对投资、消费、工资产生正向效应。就产出而言,冲击初始强度总体上呈现基本不变趋势,从规则1到规则14,1单位标准差的消费冲击下产出初始响应值均约为-0.48%。就政府负债率而言,冲击初始强度总体上呈现逐渐削弱趋势,从规则1至规则10的负向初始绝对值均大于0.105‰,规则11至规则14的初始值分别为-0.104‰、-0.104‰、-0.104‰和-0.103。因此,消费冲击下所有结构性减税降费规则中,规则14的初始效应更小,说明下调劳动税、资本税费费率税率和社保,同时提高消费税率,更有利于熨平消费冲击下的宏观经济波动。

从现实来看,疫情冲击后,提高我国居民可支配收入、塑造良好的收入预期是面对消费冲击下的基础和关键。一方面,劳动税税率的下调可以提高居民收入水平,资本税税率和社保费费率的下调可以有效降低企业生产成本,提高企业资本收益率,从而刺激企业投资增加,带动工资和参与劳动积极性上升。另一方面,减税政策的持续实施导致政府财政收支平衡压力加大,消费税税率的提升可以更有效筹集财政收入,稳定经济增长。

图1 消费冲击下不同结构性减税降费规则组合的脉冲响应

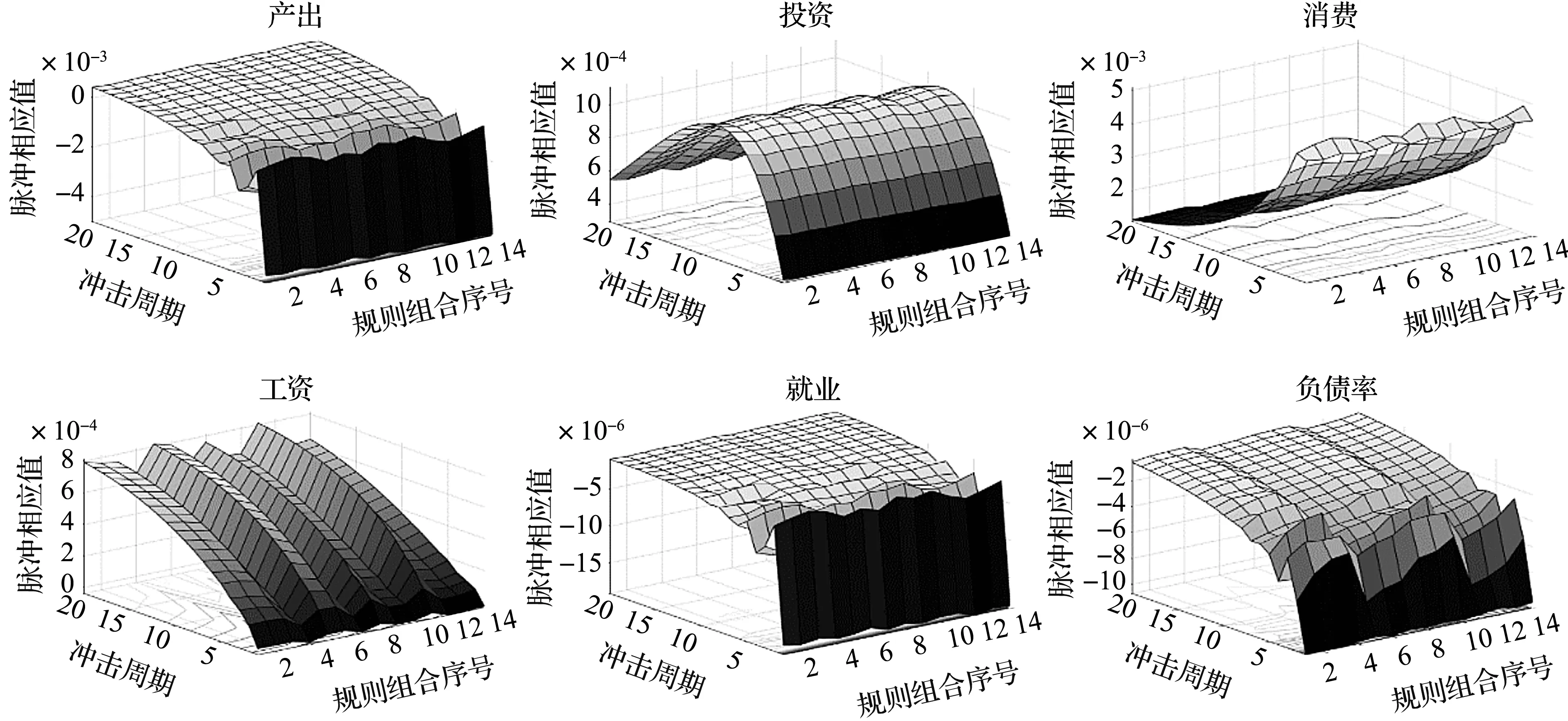

2.投资冲击下不同结构性减税降费规则组合的脉冲响应。如图2所示,不同结构性减税降费规则组合在投资冲击下对产出、投资、工资、消费、就业、政府负债产生显著负向冲击效应。就产出而言,冲击初始强度总体上呈现基本不变趋势,从规则1到规则14,1单位标准差的投资冲击下产出初始响应值均约为-3%。就政府负债率而言,冲击初始强度总体上呈现先上升后下降趋势,从规则1至规则14的初始响应极小值为1.1,分别对应规则8和规则14。因此,投资冲击下所有结构性减税降费规则中,规则8和规则14的初始效应更小。从回到稳态的时间周期看,规则14回到稳态水平的时间周期更短,说明下调劳动税、资本税税率和社保费费率,同时提高消费税税率,更有利于熨平投资冲击下的宏观经济波动。

从现实来看,在投资冲击下,政府为实现“稳增长”目标,一方面应显著发挥下调资本税和企业社保缴费的挤入效应,减轻企业税费负担,提高企业税收竞争力,刺激国内外投资;同时降低劳动税税率,引致劳动供给增加,就业水平上升,鼓励企业投资。另一方面,减税刺激投资政策将导致政府收入减少,因此为应对疫情冲击政府支出大幅增加,政府应通过增加以消费税为代表的间接税拓宽税基。

图2 投资冲击下不同结构性减税降费规则组合的脉冲响应

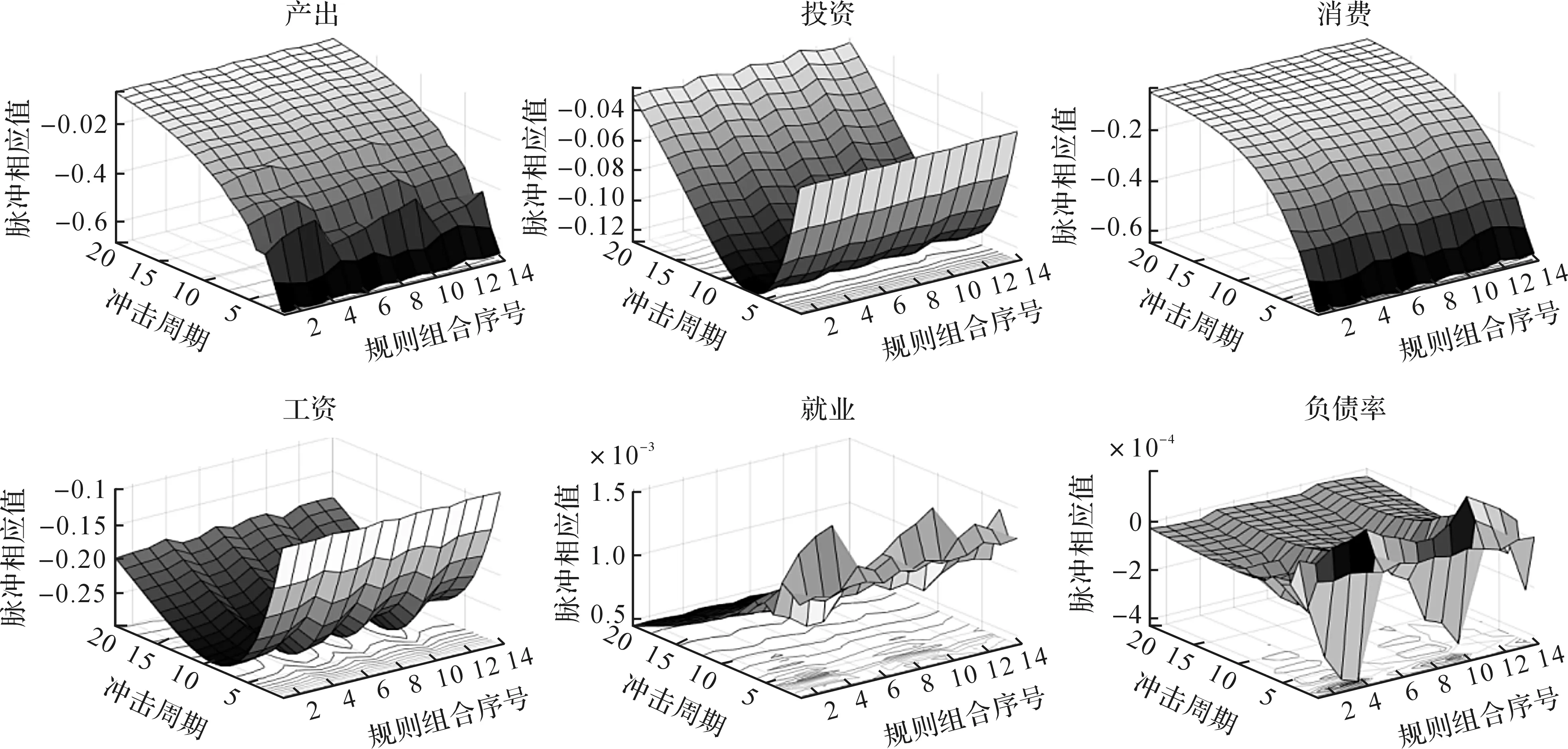

3.全要素冲击下不同结构性减税降费规则组合的脉冲响应。如图3所示,不同结构性减税降费规则组合在全要素冲击下对产出、投资、消费、工资、政府负债产生显著负向冲击效应,对就业产生明显正向效应。就产出而言,冲击初始强度总体上呈现基本不变趋势,从规则1到规则14,1单位标准差的全要素冲击下产出初始响应值均约为-70%。就政府负债率而言,冲击初始强度总体上呈现逐渐削弱趋势,从规则1到规则14的初始响应极小值为0.64,对应规则7。因此,全要素冲击下所有结构性减税降费规则中,规则7初始效应更小,说明下调消费税率和社保费费率,同时提高劳动税、资本税税率,更有利于熨平全要素冲击下的宏观经济波动。

图3 全要素冲击下不同结构性减税降费规则组合的脉冲响应

从现实来看,我国经济从高速增长到步入新常态,驱动经济增长方式不应单纯依靠资本和劳动投入的数量,而应转变为依靠创新引领、技术进步。然而,面对全要素冲击,已有研究证明技术冲击对产出、就业和投资产生显著促进作用,但对消费具有明显抑制作用[25]。理论上,可以通过下调消费税率和提高劳动税、资本税税率解决低端产品过剩、中高端产品技术缺乏创新问题,推动供给侧结构性改革,促进经济高质量发展。

五、结构性减税降费规则评价指标

无论是哪组结构性减税降费规则,目的都是为了应对外部冲击导致的经济压力、稳定宏观经济发展、减小经济波动损失,并提高整个社会的福利水平。为进一步量化考察不同冲击下结构性减税降费规则组合的效果,我们设定了政策效果评价指标,用于反映不同结构性减税降费规则组合下,三种冲击造成的经济波动损失。

(一)经济波动损失函数

政府在三重压力背景下实施减税降费政策的主要目标是防风险和稳增长。参考刘斌等(2015)福利分析框架[26],损失函数的设定反映负债率的波动,同时也需关注产出这个重要指标,因此,设定第i组(i=1,2,3……14)规则的经济波动损失函数形式如下:ωb+ωY=1,SD(·)为变量的标准差,Ave(·)表示均值。

其中,我们用变量的理论标准差反映这两个指标的波动情况,ωb为负债率权重,ωY为产出权重。

(二)政 策评价指标

我们将政策评价指标的形式设定如下:

Scorei=Li-1

其中Scorei表示第i类结构性减税降费规则的得分,得分越高,则该类结构性减税降费规则越适合当前政府对减税降费规则的选择。得分最高的规则为结构性减税降费最优规则组合。

六、模拟结果分析(4) 限于篇幅,文中未呈现非最优规则的模拟结果,作者备索。

通过引入投资、消费、全要素生产率的冲击,本文分别模拟由消费下降、投资低迷和全要素生产率下降引起的稳增长压力。

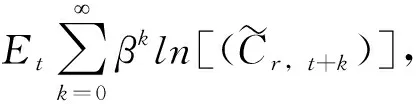

由政策评价指标设定公式可以看出,不同的权重反应了政策制定者对于负债率和产出指标的敏感程度不同,不同的权重设定会使评价指标的计算结果差异很大。因此,我们设置了不同的权重赋值,用于模拟政府面临的不同情景时采取的结构性减税降费规则组合。具体而言,本文将ωb看做为从0到1的自变量,ωY相应为从1到0的自变量,并假设二者最小变化单位为0.01。结果如图4所示。

图4 负债率权重与最优规则得分

本文研究发现,当0≤ωb≤100%时,消费冲击下最优规则为规则14,即无论权重在任何区间,消费冲击下结构性减税降费最优规则是选择提高消费税,降低劳动税、资本税和社保费。

当0≤ωb≤80%,投资冲击下最优规则为规则14,即在该权重区间内,投资冲击下结构性减税降费最优规则是选择提高消费税,降低劳动税、资本税和社保费的财政规则;当80%<ωb≤100%,投资冲击下最优规则为规则8,即在该权重区间内,投资冲击下结构性减税降费最优规则是选择提高消费税和社保费,降低劳动税和资本税。

当0≤ωb≤100%,全要素冲击下最优规则为规则7,即无论权重在任何区间,全要素冲击下结构性减税降费最优规则是选择降低消费税和社保费,提高劳动税和资本税。

从计算结果可以看出,三种冲击下的最优规则既表现出一定的共性,也存在着一些差别。

首先,三种冲击下最优规则存在共性。其一,规则14均为消费冲击和投资冲击下的最优规则,这表明不管经济受到消费还是投资冲击,政府可以采用相同的结构性减税降费政策。具体而言,当负债率ωb取值范围在0到80%之间时,提高消费税税率、降低劳动税、资本税和社保费是应对消费冲击和投资冲击的最优减税降费政策。一方面,提高以消费税为代表的间接税,实现消费多、多缴税以及高消费、多缴税,可以提高其调节分配功能,提升居民消费倾向,缓解内需不足;另一方面,降低劳动税、资本税和社保费有利于提高居民可支配收入,同时通过提高消费税拓宽税基,保证居民预期收入持续增加。

其二,在消费冲击和投资冲击下,不管ωb怎样变化,所有最优规则中均包含提高消费税这一工具。这表明通过含有提高消费税的规则来调控消费冲击或投资冲击可作为最优结构性减税降费政策选择,否则在权重由小到大的变化过程中,提高消费税不会一直出现在结构性减税降费最优规则中。从经济学意义上讲,间接税的法定税负归宿与其经济归宿不同,较易实现税负转嫁,提高以消费税为代表的间接税税率,引发微观主体税负“痛感”不如直接税显著。因此,随着减税降费政策的持续实施,减收增支的积极财政政策给我国财政收支平衡带来较大压力,小幅提升间接税、降低直接税的结构性减税降费方式将是我国面对稳增长压力的较好选择。

其次,三种冲击下最优规则也存在差别。其一,三种冲击均存在独有的结构性减税降费最优规则。选择提高消费税,降低劳动税、资本税和社保费的财政规则是调控消费冲击下的最优减税降费政策;选择提高消费税同时降低劳动税、资本税、社保费和提高消费税、社保费同时降低劳动税、资本税的财政规则是调控投资冲击下的最优减税降费政策;选择降低消费税和社保费,提高劳动税和资本税的财政规则是调控全要素冲击下的最优减税降费政策。这表明不同的税收政策工具适用于应对不同冲击。

其二,消费税税率调节作用在消费冲击、投资冲击和全要素冲击下不同。提高消费税可作为调控消费冲击和投资冲击下最优规则选择,然而,全要素冲击下的最优规则选择为降低消费税。这表明消费税规则在消费冲击、投资冲击和全要素冲击下对宏观经济的调节作用不同。

七、结论与政策建议

本文通过构建TANK-DSGE模型,模拟了消费冲击、投资冲击和全要素冲击三种不同的经济冲击,通过脉冲响应分析和政策损失评价指标,对比分析了14种结构性减税降费规则的模拟结果,从而研究了结构性减税降费最优规则。本文发现,不同经济冲击下,结构性减税降费最优规则不同:消费冲击下,结构性减税降费最优规则是选择含有提高消费税,降低劳动税、资本税和社保费;投资冲击下,结构性减税降费最优规则是选择含有提高消费税,降低劳动税、资本税;全要素冲击下,结构性减税降费最优规则是选择含有降低消费税和社保费,提高劳动税和资本税。

本文通过降低政策目标变量(产出和负债率)的波动性(标准差),来综合评估“有增有减”的结构性减税降费政策组合。基于所得结论,本文得到如下政策启示:(1)不同经济冲击下的最优规则不同,政府必须具体问题具体分析,制定最优减税降费政策需建立在找到经济稳增长压力主因基础上。(2)在需求收缩、供给冲击、预期转弱三重压力下,2022年一季度我国GDP增长4.8%,但是3月份社会消费品零售总额同比下降3.5%,因此,内需不足是目前我国宏观经济增长的关键因素。对此,应选择消费冲击和投资冲击下的共同最优规则(即提高消费税,降低劳动税和资本税)作为政府未来制定减税降费政策的重要参考依据。(3)由于消费税发挥着引导消费、调节收入分配、调整产业结构的作用,针对消费税不能一味减税,应根据经济社会的发展状况做出调整。因此,为实现稳增长目标并应对减税增支后的财政缺口压力,在坚持减税总趋势不变的前提下,适当增加以消费税为代表的间接税税率,如进一步提高资源性产品、奢侈品等税目的消费税税率,或是政策制定者当前较为合适的选择。