俄罗斯国际收支状况探析

■ 邹新帆 赵美贞

(中国人民银行武汉分行 湖北武汉 430071)

一、俄罗斯国际收支状况的变革和结构特点

俄罗斯自经济转型以来,国际收支状况并不平稳,国际收支结构主要经历了三次重大转变:

1.经济转型初期国际收支大幅波动。自1992年启动市场化经济转型后,俄罗斯经常账户在初期呈现较大顺差,但在“外汇走廊”汇率制度安排下,卢布汇率逐渐走高,导致货物贸易顺差显著收窄,经常账户开始由顺差转为逆差。金融账户波动更为明显,1996年呈现小幅逆差,1997年由于证券市场资金的大幅流入又呈现出大幅顺差。亚洲金融危机爆发后,俄罗斯迫于资金外流压力不得不放弃“外汇走廊”,卢布大幅贬值,整个金融体系由于持有大量的外币债务而受到剧烈的冲击。

2.经济复苏时期经常账户顺差不断增长。亚洲金融危机过后,俄罗斯迎来了经济的强劲复苏,石油、天然气等出口收入的快速增长带动了俄罗斯经常账户顺差迅速扩大,也提升了俄罗斯企业的投资意愿和举债能力,金融账户则处于小幅逆差或顺差。2006~2007年,俄罗斯国际收支呈现双顺差特点,尤其是在2007年金融账户顺差甚至超过了经常账户顺差。金融账户顺差源于银行和企业举借的大量外债。2008年全球金融危机爆发后,能源价格下跌使得俄罗斯出口减少,经常账户顺差收窄,外资开始恐慌性出逃,金融账户迅速从顺差转为逆差。

3.汇率弹性显著增强后国际收支趋于自主平衡。全球金融危机过后,俄罗斯选择向通货膨胀目标制和自由浮动汇率制转型,并最终于2014年底正式实施自由浮动汇率制度。俄罗斯金融账户在全球金融危机后长期处于逆差,其国际收支结构开始呈现一顺一逆特点。

由图1可以看出,俄罗斯国际收支结构波动较大,尤其是金融账户的波动更大。进入新世纪以来,伴随着每一次风险事件,俄罗斯国际收支都发生了巨大变化。

图1 俄罗斯国际收支状况图(单位:亿美元)

二、全球金融危机对俄罗斯国际收支的影响及应对

(一)全球金融危机对俄罗斯国际收支的影响

全球金融危机对俄罗斯国际收支的冲击非常巨大,经常账户顺差经历了大幅增长然后又大幅下降的过程,而金融账户的变动更为剧烈,直接由顺差转为大额逆差。

1.俄罗斯经常账户顺差扩大。2008年,归功于货物贸易顺差的大幅增长,俄罗斯经常账户顺差增长317亿美元,增幅高达44%,而服务贸易逆差和初次收入逆差均呈扩大态势。到了2009年,由于国际能源价格的下跌导致的能源出口收入骤减,货物贸易顺差急剧缩小,同比减少644亿美元,导致2009年俄罗斯经常账户顺差减少536亿美元,降幅高达52%,而服务贸易逆差和初次收入逆差均略有下降(见图2)。

图2 俄罗斯经常账户年度收支(2005~2013年)(单位:亿美元)

2.俄罗斯金融账户由顺转逆。2008年上半年金融账户仍为顺差,但下半年迅速转变为大幅逆差。2008年全年直接投资顺差增长81亿美元,但证券投资及其他投资由顺差转为逆差,导致俄罗斯2008年金融账户由上年的顺差971亿美元转为逆差1396亿美元。2009年卢布汇率基本稳定,资本外流趋势得到缓解,金融账户逆差由1115亿美元缩减至282亿美元(见图3)。

图3 俄罗斯金融账户年度收支(2005~2013年)(单位:亿美元)

(二)俄罗斯应对全球金融危机的政策措施及效果

危机前俄罗斯的通胀率高达两位数,为避免出现20世纪70年代的“滞胀”情况,俄罗斯将解决通胀和过度失业问题作为主要目标,经济增长则降为次要目标。其应对措施呈现以下特点:一是财政预算支出有限,2009年俄罗斯用于反金融危机的财政总预算支出仅为2.4万亿卢布(约合800亿美元),同时采取了提高利率等紧缩的货币政策;二是财政资金没有投入基建领域,而是几乎全部用于对居民的社会支持。

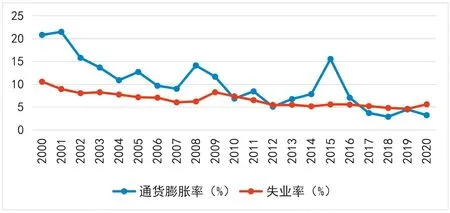

从通货膨胀和失业率来看(见图4),俄罗斯的应对措施无疑是有效的,其通货膨胀率和失业率在2010年基本得到控制,恢复到全球金融危机前的水平。从国际收支数据来看,在经历2009年经常账户顺差和金融账户逆差大幅降低后,2010年和2011年开始稳定回升,但2012年又开始下降,其国际收支波动性仍然较大。

图4 俄罗斯通货膨胀率和失业率(2000~2020年)

三、新冠肺炎疫情对俄罗斯国际收支的影响及应对

新冠肺炎疫情暴发之前,俄罗斯GDP缓慢增长,失业率和通胀率维持在较低水平,但新冠肺炎疫情打破了这一态势。能源出口在本次疫情中受冲击较大,国际油价从2020年1月下旬开始下跌,3月份又再次出现暴跌。受此影响,俄罗斯汇市剧烈波动,卢布承压。2020年9月上旬以来,卢布对美元、欧元开始大幅贬值,全年分别贬值16.7%和24.1%。俄罗斯工业产值从2020年一季度末开始便急剧下滑,全年下滑4.12%。失业率从2020年第四季度到2021年初则稳定在6.1%左右。

(一)新冠肺炎疫情对俄罗斯国际收支的影响

新冠肺炎疫情叠加油价波动,使得俄罗斯经常账户顺差大幅收窄,金融账户由顺差转为逆差。

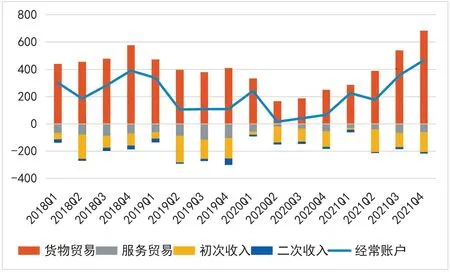

1.俄罗斯经常账户顺差大幅收窄。自2020年一季度开始,经常账户顺差开始持续收窄,全年同比减少293亿美元,降幅高达44.8%。货物贸易进出口下跌,且出口降幅(20.6%)大于进口降幅(5.6%),使得货物贸易顺差大幅减少721亿美元,成为经常账户收窄的主要原因。2020年服务贸易、初次收入和二次收入逆差分别减少197亿美元、186亿美元、45亿美元(见图5)。

图5 俄罗斯经常账户季度收支(2018Q1~2021Q4)(单位:亿美元)

2.俄罗斯金融账户由顺差转为大额逆差。2020年受新冠肺炎疫情影响,俄罗斯金融账户结构发生剧变,由小额顺差变为大额逆差531亿美元。三大项目均恶化,其中直接投资顺差减少65亿美元,对金融账户逆差扩大的贡献率为11.6%;证券投资逆差扩大380亿美元,贡献率为67.8%;其他投资逆差扩大122亿美元,贡献率为21.8%(见图6)。

图6 俄罗斯金融账户季度收支(2018Q1~2021Q4)(单位:亿美元)

(二)俄罗斯应对新冠肺炎疫情的政策措施及效果

为应对新冠肺炎疫情,俄罗斯采取了一系列财政措施,包括增加对一线医护人员和安全检查人员的补偿;发放隔离人员休假工资、失业救济金、儿童补助津贴;对重要性企业和中小企业发放利率补贴;对企业延期征税,对自由职业者退税;对受影响行业的中小企业提供预算赠款和补贴贷款等。2020年俄罗斯政府总债务规模扩张4.5万亿卢布(占2020年GDP的4.3%),同比增长29.5%。

货币政策方面,2020年俄罗斯央行将基准利率下调200个基点,使其在7月份跌至4.25%(而后为了应对物价上涨,分别在2021年3月19日和4月23日上调25个和50个基点至5%);推出5000亿卢布的再融资机制,以支持中小企业贷款,将再融资贷款利率降至2.25%;暂缓对重组企业和中小企业贷款的拨备等。对银行的监管支持释放了约3000亿卢布(约占GDP的0.3%)的银行业资本。

出于对通胀和债务的担忧,积极的财政政策比宽松的货币政策更受俄罗斯政府的青睐。从结果来看,在政府多措并举之下,俄罗斯的国际收支状况持续恶化的趋势得到缓解,2021年第一季度,经常账户顺差和金融账户逆差与2020年同期基本持平,二季度和三季度经常账户顺差持续扩大、金融账户逆差持续缩小,前三个季度经常账户顺差同比增加460亿美元,金融账户逆差同比减少100亿美元。四季度国际资本出于对地缘局势的担忧纷纷撤离俄罗斯,导致俄罗斯金融账户逆差急剧扩大,较2020年同期扩大了162亿美元,但经常账户顺差较2020年同期仍然大幅增长400亿美元,这归功于能源价格的持续上涨。

四、结论和启示

(一)结论

1.经济结构导致俄罗斯的国际收支并不稳定。两次风险事件对俄罗斯的冲击都引起俄罗斯国际收支结构的大幅度变化,而金融账户的波动更加明显。全球金融危机发生后,俄罗斯经常账户降幅不大,但金融账户在全球金融危机后由顺差转为逆差;新冠肺炎疫情也使得金融账户由顺转逆。究其原因,一方面是因为俄罗斯国际贸易严重依赖能源和金属等自然资源的出口,每当风险事件造成国际能源价格下跌及汇率波动时,俄罗斯的国际收支就会出现动荡。另一方面,俄罗斯大量举借外国低息贷款来发展国内经济,一旦发生金融危机,国外投资者失去投资信心,将导致大量外资撤离俄罗斯,此时国内市场又未能及时补充资金,最终导致整个市场低迷。

2.两次风险事件对俄罗斯国际收支的影响不尽相同。金融风险事件首先冲击金融市场,而公共卫生风险事件使自然人受限,实体经济首当其冲,但二者都无一例外地会对国际收支产生巨大的影响。从俄罗斯国际收支变化来看(见表1),两次风险事件都使得俄罗斯金融账户由顺差转为逆差,但它对经常账户的影响不同,金融危机中,俄罗斯经常账户顺差得以扩大,而新冠肺炎疫情使经常账户顺差收窄。两次风险事件期间,金融账户差额的变动都大于经常账户差额的变动。

表1 两次风险事件对俄罗斯国际收支影响

3.两次风险事件的应对各有侧重。两次风险事件期间,俄罗斯政府首要目标都集中在抑制通货膨胀和稳定就业,但在应对方式上不尽不同。全球金融危机期间,俄罗斯侧重于对金融机构进行救助,而新冠肺炎疫情期间,中小企业和居民成为首要救助对象。针对新冠肺炎疫情采取的措施具有如下特点:政府和央行首次联手共同出台措施,并以财政政策为主、货币政策为辅,同时改变了以往危机期间仅救助大企业的做法。

(二)启示

1.利用出口竞争优势,稳定经常账户顺差。俄罗斯的案例显示,出口竞争力对稳定国际收支、防范风险具有重要作用。俄罗斯对外出口高度依赖能源,如果能源价格变动受到制裁则会严重影响经常账户,进而波及金融账户,导致国际收支失衡。我国应充分发挥产业链齐全、综合成本低廉的优势,大力进军新技术产业,并推动传统行业的数字化转型。同时,为应对全球贸易保护主义抬头的趋势,加大“卡脖子”技术创新,提高核心零部件的本土化率,强化全球供应链联结优势,巩固并提升贸易竞争力,稳定我国经常账户顺差格局,推动构建高质量的新发展格局。

2.优化政策设计,重点吸引长期投资流入。长期投资对稳定金融账户至关重要,可以提升一国应对风险的能力,避免出现俄罗斯在风险发生时跨境资金大量流出的问题。应根据地区差异制定差别化的招商引资方案,深度参与国际产业价值链分工,积极对接国家和区域发展战略,加大政策开放和对配套项目的技术资金支持力度;扩大开放领域,鼓励外企投向高新技术和高端制造业、现代服务业、环保和新能源等实体产业;加快推动自贸区自贸港建设,归纳总结已有成功经验并向全国推广。

3.在金融开放的同时推进国内金融改革,打造金融“双循环”体系。我国应充分吸取俄罗斯的经验教训,在继续推进境内资本市场高水平对外开放的背景下,不断推进国内金融改革,持续完善和深化人民币汇率形成机制。进一步便利境外长期机构投资者依法合规进入中国市场投资,提升人民币金融资产的流动性。