碳交易规制下考虑资金约束的制造商低碳融资策略研究

周涛,陶明,孟祥倩

(山东理工大学 管理学院,山东 淄博 255012)

一、引言及文献综述

改革开放以来中国经济高速增长,但经济发展的外部问题即环境污染问题日趋严峻。2018年,生态环境部环境规划院发布的《中国经济生态生产总值核算发展报告2018》数据显示,2015年我国污染损失成本为2万亿元。因而在此背景下,构建绿色制造体系,推行低碳生产,实现制造业企业碳减排改造具有重要意义。然而,低碳改造需要充足的资金保障,资金不足、融资渠道单一、融资成本高等问题会导致制造业企业低碳生产的动力不足,从而难以改善其环境表现,实现供应链可持续运行。因此,在企业碳减排投入资金不足情形下,创新探讨碳减排融资新模式,比较各融资模式孰优孰劣,剖析融资决策受到哪些因素影响等问题值得深入研究。

目前关于低碳供应链融资的研究中,主要包括以下两方面。一是低碳融资需求方面。Choi(2013)[1]在不同碳排放税政策指导下,确立了基于竞争行为的供应商最优订购量和碳排放投资需求量。唐书传等(2020)[2]考虑碳总量控制与碳交易制度,分析了零售商、制造商领导情形下供应链成员定价与碳减排决策问题,并确立了企业最优碳减排投入量。二是低碳融资模式方面。杨浩雄和段炜钰(2019)[3]研究发现在分散与集中决策下,缺乏资金禀赋的低碳绿色企业采用预付款模式时供应链利润最优。Fang和Xu(2020)[4]探究了制造商绿色信贷及混合融资问题,发现“制造商承担低碳投资和零售商提前支付部分货款”融资模式为最优策略。李波等(2021)[5]基于利益与低碳努力水平最大化角度设计银行信贷和贸易信贷两类融资模式,研究发现当制造商低碳投资成本系数与供应商生产成本均较低时,制造商将选择银行信贷模式。

随着碳交易市场上线,以碳排放额度作为交易标的的金融产品开始出现,供应链交易结构由二维模式转为三维模式,为低碳供应链融资拓展了新渠道。“碳交易+融资”机制的重要性日益凸显,碳排放额度质押融资模式开始引起学术界和企业界的广泛关注,相关研究主要集中在以下两方面。一是碳额度融资可行性方面。Lewis(2010)[6]指出,中国通过碳融资能够促进企业可持续发展,而国际市场的不确定性将阻碍碳融资在中国的有效推行。高振娟和赵道致(2013)[7]从资源、结构和实践三个角度阐述了碳额度融资的可行性,并进一步设计了碳额度融资的运作模式。邓敏贞(2015)[8]则认为碳排放权作为一种资产权利,缺乏完善明确的法律依据,从法律层面确立碳资产的可交易性为碳融资的实践推行奠定基础。二是在质押模式框架设计方面。窦亚芹等(2014)[9]设计了碳资产质押贷款模式,并对该模式实行的先决条件和操作过程中可能出现的风险进行了分析论证。张济建等(2018)[10]对比分析了单主体与多主体协同对碳资产质押融资运作的有效性,并在模式设计中强调了政府在碳资产质押贷款中的引导和风险防范作用。

综上所述,国内外学者对企业低碳融资的相关研究较为丰富,但仍存在以下不足:一是既有研究更多关注外部条件对企业融资决策的影响;二是以碳额度作为质押物的融资方式研究普遍聚焦于模式设计与法律政策规制方面。因此,本文在碳交易背景下考虑资金约束问题,创新引入碳额度质押贷款模式,并深入分析碳额度及自有资金不同对制造商最优融资决策选择的影响,在研究视角和方案设计方面具有一定创新性。

二、制造商融资模型框架及相关参数设定

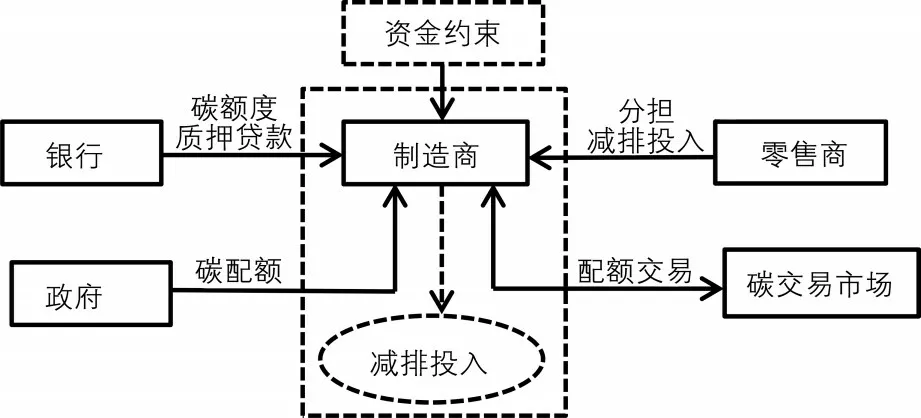

本研究基于单个制造商与单个零售商构成纵向供应链系统,其中制造商在供应链中处于主导地位负责产品研发与生产,可能面临资金约束;零售商负责产品销售,资金充足。面对制造商缺乏资金禀赋而无法进行有效的低碳投入转型问题,设计两种资金解决方案。一是通过制造商所拥有的碳额度向银行申请质押贷款。碳额度质押贷款是指企业将政府分配的初始碳排放额度作为质押资产从银行获取贷款的融资模式。二是通过下游零售商分担制造商部分碳减排投入以弥补资金不足局限。在制造商与零售商建立稳定的合作伙伴关系下,基于利益共赢、品牌提升需要,零售商有意愿为制造商分担碳减排成本。基于此,研究设计无融资决策模式、碳额度质押贷款模式、零售商分担碳减排投入成本模式、“碳额度质押贷款+零售商分担碳减排成本”混合模式,并进行对比分析,提出优化融资方案,对解决制造商低碳减排资金不足问题具有重要意义。碳交易规制下制造商融资运作流程如图1所示。

图1 资金约束下制造商融资运作流程图

模型相关参数设定:

C为单位产品生产成本;

W为产品批发价格;

P为产品销售价格;

Em为初始碳排放额度;

em为单位产品碳排放量;

Pc为单位碳交易价格;

ω为碳减排率(0<ω<1);

F为制造商自有资金;

φ为碳额度质押贷款利率;

λ为质押贷款折扣系数(0<λ<1);

k为零售商分担制造商碳减排投入比例(0<k<1);

C(ω)为碳减排投入成本,C(ω)=αω2/2,α为碳减排投入难度系数(α>1);

Q为产品销量,Q=a-μP+βω,μ(μ>1)为消费者价格敏感系数,β为消费者低碳水平敏感系数。

假设1:碳配额质押融资瞬时到账且不考虑违约。

假设2:碳配额质押价格与碳配额交易价格相同。

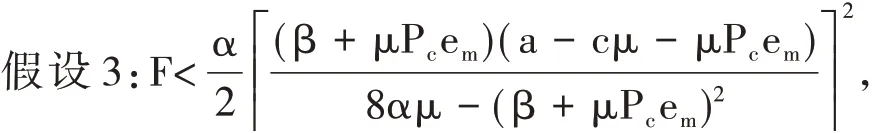

即制造商缺乏足够资金进行产品低碳升级投入。

假设4:制造商通过不同方式融入资金后,采取相同碳技术行为进行升级改造。

三、供应链碳减排融资模型

(一)无融资决策模型

无融资决策情境下制造商自有资金不足,未与银行、零售商产生融资关系,制造商仅利用自有资金进行碳减排投入。此时,制造商利润来源于产品收入、碳额度收入及碳减排支出。构建无融资决策优化模型如下:

在制造商与零售商构建的二元供应链体系中,两者都以自身利益最大化为目标进行决策。制造商处于主导地位,优先决定碳减排率和批发价格,零售商依据制造商决策制定产品销售价格。求解过程采取逆向归纳法。

首先,求解零售商利润关于销售价格的一阶导数,并令其为零,可得最优销售价格。

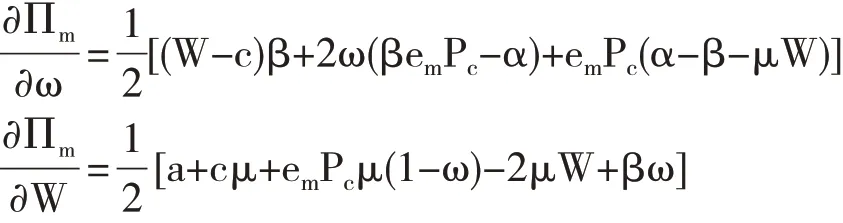

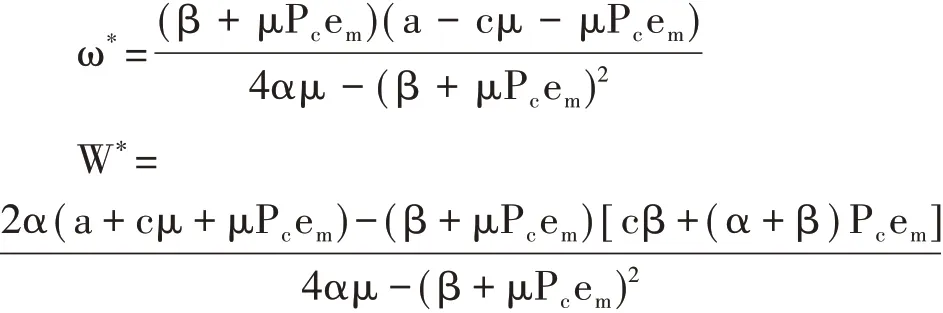

其次,将式(3)代入式(2),求得制造商利润关于碳减排率和批发价格的一阶导数。

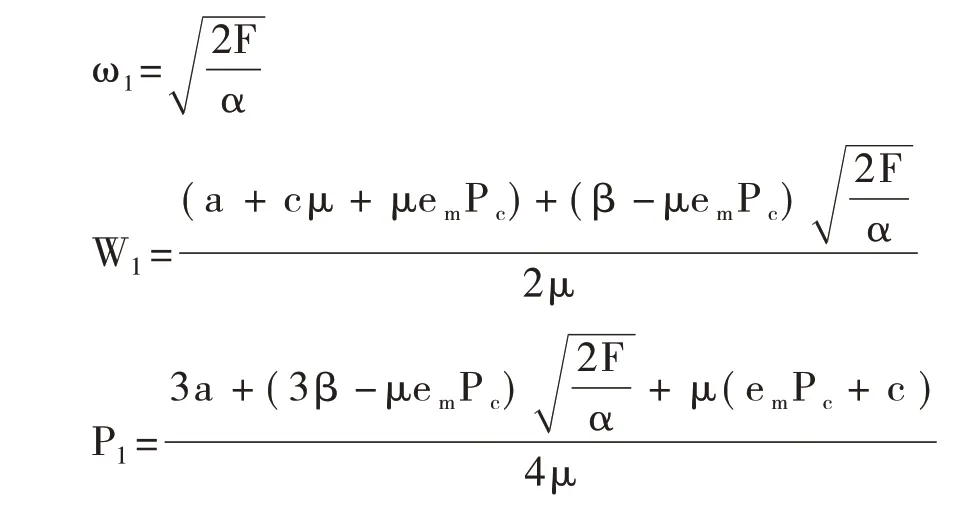

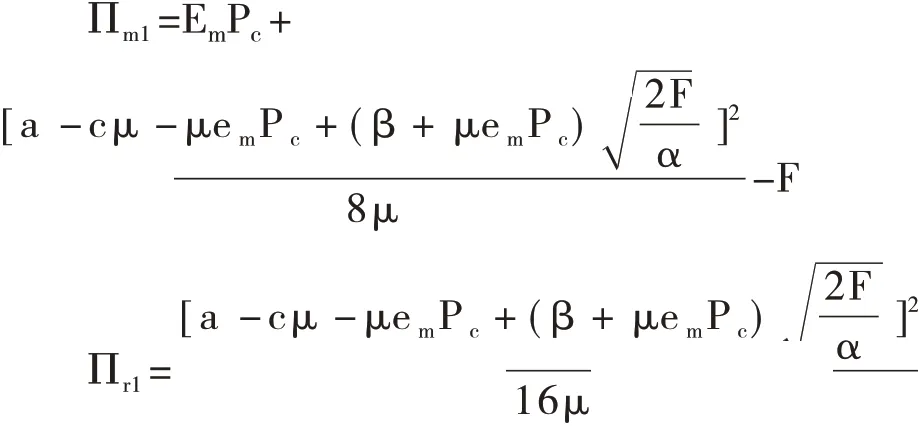

因此,当制造商自有资金为F时,制造商会将全部资金用于碳减排投入以提高碳减排效率,即αω2/2=F,求得满意解为:

(二)零售商分担碳减排投入决策模型

制造商低碳减排投入资金不足,考虑通过与零售商建立稳定合作关系融入资金。在现实情境下,消费者低碳偏好的购买行为大多由下游零售商首先识别,为激励上游制造商实现产品低碳转型,增强产品市场竞争力,零售商往往愿意主动为制造商分担部分碳减排投入成本。

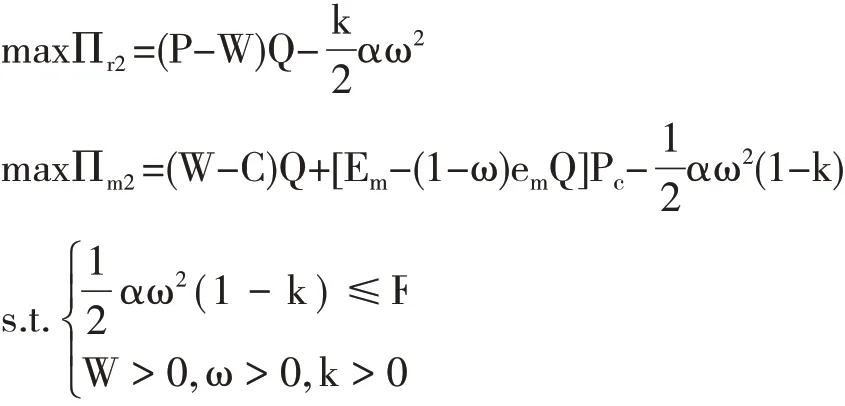

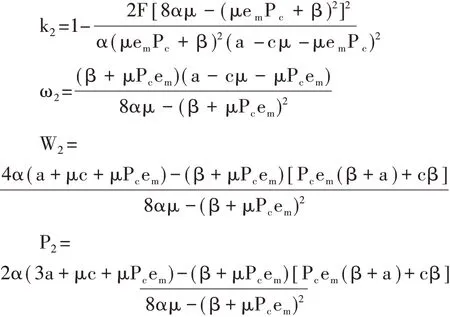

零售商分担碳减排投入情境下,制造商与零售商产生融资关系,制造商与零售商共同融入资金进行碳减排投入,基于各自利益考虑,两者在投入分担比例上存在竞争博弈关系。假设零售商分担制造商碳减排投入成本比例为k,则制造商所分担的碳减排投入成本为αω2(1-k)/2≤F。构建零售商分担融资决策优化模型如下:

(三)碳额度质押贷款融资决策模型

制造商低碳减排投入资金不足,考虑通过碳配额质押贷款融入资金。首先,制造商利用自身初始碳配额于期初向银行发起质押贷款申请。其次,贷款银行对碳资产进行审核,审核合格后评估定价并按质押率发放贷款。再次,制造商根据自有资金及贷款资金进行碳减排投入,通过实现需求,制造商获得收益。最后,碳配额履约周期结束后制造商向银行还本付息赎回碳配额,并通过碳市场进行交易。

碳额度质押贷款融资情境下,制造商与银行产生融资关系,制造商利用自有资金与碳配额贷款资金进行碳减排投入。研究设计两种情况:一是制造商初始碳额度质押贷款足够覆盖碳减排融资需求,即αω2/2-F≤λEmPc;二是制造商初始碳额度质押贷款不能满足碳减排融资需求,即αω2/2-F>λEmPc。构建碳额度质押融资决策优化模型如下:

1.碳额度质押贷款充足情境

2.碳额度质押贷款不足情境

制造商利用碳额度质押未能获得充足的碳减排投入资金,即:

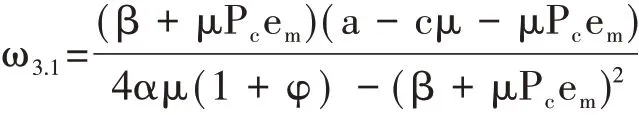

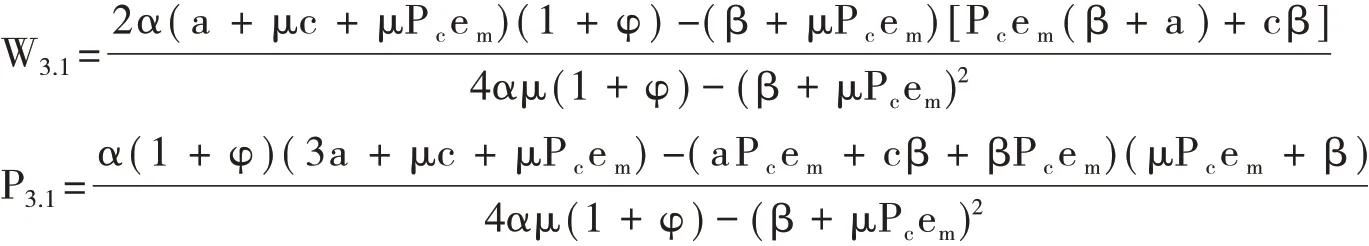

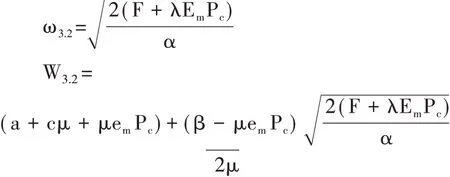

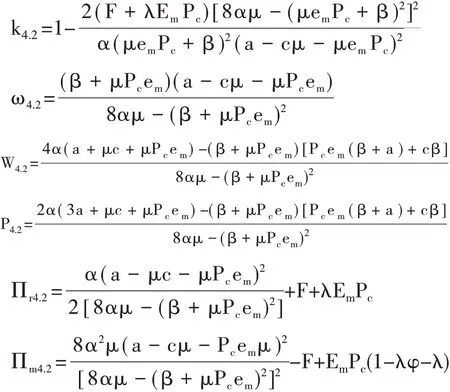

此时制造商无法达到最优碳减排率,需在银行质押贷款额度与自有资金限制下进行碳减排投入。零售商与制造商绩效存在满意解。各相关绩效参数如下:

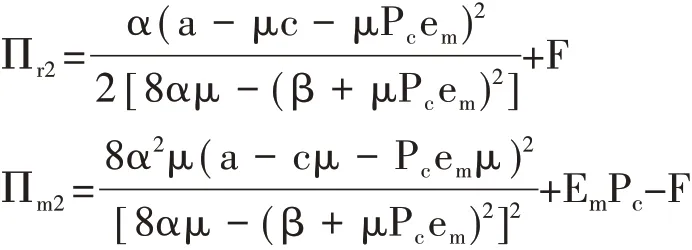

(四)混合融资决策模型

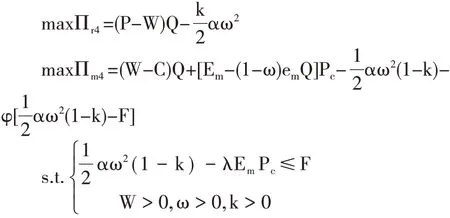

制造商低碳减排投入资金不足,考虑通过碳配额质押贷款和零售商分担两种渠道融入资金。混合融资情境下,制造商与银行、零售商均产生融资关系,制造商利用自有资金与两渠道融入资金进行碳减排投入。研究设计两种情况:一是零售商分担碳减排投入后制造商碳额度质押贷款能够满足碳减排融资需求,即αω2(1-k)/2-F≤λEmPc;二是零售商分担碳减排投入后制造商碳额度质押贷款不能够满足减排融资需求,即αω2(1-k)/2-F>λEmPc。为保障制造商有效实施碳减排改造,构建混合融资决策优化模型如下:

1.分担后碳额度质押贷款充足情境

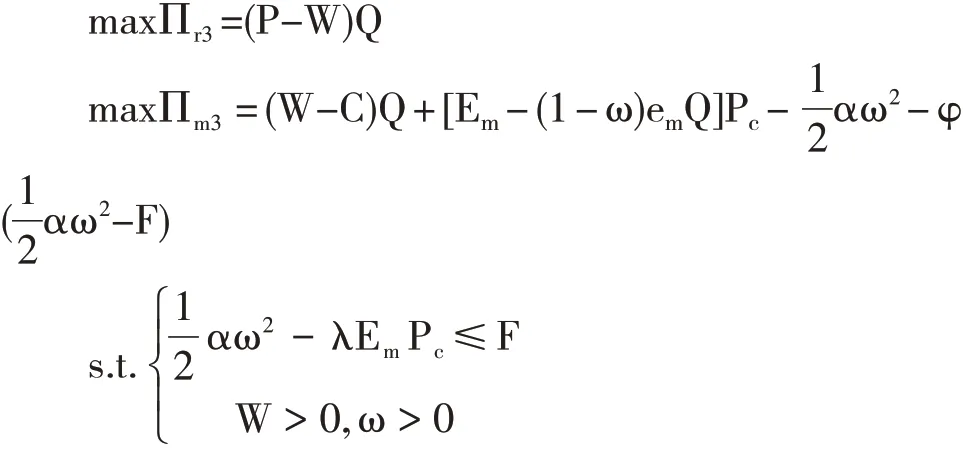

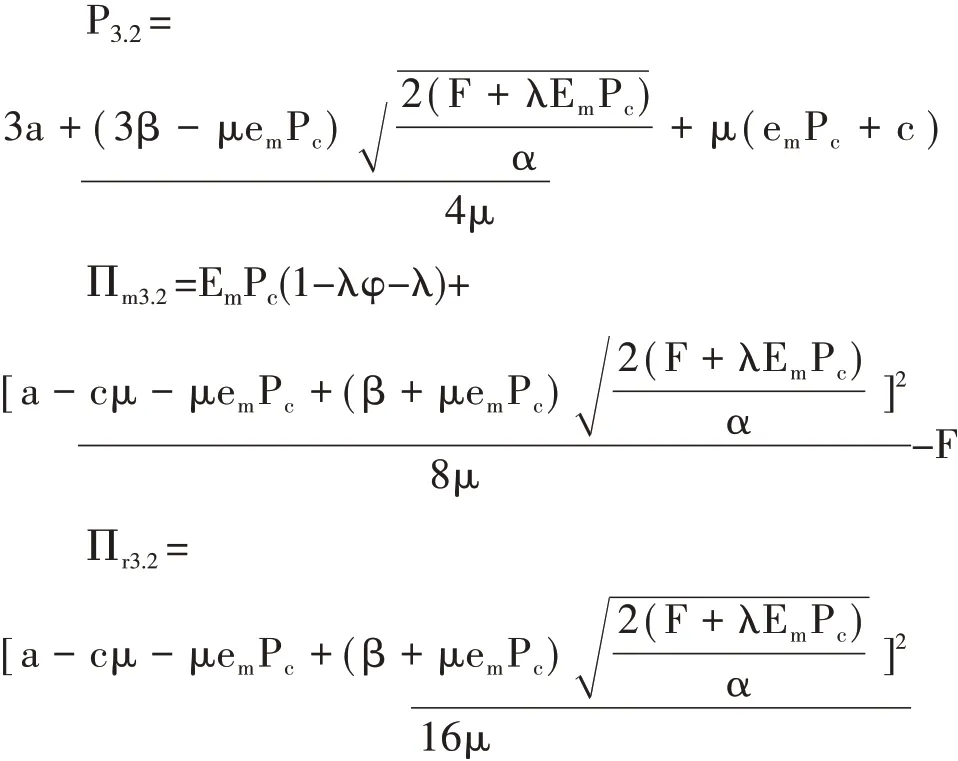

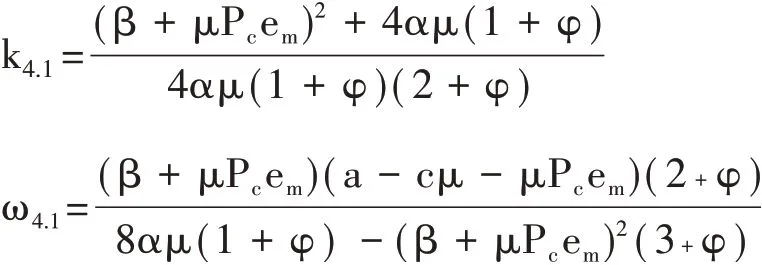

零售商分担减排投入后,制造商利用碳额度质押能够获得充足的碳减排投入资金,当H=μα(1-k)(1+φ)-μemPcβ-(β+μemPc)2>0,目标函数存在极大值。各相关最优绩效参数如下:

2.分担后碳额度质押贷款不足情境

零售商分担碳减排投入后,制造商利用碳额度质押未能获得充足的碳减排投入资金,即Em<A=零售商与制造商绩效存在满意解。

各相关绩效参数如下:

四、模型决策分析

(一)模型参数分析

命题1:ω1与F正相关,与β、Pc无关;ω3.2与F、Pc正相关,与β无关;ωj(j=2,3.1,4.1,4.2)与β、Pc正相关,与F无关。

由命题1可知以下三方面结论。

(3)零售商成本分担、混合融资和碳额度质押贷款充足情境下,通过碳配额质押贷款或零售商分担决策时,制造商摆脱资金约束,依靠市场调节使碳减排率得到优化改善,与自有资金无关。消费者低碳偏好与碳交易价格提升,均可激发企业碳减排热情,提升碳减排效率,因而两参数与碳减排率呈正相关关系。

命题2:当β>μemPc时,Pi(i=1,3.2)与F、β和Pc正相关;Pj(j=2,3.1,4.1,4.2)与β、Pc正相关,与F无关。

由命题2可知以下两方面结论。

(二)模型决策比较

从生态效益和经济效益两个维度出发,比较不同融资方式对供应链绩效的影响。

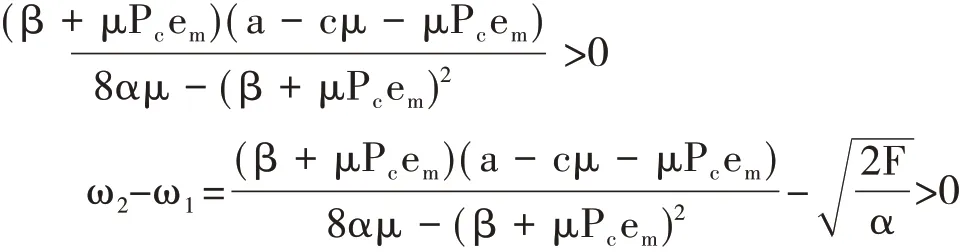

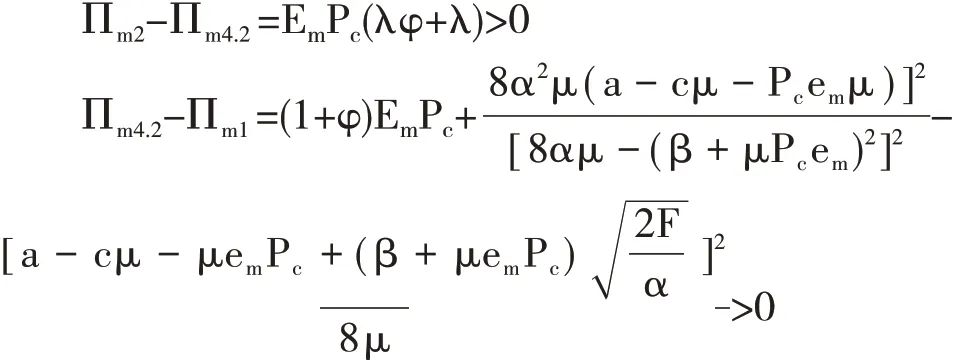

结论1:碳额度充足情境下,ω4.1>ω3.1>ω2>ω1,混合融资模式碳减排率最优,无融资模式碳减排率最低,零售商分担和碳额度质押贷款模式碳减排率介于两模式之间,且碳额度质押模式更优。碳额度不足情境下,当Em<A时,ω4.2=ω2>ω3.2>ω1,混合融资模式与零售商分担模式碳减排率最优,碳额度质押贷款模式碳减排率低于前面两模式且优于无融资模式。证明过程如下。

碳额度充足情境下:

碳额度不足情境下:

故结论1成立。

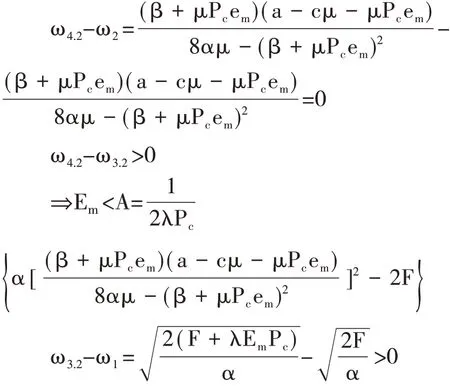

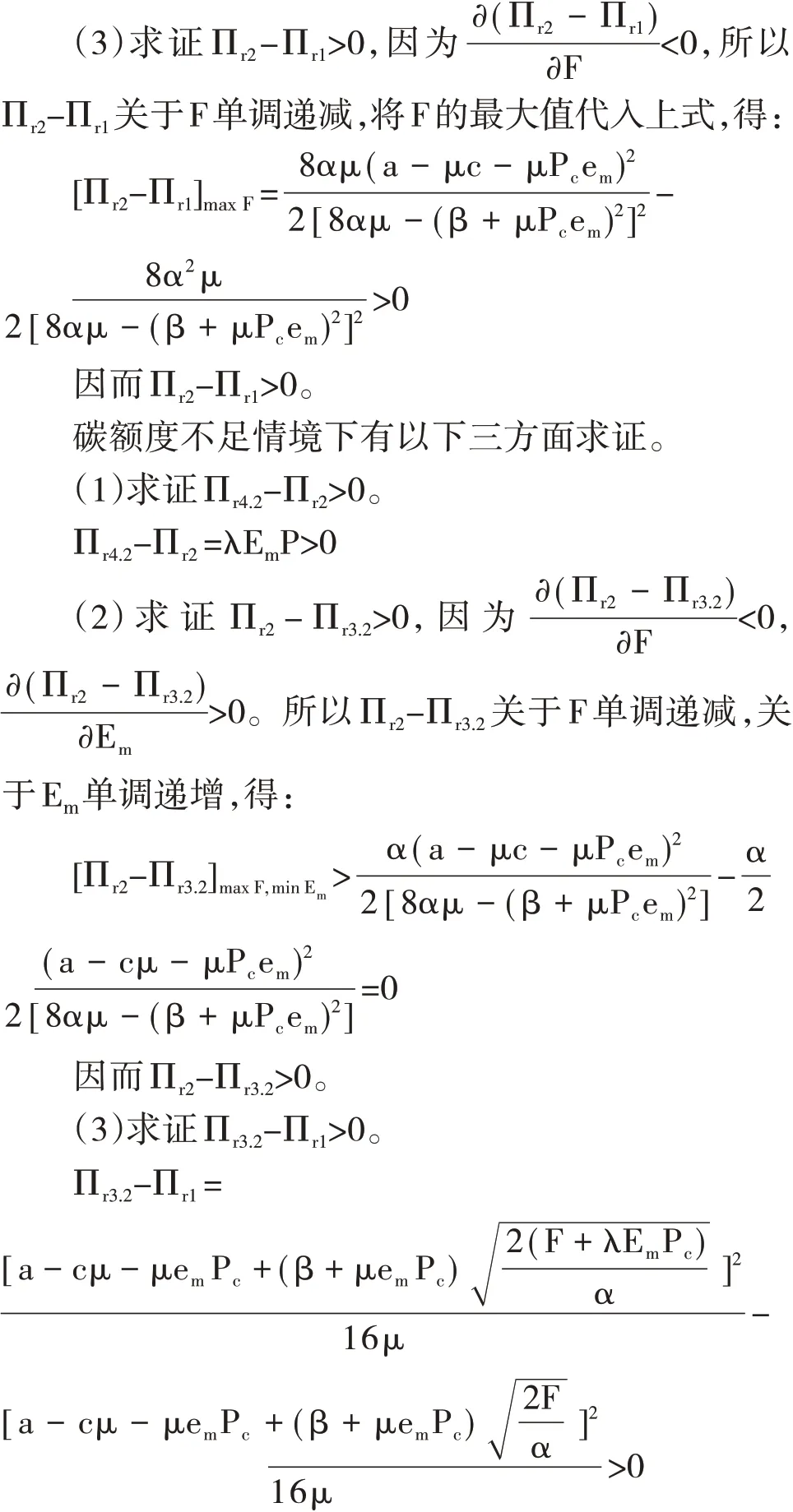

结论2:碳额度充足情境下,Πr4.1>Πr3.1>Πr2>Πr1,混合融资模式零售商利润最优,无融资模式最低,零售商分担和碳额度质押贷款模式零售商利润介于前面两模式之间,且碳额度质押模式更优。碳额度不足情景下,Πr4.2>Πr2>Πr3.2>Πr1,混合融资模式零售商利润最优,无融资模式最低,零售商分担和碳额度质押贷款模式零售商利润介于前面两模式之间,且零售商分担模式更优。证明过程如下。

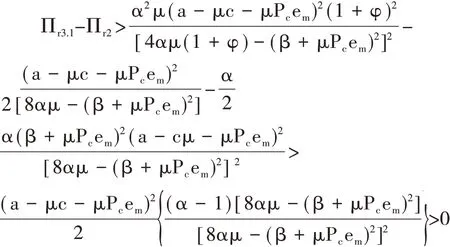

碳额度充足情境下有以下三方面求证。

(1)求证Πr4.1-Πr3.1>0,因为,所以Πr4.1-Πr3.1关于φ单调递增,将φ=0代入上式,得:

(2)求证Πr3.1-Πr2>0。

故结论2成立。

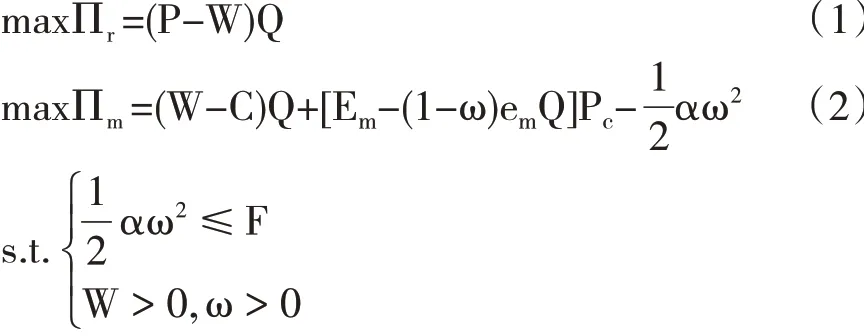

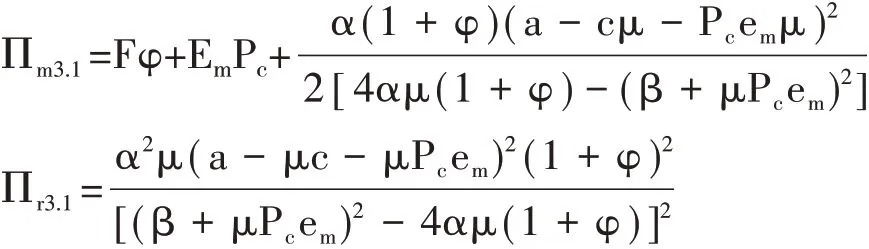

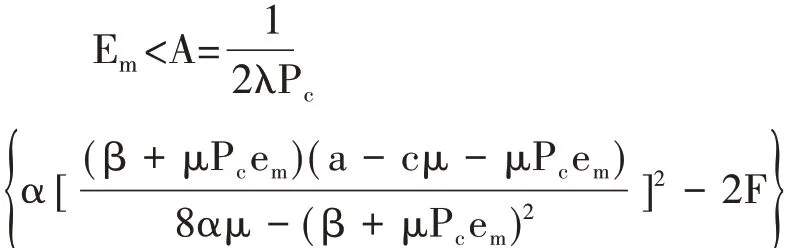

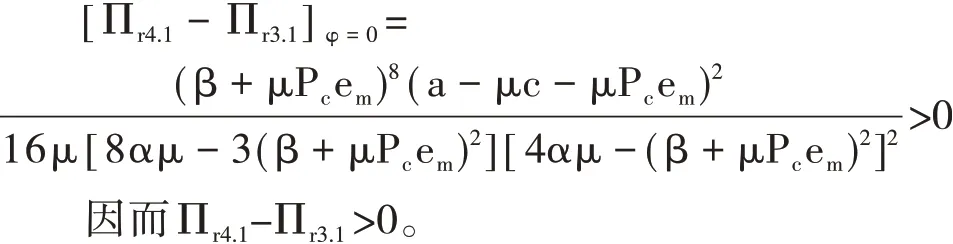

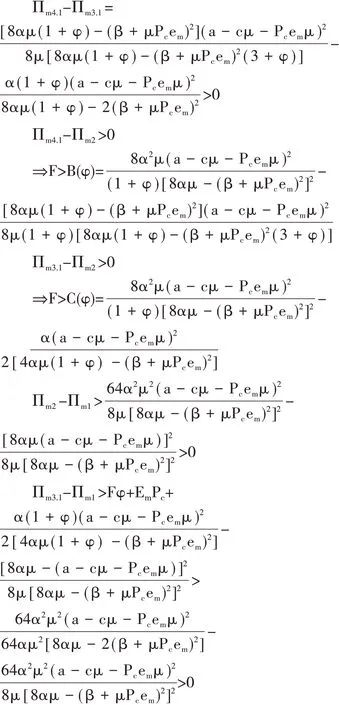

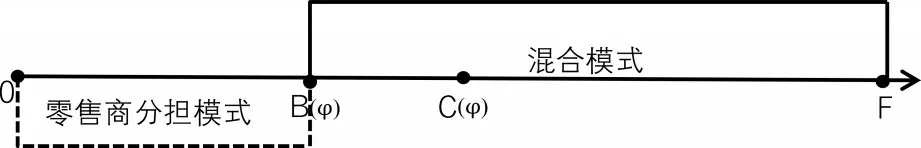

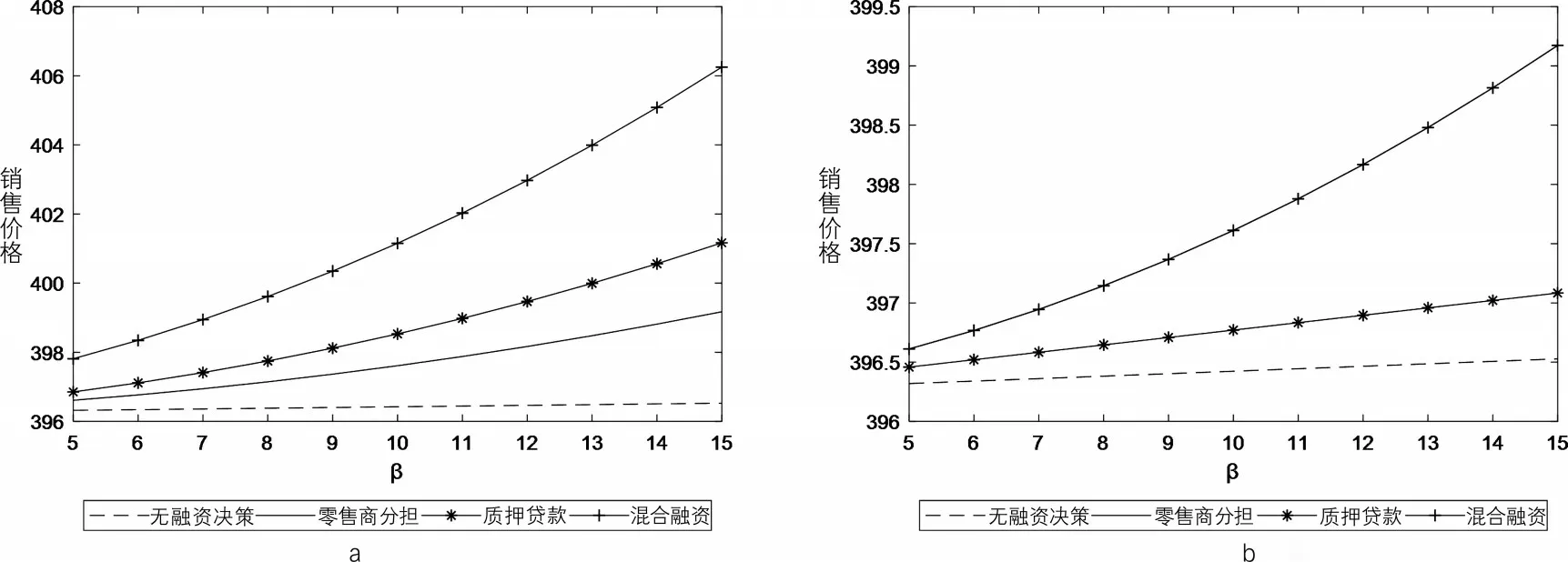

结论3:在碳额度充足情境下,当0<F<B(φ)时,Πm2>Πm4.1>Πm3.1>Πm1,零售商分担融资模式制造商利润最优;当B(φ)<F<C(φ),Πm4.1>Πm2>Πm3.1>Πm1,混合融资模式制造商利润最优,零售商分担模式次优;当F>C(φ)时,Πm4.1>Πm3.1>Πm2>Πm1,混合融资模式制造商利润最优,碳额度质押贷款模式次优。由此可见,B(φ)的大小关系决定了最优融资模式的选择,而C(φ)的大小关系决定了次优融资模式的选择。另外,所以随着银行贷款利率提高,制造商对自有资金的约束限制下降,制造商倾向选择混合融资模式的可行范围增大。碳额度不足情景下,Πm2>Πm4.2>Πm1>Πm3.2,零售商分担融资模式造商利润最优,混合融资模式次优。证明过程如下。

碳额度充足情境下(见图2):

图2 碳额度充足情境下制造商最优模式选择

碳额度不足情境下(见图3):

图3 碳额度不足情境下制造商最优模式选择

故结论3成立。

五、数值模拟分析不同融资策略对供应链均衡解的影响

(一)参数设定

为验证上述模型结论,本文数值设定借鉴陈伟达和史文瑾(2019)[13]、王玉燕等(2022)[14]的研究,提出以下假设:C=80,a=500,em=10,μ=1,α=3600,φ=0.2,λ=0.8。依据福建省等省份碳配额实施方案,以陶瓷、造纸、钢铁行业配额分配计算方法为例,设定不足配额量Em=200(不足)和充足配额量Em=1500(充足)。

(二)低碳敏感系数灵敏度分析

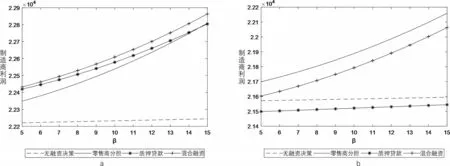

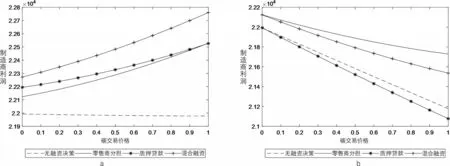

设定F=80,Pc=0.5,选取低碳敏感系数为5—15,其他参数保持不变,在碳初始额度充足与不足情境下对碳减排率、销售价格、企业利润参数分别计算,如图4—图7所示(a图为碳额度充足情境,b图为碳额度不足情境)。

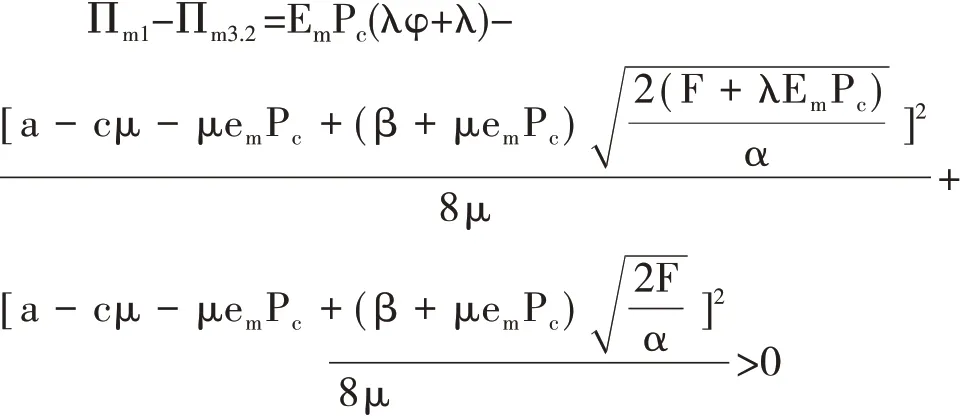

1.碳减排率变化分析

由图4可知,随着消费者低碳敏感系数提升,无融资决策碳减排率始终保持不变,其他三类融资模式碳减排率均得到显著改善,且呈平稳或递增趋势。这说明制造商通过融资解除资金约束后,随着消费者低碳敏感系数提高,市场需求增加激发制造商增加碳减排投入,从而提升了碳减排效率。在碳额度充足的情境下,混合融资模式相较于碳额度质押贷款模式可减少银行利息负担,降低融资成本,而相较于零售商分担模式又可弥补零售商资金不足局限,使制造商获得更多碳减排资金保障,因此混合融资模式碳减排率最优。碳额度不足的情境下,碳额度质押无法获取足够的碳减排资金,制造商摆脱资金困境主要依靠下游零售商分担,因而混合融资模式和零售商分担模式碳减排率一致。这与命题1和结论1相符。

图4 消费者低碳敏感系数对碳减排率的影响

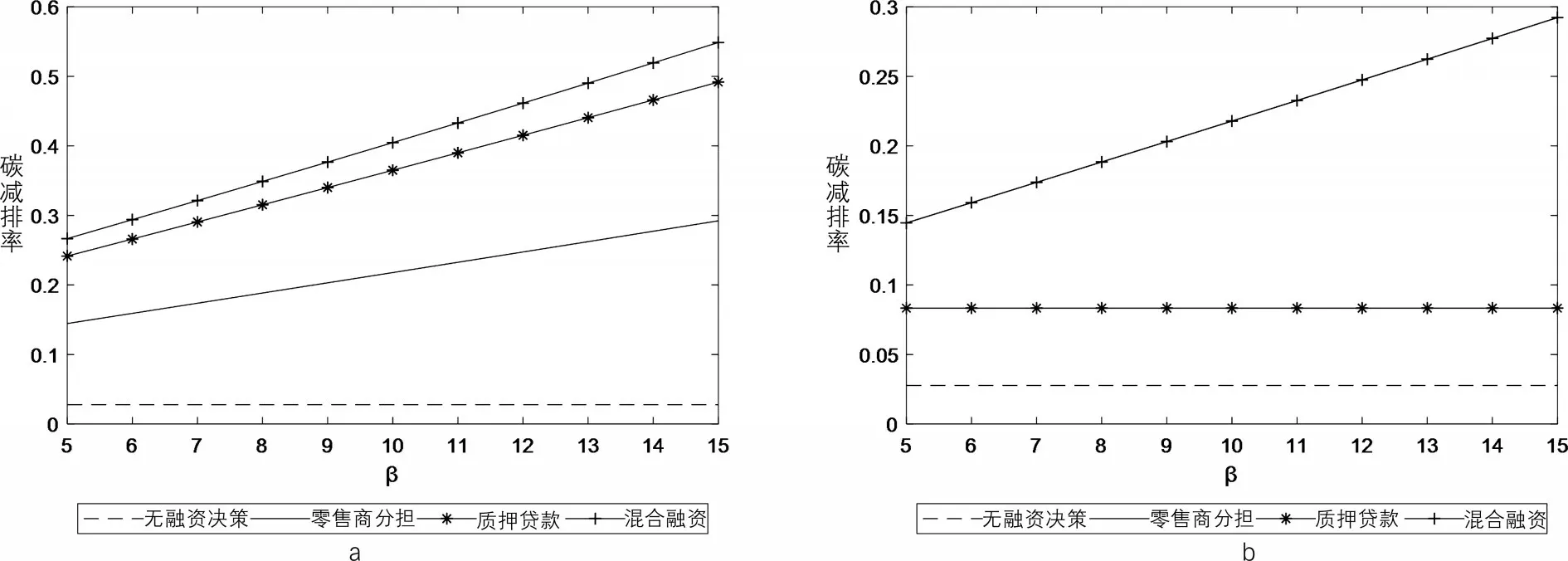

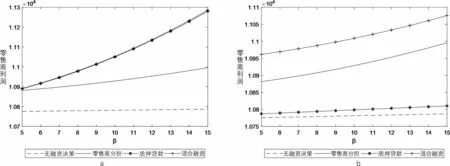

2.价格变化分析

由图5可知,β>μemPc,随着消费者低碳敏感系数提升,四类融资模式下市场销售价格均呈递增趋势。由命题1可知,碳减排率与消费者低碳敏感系数正相关,消费者低碳偏好系数越高,碳减排率越高,制造商碳减排成本越大,通过价值传导,碳减排成本通过提高市场销售价格的方式最终转嫁给消费者。碳额度充足情境下,混合融资模式碳减排率最优,因而导致该模式市场销售价格最高。碳额度不足情境下,混合融资模式和零售商分担模式碳减排率一致且最优,导致两模式市场销售价格最高,与命题2相符。

图5 消费者低碳敏感系数对销售价格的影响

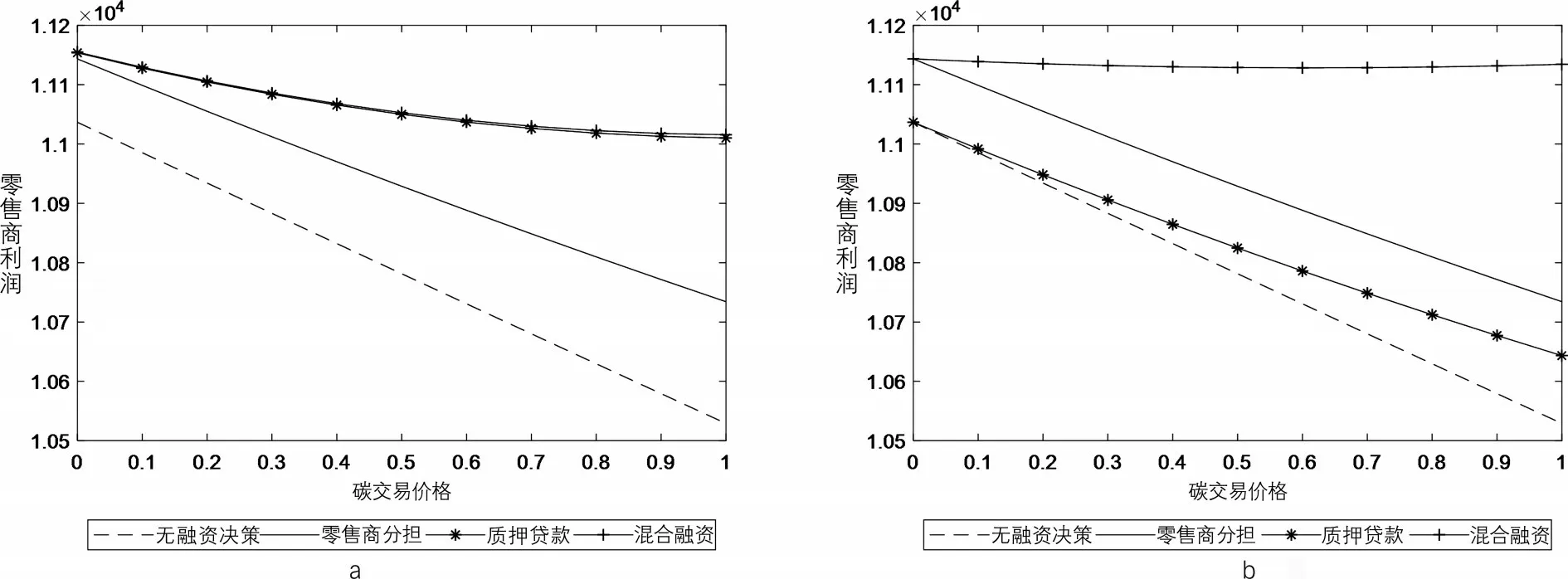

3.利润变化分析

由图6、图7可知,随着消费者低碳敏感系数提升,四类融资模式下制造商利润和零售商利润均呈递增趋势。碳额度充足情境下,混合融资模式零售商利润与制造商最优;碳额度不足情境下,混合融资模式零售商利润最优,零售商分担模式制造商利润最优。这与结论2、结论3相符。

图6 消费者低碳敏感系数对制造商利润的影响

图7 消费者低碳敏感系数对零售商利润的影响

碳额度充足的情境下,基于利润最大化考虑制造商与零售商融资决策一致,均选择混合融资模式。碳额度不足的情境下,制造商与零售商融资决策发生冲突,而制造商作为供应链主导企业,从自身利益考虑选择零售商分担模式可大大降低其低碳融资成本,实现利润最大化。零售商作为供应链合作企业选择零售商分担模式虽未能达到利润最优化,但仍可获得次优满意利润。

因此,无论从生态效益角度还是经济效益角度,零售商分担融资模式对于制造商和零售商来说都是双赢选择。

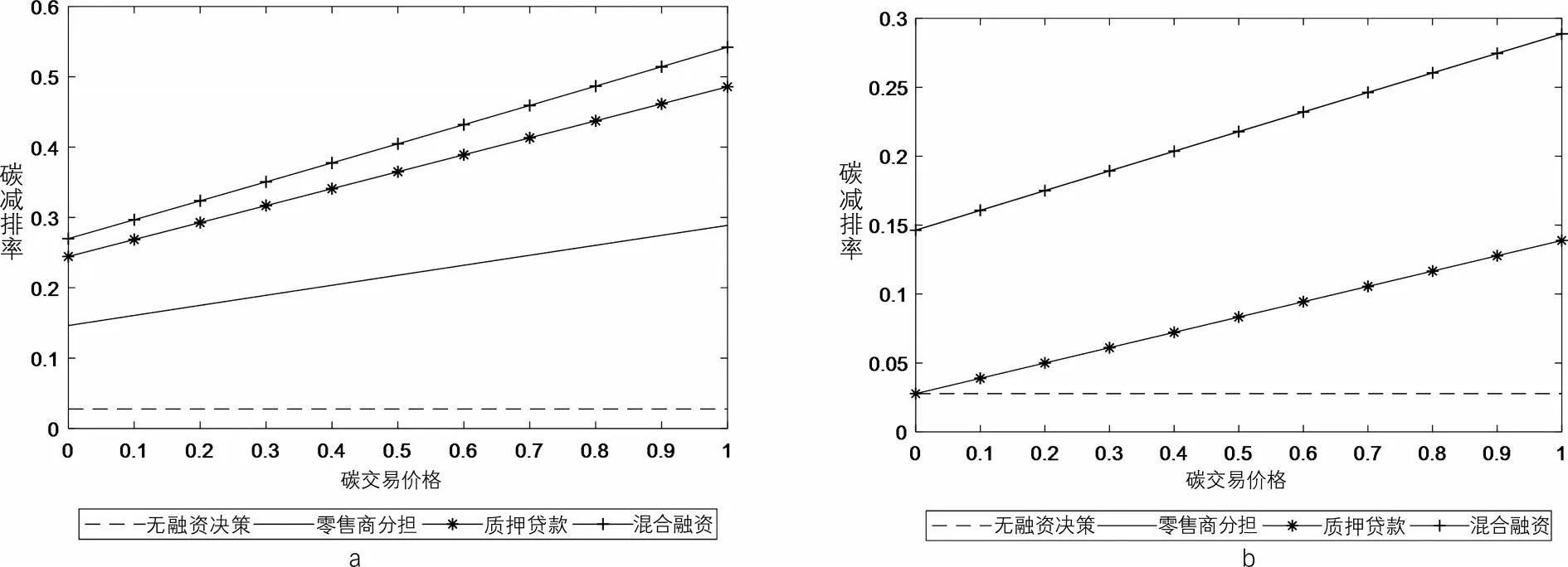

(三)碳交易价格灵敏度分析

依据上述模型推导,设定F=80,β=10,选取碳交易价格为0—1,其他参数保持不变,在碳初始额度充足与不足情境下分别对碳减排率、销售价格、企业利润参数进行灵敏度分析,如图8—图11所示(a图为碳额度充足情境,b图为碳额度不足情境)。

图8 碳交易价格对碳减排率的灵敏度影响

1.碳减排率变化分析

由图8可知,随着碳交易价格提升,无融资决策模式碳减排率始终保持不变,其他三类融资模式碳减排率呈递增趋势。这说明制造商通过融资解除资金约束后,随着碳交易价格提高,企业碳排放所带来的成本增大,迫使制造商加大碳减排投入,从而提高碳减排效率。碳额度充足情境下,混合融资模式碳减排率最优;碳额度不足情境下,混合融资模式和零售商分担模式碳减排率一致,且最优。这与命题1和结论1相符。

2.价格变化分析

由图9可知,当β>μemPc时,随着碳交易价格提升,四类融资模式下市场销售价格均呈递增趋势。碳额度充足情境下,混合融资模式市场销售价格最高;碳额度不足情境下,混合融资模式和零售商分担模式市场销售价格一致且均最高。这与命题2相符。

图9 碳交易价格对销售价格的灵敏度影响

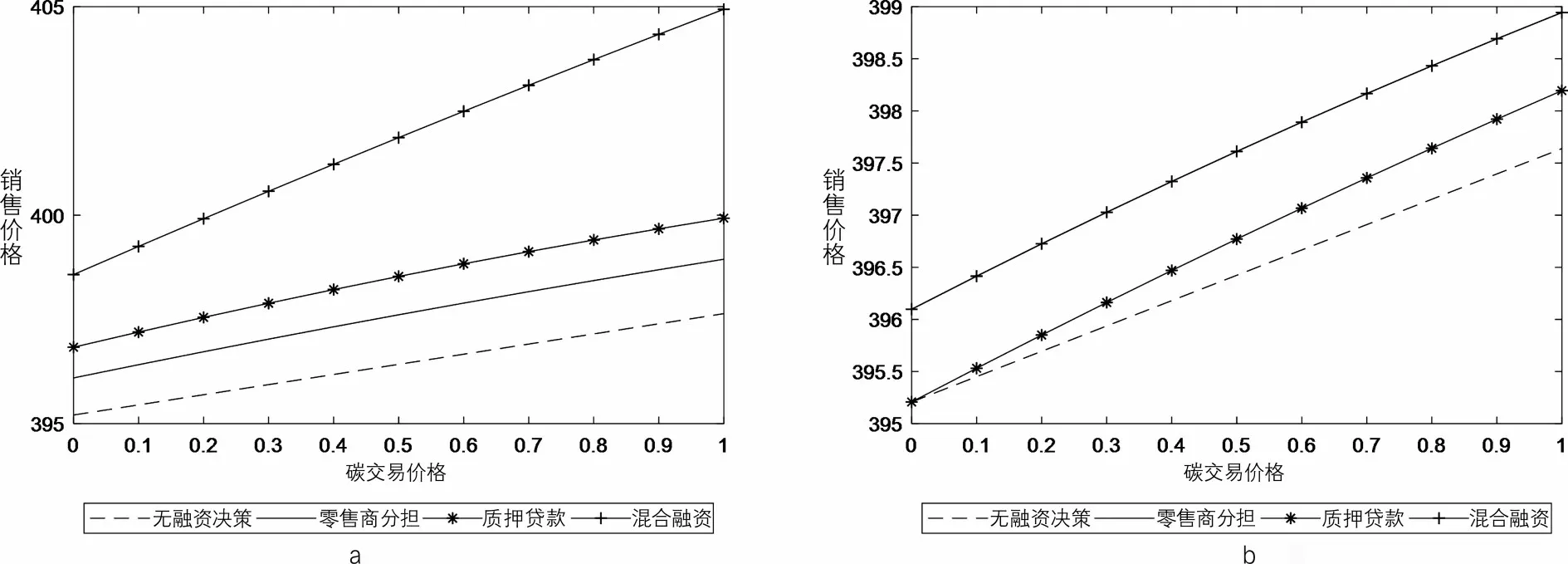

3.利润变化分析

由图10可知,碳额度充足情境下,随着碳交易价格提升,无融资决策模式制造商利润保持不变,其他三类融资模式制造商利润均呈递增趋势,且混合融资模式利润最优;碳额度不足情境下,随着碳交易价格提升,四类融资模式制造商利润均呈递减趋势,零售商分担模式利润最优。

图10 碳交易价格对制造商利润的灵敏度影响

由图11可知,无论何种情境下,随着碳交易价格提升,四类融资模式零售商利润均呈递减趋势,且混合融资模式零售商利润最优。这与结论2、结论3相符。当碳额度充足时,碳减排率提升,制造商通过交易剩余碳额度获得额外利润,因此制造商利润提高。当碳额度不足时,制造商需要额外购买碳排放额度进行生产,促使产品生产成本增加,从而导致制造商利润降低。且在零售商分担和混合融资模式下碳减排率较优,增强了企业应对市场变化的能力,降低了企业脆弱性,所以制造商利润降速较缓。混合融资模式制造商利用银行贷款增加了融资成本,因而零售商分担模式下制造商利润更优。零售商利润下降变化趋势直接受上游制造商影响,制造商选择混合融资模式或零售商分担模式使得零售商利润较无融资决策模式下得到改善。因此,零售商并不排斥选择成本分担模式。

图11 碳交易价格对零售商利润的灵敏度影响

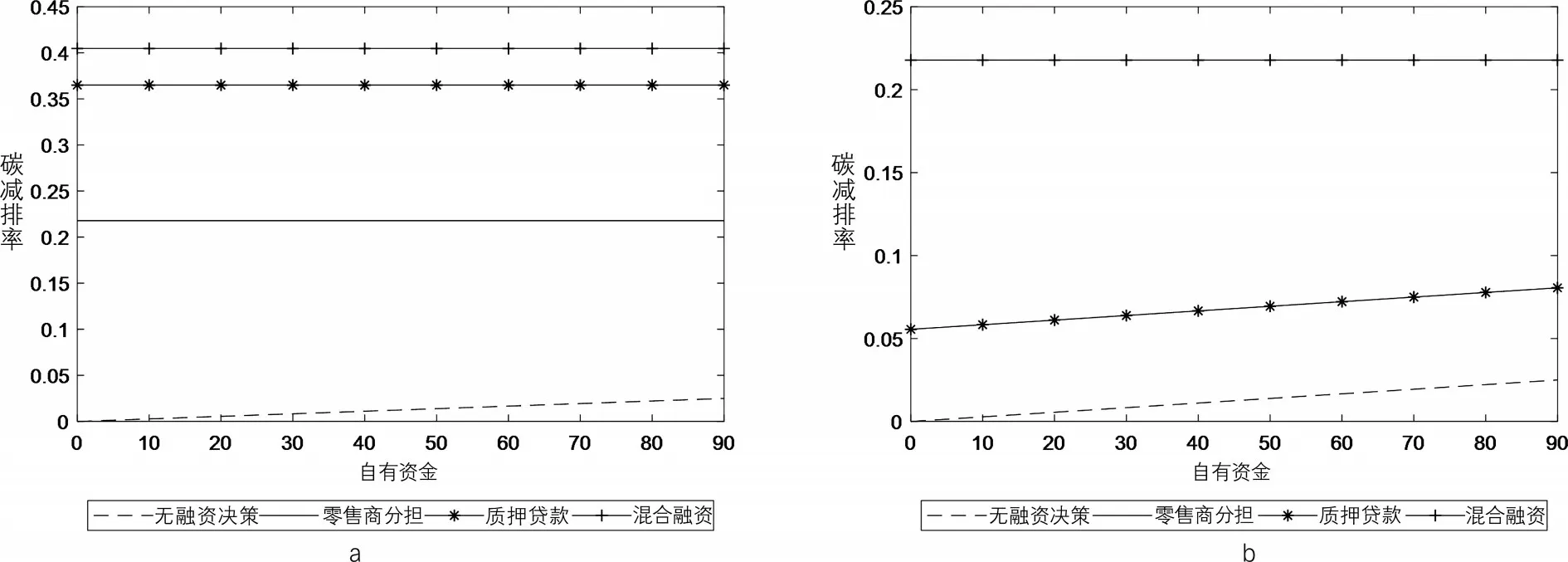

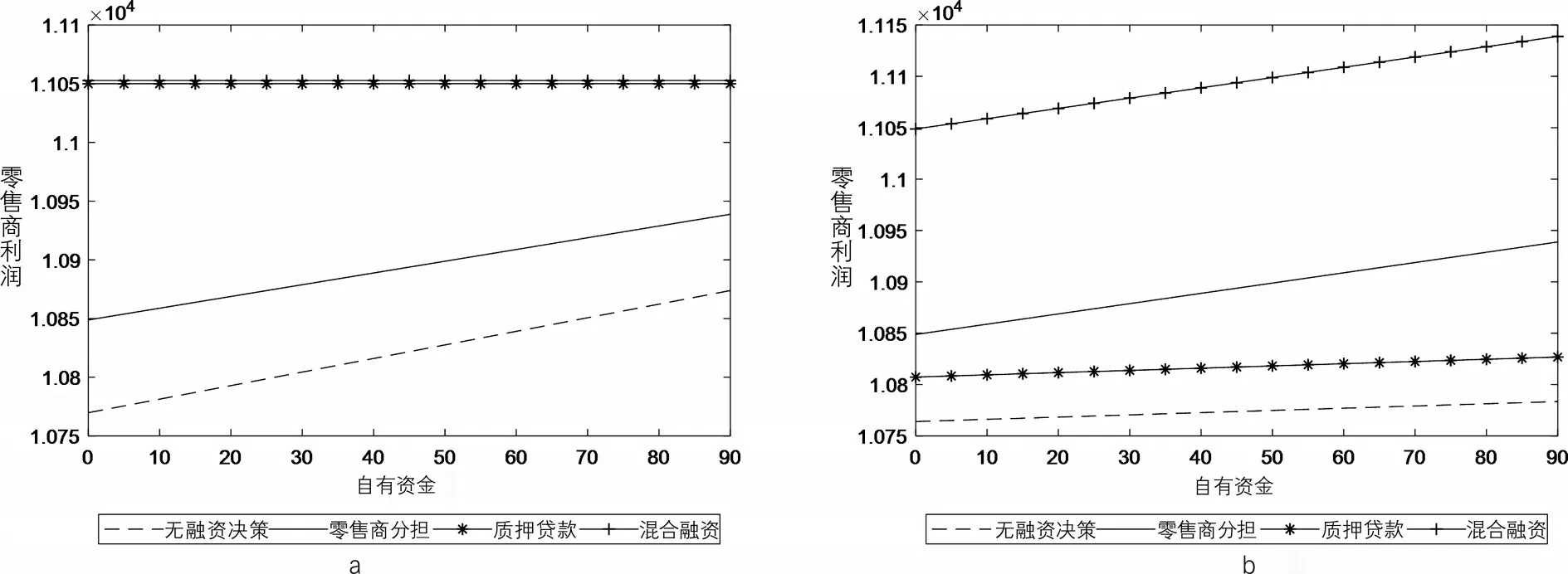

(四)自有资金灵敏度分析

依据上述模型推导,设定β=10,Pc=0.5,选取自有资金为0—90,其他参数保持不变,在供应链碳初始额度充足与不足情境下分别对碳减排率、企业利润等参数进行灵敏度分析,如图12—图14所示(a图为碳额度充足情境,b图为碳额度不足情境)。

1.碳减排率变化分析

由图12可知,随着自有资金增加,无融资模式与碳额度不足情境下质押融资模式碳减排率呈递增趋势,其他模式均保持不变。且无论自有资金水平如何变化,混合融资模式碳减排率最优。这与命题1和结论1相符。

图12 自有资金对碳减排率的灵敏度影响

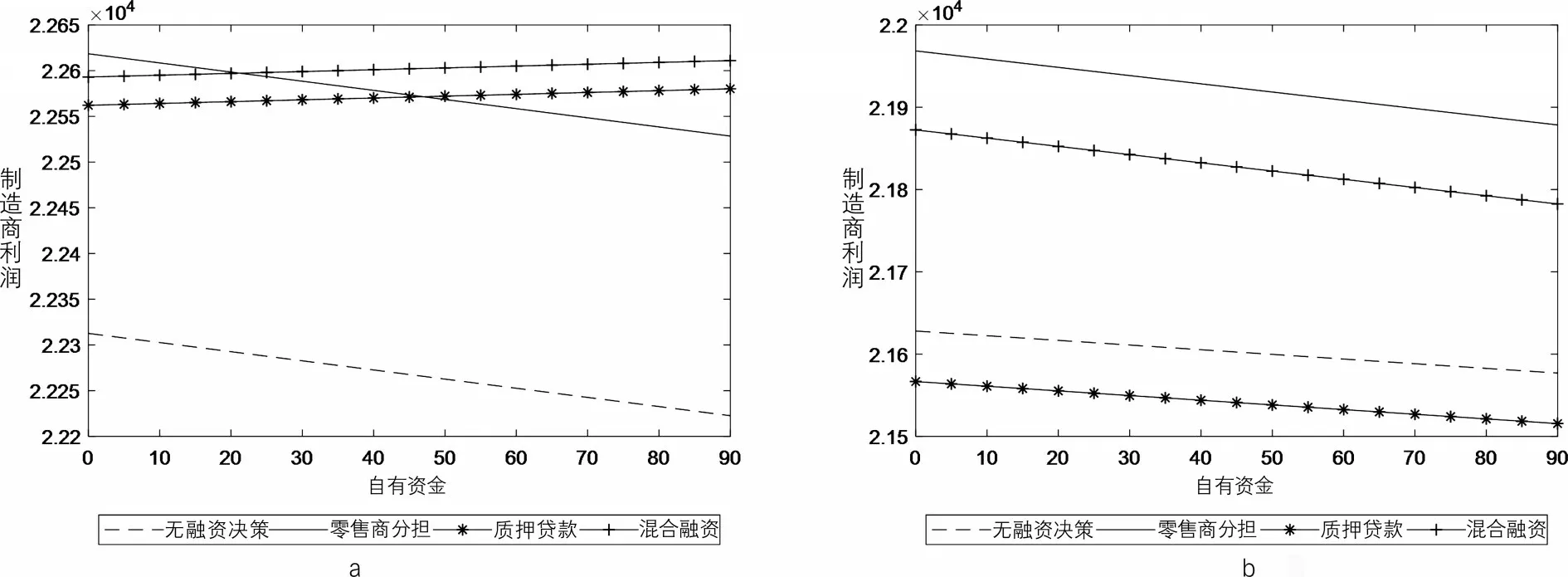

2.利润变化分析

由图13可知,碳额度充足情境下,当0<F<20时,制造商最优选择零售商分担模式,次优选择混合融资模式;当20<F<45时,制造商最优选择混合融资模式,次优选择零售商分担模式;当F>45时,制造商最优选择混合融资模式,次优选择质押贷款模式。碳额度不足情境下,无论自有资金水平如何变化,制造商最优选择零售商分担模式。由图14可知,无论何种情境下零售商在制造商选择混合融资模式时利润都达到最优。这与结论2、结论3相符。

图13 自有资金对制造商利润的灵敏度影响

图14 自有资金对零售商利润的灵敏度影响

六、结论与建议

本文在碳交易背景下,考虑碳配额充足与不足两种情境,对无融资决策、零售商分担、碳额度质押贷款和混合融资四种融资模型进行比较,并针对消费者低碳敏感系数、碳交易价格与自有资金水平进行灵敏度分析。研究结果如下。一是存在资金约束的制造商无论采取零售商分担、碳额度质押贷款和混合融资策略,其供应链绩效均优于无融资策略。二是制造商最优融资策略选择受碳初始额度与自有资金双重影响,选择何种融资模式取决于制造商对经济效益和生态效益的综合权衡。三是零售商参与碳减排投入分担不仅增加了供应链企业利润,提高了碳减排效率,而且还增强了零售商应对碳交易市场风险的能力。因此,基于研究结论并结合实践提出以下几点建议。

(1)对于制造商而言,一是根据自有资金和碳初始额度不同积极拓宽融资渠道,选择最优融资决策;二是在保障自身利润最大化前提下提升碳减排效率,增强应对碳交易价格变化而带来的风险的能力,降低供应链脆弱性;三是当生态效益与经济效益不一致时,制造商可与零售商签订利益协调契约,通过契约协调促进经济与生态效益趋于一致,实现互惠共赢的双优格局。

(2)对零售商而言,一方面须加强低碳产品的宣传力度,消费者低碳敏感度是决定企业利润的关键因素,因此通过宣传的方式可以有效强化消费者低碳意识,扩大低碳产品的市场需求,促使制造商加大碳减排投入,增加利润;另一方面可主动分担制造商碳减排投入成本,零售商分担策略可以有效提高企业碳减排率,增加供应链企业利润,因此零售商应主动分担碳减排投入成本,并且根据制造商自有资金和碳额度变化灵活调节分担比例,减轻制造商的资金压力。

(3)对银行而言,面对当前复杂多变的竞争环境,制造业企业低碳转型拥有政策红利和市场潜力,各金融机构应积极为低碳贷款企业开辟绿色通道,有序调整信贷资产布局,逐步优化信贷资产结构;对碳额度质押贷款等新型融资方式进行合理规范,适度调节贷款折扣系数与质押贷款利率,切实帮助制造业企业摆脱低碳融资困境。