数字金融对城乡发展差距的影响效应分析

——基于产业结构的中介检验

潘慧雪,张松艳

(浙江科技学院 经济与管理学院,杭州 310023)

近年来,数字经济发展速度之快、范围之广、影响程度之深前所未有,世界经济加速向数字技术产业转变,各国金融业都聚焦数字化的金融新模式。随着社会的进步,越来越多的人有了投资理财的需求,传统金融机构整体发展态势过于滞后,客户来源渠道少、资金运行效率低,无法满足人们对金融服务的需求,严重影响居民从事小微企业信贷业务的积极性。因此以技术创新金融服务成了当务之急。目前,传统金融业逐渐注入数字化发展,不仅使得金融业在推动小微企业、弱势群体,助力智慧城市建设等方面有了显著的提升,同时还不断推出新产品和新服务,以更好地服务于农村及偏远地区,发展势态良好。

在此方面,中外研究者均展开了相关探讨,其中国外的研究主要集中于数字金融的减贫效应及数字金融与城乡发展差距两者的相互影响。Burgess等[1]研究了农村金融服务点对贫困的影响,发现印度数字金融广度发展显著降低了农村贫困。Honohan等[2]研究了金融获取对收入不平等的影响,发现金融获取性的增加显著降低了169个国家的基尼系数。Lope等[3]检验了数字金融的广度发展对缩小城乡人均收入差距的影响,认为在农村地区实现和维持可持续发展非常困难。Quanyun等[4]将传统融资和数字融资结合起来,证明数字金融极大地促进了家庭的消费。这些影响对中国的农村家庭和贫困家庭极为明显。而国内研究相比国外的探讨则更加丰富,不仅探究了数字金融与改善城乡发展差距,促进均衡发展之间的关系,同时还对内在影响机制展开了研究。张庆君等[5]的研究发现数字金融发展促进了中部地区产业结构转型高级化,推动了产业结构合理化发展,从而缓解了数字普惠金融对经济发展的抑制效应。孙倩等[6]的研究发现,数字普惠金融发展能够促进非贫困县产业结构高级化,但对相对贫困县的作用不显著。程艳艳等[7]通过PVAR模型进行实证分析,发现数字金融对城市和农村的收入差距有扩大作用,产业结构高级化会促进数字普惠金融发展。葛和平等[8]通过动态面板数据门槛模型的建立,探讨数字金融对产业结构高级化的影响及影响机制,发现数字金融与产业结构高级化之间存在非线性关系,数字普惠金融分指数均存在门槛效应。李林汉等[9]的研究也表明,产业结构转变在数字金融发展和国民经济增长的过程中产生了正面的中介效果。张彤进等[10]的研究结果表明数字普惠性金融技术主要通过提高农业人口消费速度、扩大其信贷规模及降低农民预防性储蓄三种路径来缩小城乡居民消费差距。通过对文献的整理可以看出,在现有研究中,以产业结构为研究视角来探究数字金融对城乡发展差异影响的研究成果尚不多。为此,本研究将着重探讨数字金融、产业结构及城乡发展差异之间的内在关系及影响机理。

1 理论分析与研究假设

1.1 数字金融与城乡发展差距

根据现有的相关研究分析,数字金融能够通过覆盖广度、使用深度及数字化服务程度来影响城乡发展差距。其中广度的发展主要体现在数字金融账户的开通及以支付宝、现金贷等平台为代表的多种新型数字平台上,它们改变了传统金融的服务方式,大大提高了金融机构的运行效率,同时对于农村及偏远地区居民,数字金融的发展对他们从事小微企业、信贷、保险、消费支付等带来了极大的便利,提高了农村居民的消费和收入,从而缩小了城乡差距;数字金融的使用深度体现在生活的方方面面,如将居民教育、医疗、保险及消费等融入数字金融,从而促进金融服务的发展,打破了原有的传统交流方式,提高了金融的流动效率,带动城乡居民的金融消费,改善城乡居民的社会保障并减少不必要的损失,有效地改变人们的生活方式和提高了人们的生活质量。而数字化服务水平的提高能够促进城镇及农村居民的消费,但是数字化服务水平的发展以数字化技术为基础,对居民受教育程度有较高的要求,由于农村教育水平、教育基础设施明显低于城镇,故相对于农村的发展,数字化服务水平更能够提高城镇居民的收入。由上述理论研究提出如下假设:

假设1:数字金融的发展在总体上能缩小城乡发展差距。

假设2:数字金融的覆盖广度、使用深度均能缩小城乡发展差距。

假设3:数字化服务水平扩大了城乡发展差距,但在居民教育水平的协同下能缩小城乡发展差距。

1.2 产业结构的中介作用

数字金融除直接影响城乡发展差距之外,还能通过产业结构来间接作用于城乡差距。首先,数字金融的发展能有效改善企业管理模式、提高运行效率,使得企业发展向高新技术靠近,从而促进产业结构高级化转型。其次,通过基金产品设计的不断创新与加强,数字金融与产业发展深入融合,更好地推动产业结构合理化发展。最后,在互联网等先进技术的影响下,农村偏远地区数字化产业深入发展,经济得到明显提升。据此本文提出如下假设:

假设4:产业结构在数字金融降低城乡发展差距的影响中起到正向的中介效应。

2 研究设计

2.1 样本与数据来源

选取中国大陆31个省区市2011—2019年的数据作为研究样本,重点探究数字金融、产业结构和城乡发展差距之间的关系及内在影响机制。研究数据来自《北京大学数字普惠金融》《中国工业经济数据库》《中国统计年鉴》《中国工商企业注册信息数据集》,采用软件Stata15.0进行统计分析。

2.2 变量选取

2.2.1 被解释变量

目前反映城乡发展差距的指标一般有城乡收入比、基尼系数及泰尔指数。城乡收入比能够直接反映城乡差异,但不能详细反映社会收入分配不平衡的状态,由于数据缺失而不能完成基尼系数公式的计算,因此本研究选用泰尔指数(Y)来代表城乡发展差距,具体计算公式如下:

(1)

式(1)中:Y为第i省份t时期的泰尔指数;Iijt为城镇(j=1)或农村(j=2)的可支配收入;Pijt为城镇(j=1)或农村(j=2)的人口数;Iit和Pit分别为第i省份t时期的总收入和总人口。

2.2.2 解释变量

选用数字金融发展指数(X1)来衡量中国数字金融发展水平,指数越高代表数字金融发展水平越高,数据来源于《北京大学数字普惠金融》,主要从数字金融的覆盖广度(X2)、数字金融使用深度(X3)及数字化服务水平(X4)三个层次来展开数字金融指标的构建。

2.2.3 中介变量

选用产业结构高级化(X5)及产业结构合理化(X6)来反映地区产业结构的发展水平。其中产业结构合理化指当经济发展处于不同阶段时,会根据人口素质、能源结构和资源约束等条件来合理配置生产要素,使产业得到协调发展。具体计算公式如下:

(2)

式(2)中:Yi为第i个产业的产值;Y为三个产业的产值总和;Li为第i个产业的从业人员;L为三个产业总的从业人数。

产业结构高级化主要指将国民经济发展的中心由第一产业向第二、三产业市场转化的过程,用来反映生产要素比例的变动情况,本研究采用第三产业产值占GDP的比值来衡量。

2.2.4 调节变量

居民教育水平(X7)是由大专及以上文凭人数与抽样总人数的比值得到,用来综合反映地区居民的受教育程度。

2.2.5 控制变量

基于现有文献,本研究主要采用工业生产构成(X8)、开放水平(X9)、政府行为(X10)、技术进步(X11)作为控制变量,本研究中工业生产构成是由中国制造业附加值占GDP的比例得出,中国经济对外开放程度为进出口总量占GDP的比例得出,而政府行为则为财税支付占GDP的比例,技术进步用专利受理数量的对数值来表示。

2.3 模型构建

首先,将数字金融发展指数作为自变量,泰尔指数作为因变量,来检验数字金融对城乡发展差距的直接效应。其次,将数字金融指数作为自变量,产业结构为因变量,来检验数字金融对产业结构的影响。最后,以产业结构为自变量,泰尔指数作为因变量,来验证产业结构与城乡发展差距的影响关系,建立以下计量模型:

Yit=α+α1Yit-1+ω1X1it+ξ1X8it+ξ2X9it+ξ3X10it+ξ4X11it+εit。

(3)

(4)

Yit=α+α1Yit-1+ω3X5it+ω4X6it+ξ1X8it+ξ2X9it+ξ3X10it+ξ4X11it+εit。

(5)

式(3)~(5)中:α为截距;Yit-1为因变量滞后项;ωj(j=1,…,4)、ξj(j=1,…,4)为回归系数;εit为随机干扰项。

3 实证结果分析

3.1 描述性统计

将上述变量进行描述性统计分析,结果见表1,从表中可以看出:2011—2019年数字金融发展指数最小值为2.025,最大值为6.136,均值为5.458,标准差为0.716,各省的数字金融普遍保持一定的发展水平且具有差异性。

表1 描述性统计分析

3.2 数据初步处理

将各省区市2011年与2019年数字金融发展水平的数据进行对比,结果如图1所示,从图中可以看出,2011—2019年,中国数字金融取得了较快的发展,31省区市的数字金融发展指数普遍提高。其中,上海的数字金融指数最高,西藏地区发展最为迅速,约是2011年的三倍,且地区间的差距逐渐缩小,由2011年31省区市数字金融指数的参差不齐,到2019年31省区市数字金融的发展差距逐渐拉近。

图1 31省区市数字金融指数

然后借助2011—2019年31省区市数字金融指数均值及其数字金融指数中位数考察数字金融的整体发展趋势,并用泰尔指数代替城乡差距进行对比分析,二者变化趋势如图2所示。从图2中可以看出,2011—2019年数字金融指数均值及其中位数均在显著增加,而与此同时城乡发展差距不断降低,可见数字金融发展与城乡发展差距存在一定的负向关系。

图2 数字金融与城乡差距发展趋势

3.3 基准模型检验结果分析

在验证分析过程中,为消除因变量间的内生性和因区域异质性而形成的误差等实际问题,并保证检测结果的可信度和有效性,使用GMM估计方法进行实证分析。表2是数字金融与城乡发展差异的基准回归结果。模型1~5分别是在逐个引入控制变量之后的回归结果。从表2中可以发现,数字金融指数的回归系数均为负值,且均通过1%或5%的显著性水平检验,这表明数字金融的发展显著降低了城乡发展差距,验证了假设1。究其原因主要在于国家对农村地区的有效贫困管控政策、合理的扶贫政策、国家农业复兴战略和农业与农村优先发展策略等一系列国家政策及战略上的支撑,数字金融的发展激发了农村经济增长的潜力,促进了农民收入水平的提高。

表2 数字金融与城乡发展差距基准回归结果

3.4 稳健性检验

将解释变量变更为数字金融覆盖广度、使用深度及数字化服务程度来验证三者对城乡发展差距的影响,结果见表3。从模型6和7中可发现,数字金融覆盖广度、使用深度的系数均显著为负,说明数字金融覆盖广度、使用深度均明显缩小了城乡差距,验证了假设2。模型8回归结果显示数字化水平的发展扩大了城乡发展差距,根据以往研究发现数字化水平的发展对居民的教育水平要求较高,而农村的教育水平明显低于城镇的教育水平,因此数字化服务水平对提高城镇居民的收入更加显著。

为进一步验证两者的关系,引入调节变量居民教育水平来研究数字化服务水平与居民教育水平的协同效应对城乡发展差距的影响,即加入数字化服务水平与居民教育的交互项(X4X7)。基于上述研究,建立如下模型:

Yit=α+α1Yit-1+c4X4it+c5X4itX7it+c6X7it+ξ1X8it+ξ2X9it+ξ3X10it+ξ4X11it+εit。

(6)

数字金融各维度对城乡差距的回归检验结果见表3,从表中可以看出,在居民教育的协同作用下,数字化服务水平的发展显著降低了城乡发展差距,验证了假设3。

表3 数字金融各维度对城乡差距的回归结果

4 影响机制分析

4.1 数字金融通过产业结构机制影响城乡发展差距

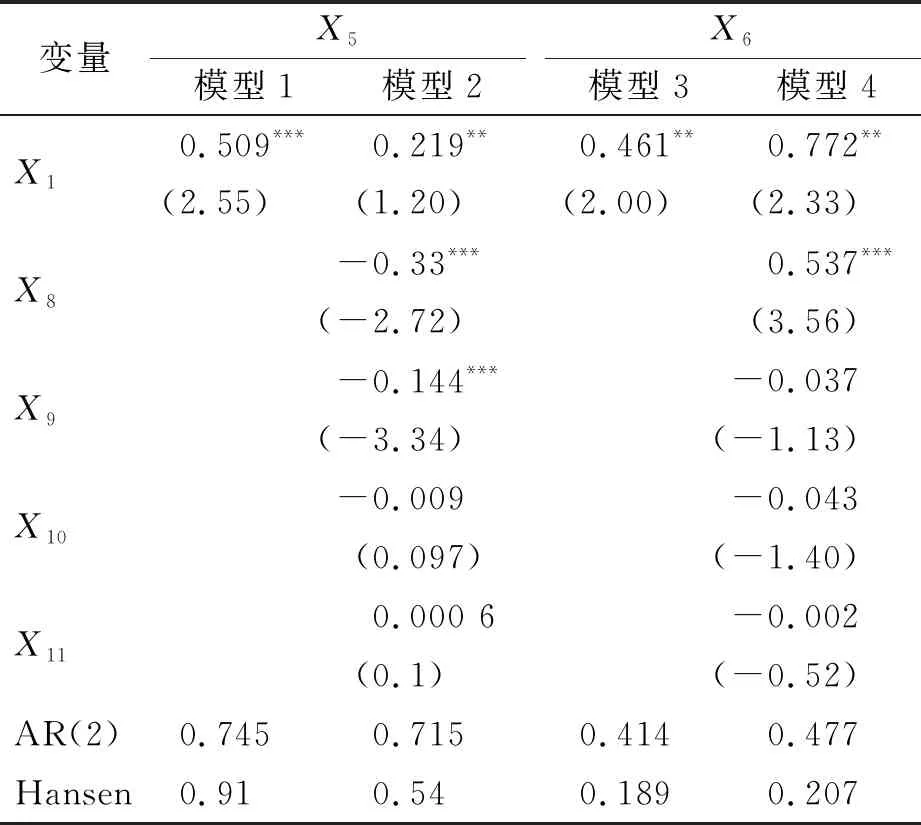

数字金融对产业结构的回归结果见表4,由模型1和2可以看出,数字金融的回归系数显著为正,表明数字金融的发展可以明显带动产业结构的升级。其原因在于数字金融的发展趋势和产业结构提升的融资要求能够相吻合,中小企业利用此平台进行便捷融资,资金供需双方数据可相互检索,降低了匹配成本与投资成本,从而提高了产业结构的高级化。由模型3和4可以得出,数字金融回归系数均为正值,且通过了显著性检验,说明数字金融对产业结构合理性的发展也存在着一定程度的促进作用。其原因是通过构建“产业+科技+金融”协调发展的数字金融生态系统,建设行业指数基金,发展新型综合财富管理平台,能不断创新基金产品设计,使数字金融与行业发展深入融合,从而推动产业结构合理化发展。

表4 数字金融对产业结构的回归结果

产业结构对城乡发展差距的回归结果见表5。模型1和2中,解释变量的回归系数显著为负,表明产业结构的高级化发展可以明显缩小城乡发展差距;模型3和4中,产业结构合理化回归系数也显著为负,表明产业结构合理化发展也能够明显降低城乡差异。由此可以推断出数字金融的发展能够通过推动产业结构高级化及产业结构合理化发展来缩小城乡发展差距,验证了假设4。

表5 产业结构对城乡发展差距的回归结果

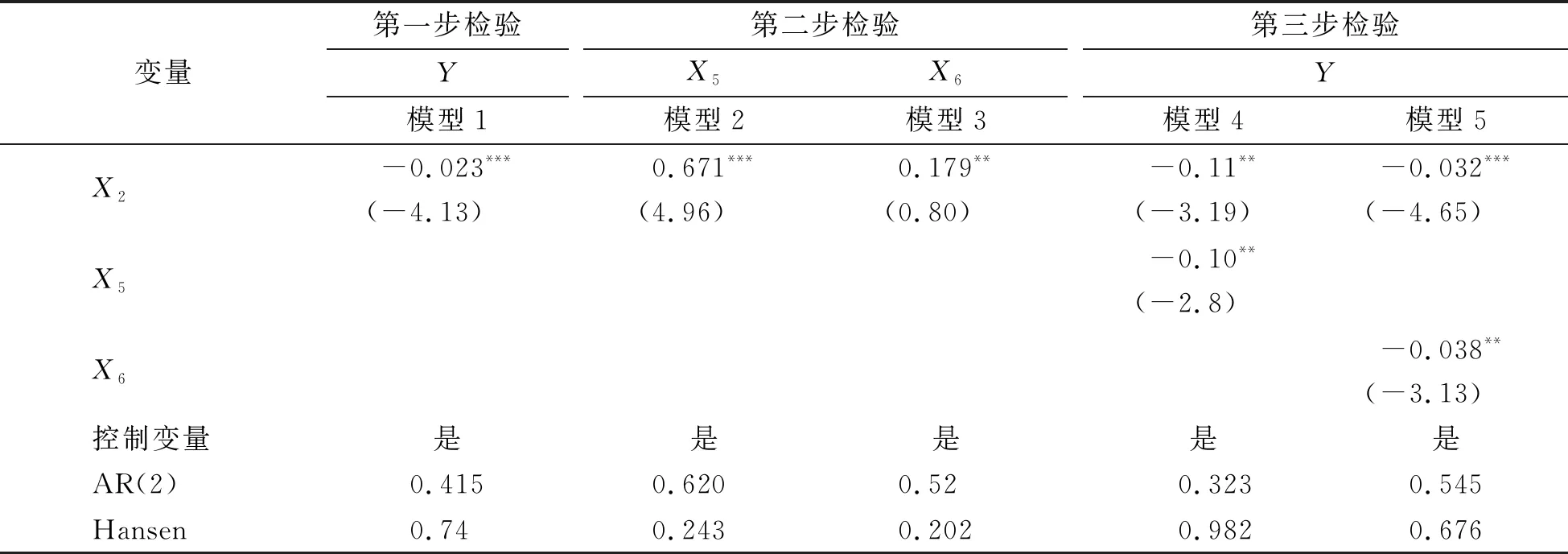

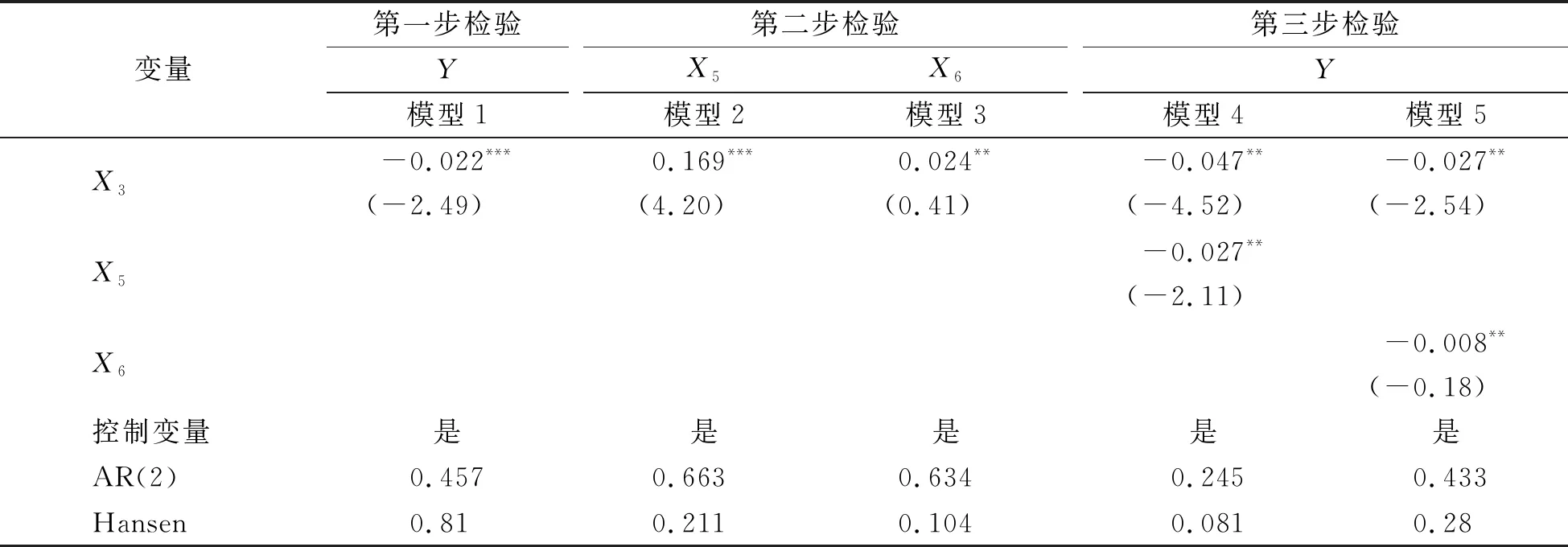

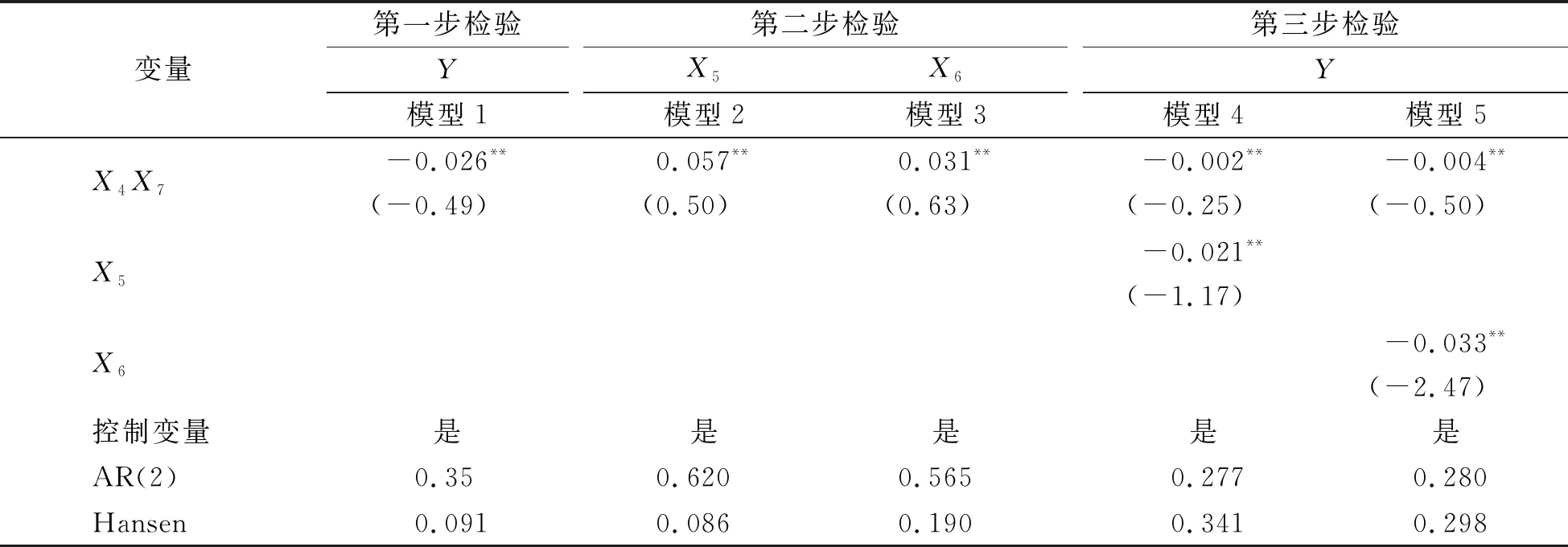

4.2 基于产业结构中介检验分析影响机制

基于上述研究,分别运用数字金融覆盖广度、使用深度及数字化服务水平与居民教育的协同作用来进行影响机制的检验,将式(5)再次引入核心解释变量,建立如下模型:

Yit=α+α1Yit-1+ω1X5it+ω2X6it+ω3X2it+ξ1X8it+ξ2X9it+ξ3X10it+ξ4X11it+εit。

(7)

Yit=α+α1Yit-1+ω1X5it+ω2X6it+ω3X3it+ξ1X8it+ξ2X9it+ξ3X10it+ξ4X11it+εit。

(8)

Yit=α+α1Yit-1+ω1X5it+ω2X6it+ω3X4itX7it+ξ1X8it+ξ2X9it+ξ3X10it+ξ4X11it+εit。

(9)

上述检验结果分别见表6、表7和表8。回归结果表明数字金融覆盖广度、使用深度及数字化服务水平与居民教育协同作用通过促进产业结构高级化和产业结构合理化,进而显著缩小了城乡发展差距。这再次验证了数字金融的发展可以通过产业结构的高级化转型发展和产业结构合理化配置双重机制影响城乡发展差距。一方面,随着网络、人工智能、云计算等技术的深入运用和普及,数字金融已成为中国数字经济发展的重要组成部分,同时也是数字经济社会的重要新型基础设施,成为推动产业结构高级化和合理化发展的巨大推动力和重要支撑力[11]。另一方面,数字金融机构可以利用数字网络技术改造传统金融发展模式,并以此驱动经济的高效发展,而经济实现高效发展必然要求产业结构的高级化变革能力与合理性发挥[12]。因此产业结构的高级化、合理化发展能够降低金融产品需求与供给因产业结构配置不合理而发生的错配概率,进一步畅通资金抵达资金需求者的融资渠道,大幅降低融资成本和融资风险,起到缩小城乡差距的作用[13]。

表6 数字金融覆盖广度中介效应回归结果

表7 数字金融使用深度中介效应回归结果

表8 数字化水平与居民教育协同中介效应回归结果

通过数字金融对城乡发展差距的直接影响分析和产业结构的中介检验结果分析可以看出,数字金融对城乡发展差距的直接影响效应与间接影响效应均显著,现将两者加以比较来探讨其中的主次因素,对比结果如图3所示。

图3 直接效应和间接效应对比

对图3进一步分析得出:第一,数字金融覆盖广度缩小城乡差距的作用系数为-0.023,而通过产业结构的转型升级降低城乡差距的间接效应为0.671×(-0.099)≈-0.066 4,由此看出间接效应大于直接效应。数字金融覆盖广度通过产业结构合理化间接降低城乡差距的作用系数为0.179×(-0.011)≈-0.001 97,表明数字金融覆盖广度通过产业结构合理化发展降低城乡差距的间接效应低于直接效应。从上述可以看出,数字金融覆盖广度降低城乡差距主要是通过直接效应和促进产业结构高级化的间接效应来实现[14]。因此应大力推进数字金融覆盖广度,为产业结构高级化提供更加便捷的金融服务,降低产业结构在高级化发展过程中产生的不必要成本,从而降低城乡差距。第二,数字金融使用深度降低城乡差距的直接效应为-0.022,而通过产业结构高级化及产业结构合理化来降低城乡差距的间接效应分别为-0.016 7、-0.000 264,直接效应大于间接效应,因此数字金融使用深度降低城乡差异的直接效应更突出。其主要原因是直接效应所需要的时间耗费较少,而通过产业结构降低城乡差距需要消耗大量时间成本。第三,数字化服务水平与居民协同作用降低城乡差距的直接效应为-0.026,间接效应分别为-0.005 64、-0.000 34,明显低于直接效应,故数字化服务水平与居民教育协同降低城乡差距的直接效应更为明显[15]。产业结构高级化在一定程度上能够促进数字金融对城乡发展差距的缩小作用,但产业结构合理化发展的间接作用并不明显,这主要是因为数字金融的发展,提高了地区的金融水平,使得区域资金得到明显提高,而产业结构合理化发展不仅需要资金的支持,更重要的是产业之间的协调性及适应性。

5 结论及对策建议

借助2011—2019年中国31个省区市数据进行实证检验分析,基于产业结构的中介检验视角,探究数字金融对城乡发展差距的收敛效应,结果表明:数字金融显著缩小了城乡发展差距,且当解释变量变更为数字金融覆盖广度、使用深度结论仍然成立,而数字化服务水平在居民教育协同作用下可以显著缩小城乡发展差距;从影响路线看,数字金融能通过促进产业结构高级化及产业结构合理化发展两条路径显著缩小城乡发展差距。

根据研究结论,提出以下建议:第一,首先应在农村地区大力推广数字信息技术,如提高行政村通光纤和通4G的比率及贫困村通宽带比率,并对网络相关费用进行适度降低,以提高农村居民对互联网络的接受程度和使用率,更好地享受数字金融所带来的便利。其次,加强农村数字金融普及教育,构建良好的农村信用体系,如通过公众号宣传、小程序推广加强农村征信体系建设,规范农村征信数据的采集、录用和使用流程,提高数据的精确度和规范性,对数字金融参与者的守信与失信行为进行奖惩,营造良好的借贷环境。最后,促进产品应用推广,推动产品服务创新,如利用互联网平台,实现数字金融化产品的线上处理,让更多的人享受到切实的便利,使得数字金融覆盖广度及使用深度进一步得到提升。第二,一方面聚焦“金融强村”的计划,加强数字产品创新,实现服务形式多样化,实现网络结算、移动结算、在线银行、在线贷款、在线保险,通过促进在线基金等金融服务,更好地将互联网、信息技术与传统金融服务结合起来发展。另一方面,政府聚焦“金融创新”的行动计划,大力发展农村特色产业,提倡创新发展,推动农村文化产业发展,重点扶持大学生回乡创新创业和农村科技人员进行创新产业发展。第三,为加快农村数字金融带动农村产业结构高级化发展,应合理配置数字金融业资源,以实现产业优化发展为主要目的,同时提高企业自主创新能力和行业管理水平,进而推进产业结构合理化发展,最终达到缩小城乡发展差距的目的。