家族涉入、现金持有与研发强度

邰晓红,吕 瑞,牛莉霞

(辽宁工程技术大学 工商管理学院,辽宁 葫芦岛 125100)

0 引言

国家统计局发布的《2019 年全国科技经费投入统计公报》显示,中国2019 年的研究与试验发展经费达到22 143.6 亿元。在竞争激烈的市场环境下,创新是企业保持成长的核心竞争力,而衡量企业创新程度的一个关键指标就是研发强度。现金在企业经营管理中属于非常重要的流动资产,可以说是企业的“血脉”。企业持有较多现金可以缓解来自外部融资波动的影响,也给未来把握住可能出现的投资机会提供了优势,但较高的现金持有会增加机会成本。在拥有家族背景的企业中,企业不仅会受到外部资本市场的影响,还可能会受到由于家族这种组织形式带来的内部影响,家族企业面临着更为严重的融资约束[1]。近年来,部分家族企业也开始尝试将两权进行分离,将从家族企业所有权与控制权角度阐释家族企业背景下企业现金持有与研发强度的关系。

1 文献回顾与研究假设

1.1 现金持有与研发强度

在研究企业现金持有行为时,学者们发现研发活动较多的企业通常拥有较高的现金持有水平。随着研发投资机会的增加,企业现金持有量会出现明显的增长[2]。持有现金可以保证充足的研发支出,从而提高研发成果转化率,企业为了能够在未来更好地进行创新活动,需要保持充足的现金以保证技术创新时能够及时投入大量资金[3]。现金持有的根本动因在于预防风险和捕获投资机会,而非偿付债务本息[4]。中国许多上市企业存在利用现金持有来影响研发支出的现象,政府资助会在短期内对企业研发有明显的促进作用[5]。持续进行高研发投入的企业为了维持自身研发行为通常会持有更多的现金,以应对可能出现的投资机会或市场环境变化[6]。一般科技企业现金持有水平会正向影响企业的研发持续性[7]。在漫长的研发周期中需要投入大量资本从而占用大量资金,为了保证研发持续进行,企业需要增加现金的持有量。基于此,提出假设H1:企业现金持有水平正向影响研发强度。

1.2 家族所有权、现金持有与研发强度

新时代背景下,经济、科技的高速发展使企业面临一个又一个挑战,家族企业想要实现持续发展与传承也需要不断创新[8]。多人家族企业是指除实际控制人之外,至少1名有亲属关系的家族成员持股/管理/控制上市公司或控股股东公司,属于一种强信任、高情感财富的家族契约型企业组织[9]。股权集中的家族企业从家族传承考虑更注重企业中长期发展和价值增值,倾向于支持加大研发投入[10]。家族成员内部的所有权集中度越大,市场价值的表现就越好,但家族权威与企业价值之间并不是简单的线性关系[11]。所有权与经营权的分离会导致股东与职业经理人之间可能会因为目标不同存在一定的利益冲突,这在现代公司治理模式中普遍存在。而以家族成员担任高层管理职位或多名家族成员在管理层任职等方式参与到企业的实际管理中,可以通过直接控制经营更好地执行企业的战略决策,从而避免了由于所有权和经营权分离产生的所有者与管理者之间的冲突,减少了第一类代理成本[12]。家族所有权比例较高的家族企业对CEO 薪酬与企业研发投资的关系具有更强的调节能力[13]。家族企业第二代接班人倾向于激励企业创新行为,进而促进企业内部研发投入[14]。家族企业所有者通常会有一种将企业传承下去交给后代的意识,并且相比于非家族企业,家族企业所有者所能够获取的信息量会更为全面,一般也会更倾向于长期战略导向的研发投资。由此,提出假设H2a:家族所有权促进研发强度;假设H2b:家族所有权正向调节现金持有水平,进而提升研发强度。

1.3 家族控制权、现金持有与研发强度

控制权的实质主要是企业不同的利益参与者对企业运营以及投资等资本运作的决策权。中国的企业集团属于金字塔结构的非常普遍,当公司融资约束、股权集中度较低,管理层不持有股份时,更容易引发管理层代理问题[15]。家族企业不同于一般企业的一个主要特征是家族成员由于亲缘关系以及情感联系,持股企业股权较为集中,通过一致行动更能把握住企业的控制权。中国大部分家族企业会通过交叉持股、金字塔持股等方式拥有远大于现金流权的控制权,进而产生超额控制权。根据“壕沟效应”,当家族控股股东拥有超额控制权时,容易通过一些重大决策影响中小股东利益,帮助其获取私利[16]。单人持股家族企业比多人持股家族企业的业绩更好,当家族中传承冲突较高时企业业绩越差[17]。从家族企业高管激励角度出发,家族控制权会对研发投入与股权激励产生同质调节,当家族企业拥有较高控制权时企业的研发投入会减弱[18]。当董事长或总经理由非家族成员担任时,即控股家族不直接参与公司管理决策时,家族企业的资本支出更少,现金持有更多[19]。家族参与管理会降低企业的现金持有水平,家族成员管理层次越高越明显,且在担任总经理时最为突出[20]。在研发投入阶段,不同家族控制权强度会削弱研发投入对持续创新的促进作用,并且家族管理权强度在企业进行科技创新中的影响更加明显[21]。家族成员对企业控制较为严重时,内部管理层更容易掩盖信息,使得信息透明度降低,将家族氛围介入到管理中可能会对研发活动产生不利影响,当家族企业控制权很高时,家族成员可能会出现通过侵犯企业的利益以确保家族利益的行为,这种行为对于企业的长期发展会产生较大的负面影响。由此,提出研究假设H3a:家族控制权抑制研发强度;假设H3b:家族控制权负向调节现金持有水平,进而抑制研发强度。

2 研究设计与模型构建

2.1 研究样本

高科技企业本身是技术密集型企业, 其研发投入既是企业保持市场地位的主要手段,同时又占用企业大量资金,影响企业的进一步均衡发展。以2014-2019 年高科技上市家族企业为样本,根据国家统计局对高科技行业的分类标准,选取医药制造业,化学原料及化学制品制造业,铁路、船舶、航空航天和其他运输设备制造业,计算机、通信和其他电子设备制造业,仪器仪表制造业这5 个高科技制造行业展开研究。对于家族企业的界定,参考苏启林等[22]的研究,将家族企业界定为上市公司最终实际控制人为自然人或家族的企业。为保证数据的有效性和准确性,进行了如下筛选。

(1)剔除ST 和*ST 公司以及相关数据缺失的公司。

(2)剔除家族企业类型为单个自然人企业家的企业。

通过Excel 进行筛选和整理,最终获得1 760 个样本,其中2014 年201 个,2015 年260 个,2016 年276 个,2017 年378 个,2018年436 个,2019 年209 个。运用Stata16.0 进行数据处理。样本数据来源于国泰安CSMAR数据库。为避免极端异常数据对结果的影响,对涉及到的连续变量进行了1%以下和99%以上分位数Winsorize 缩尾处理。

2.2 变量设计

(1)被解释变量

研发强度RD:研发投入反映的是企业当年在研发与创新活动中资金支出,数据取自企业年度财务报表中披露的研发支出总额。用t年研发投入除以t年营业收入来衡量企业的研发强度。

(2)解释变量

现金持有CASHHOLD:主要表示企业可以快速调用用于各项活动的现金存量,借鉴杨兴全等[23]的方法,通过企业可支配的流动现金与总资产的比例来衡量现金持有水平。

(3)调节变量

家族所有权FAMOWN:家族所有权主要指家族或家族自然人通过交叉持股、一致行动、金字塔持股等方式持有的终极股权比例。参考LA 等[24]的计算方法,将实际控制人与上市公司股权关系链每层持有比例或实际控制人与上市公司每条股权关系链每层持有比例相乘来表示所有权。

家族控制权FAMCON:家族的控制权是指较多的家族成员担任经理人员以及家族成员以董事长或总经理的身份任职并直接参与企业的经营决策。参考STIJIN 等[25]的方法,将实际控制人与上市公司股权关系链中最弱的一层总和相加,当实际控制人为多人时,合并计算。

(4)控制变量

为了控制其他因素对研发投入的影响,根据已有研究并结合行业现状,选取企业规模SIZE、盈利能力ROA、资产负债率LEV、成长性GROW、托宾Q 值TQ和年度哑变量YEAR为控制变量。

2.3 模型构建

在考虑所有控制变量的基础上,为探讨现金持有与研发强度的关系,建立模型(1)

式中,RD为研发强度;CASHHOLD为现金持有量;SIZE为企业规模;ROA为盈利能力;LEV为资产负债率;GROW为成长性;TQ为托宾Q 值;YEAR为年度哑变量;β0为常数项;βi(i=1,2,...,6)为相关系数;ε1为残差。变量说明见表1。

表1 变量名称与定义Tab.1 variable name and definition

为了研究家族所有权与家族控制权对研发强度的影响,模型(2)在模型(1)的基础上增加了家族所有权和家族控制权两个变量,以检验家族所有权和控制权对研发强度的影响,同时也为接下来的交互效应模型提供对比。

模型(3)在模型(2)的基础上增加了现金持有与家族所有权以及现金持有与家族控制权的乘积交叉变量,以检验家族所有权与控制权对现金持有和研发强度的调节作用。

3 结果分析

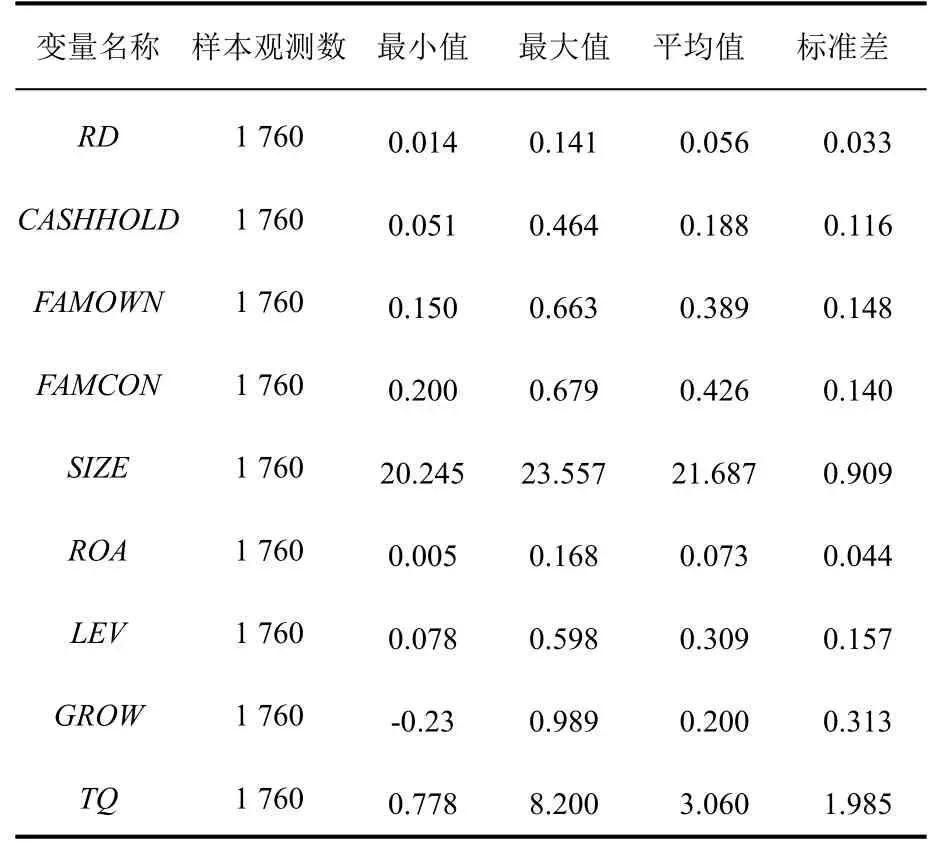

3.1 描述性统计分析

主要变量的描述性统计见表2。可以看到,研发强度最大值为0.141,最小值为0.014,说明高科技家族企业研发强度具有一定差异性。对应的企业现金持有量的最大值和最小值分别为0.464 和0.051,亦表现出相同的差异特征。现金持有均值为0.188,说明高科技行业家族企业通常会保持一定的现金持有水平用于进行创新或者应对不确定性风险,现金持有水平的标准差为0.116,说明不同的企业之间现金持有水平存在一定的差距。家族所有权和家族控制权比例均值分别为0.389 和0.426,说明高科技行业中家族企业通常会参与企业管理,家族成员在高管层任职情况普遍存在。

表2 主要变量描述性统计结果Tab.2 descriptive statistical results of main variables

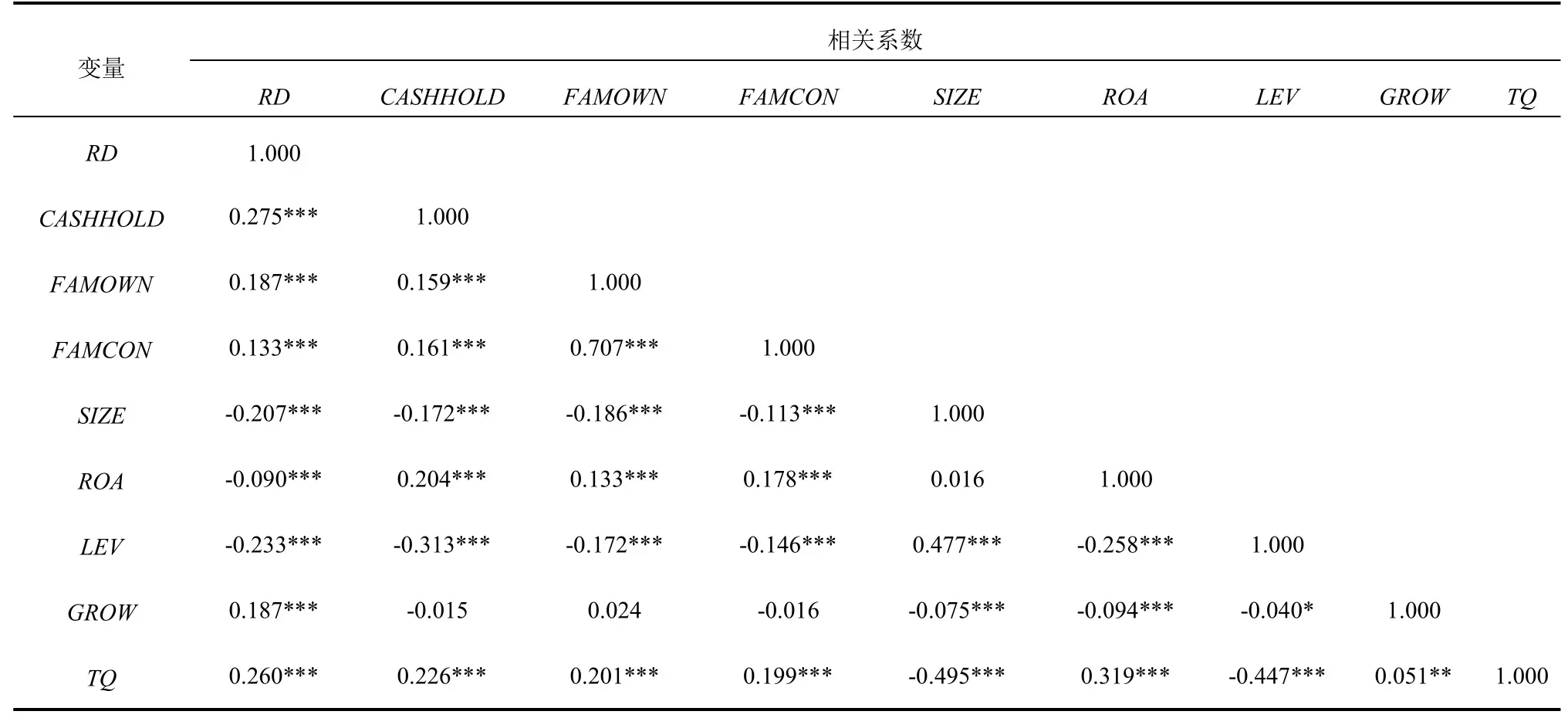

3.2 相关性分析

表3的结果可以看到RD与CASHHOLD之间的相关系数为正并且呈现出1%水平的显著性,初步说明研发强度RD和现金持有CASHHOLD之间有显著正相关。RD与FAMOWN之间的相关系数为正,并且在1%的水平上显著,初步说明研发强度RD与家族所有权FAMOWN以及家族控制权FAMCON之间呈显著正相关。上述结果只考虑了两两变量之间的相关性,具体结果需要采用多元回归模型做进一步的分析。

表3 Pearson 相关系数矩阵Tab.3 Pearson correlation coefficient matrix

在进行回归之前对所有变量进行了方差膨胀因子(VIF)检验,结果显示,所有变量VIF 值均大于1,小于10,VIF 均值为2.477,从方差因子与容忍度来看,样本数据不存在严重的多重共线性。

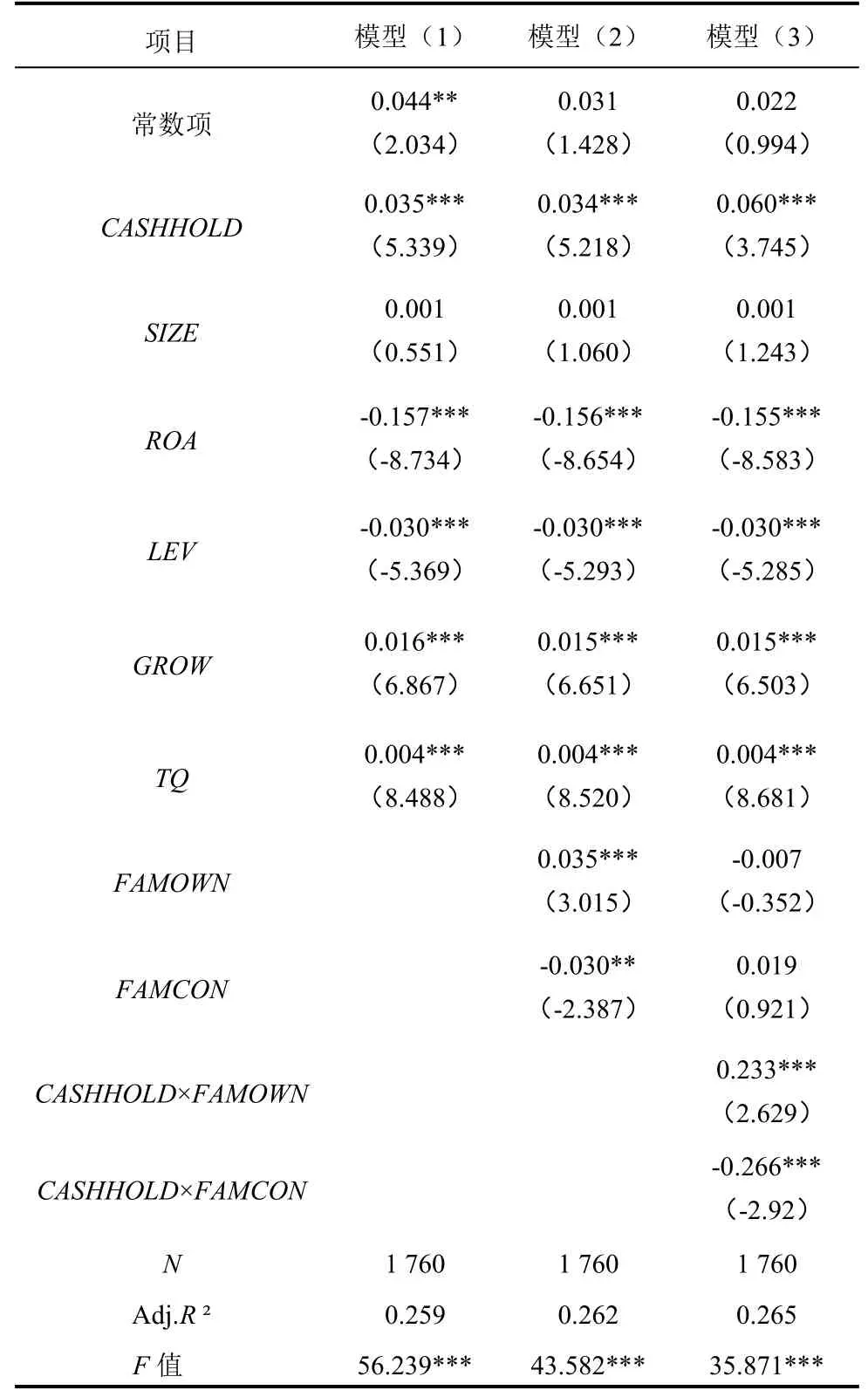

3.3 回归分析

家族所有权和控制权、研发强度与现金持有分层回归结果见表4。从表4 可以看出,针对模型(1),现金持有的回归系数值为正并且在1%水平上呈现出显著性(t=5.339,p<0.01),意味着现金持有会对研发强度产生显著的正向影响,即企业现金持有越多,研发强度越大,验证了假设H1。

表4 家族所有权和控制权、研发强度与现金持有分层回归结果Tab.4 hierarchical regression results of family ownership and control,R&D intensity and cash holdings

模型(2)在模型(1)的基础上加入家族所有权与家族控制权后,家族所有权的回归系数值为正且呈现出显著性(t=3.015,p<0.01),意味着家族所有权会对研发强度产生显著的正向影响,即家族所有权在1%显著水平上促进企业研发强度,验证了假设H2a。家族控制权的回归系数值为负且呈现出显著性(t=-2.387,p<0.05),意味着家族控制权会对研发强度产生显著的负向影响,即家族控制权在5%显著水平上抑制研发强度,验证了假设H3a。

模型(3)在模型(2)的基础上加入现金持有与家族所有权的交互项CASHHOLD×FAMOWN,以及现金持有与家族控制权的交互项CASHHOLD×FAMCON后,F值变化呈现出显著性,意味着2 个交互项加入后对模型具有解释意义。CASHHOLD×FAMOWN的回归系数值为0.233,并且在1%水平上显著(t=2.629,p<0.01),假设H2b 得到验证。而CASHHOLD×FAMCON的回归系数值为-0.266,并且在1%水平上显著(t=-2.92,p<0.01),说明家族控制权会负向调节企业现金持有水平,进而抑制企业研发强度,假设H3b 得到验证。

3.4 进一步分析

为了使研究更加深入,探究家族所有权与控制权比例对研发强度所产生的影响,以两权背离率(家族所有权/家族控制权)的均值0.905 区分两权背离率大小,两权背离率越大,说明家族所有权越大或家族控制权越小。根据不同的样本,研究家族所有权与家族控制权比例对研发强度的影响效应。

不同两权背离率回归分析结果见表5。由表5 可知,当两权背离率较高,即家族所有权与家族控制权之比大于均值(0.9)时,现金持有的回归系数在1%水平上显著大于0。当两权背离率较低时,现金持有的回归系数值为0.003,并没有呈现出显著性(t=0.184,p>0.1)。所以,当两权背离率较高时,企业现金持有对研发强度产生的正向影响更为显著,也验证了上文的结果。

表5 不同两权背离率回归分析结果Tab.5 regression analysis results of deviation rate of different two weights

3.5 稳健性检验

参考吴祖光等[26]以及张戡等[27]的观点,将被解释变量研发强度替换为研发投入与总资产的比值,并通过Robust 回归对模型再次进行了检验。Robust 回归分析结果见表6,由表6 可以看出,将替换计算方法后的研发强度进行Robust 回归分析(M 估计法),结果显示CASHHOLD的回归系数值依然为正且在1%水平上显著,与上文回归结果保持一致。FAMOWN与FAMCON的回归系数方向与上文相同,分别在1%和10%水平上显著。总体检验结果与上文基本保持一致,验证了结论的稳健性。

表6 Robust 回归分析结果Tab.6 results of Robust regression analysis

4 结论

以2014-2019 年A 股上市的具有家族背景的高科技制造企业为样本,从家族所有权与家族控制权视角探究其现金持有与研发强度关系。

(1)企业的现金持有越多,研发强度越大。说明家族企业持有较多现金时也会出于防御性目的加大研发投入,现金持有水平会提升研发强度。

(2)家族所有权会提升企业的研发强度,同时也会通过调节现金水平进而正向影响研发强度,当两权背离率大于均值时,即所有权比例占比接近或大于控制权比例时,现金持有对研发强度的提升作用更为明显。家族所有者通常会希望具有更长期的投资目标,倾向于寻求更为创新的投资战略。

(3)家族控制权会抑制企业的研发强度,并且家族控制权不但会通过自身影响企业研发强度,也能通过影响企业的现金持有策略进而对研发强度产生负向调节作用。可能由于家族企业成员情感关系以及利益相关产生一致行动,从而做出一些不利于企业长远发展的决策。