数字普惠金融对银行风险承担影响的研究

——以城市商业银行为例

陈燕玲,鲍 敏

(安徽大学经济学院,合肥 230601)

引 言

普惠金融以其为各类社会阶层和群体提供有效金融服务的特色优势,在助推经济发展方式转型升级、缓解贫困、实现社会公平的目标和职能等方面扮演着重要角色。城市商业银行(以下简称“城商行”)作为我国银行业的重要组成部分,在成立之初就确立了“服务地方经济、服务中小微企业和城市居民”的市场定位。与农村商业银行主要分布在农村,以农民为主要服务对象、大型国有控股银行和全国性股份制商业银行遍布全国各地,实行跨区经营不同,城商行的经营范围往往限制在省内,以中小微企业、城市居民与农村地区群体为主要服务对象,在推动地区经济发展、纾缓中小企业融资困境、提高居民幸福程度的过程中发挥举足轻重的作用,因此说,城商行与数字普惠金融有着广泛又深入的天然联系,成为践行普惠金融的主力军。然而,正是由于普惠金融主要面向社会弱势群体和小微企业,传统普惠金融在运营过程中面临高成本、低效率、信息不对称等问题一直困扰着城商行,极大地制约了其在普惠金融领域的进一步拓展。近年来,数字技术发展日新月异,在大数据、云计算、人工智能等的助力下,普惠金融业务发展困境得以纾解,引起了商业银行的重视。例如,工商银行借助“经营快贷”“e 抵快贷”“工银e 信”等数字金融产品,2020年通过线上发放贷款占新增贷款的比例高达98%。伴随着数字普惠金融的快速发展,技术风险、网络风险及其叠加效应等风险问题也引起人们越来越多的关注[1]。尤其是在如今全球经济动荡、金融风险升级,而我国仍然缺乏完善的征信体系和全面的监管政策的情况下[2]。这让我们不禁思考,发展数字普惠金融是否会加剧城商行的风险承担?数字普惠金融影响城商行风险承担的作用机制是什么?

回顾现有文献,主要集中在数字普惠金融风险的研究,关于数字普惠金融对银行风险承担的研究相对不足。与数字普惠金融风险有关的研究主要包括两种观点。观点一认为数字普惠金融对优化资源配置、降低风险承担大有裨益[3],银行提高金融科技的发展水平是降低普惠金融风险承担的重要路径[4],银行借助金融科技发展的力量更全面的了解客户的信贷质量,降低信贷风险[5]。另外,增加金融科技投入对提高商业银行的风险管理水平也大有益处[6],银行借助于数字普惠金融技术分析日常交易过程中产生的信息和数据,显著提高授信审批效率和风险识别能力[7],进而提高机构信用评级和风险管理与控制能力[8],由观点一可以推测数字普惠金融发展对于银行来说或许具有风险分散作用。观点二认为数字技术在推动普惠金融向纵深发展的同时,增加了客户资金安全隐患[9],这是因为数字技术的开放性、传染性等特性加剧了普惠金融原有的风险[10]以及带来诸如客户信息安全风险、数字技术应用风险、数字“鸿沟”风险等新风险[1],由观点二可以推测数字普惠金融发展或许会提高银行风险承担水平。为了弥补数字普惠金融对城商行风险承担研究素材的缺失,本文将从数字普惠金融对城商行的影响机制出发,以35 家城市城商行2011—2020 年的面板数据为支撑,分别利用静态面板模型、动态面板模型和中介效应模型实证检验并分析数字普惠金融对城商行风险承担的影响及其传导渠道。

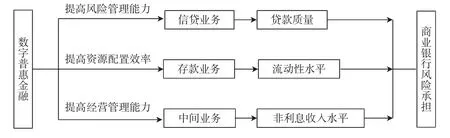

1 理论分析与研究假设

数字普惠金融泛指一切在金融科技助力下实现普惠金融发展的服务,以提高效率、降低成本为价值主导,通过规模化、商业可持续化的供给满足海量、多元、琐碎的金融服务需求。数字普惠金融从贷款业务、存款业务、中间业务三条传导渠道对城商行风险承担产生影响(见图1)。

图1 数字普惠金融对城商行风险承担的影响路径

一是贷款业务传导渠道。数字普惠金融通过影响城商行信息处理能力和风险识别能力冲击城商行贷款业务,进而影响城商行的贷款质量,最终影响城商行的风险承担。与传统贷款业务相比,数字普惠金融借助互联互通客户征信系统,简化贷款审核程序、缩短贷款审核时间,进而降低资信评估和线下审核的成本,有利于降低不良贷款率、提高贷款效率,提高贷款业务的服务质量。另外,数字普惠金融依托大数据、云计算、人工智能以及移动互联网等数字技术建立信息处理系统、风险识别与风险监测系统,在挖掘与分析客户的征信信息时能做到及时、高效,以全面把握客户信用等级和经营状况,有利于贷款资金分配效率的提升[12]。然而,由于银行目前开发利用的大数据信用风险管理模型等风险管控手段没有经过完整经济周期的检验,在实际执行过程中,其有效性仍有待考验,再加上普惠金融服务的对象本身就是银行惜贷群体,信贷风险较高,如只靠线上数据进行信用评估,可靠性难以保证。除此之外,数字技术的发展也会带来很多类似于技术风险和操作风险等的风险隐患,使商业银行面临更高的欺诈风险和客户信息伪造风险,从而提升银行风险承担水平。

二是存款业务传导渠道。数字普惠金融通过影响城商行的资源配置功能冲击城商行的存款业务,进而影响城商行流动性水平,最终影响城商行的风险承担。城商行作为金融市场主体,其资源配置功能是指将闲置资金从低效率的部门收集起来,分配给高效率的部门。受到传统金融市场成本和技术等因素的制约,金融投资市场存在大量分散的小规模投资者无法被高效的吸收。数字普惠金融能够弥补传统普惠金融的短板,降低金融服务的成本和门槛,使城商行将重点从“二八定律”客户向“长尾理论”客户转移[13]。一方面,城商行通过接触更多的客户,可以获得充足的廉价零售存款,同时减少对不稳定性的批发融资的依赖,有利于降低银行流动性风险[14]。另一方面,数字普惠金融主要服务于长尾客户群体,而大多数长尾客户群体整体财力相对薄弱,往往具有盲目跟风的心理,数字普惠金融操作的便捷性可能会加剧其挤兑行为发生的可能,使流动性风险更加突出,从而提升银行风险承担的水平。

三是中间业务传导渠道。数字普惠金融通过影响城商行的运营管理能力冲击城商行的中间业务,进而影响城商行的非利息收入水平,最终影响城商行的风险承担。传统观点认为,银行开展非利息业务,使业务多元化程度提高,从而起到分散风险的作用[15]。例如,以手续费及佣金收入为代表的非利息收入水平不依赖外部经济环境的变化,有助于降低银行承担的周期性风险[16]。一方面,数字普惠金融利用大数据挖掘与分析技术,帮助城商行更好的了解客户潜在需求,设计出契合其自身风险偏好的个人理财产品和资产管理规划,提高城商行的手续费及佣金收入。另一方面,线上理财、线上缴费、线上支付的流行取代了很多线下金融服务,这将会会减少商业银行的佣金和手续费收入,减少商业银行中间业务收入。

基于以上分析,数字普惠金融分别通过贷款业务、存款业务、中间业务三大渠道对银行风险承担存在正反两方面的影响,故本文提出以下假设:

假设1a:数字普惠金融降低了城商行的风险承担水平。

假设1b:数字普惠金融提高了城商行的风险承担水平。

假设2:数字普惠金融通过影响城商行的信贷业务冲击城商行贷款质量,进而影响城商行的风险承担。

假设3:数字普惠金融通过影响城商行的存款业务冲击城商行的流动性水平,进而影响城商行的风险承担。

假设4:数字普惠金融通过影响城商行的中间业务冲击城商行的非利息收入水平,进而影响城商行的风险承担。

2 实证研究设计

2.1 研究样本与数据来源

结合数据的可得性与完整性,选取中国22 个省(市、自治区)35 家城市城商行①2011—2020 年的数据作为样本。其中,与银行相关的数据主要来自Wind 数据库,部分缺失数据通过在各大城商行公开披露的年报中手工整理获得;数字普惠金融发展的数据来自北京大学数字金融研究中心;GDP 同比增长率和货币供应量增长率来自国家统计局网站,银行业景气指数来自人民银行网站。

2.2 变量定义

2.2.1 被解释变量

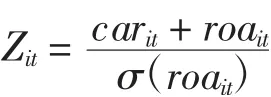

被解释变量为城商行的风险承担水平,主要有三种衡量方法。一是从市场投资者的角度使用股票收益率方差和预期违约概率等。二是从银行破产角度使用资产收益率方差和Z值等。三是从监管者的角度使用资本充足率和不良贷款率等。本文参考张文菲等[11]的做法,选取Z值作为银行风险承担的代理变量:

为了增强数据的平稳性,对Z值的大小进行取对数处理,并且由于Z值越高,城商行风险承担越低,因此,为了保证实证分析符号的一致性,再对取对数后的Z值进行取相反数处理,得到最终的风险承担水平代理变量risk。

2.2.2 核心解释变量

核心解释变量选取北京大学数字金融研究中心2021 年4 月公布的数字普惠金融指数[17],这是目前国内反映数字普惠金融发展水平比较权威的指标。为了增强数据的平稳性,对数字普惠金融指数进行取对数处理,最终得到fin。另外,在稳健性检验中,选取北京大学数字金融研究中心课题组于2021 年4 月所公布的数字金融覆盖广度作为辅助考察变量并对其做取对数处理,最终得到fin1。

2.2.3 控制变量

控制变量的选取包含宏观经济、银行行业、银行个体三个层面。宏观经济层面的指标参考郭品等[18]的做法,选取GDP 同比增长率(ggdp)和货币供应量增长率(m2);银行行业层面的控制变量参考吴成颂等的做法[19],选取衡量银行业整体发展情况的银行业景气指数(cbci),是银行发展情况的赋权量化描述;银行个体层面的控制变量参考李淑萍等[20]的做法,选取总资产收益率(roa)和资本充足率(car),其中总资产收益率是净利润与总资产的比值,资本充足率是银行资本与加权风险资产的比值。

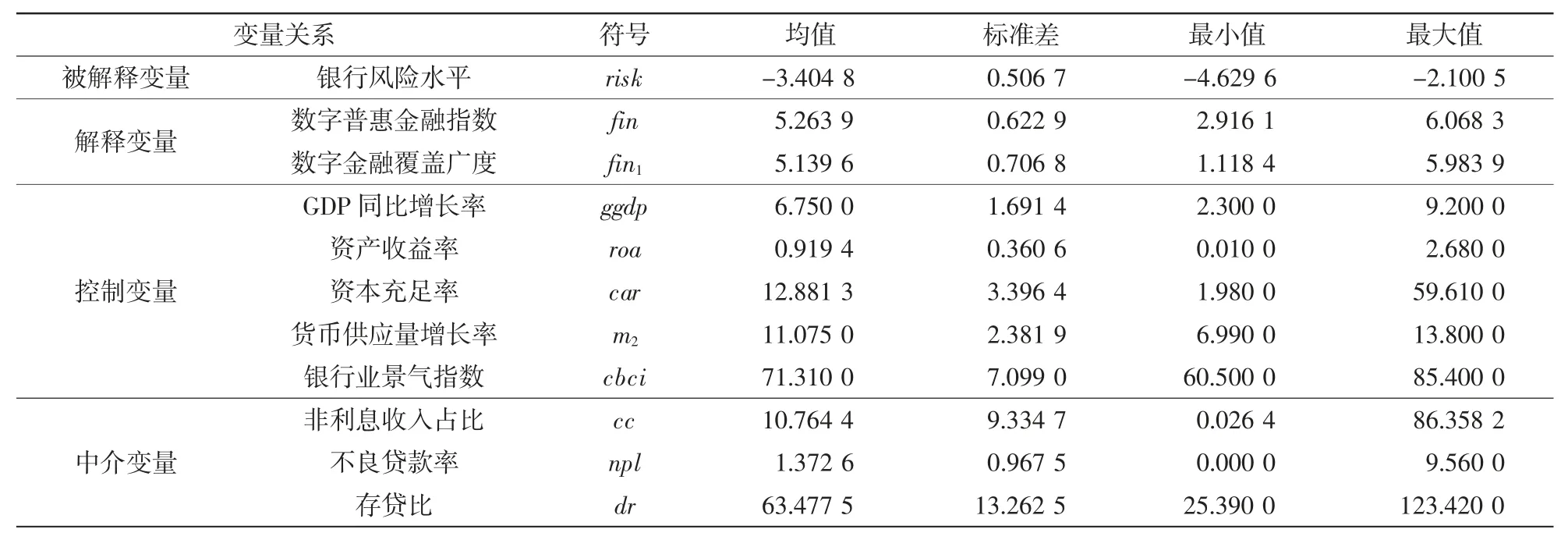

2.2.4 中介变量

根据理论分析,数字普惠金融影响城商行风险承担的路径为信贷质量、流动性水平,非利息收入水平。其中,信贷质量、流动性水平参考吴成颂等的做法[19],分别选取不良贷款率(五级贷款分类下的不良贷款/总贷款)、存贷比(发放的贷款和垫款/吸收存款)来衡量。从银行财务报表的角度来看,手续费及佣金收入是银行非利息收入最重要的组成部分,结合数据可得性,非利息收入水平选取手续费及佣金收入与营业收入的比值(cc)来衡量。具体变量定义和描述性统计见表1。

表1 变量的描述性统计

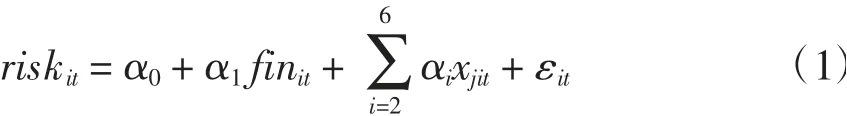

2.3 模型设计

为验证假设1,设定静态面板方程(1)和动态面板方程(2),方程(2)考虑了银行风险的滞后影响,在方程(1)的基础上加上银行风险指标的一阶滞后项作为解释变量。为了验证假设2~4,依据温忠麟等[21]的中介效应理论,设定方程(3)~(5)。

注:GDP 同比增长率、资产收益率、资本充足率、货币供应量增长率、非利息收入占比、不良贷款率、存贷比为百分数,单位为%。

其中,i表示35 家城市城商行,t表示时间;riskit、riskit-1分别表示银行风险承担指标及其一阶滞后项;finit用来测度数字普惠金融发展指标;med表示中介变量,j分别不良贷款率、存贷比和手续费及佣金收入占比;εit表示不可观测的随机扰动项;x表示控制变量。

3 实证结果分析

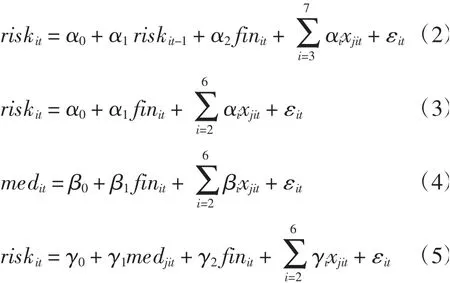

3.1 平稳性检验

实证分析前,对城商行风险承担、数字普惠金融指数进行fisher ADF 检验和fisher PP 检验(见表2),避免出现模型伪回归。检验结果说明,城商行风险承担水平和数字普惠金融指数均不存在单位根,不存在伪回归问题。

表2 变量平稳性检验

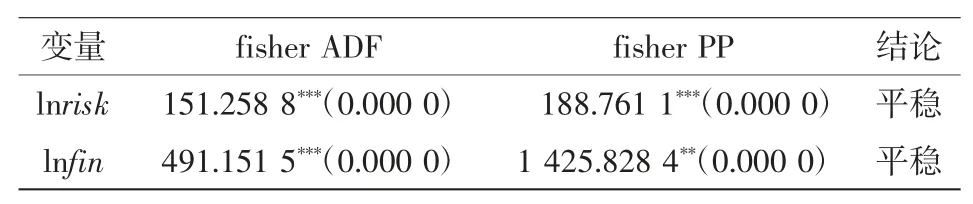

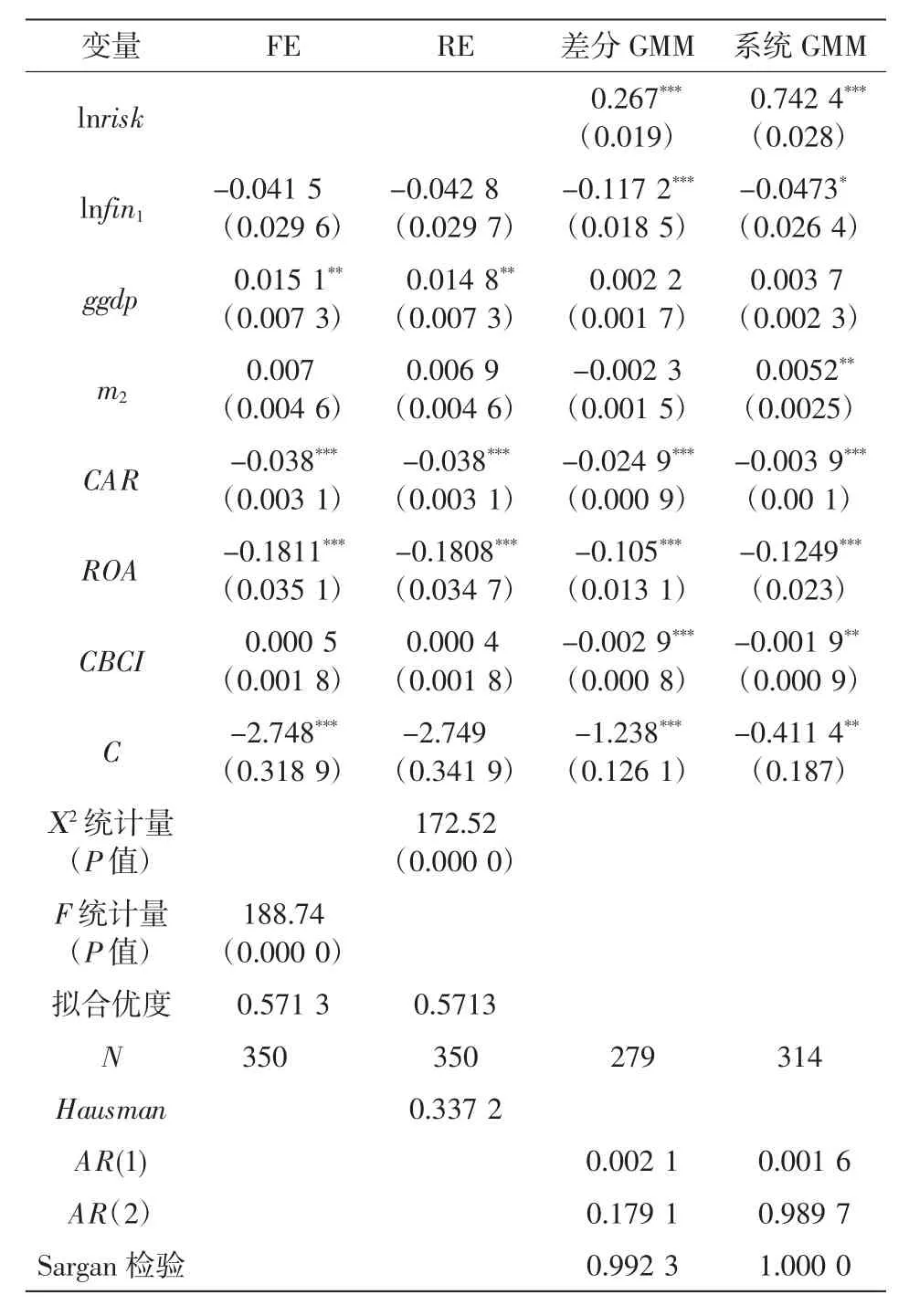

3.2 数字普惠金融对银行风险承担的实证结果与分析

首先,对静态面板方程(1)依次进行固定效应模型(FE)回归和随机效应模型(RE)回归,从F 检验和Hausman 检验结果中发现,固定效应模型的回归符合方程(1)的设定。其次,为了有效避免在实证过程中出现变量内生性问题,对动态面板方程(2)依次进行差分GMM 模型估计和系统GMM 模型估计,从AR(2)和Sargan 检验的结果中发现,扰动项不存在二阶自相关且所有工具变量有效。另外,鉴于系统GMM 更能有效解决弱工具变量问题,因此本文选择系统GMM 模型的回归结果进行分析(见表3)。

表3 数字普惠金融对银行风险承担的影响

数字普惠金融(fin)的影响系数显著为负,表明数字普惠金融发展具有降低银行的风险承担的作用,与假设1a 相符,这是与数字普惠金融的发展助力城商行扩大金融服务范围、优化金融服务触达方式、降低服务成本、提高服务效率密不可分。但是否通过信贷质量、流动性水平、非利息收入水平等渠道影响城商行的风险承担有待进一步研究。GDP同比增长率(ggdp)的估计系数显著为正,说明了GDP 增速放缓有利于提高经济发展质量、防范经济风险、降低银行风险承担水平,这可能与近年来我国经济稳增长与防风险的宏观经济政策有关。货币供给增长率(m2)的估计系数显著为正,表明我国的货币政策并非中性,积极的货币政策会提高银行的风险承担水平。资本充足率(car)、资产收益率(roa)、银行业景气指数(cbci)的估计系数均显著为负,说明其与城商行风险承担呈负相关关系,即资本充足率、盈利水平和银行业景气程度的提高均有助于降低城商行的风险承担。

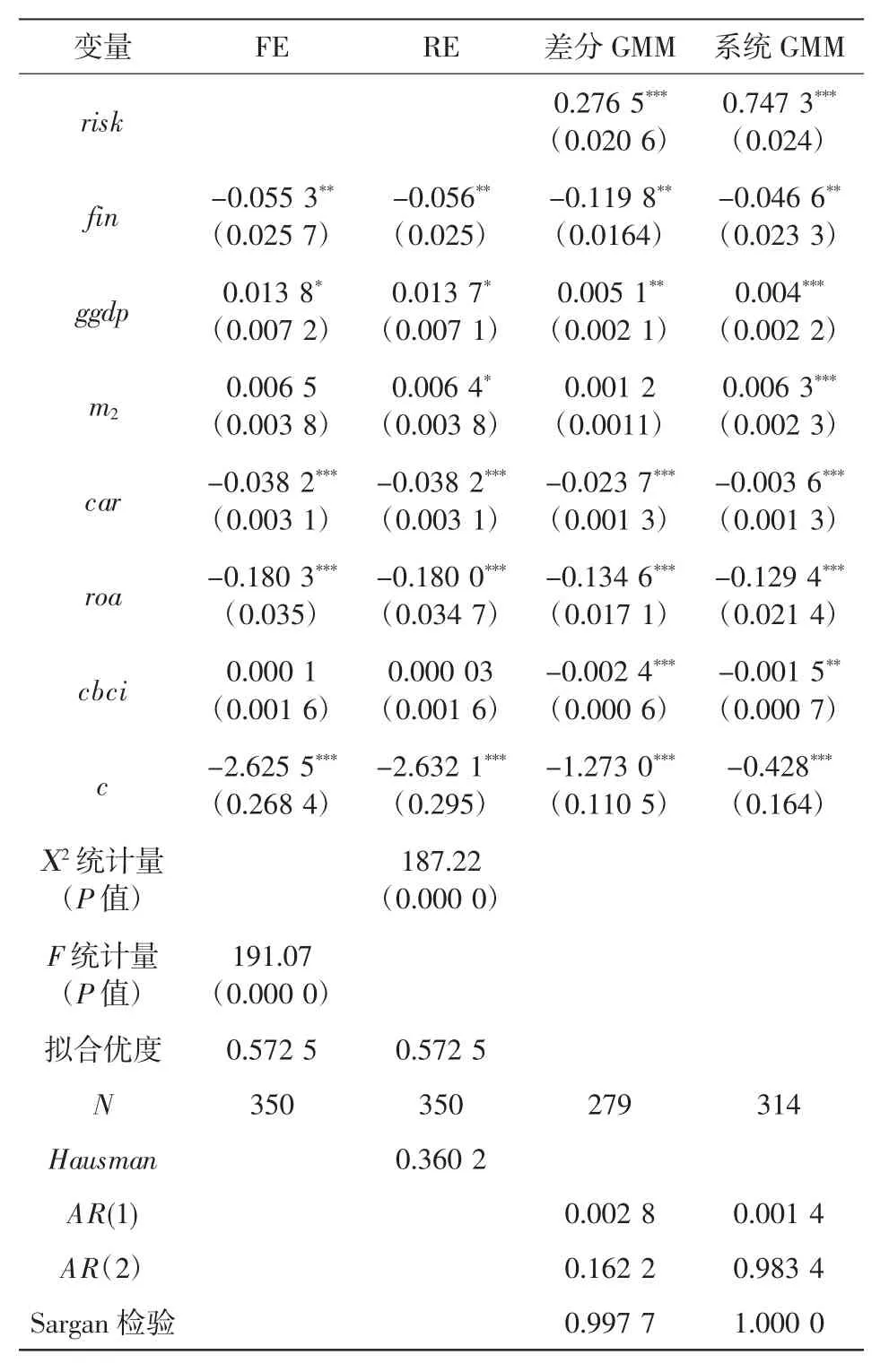

3.3 数字普惠金融对银行风险承担影响的路径分析

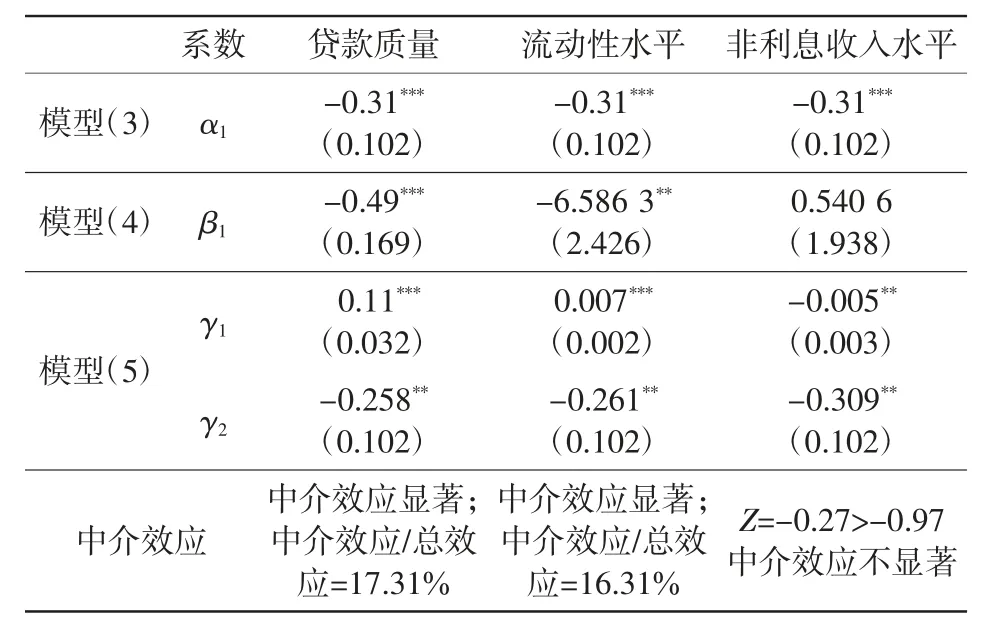

数字普惠金融对城商行风险承担中介效应的检验结果见表4。从模型(3)中可以看出,α1的系数显著为负,与模型(1)和模型(2)的检测结果一致,这也更进一步验证了“数字普惠金融发展有助于降低银行风险承担水平”这一结论的科学性。关于中介效应检验结果的分析如下:

表4 数字普惠金融对城商行风险的中介效应

从贷款质量的统计结果来看,β1显著为负,说明数字普惠金融发展有助于降低不良贷款率,提高贷款质量;γ1显著为正,说明贷款质量提高有助于降低银行风险承担水平;γ2显著为负,且小于α1,结合所有系数均显著,可以得出贷款质量的中介效应显著的结论,相对中介效应占比为0.138 5,表明数字普惠金融通过贷款质量渠道影响城商行风险的比率为13.85%。因此,本文提出的假设2“数字普惠金融通过影响城商行的信贷业务冲击城商行贷款质量,进而影响城商行的风险承担”成立,这是因为随着数字普惠金融的发展,城商行借助大数据、云计算、移动互联网等数字技术,提高了其信息处理、风险识别与风险监测能力,这有助于提高城商行的贷款质量,而贷款质量的提高有助于降低城商行风险承担。

从流动性水平的统计结果来看,β1显著为负,表明数字普惠金融发展有助于降低银行存贷比,提高流动性水平;γ1显著为正,表明流动性水平的提高有助于降低银行风险承担水平;γ2显著为负,且小于α1,结合所有系数均显著,可以得出流动性水平的中介效应显著的结论,相对中介效应占比为0.163 1,表明数字普惠金融通过流动性水平渠道影响城商行风险的比率为16.31%。因此,本文提出的假设3“数字普惠金融通过影响城商行的存款业务冲击城商行的流动性水平,进而影响城商行的风险承担”成立,这是因为数字普惠金融的发展有助于银行扩大金融服务范围,获得充足的廉价零售存款、减少对不稳定性的批发融资的依赖,进而提高城商行的流动性水平,而流动性水平的提高有助于降低城商行的风险承担。

从非利息收入水平的统计结果来看,β1不显著、γ1显著且Z=-0.27>-0.97,可以得出非利息收入的中介效应不显著的结论,这表明数字普惠金融发展通过非利息收入传导渠道在一定程度上不会对城商行风险承担产生影响,这是因为虽然数字普惠金融的发展借助大数据挖掘与分析技术,有助于城商行为客户设计契合其自身风险偏好的个人理财产品和资产管理规划,提高非利息收入水平,但另一方面,数字普惠金融将金融服务从线下物理网点搬运到线上移动客户端会减少城商行的手续费、在线销售理财保险产品和代缴费用会减少城商行的佣金收入,这在一定程度上缓解了非利息收入水平变化给城商行风险承担带来的中介效应。

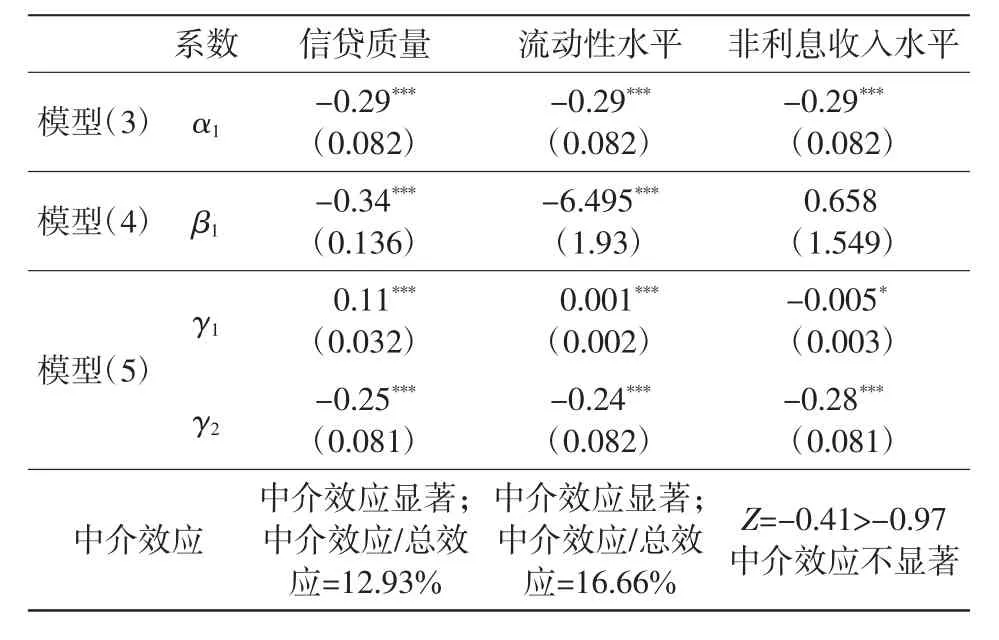

3.4 稳健性检验

选择用数字金融覆盖广度替换数字普惠级金融指数作为解释变量的方法进行稳健性检验以确保研究结论可靠。表5、表6 的估计结果显示结果与前文研究结论基本一致,说明了研究结论有效可靠。

表5 数字普惠金融对城商行风险影响的稳健性检验

表6 数字普惠金融对城商行风险的中介效应的稳健性检验

4 研究结论与建议

研究结果表明:(1)数字普惠金融显著降低了城商行的风险承担。(2)数字普惠金融通过冲击城商行的贷款业务和存款业务,提高了城商行的信贷质量和流动性水平,进而显著降低了城商行的风险承担。(3)数字普惠金融通过冲击城商行中间业务中的非利息收入影响城商行风险承担的中介效应并不显著,这是因为数字普惠金融的发展对城商行非利息收入产生大小相等、方向相反的两个方面的影响。结合以上分析,提出以下建议。

首先,城市商业银行应转变数字化经营理念,加快数字普惠金融发展的脚步。普惠金融政策无法脱离数字技术得以实现,在数字技术的运用对普惠金融政策造成冲击的背景下,城商行应采取积极的应对方式,利用数字普惠金融的发展降低城商行的风险承担。其一,利用大数据、云计算等数字技术加强贷款投放的风险管理,提高城商行风险识别能力,提高贷款质量;其二,合理扩大金融服务的广度和深度,通过提高城商行零售存款资金的比重,减少对不稳定的批发性融资的依赖,同时建立先进的流动性风险监控与预警机制,降低城商行的流动性风险。其三,抓住由数字普惠金融所带来的技术红利,提高运营管理能力,提高非利息收入水平。

其次,数字普惠金融各参与主体应加强信息交流与共享,建立更加开放的合作伙伴关系。与综合实力较强的大型股份制商业银行通过自建数据平台或与金融科技公司合作的方式推进数字普惠金融相比,综合实力相对较弱的城商行可以通过彼此间联盟、投资金融科技公司或者直接与金融科技公司合作等模式推进数字普惠金融,有效降低客户信息安全风险、数字技术应用风险等。

最后,政府监管部门应着力优化数字普惠金融发展环境。一方面,有效分配政府财政支出,要具体关注到财政资金是否向经济落后地区倾斜,对基础设施的投入有无增加,相关法规及政策性文件是否责任到人等等问题,唯有此,才能有效降低经济落后地区数字普惠金融的发展成本,进一步缩小地区间的数据鸿沟,更好地管控数字普惠金融发展给银行带来的数字“鸿沟”等系统性风险。另一方面,加强数字普惠金融有效监管,做到监管规范且不限制发展。从文件依据角度,政府部门发布的相关法规及政策性文件,需要保证有具体条款可参考、细节惩处可依据。从实际监管角度,相关部门要保证的权责范围可界定、管控效果可评估,在多方面降低数字普惠金融的法律风险与政策性风险。

注 释:

① 这35 家商业银行包括:北京银行、天津银行、唐山银行、河北银行、大连银行、盛京银行、阜新银行、锦州银行、吉林银行、龙江银行、上海银行、南京银行、江苏银行、杭州银行、徽商银行、厦门国际银行、江西银行、齐鲁银行、青岛银行、齐商银行、郑州银行、汉口银行、华融湘江银行、广东南粤银行、东莞银行、广东华兴银行、贵州银行、重庆银行、成都银行、重庆三峡银行、自贡银行、贵阳银行、西安银行、长安银行、宁夏银行。