芯片行业调整 华大九天道阻且长

刘超然

近些年市场对产业“数字化”、“智能化”这类词都不陌生。

不夸张的说,我国当下几乎所有产业都掀起一场数字化和智能化的转型浪潮,也正是这股产业升级浪潮为很多传统制造业带来了新的成长空间和想象力。然而在这场转型的背后,无论是电动车、智能电网、工业机器人还是军工国防等无一例外都离不开芯片。

但是目前我国芯片产业依旧不“完整”,2019年我国芯片进口率高达85%,据统计,2021年我国进口集成电路6355亿个,进口集成电路金额约2.8万亿。芯片的自给率虽然略升但依然仅有26.6%。于是,“国产替代”成为二级市场芯片产业最热的话题。

芯片产业“国产替代”之路并非一帆风顺,随着美国在芯片领域对我国的技术封锁越来越广,近期美国的最新禁令,让EDA“卡脖子”问题又被重提。作为“芯片之母”EDA是目前芯片行业不可或缺的关键环节,回顾国内EDA产业发展,似乎总是在逆风奔跑时才获得突破的力量。

华大九天能否扛起“国产替代”大旗

作为芯片半导体行业的上游,当下的全球EDA市场,正处于“三国鼎立”的状态,近80%的市场规模由美国的三家EDA企业瓜分,分别是新思科技(SNPS.O)主力领域是数字电路的芯片设计;铿腾电子(CDNS.O)业务集中于模拟方向;以及西门子EDA(前身MentorGraphics)在制造和封测领域具有较强优势。

正是美国对EDA的垄断,让7月底刚登陆创业板的国产EDA华大九天(301269.SZ),被寄予厚望。中国本土起家的华大九天,近期登陆创业板,目标是要打破原有的“行业三角”。

EDA软件是利用计算机代码辅助实现芯片电路的模拟,是一种集成电路芯片的设计、制造、封测的大型工业工具。直白点来说其实就是芯片设计领域的Photoshop或者AutoCAD,它是最基础、最上游的领域,贯穿了集成电路产业链的每个环节。EDA行业的技术进步与芯片设计制程升级伴随,每次芯片的节点进步,都少不了EDA技术进步的推动,不夸张的说,没有EDA,就没有芯片。

国内外EDA厂商对比(数据来源:choice)

既然要国产替代就必须要向国际市场看齐。2021年全球EDA市场总营收在880亿人民币左右,预计2026年全球EDA市场营收1500亿人民币,年复合增长率约10%左右。由于国产EDA厂商目前尚未在国际市场获得份额,因此暂时仅从国内EDA市场份额来看,2020年国内EDA市场以进口为主,Synopsys占据29.1%,Cadence占据32.0%,SiemensEDA占据16.6%,剩下22%的份额由国内几十家EDA企业瓜分,目前华大九天依靠特定领域全流程产品,在局部领域技术较为领先,抢到了国内6%的市场份额,并且以2021年营收5.79亿,归母净利1.39亿领先于国内同行。

但差距还是要承认,华大九天目前无论从营收还是技术上都只能排在第二梯队,而第一梯队依然是由国际EDA三大厂商割据,Synopsys2021年的营收已经达到280亿以上,是华大九天的48倍多。

好在,华大九天在研发投入上不落下风,公司2021年研发投入达到3.05亿,虽然远远不及Synopsys超百亿的研发费用,但华大九天2021年超50%的研发占比,以及IPO筹集的25.51亿元中,除7.5亿元补充流动资金外,剩余资金全部针对公司业务的升级开发,其中“数字设计综合及验证EDA工具开发项目”的投资额,更是达到了5.67亿元。

华大九天对研发的重视可以看出公司是有扛起国产EDA大旗的决心,但目前还没有到“国产替代”那一步。毕竟国产替代概念的核心是想要用国内的技术和产能弥补带来美国的影响,但是事实上,目前对于先进制程芯片国内芯技术还并没有给出可替代的答案。

正视差距

正视差距才能认清自己,华大九天在EDA产业“打怪升级”之路才刚刚开始,后面挑战重重。

首先,华大九天确实还存在业务短板。公司在招股书中也坦然表达除公司技术上暂时落后于国际同行,“目前公司产品仅有电路仿真工具达到先进水平,其他工具尚不支持16nm及以下先进制程工艺”。稍微关注芯片板块的投资者都知道,28nm是芯片技术的分割线,28nm以上称为“成熟制程”,而28nm以下称为“先进制程”,换言之,即使客户企业对先进制程有开发意愿,公司暂时也无法提供相关技术服务。

这短期会限制华大九天的客户群体,使得公司暂时无法向台积电、英特尔、AMD等这类国际一流的半导体厂商扩张。但好在根据市调机构TrendForce预估,7nm及以下先进制程产能方面,到2025年中国台湾占比约69%、中国大陆1%、韩国18%、美国12%;而以全球各区域12英寸产能来看,到2025年中国台湾占比约43%,接着是中国大陆27%、美国8%、韩国12%。相较2022年的产能格局,中国大陆暂时将以成熟制程为核心,华大九天预计将首先抢占国内成熟制程芯片市场份额,先成为国内龙头。

其次,在业务短板可能延伸出竞争优势较弱和盈利能力下滑。成熟制程芯片与先进制程芯片之间存在较高的技术壁垒,而正是技术壁垒才带来了更高的产品溢价,即更高的毛利和净利。由此,若短期瞄准成熟制程,华大九天的盈利能力有下滑的风险,且将迎来更激烈的市场竞争。

很多企业都在“虎视眈眈”盯着这块大蛋糕,近两年EDA企业的一级市场投资也相当活跃,某家Pre-A轮的EDA企业最近单笔融资额就一度达到11亿元人民币,多家明星资本参投,可见竞争进入白热化。

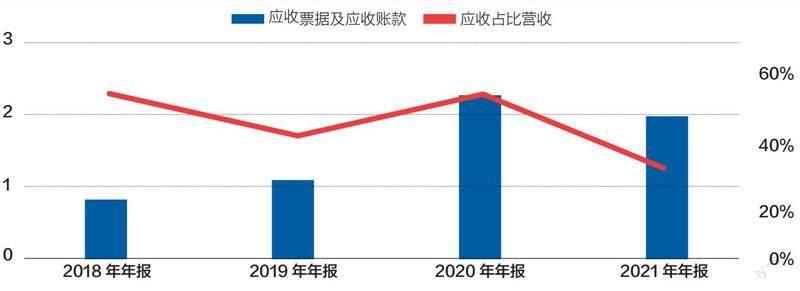

再者,除了业务短板外,华大九天未来的研发之路,还将面临持续“烧钱”的资金压力。公司目前上市募集的资金中,7.5亿元用于补充流动资金。需要如此注入资金的一部分原因在于公司应收账款有些高。2018-2020年,华大九天的应收账款余额持续攀升,上市前的2021年有所缓和,之前的应收占营收比例在40%-50%左右,这意味着华大九天每挣一块钱,能即时拿到手中的只有5-6角,另外的钱还在兑付的路上。

这种业务模式或许符合行业现状,但对于一家高速成长的科技企业而言,还是会拖累公司的现金流。

华大九天应收状况

最后,芯片半導体的行业周期下行或将带来更大的隐含风险。近期英特尔、英伟达、美光等芯片巨头纷纷下调了下半年的盈利预期,其中,美光表示“计划削减在新工厂和设备上的支出,以应对订单减少的局面”,台积电也表达过类似的观点,“预计下半年的芯片需求正在减少”。

“春江水暖鸭先知”,各芯片半导体巨头不约而同的观点就是全球芯片短缺正在逐渐缓解;而且近期的新闻热点也表明国内芯片板块正在进行行业大调整,我国目前的芯片半导体行业很大概率被夸大,存在泡沫,前期千亿元国家队的投资并未能取得预期成果,而且若前期国内市场的技术和产能都仅停留在成熟制程的同质化生产,中短期国内芯片过剩并不魔幻。

华大九天EDA刚出“新手村”,真正的国产EDA之路才刚开始。