债券信用评级抑制债券违约风险的信息机制研究

李晓东 朱莲美

关键词:公司债券;债券评级;债券违约;博弈模型

一、引言

近年来,随着我国金融市场改革的逐步深入,我国企业的融资方式由银行贷款的单一模式逐渐转变和优化(周子学,2013),债券融资成为我国企业近年来主要的融资方式之一,债券市场也成为了我国金融市场的重要组成部分。Wind 数据显示,截至2020 年底,我国债券市场存量规模已达114.33 万亿元,远超股票融资规模。债券融资方式拓宽了企业的融资渠道,降低了企业的融资成本,对改善我国企业外部融资环境、解决企业融资难问题发挥着不可磨灭的作用。然而自2014 年“11 超日债”发生实质性违约以来,违约债券数量不断攀升,违约种类也逐渐从公司债券扩展到所有债券类型并逐渐“常态化”(窦鹏娟,2016)。据Wind 数据统计,2020 年,我国债券市场发生實质性违约债券达145 只,数量上较2019 年略有下降,但是违约债券金额更大,相较2019 年上涨10%,达到1 647 亿元。在发生实质性违约的债券中不乏“AA+”“AAA”信用级别的债券,引发越来越多的学者对债券评级公司的评级结果产生质疑。在此背景下,研究信用评级机构能否为预测债券违约提供增量信息不仅有助于评价信用评级机构的作用,为债券投资者提供重要的参考,而且有助于促进我国债券市场的健康发展。

债券市场的发展离不开信用评级机构。作为从事信用评级的金融中介,信用评级机构在进行债券信用评级时通过对各种要素的综合分析并发布信用评级结果。国内外学者对债券信用评级的研究主要分为三个方向:第一类主要研究债券评级对债券市场的作用。孟庆斌等(2018)认为,评级公司根据市场环境以及受评公司的偿债能力和违约风险做出评级决策,使投资者可以基于评级标准迅速准确地了解发债公司的风险特征,是债券投资者投资债券时的重要参考指标。何平和金梦(2010)基于中国企业债数据实证检验了我国信用评级机构在债券市场的影响力,发现评级信息有助于减少债券市场的信息不透明度,对提高我国债券市场运营效率发挥了重大的作用。

Becker 和 Milbourn(2011)认为,评级机构能够对发债公司、债券市场甚至国家金融体系产生巨大的影响,但由于现有评级机构多采用发行人付费模式,发债主体和评级公司成为明显的雇佣关系,在信用评级市场竞争不激烈的情况下容易引发“评级购买问题”而导致信用评级膨胀,从而信用评级提供的额外信息有限。

第二类主要研究债券信用评级的主要影响因素。最早的信用评级出现在1909 年的美国,但关于信用等级的划分标准很长一段时间都是一个“黑箱子”。Fisher(1959)基于公司财务数据并采用最小二乘法来衡量企业债务违约风险,开创了采用回归分析方法评测企业信用风险的先河。

Horrigan(1966)以及Pogue and Soldofsky(1969)在Fisher(1959)的基础上较早研究了债券评级的影响因素,发现企业杠杆率和收益率和债券等级显著正相关。Altman(1968)提出的判别式分析法为研究信用评级带来了新的研究方法,Perry 等(1984)基于此方法研究了债券信用等级的影响因素,发现流动比率、杠杆率、利润率和公司规模的长期均值和波动率和债券评级显著正相关,而且对于不同的行业以上比率均有不同的表现。McKelvey 和Zavoina(1975)提出的有序Probit 模型为研究债券评级提供了更有效的方法。Chan 和Jegadeesh(2004)基于有序Probit 模型研究了利润率、股票收益率、资产收益率、资产负债率、流动比率等对债券评级的影响,发现这些指标可以准确预测债券评级等级,且有序Probit 模型的预测结果优于OLS 模型和判别式模型。

第三类主要研究信用评级对债券发行定价或信用利差的影响。Hand 等(1992)以及Hite 和Warga(1997)研究发现,标普(Standard and Poor’s)或穆迪(Moody’s)的评级负向调整会显著影响债券价格以及评级变化后公司债券的发行成本,而评级正向调整对债券价格的影响较小。

Hull 等(2004)的研究认为评级调整会对CDS 市场形成显著的影响, 且评级下调的影响更大。何平和金梦(2010)基于我国2007-2009 年发行的企业债数据研究发现,债券评级和主体评级对债券发行成本有显著影响。然而寇宗来等(2015)认为,我国信用评级对发债成本的效应明显降低且不显著,说明我国信用评级机构并未获得市场认可的公信力,评级膨胀不会真正降低企业发债成本。因此,关于我国债券评级是否能够提供有效信息目前并无定论。

在关于债券违约的研究中,学者们主要从公司财务指标(Beaver,1966;Altman,1968;吴世农和卢贤义,2001)、股价表现(Merton,1974)以及外部宏观经济形势(Duffie 等,2007)三个方面进行考察。Beaver(1966)基于单因素判别分析法研究了违约企业和非违约企业之间财务指标的差异,发现资产收益率、营运资本与总资产之比以及现金流量比越高的企业发生债务违约的概率越低,而资产负债率越高的企业发生债务违约的概率越高。Ohlson(1980)以及Huffman和 Ward(1996)发现规模越大、收入增速越快以及营业资金越充足的企业破产的概率越小,而负债率越高的企业发生破产的概率越大。McDonald 和 Gucht(1999)认为债券的评级、发行规模、发行时间、期限和票面利率对债券违约均有一定的影响,“BB-”评级以下的债券以及票面利率高的债券发生债务违约的概率较大。Duffie 等(2007)将生存分析模型和时间序列模型结合起来研究发现,公司的违约距离、股票回报率、国库券利率和标普500 指数年回报率可以有效预测公司破产和违约事件。吴世农和卢贤义(2001)选取我国70 家财务困境公司和70 家财务正常公司进行对比研究后发现,在财务困境发生前1 到2 年,净资产报酬率对财务困境的判别成功率最高,且Logit 模型预测误判率最低。

上述国内外文献极大地丰富了债券评级以及债券违约的相关研究,但仍存在需要进一步深化之处:第一,在上述关于债券信用评级的研究中,大多文献仅基于企业自身的财务指标,很少有文献考虑到企业所在行业景气情况以及企业面临的外部经济金融环境。本文在研究债券信用评级时不仅考虑了企业的财务信息,还考虑了企业所处的行业特征和外部融资环境特征。第二,现有文献均未从债券违约的角度来研究债券评级能否为市场提供增量信息,本文的研究很好地填补了这一缺口。第三,本文基于理论模型推导出了债券发行人、评级机构和债券投资者的博弈均衡,从理论上说明了评级公司的评级策略选择并提出相关假设,基于实证研究对相关假设进行了验证,文章结论更具理论性和说服力。鉴于此,本文在前人研究的基础上搜集整理了中国A 股非金融上市公司2010-2018 年到期或发生实质性违约的债券信息,通过匹配债券发行企业的财务数据以及M2 增长率数据实证检验了本文的相关假设,为后续相关研究提供了一个可供参考的模板。

二、理论分析与研究假设

根据Bolton 等(2012)、Hirth(2014)以及马榕和石晓军(2016)的研究,本文建立包含债券发行人、债券评级公司和债券投资者三类参与人的博弈模型进行分析。假设三类参与人均为理性参与者,且均为风险中性偏好,其中债券评级公司可以获得关于债券的专有信息。债券发行人发行优劣两种债券,优质债券占比为 ,假设优质债券不会发生违约,而劣质债券一定会发生违约(即对于任意发行的债券,其违约概率为1 − )。由于信息不对称的原因,债券投资者无法区分债券违约风险。债券不发生违约时,1 单位债券到期后获得支付1 + R > 1。债券发生违约时,1 单位债券仅能收回部分投资金额 ∈ [0,1)。在没有任何关于债券的额外信息时,债券投资者的预期收益为:

表明评级公司可以缓解信息不对称程度。假设评级公司会给所有发行的债券高、低两个评级,由于低评级债券一定会违约,投资者只会购买高评级的债券。同时,由于低评级债券不能正常发行,债券发行人不会选择购买低评级结果。

除了债券发行者,市场上还存在投资者,假设投资者相信评级公司的概率为 ∈ [0,1],当选择相信时他们会购买高评级的债券。而当债券发生违约时,其不再相信评级公司的评级结果,进而对债券评级公司的声誉造成 ≥ 0的损失。当投资者不相信评级公司时,对于所有高评级的债券,投资者会花费费用 来判断债券等级是否被评级公司高估,当其发现债券存在高估时,不会购买债券,且会对评级公司的声誉造成 ≥ 0的损失。

债券评级公司对债券评级需要消耗成本 ,假设评级公司以概率 ∈ [0,1] 选择如实汇报评级结果(是否在评级结果中包含专有信息),且评级公司能够准确分辨债券的优劣。如果评级公司选择如实汇报评级结果,其只有在对优质债券给出高评级时才能获得评级费用 (, )。当其选择不如实汇报评级结果时,会对所有类型的债券给出高评级并获得评级费用 (, )。

对于债券发行人来说,假设发行人愿意为高评级债券支付 Φ ≥ 0 的评级费用。投资者购买高评级债券遵循如下贝叶斯法则:

上式表明,评级费用和债券的购买意愿相关,因此债券发行者会基于其预期收益和债券评级公司进行议价。

当投资者选择不相信评级公司时,对于所有的高评级债券,其总会投入费用来判断债券

如果评级公司选择不如实公布评级结果,由于其总是给出高评级,所以评级公司总能收到评级费用 (, )。当评级公司对劣质债券给予高评级时,不相信评级公司评级结果的投资者能够准确分辨并不再相信该评级公司的评级结果,给评级公司造成声誉损失 ;当高评级的劣质债券发生违约时,选择相信评级公司的投资者不再相信评级公司的评级结果,同样给评级公司造成声誉损失 。假设债券发生违约时,监管者对评级公司罚款 ,为防止出现混合策略均衡状况,本文参考马榕和石晓军(2016)的方法,对 施加不确定性约束: ∈ [ − , + ], → 0。所以,评级公司不如实汇报评级结果时的预期收益为:

鉴于我国债券评级市场逐渐形成了债券发行前评级和跟踪评级的形式,本文接下来分析债券发行前首次评级和跟踪评级时投资者和评级公司的策略选择。

首先分析首次评级。对于债券发行人来说,发行人总是想要将所有债券都以高评级发行,由公式(3)可知,评级费用和债券的购买意愿相关,而投资者不会购买低评级的债券。当发行人发行的债券为优质债券时,评级公司总是选择如实汇报评级结果,(, ) = Φ;当发行人发行的債券为劣质债券时,发行人为了获得高评级和评级公司进行博弈,当评级公司选择如实汇报评级结果时,评级公司无法获得收益,当评级公司选择不如实汇报评级结果时,评级公司的收益为(, ) = (1 − )Φ。鉴于我国信用评级市场起步较晚、外部监管不完善以及评级公司声誉资本较弱的现实,以及基于我国债券评级市场寡头垄断的特性(错误评级很难对评级公司的业务产生较大的影响)和资本的逐利性,评级公司总是选择给予债券高评级,发行人将总是支付 Φ 的评级费用。

因此,评级公司对债券发行人的收费和投资人相信评级结果的程度有关。根据前面的分析,投资人的最优策略为完全相信评级公司( = 1),此时评级公司总是选择给予债券高评级且债券发行人将总是购买该评级结果。因此,评级公司在定价策略上总是对债券发行人收取最高价 Φ(与评级公司策略选择无关)。鉴于我国信用评级行业起步较晚、外部监管不完善以及评级公司声誉资本较弱的现实,以及基于我国债券评级市场寡头垄断的特性(错误评级很难对评级公司的业务产生较大的影响),我们提出假说H1:H1:评级公司对首次发行的债券有普遍给予高评级的动机,其评级结果不包含评级公司获得的债券专有信息,此时,首次评级的债券专有信息对债券违约无显著影响。

其次分析跟踪评级。评级公司对债券进行跟踪评级时,同样可以选择如实评级和总是给予高评级。由于初期评级公司已经知道债券优劣信息,因此假设跟踪评级不会产生评级成本。在评级公司选择如实公布评级结果的情况下,当债券为优质债券时,评级公司可以获得评级费用 Φ′,当债券为劣质债券时,评级公司可以获得部分声誉资本 , ( ∈ [0,1])。因此,选择如实公布情况下,评级公司的预期收益为:ℎ′ = Φ′ + (1 − )。在评级公司选择总是给予高评级的情况下,当债券违约时监管者会对其罚款 (假设对于违约债券,如果评级公司两次均给了高评级,监管者会对评级公司进行双倍罚款)。此时,评级公司的预期收益为:′ = Φ′ + (1 − )。因此,评级公司选择是否如实汇报评级结果的收益之差为:

随着评级业务逐渐发展,评级公司逐渐积累声誉资本,使得评级公司有选择如实汇报评级结果的动机。根据《银行间债券市场信用评级机构评级收费自律公约》,评级公司对长期公司债和企业债的跟踪评级收费仅为初次评级的20%,对短期融资债券的跟踪评级收费为初次评级费用的50%。此外,在债券发行后,债券发行人也没有动机再为债券评级支付更高的评级费用。因此,可以得出 Φ′< Φ。由于评级费用减少,评级公司有动机选择如实汇报评级结果。综上,本文提出假说H2:H2:由于再评级时评级公司商誉的积累以及评级费用的减少,评级公司更倾向于在评级信息中如实包含债券专有信息,此时,跟踪评级的专有信息对于预测债券违约具有显著帮助。

三、研究设计

(一)样本和数据

本文以中国A 股上市公司发行的在2010-2018 年间到期或者发生实质性违约的企业债券、公司债券、短期融资券、中期票据以及非公开发行公司债为研究对象,采用债券评级作为信用等级的衡量指标。以上债券数据均来自锐思数据库,债券违约数据来自Wind 咨询,债券发行公司对应的企业财务数据均来自国泰安数据库。参考现有文献的做法,本文删除了金融类上市公司发行的债券样本;为消除价格因素影响,本文对企业财务数据进行了相应的平减处理;为控制极端值对实证结果的影响,本文对相应的财务数据进行了两端1%的缩尾处理(winsorize)。

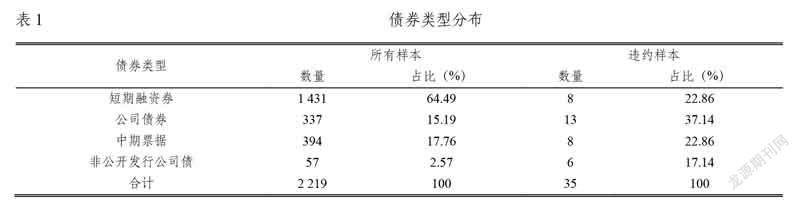

本文的样本包含2 219 只债券,表1 报告了全样本债券以及违约债券的类型分布。短期融资券是我国企业债券主要的融资工具,在本文样本中占比达到64.49%,短期融资券、公司债券和中期票据合计占比超过总样本的95%。公司债券发生违约数量达到13 只,短期融资券和中期票据均有8 只债券发生实质性违约,非公开发行公司债有6 只发生违约。

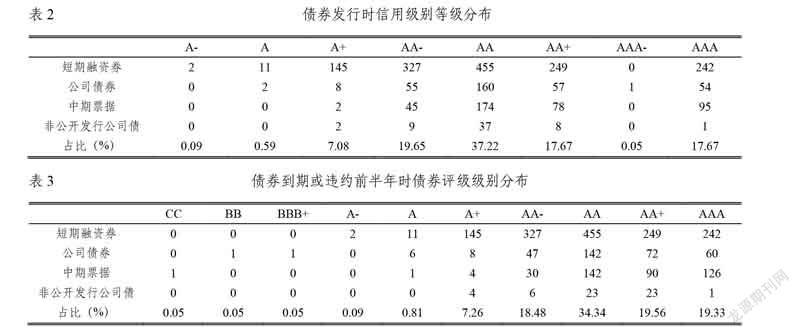

表2 和表3 分别报告了债券发行时和债券到期前或者违约前半年时点时债券的信用级别等级分布。债券发行时的信用级别超过72.6%在AA 级及以上,其中AA 级数量最多,占37.22%。债券到期或违约前半年时债券评级级别超过73.3%在AA 级及以上,其中AA 级数量最多,占34.34%。

对比首次评级和债券到期或违约前半年时的跟踪评级分布来看,仅有3 只债券的跟踪评级下调至A-以下,跟踪评级中AA+和AAA 评级债券数量增加,AA 评级数量出现下降。

(二)实证模型

参考马榕和石晓军(2016)的做法,本文首先对债券信用等级从CC 到AAA 依次进行赋值为1 到19 作为评级等级指标①。参照Agarwal 和 Hauswald(2010)的正交分解方法,本文将债券等级信息分解为市场公开信息和评级公司专有信息,其中市场公开信息包括企业财务信息和企业面临的外部宏观环境信息,专有信息为评级公司向市场提供的增量信息。参考沈红波和廖冠民(2014)的方法,本文以评级信息为因变量并按如下模型对企业特征和宏观环境信息进行回归分析:

上式中,控制变量包括债券是否具有担保人(Guar)、债券期限(Term)、代表宏观经济环境的广义货币增长率(M2)和企业所在省份的GDP 增长率(GDP)、企业主体评级(Rate)、资产负债率(Lev)、流动比率(Liquid)、资产收益率(ROA)、资产周转率(Turnover)、销售增长率(Sgrow)、董总兼任(Duality)、企业规模(Size)、企业性质(SOE)以及代表行业(Ind)和年份(Year)的固定效应。本文使用模型(13)估计的残差来代表评级公司提供的债券专有信息(SpecInfo)。

由于债券是否违约采用二元虚拟变量进行赋值,在实证研究中应采用二元离散选择模型进行回归分析。参考陈德球等(2013)的研究,本文建立如下Logit 模型来验证本文的假设H1 和假设H2:

根据前文的理论分析,评级公司对债券进行初次评级时有动机对债券给予高评级,从而评级信息不包含债券专有信息,那么初次评级的专有信息变量在預测债券违约时将不显著;由于评级公司有动机如实汇报跟踪评级的评级结果,则评级信息将包含债券专有信息,那么跟踪评级的债券专有信息对于预测债券违约有显著帮助,我们预期此时变量 的系数显著为负。

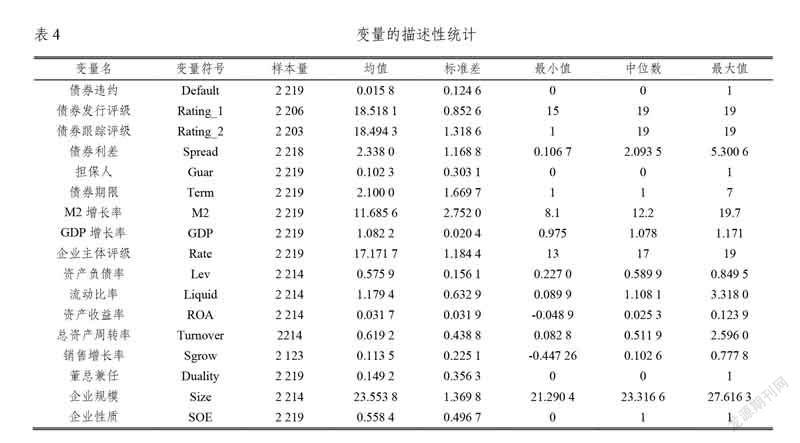

(三)变量定义与描述性统计

本文所用变量定义如下:Default = 1 表示债券发生实质性违约,反之表示没有发生违约;债券评级根据债券等级依次赋值设定;债券利差为债券票面利率和无风险利率之差,参考孟庆斌等(2018)的做法,无风险利率选择和债券期限对应的相同期限国债收益率;Guar = 1表示有担保人对债券提供担保,反之则没有;Term 为债券发行期限;M2 为我国广义货币增长率;GDP 为债券发行企业所在省份的GDP 增长率;Rate 为企业的主体评级情况;Lev 为企业资产负债率,等于总负债/总资产;Liquid 为流动比率,等于流动资产/流动负债;ROA 为资产收益率,等于净利润/总资产;Turnover 为总资产周转率,等于主营业务收入净额/总资产;Sgrow 代表销售收入增长率;Duality = 1 表示董事长和总经理为同一人,反之不是;Size 为企业规模,取企业总资产的自然对数;SOE = 1 表示公司为国有企业,反之为非国有企业。表4 报告了本文所用变量的描述性统计。

四、实证结果

(一)债券信用评级的决定因素

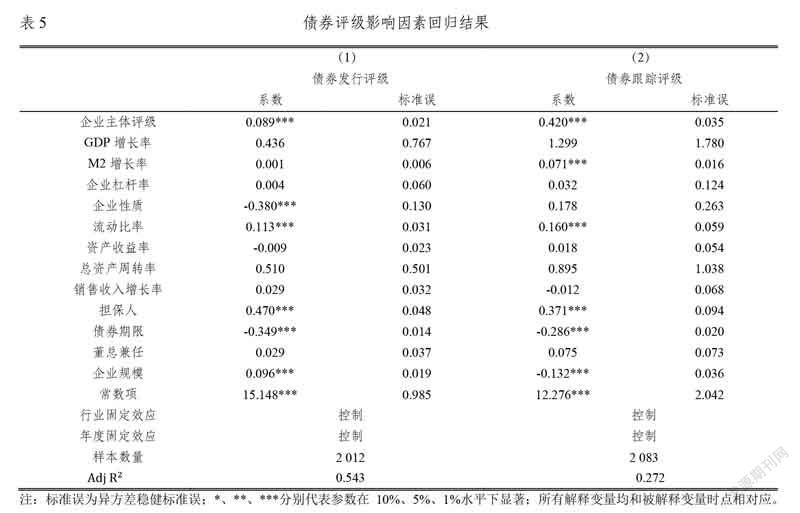

为了得到评级公司的专有信息,需要对信用评级的影响因素进行考察。根据模型(13),本文分别以债券发行评级和债券跟踪评级为因变量对市场公开信息进行回归。表5 中第(1)列为债券发行评级的回归结果,第(2)列为跟踪评级的回归结果。

从第(1)列可以看出,企业主体评级、流动比率、担保人和企业规模与债券信用等级具有显著正相关关系。这是因为主体评级越高代表企业具有较强的应对风险能力,流动比率较大、有担保人为债券提供担保以及较大的资产规模可以为企业发行的债券提供隐性或者显性的担保,此类企业发行的债券具有较高的信用等级。企业性质显著为负,表明国有企业发行的债券普遍具有较高的信用等级,可能的原因为政府对国有企业存在隐性担保。债券期限变量显著为负,说明债券期限和债券信用等级负相关。这可能是因为长期债券面临未来的不确定性较大,更容易受外部经济环境的影响。表5 第(2)列的结果同样表明企业主体评级、流动比率、担保人与跟踪评级等级正相关,债券期限和跟踪评级等级负相关。不同的是,M2 增长率显著为正,表明外部融资环境越宽松评级公司倾向于给予跟踪评级更高的信用等级;企业性质不再显著,而企业规模显著为负,发生了系数符号的显著变化,以上说明评级公司在对债券进行跟踪评级时更少关注企业债券的显性担保和隐性担保,更倾向于根据企业实际情况给债券真实的评级。

对比第(1)列和第(2)列的拟合优度(R)来看,被解释变量为债券发行评级时的调整R 为0.543,表明所有解释变量可以解释债券发行信用等级的54.3%。而对于跟踪评级来说,债券跟踪评级模型的调整 R 为0.272,仅为债券发行评级模型调整 R 的50%,说明市场公开信息对于跟踪评级的解释能力更弱,可能的原因为跟踪评级等级包含了更多的专有信息。这也与前文的理论分析一致,评级公司为获得评级收益会对债券初次评级普遍给予更高的信用等级,而在对债券进行跟踪评级时有动机选择如实汇报评级结果。以上结论也表明,评级公司获得的专有信息会影响到企业债券的信用等级,并且更倾向于在跟踪评级时将专有信息如实反映在债券评级中。

(二)不同阶段评级信息对企业债券违约的影响

为了检验假设H1 和H2,本文考察了债券专有信息对债券违约的影响。本文以模型(13)估计的残差来代表评级公司提供的债券专有信息,首先,分别以债券发行评级和债券跟踪评级作为被解释变量按模型(13)进行回归,然后将两次回归结果的残差作为债券專有信息的替代变量,债券专有信息分别记为债券专有信息(发行)和债券专有信息(跟踪)。最后按照模型(16)进行回归分析。

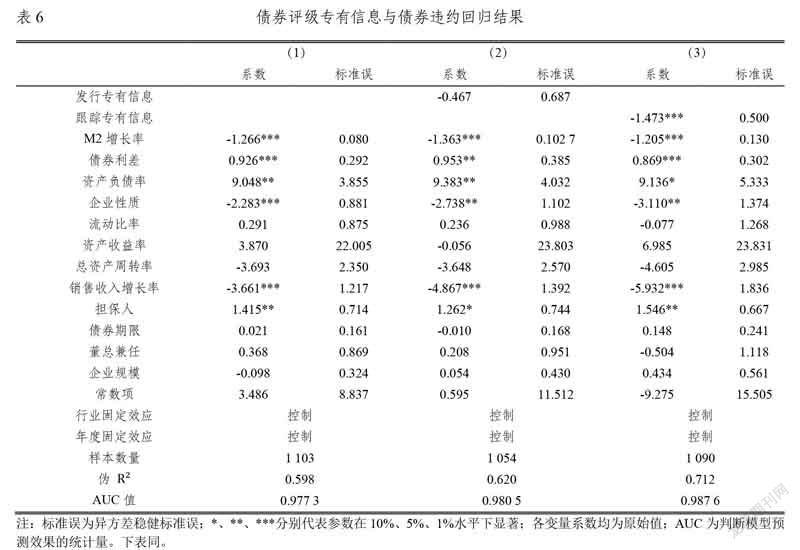

表6 列出了该回归结果。第(1)列不包含任何债券专有信息的回归结果,第(2)列为加入债券发行评级的专有信息的回归结果,第(3)列为加入债券跟踪评级专有信息的回归结果。从第(1)列的结果可以看出M2 增长率、企业性质和销售收入增长率三个变量的系数显著为负,说明在外部融资环境宽松时债券违约概率较小、国有企业发证债券违约的概率显著小于非国有企业、企业成长性越好的企业发生债券违约的概率越小。债券利差在1%水平下显著为正,说明利差越大的债券发生违约的概率越大。资产负债率在5%水平下显著为正,表明负债水平越高的企业发生债券违约的概率越高。担保人系数在5%水平下显著为正,可能的原因为,高风险的债券为了顺利发行更倾向于寻找担保人进行担保,从而表现为拥有担保人的债券违约概率越大。

从表6 中第(2)列可以看出,债券专有信息(发行)系数为负且不显著,说明债券发行评级不包含评级公司获得的债券专有信息。该结论与本文假设H1 一致,即评级公司对首次发行的债券有普遍给予高评级的动机,其评级结果不包含评级公司获得的债券专有信息,导致首次评级结果中的债券“专有信息”对于预测债券违约无显著影响。对比表6 中第(1)列可以看出,第(2)列中所有其他控制变量均未发生显著变化,模型的伪 R 从0.598 上升到0.620,增加了2.2%。

从表6 中第(3)列可以看出,债券专有信息(跟踪)系数为负且在1%水平下显著,这意味着当评级公司掌握的关于债券的专有信息比较正面时,债券违约的概率较小,说明债券跟踪评级包含了评级公司获得的债券专有信息。该结论与本文假设H2 一致,即在跟踪评级时,评级公司更倾向于在评级信息中如实包含债券专有信息,此时跟踪评级的专有信息对于预测债券违约具有显著帮助。以表6 中第(1)列进行对比可以看出,第(3)列中其他控制变量均未发生显著的变化,模型的伪 R 从0.598 上升到0.712,增加了11.4%,远大于第(2)列中伪 R 增加的2.2%。从AUC 值来看,加入债券专有信息后模型预测准确度也有所上升。以上结果说明债券专有信息对于预测债券违约的帮助是重要的。

(三)稳健性分析

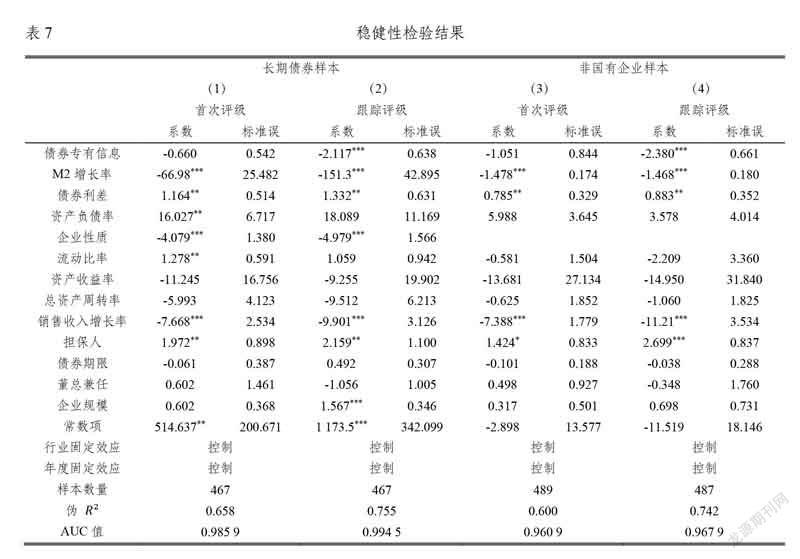

表6 中的回归结果对本文的两条假设H1 和H2 均提供了支持,为进一步验证以上结论的稳健性,本文分别使用长期债券样本和非国有企业样本进行稳健性分析。回归结果见表7。

表7 中(1)-(2)列为长期样本的回归结果。其中,首次评级中的债券专有信息系数为负且不显著,跟踪评级中的债券专有信息在1%水平下显著为负,以上结论同样支持本文假设H1 和H2。从控制变量来看,(1)-(2)列中 M2 增长率、企业性质、销售收入增长率、债券利差、资产负债率和担保人与全样本的结果一致。上述结论表明对于长期债券而言,本文的结论依然成立,说明本文结论具有稳健性。

表7 中(3)-(4)列为非国有企业样本的回归结果。对比可知,首次评级中的债券专有信息系数为负且不显著,跟踪评级中的债券专有信息在1%水平下显著为负,以上非国有企业样本的结论支持本文假设H1 和H2。从控制变量来看,(3)-(4)列中 M2 增长率、债券利差、销售收入增长率和担保人与表6 中全样本的结果一致。上述结论进一步证明了本文结论具有稳健性。

五、结论与启示

本文通过构建包含债券发行人、债券评级公司和债券投资者的博弈模型,在分析不同博弈参与者最优策略选择的基础上,发现评级公司对债券首次评级和跟踪评级会选择不同的评级策略,据此我们提出了相应的研究假设。基于我国沪深两市A 股上市公司发行的2010-2018 年到期和发生实质性违约的债券样本,通过相应的研究设计实证验证了本文的研究假设。研究结果表明,债券评级公司对首次发行的债券有普遍给予高评级的动机,其评级结果通常不包含评级公司获得的债券专有信息;而在跟踪评级时,评级公司更倾向于在评级信息中如实包含债券专有信息,此时跟踪评级结果更能反映债券的真实风险情况;评级公司所拥有的债券专有信息对于预测债券违约具有显著作用。稳健性检验结果表明,以上结论对于长期债券样本和非国有企业样本依然有效。

基于理论分析和实证研究得到的结果,本文的政策启示如下:第一,进一步打击“信用评级交易”行为,加大对债券评级机构违规行为的惩罚力度。信用评级行业惩罚力度过小的问题应引起高度重视,根据理论分析部分公式(9),惩罚力度 F 的大小直接关系到债券评级公司是否如实汇报评级结果。加大惩罚力度可以减少评级公司的预期收益,促使评级公司选择如实汇报评级结果,提升评级质量。

第二,加快引進国外优质评级机构,逐步建立“双评级”制度。“双评级”制度即债券发行前必须同时由国内与国外两家信用评级机构进行信用评级。2018 年3 月,银行间市场交易商协会发布的《银行间债市信用评级机构注册评价规则》,开始允许境外评级机构的注册。对此,我国应在对境外评级机构进行严格审核的同时也要为通过审核的评级机构扫清进入障碍。引入国外评级机构不仅可以为国内评级机构带来更成熟、先进的信用评级模型,还可以成为国内评级公司的竞争者,为原有的博弈模型引入新的参与者,改变原有评级博弈参与者的最优策略选择,提升国内评级公司的评级质量。

第三,逐步推行投资者付费模式,从根本上改变债券评级公司的评级策略。现有文献对投资者付费模式进行了广泛的研究,发现这种评级方式能够较好地解决债券信用评级虚高的问题(Bongaerts 等,2012)。此外,Beaver 等(2006)认为投资者付费模式下评级机构提供的评级结果包含的信息更多,且能够对好坏两种信息做出迅速的反应。从本文的理论模型来看,投资者付费模式可以直接切断债券发行人与评级公司之间的雇佣关系,评级公司没有动机为债券提供虚高的评级。此时,评级公司将倾向于选择如实汇报评级结果。

第四,鼓励中立评级机构发展,扩大中立评级机构市场份额。中立评级机构可以对现有发行人付费评级机构产生一定的监督作用,有利于促进现有评级机构进行独立、客观和公正的信用评级,在一定程度上解决发行人付费评级模式中存在的问题。孟庆斌等(2018)研究发现,我国首家中立评级机构中债资信的信用评级通过声誉机制和学习机制对发行人付费评级机构产生重要影响。中债资信的评级可以揭示更多发行人付费评级机构未掌握的私有信息,促使发行人付费评级机构在获取信息后对发债主体评级进行调整。