经济政策不确定性与企业部门杠杆率结构性特征研究

崔 婕,关诗烨

(山西财经大学 金融学院,太原 030000)

一、引言

当前宏观经济呈现出三期叠加态势,我国采取各类经济政策组合来应对经济新常态,经济政策不确定性有所上升。截至2020年末,非金融企业部门杠杆率为162.3%,位列三大部门杠杆率之首,成为宏观杠杆调控重点。经济政策不确定性上升会使银行采取紧缩的信贷政策(Guangli Zhang et al,2015)[1],对于高风险企业而言,需要以更高的融资成本获得资金,最终导致高低风险企业部门杠杆率出现结构性分化的特征。

金融危机以来,企业杠杆率的结构性特征十分明显,宏观政策因素对企业杠杆率的影响重新受到众多学者的审视。目前,宏观经济政策对企业资本结构的影响已经在文献中得到印证。Korajczyk and Levy(2003)首次研究宏观经济因素对微观企业债务行为的影响,研究企业资本结构在不同经济周期下的选择问题[2]。对于财政政策来说,企业部门杠杆率持续推高与财政扩张有关,且存在异质性(周菲等,2019)[3]。财政补贴对非国企以及地方国企有效,而对央企无显著影响(李建军和张书瑶,2018)[4],产业链上下游的国企、民企的杠杆率水平会因政府投资建设性支出增加而出现异质性分化(吕炜等,2016)[5]。利率双轨制会阻碍货币政策通过商业银行向影子银行传导进程,使信贷资源配置不均等,最终加剧两类企业间的杠杆率差异(马亚明等,2018)[6]。在加息条件下,高风险企业利润下滑幅度大且贷款规模出现短暂“超调”,促使其杠杆率攀升幅度、持续时间明显高于低风险企业(陈丽萍等,2019)[7]。

此外,由于经济政策发布时间、政策的公众预期等方面均存在显著的不确定性(Gulen and Ion,2016)[8],因而在研究政策对转型经济体中企业杠杆的影响时,引入经济政策不确定性更符合当下的实际情况(刘金全和艾昕,2019)[9]。

经济政策的不确定性会对企业外部融资环境产生负面影响,企业的现金持有、金融资产价格减少,债券的信用评级等级降低,融资成本增加(Pan et al.,2018)[10],代理成本高、融资约束严重的企业对宏观经济不确定性的反应更剧烈(顾研等,2018)[11]。同时政策不确定性会产生信息不对称,影响投资者信心(Ilut and Schneider,2014)[12],决策者会更倾向于流动性高的金融资产。企业的债务融资成本提高,预防性动机增强,决策更倾向于稳健的“现金为王”,企业的投资水平及融资需求受到冲击(王红建等,2014),最终导致企业杠杆率下降[13]。

经济政策不确定性上升时,金融中介的放大效应同样会对企业杠杆产生影响。政策不确定性与金融市场风险息息相关,金融中介作为债权人在面临经济政策不确定性冲击时,会更谨慎地选择债务人。研究表明,经济政策不确定性上升会使银行采取紧缩的信贷政策,企业融资成本提高。与此同时,银行更倾向于将信贷资源分配给具有隐形违约担保的企业,以规避风险,进一步导致杠杆分化(纪洋等,2018)[14]。

二、经验事实

根据裘翔(2014)的理论分析,假定“影子银行可直接向高风险企业提供融资,而商业银行只向低风险企业贷款”[15]。本文将构建包含经济政策不确定性、影子银行规模和高风险企业杠杆率,经济政策不确定性、商业银行贷款和低风险企业杠杆率的MS-VAR模型。从实证角度验证上述变量之间的互动关系,从经验上更直观地把握中国经济政策变动对企业部门杠杆率的影响机制。

(一)数据来源与变量选取

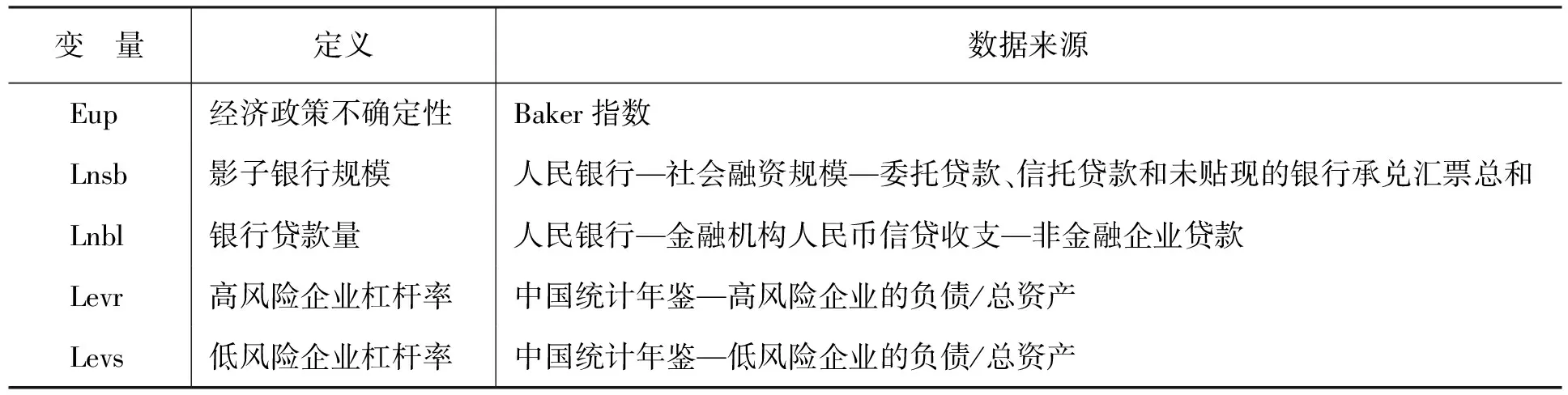

本文采用2007—2019年季度数据作为研究样本。指标定义及数据来源如表1所示。

表1 指标定义

(二)实证结果分析

对上述变量进行相关处理,各变量波动率均为平稳序列。分别构建包含经济政策不确定性、影子银行规模和高风险企业杠杆率,经济政策不确定性、商业银行贷款和低风险企业杠杆率的MSVAR模型。利用马尔科夫区制转移模型,分别识别出经济政策不确定性的高低两个区制。对不同模型分析比较,确定出最优模型为MSIH(2)-VAR(3)和MSIH(2)-VAR(1)(1)受篇幅所限,模型具体估计结果可向作者索取。。变量排列顺序为经济政策不确定性、金融中介信贷规模变量、高低风险企业杠杆率,估计结果如表2、表3所示。

由表2估计结果可知,在经济政策不确定性较低的背景下,影子银行的规模较大,高风险企业的杠杆率较高;而在经济政策不确定性较高的背景下,影子银行的规模收缩,高风险企业杠杆率降低。结合实际来看,影子银行处于监管的灰色地带,其违法违规乱象一度非常严重。2018年资管新规落地实施,影子银行规模大幅度减少,向影子银行借贷的高风险企业的债务比也不可避免地受到影响。

由表3估计结果可知,在经济政策不确定性较低的背景下,商业银行的贷款规模较小,低风险企业的杠杆率较高;而在经济政策不确定性较高的背景下,商业银行向企业的贷款规模扩张,低风险企业杠杆率却降低。结合实际来看,在经济政策不确定性低区制下,金融市场对实体经济的直接融资及政府债券融资大幅增加,低风险企业杠杆率增加。而在经济政策不确定性较高时,金融中介机构会在相关政策支持下增加对低风险企业的各类贷款额度,扩大对低风险企业的贷款覆盖面,支持实体经济发展。但受不确定性风险影响,低风险企业自身融资需求减少,杠杆率有所下降。

表2 高风险企业杠杆率的MSVAR模型估计结果

表3 低风险企业杠杆率的MSVAR模型估计结果

(三)脉冲响应分析

为进一步考察经济政策不确定性指标、金融中介信贷变量和高低风险企业杠杆率变量间的动态关系,本文采用脉冲响应函数进行分析。如图1、图2所示。

1.经济政策不确定性对金融中介信贷规模的动态影响

对结果进行纵向比对发现,在区制1下,经济政策不确定性冲击导致两类金融中介贷款规模都发生正向变动,但影子银行的响应速度更快、波动幅度更大,其经过5个单位时间达到最大值0.04,经过30个单位时间后收敛,商业银行贷款则经过10个单位达到最大值0.0065后收敛。对结果进行横向比对发现,商业银行的贷款规模更容易受到经济政策不确定性的影响。在两区制转换中,商业银行贷款规模收敛值从0.0065变动到0.0136,而影子银行贷款规模的收敛值为0.028。这反映出,影子银行常处于监管的灰色地带,其形成的非正规金融市场对经济政策的敏感性低,会削弱相关经济政策的有效性。

2.金融中介规模冲击对高低风险企业杠杆率的动态影响

对结果进行组间比对发现,高风险企业杠杆率对影子银行规模冲击的响应,更容易受到经济政策不确定性区制变化的影响。较区制1而言,区制2下高风险企业杠杆率的收敛绝对值是区制1的20倍左右,而低风险企业杠杆率在两区制下的响应变动较小。这表明,高风险企业从影子银行融资这一渠道更容易受到经济政策不确定性的影响,也从侧面反映出影子银行管理机制不完善,市场信贷风险上升。

三、理论模型

为解释上述经验事实,本文将Christiano et al. (2005)包含银行体系的动态随机一般均衡模型作为基础的分析工具,构建一个同时包含经济政策不确定性冲击和影子银行体系的DSGE模型。

(一)家庭部门

考虑一个包含大量永续生命期家庭的经济体,每个家庭通过提供劳动获得收入,并持有证券来抵御工资收入的差别。代表性家庭部门效用最优化问题可以表示为:

(1)

基于t期信息对未来经济变量的期望值为Et;βt是跨期贴现因子;Ct表示消费;ψL表示劳动负效应的权重;hj,t表示劳动时间;σL表示劳动弹性。

(二)企业部门

借鉴裘翔(2014)对企业风险的异质性划分,按照企业信用风险大小将其分为高风险企业和低风险企业。

1.低风险企业与商业银行系统

(2)

(3)

其利润最大化目标函数为:

(4)

(5)

2.高风险企业与影子银行系统

同低风险企业家保持一致,高风险企业家最优资本利用率的一阶条件为:

(6)

(7)

因为影子银行完全竞争,所以其经济利润为0即:

(8)

对于影子银行资本金的动态过程而言,其当期的净值为:

(9)

(三)最终产品生产部门

假定最终产品生产商是完全竞争,最终产品生产商购入中间品Yi,t,最终产品Yt:

(10)

其中,1≤λf≤∞为中间品生产商的加成。通过Yi,t实现利润最大化。假设给定最终产品的价格Pt和投入的中间品价格Pi,t,代表性最终产品生产商的利润最大化为:

(11)

在完全竞争环境下,价格水平可以表示为:

(12)

(四)中间产品生产商

假定中间品生产商是垄断竞争,采取柯布-道格拉斯生产函数Yi,t=Ki,tαLi,t1-α生产异质性中间产品i,中间品生产商生产成本最小化条件为:

(13)

(14)

(五)资本品生产商

(15)

求解可得:

(16)

(六)政府与中央银行

中央银行对银行进行监管,并通过货币政策对经济进行调节。假设中央银行依据泰勒规则设定均衡利率:

(17)

(18)

另外,本文采用一个简单外生的财政支出规则,ηg为政府的财政支出占GDP的比率。

Gt=(ηgYt)exp(μgt)

(19)

(20)

μgt刻画了财政政策的不确定性,当σσgc上升时,表明财政政策冲击μgt的方差变大,即财政政策不确定性上升。

(七)资源约束与市场出清

国内产品的市场出清条件为:

(21)

(22)

(23)

四、参数校准及数值模拟

(一)参数估计、参数校准

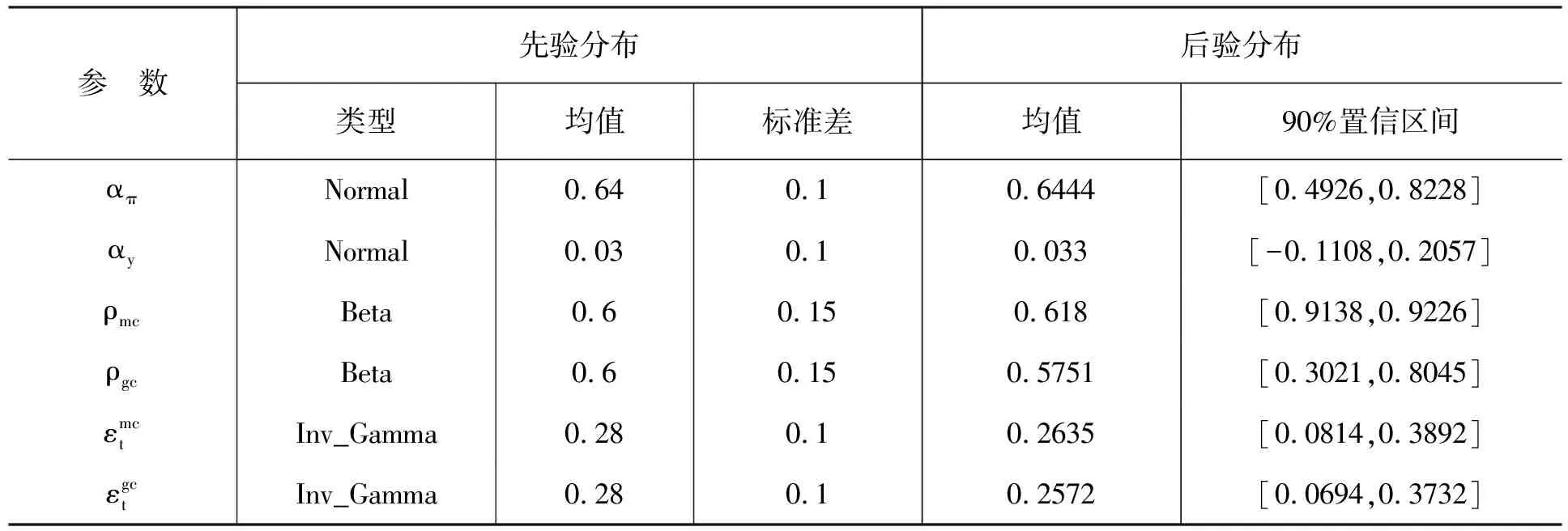

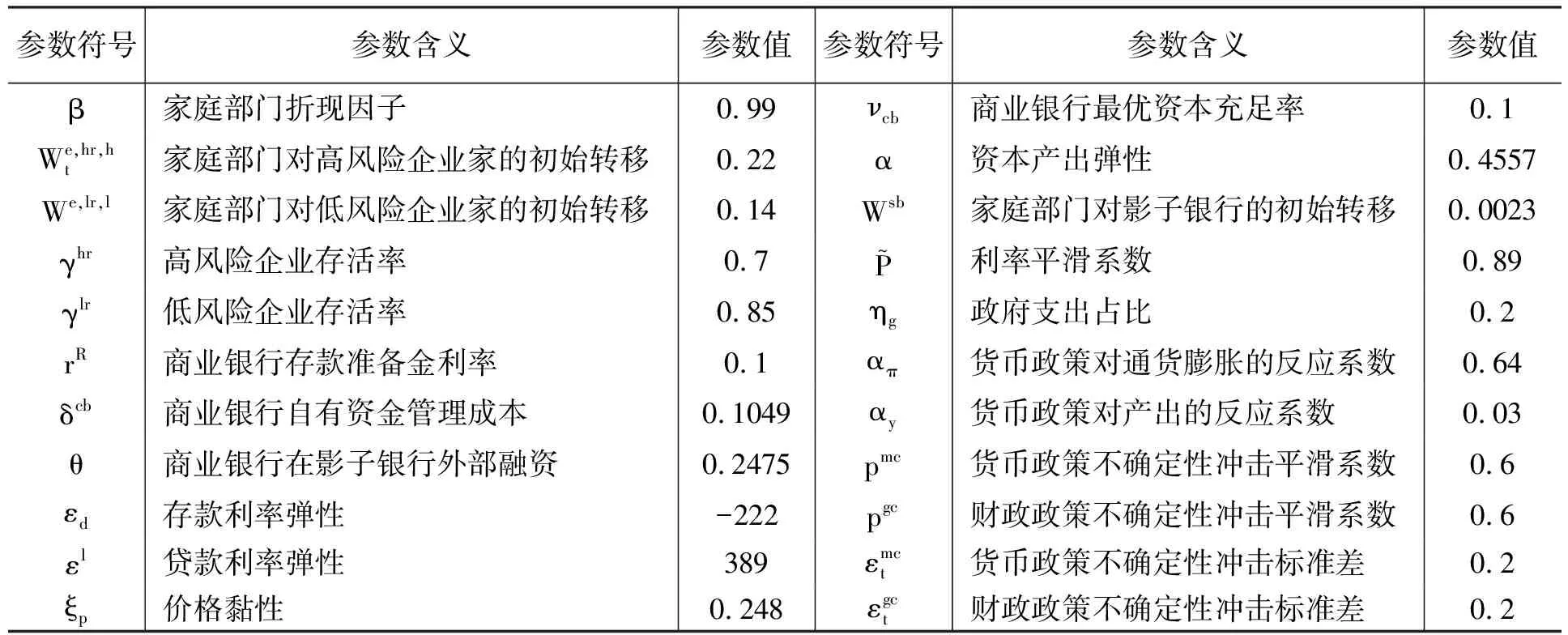

本文对有关经济政策不确定性的参数进行贝叶斯估计。采用经过季节调整的我国2000年第一季度至2017年第四季度 CPI值,将其环比值作为通货膨胀率的代表变量。参数的先验假设参考马亚明、徐洋(2017)等的研究[16]。相关先验分布和估计结果、部分参数校准取值的汇总结果详见表4、表5。

表4 相关参数的贝叶斯估计情况

表5 部分参数校准数值

(二)数值模拟

本文用随机波动率来代表经济政策的不确定性,并将经济政策的不确定性分为货币政策、财政政策两个方面。以下是两类政策不确定性冲击对企业部门杠杆率的影响,如图3、图4所示。

1.货币政策不确定性冲击

图3为给定货币政策波动率的随机扰动项一个标准单位正向冲击时,高低风险企业杠杆率等企业情况的脉冲响应图。在货币政策不确定性冲击下,影子银行向高风险企业贷款利率增加、贷款规模减少,高风险企业家利润大幅减少,资本收益率下降,杠杆率升高。对低风险企业家而言,在货币政策不确定性冲击下,商业银行向低风险企业的贷款规模减少,导致低风险企业家的杠杆率在短时间内有所上升。值得注意的是,虽然在货币政策不确定性的冲击下高低风险企业杠杆率均会有所提升,但高风险企业的杠杆率波动明显高于低风险企业,这表明货币政策不确定性的冲击对高风险企业的资产负债情况影响更大[17]。

2.财政政策不确定性冲击

图4为给定财政政策波动率的随机扰动项一个标准单位正向冲击时,高低风险企业杠杆率等企业情况的脉冲响应图。从图中可以看出,在财政政策不确定性冲击下,影子银行向高风险企业的贷款利率增加,影子银行的贷款规模减小,高风险企业家利润急剧下降。高风险企业杠杆率在3期左右产生稳态偏差,达到最高点0.025后,回归稳态;商业银行的贷款规模前期快速偏离稳态值,达到最低点-0.002后开始增加。低风险企业家杠杆率在3期左右达到最高点0.005,然后慢慢回落。值得注意的是,虽然在财政政策不确定性的冲击下高低风险企业杠杆率均会有所提升,但高风险企业的杠杆率波动明显高于低风险企业,这表明财政政策不确定性的冲击对高风险企业的资产负债情况影响更大[18]。

五、结论与建议

本文通过MS-VAR模型实证检验和DSGE模型理论推导,从企业作为金融中介资金需求者的视角出发,构建同时包含经济政策不确定性和影子银行体系的实证和理论模型,研究经济政策不确定性对中国非金融企业部门杠杆率结构性特征的影响。研究结论表明:(1)高风险企业部门与低风险企业部门会在经济政策的不确定冲击下产生明显分化,在经济政策不确定性冲击下, 高风险企业从影子银行的融资成本变高、高风险企业的利润快速降低是造成企业部门杠杆率结构性特征的重要原因。(2)影子银行的存在会给宏观经济的稳定性造成潜在威胁。在经济政策不确定性冲击下,高风险企业从影子银行融资这一渠道受到的影响更大,高风险企业杠杆率上升幅度也远大于低风险企业杠杆率,从而导致市场信贷风险加剧。(3)货币政策不确定性与财政政策不确定性对企业杠杆率的影响效果不同,总体而言财政政策不确定性冲击对企业杠杆率的影响更剧烈。

对于我国宏观杠杆的调控而言,本文的分析结果具有以下启示:一是在“去杠杆”政策目标制定过程中,防止“一刀切”战略,要考虑企业部门杠杆率的结构性特征,并充分认识到经济政策不确定性对企业杠杆率结构性分化的影响。二是要提高政策透明度,引入前瞻性政策工具,在宏观经济政策方面,加强公众沟通和预期管理,减少经济政策不确定性发生,主动防范、化解不确定性冲击的负面影响。三是要推进适应多层次经济主体需要的资本市场,引导影子银行体系健康发展。四是要完善跨周期宏观调控设计,实现稳增长和防风险长期均衡,有效应对经济形势中的不确定性问题。