风险投资、代理成本与高管在职消费

刘鹏林 谷文臣

【摘要】风险投资正逐渐成为企业融资的重要渠道, “风险资本入股→烧钱→吸引下一轮风险资本→烧钱”, 似乎已成为企业成功经营的必经步骤。 利用创业板和中小板上市企业数据, 检验风险投资与被投资企业高管在职消费的关系, 结果发现, 在风险投资支持的企业中, 高管在职消费显著降低, 在职消费的绩效敏感性显著上升。 进一步研究发现, 当企业所在区域“商业关系”维护成本较高时, 风险投资可提高企业发展所需的高管“正当在职消费”。 此外, 当企业高管权力较大时, 无风险投资支持企业高管在职消费与绩效间并不相关, 在职消费代理成本问题突出, 而风险投资可降低与代理成本相关的“非正当在职消费”, 显著提高被投资企业高管在职消费的绩效敏感性。

【关键词】风险投资;在职消费;代理成本;高管权力

【中图分类号】F832.48 【文献标识码】A 【文章编号】1004-0994(2022)12-0065-10

一、引言

风险投资除提供资金支持外, 还可为企业提供咨询、资源联结、监督等增值服务。 关于风险投资功能的研究, 现有文献主要从公司治理和资本结构展开, 包括董事会治理[1] 、撤换管理层[2] 、提高管理层薪酬有效性[3,4] 、遏制过度投资、缓解融资短缺[5,6] 、支持企业创新[7] 等方面。 而针对在职消费问题的研究目前相对较少。 实际上, 在职消费是管理层激励的重要组成部分, 因为在职消费既可视作高管薪酬的一部分, 也是高管以代理成本的形式从企业攫取利益的重要来源。 近年来, 风险投资逐渐广为人知, 关于企业凭借风险投资大肆“烧钱”的报道屡见报端。 公众视野中只见“投资”、不见“风险”, 风险投资成为管理层套取利益的手段, 这显然偏离了传统风险投资的理性形象。 那么, 风险投资是否已成为向高管层输送利益的通道? 或者能否降低企业的代理成本? 本文拟以在职消费为切入点, 对上述问题进行研究。

在职消费的成因复杂。 一方面, 在职消费可能成为企业高管攫取自身利益的渠道, 即在职消费主要成为企业的代理成本, 表现为“代理观”。 另一方面, 在职消费是高管货币薪酬的补充[8,9] , 也是维系企业关系网络的必要成本[10,11] , 如此的在职消费对企业绩效具有正向作用, 表现为效率观。 因此, 有必要多角度研究风险投资对高管在职消费的影响。

已有研究表明, 风险投资机构会通过薪酬方案(显性契约)激励高管, 发挥治理功能[3,4] 。 然而对于高管在职消费(隐性契约), 风险投资机构能否降低代理成本并促进在职消费的积极功能发挥呢? 本文基于已有关于在职消费的研究方法, 从在职消费的绩效敏感度[12] 、制度异质性[13] 、管理层权力异质性[14] 等三个方面, 考察风险投资支持企业的高管在职消费到底是表现为“效率观”还是“代理观”。

二、理论分析与研究假设

(一)在职消费的经济效应

目前, 高管在职消费多被视为管理层的一种非货币隐性报酬[8,9,15] 。 关于在职消费的经济效应, 主要有“代理观”和“效率观”两种观点。 “代理观”认为在职消费是权益代理成本的一部分, 在现代企业的委托代理关系中, 代理人可以通过增加在职消费等非货币福利来使自身效用最大化, 而非货币福利的成本大部分将由委托人承担。 已有研究表明, 管理层在职消费对公司财务和绩效产生了负面影响, 支持了“代理观”[11,16,17] 。 然而, 若在职消费仅仅是企业经营的代理成本, 那么, 为何会普遍存在? 故学术界提出在职消费的另一种观点, 即“效率观”, 认为在职消费作为管理人员在企业内部获得的一种特殊“地位商品”, 有利于激励管理人员更加努力工作, 提高管理效率和节约组织交易成本[18] 。

近年来, 基于国内背景, 学者们认为高管在职消费是维护企业社会关系网络的重要手段, 有助于提升经营效益[11,12,19-21] 。 此外, 在国内人力资本价格普遍偏低的背景下, 在职消费对高管薪酬的补充作用更为明显[9] 。 当管理层内部权力过大且缺乏有效的外部监督机制时, 以自我享受为目的的在职消费会更为普遍[16,22] , 比如配备豪华办公室、汽车等奢侈消费活动。 因此, 在职消费的经济效应具体表现为“效率观”还是“代理观”, 本质上还是由在职消费的构成决定。

本文将作为管理层货币薪酬补充和职务性消费的在职消费称为“正当在职消费”, 将管理层的自娱性消费称为“非正当在职消费”。 根据上述理论解释, 当管理层正当在职消费占据主导地位时, 在职消费就会激励管理人员努力工作, 其经济效应就会表现为“效率观”, 反之则会表现为“代理观”。

(二)风险投资的治理功能与研究假设

现有研究普遍认为, 风险投资能够为创业企业提供咨询、资源联结、监督等附加服务[23,24] , 提高企业价值。 这一观点可由风险投资支持的企业IPO折价率较低且上市后市场表现较好证明[1,7] 。 而风险投资对被投资企业的监督治理机制可归纳为以下几个方面: 一是风险投资机构派驻董事, 提高了董事会的独立性以及其对重大战略决策的参与度[1] 。 二是风险投资机构对公司管理层形成制约机制, 比如可通过解除公司创始人CEO职位的方式来阻止管理者谋取私利[2] , 有效抑制企业的过度投资行为[5] 等。 三是风险投资机构通过薪酬契约激励管理人员。 Hellmann和Puri[2] 研究发现, 有风险投资支持的企业CEO薪酬组合中股票期权计划占比是没有风投支持企业的两倍; 王会娟和张然[4] 也指出PE(私募股权投资)支持的上市公司管理层薪酬绩效敏感性要显著高于其他上市公司。 王秀军等[3] 发现风险投资支持企业的高管總薪酬水平和股权薪酬显著更高, 风险投资持股在一定程度上发挥了对薪酬治理的替代作用。

那么, 如何利用公司财务信息衡量管理层在职消费的合理水平呢? 现有文献认为, 在职消费作为隐性薪酬的一部分, 正当的在职消费应当对公司绩效产生积极影响, 即管理层在职消费的绩效敏感性越高, 代表其在职消费中与业务相关的正当部分比重越大, 自娱性的非正当部分比重越小。 故本文使用“在职消费的绩效敏感度”这一指标来衡量在职消费的合理水平。

由于在职消费具有“代理成本”和“激励工具”的双重属性, 可以推断: 为实现收益最大化, 风险投资会尽可能减少代理成本, 更多地发挥在职消费的激励作用, 提高在职消费的合理水平。 国内上市公司的股权激励机制相对缺失, 社会监督体系不够完善, 且“官本位”的观念根深蒂固, 管理层以权谋私的现象较为普遍, 非正当在职消费的比例较高。 风险投资入股后, 会完善既有监督体系, 极端情况下甚至会采取撤换管理层等措施加强对管理层的约束。 受此约束, 公司管理层也会规范自身行为, 减少不必要的在职消费, 从而降低在职消费的整体水平, 使被投资企业高管在职消费表现出“效率观”。 另外, 风险投资的不同特征对被投资企业的影响程度是不同的。 目前普遍的观点是, 风险投资持股比例越高, 其在被投资公司中的话语权和监督作用也越大。 基于以上分析, 本文提出研究假设1:

假设1: 风险投资持股降低了被投资企业管理层在职消费的整体水平, 提高了在职消费的绩效敏感性。 风险投资持股比例上升会进一步抑制管理层的在职消费, 提高在职消费的绩效敏感性。

当有两家或两家以上风投机构对同一家企业进行联合投资时, 风投机构之间可以在管理经验、资源等方面形成互补, 为了实现退出收益最大化, 各机构在联合投资情况下会一致行动, 风投机构会进一步加强对所投资企业管理层的监督。 故本文提出研究假设2:

假设2: 相对于单一风险投资, 联合风险投资所支持企业的管理层在职消费水平会进一步下降, 同时绩效敏感度更高。

接下来需要进一步探索风险投资影响被投资公司管理层在职消费的机制。 前文指出, 只有当高管在职消费构成中“正当”部分占据主导地位时, 才会表现出“效率观”。 一方面, 风险投资会发挥监督功能, 降低由于高管非正当在职消费产生的代理成本; 另一方面, 风险投资会鼓励并推动企业投入大量资源用于商业网络构建和市场拓展, 以尽快提升企业经营业绩, 相应地, 管理层用于拓展商业关系网络等方面的职务性消费也会显著上升。 故本文提出研究假设3:

假设3: 风险投资既降低了高管非正当在职消费水平, 又提高了其正当在职消费水平。

进一步地, 从企业所在地域市场环境异质性的角度检验上述机制是否存在。 我国市场化改革进程存在区域性差异, 在某些市场化水平较低的省份, 商业关系网络对于企业能否持续发展至关重要[8,25] 。 在市场化水平较低的区域, 风险投资在为企业提供资金支持的同时, 也必然会鼓励企业管理人员投入更多的资源维护商业关系。 因此, 在市场化水平较低的区域, 风险投资对企业管理层“正当”在职消费的“增强”作用要大于其对“非正当”在职消费的“削弱”作用, 从而表现为总体在职消费水平的上升。 相反, 在市场化水平较高的区域, 企业用于关系维护产生的在职消费水平相对较低, 风险投资对企业管理层“非正当”在职消费的“削弱”作用将占据主导地位, 从而表现为总体在职消费水平的下降。 基于此, 本文提出假设4:

假设4: 当企业所在区域市场化水平较低时, 风险投资会提高企业管理层在职消费的总体水平。 当公司所在区域市场化水平较高时, 风险投资会降低企业管理层在职消费的总体水平。

最后, 从管理层权力异质性的角度检验了风险投资对高管在职消费的治理机制。 薪酬契约中的管理层权力理论[26] 认为, 当公司管理层权力较大且受到的外部监督较弱时, 管理层能够通过权力寻租为自己谋取私人利益, 享受更高的货币薪酬以及在职消费等非货币性福利使自身效用最大化。 國内外已有大量研究证明了这一结论[27-29] 。 基于上述理论, 可以认为管理层权力越大, 其自娱性在职消费比重也就越高, 公司代理成本也就越高。 如果风险投资机构能够发挥监督治理功能, 其对管理层在职消费的控制能力在管理层权力越大的公司会表现得越为明显。 基于此, 本文提出研究假设5:

假设5: 公司管理层权力越大, 其非正当在职消费水平越高; 风险投资的存在, 可以抑制管理层的不正当在职消费, 提升在职消费的绩效敏感度。

三、研究设计

(一)样本选取和数据来源

本文选取2010 ~ 2019年在我国中小板和创业板市场公开发行和上市的公司为研究样本, 并按照如下标准对样本进行筛选: ①剔除了ST和PT类的上市公司; ②剔除了金融类上市公司; ③剔除了缺少连续三年的管理层在职消费和公司财务数据的样本。 最终得到中小板和创业板1093家上市公司共计6622个观测值。 以上数据来自CSMAR和Wind数据库。

参考吴超鹏等[5] 的做法, 界定具有风险投资背景的上市企业: ①若上市公司前十大股东名称中含有“风险投资”“创业投资”“创业资本投资”字样, 则认定公司具有风险投资背景。 ②将前十大股东名单与2010 ~ 2019年的清科《中国创业投资暨私募股权投资名录》进行交叉核对, 若股东出现在名录中, 则认定公司具有风险投资背景; 若股东未出现在名录中, 则通过手动搜集整理前十大股东主营业务信息, 如其中包含“创业投资”“风险投资”等业务, 认定公司具有风险投资背景。

(二)研究变量

1. 被解释变量: 在职消费。 现有文献对于管理层在职消费的估算主要有两种方法: 一种是陈冬华等[8] 选择企业在职消费作为管理层在职消费的代理变量, 主要包括财务报表附注中“支付的与其他经营活动相关的现金流”项目所披露的办公费、差旅费、业务招待费、通讯费、出国培训费、董事会费、小车费和会议费八类。 另一种是权小锋等[27] 使用扣除管理费用中明显与在职消费无关的项目所得差额计算在职消费。 本文主要使用了陈冬华等[8] 的方法, 另外在稳健性检验部分使用了权小锋等[27] 的方法。 此外, 考虑到公司规模会对在职消费产生显著影响, 本文按照已有研究[10] 的做法, 对被解释变量进行了规模调整, 即用企业当期在职消费除以上期总资产。

2. 主要解释变量。

(1)风险投资(VC)。 本文关于风险投资的解释变量主要有三个: ①上市公司是否为风险投资支持企业: 该变量为虚拟变量, 按照上文的确定标准, 如果上市公司前十大股东中有风险投资机构, 则取值为1, 否则为0。 ②风险投资参与度: 该变量为虚拟变量, 如果上市公司前十大股东中所有风险投资机构持股比例合计超过5%, 则取值为1, 否则为0。 ③是否为风险投资联合企业: 该变量为虚拟变量, 在有风险投资支持的公司样本中, 如果前十大股东中风险投资机构数目大于1, 则取值为1, 否则为0。

(2)公司绩效(Performance)。 为了保证研究结果的稳健性, 本文用资产回报率(ROA)和权益回报率(ROE)两种方法来度量上市公司绩效。

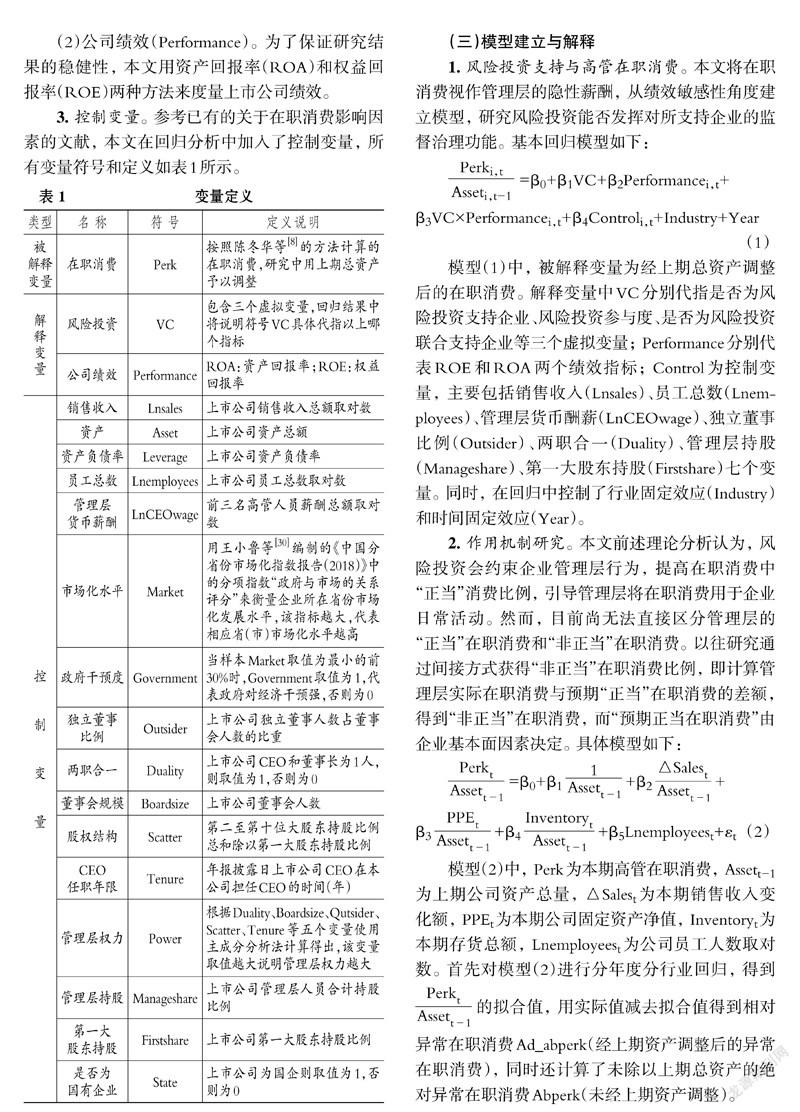

3. 控制变量。 参考已有的关于在职消费影响因素的文献, 本文在回归分析中加入了控制变量, 所有变量符号和定义如表1所示。

(三)模型建立与解释

1. 风险投资支持与高管在职消费。 本文将在职消费视作管理层的隐性薪酬, 从绩效敏感性角度建立模型, 研究风险投资能否发挥对所支持企业的监督治理功能。 基本回归模型如下:

=β0+β1VC+β2Performancei,t+

β3VC×Performancei,t+β4Controli,t+Industry+Year

(1)

模型(1)中, 被解释变量为经上期总资产调整后的在职消费。 解释变量中VC分别代指是否为风险投資支持企业、风险投资参与度、是否为风险投资联合支持企业等三个虚拟变量; Performance分别代表ROE和ROA两个绩效指标; Control为控制变量, 主要包括销售收入(Lnsales)、员工总数(Lnemployees)、管理层货币酬薪(LnCEOwage)、独立董事比例(Outsider)、两职合一(Duality)、管理层持股(Manageshare)、第一大股东持股(Firstshare)七个变量。 同时, 在回归中控制了行业固定效应(Industry)和时间固定效应(Year)。

2. 作用机制研究。 本文前述理论分析认为, 风险投资会约束企业管理层行为, 提高在职消费中“正当”消费比例, 引导管理层将在职消费用于企业日常活动。 然而, 目前尚无法直接区分管理层的“正当”在职消费和“非正当”在职消费。 以往研究通过间接方式获得“非正当”在职消费比例, 即计算管理层实际在职消费与预期“正当”在职消费的差额, 得到“非正当”在职消费, 而“预期正当在职消费”由企业基本面因素决定。 具体模型如下:

[PerktAssett-1]=β0+β1[1Assett-1]+β2[△SalestAssett-1]+

β3[PPEtAssett-1]+β4[InventorytAssett-1]+β5Lnemployeest+εt (2)

模型(2)中, Perk为本期高管在职消费, Assett-1为上期公司资产总量, △Salest为本期销售收入变化额, PPEt为本期公司固定资产净值, Inventoryt为本期存货总额, Lnemployeest为公司员工人数取对数。 首先对模型(2)进行分年度分行业回归, 得到[PerktAssett-1]的拟合值, 用实际值减去拟合值得到相对异常在职消费Ad_abperk(经上期资产调整后的异常在职消费), 同时还计算了未除以上期总资产的绝对异常在职消费Abperk(未经上期资产调整)。

异常在职消费(Ad_abperk或Abperk)代表在职消费中不能由企业基本面因素解释的部分。 当异常在职消费小于0时, 代表高管正当在职消费不足, 其绝对值越大, 正当在职消费缺口越大。 此时, 如果风投机构能增加被投资企业管理层的正当在职消费, 则“非正当”在职消费的绝对值会减小, 有利于企业发展; 当异常在职消费大于0时, 代表管理层“非正当”在职消费过高, 其值越大, “非正当”在职消费超标越严重。 此时, 如果风投机构能够减少被投企业管理层的“非正当”在职消费, 则异常在职消费值会变小, 亦有利于企业发展。

3. 风险投资支持、市场化水平与在职消费。 前文指出, 当企业所在地域市场化水平较低时, 政商关系对于企业发展和资源获取至关重要, 风险投资机构会促进企业加大正当在职消费投入, 维持企业的商业联系, 促进企业发展, 相应地, 高管在职消费的整体水平上升。 为检验上述机制, 建立了模型(3):

=β0+β1VC+β2Governmentt+β3VC×

Governmentt+β4Performancei,t+β5VC×

Performancei,t+β6Controli,t+Industry+Year (3)

模型(3)中解释变量Government为衡量企业所在省(市)政府对经济干预程度的虚拟变量。 本文首先使用王小鲁等[30] 编制的《中国分省份市场化指数报告(2018)》中的分项指数“政府与市场的关系评分”来建立解释变量Market, 该变量取值越大, 代表该省(市)市场化水平越高、政府干预越小, 随后分年度将样本按照Market取值由小到大排序。 当样本Market取值在前30%时, Government取值为1, 代表企业所在地政府干预程度高, 否则Government取值为0。 VC×Government的系数β3衡量当政府对经济干预较强时, 风险投资对被投资企业高管整体在职消费水平的影响; VC项的系数衡量当政府对经济干预弱时, 风险投资对被投资企业高管整体在职消费水平的影响; 控制变量Control与模型(1)相同。

此外, 本文直接使用解释变量Market建立模型(4), 对风险投资支持企业的子样本进行研究, 检验随着企业所在省(市)市场化水平的降低, 风险投资是否会相应提高被投资企业高管的在职消费水平, 即Market项的系数β2显著为负。

=β0+β1VC+β2Markett+

β3Performancei,t+β4VC×Performancei,t+β5Controli,t+

Industry+Year (4)

4. 风险投资支持、高管权力与在职消费。 前文分析指出, 根据管理层权力理论, 管理层权力越大, 集中度越高, 其“非正当”在职消费比例可能越高。 因此, 本文选择了两职合一(Duality)、董事会规模(Boardsize)、股权结构(Scatter)、CEO任职年限(Tenure)等衡量管理层权力的变量, 采用主成分分析法构建管理层综合权力变量(Power)[31,32] 。 该变量取值越大, 则管理层权力越大。 按照变量Power的大小, 将样本等分为管理层权力低、中、高三组, 使用模型(5)分别在三个子样本中进行回归:

=β0+β1VC+β2Performancei,t+β3VC×

Performancei,t+β4Poweri,t+β5Lnsalesi,t+

β6LnCEOwagei,t+β7Leveragei,t+β8Lnemployeesi,t+

Industry+Year (5)

需要注意的是, 模型(3) ~ (5)中VC代表是否为风险投资支持企业。

四、实证结果分析

(一)样本统计特征分析

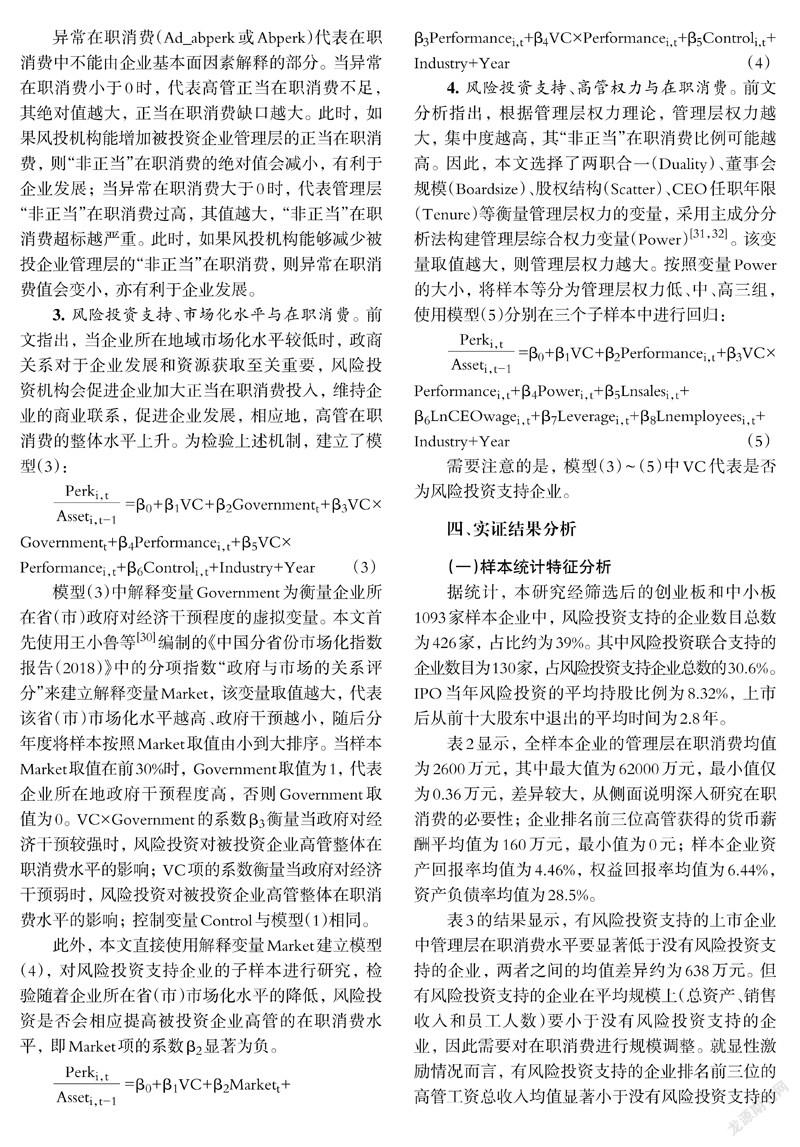

据统计, 本研究经筛选后的创业板和中小板1093家样本企业中, 风险投资支持的企业数目总数为426家, 占比约为39%。 其中风险投资联合支持的企业数目为130家, 占风险投资支持企业总数的30.6%。 IPO当年风险投资的平均持股比例为8.32%, 上市后从前十大股东中退出的平均时间为2.8年。

表2显示, 全样本企业的管理层在职消费均值为2600万元, 其中最大值为62000万元, 最小值仅为0.36万元, 差异较大, 从侧面说明深入研究在职消费的必要性; 企业排名前三位高管获得的货币薪酬平均值为160万元, 最小值为0元; 样本企业资产回报率均值为4.46%, 权益回报率均值为6.44%, 资产负债率均值为28.5%。

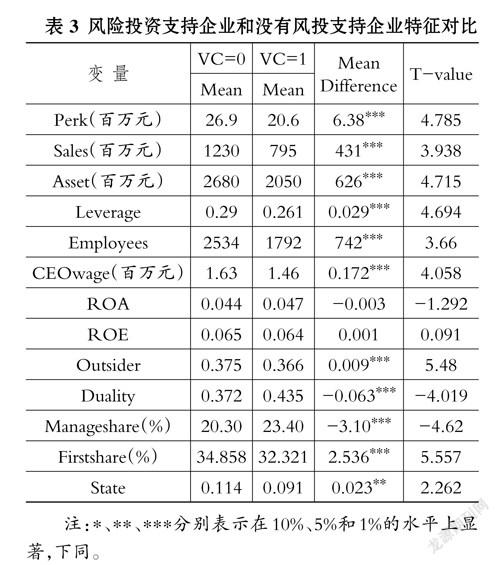

表3的结果显示, 有风险投资支持的上市企业中管理层在职消费水平要显著低于没有风险投资支持的企业, 两者之间的均值差异约为638万元。 但有风险投资支持的企业在平均规模上(总资产、销售收入和员工人数)要小于没有风险投资支持的企业, 因此需要对在职消费進行规模调整。 就显性激励情况而言, 有风险投资支持的企业排名前三位的高管工资总收入均值显著小于没有风险投资支持的企业, 两者均值差异为17.2万元(约每位高管5.7万元)。 这一方面可能与风险投资支持的企业规模相对较小有关, 另一方面也有可能是风险投资支持企业的管理层薪酬契约设计更加合理。 同时有风险投资支持的企业与没有风险投资支持的企业在管理层权力方面也有明显差异。

值得注意的是, 从独立董事比例(Outsider)、两职合一(Duality)、管理层持股(Manageshare)、第一大股东持股(Firstshare)这四个衡量管理层权力的代理变量来看, 有风险投资支持的企业管理层权力在均值水平上要略大于没有风险投资支持的企业。 有风险投资支持的企业财务绩效水平(ROE和ROA)与没有风险投资支持的企业相比, 没有显著差异。

(二)风险投资支持对高管在职消费的影响分析

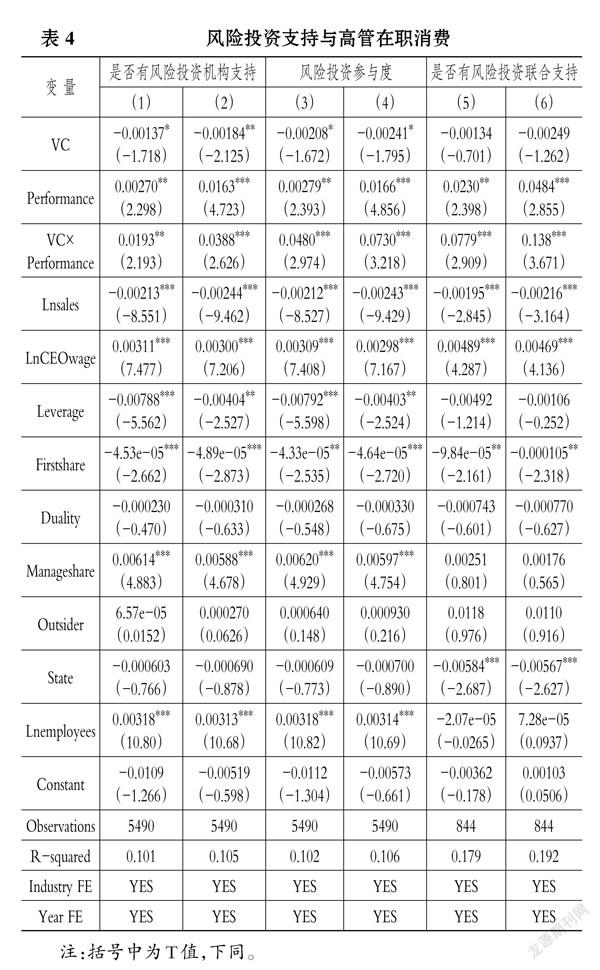

本文基于模型(1)检验风险投资参与对企业管理层在职消费的影响, 具体结果如表4所示。

表4列(1)和(2)解释了是否有风险投资机构支持对公司在职消费水平的影响。 结果显示, 风险投资支持使得管理层在职消费占资产比重下降0.137%[当以ROE衡量公司绩效时, 表中列(1)], 或者风险投资支持使得管理层在职消费占资产比重下降0.184%[当以ROA衡量公司绩效时, 表中列(2)], 系数分别在10%和5%的水平上显著, 这表明风险投资的参与确实降低了企业管理层的在职消费水平。 同时列(1)中Performance的系数为0.0027, VC×Performance交互项的系数为0.0193, 两者均显著, 两者之和为0.022; 列(2)中Performance的系数为0.0163, VC×Performance交互项的系数为0.0388, 两者均显著, 两者之和为0.0551。 回归结果中交互项系数值显著大于公司绩效(Performance)单项的系数值, 这表明在有风险投资支持的企业中, 管理层在职消费的绩效敏感性显著上升。

表4列(3)和(4)中研究了风险投资参与度能否影响管理层在职消费水平, 以ROE和ROA衡量公司绩效。 可以看出, VC系数在列(3)和(4)中仍然为负且显著, 表明风险投资参与度高的企业其高管在职消费水平会进一步下降。 同时交乘项VC×Performance系数在列(3)和(4)中显著为正, 说明公司的在职消费绩效敏感性进一步上升。 综上可以看出, 对于风险投资参与度高的企业, 风险投资机构在企业的影响力和话语权会增大, 为了获取更高的退出回报, 风投机构会更加主动地参与公司治理, 以将管理层的在职消费控制在合理水平。 由此, 假设1得到验证。

基于上述结论, 本文进一步研究风险投资联合支持对管理层在职消费水平的影响。 表4列(5)和(6)分别以ROE和ROA衡量公司绩效。 如列(5)和(6)所示, VC项的系数为负, 但不显著, 交乘项VC×Performance的系数在1%的显著性水平上为正, 而且相比列(1) ~ (4)的回归结果看, 数值更大。 由此可知, 相对于单一风险投资机构而言, 风险投资联合支持可以进一步提升被投资企业的管理层在职消费绩效敏感性。 这是由于多家风险投资机构能起到相互监督、相互辅助的作用, 被投资企业的治理水平显著更高, 这与既往研究是一致的[33] , 假设2得以验证。

以上实证结果表明, 风险投资机构一方面降低了被投资企业的在职消费水平, 一方面又提高了被投资企业的在职消费绩效敏感度, 风险投资机构支持企业高管在职消费表现出“效率观”。 那么, 风险投资机构是通过何种途径来实现上述功能的呢?

前文理论分析得出, 在职消费的经济效应具体表现为“代理观”还是“效率观”, 取决于在职消费的构成。 当在职消费作为正当商务消费时, 其表现为具有激励功能的“效率观”; 当在职消费作为不正当商务消费时, 其表现为损害股东利益的“代理观”。 在此基础上, 本文认为风险投资机构发挥对被投资企业在职消费的监督治理功能是通过以下两种途径实现的: 一是风险投资机构提高了被投资企业管理层正当在职消费水平, 发挥了在职消费的“效率”功能; 二是风险投资机构减少了被投资企业管理层非正当在职消费, 降低了在职消费的代理成本。

(三)作用机制研究

首先按照模型(2)计算出企业绝对和相对异常在职消费水平, 并比较其在有风险投资支持企业和无风险投资支持企业之间的差异。 如表5所示, 风险投资参与公司的管理层异常在职消费(Abperk)均值要高809.2万元, 均值T检验结果以及Wilcoxon秩和检验结果均在1%的水平上显著; 经上期资产调整后, 该趋势未发生变化。 上述结果表明, 当高管正当在职消费不足时, 风险投资机构能够显著提高管理层与业务相关的在职消费水平。 在非正当在职消费过高的样本中(Ad_abperk或Abperk大于0), 风险投资支持公司的管理层绝对异常在职消费(Abperk)均值要低311.5万元, 均值T检验结果在10%的水平上显著。 这表明风险投资机构降低了高管非正当在职消费, 假设3得以验证。 而经上期资产调整后的相对异常在职消费(Ad_abperk)均值在有风险投资支持样本和没有风险投资支持的样本中没有显著差异。

以上结果部分说明了风险投资可以通过提高被投资企业高管“正当在职消费”和降低“非正当在职消费”来改善企业在职消费治理。 然而上述检验方法的计量误差较大, 本文将分别基于企业所在地域异质性和高管权力异质性对该治理机制进行进一步检验。

(四)风险投资支持、市场化水平与高管在职消费

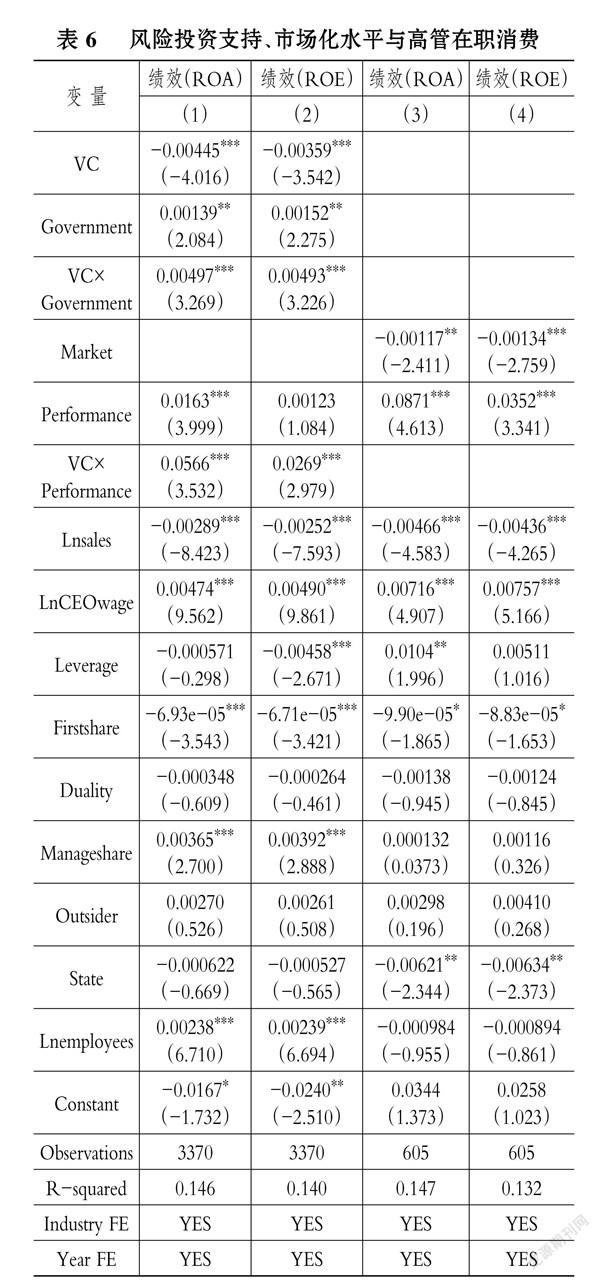

本部分通过模型(3)和模型(4)研究了风险投资机构在不同市场化水平下对被投资企业高管在职消费的影响。 其中模型(3)的回归结果如表6列(1)和(2)所示: VC×Government的系数显示, 無论是以ROA还是ROE衡量企业绩效, 在市场化水平较低的省(市), 相对于没有风险投资支持的企业, 有风险投资支持企业高管在职消费占总资产的比重上升0.497%, 且该结果在1%的水平上显著, 表明风险投资机构对企业以商业关系维护为主的“正当”在职消费的增强作用占主导地位, 导致高管在职消费的整体水平上升; 而VC系数仍在1%的水平上显著为负, 表明当企业所在地市场化水平高时, 风险投资机构对企业“非正当”在职消费的削弱作用占主导地位, 从而降低高管在职消费水平; 同时VC×Performance的系数显著为正, 表明风险投资机构无论是增加还是减少了高管在职消费, 都提高了被投资企业的在职消费使用效率, 提高了在职消费的绩效敏感度。

模型(4)以风险投资支持企业为研究样本进行回归, 结果如表6列(3)和(4)所示。 Market的系数分别在5%和1%的水平上显著为负, 表明随着企业所在地市场化水平的上升, 风险投资机构会因地制宜地降低被投资企业高管在职消费水平。 这也从侧面说明当非市场因素对资源配置的作用较重要时, 风险投资机构会主动加大被投资企业高管用以维护商业关系的投入, 从而谋求更多的资源以促进企业成长。 因此, 假设4得以验证。

以上回归结果表明, 风险投资机构会根据高管在职消费的成分对其进行灵活调整, 在减少其“非正当”成分的同时提高其“正当”成分, 从而使被投资企业高管在职消费表现出明显的“效率观”。

(五)风险投资支持、高管权力与高管在职消费

本文基于高管权力异质性建立模型(5), 其回归结果如表7所示。 对于管理层权力高的样本, Performance的系数并不显著, 表明对于没有风险投资支持的公司, 其管理层能获取更多与企业业务无关的自娱性在职消费, 从而使在职消费与绩效之间不存在敏感性。 衡量管理层权力Power的系数在1%的水平上显著为正, 说明在管理层权力过高的子样本中, 由于缺少制衡机制, 公司管理人员会谋取不正当消费。 列(3)和(6)中VC系数在5%的水平上显著为负, 说明这种情况下风险投资可以起到监督作用, 从而降低管理层过高的自娱性消费。 同时VC×

Performance的系数在5%的水平上显著为正, 风险投资支持公司表现出在职消费与绩效的显著正相关(即表现为正当在职消费)。 这表明当管理层权力较大造成公司代理成本问题严重时, 风险投资机构的存在, 一方面可降低管理层的自娱性消费, 一方面可提高管理层的正当在职消费, 说明风险投资机构可以发挥监督治理功能, 改善公司治理。

在管理层权力低的样本以及管理层权力中等的样本中, 在职消费造成的代理成本问题并不明显, Power的系数不显著, 表明因管理层权力过高产生的在职消费问题在这两类子样本中也不明显。 Performance的系数无论是用ROE还是ROA衡量均至少在10%的水平上显著为正, 说明在职消费与企业绩效之间存在显著相关性, 管理层在职消费属于正当消费。 此时, 风险投资机构的改进作用不明显。 VC项以及VC×Performance交互项的系数大部分不显著, 这说明风险投资机构对非正当在职消费的抑制以及对正当在职消费比重的提升, 主要是在管理层权力较大的样本企业中发挥作用, 由此假设5得证。

(五)稳健性检验

本文进行了以下稳健性检验。 首先, 使用权小锋等[28] 的方法, 在管理费用中扣除明显与管理层在职消费无关的项目, 用得到的金额作为在职消费的代理变量, 替换原来的被解释变量重复表3的回归分析。 其次, 风险投资与被投资企业之间可能存在内生性关系, 即VC会按照一定标准选择治理水平较高的公司进行投资, 为排除这种自选择效应, 进行了以下處理: 第一, 使用倾向得分匹配法(PSM)对样本重新进行一对一匹配。 综合Ivanov和Xie[34] 的方法, 选择公司IPO当年的每股收益、每股经营性现金流、利息保障倍数、资产负债率以及行业虚拟变量五个公司特征变量进行Logit回归计算倾向得分, 使用匹配后的样本重复表3的回归分析。 第二, 仅以样本期间内风险投资从前十大股东名单中退出的公司为研究样本再次重复表3的回归分析, 比较风险投资影响力减弱后被投资企业在职消费水平的变化。 所有回归结果与表3的回归结果基本一致, 说明风险投资能将被投资企业管理层在职消费控制在合理水平, 发挥了监督治理的作用。

限于篇幅, 稳定性检验结果未予列示。

五、结论与启示

本文按照经济效应(效率观和代理观)将企业管理层在职消费划分为正当在职消费和不正当在职消费, 使用我国创业板和中小板上市公司2010 ~ 2019年的数据, 实证检验风险投资对管理层在职消费的影响。 研究发现: 第一, 风险投资降低了上市公司高管在职消费的整体水平, 提高了在职消费的绩效敏感性, 风险投资支持企业高管在职消费表现出“效率观”。 第二, 风险投资的某些特征, 如高持股比例、风险投资联合支持等会进一步提高高管在职消费治理水平, 该结论与已有关于风险投资参与公司治理的研究结论一致。 第三, 风险投资通过提高高管“正当”在职消费并降低“非正当”在职消费实现监督治理, 即风险投资在抑制高管在职消费“代理”成本的同时, 发挥了其“效率”功能。 第四, 对该机制的进一步检验发现, 当企业所在省(市)商业关系维护成本高时, 风险投资支持企业较之无风险投资支持企业的高管在职消费占总资产比重上升0.497%; 而当企业高管权力较大时, 风险投资会显著降低高管在职消费。

本文首次将风险投资的监督功能拓展到管理层在职消费领域, 认为风险投资能够有效提高被投资企业高管在职消费的治理水平, 为风险投资的价值增值作用研究开拓了新的领域。 此外, 若在国有企业混合所有制改革中引入风险投资等长期战略投资者, 能够形成新的外部监管制约机制, 阻止企业高管滥用权力进行奢侈消费, 困扰我国国有企业治理的委托—代理问题或许能够找到新的解决办法。

另外, 市场环境不完善会给企业带来沉重的非生产性支出负担, 造成资源浪费和社会福利损失, 严重时会导致社会资本不愿进入、地区创业创新活动陷入停滞。 因此, 全面推进市场化改革、改善地区营商环境, 对于地方营造良好创业创新氛围、增强企业竞争力等都至关重要。

【 主 要 参 考 文 献 】

[1] Vetsuypens M. R.. The role of venture capital in the creation of public companies*1: Evidence from the going-public process[ J].Journal of Financial Economics,1990(2):447 ~ 471.

[2] Thomas Hellmann,Manju Puri. Venture capital and the professionalization of start-up firms: Empirical evidence[ J].Journal of Finance,2002(1):169 ~ 197.

[3] 王秀军,李曜,龙玉.风险投资的公司治理作用:高管薪酬视角[ J].商业经济与管理,2016(10):35 ~ 44+56.

[4] 王会娟,张然.私募股权投资与被投资企业高管薪酬契约——基于公司治理视角的研究[ J].管理世界,2012(9):156 ~ 167.

[5] 吴超鹏,吴世农,程静雅等.风险投资对上市公司投融资行为影响的实证研究[ J].经济研究,2012(1):105 ~ 119+160.

[6] 黄福广,彭涛,田利辉.风险资本对创业企业投资行为的影响[ J].金融研究,2013(8):180 ~ 192.

[7] 张学勇,廖理.风险投资背景与公司IPO:市场表现与内在机理[ J].经济研究,2011(6):118 ~ 132.

[8] 陈冬华,陈信元,万华林.国有企业中的薪酬管制与在职消费[ J].经济研究,2005(2):92 ~ 101.

[9] 姜付秀,黄继承.市场化进程与资本结构动态调整[ J].管理世界,2011(3):124 ~ 134+167.

[10] 王曾,符国群,黄丹阳等. 国有企业CEO“政治晋升”与“在职消费”关系研究[ J].管理世界,2014(5):157 ~ 171.

[11] Choe C., Tian G. Y., Yin X.. CEO power and the structure of CEO pay[ J].Social Science Electronic Publishing,2014(10):237 ~ 248.

[12] Adithipyangkul P., Zhang T., Alon I.. Executive perks:Compensation and corporate performance in China[ J].Asia Pacific Journal of Management,2011(2):401 ~ 425.

[13] 陈冬华,梁上坤,蒋德权.不同市场化进程下高管激励契约的成本与选择:货币薪酬与在职消费[ J].会计研究,2010(11):56 ~ 64+97.

[14] 傅颀,汪祥耀.所有权性质、高管货币薪酬与在职消费——基于管理层权力的视角[ J].中国工业经济,2013(12):104 ~ 116.

[15] 吕长江,赵宇恒.国有企业管理者激励效应研究——基于管理者权力的解释[ J].管理世界,2008(11):99 ~ 109+188.

[16] 卢锐,魏明海,黎文靖.管理层权力、在职消费与产权效率——来自中国上市公司的证据[ J].南开管理评论,2008(5):85 ~ 92+112.

[17] 罗宏,黄文华.国企分红、在职消费与公司业绩[ J].管理世界,2008(9):139 ~ 148.

[18] Hirsch F., Lamberton D. M.. Social limits to growth[ J].Economic Analysis and Policy,1977(1):61 ~ 67.

[19] 孙世敏,柳绿,陈怡秀.在职消费经济效应形成机理及公司治理对其影响[ J].中国工业经济,2016(1):37 ~ 51.

[20] 陈怡秀,孙世敏,屠立鹤.在职消费经济效应的影响因素——基于高管异质性视角的研究[ J].经济管理,2017(5):85 ~ 100.

[21] 周玮.政治密度、在职消费与制度环境[J]. 软科学,2010(8):65 ~ 69.

[22] 张铁铸,沙曼.管理层能力、权力与在职消费研究[ J].南开管理评论,2014(5):63 ~ 72.

[23] Macmillan I. C., Kulow D. M., Khoylian R.. Venture capitalists' involvement in their investments: Extent and performance[ J].Journal of Business Venturing,1989(1):27 ~ 47.

[24] Gorman M., Sahlman W. A.. What do venture capitalists do[ J].Journal of Business Venturing,1989(4):231 ~ 248.

[25] 谢获宝,惠丽丽.我国上市公司高管在职消费:有效激励还是隐性腐败——基于市场化改革进程视角的理论分析框架[ J].华东经济管理,2014(11):1 ~ 5.

[26] Bebchuk L. A., Fried J. M.. Pay Without performance:Overview of the issues[ J].Academy of Management Perspectives,2006(1):5 ~ 24.

[27] 权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[ J].经济研究,2010(11):73 ~ 87.

[28] 黄群慧.控制权作为企业家的激励约束因素:理论分析及现实解释意义[ J].经济研究,2000(1):41 ~ 47.

[29] Core J. E., Holthausen R. W., Larcker D. F.. Corporate governance,chief executive officer compensation,and firm performance[ J].Journal of Financial Economics,1999(2):141 ~ 152.

[30] 王小魯,樊纲,胡李鹏.中国分省份市场化指数报告(2018)[M].北京:社会科学文献出版社,2019.

[31] 徐细雄,刘星.放权改革、薪酬管制与企业高管腐败[ J].管理世界,2013(3):119 ~ 132.

[32] 黎文靖,池勤伟.高管职务消费对企业业绩影响机理研究——基于产权性质的视角[ J].中国工业经济,2015(4):122 ~ 134.

[33] 沈维涛,胡刘芬.风险资本联合投资对被投资企业公司治理的影响研究——基于董事会结构和高管薪酬契约的视角[ J].财经论丛,2014(4):64 ~ 71.

[34] Vladimir I. Ivanov, Fei Xie. Do corporate venture capitalists add value to start-up Firms? Evidence from IPOs and acquisitions of VC-backed companies[ J].Financial Management,2010(1):129 ~ 152.

(责任编辑·校对: 李小艳 黄艳晶)