山西省本土奶企的挑战与机遇

——基于山西省奶业市场调研

□李蕊超,王中相

(1.山西农村土地经营权流转服务有限责任公司,山西 太原 030002;2.神农科技集团有限公司,山西 晋中 030800)

1 山西省奶业基本情况及与全国对比

1.1 奶牛饲养情况

1.1.1 奶牛存栏

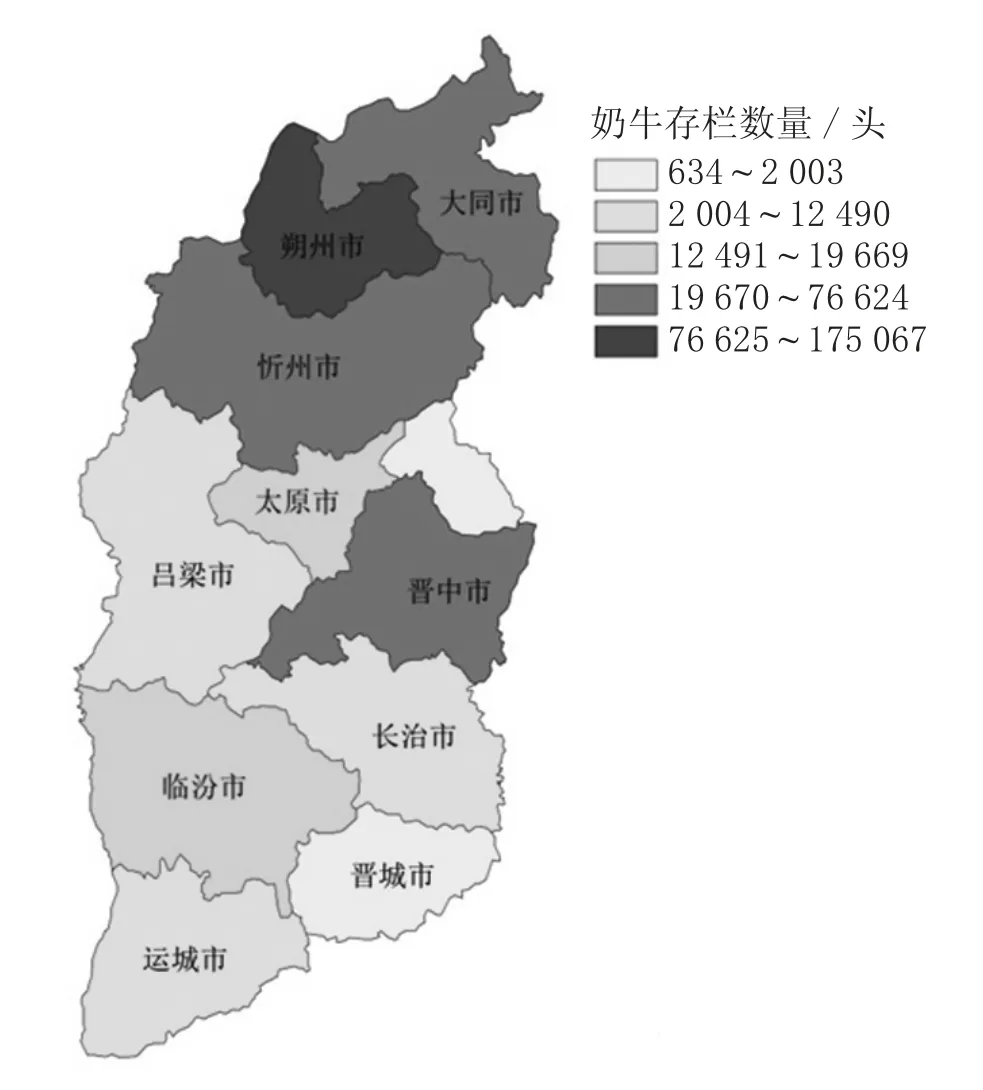

山西省奶牛饲养点多面广,80%的县(市)饲养奶牛,各地市均建有规模奶牛场,但各地市奶牛存栏量差异巨大(表1)。其中,朔州市、大同市、晋中市、忻州市4 个市的奶牛存栏数量总和达到山西省奶牛存栏量的83%,其中仅朔州市奶牛存栏量就达到了山西省奶牛存栏量的42%。中北部是山西省奶牛优势产业区域,除中部的晋中市外,奶牛存栏量大的地市均分布在我国农牧交错带上(图1)。2019 年,我国奶牛存栏量为742 万头;山西省存栏奶牛31.9 万头,占我国奶牛存栏量的4.3%。

图1 山西省奶牛存栏量分布

表1 山西省各地市奶牛存栏量

1.1.2 规模养殖

根据国家奶牛产业技术体系的调研数据可知,2019 年全国存栏100 头以上的规模奶牛养殖场存栏475 万头,规模养殖占比64%,主要分布在内蒙古、河北、黑龙江、山东、宁夏、山西、辽宁、河南、陕西、新疆、云南、四川等地;存栏500 头以上规模牛场存栏占规模养殖总存栏的77%,成为我国奶牛养殖的主体;存栏3 000 头以上的养殖企业(或集团)超过100 家;存栏1 万头及以上的牧场有75 个,奶牛存栏达到225 万头,日产生鲜乳3.1 万t。

2019 年,山西省奶牛养殖场(户)总数13 786 户,其中存栏100 头以上的养殖场(户)354 户,存栏奶牛25.55 万头,奶牛规模化养殖占比为65%,与全国水平基本持平。山西省存栏500 头以上规模化养殖牧场112 个。其中,奶牛存栏500~1 000 头的有67 个,存栏1 000~2 000 头的有26 个,存栏2 000~5 000 头的有13 个,存栏5 000 头以上的有6 个。

1.2 乳品生产情况

1.2.1 鲜奶生产

2019 年,全国牛奶总产量3 201.00 万t。2019 年山西省成母牛16.83 万头,成母牛占存栏牛总数的52.75%,成母牛年产鲜奶91.8 万t,同比增加了12.24%(2018 年为81.8 万t),占全国牛奶总产量的2.9%,全国排名第10 位。

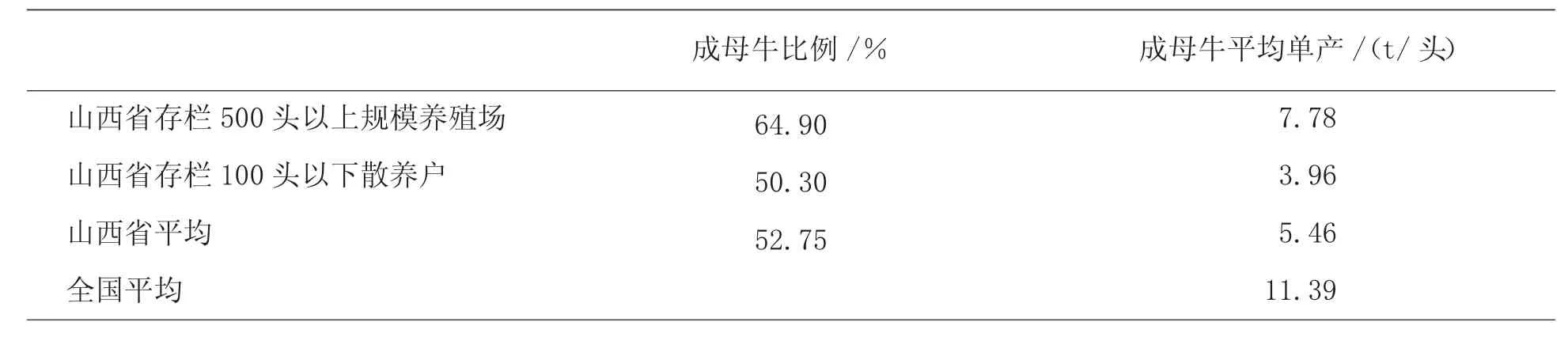

2019 年,全国成母牛平均单产11.39 t/头;山西省成母牛平均单产5.46 t/头,而且省内不同养殖场生产水平差别较大。从整体上看,机械化水平较高的规模奶牛养殖场生产水平较高(表2)。存栏500 头以上的规模养殖场,成母牛比例较高,平均为64.9%,成母牛平均单产达7.78 t/头,部分规模奶牛场成母牛单产达8 t/头以上。存栏100 头以下的散养户,成母牛比例相对偏低,平均为50.3%,单产水平低,仅3.96 t/头,不足规模养殖场成母牛单产的1/2。山西省成母牛平均单产不足全国平均水平的1/2,存栏500 头以上的规模养殖场成母牛单产也与全国成母牛平均单产水平有一定的差距。

表2 成母牛比例及单产对比

1.2.2 生鲜乳收购

山西省日产生鲜乳2 500 t,伊利日收800 t,蒙牛日收400 t,古城日收200 t,恒天然日收400 t,牧同日收100 t,九牛日收150 t,其余分销新希望、光明、君乐宝等乳品企业。

2018 年底,全国范围内已批准的生鲜乳收购站共4 582 个,运输车共5 113 辆。山西省共有生鲜乳收购站265 个,其中乳品企业开办的14 个、奶畜养殖场开办的101 个、奶农合作社开办的149 个,生鲜乳运输车共计163 辆。

1.2.3 乳制品生产

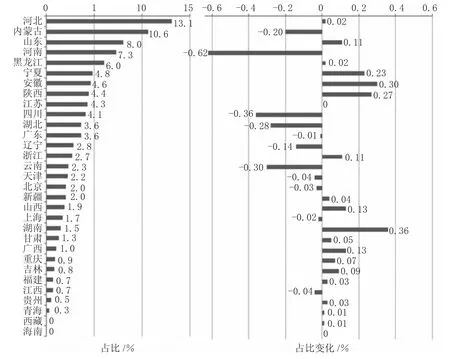

2018 年山西省乳制品产量为45.48 万t,全国排名第19 位。2019 年1—11 月,山西省乳制品产量为46.57 万t,同比增长2.39%,全国排名第16 位,排名上升3 位,乳制品加工量占全国总加工量的1.9%,比2018 年增加了0.13 个百分点(图2)。

图2 2019 年各省(自治区、直辖市)乳制品加工量占全国总加工量的比例与变化

1.2.4 乳品企业

据《2019 中国奶业质量报告》显示,截至2018 年底,全国共有乳制品生产企业762 家,其中规模以上生产企业587 家,规模以上乳企主营业务收入合计3 947.0 亿元。国内规模最大的乳企伊利、蒙牛、光明、君乐宝、新希望2019 年销售额分别约为900 亿元、810 亿元、210 亿元、180 亿元、60 亿元,合计约占行业总销售额的55%。

2019 年山西省共有57 家乳品加工企业,当年产值70 亿元,占国内乳品加工企业总产值的1.77%,生产的乳制品包括巴氏消毒奶、UHT 奶、奶粉和酸奶。其中,中小型乳制品加工企业主要生产巴氏消毒奶,部分企业生产酸奶和乳酸饮料奶,没有婴幼儿配方乳粉生产企业。

山西省规模最大的3 家乳品加工企业为古城乳业(2019 年销售收入为8.7 亿元)、九牛牧业(2019 年销售收入为2.1 亿元)、牧同乳业(2019 年销售收入为1.5 亿元)。目前,山西省获证乳制品加工企业14 个,其中太原市2 个、大同市2 个、晋中市2 个、朔州市4 个、阳泉市1 个、长治市1 个、晋城市1 个、临汾市1 个。

2 挑战与机遇

2.1 挑战

2.1.1 国内乳制品行业寡头垄断

奶业协会公布的全国25 强(包括5 个观察员)乳业名单中,没有山西省企业入围。从市场占有率来看,伊利、蒙牛、光明分别以31%、27.2%、10.4%的市场占有率位居前3 位。伊利、蒙牛两位龙头企业市场占有率合计约60%,呈现较明显的双寡头格局。从销售额看,伊利、蒙牛、光明分别达到约900 亿元、810 亿元、210 亿元,而山西省本土乳品企业中,销售额最大的不足9 亿元,差距巨大。

2.1.2 本省居民对本土乳制品品牌的认可度不高

山西省人均奶制品消费量34.3 kg/年,2019 年山西省常住人口3 729.22 万人,以此估算,山西省本土每年奶制品需求量约为128 万t。假设山西省本土乳企生产的乳制品全部由省内消费,则估算山西省本土最大3 家乳企所产乳制品在山西省市场的占有率分别仅为4.5%、1%、0.8%。同时,从山西省各大超市、零售商店的货架陈列来看,本土乳制品居于非常次要的地位。

2.1.3 中低端乳制品市场竞争激烈

山西省乳制品以液态奶为主,主要有超高温灭菌常温奶类、发酵制成的酸奶类和加入食用添加剂的乳饮料类三大种类,在口味和包装方面差异化程度低,与国内各大品牌中低端产品同质化严重。外埠大型乳品企业凭借品牌优势和成本优势,与山西省本土乳品企业展开“价格战”。本土乳品企业仅是价格的被动接受者,不得已进行低价销售或低于成本价销售。这种消费导向不仅使国内品牌竞争激烈,也为国外常温奶侵占市场提供了便利。

2.1.4 高端乳制品成为龙头乳品企业专属红利

受高端产品同质化严重、传统市场竞争加剧、消费者偏好改变以及进口对传统高端产品的价格冲击增大等因素影响,高端产品成为龙头乳品企业和专业细分品牌企业的专属红利,而广大中小型乳品企业高端产品实际销售额大幅下滑。以液态奶为例,内蒙古伊利实业集团股份有限公司、内蒙古蒙牛乳业(集团)股份有限公司在常温高端产品市场保持年均20.0%以上的增速,市场份额合计65.0%~70.0%。

现阶段,高端乳制品的发展需要强大的品牌建设、更加专业的品类细分、新型销售渠道和模式以及大量资金投入,而这些条件不是所有乳品企业都能实现。因此,山西省传统区域型乳品企业正面临找准市场定位和产品差异、做好渠道精细化、提高市场竞争力等方面的巨大挑战。

2.1.5 饲料产业发展不足导致乳品生产成本居高

我国饲料玉米价格比国际水平高60%,同时由于国内缺乏优质饲草,2008 年后苜蓿干草和燕麦干草等饲草进口量逐年快速增加,2014 年苜蓿干草和燕麦干草进口总量突破100 万t。2018 年进口苜蓿干草和燕麦干草167.7 万t,其中苜蓿干草138.1 万t,是2008 年的78 倍,年均增长率54.7%;进口额4.5 亿美元,同比增长5.4%,是2008 年的87 倍,年均增长率56.3%;平均到岸价323 美元/t,同比上涨6.6%,比2008 年上涨11%。

2019 年山西省优质饲草种植14.49 万hm,青贮玉米种植7.98 万hm,苜蓿种植4.27 万hm,其他饲草1.08 万hm,饲料总产量305 万t。2019 年山西省需饲料约900 万t,是山西省饲料总产量的3 倍,缺口较大。同时,由于国产牧草机械的加工工艺造成饲草适口性差,难以充分发挥饲草潜在营养价值,不少牧场必须高价进口优质饲草。

受到进口苜蓿、燕麦和豆粕价格居高不下的影响,山西省生鲜乳生产成本较高,奶综合成本维持在3.2~3.5 元/kg。澳大利亚和新西兰放牧型养殖的奶成本在2 元/kg 以内,欧盟半舍饲半放牧型的养殖奶成本在2.5 元/kg 以内,美国规模化养殖的奶成本在2.7 元/kg左右。相比于奶业发达国家,山西省奶综合成本高出约50.00%,缺乏价格竞争优势。

2.1.6 奶源不稳定

近些年,受到供需矛盾及环境保护政策趋严的影响,奶牛养殖散户陆续退出,我国成母牛存栏量持续下降。2019 年下半年,我国生鲜乳价格出现拐点,特别是2020 年以来受到政策拉动和新冠肺炎疫情影响,乳品消费升级,生鲜乳收购价保持高位,出现奶源阶段性短缺和争夺奶源的现象。从山西省目前市场供需情况看,生鲜乳供应短缺,依靠现有的奶牛存栏短期内很难解决新的增长需求。

2.2 机遇

2.2.1 本土奶制品需求缺口大

山西省短期奶制品缺口方面,前文估算当前山西省本土每年奶制品的需求量约为128 万t。山西省2019 年乳制品总产量为46.57 万t,以现在的城乡居民奶制品消费水平来说,山西省仍有81.43 万t 的奶制品缺口。

山西省中期奶制品市场潜力方面,以山西省乳制品消费量较高的太原市为例,人均乳制品年消费量约为79.57 kg,山西省要达到这个水平,会有250 万t 的缺口。

山西省长期奶制品市场潜力方面,山西省人均奶制品消费量未达我国平均水平。按照《中国居民膳食指南》建议每天300 mL(309 g)饮奶量,如果山西省人均消费量要达到这个水平,会有374 万t 的缺口。

由此可见,当前及短期内山西省本土奶制品存在较大的供需缺口。这部分缺口目前由外埠奶企以及进口牛奶补齐。随着经济持续发展和人民生活水平持续提高,山西省居民对奶制品的消费量必然向着更高水平发展,中长期可能达到《中国居民膳食指南》建议的消费水平。因此,在现在的生产水平下,当中长期奶制品消费潜力激发时,会有更大的奶制品需求缺口。

2.2.2 国内市场尚有开拓潜力

一方面,从全国来看,我国乳制品进口量居高不下。据海关数据统计,2019 年我国共计进口各类乳制品297.31 万t,同比增加12.8%,进口额111.25 亿美元,同比增长10.6%。其中,干乳制品204.88 万t,同比增加6%,进口额99.65 亿美元,同比增长9.6%;液态奶进口92.43 万t,同比增加31.3%,进口额11.6 亿美元,同比增长19.2%。2019 年我国乳制品净进口量折合生鲜乳1 730.9 万t。2019 年中国奶源自给率约65.60%,比2018 年下降0.70 个百分点。我国乳制品进口率高,一是因为国内奶制品产量不能满足日益增长的居民消费需求,二是因为国内奶制品价格高于国外奶制品到岸价格,三是因为我国居民对国外奶制品品质的信赖。如果创新相关技术,在增加产出、降低成本、提高品质上有所突破,那么国内奶制品自给率就有可能提高。

另一方面,我国居民乳制品消费潜力巨大。当前我国人均乳制品消费量约为36 kg/年,北京、上海、广州、深圳等一线城市人均饮奶量达到50 kg/年。尽管如此,我国人均消费量仍不足世界人均消费量的1/3,不足亚洲人均消费量的1/2,远低于《中国居民膳食指南》指导的摄入量。因此,国内市场奶制品消费未来仍有不小的提升空间。

2.2.3 农村奶制品市场尚待开发

在县、乡及农村,我国乳制品消费水平很低,仍然处于一个快速上涨的阶段。根据《2018—2019 中国乳品行业大数据分析报告》,我国一线城市液态奶渗透率已达90%以上,增长空间有限;二线城市和部分三线城市渗透率达70%以上,人均消费量相对一线城市人均少34.7%;大部分中小型城市乳制品渗透率仅在50%左右,人均消费仅为一线城市的1/2;农村地区受限于销售渠道、购买能力、消费观念等因素,渗透率仅为20%左右,人均消费量不到一线城市人均的1/4。在全面脱贫和乡村振兴的驱动下,农村居民对奶制品的消费量将快速增加,留给奶制品行业的市场空间将会增大。同时,相比于城市居民,农村居民对国内奶制品龙头品牌的倾向性不高,有利于本土奶制品生产企业开拓市场。

2.2.4 巴氏奶等低温奶市场有助于保护本土奶源

当前常温牛奶市场竞争激烈,酸奶品类中可以全渠覆盖的常温酸奶总量消费也近饱和。2019 年常温酸奶总容量约600 亿元,伊利、蒙牛、君乐宝及光明占据约70%的市场份额。2019 年,各大企业陆续加码低温纯奶及酸奶领域,一方面攫取低温高端化发展红利,另一方面通过低温化实现差异竞争,遏制进口冲击及龙头企业全渠布局带来的压制。

低温化发展有助于保护本土奶源。目前,山西省奶牛存栏偏低。为进一步保护本土有限的奶牛存栏,夯实奶源基础,应通过低温化发展高附加值产品,有效消化本土高奶价带来不利的竞争劣势。

2.2.5 奶制品加工有向产业链上游拓展的空间

奶源不稳定,为乳制品加工企业带来挑战,也为产业链向上游拓展提供了可能。当前山西省乳制品缺口为81.43 万t,是当前山西省乳制品总产量的1.75 倍。以当前乳制品加工水平,要想提供足够的生鲜乳,需要把当前的奶牛存栏增加1.75 倍,即增加55.8 万头奶牛存栏,这相当于存栏5 000 头规模的牛场111 个。由此可见,山西省奶牛养殖业有巨大的市场空间。奶制品加工企业可向产业链上游拓展,以各种途径发展自有牧场,以降低奶源不稳定的风险。

山西省拥有连片天然草地370 万hm。山西省种植的主要粮食作物是玉米,而玉米秸秆和青贮玉米是奶牛饲养所需的优质粗饲料资源。山地丘陵面积占山西省总面积的80.1%,其中有很多坡地、荒地、未利用土地。经全国草地农业重点实验室研究,这些地均可以用作发展饲草产业,山西省饲草生产潜力巨大。大量的天然草地、大面积种植玉米和山西省地形地貌,都为发展草食畜牧业奠定了良好的物质基础。实行“种养结合”,将奶牛养殖与饲草种植结合发展,采用放养加舍饲的饲养方式,提高养殖技术,通过机械化生产、TMR 饲喂普及等措施,提高饲料转换率,可大幅降低奶牛饲养成本,降低生鲜乳生产成本。

3 发展方向

3.1 “饲草种植+养殖+奶制品生产”一体化发展

山西省奶制品生产企业可采用“奶牛养殖+奶制品生产”相结合的生产方式,保证奶源长期、稳定、充足供应。为降低奶牛养殖成本,企业可进一步向上拓展产业链,发展饲草种植产业,形成“饲草种植+养殖+奶制品生产”一体化发展,保障从原料到成品的全生产链奶制品食品安全,提高本土乳制品的品牌竞争力,增强本土乳企综合竞争能力。

3.2 瞄准本土市场,培育本土消费者品牌忠诚度

常温液态奶市场已经接近于产品无差异的完全竞争市场,同时本土居民对奶制品的消费潜力很大,为本土乳制品生产企业带来巨大机遇。在此情况下,应当做大做强本土企业,提高本土居民对本土乳企所产乳制品的品牌认可度,提高本土企业乳制品的市场占有率。

3.3 挖掘农村消费潜力

抓住乡村振兴及全面脱贫的契机,向山西省广大农村领域推广本土乳企生产的乳制品,抢先占领山西省农村乳制品市场,以“农村包围城市”的战略,提升本土乳制品市场份额。

3.4 注重低温奶、干乳制品等潜在优势品类

低温纯奶是未来奶制品消费的一个重要领域,各大奶企尚未过深涉足这方面。预计在常温酸奶保持较高增长率的基础上,低温酸奶也将迎来高速增长。本土乳企在生产常温液态奶等基础品类的同时,将低温奶特别是巴氏灭菌乳作为主要发展领域,有利于充分发挥本土优势,规避短板。

除此之外,干乳制品具有较高的附加价值,例如奶酪(芝士)等深加工乳制品,当前正处在需求即将爆发的阶段。抓住这一潜力品类,有助于增加本土乳企的利润空间。