金融发展、资本账户开放与外汇市场风险

——基于固定效应的面板Logit模型

■蔡文靖,郭建娜

一、引言

金融开放是我国“十四五”改革开放战略中深层次、宽领域开放的重要环节,资本账户开放是金融开放中的重要一环。为了降低大规模跨境资本流动对国内市场的冲击,过去我国通过“管道式”的模式渐进推进国内资本账户开放。然而,传统的开放模式逐渐表现出效率低,难以真实反映市场需求等弊端,而贸然加速资本账户开放会导致金融风险的发生。一些新兴经济体资本账户开放后,多次出现汇率大幅贬值等危机事件,尤其是在发达国家加息周期内,国际资本从新兴经济体大规模地流出,导致本币大幅贬值并进一步外溢至其他金融市场,严重威胁了本国金融稳定。

鉴于此,国内外学者对资本账户开放的条件进行了广泛的讨论(Bruno & Shin,2015;Aizenman & Binici,2016)。众多学者提出金融发展是资本账户开放的重要条件之一,只有在一国金融市场发展的宽度、深度以及流动性达到一定程度时,才能为国内资本账户开放创造条件(Eichengreen et al.,2011)。同时,诸多研究深入分析了不同的资本账户子项目开放,指出不同子项目开放的条件以及开放后的效果存在差异。那么,就外汇市场风险而言,金融发展水平的提高真的能够缓解资本账户开放对外汇市场的负面影响吗?不同资本账户子项目开放产生的影响是否有显著的差异性?上述问题的研究对我国继续稳慎地推进资本账户开放,降低外汇市场风险具有重要意义,尤其是在国际市场通胀高企的背景下,以及发达经济体持续加息和缩表等政策预期下,维护人民币币值稳定,对实现我国高质量的金融开放具有重要的理论和现实意义。

二、文献综述

一是关于资本账户及其子项目开放对外汇市场风险的影响。资本账户开放是一国汇率风险发生,甚至是引发金融危机的重要原因(朱孟楠等,2017)。不同资本账户的子项目开放对外汇市场风险的影响存在差异,这对实践中资本账户的有序开放有重要意义,但相关研究较少。曾松林等(2021)在研究资本账户开放或极端资本流动对经济增长的问题时考虑了不同的子项目开放,发现各个子项目对经济增长的影响显著不同。目前在关于资本账户开放的路径方面的结论大体一致,建议遵循渐进有序原则,鼓励稳定性较高的子项目先开放,短期资金波动较大的项目,需稳健地逐步开放(方显仓和孙琦,2015)。由于不同资本账户子项目下资金流动的期限、波动性等差异,其对市场风险的影响也有所不同(陈中飞和王曦,2019),所以在研究资本账户开放与外汇市场风险的问题时,本文从更全面的角度出发,将不同子项目开放对外汇市场风险的异质性影响考虑在内。

二是金融发展、资本账户开放与外汇市场风险之间的关系。不同金融发展水平下,资本账户的开放将产生不同的成效(杨子晖和陈创练,2015)。金融发展水平的提高会降低资本账户开放带来的金融风险。Klein&Olivei(2008)认为资本账户开放有利于倒逼本国金融市场发展,而金融市场的发展使企业能够以较低的成本获得金融衍生工具以对冲汇率风险。张礼卿和苟琴(2016)认为国内金融体系的改革提升了金融发展水平,有助于降低资本账户开放导致危机发生的概率。与之类似,杨继梅等(2020)对全球58 个国家或地区的研究发现,金融发展水平的提高在一定程度上抑制了金融开放带来的跨境资本流动失衡现象和波动性风险。此外,资本账户开放提升了国际资本流动“突然停止”发生的概率,增加了一国外汇市场风险发生的概率,但是,金融发展有助于降低资本账户开放中的“突然停止”的冲击(陈奉先和李娜,2020)。阙澄宇和孙小玄(2021)却认为金融发展有利于国际证券资本流动规模的增加,但没有显著地降低其波动风险。

造成看似矛盾结论的原因可能是金融发展对资本账户开放和外汇市场风险的影响效应在不同类型经济体中存在异质性。相较于发达经济体,新兴经济体在国内金融改革未完成、金融发展水平不足时实施资本账户开放,更易受到国际资本流动的冲击,甚至引发金融危机(Henry,2007)。国内学者也有类似的发现,吴晓求等(2020)比较了日本、韩国、俄罗斯等国家金融开放与国内金融市场改革模式,发现在国内利率市场化等金融改革尚未完善的条件下,贸然进行资本账户开放会增加资本流动的风险。阙澄宇和孙小玄(2021)研究发现新兴经济体的金融发展降低了国际证券资本流动的波动风险,而发达经济体中这种影响不显著。

综上可知,不同金融发展水平下,资本账户及其子项目开放的效果会有所差异,且在不同经济体中也存在异质性特征。本文的边际贡献在于:一是通过构建固定效应的面板Logit 模型,并添加示性函数与交互项,分析研究不同金融发展水平下资本账户开放与外汇市场风险之间的动态关系,并进行异质性分析,发现发达经济体与新兴经济体之间的差异。此外,还通过研究不同资本账户子项目的开放对外汇市场的冲击影响分析上述现象的原因。二是引入Fernández-Val & Weidner(2016)提出的方法对固定效应面板Logit 模型的参数进行估计,消除了传统MLE估计面板Logit模型的固定效应时面临参数估计不一致性问题。

三、资本账户开放对外汇市场风险影响的模型构建

外汇市场风险是指在理性预期假设下,若货币当局不干预外汇市场,本币汇率出现了大幅波动,并引发资产或负债价格大幅波动的现象。当固定汇率制度或有管理的浮动汇率制度国家发生外汇市场风险时,货币当局会通过买卖外汇储备来维持汇率稳定。若外汇储备耗尽仍无法维护本币稳定,本币将大幅贬值同时也会被迫实行浮动汇率制度。

资本账户开放对外汇市场风险的影响有直接和间接两个方面。直接影响表现为资本账户开放后,跨境资本流动在短时间内大幅波动引发外汇市场风险。跨境资本流动存在顺周期性的特征,在经济上行阶段,国际资本流入资本回报率较高的经济体。若资本流入国的国内经济状况恶化或国际金融市场流动性收紧,往往会出现短期国际资本大幅撤回或国际投机资本大规模卖空本币等现象,资金流出导致本国汇率的波动增大,以本币计价的资产贬值将会引发更大规模的资本恐慌性外逃,从而导致外汇市场风险发生。间接影响是国际资本流动通过影响本国进出口贸易以及金融产品价格间接给外汇市场带来压力。资本账户开放后,若本国市场利率高于国际金融市场,本币升值预期会吸引国际资本涌入国内金融市场进行套利、套汇活动。大量国际资本涌入,一是会恶化本国商品的出口竞争力,经常项目承压,导致对外经济不平衡,从而增加了外汇市场风险发生的概率;二是在本国国内金融市场深度不足、监管制度不健全等因素影响下,国际投机资金涌入国内房地产或股票市场,推升房地产或者资本市场价格,资产价格泡沫导致国内通胀上升,从而间接对外汇市场造成压力。

本文通过构建双向固定效应的面板Logit模型研究不同的金融发展水平下,资本账户及其子项目的开放与外汇市场风险之间的动态变化关系,模型构建如下:

情形1:研究资本账户开放是否影响外汇市场风险的发生。

情形2:通过示性函数I(fd>fdmid)将样本国家分为金融发展水平较高地区和金融发展水平较低地区。当一国的金融发展水平高于t 期样本内金融发展水平中位数fdmid时,视为金融发展水平较高地区,I(fd>fdmid)=1;反之,则为金融发展水平较低地区,I(fdi>fdmid)=0。

若β显著,表示金融发展水平较高地区与金融发展水平较低地区资本账户开放对外汇市场风险影响有显著区别,此时资本账户开放对外汇市场风险产生的边际影响效应为:

情形3:进一步在g(Cap,fd)添加资本账户开放和金融发展水平的交互项。

若β显著,表示同一资本开放度在不同金融发展水平下,对外汇市场风险有不同影响,此时边际影响效应为:

为避免内生性因素的影响,模型构建时所有解释变量均取前一期值。此外,针对面板模型估计时伴生参数问题,Fernández-Val&Weidner(2016)提出当面板Logit 模型的N/T 趋于一个常数时,时间效应估计产生的偏差与个体效应估计所产生的偏差相似,通过非参方法对固定效应参数估计进行修正,可能得到模型参数的一致估计。因此本文采用该修正方法进行参数估计。

四、变量定义与数据说明

(一)资本账户及其子项目开放程度测算

为能够及时反映一国资本账户开放程度的细微变化,选用Lane&Milesi-Ferretti(2007)提出的资本存量法来计算各个国家的资本账户开放度及其子项目的开放度,即采用各个国家外部投资净头寸NFA与GDP的比值作为该国事实测度的资本账户开放度,数据来源于IMF的IFS数据库以及世界银行数据库。

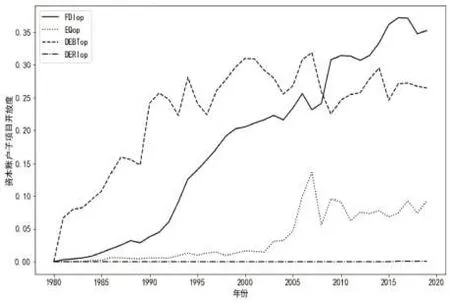

进一步根据各国国际投资头寸表(IIP)测算各类资本账户子项目开放程度,其中直接投资项目FDIop是国际投资头寸表中的资本与金融项目下的直接投资;权益类投资项目EQop包含资本与金融项目下的股权投资以及基金投资等;债务类投资项目DEBTop主要包含资本与金融项目的债券、银行贷款和其他的债务工具等;衍生品项目DERIop是资本与金融项目下的金融衍生品的项目。各类资本账户子项目的开放度等于各子项目下资产与负债存量总和与当期该国GDP比值,数据来自IMF的IFS数据库以及世界银行数据库。具体计算公式如下。

图1 是根据式(9)-(12)计算的样本内22 个发达经济体与22个新兴经济体资本账户子项目的开放程度平均值。从图1可以看出,发达经济体资本账户子项目开放度普遍高于新兴经济体,且各类子项目开放程度也存在较大的差距。发达国家直接投资项目、债务类投资项目以及权益类投资项目的开放程度总体呈上升趋势,衍生品项目的开放程度在21 世纪初上升较快;2008年全球金融危机后,发达经济体债务类投资项目以及衍生品项目的开放度有所下行。新兴经济体直接投资的开放程度呈现持续上升趋势,债务类投资项目在20 世纪80 年代初期开放速度较快,但自20 世纪80 年代末开始,由于拉美等国家遭遇了严重的债务危机后加强了对资本账户管制的力度,开放程度有所下行。权益类投资及债务类投资项目开放程度在两次较大金融危机——1997年亚洲金融危机和2008年全球金融危机后,均出现了明显的下滑,且波动增大。新兴经济体衍生品项目的开放程度普遍较小。

图1 发达经济体与新兴经济体资本账户子项目开放程度

(二)外汇市场风险的识别

外汇市场压力指数作为反映一国货币汇率变化、货币当局通过买卖外汇储备等方式降低外汇市场波动的综合指标,通常被用作识别外汇市场的风险。为了使不同汇率制度国家外汇市场风险具备可比性,借鉴Sachs et al.(1996)定义外汇市场压力指数(EMP)如下式所示。

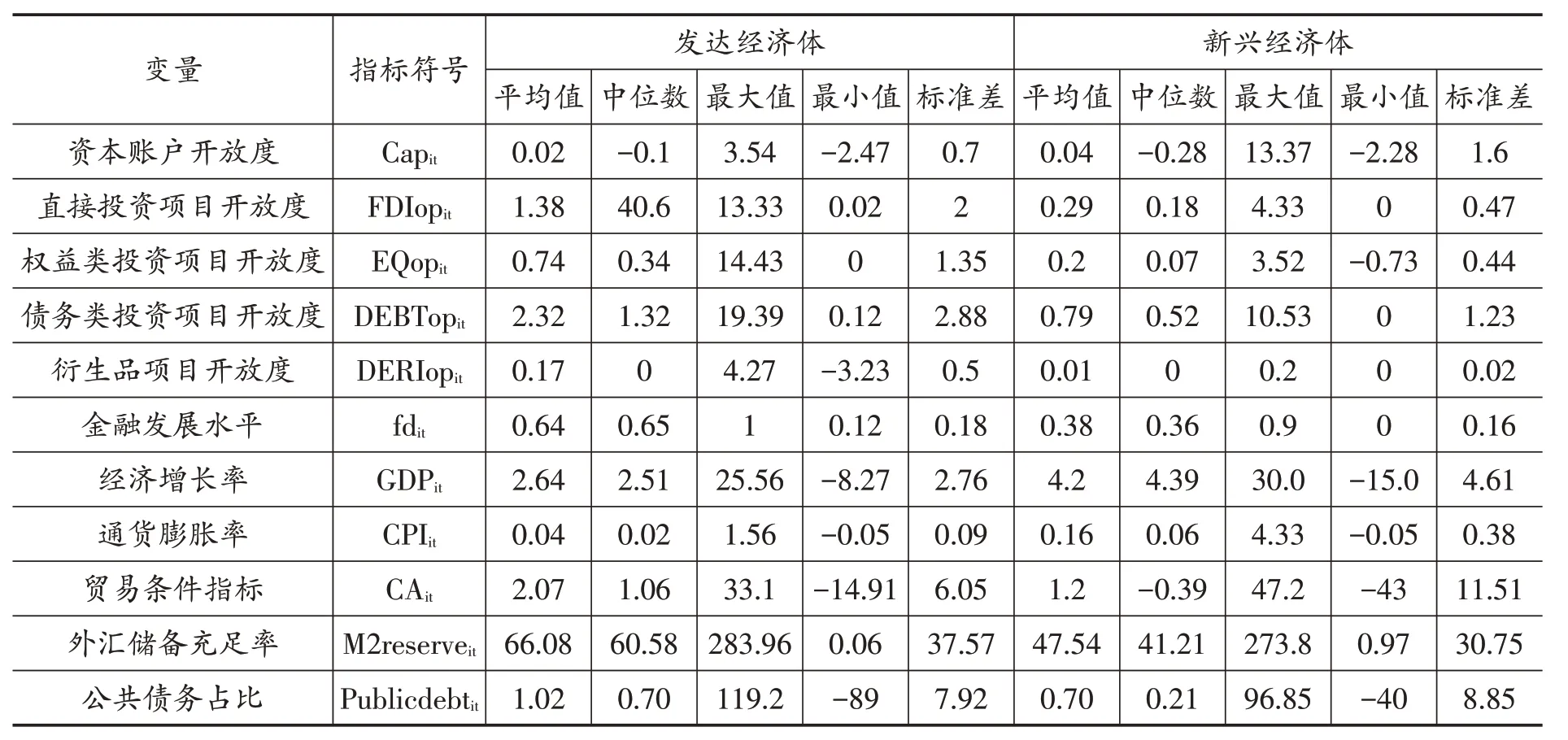

(三)数据说明与描述统计

本文采用1980—2018 年44 个国家(包含22个发达经济体以及22 个新兴经济体)的跨国面板数据。为确保模型结果的稳健性,选择了宏观经济、贸易条件、金融发展等指标作为控制变量。其中,宏观经济状况指标:以经济增长率GDP和通货膨胀率CPI作为一个国家宏观经济状况指标,数据来自世界银行WDI 数据库。贸易条件指标CA:以各个国家的净出口值与GDP的比值作为贸易条件指标,数据来自世界银行WDI 数据库。金融发展水平指标fd:以Svirydzenka(2016)计算的各国1980 年以来的金融发展指数作为金融发展水平的衡量指标。该指标综合反映了各个国家的金融制度与金融市场的深度、可得性和市场效率,取值范围在0~1之间,值越大表示金融发展水平越高,数据来自IMF数据库。外汇储备充足率M2reserve:采用M2与外汇储备的比率作为衡量一个国家外汇储备是否充足的指标,指标越大,说明本国的外汇储备不足,数据来自IMF的IFS数据库。公共债务占比Publicdebt:以政府债券存量与GDP比值的一阶变化作为衡量指标,数据来自IMF 的IFS数据库。外汇市场风险滞后一期项lag(y):Falcetti&Tudela(2006)发现外汇市场风险存在着严重的状态依赖性,若一个国家曾发生了外汇市场风险,则这个国家未来外汇市场出现波动时,将有更大的可能性发生外汇市场风险。表1 是核心解释变量及控制变量的描述性统计分析。SUR检验发现各解释变量在发达经济体与新兴经济体之间存在较大的差异,有必要对发达经济以及新兴经济体分组分析。

表1 变量的描述性统计分析

五、实证结果分析

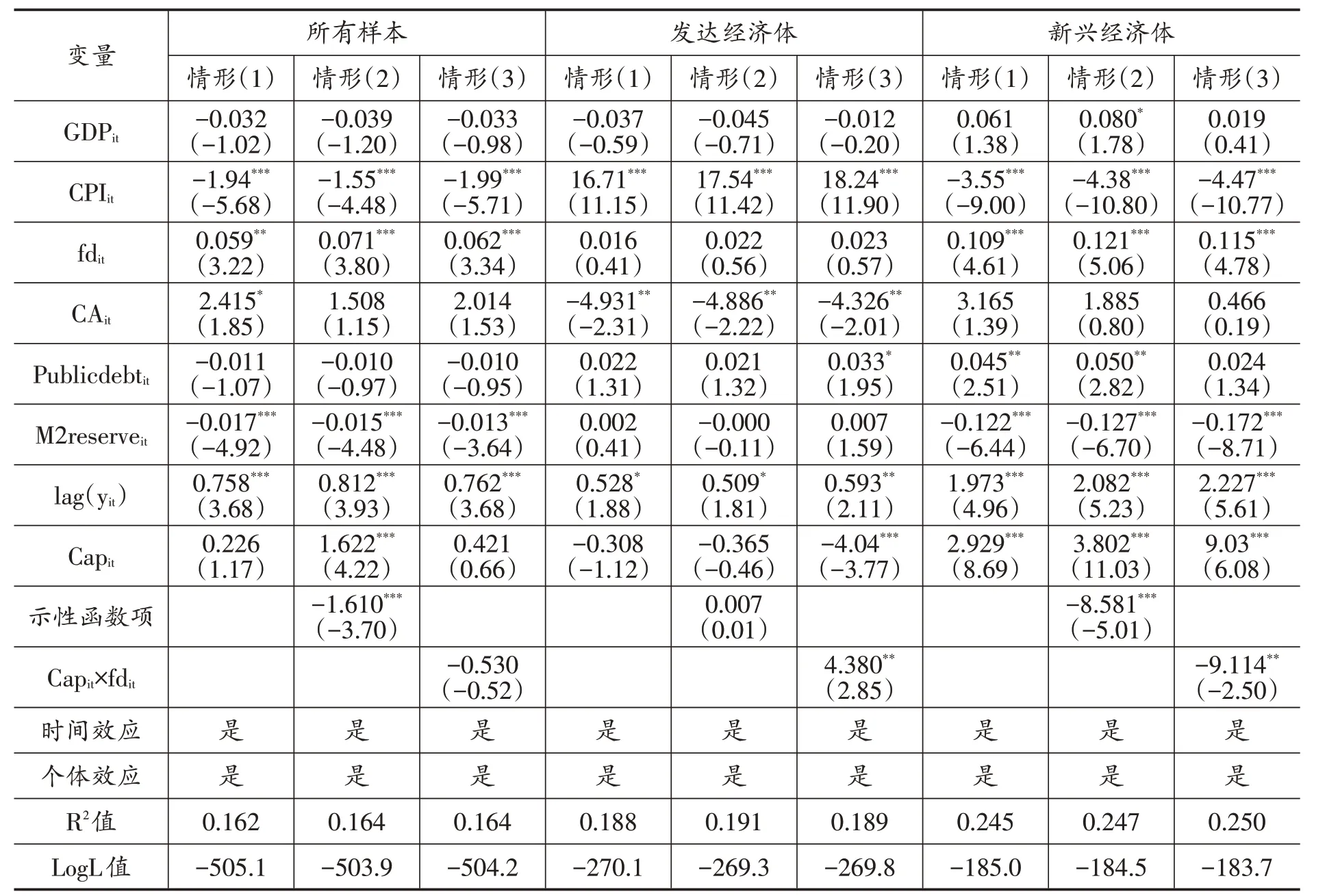

表2 是模型估计结果,表3 基于估计参数计算了三种情形下资本账户开放对外汇市场风险的平均边际效应(APE)。从模型的估计结果看,控制变量对外汇市场风险的影响显著性基本符合预期。

表2 固定效应面板Logit模型估计结果

对所有样本国家的实证研究表明,情形(1)中资本账户开放对外汇市场风险影响系数不显著。但情形(2)中添加示性函数区分了高低金融发展水平后,该系数显著,且示性函数项也显著为负,说明金融发展水平较高的地区,资本账户开放对外汇市场风险影响较低。从表3 的平均影响效应看,在金融发展水平较低地区,资本账户开放度增加一个单位,外汇市场风险发生的概率平均效应提升了13.6%,金融发展水平较高的地区,资本账户开放程度每增加一个单位,外汇市场风险发生的概率平均增加0.9%。

对发达经济体的实证研究表明,情形(1)(2)中资本账户开放对外汇市场风险影响系数均不显著,表明在发达国家中,资本账户开放对外汇市场风险影响不显著。在情形(3)中增加了金融发展与资本账户开放的交互项,此时实证结果显著,即在其他条件不变的情况下,发达经济体随着金融市场的发展,资本账户开放对外汇市场风险的负效应影响转为正效应。

对新兴经济体的实证研究表明,情形(1)—(3)中资本账户开放对外汇市场风险的影响系数均显著为正,表明在新兴经济体国家中,资本账户开放确实增加了外汇市场风险发生的可能性。情形(2)(3)中示性函数项以及交互项均显著为负,表明国内金融发展水平提升有利于新兴经济体抵御资本账户开放对外汇市场风险的影响。就平均影响效应而言,新兴经济体国家中,资本账户开放提高一个单位,平均使外汇市场风险发生概率提高了20%。

表3 结果显示:在情形(3)中发达经济体与新兴经济体资本账户开放及其交互项均显著,但对比发现两者的符号相反,即发达经济体随着金融发展水平的提升,资本账户开放抵御市场风险的效果越来越弱,而新兴经济体资本账户开放对外汇市场风险正向影响同样减弱。可能是由于资本账户的不同子项目开放对外汇市场风险的影响不同导致的。图1可以看出,新兴经济体近年来资本账户开放度提升主要是来自直接投资开放,而发达经济体债务类投资、权益类投资及衍生品等子项目的开放程度远远高于新兴经济体。通常而言,当金融发展水平处于较低水平时,政府将会对一些流动性强、风险较大的短期资本项目实施管制,降低投机性资本流入流出对国内市场的冲击;但随着国内金融市场深度、广度及有效性的提升,原有的相关资本管制的措施将逐渐趋于无效,风险较大的短期资本项目逐渐放开,此类项目的开放将对外汇市场风险有正面影响。为验证上述猜测是否合理,本文将核心解释变量替换为各个资本账户开放子项目,对发达经济体与新兴经济体进行对比研究。

表3 固定效应面板Logit模型的平均边际效应估计结果

表4 是22 个发达经济体不同资本账户子项目开放对外汇市场风险影响的实证结果。表4中模型(1)的结果表明直接投资以及衍生品等子项目在5%的显著性水平下对外汇市场风险发生有负向影响作用。模型(2)—(4)分别添加了直接投资开放度、债务类投资以及权益类投资项目的开放度与金融发展水平的交互项,但模型估计均不显著。模型(5)添加了衍生品项目开放度与金融发展水平的交互项,交互项显著为正,表明发达经济体随着金融发展水平提升,衍生品项目开放对外汇市场风险的负向效应逐渐减弱。这一实证结果证实了关于表2 中发达经济体与新兴经济体之间差异的猜想。随着发达经济体国内金融发展水平提升,金融衍生品的品种更加丰富,产品嵌套更加复杂,其投机性、风险隐蔽性也相应地不断增强,这也导致了衍生品项目的开放对外汇市场风险抑制效用不断减弱。

表4 发达经济体资本账户子项目开放对外汇市场风险的影响

表5 是22 个新兴经济体不同资本账户子项目开放对外汇市场风险影响的实证结果。表5中模型(1)仅含有资本账户子项目时,债务类投资的开放对外汇市场风险的产生有抑制作用,相反地,权益类投资开放度的提升将增加外汇市场风险。模型(2)—(4)纳入了金融发展水平与各个资本账户子项目交互项。其中,模型(3)中债务类项目开放与金融发展水平交互项系数显著为负,随着金融市场的发展,债务类项目的开放对于外汇市场风险的正向影响逐渐减弱,当金融发展水平达到0.27 时,债务类投资项目的开放对外汇市场风险的影响由正转负。模型(4)中权益类证券的开放对外汇市场风险平均影响效应显著为正,但交互项系数为负,金融发展水平的提升将降低权益类证券开放对外汇市场的风险,当金融发展水平达到0.67时,权益类投资项目的开放对外汇市场风险的影响由正转负,相比较而言,权益类投资项目的开放对于金融发展水平有更高的要求。

表5 新兴经济体资本账户子项目开放对外汇市场风险的影响

本文采用法定测度的资本账户开放度代替以事实测度计算的资本账户开放指标来检验模型的稳健性。Fernández et al.(2017)基于IMF的汇兑安排与汇兑限制年报(AREAER)测算了1995—2015年100个国家法定资本管制指标,其指标取值范围在0~1 之间,1 代表资本账户完全被管制,0 代表官方公布的文件中,资本账户不存在管制。为了与上文基于事实测度的资本账户开放度保持一致,通过1减去各个资本管制指标表示资本账户开放程度,该指标越大,表示资本账户越开放,越小表示管制程度越严重。稳健性检验结果与前文保持一致,表示上述结果基本稳健可靠。

六、进一步讨论

资本账户开放一直以来都是中国金融开放的深水区,不同于拉美、东欧等一些新兴经济体激进式的改革模式,我国资本账户开放遵循着渐进式、由点到面、试错式的开放模式。当面临严峻的外部冲击时,金融监管机构通过对资本账户开放程度进行临时性的调整(张礼卿,2021),从而降低了国际金融危机对国内市场的影响。近年来随着金融改革开放的深化,传统的资本账户开放模式的有效性正逐渐减弱,关于资本账户子项目开放的时机以及开放路径的选择问题也成为学术争论的焦点,本文基于实证研究的结论对我国资本账户开放的时机与路径进行讨论。

图2是中国资本账户子项目开放趋势图,总体来看,除了衍生品项目以外,我国其他子项目的实际开放程度呈现持续上升的趋势。对比图2 与图1,当前我国各个子项目实际开放程度均低于新兴经济体的平均水平,但是不同于新兴经济体的开放度波动较大特征,我国资本账户开放总体趋势与发达经济体类似,呈现持续上升的趋势。本文研究发现,金融发展水平较高的国家在资本账户开放后,外汇市场风险发生的可能性显著低于金融发展水平较低的国家。根据Svirydzenka(2016)的金融发展水平指标,2018年中国大陆的金融发展水平是0.647,位于44 个样本国家中的第26 名,处于样本国的中下水平,且与瑞士(0.956)、英国(0.900)和美国(0.898)等金融强国相比仍有较大的差距。我国金融发展水平近年来呈现持续上升趋势,基于本文研究结论,资本账户开放后对外汇市场风险的正向影响未来有望减弱。此外,上文的实证研究表明,当金融发展水平达到0.27 和0.67以后,债务类投资项目与权益类投资项目开放对外汇市场风险的影响由正转为负。因此,就各类子项目的开放路径看,在我国目前的金融发展阶段,提升债务类投资项目的开放程度给外汇市场带来的风险将弱于权益类投资项目开放,而后续随着金融发展水平的提升,可进一步提升权益类投资项目开放的水平。事实上,自2020 年新冠肺炎疫情暴发以来,全球避险情绪上升。根据中央结算公司数据,至2021 年末境外投资者已连续37 个月增持人民币债券,中国国内相对稳定的债券市场以及较高的利率环境使得我国债务类项目的对外开放程度进一步提升。

图2 中国资本账户的子项目开放情况

然而,国内资本账户进一步对外开放的同时,也需要关注国际经济环境的变化和国内金融市场发展不完善下,资本账户开放对外汇市场带来的风险。首先,在国际市场方面,新冠肺炎疫情后发达国家开启了“宽货币,低利率”模式。2021年下半年大宗商品价格上涨叠加全球供应链紧张,加之2022 年初以来的地缘政治冲突,推升了全球的通胀压力。市场对于未来欧美央行加息、缩表的预期增加,进而引发新一轮发达经济体市场利率上行以及国际资本的回流,从而增加了未来人民币汇率的贬值压力。其次,在国内金融改革方面,尽管从2015 年“8.11”汇率改革以来,人民币汇率逐渐形成了双向波动,但弹性相对较弱,与完全的市场化汇率形成机制仍存在一定距离。同时,我国股票市场波动较大,难以形成稳定的人民币资产池进行保值,若境外投资者在避险需求下抛售人民币资产,将导致人民币贬值,引发资产收缩以及价格循环式下跌,威胁金融稳定。最后,国内金融市场关于外汇的期货、期权等衍生品相对不足,人民币资产持有者对冲保值的渠道仍不完善。

七、结论和建议

本文构建含有时间与个体固定效应的面板Logit 模型研究了不同金融发展水平下,资本账户开放对外汇市场风险的影响,得到结论如下:一是资本账户开放对外汇市场风险的影响在发达经济体与新兴经济体之间有所区别。新兴经济体中,资本账户开放增加了外汇市场风险发生的可能性,而发达经济体中,资本账户开放对外汇市场风险的影响并不显著。二是在金融发展水平较高与金融发展水平较低地区,资本账户开放对外汇市场风险的影响有显著区别,该现象在新兴经济体中更加显著。该结论进一步证实了资本账户开放对外汇市场风险的影响具有阈值效应,在金融发展水平较低的地区,资本账户开放后,外汇市场发生风险的概率显著增加;相对而言,金融发展水平较高的地区该正向影响效应被削弱。三是发达经济体资本账户开放对外汇市场风险的抑制作用随着金融市场的发展逐渐减弱;相反,新兴经济体资本账户开放对外汇市场风险正向影响随着国内金融发展的水平提升而逐渐减弱。四是不同资本账户子项目开放对外汇市场风险不同的影响效应是导致发达经济体与新兴经济体上述差异的原因。就发达经济体而言,随着金融发展水平提升,衍生品的开放增加了外汇市场风险发生的可能性。就新兴经济体而言,随着金融市场的发展,权益类投资以及债务类投资项目的开放对外汇市场风险的正向影响逐渐减弱。针对本文研究结论以及当前我国资本账户开放进程中存在的一些挑战,本文提出以下建议:

第一,我国资本账户子项目的开放路径应该与金融市场发展水平以及风险承受的能力相适应。当前我国金融发展水平正逐渐向发达经济体与新兴经济体的中位数水平接近,随着金融发展水平提升,可逐步推进我国资本账户的进一步开放。同时,从防范外汇市场风险角度看,当前阶段可推动我国债务类投资项目的开放,随着国内金融发展水平的提升,可继续提升对权益类投资项目的开放程度,同时需要谨慎对待衍生品项目的开放。

第二,继续完善国内金融体制改革,提升金融市场深度与广度。在金融市场建设方面,可通过丰富人民币汇率指数,推出外汇期货、期权等衍生品,加强企业或投资者外汇市场风险管理能力,提升外汇市场的深度与广度。在金融改革方面,进一步推动人民币汇率市场化改革,提高人民币汇率双向波动的弹性。此外,维护市场的稳定性对于降低资本账户开放带来的外汇市场风险具有积极意义,因此需要进一步加强金融市场基础制度建设,提升我国人民币资本市场的保值增值能力。

第三,进一步完善跨境资本流动的宏观审慎管理体系,提升对跨境资本风险监控与管理能力。建立健全跨境资本流动宏观审慎管理体系,通过逆周期、市场化方式调节跨境资本的顺周期波动,并逐步替代传统资本管制,在推动资本账户开放的同时降低资本流动而引发的跨市场、跨部门的金融风险。