星湖科技“蛇吞象”式并购伊品生物 标的净利润异常暴增盈利能力欠佳

赵文娟

5月5日晚间,星湖科技对外发布了重组预案修订稿。预案显示,公司拟以发行股份及支付现金购买资产的方式收购控股股东广新集团的控股公司伊品生物99.22%的股权。方案一旦获批,伊品生物将实现“曲线上市”。

有关伊品生物借壳星湖科技之事,市场早在2021年12月就有所传闻,并引发股价异常表现。资料显示,12月27日,星湖科技股价突然异动,大涨8.77%;28日、29日、30日,股价又连续三个交易日涨停。股价异动的同时,市场也在传言星湖科技将重组伊品生物。当然,对此传言,广新集团是予以否认的,但有意思的是,在不到3个月后的2022年3月7日,上市公司却发布重组公告,称向广新集团收购伊品生物。

从并购预案披露的内容看,虽然此次交易的相关审计、评估工作尚未完成,标的资产的预估值和交易作价也尚未确定,但若仔细梳理仍可发现,重组方案仍有很多不完善之处,需要投资人重视。

标的公司净利润异常暴增

作为本次收购的主角,伊品生物多年来一直在探索上市之路。2015年,A股公司梅花生物曾计划通过发行股份及支付现金的方式,以38.22亿元购买伊品生物100%股权,但最终因伊品生物与韩国希杰的专利诉讼存在不确定因素而放弃了收购。2017年,伊品生物在新三板挂牌后,随即就向宁夏证监局报送了上市辅导备案材料,先后由九州证券、方正证券进行上市辅导,但因特殊原因,又于2020年7月暂缓了上市计划。而正因伊品生物迟迟未能上市,导致公司早年间与多名股东签订的对赌协议回购条款也随之被触发。

2013年5月,宏卉投资与伊品生物、伊品生物原控股股东伊品集团以及铁小荣签订对赌协议,承诺伊品生物2013年至2015年度各年净利润分别不低于人民幣2亿元、3亿元、4亿元,并约定了上市期限。结果是公司不仅未能如约上市,且伊品生物还处于巨额亏损中,从当时梅花生物公布的收购草案来看,2013年至2014年1~7月,伊品生物净利润分别亏损了1165.60万元、8453.38万元,而扣非净利润亏损金额更是达11369.58万元、10967.92万元,与公司承诺的业绩相去甚远。

2017年至2018年期间,宏卉投资、持利投资、合星资产及其他增资股东又陆续与伊品生物原控股股东伊品集团以及原实际控制人闫晓平、铁小荣签订对赌协议。协议约定,如伊品生物在2020年12月31日前未能完成上市,前述股东有权要求伊品生物原控股股东、实控人自收到赎回通知之日起60日内,以现金回购其持有股份。然而这一次上市仍未成功,导致伊品生物再次对赌失败。

截至广新集团收购伊品生物控制权前,伊品生物尚未完全履行完毕的回购义务,总体涉及资金缺口约15亿元,约定履行时间不超过2021年6月30日。2021年8月,广新集团以现金方式支付了22.24亿元,取得伊品生物43.78%的股份,实现对伊品生物控制权的收购,暂时解决了伊品生物的燃眉之急。半年后,广新集团控股的上市公司星湖科技又宣布拟以发行股份及支付现金购买资产的方式收购伊品生物99.22%的股权,交易对方包括了广新集团在内的10名伊品生物股东。

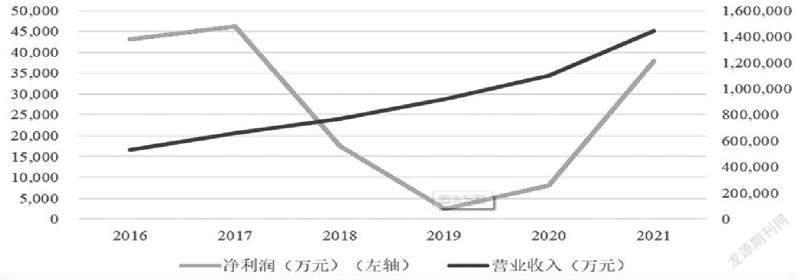

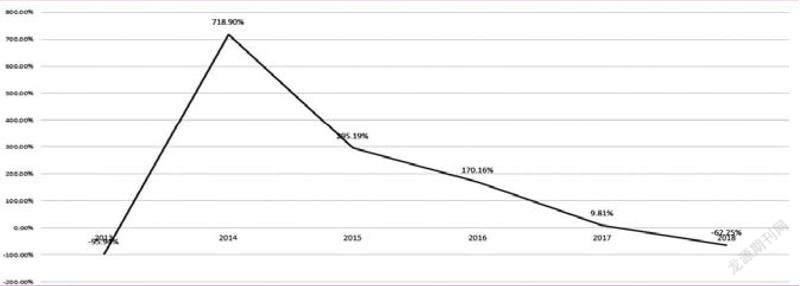

结合此前梅花生物公布收购方案以及公司相关财报,《红周刊》发现,伊品生物的业绩表现是有些不同寻常的。Wind显示,2014年和2018年,在伊品生物营收持续平稳增长的同时,归母净利润同比增幅却由2014年的718.90%下降至2018年的-62.65%。其中的2014年,也就是在梅花生物抛出收购草案之前,伊品生物业绩曾出现暴增,但随后净利润水平出现明显的阶段性下降,并在2019年触底。同样的,在本次星湖生物即将收购前,伊品生物净利润再度暴增。预案显示,伊品生物2021年营收增长率为32.34%,同期净利润增长率高达341.44%,净利增速与营收增速差异极其明显。相比之下,伊品生物的同行梅花生物、阜丰集团在2021年的营收和净利润增长率平均值却仅有31.50%和119.82%,净利增长的明显差异反衬出伊品生物业绩暴增是有些不同寻常的。若进一步结合此前伊品生物“屡赌屡败”及其业绩波动较大的事实,不仅让人怀疑其为何总是能在被收购或拟上市前夕出现业绩暴涨的原因是否合理,且也让人担忧其重组后的业绩增长表现还能否维持?

并购标的盈利能力欠佳

预案披露,本次交易方案包括发行股份及支付现金购买资产和募集配套资金,其中发行股份募集配套资金预计不超过15亿元;发行股份的价格为4.97元/股,选取的是定价基准日前120个交易日股票交易均价的90%。而前20个交易日、60个交易日的股票交易均价的90%分别为5.49元/股、5.20元/股,均明显高于本次交易发行价。

此前,广新集团收购伊品生物股权时,伊品生物在评估基准日2020年12月31日,经资产基础法评估测算的全部股东权益价值为48.95亿元;经收益法评估测算的全部股东权益价值为50.45亿元,评估结论最终采用资产基础法评估结果,最终确定伊品生物100%股权整体作价为48.80亿元。值得一提的是,截至2020年12月31日,伊品生物未经审计的所有者权益合计为37.90亿元,评估增值率29.16%。

图1 标的公司2016年至2021年营业收入与净利润走势

数据来源:交易预案

表2 标的公司2013年至2018年净利润增幅走势

数据来源:Wind

截至2021年12月31日,标的公司未经审计的所有者权益已经由2020年12月31日的37.90亿元上升为43.79亿元,虽然此次交易的相关审计、评估工作尚未完成,标的资产的预估值和交易作价也尚未确定,但考虑到伊品生物2021年净利暴增,且所有者权益也大幅增长的现实,无论最终采用资产基础法还是收益法评估结果,显然都能为上市公司本次收购给出高溢价打好基础,而一旦成行则明显有利于大股东的。

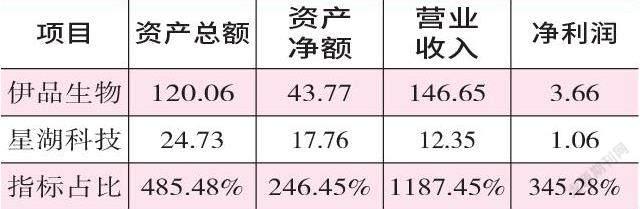

从体量上来说,星湖科技的这一场收购是典型的“蛇吞象”,但事实上,作为“象”的伊品生物的盈利能力却是表现平平的,在2021年资产总额是星湖科技5倍且达120亿元的情况下,净利润仅有3.66亿元,是星湖科技实现的净利润3倍左右(标的公司财务数据尚未经审计,如附表)。此外,《红周刊》还发现,或受高昂的原材料成本拖累,伊品生物毛利率与同行相比还处于垫底水平,毛利率表现远不及同行。

交易预案显示,2020年至2021年,梅花生物毛利率分别为14.67%、19.34%,上升了4.67%;阜丰集团毛利率分别为16.87%、18.13%,上升了1.26%,而伊品生物毛利率仅为10.42%、10.83%,仅上升了0.41%。需要注意的是,在核心原材料的玉米目前仍处于高位震荡,且还叠加气候问题和区域战争问题的情况下,标的公司2022年成本端上涨压力依然存在,进而也意味着伊品生物的毛利率空间或有被进一步压缩的可能性。

附表 星湖科技与伊品生物2021年度财务指标对比(单位:亿元)

数据来源:Wind

需要重视的是,在毛利率不如同行的同时,伊品生物大幅增长的净利其实也是有一定水分的,因为在其净利润暴增的同时,可以看到公司经营活动产生的现金流量净额從2020年的78178.65万元直降至2021年的26673.51万元,降幅明显;净现比也从2020年的943.35%直线滑落至2021年的72.91%,同样降幅明显。这一情况意味着公司在保障营收增长的同时,收现能力其实是明显下滑的。为了有更大的营收规模,公司可能放大了赊销比例,进而也带来了应用款项的增长,表面上这并不违规,但实际上如此做法很可能会导致坏账几率有明显提升。含蓄点说,这一会计做账方法很可能是控股股东为了让伊品生物在资产评估中获得更高的溢价而刻意为之,进而在股权转让时能获得更大的收益。

星湖科技的营收也有一定异常

除了收购标的身上存在的问题,《红周刊》还发现,星湖科技本身也是存在一定问题的,譬如其过去的两年营收数据就存在很明显的异常。

财报披露,2020年和2021年,星湖科技的主营业务收入分别达到了11.06亿元、12.21亿元。同期的合并现金流量表数据显示,这两年公司的“销售商品、提供劳务收到的现金”分别为9.09亿元、10.43亿元,对冲同期与现金收入相关的预收款项及合同负债影响,即2020年、2021年公司新增预收款项及合同负债分别为195.09万元、998.52万元,则与这两年营收相关的现金流入了9.07亿元和10.33亿元。暂不考虑增值税影响的情况下,从一般财务勾稽关系角度将这两年含税营收与现金流勾稽,则理论上将会有1.99亿元、1.88亿元营收因未收到现金流入需要形成新增债权,在资产负债表体现为应收款项的新增。

然而,在这两年资产负债表中,星湖科技2020年和2021年的应收账款(包含坏账准备)、应收款项融资分别合计为2.20亿元、2.49亿元,相比上一年年末相同项数据分别增加了3379.23万元和2896.84万元。显然,这一结果与理论上应该形成的1.99亿元、1.88亿元新增债权明显不符,差额分别达到了1.65亿元和1.59亿元。值得一提的是,上述结果还是在未考虑增值税影响下的差异,若考虑增值税影响,差额将会更大。

那么这两笔巨大差额又是否分别体现在当年的应收票据背书中?据财报披露信息,2020年末公司已背书或贴现且资产负债表日尚未到期的应收票据1.62亿元,即使算入应收票据背书,2020年还是存在一些差额。而至于2021年,因不存在相同项数据,这进而意味着公司的2021年营收数据存在虚增的嫌疑显然更大。