中资美元债:起落有时 韧性犹在

文/常殊昱 编辑/章蔓菁

2021年以来,受境内外多重因素影响,中资美元债一级市场净发行规模和二级市场价格出现了一定波动,投资级美元债和高收益美元债的表现均有所起伏。展望2022年,随着相关监管政策、境内融资环境呈现松动迹象,加上自身较为成熟的市场机制,中资美元债市场有望呈现稳步恢复态势,总体而言,韧性犹在、复苏可期。

2021年中资美元债市场回顾

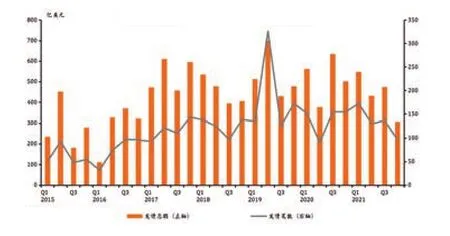

2021年(统计数据截至12月20日,下同),中资美元债市场总体发行规模相比2020年有所收缩(见图1),非金融企业全年累计发债1586.3亿美元,除去到期债务,净融资规模为663.7亿美元,相较于2020年分别减少了25.8%和20%。二级市场表现亦有起伏,投资级、高收益级别公司债均经历了一定幅度的价格波动。

图1 中资美元债一级市场发行规模

一级市场:融资规模有所收缩

从发债规模看,中资美元债一级市场在经历了2021年第一季度的短暂修复后,在接下来的三个季度呈现收缩。一季度,中资非金融企业累计发债融资520.6亿美元,净融资量为289.3亿美元,相较于2020年四季度小幅增长。二季度,受美债利率上行提升无风险利率水平、个别发行主体信用风险暴露的影响,中资非金融企业债券发行规模显著下降,总发行规模和净融资规模分别为359.0和106.4亿美元。进入下半年,随着市场对相关行业违约风险担忧再度升级,三、四季度一级市场总发行量为703亿美元,净融资规模仅有235.7亿美元,相较于上半年分别下降约20%和40%。

从发债行业看,受部分房企违约,市场担忧情绪上升的影响,2021年房地产美元债发行规模有所收缩。2021年总融资规模为357.3亿美元,扣除到期美元债规模473.4亿美元,净融资金额首次出现负增长。此外,受市场波动的影响,其他行业的中资美元债发行规模也出现了不同程度的下降。其中,地方政府融资平台美元债融资规模先降后升,全年累计发债231.2亿美元,相较于2020年小幅下降;计算机电子行业全年美元债发行规模108亿美元,相较2020年减少23%。

从债券类型看,投资级债券和高收益债券市场的一级市场均出现了不同程度的波动。2021年,中资企业投资级和高收益美元债发行规模分别为1230.7亿美元和313.5亿美元,相较2020年同期下降9.3%和40.6%。其中,高收益债券融资规模的下降主要受房地产行业美元债融资收缩的影响;投资级债券融资规模下行则主要受华融信用事件和美债收益率变化的影响,但总体下降幅度较小,目前已处于平稳恢复中。

二级市场:波动性加大

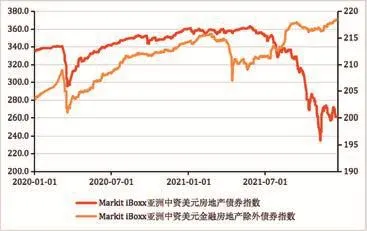

按照时间脉络梳理,2021年中资美元债二级市场的发展主要经历了以下几个阶段:1至3月,二级市场整体稳中有涨;4月初至8月底,华融信用事件引发投资级非金融、非地产美元债价格持续下跌;6月初至8月底,恒大商票违约和主体降级触发房地产美元债券价格持续大幅下跌;9月初至11月中旬,恒大信用风险升级,房地产美元债券价格加速下跌;11月中旬至今,受监管政策、境内融资环境边际放松等因素的影响,中资美元债二级市场价格指数触底反弹。其中,分行业看,中资房地产和非金融、非地产美元债的价格走势虽均在年内出现一定起伏,但二者的价格波动与修复过程相对独立。

在非金融、非地产美元债市场上,2021年债券价格走势经历了平稳增长、短期快速下跌到逐步恢复的变化过程(见图2)。1至3月,二级市场整体情绪平稳,非金融、非地产价格指数平稳中微涨,指数由214.5上涨到215.2。4月初,中国华融宣布延迟发布年报,引发市场担忧,两周内价格指数从214.2下跌至207.01。8月底,华融在年报中披露了战略投资者引进的进展情况,市场排除风险进一步升级的可能,投资级债券指数逐渐修复至年初水平,并继续温和上涨。截至12月20日,非金融、非地产债券价格指数已升至218.3。

图2 二级市场中资美元债券价格走势

在房地产美元债市场,受2020年下半年境内地产信用风险暴露的影响,2021年开年后投资者对中资房地产美元债市场维持避险和观望情绪,上半年,二级市场价格指数长时间维持在357点左右,与2020年下半年基本持平。6月,受恒大集团商票兑付违约、恒大财富挤兑等事件的影响,房地产债券价格指数波动性加大,由6月初的360.4下降至11月初的235.1。11月中旬开始,随着监管部门陆续出台防范和化解房地产风险的措施,房地产美元债市场止跌,进入震荡反弹阶段,但价格指数仍处于最近两年的低位水平。

2022年中资美元债市场展望

内部:中资美元债市场韧性犹在

首先,从市场机制建设看,历经多年发展,中资美元债市场的评级、做市商制度不断完善,产品层次持续丰富,投资者风险甄别能力日渐增强,同时配套了完善的投资者保护和违约处置机制。随着相关风险的出清,完善的市场机制将支撑中资美元债市场的修复和反弹。其次,从发行主体看,中资美元债市场活跃着一批优秀的中国公司,在经历了多轮风险冲击的检验后,优质发行主体的良好基本面将为市场复苏提供有力支撑。再次,从资产配置角度看,2022年美联储启动加息或将提高部分国家发行主体的信用风险,中资美元债可以在一定程度上满足投资者风险分散的需求。最后,从当前价格水平看,中资房地产美元债价格仍有较大恢复空间,为2022年二级市场投资创造了机会。

外部:政策和资金环境的边际放松有利于市场复苏

笔者认为,当前“政策底”“资金底”已经出现,进而有利于中资美元债市场从危机中修复。在政策端,在坚持“房住不炒”原则的同时,相关政策的边际放松有助于缓解市场对房企的担忧。在资金端,首先,2021年12月全面降准的落地将释放约1.2万亿长期资金,其对资金面的实际宽松作用将持续释放,或有助于缓解地产行业融资压力;其次,近期首套房、二套房贷款利率均较前值有所回落,按揭贷款投放速度加快,或从需求端为房企经营状况改善提供支撑;最后,随着政策的边际放松,房企境内融资已有所回暖,2021年11月和12月,房地产国有企业和头部民营企业的境内发债金额均明显增多,同时资金募集用途有所放宽,融资审批速度加快,这些均对房地产融资性现金流的恢复提供了支撑。

推动中资美元债市场再出发

一是重塑国有企业美元债投资逻辑,允许市场信用风险正常释放。在中资美元债市场,投资者之所以购买国有企业所发行的债券,往往是看重政府隐性担保的“加持”,而非公司经营基本面的支撑。但从华融事件来看,一旦发行主体经营、财务状况出现异动,市场往往又会做出过度反应。并且,由于缺乏对发行主体基本面的了解,投资者需要更多时间和信息去判断风险事件走向,从而拉长市场波动周期。在此过程中,其他同样活跃在美元债市场上的国有企业往往也会受到投资者的质疑,进而引发投资级美元债市场的整体波动。对此,未来中资美元债市场的进一步发展与成熟,有赖于打破刚性兑付观念,增强评级、发行、交易等各环节的市场化程度,破除隐性担保溢价,推动市场评级和定价回归基本面,并不断完善市场化的风险管理机制。

二是发行主体融资规模的扩张应与自身经营实力、风险管理能力相匹配,稳妥有序开展跨境融资。与一般行业受境内外利差、汇差因素影响进行海外发债不同,房企境外发债主要作为境内融资的缓冲地带和替代选择。在多年的“高周转”“高杠杆”经营模式下,房企存量债务不断累积、资金链条持续收紧,行业景气度一旦下行,便容易引发风险的加速暴露。近年来,相关部门不断优化跨境融资政策设计,其初衷旨在支持实体经济发展,鼓励企业根据自身发展需要,统筹用好境内外两个市场、两种资源,但发行主体自身应对跨境融资持理性态度,切实做好外债风险管理,不可盲目加杠杆。

三是进一步加强市场沟通和预期管理。中资美元债市场的发行主体虽是中资机构,但本身属于离岸美元债市场,这一特性决定了该市场易受公司经营状况、境内政策和监管环境以及国际金融环境等多重因素的影响。短期,在风险担忧情绪不断发酵的推动下,或引发市场超调,放大行情波动。为切断境内外风险传导链条,避免因个别事件引发系统性风险,建议进一步加强与市场的沟通和预期引导,引导市场情绪回归理性,助力市场平稳运行。