数字普惠金融对区域经济协调发展的影响效应

张小锋 王菁彤

内容提要:数字普惠金融对缩小区域经济发展差距具有吸纳、增长和包容效应。基于2011-2020年省级面板数据,本文建立个体固定效应模型释析数字普惠金融与区域经济发展的互动关系。研究表明:因异质性不同数字普惠金融能有效缩小区域经济发展差距;全国和东中部同时存在线性和非线性关系,但因单门槛限值不同数字普惠金融在促进经济增长上中部效应要明显高于东部,而西部和东北两者只是简单的线性关系;覆盖面指数、使用率指数和数字化指数所发挥的作用不同,覆盖面指数能缩小区域经济发展差距,使用率指数在西部和东北显著促进区域经济增长,数字化指数在东中部显著促进区域经济增长。因此,需大力发展数字普惠金融、实施差异性的财政政策、提升普惠金融的覆盖面和使用率,缩小区域经济发展差距和促进区域协调发展。

关键词:数字普惠金融;区域经济发展;个体固定效应

中图分类号:F810.7 文献标识码:A 文章编号:1001-148X(2022)02-0040-09

收稿日期:2021-09-30

作者简介:张小锋(1984-),男,江西抚州人,哈尔滨商业大学财政与公共管理学院副教授,经济学博士,研究方向:数字经济与财税政策;王菁彤(1993-),本文通讯作者,女,哈尔滨人,哈尔滨商业大学经济学院博士研究生,研究方向:产业经济理论与政策。

基金项目:黑龙江省社科项目“双循环格局下黑龙江省新型城镇化高质量建设研究”,项目编号:21JYC239。

一、引言

我国在经济区域上划分为东部、中部、西部和东北地区(以下简称东中西北)①,且较长时期施行东部率先发展、中部崛起、西部大开发和东北振兴的区域发展战略,但区域经济发展差距仍然较大。如2019年东部GDP总量511161.2亿元,占全国比重的51.9%;中部总量218737.8亿元,占比22.2%;西部总量205185.2亿元,占比20.8%;而东北总量仅为50249亿元,占比仅5.1%②。人均GDP东部(94372元)是中部的(58728元)1.61倍、西部(53742元)的1.76倍、东北(46554元)的2.03倍。差距如此之大的区域经济发展水平不仅不利于我国区域协调发展和实现国内大循环,更不利于整体社会经济的稳定和谐发展。

2005年联合国首次提出了注重为弱势群体提供高效、合理的金融产品和服务的普惠金融,2006年被引入国内,自此引起政府及学界的广泛关注与研究。2013年11月党的第十八届三中全会正式将普惠金融作为我国经济发展战略之一,2016年9月G20峰会将数字技术融入普惠金融,数字普惠金融时代正式来临。2021年3月《国家“十四五”规划》提出“健全普惠性的现代金融体系,增强金融普惠性”,同年中央一号文件明确提出要大力发展农村数字普惠金融。大力发展数字普惠金融有助于经济高质量增长,深入探究数字普惠金融与区域经济发展的协调能力与互动关系,对建立现代财税金融体制、深化金融供给侧结构性改革,促进区域协调发展具有重要的理论意义与实践价值。

二、理论分析与研究假设

数字普惠金融旨在利用数字技术让更多的人享受金融发展的成果。国内外学界关于数字普惠金融对经济发展影响的论述颇丰。De Gregorio和Guidotti(1995)[1]实证分析了金融发展与经济增长的正向关系,即金融深化有利于促进经济增长;Arestis等(2001)[2]认为,股市和银行等金融主体能够促进经济发展;Chang和Caudill*S(2005)[3]利用VAR模型研究得出中国台湾地区金融发展有助于经济增长的结论;Abu-Bader和Abu-Qam(2008)[4]研究表明普惠金融能提高投资效率,进而推动经济增长;Corrado和Corrado(2017)[5]认为,数字普惠金融能促进经济的包容性增长和发展;张贺(2019)[6]回顾以往实践经验得出:数字普惠金融具有包容性特征,能在很大程度上包容经济增长。但随着研究的深入,也出现了相反的观点,如Sahay等人(2015)[7]认为,数字普惠金融与经济发展呈现倒U型关系,当数字普惠金融发展到一定程度后会对经济发展产生负面效应。因此,本文提出如下假设:

H1:发展数字普惠金融能显著促进经济增长,但两者存在着线性和非线性关系。

中国学界多数研究者认为,数字普惠金融对经济发展具有显著的正向影响。如傅秋子等人(2018)[8]基于家庭金融调查数据研究了数字金融对农村经济发展的异质性影响,表明数字金融能激发农村具有智能手机、网购习惯的人群消费,尤其是受教育水平越高的人群,提升多维度消费需求的效率和效应更高;张勋等人(2019)[9]运用实证分析得出数字金融有利于包容性增长,可改善农民创业条件,促进创业服务均等化,提升落后地区农村低收入群体的家庭收入更为顯著;郭妍等人(2020)[10]基于县域调查数据得出数字普惠金融具有显著的经济效应,在推动传统金融并与之良性互动等方面发挥了重要作用;褚翠翠(2021)[11]基于2011-2018年省域面板数据对数字普惠金融与省域经济增长关系进行了实证研究,表明在不同的空间权重矩阵下两者间均存在显著的空间相关性,数字普惠金融有助于本区域经济发展,但不利于临近区域的经济发展,表现为空间溢出负效应。相反的观点认为,数字普惠金融发展到一定程度后便会阻碍或抑制经济增长[12-13]。关于数字普惠金融是否能够缩小区域经济发展差距的研究成果较少。杜莉等人(2017)[14]基于省际面板数据研究表明,普惠金融对区域经济发展能起到显著效应,但没有分析区域间的差异度;张恒等人(2021)[15]基于2011-2019年省级面板数据,研究了两者的时空耦合协调,得出数字普惠金融具有空间集聚性和区域收敛性,能相对缩小区域经济发展差距,但效果不够明显。因此,本文提出如下假设:

H2:数字普惠金融对经济增长的正效应因区域异质性不同而不同,总体能有效缩小区域经济发展差距。

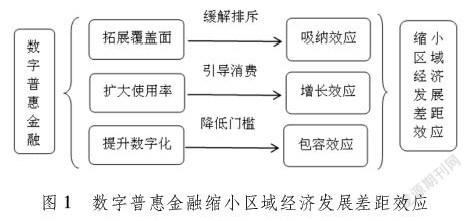

本文在借鉴数字普惠金融对经济发展影响研究成果的基础上,参考张贺和白钦先(2018)[16]研究数字普惠金融对城乡收入差距的影响所阐述的包容、减贫和增长三大效应,结合数字普惠金融的收敛性、集聚性和异质性等特征[17],提出其对缩小区域经济发展差距的效应机制,如图1所示。

从图中可以看出,数字普惠金融通过拓展覆盖面、扩大使用率和提升数字化方面发挥着吸纳、增长和包容三大效应,从而缩小区域经济发展差距。主要表现在:

第一,拓展覆盖面缓解排斥。数字普惠金融通过对数字技术运用跨越实体网点从而拓宽产品及服务的覆盖面,使得偏远、农村及落后地区的居民也能享受到普惠金融,具有显著的吸纳效应,能有效缓解排斥[18]。如陈宝珍等人(2020)[19]认为,数字普惠金融能提高居民的贷款、投资和理财等金融知识,降低金融排斥。周雨晴等人[20]实证研究表明,发展数字普惠金融对缓解农村金融排斥具有重要作用。

第二,擴大使用率引导消费。数字普惠金融具有衍生功能,当贫困人群获得额外金融支持后,在满足“衣食住行医教”等基本需求外,其人力资本也逐渐提升,生活条件的改善和收入水平的提高促进消费的扩大和升级。如张彤进和蔡宽宁(2018)[21]基于家庭的微观证据,分析认为数字普惠金融更显著地促进了中低收入、中西部及农村偏远地区的居民消费;孙玉环等人(2021)[22]分析认为数字普惠金融对中低收入、村屯、镇中心区、主城区和高学历人群的居民消费促进作用显著。

第三,提升数字化降低门槛。数字普惠金融的数字化特征显著,金融机构通过数字化即可扩大和呈现多样化地金融产品和服务,不仅能降低运营成本,还能降低金融门槛,实现包容效应。如周利(2020)[23]、张蕴萍等(2020)[24]认为,降低门槛效应是数字普惠金融缩小城乡收入差距的主要机制;王永仓(2021)[25]认为,数字普惠金融总指数及各维度指数具有双重门槛效应,尤其是对农民增收上表现更为显著。因此,本文提出如下假设:

H3:数字普惠金融通过缓解排斥的吸纳效应、引导消费的增长效应和降低门槛的包容效应缩小区域经济发展差距。

三、研究设计

(一)变量选择

1.被解释变量。人均地区生产总值(PcGDP),用于衡量区域经济发展差距,综合体现我国东中西北四大区域的生产、收入水平。

2.解释变量。数字普惠金融总指数(MFI),用于衡量区域数字普惠金融总体发展差距,指数越大水平越高,综合体现我国东中西北四大区域的数字普惠金融总体发展水平。普惠金融是个多维概念,为衡量各区域内数字普惠金融的发展情况,本文借鉴北京大学数字金融研究中心发布的指标体系,将数字普惠金融指数分为3个一级维度和12个二级维度,包括:一是覆盖面指数(CFI),衡量各区域数字普惠金融的覆盖状况,体现地域排斥性,指数越大排斥越小,选取账户和绑卡等二级维度;二是使用率指数(UFI),衡量各区域使用产品及服务状况,体现引导消费性,指数越大引导越强,选取支付、基金、保险、信贷、投资和信用等二级维度;三是数字化指数(DFI),衡量各区域产品的数字化程度,体现地域门槛性,指数越高门槛越小,选取便利、移动、实惠和诚信等二级维度。

3.控制变量。本文除选取以上核心被解释变量和解释变量外,还需选取控制变量:一是人均地区财政科技支出(PcFTS),衡量各区域内的人均财政科技支出能力,直接体现区域技术水平;二是人均地区财政教育支出(PcFEX),衡量各区域内的人均教育能力,间接体现区域技术水平;三是地区服务业就业率(ESS),衡量各区域内第三产业发展状况,体现第三产业人力资源占有量;四是人均地区固定资产投资(PcFAI),衡量各区域内人均固定资产投资状况,体现区域投资水平。

(二)模型方法

1.面板线性回归模型。借助传统道格拉斯生产函数,将PcGDP、MFI、PcFTS、PcFEX、ESS和PcFAI等变量引入函数中并取自然对数,用i代表不同的区域,t代表不同的年份,建立面板线性回归模型,公式如(1)所示:

lnPcGDPit=α0+β1lnMFIit+β2lnPcFTSit+β3lnPcFEXit+β4lnESSit+β5lnPcFAIit+εit(1)

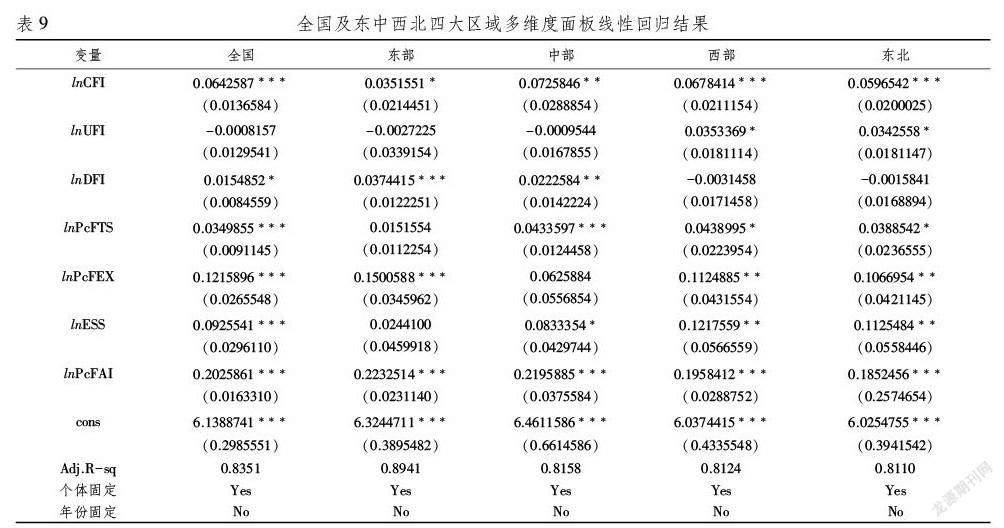

2.非线性门槛回归模型。由于在不同的区域和年份,不能保证数字普惠金融对区域经济发展的线性关系,为了验证是否存在非线性关系,设置r单门槛限值和r1、r2双门槛限值(r1 lnPcGDPit=α0+β1lnMFIit(MFIr)+β1′lnMFIit(MFIr)+β2lnPcFTSit+β3lnPcFEXit+β4lnESSit+β5lnPcFAIit+εit(2) lnPcGDPit=α0+β1lnMFIit(MFIr1)+β1′lnMFIit(r1MFIr2)+β1″lnMFIit(MFIr2)+β2lnPcFTSit+β3lnPcFEXit+β4lnESSit+β5lnPcFAIit+εit (3) 3.多维度面板线性回归模型。为更深入、全面地验证数字普惠金融对区域经济发展差距的具体影响,将一级维度指数CFI、UFI、DFI替代总指数MFI,建立具有维度的面板线性回归模型,公式如(4)所示: lnPcGDPit=α0+β1lnCFIit+β2lnUFIit+β3lnDFIit+β4lnPcFTSit+β5lnPcFEXit+β6lnESSit+β7lnPcFAIit+εit (4) (三)数据来源 考虑到模型的设计和数据的可获取性,本文选取2011-2020年度中国大陆31个省级相关数據,并根据东中西北四大区域进行汇总。其中数字普惠金融总指数及其一二级维度指数来自于北京大学数字金融研究中心、国泰安CSMAR数据库和CEIC数据库,其余数据来自《中国统计年鉴》、省级统计年鉴、2020年全国及各省国民经济和社会发展统计公报,以及国家和省级统计局网站等。2011-2020年全国及东中西北四大区域数字普惠金融按省级平均总指数如表1和图2所示。 从总量指标看,东部数字普惠金融指数要远高于全国及其他地区水平,除2020年中部略高于全国平均水平外,中西部和东北地区均低于全国平均水平,说明其与东部发展差距较大,尤其是西部2011-2018年始终处于最低水平,但2019-2020年赶超了东北地区。从发展速度看,也是东部发展最快,如2020年较2011年增加316.66,次之为中部增量308.48,西部和东北地区增量分别为290.09和279.75(低于全国平均水平301.22)。尤其是东北地区除2011年(33.79)高于中西部排名第二,到2020年排名最低,说明其数字普惠金融发展速度较为缓慢,未能跟上全国的增幅。 四、实证分析 (一)面板线性回归 在对面板数据进行线性回归之前,需要确定采取何种线性回归分析方法,因此要求对全国及东中西和东北部面板数据进行F检验和Hausman检验,检验结果如表2所示。对于全国及东中西和东北部面板数据而言,固定效应模型的拟合结果较随机效应模型更优,因此选择固定效应模型进行回归分析。 进一步对全国及东中西北四大区域面板数据进行个体固定效应模型的稳健回归,结果如表3所示。可知:全国、东西部和东北地区的数字普惠金融总指数通过了置信水平在0.01下的显著性检验,中部通过了0.05的显著性检验;全国和东中部的人均地区财政科技支出通过了0.01的显著性检验,西部和东北地区通过了0.1的显著性检验;全国和东部的人均地区财政教育支出、地区服务业就业率均通过了0.01的显著性检验,中西部和东北地区通过了0.05的显著性检验;全国及东中西北四大区域人均地区固定资产投资均通过了0.01的显著性检验。全国及东中西北四大区域面板数据回归的拟合优度分别为0.8354、0.8911、0.8415、0.8139和0.8099,拟合结果显示:全国层面看,每提高1个单位的数字普惠金融总指数将会带来0.0892248个单位的全国人均GDP的增长,这表明发展数字普惠金融能显著促进经济增长,即H1前部分成立;从东中西北四大区域大区域看,每提高1个单位的数字普惠金融总指数将分别带来0.0876951、0.0892175、0.1206988和0.1188754个单位的地区人均GDP的增长,其中东部增长低于全国平均水平,中部增长接近全国平均水平,而西部和东北地区增长高于全国平均水平,西部最高。这表明经济发达地区的东部发展数字普惠金融对区域经济增长的效应低于西部和东北等经济落地区,数字普惠金融对经济增长的正效应因区域异质性不同而不同,在一定程度上能有效缩小区域经济发展差距,即H2成立。 (二)非线性门槛回归 由于在不同的区域和年份,不能保证数字普惠金融对区域经济发展的线性关系,为验证是否存在非线性关系,设置r单门槛限值和r1、r2双门槛限值(r1 针对全国及东中西北四大区域的面板数据模型,使用统计和预测分析软件Stata进行进一步实证,建立非线性门槛回归模型,以证实数字普惠金融与经济发展是否既存在线性关系又存在非线性关系。首先设置r1和r2的双门槛限值进行模型估计,结果如表4所示。 从表中数据可知,全国及东中西北四大区域双门槛限值P-Value分别为0.0071、0.0035、0.3384、0.2657和0.2658,全国层面和东部P-Value虽显著,但经进一步的LR检验显示并未通过,而中西部和东北地区P-Value明显不显著。因此,模型存在双门槛限值的假设不成立,需要对模型设置r单门槛限值进行模型估计,结果如表5所示。 从表中数据可知,全国及东中西北四大区域单门槛限值P-Value分别为0.0000、0.0000、0.0502、0.1381和0.1394,全国层面和东中部P-Value均显著且通过了LR检验,表明数字普惠金融促进经济增长并非简单的线性关系,而是存在一定的非线性关系,可进一步进行模型估计,即H1后部分成立。而西部和东北地区P-Value依然不显著,说明数字普惠金融促进经济增长只是简单的线性关系,不存在非线性关系,即H1后部分不成立。因全国和东中部数字普惠金融与经济增长具有非线性关系,故需要对其面板数据进行模型估计。根据单门槛限值将样本设置为数字普惠金融总指数低水平区域和高水平区域2个区间,并对单门槛限值进行估计,其估计结果如表6所示。 进一步对全国及东部、中部单门槛限值进行回归分析,如表7所示。lnMFI、lnPcFTS、lnPcFEX、lnESS和lnPcFAI变量均通过了0.01、0.05或0.1置信水平的显著性检验。结合表6、表7和回归结果可知,全国及东部、中部单门槛限值分别为95.9941、231.9914和106.5515。从全国层面看,当数字普惠金融总指数≤95.9941时,每提高1个单位的数字普惠金融总指数能带来0.1378459个单位的全国人均GDP增长,当总指数>95.9941时每提高1个单位的总指数将会带来0.1218995个单位的全国人均GDP增长;东部当数字普惠金融总指数≤231.9914时每提高1个单位的数字普惠金融总指数能带来0.0859984个单位的地区人均GDP增长,当总指数>231.9914时每提高1个单位的总指数能带来0.0958745个单位的地区人均GDP增长;中部当数字普惠金融总指数≤106.5515时每提高1个单位的数字普惠金融总指数能带来0.1205485个单位的地区人均GDP增长,当总指数>106.5515时每提高1个单位的总指数能带来0.1177841个单位的地区人均GDP增长。 (三)多维度面板线性回归 本文进一步将数字普惠金融的覆盖面指数、使用率指数和数字化指数3个一级维度替换数字普惠金融总指数,进行多维度面板线性回归。同理,在回归之前先确定回归方法,对全国及东中西北四大区域面板数据的F检验和Hausman检验结果如表8所示。可知,应选择固定效应模型进行回归。 对全国及东中西北四大区域面板数据进行多维度个体固定效应模型的稳健回归,结果如表9所示。全国层面:拟合优度为0.8351,覆盖面指数通过了0.01的显著性检验,每提高1个单位的数字普惠金融覆盖面指数能带来0.0642587个单位的全国人均GDP增长,表明数字普惠金融覆盖面的拓展有利于缓解排斥,发挥吸纳效应,显著促进经济增长;使用率指数未能通过检验,不能证实使用率指数的提升与经济增长具有相关性;数字化指数通过了0.1的显著性检验,每提高1个单位的数字普惠金融数字化指数能带来0.0154852个单位的全国人均GDP增长,表明数字普惠金融数字化的提升有利于降低门槛,发挥了包容效应,能促进经济增长。 东部和中部区域:拟合优度分别为0.8941和0.8158,覆盖面指数通过了0.1和0.05的显著性检验,每提高1个单位的数字普惠金融覆盖面指数能分别带来0.0351551和0.0725846个单位的区域人均GDP增长,表明数字普惠金融覆盖面的拓展有利于缓解排斥,发挥吸纳效应,促进区域经济增长;使用率指数均未能通过检验,不能证实使用率指数的提升与区域经济增长具有相关性;数字化指数通过了0.01和0.05的显著性检验,每提高1个单位的数字普惠金融数字化指数能分别带来0.0374415和0.0222584个单位的区域人均GDP增长,表明数字普惠金融数字化的提升有利于降低门槛,发挥了包容效应,促进区域经济增长。 西部和东北区域:拟合优度分别为0.8124和0.8110,覆盖面指数通过了0.01的显著性检验,每提高1个单位的数字普惠金融覆盖面指数能分别带来0.0678414和0.0596542个单位的区域人均GDP增长,表明数字普惠金融覆盖面的拓展有利于缓解排斥,发挥吸纳效应,促进区域经济增长;使用率指数均通过了0.1的显著性检验,每提高1个单位的数字普惠金融使用率指数能分别带来0.0353369和0.0342558个单位的区域人均GDP增长,表明数字普惠金融使用率的扩大有利于引导消费,发挥增长效应,促进区域经济增长;数字化指数均未能通过检验,不能证实数字化指数的提升与区域经济增长具有相关性。 综上实证分析结果可知:覆盖面指数在东中西北四大区域中均能发挥缓解排斥的吸纳效应,促进了区域经济增长,中部表现最强(0.0725846),西部(0.0678414)和东北(0.0596542)次之,经济较为发达的东部地区最弱(0.0351551),说明数字普惠金融能通过缓解排斥的吸纳效应缩小中西部、东北地区与东部的经济发展差距,即H3吸纳效应成立。使用率指数在西部和东北区域发挥了引导消费的增长效应,显著地促进了西部和东北地区经济增长,而在东部和中部表现为不显著,即H3增长效应仅对西部和东北地区成立。数字化指数在东部和中部区域发挥了降低门槛的包容效应,显著地促进了东部、中部经济增长,而在西部和东北地区表现为不显著,即H3包容效应仅对东部和中部成立。 五、结论与启示 (一)结论 本文基于2011-2020年中国省级面板数据,以人均GDP为核心被解释变量,数字普惠金融指数为核心解释变量,人均地区财政科学技术支出、人均地区财政教育支出、地区服务业就业率和人均地区固定资产投资为控制变量,采用个体固定效应,建立面板线性回归模型和非线性门槛回归模型,从全国和东中西北四大区域探究了数字普惠金融在缩小区域经济发展差距方面能起到积极的促进效应;从覆盖面指数、使用率指数和数字化指数建立多维度面板线性回归模型,证实数字普惠金融能通过缓解排斥的吸纳效应、引导消费的增长效应和降低门槛的包容效应缩小区域经济发展差距。通过实证发现可得出以下结论: 第一,因区域异质性不同,数字普惠金融对经济增长的促进效应不同,总体上能有效缩小区域经济发展差距。从全国数据层面看,发展数字普惠金融能显著促进经济增长,但从东中西北四大区域数据层面看,东部数字普惠金融对经济增长的促进效应最弱,低于全国平均水平;中部次之,接近全国平均水平;西部和东北地区促进效应显著,远远高于全国平均水平,尤其是西部高达0.1206988。这表明东部和中部等经济发达地区发展数字普惠金融对区域经济增长的效应低于西部和东北等经济落地区,数字普惠金融对经济增长的促进作用因区域异质性不同而不同,在一定程度上能有效縮小区域经济发展差距。 第二,发展数字普惠金融对全国及东中西北四大区域经济增长的促进作用存在非线性差异。全国和东部、中部数字普惠金融与经济增长同时具有线性和非线性关系,但因单门槛限值不同,数字普惠金融促进经济增长的效应各不同,中部要明显高于东部,表明在一定程度上能缩小中部与东部之间的差距。而西部和东北地区是简单的线性关系。其原因在于西部和东北地区的数字普惠金融指数水平较低,增长较慢,相比全国及东部、中部地区,其经济发展状况较为落后,增长速度较慢,尤其是东北地区人口流失严重,资源禀赋欠缺,经济跟不上全国及东部、中部甚至是西部的发展步伐,东北振兴任重道远。 第三,覆盖面指数、使用率指数和数字化指数所发挥的作用不尽相同。覆盖面指数能缩小区域经济发展差距;使用率指数仅在西部和东北显著促进区域经济增长,其原因是区域经济发展较为落后,人均GDP较低,数字普惠金融不普及,使得使用率的提升引导消费增长的反弹效应明显,相对而言,东部、中部经济发展较为发达,数字普惠金融普及率较高,使用率的提升很难起到反弹效应;数字化指数仅在东部、中部显著促进区域经济增长,其原因是数字化在经济发展较为落后的西部和东北区域还处于起步阶段,发展步伐跟不上东部、中部,导致降低门槛的包容效应还未能发挥,但在若干年后反弹效应明显。 (二)启示 第一,大力发展数字普惠金融。既然数字普惠金融能缩小区域经济发展差距,应大力发展西部和东北的数字普惠金融。东部和中部经济发展水平较高,应发挥基础设施完善、社会资本雄厚、第三产业快速发展、高尖端人才聚集等優势,促进数字普惠金融的快速发展。而西部和东北经济发展水平落后,存在基础设施缺乏、社会资本薄弱、重工业税负过重、轻工业发展缓慢、高尖端人才流失等问题,严重阻碍了数字普惠金融的快速发展,因而应加快数字普惠金融的基础设施建设,优化营商环境,减轻企业税负,重视发展服务业,培养、留住和引进高尖端人才等。 第二,实施差异性的财政政策。东部和中部实施“适度积极”的财政政策,即扩大财政支出规模要适度,总体达到调控经济运行、稳定宏观总需求的目的。“适度积极”财政政策可有效节约国家财力,用于带动和支持西部及东北等落后地区的数字普惠金融发展,缩小区域经济发展差距。西部和东北地区实施“扩张积极”的财政政策,即加大财政转移支付、公共基础设施投入和税收优惠等力度,总体达到刺激经济发展、提高市场总需求的目的。“扩张积极”财政政策,借助东部等发达地区结余财力,大力发展数字普惠金融,逐步赶上东部和中部的发展步伐,促进区域协调发展。 第三,提升普惠金融的覆盖面、使用率和数字化程度。因覆盖面指数可缩小区域经济发展差距,故应不断丰富数字普惠金融产品和服务,如普及推广支付宝账号、增加其绑卡用户和数量等,拓展覆盖面,缓解排斥效应;使用率指数仅在西部和东北地区显著促进经济增长,应全面提升其使用率,如引导弱势群体下载手机APP、关注微信公众号、增加小微企业和个人的信贷服务,进一步拓展保险、理财、投资和信用等业务,扩大其使用率,充分发挥消费效应;数字化指数虽暂时不能显著促进西部和东北经济增长,但后劲十足,同样应注重提升数字化,降低门槛效应。 注释: ① 根据2011年6月国家统计局划分,东部包括京津冀沪苏浙闵鲁粤琼10个省(市);中部包括晋皖赣豫鄂湘6个省份;西部包括蒙桂渝川贵滇藏陕甘青宁新12个省(市、区);东北包括辽吉黑3个省份。 ② 为排除2020年受新冠肺炎疫情的影响,采用2019年末数据,来源于中商产业研究院。 参考文献: [1] De Gregorio J,Guidotti P E.Financial Development and Economic Growth[J].World Development,1995,23(3):433-448. [2] Arestis P,Demetriades P O,Luintel K B.Financial Development and Economic Growth:The Role of Stock Markets[J].Journal of Money,Cerdit and Banking,2001:16-41. [3] Chang T,Caudill*S B.Financial Development and Economic Growth:The Case of Taiwan[J].Applied Economics,2005,37(12):1329-1335. [4] Abu-Bader S,Abu-Qam A S.Financial Development and Economic Growth:Empirical Evidence from Six MENA Countries[J].Review of Development Economics,2008,12(4):803-817. [5] Corrado G,Corrado L.Inclusive Finance for Inclusive Growth and Development[J].Current Opinion in Environmental Sustainability,2017,24:19-23. [6] 张贺.金融科技(FiTech)对科技小微企业融资的作用困境——三种张力视角下的冲突与化解[J].科学管理研究,2019,37(5):152-156. [7] Sahay R,Cihak M,N′Diaye P M B P.Financial Inclusion:Gan it Meet Multiple Macroeconomic Goals?[R].Washington,DC:International Monetary Fund,2015. [8] 傅秋子,黄益平.数字金融对农村金融需求的异质性影响——来自中国家庭金融调查与北京大学数字普惠金融指数的证据[J].金融研究,2018(11):68-84. [9] 张勋,万广华,张佳佳,等.数字经济、普惠金融与包容性增长[J].经济研究,2019,54(8):71-86. [10]郭妍,张立光,王馨.农村数字普惠金融的经济效应与影响因素研究——基于县域调查数据的实证分析[J].山东大学学报(哲学社会科学版),2020(6):122-132. [11]褚翠翠,佟孟华,李洋,等.中国数字普惠金融与省域经济增长——基于空间计量模型的实证研究[J].经济问题探索,2021(6):179-190. [12]杜强,潘怡.普惠金融对我国地区经济发展的影响研究——基于省际面板数据的实证分析[J].经济问题探索,2016(3):178-184. [13]李涛,徐翔,孙硕.普惠金融与经济增长[J].金融研究,2016(4):1-16. [14]杜莉,潘晓健.普惠金融、金融服务均衡化与区域经济发展——基于中国省际面板数据模型的研究[J].吉林大学社会科学学报,2017,57(5):37-44,203. [15]张恒,赵茂,李璐.数字普惠金融与区域经济发展的时空耦合协调研究——基于2011-2019年省级面板数据实证[J].新金融,2021(6):47-53. [16]张贺,白钦先.数字普惠金融减小了城乡收入差距吗?——基于中国省级数据的面板门槛回归分析[J].经济问题探索,2018(10):122-129. [17]郭峰,王靖一,王芳,等.测度中国数字普惠金融发展:指数编制与空间特征[J].经济学(季刊),2020,19(4):1401-1418. [18]贝多广,张锐.包容性增长背景下的普惠金融发展战略[J].经济理论与经济管理,2017(2):5-12. [19]陈宝珍,任金政.数字金融与农户:普惠效果和影响机制[J].财贸研究,2020,31(6):37-47. [20]周雨晴,何广文.数字普惠金融发展对农户家庭金融资产配置的影响[J].当代经济科学,2020,42(3):92-105. [21]张彤进,蔡宽宁.数字普惠金融缩小城乡居民消费差距了吗?——基于中国省级面板数据的经验检验[J].经济问题,2021(9):31-39. [22]孙玉环,张汀昱,王雪妮,等.中国数字普惠金融发展的现状、问题及前景[J].数量经济技术经济研究,2021,38(2):43-59. [23]周利,冯大威,易行健.数字普惠金融与城乡收入差距:“数字红利”还是“数字鸿沟”[J].经济学家,2020(5):99-108. [24]张蕴萍,赵建,叶丹.新中国70年收入分配制度改革的基本经验与趋向研判[J].改革,2019(12):115-123. [25]王永仓.数字普惠金融影响农民收入增长的门槛效应研究[J].金融理论与实践,2021(6):94-109. Abstract:Digital inclusive finance is a hot topic in academic research in China. It has absorption, growth and inclusion effects on narrowing the gap of regional economic development. Based on the provincial panel data from 2011 to 2020, an individual fixed effect model was established to analyze and explain the interactive relationship between digital inclusive finance and regional economic development. The research shows that due to different heterogeneity, digital inclusive finance can effectively narrow the gap of regional economic development. There is a linear and nonlinear relationship between the whole country and the east and central regions at the same time, but the effect of inclusive finance on promoting economic growth in the central region is significantly higher than that in the east due to different single threshold limits, while there is only a simple linear relationship between the west and northeast. Coverage index, utilization index and digitization index play different roles, coverage index can narrow the gap of regional economic development, utilization index can significantly promote regional economic growth in the west and northeast, and digitization index can significantly promote regional economic growth in the east and central regions. Therefore, it is necessary to vigorously develop digital inclusive finance, implement differential fiscal policies and improve the three dimensions of Inclusive Finance in order to narrow the gap in regional economic development and promote regional coordinated development. Key words:digital inclusive finance;regional economic development;individual fixation effect (責任编辑:李江)