我国机电装备国际贸易发展态势研究

徐 强

本文拟研究和解决的问题是: 1995 年来,我国各类机电装备产品国际贸易发展的态势和趋势如何?这种态势趋势,能为我们研判我国机电装备产业的国际竞争力提供什么启示?

机电装备是我国装备制造业主体部分,而装备制造业在国民经济中地位非常重要。2009 年5 月,国务院发布《装备制造业调整和振兴规划》,明确指出装备制造业是为国民经济各行业提供技术装备的战略性产业,产业关联度高、吸纳就业能力强、技术资金密集,是各行业产业升级、技术进步的重要保障和国家综合实力的集中体现。为此,研究这一主题具有重要意义。

近年来,学者们也从不同角度,阐述了机电装备产业或装备制造业对经济发展的重要性。唐晓华和李绍东(2010) 基于计量模型分析认为,装备制造业各部门对GDP 的贡献逐年增大而且较稳定,装备制造业各部门影响力系数远高于国民经济各行业平均水平。徐强(2014a) 基于国际比较指出,在经济全球化背景中,机电装备、轻机电、汽车、化工制药等制造产业,相对能耐受高要素成本带来的竞争压力,是支持中等、高等收入水平经济体出口规模持续增长的重要产业增长点,其中以机电装备最为重要。徐强(2014b) 基于截面回归分析阐释指出,经济体成功赶超发展,要求机电装备出口占比增加和经济体相对收入水平提升二者之间,形成良性的相互促进关系。徐强(2017) 基于多角度定量分析指出,就通过工业化实现成功赶超的经济体而言,机电装备、轻机电两产业都非常重要,其中机电装备产业更具关键重要性。

关于我国装备制造业的国际贸易发展态势,近年来国内也有学者涉及。林桂军和何武(2015) 分析指出,2002—2011 年约一半中国装备制造产品的价值链地位正升级,但总体而言该产业全球价值链地位偏低。孙灵希和曹琳琳 (2016) 测算认为,2001—2014 年中国装备制造各部门出口复杂度呈上升趋势,但专用设备等少数类别表现出下降。孙少勤和邱璐(2018) 认为,2010—2014 年我国装备制造业各部门全球价值链分工地位及其国际竞争力正得到改善,但与德国等发达国家相比仍存在较大差距。王厚双和盛新宇(2020) 借助多指标开展综合研判,认为2000—2016 年中国装备产品市场渗透率较高,但竞争力总体相对不强。

本文继续就这一具有重要意义的主题开展研究,和现有研究相比,本文特色体现在: 产品分类采用现有国际贸易标准分类法(SITC) 口径;对属于生产资料的机电装备产品类别,做到全覆盖观察;时期范围覆盖1995—2019 年,长达25 年;定量分析的指标和视角相对多样化。

一、机电装备产品的涵盖范围和类别划分

在我国,从大类产业角度看,机电装备属于装备制造业。不过,装备制造业却是我国产业研究和经济管理中相对独特的概念。

1998 年,中央经济工作会议公报第一次正式在政府文件中提出,要大力发展装备制造业。

关于装备制造业的含义,2006 年国务院《关于加快振兴装备制造业的若干意见》 指出,装备制造业是为国民经济发展和国防建设提供技术装备的基础性产业。

我国国民经济行业分类于1984 年首次颁布,随后经历四次修订,2017 年版本是目前最新版本。在国内学术界和公共管理部门,通常基于上述行业分类,认为装备制造业包括金属制品业,通用设备制造业,专用设备制造业,交通运输设备制造业,电气机械及器材制造业,通信设备、计算机及其他电子设备制造业,仪器仪表及文化、办公用机械制造业,共7 个大类185个小类,通常称上述分类法为七分法。

林桂军和何武(2015) 主张,装备制造业应采用六分法,即不包含其中的金属制品业。

本文拟研究的机电装备产品,为突出研究对象的生产资料行业属性,拟将范围局限在装备制造业的生产资料部分。为此,本文“机电装备” 产业外延范围将不包括我国装备制造业七分法中的两大类产业: 金属制品业,通信设备、计算机及其他电子设备制造业。

同时,考虑到和国际贸易标准分类(SITC) 的相容和数据可获得性,本文机电装备所采用产品类别划分及其所对应SITC 分类编码如表1 所示,本文将机电装备分为交通工具、机器、电力三个子类。三个子类的构成情况如下: 交通工具大类包括船舶(SITC 793)、汽车(SITC 78)、铁道(SITC 791)、航空航天(SITC 792) 四个小类;机器大类包括金属加工(SITC 73)、专用机器(SITC 72)、电动机器(SITC 771) 三个小类;电力子类由发电装备(SITC 71)、输电装备(SITC 773) 两个SITC 码类加总而成,这一大类之下不再区分小类。

表1 本文机电装备类别划分及其和SITC 分类的对应

二、机电装备分类别出口规模增速的变化

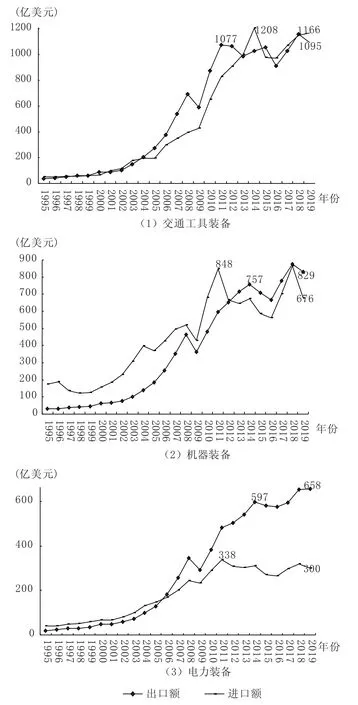

如表2 所示,2019 年我国交通工具、机器和电力三大类装备产品出口额分别为1095 亿、829 亿和658亿美元,进口额分别为1166 亿、676 亿和300 亿美元。将上述三大类贸易规模加总,2019 年我国机电装备出口、进口总额分别为2582 亿和2142 亿美元。

表2 2019 年我国机电装备分类出口额和进口额 单位: 亿美元

如图1 所示,分交通工具、机器、电力三大类,展现1995—2019 年我国各子类机电装备产品出口额、进口额变动态势。基于图1 提示,表3 分1995—2008年、2008—2011 年、2011—2019 年三个时段,展现了1995 年以来我国机电装备各类别产品出口额年均增长率。大部分类别三阶段的出口额年均增速呈递减态势。

表3 我国机电装备产品出口额分时段分类别年均增长率 单元:%

图1 1995—2019 年我国三子类机电装备出口额和进口额变动态势

1995—2008 年是超高速增长时期。全部装备产品出口额年均增速为24.3%,各类别装备产品出口额年均增速分布在20.1%~27.0%之间。按这种增速,差不多各类装备的美元出口额,都是每过3 年翻1 倍或更多。

2008—2011 年是高速增长时期。全部装备产品出口额年均增速为12.8%,各类别增速则表现出差异。其中,船舶(年均增速30.6%,下同)、铁道(34.7%) 两小类年均增速大幅高于这一时期平均增速,也有航空航天(-0.2%)、金属加工(1.6%)两小类年均增速显然很低。

2011—2019 年是小幅正增速时期。全部装备出口额年均增速为2.3%,大部分类别年均增速在5%左右。相对特殊的有: 航空航天年均增速高于10%;船舶年均增长率在上一阶段大增后,该阶段却降为负增速(-7.9%)。

从持续超过13 年的超高速增长(年均增速大于20%),到高速增长(年均增速多在10%至20%之间),再到仍然保持小幅增速增长,这一方面说明,随着人均收入水平和要素成本上升,即使是资本、技术密集程度相对较高的机电装备产业,其出口规模增速也会经历由高到低的转变;另一方面也表明,在我国处于低等、中等收入水平的发展阶段之时,我国各类机电装备产业都曾经相对充分地利用国内低要素成本带来的国际竞争优势,实现本产业国际市场的快速开拓,并为此后本产业的国际竞争力和国际地位的继续提升奠定了良好的基础。

三、机电装备分类别向发展中经济体的出口额占比变化

境外某一市场范围(发达经济体、发展中经济体) 在中国某类机电装备出口额中的占比①以发展中经济体市场为例,其计算公式为:中国(某口径)产品出口额的发展中经济目的地占比=×100%。,反映的是该类产品境外该市场范围出口额和中国本类产品全部出口额的比率关系。

如表4 所示,1995 年后,大部分机电装备类别向发展中经济体的出口额占比都超过50%;所有类别该占比历史最大值也都超50%;占比相对更高的类别有铁道、船舶、专用机器,其中铁道机电装备在1997 年向发展中市场的出口额占比高达93.4%,船舶机电装备在1995 年向发展中市场的出口额占比也高达84.4%。

表4 1995—2019 年典型年份我国不同口径机电装备产品出口额的发展中经济体目的地占比 单位:%

各类机电装备向发展中经济体的出口额占比,都呈现先下降再上升,然后再稳中稍降的变动轨迹。全部机电装备出口额占比在1995—2004 年间从59.7%降至44.6%,再升至2015 年的59.4%,2019 年为54.8%。交通工具子类出口额占比在1995—2004 年间从59.1%降至37.2%,再升至2015 年的60.8%,2019 为54.3%。机器子类出口额占比在1995—1999年间 从60.9% 降 至46.5%,再 升 至2013 年 的62.5%,2019 为56.8%。电力子类出口额占比在1995—1999 年间从59.3%降至44.8%,再升至2011 年的56.6%,2019 年为52.9%。

如何解释上述占比变化趋势呢? 应主要从我国出口机电装备产品技术水平的动态变化,我国和发达国家经贸联系密切程度的动态变化,不同类别经济体在各阶段经济增长的活跃程度等方面,对上述占比变化趋势做解释。

在改革开放早期,主要由于我国机电装备产品的技术档次相对较低,我国机电装备产品出口的主体市场是广大发展中国家,在这时期向发展中经济体市场的出口占比会超过50%。

度过改革开放早期之后,既由于我国机电装备产品的技术水平在提升,也由于我国和发达国家的经贸联系在加强,我国机电装备产品向发达国家出口的增速加快,导致向发达国家出口的占比上升,自然向发展中经济体出口的占比就会下降。

2011 年之后,主要由于发达经济体经济增长不如发展中经济体活跃,我国各类机电装备产品向发展中经济体出口占比转而逐渐缓慢上升,并在上升后趋向相对稳定。

四、机电装备分类别与不同目的地市场的贸易盈余动态

中国某口径产品和某种地域伙伴的贸易盈余,指的是中国该口径产品向该地域伙伴的出口额,减去中国从该地域伙伴的进口额所得到的金额差值。

通常,国际贸易盈余是顺差还是逆差,能一定程度反映相应口径产品的国际竞争力状态。当某口径产品国际竞争力优于贸易伙伴时,在该口径下的国际贸易盈余才表现为正值;反之,则表现为负值。

如表5 所示,分类别总结了1995—2019 年间我国各类装备产品的贸易盈余变动特征。各类别机电装备产品面向某市场范围贸易盈余变动的一般模式有以下两点: 一是从逆差转变为盈余。通常先是贸易逆差额逐渐缩小,在某年盈余额转正,转正后通常正盈余额会持续增加(也有少数情况下正、负盈余额会多年反复)。二是从对发展中伙伴盈余转变为对发达伙伴盈余。通常先是面向发展中经济体伙伴的盈余额转正,接下来是面向全世界范围贸易盈余额转正,最后是面向发达经济体伙伴的盈余额转正。对照上述一般模式,以下就典型类别口径机电装备产品的贸易盈余额的状况和动态做考察。

表5 1995—2019 年我国机电装备产品分类别贸易盈余变动特征总结

第一,2019 年全部机电装备产品对发展中伙伴、发达伙伴的贸易,分别呈现巨额盈余和巨额逆差。2019 年,全部机电装备产品面向发展中经济体、发达经济体和全世界伙伴的盈余额分别为1075亿、-869 亿和439 亿美元。其中,面向发展中经济体和全世界伙伴的盈余额分别于1997 年和2007 年转正,面向发达经济体的盈余额仍未转正。

第二,2019 年所有机电装备产品类别面向发展中经济体的贸易盈余都已转正。大部分类别都是1995 年前已实现转正。较晚实现转正的都是资本和技术密集程度很高的行业,其中专用机器(小类)、机器(子类) 都是2006 年才转正,金属加工(小类)、航空航天(小类) 分别晚至2012 年、2013 年才实现转正。

第三,只有少数类别面向发达伙伴的贸易盈余额已经转正。这些类别包括1995 年前转正的电动机器(小类)、1996 年转正的船舶(小类)、2015 年转正的电力(子类)。到2019 年,面向发达伙伴贸易逆差额相对庞大的小类,分别是汽车、航空航天和专用机器,其逆差额分别达到447 亿、250 亿和189 亿美元。

第四,有三小类和一子类机电装备面向全世界伙伴的贸易盈余额仍未转正。2019 年,汽车、航空航天、金属加工三小类和交通工具子类,其逆差额分别为61 亿、236 亿、46 亿和71 亿元。其中,以航空航天小类的逆差额最高,该小类发生大额逆差,主要原因是至2019 年我国国内使用的大型民用航空器仍然完全依赖进口。

从上文描述可看出,通常越是资本、技术密集程度越高的装备制造业,其贸易盈余额转正的时间越晚;这表明,在资本、技术密集程度较高的制造业领域,我国获得国际竞争优势的难度更高,花费时间更长。

五、机电装备分类别朝向不同目的地的市场占有率动态

出口市场占有率①其计算公式为: (某口径) 产品中国出口某地域伙伴的市场占有率=×100%。指的是机电产品出口额占进口伙伴全部同类产品进口总额的比率。这一指标反映我国该类产品出口额和伙伴国全部进口额的相对关系。

通常,各类产品市场占有率上升或达到很高数值,表明就向某地域伙伴的出口而言,相比世界范围同类产品的其他出口竞争对手,该产品竞争优势相对明显;反之,则不具有竞争优势。

1995—2019 年,我国各口径机电装备产品,在全世界、发达经济体和发展中经济体三种市场范围的出口市场占有率变动的趋势特征,如表6 所示。关于不同口径下机电装备产品市场占有率的趋势和动态,做以下总结:

表6 1995—2019 年我国机电装备产品分类别市场占有率变动趋势特征

(一) 2010 年前所有类别装备产品的市场占有率都在持续上升

各类别口径下市场占有率最大年份,都在2010年后。这表明,在2010 年前,我国各类机电装备产品向各伙伴的出口额增速,都要高于出口伙伴相应产品类别的总进口额增速,由此才导致各类产品在各伙伴的出口市场占有率持续攀升。

由于2010 年前我国全国范围绝大部分制造业基地的人均收入水平低于世界平均水平,因此2010 年前出口市场占有率的普遍上升,其所代表的相比竞争对手的国际竞争力上升,很大程度来源于更低的要素成本所导致的产品价格优势;当然,也有一部分来源于技术水平提升。

2010 年后,由于我国各类机电装备产品出口额增速明显下降,因此中国各类装备产品在各地域伙伴的出口市场占有率开始表现出有升有降的差别化变动态势。

(二) 产业部门的资本技术密集程度和国际市场竞争格局是影响中国某类装备产品出口市场占有率绩效高低的主要因素

下文就中国各类别机电装备产品在全世界范围的出口市场占有率的历史最大值做比较。

1.关于全部机电装备在全世界的出口市场占有率的动态

该口径占有率在2015 年曾达到的最大值为7.7%,此后以稳为主;2019 年为7.4%,低于2019 年我国全部出口额在全世界的出口市场占有率13.0%。

为什么机电装备产品出口市场占有率会更低呢?主要原因是机电装备产品资本、技术密集程度,相比其他货物产品都显著更高,这会使得作为后发展赶超型经济体,中国的低要素成本能够提供的竞争优势空间会相对更有限。通常越是高资本、高技术密度领域,发达国家的产业退出程度越低。与此相对应,在这种产业领域,中国要面对的竞争对手是科技、资本实力都相对雄厚的发达经济体,相比其他制造业部门,双方实力差距更大。

2.关于历史最大值相对较高的小类

历史最大值位居前四位的小类,分别是电动机器(历史最大值28.4%,下同)、铁道(18.4%)、电力(11.1%) 和船舶(11.1%)。之所以在上述装备产品领域,我国能实现较高的出口市场占有率,其中就电动机器类别而言,主要原因是其产业的技术和资本密集程度相对较低;就铁道、电力、船舶类别而言,主要原因是我国这些产业发展的起步相对较早。

3.关于历史最大值相对较低的小类

历史最大值位居后四位的小类分别为航空航天(2.0%)、汽车(5.5%)、金属加工(9.9%) 和专用机器(10.6%)。之所以上述四类装备产品中国的市场占有率仍相对较低,就航空航天产业而言,其主要原因是该产业部门的资本技术密集程度较高,同时我国致力于推动上述产业发展起步较晚;就汽车产业而言,其主要原因是国际市场竞争激烈;就金属加工、专用机器产业而言,则是以上两方面原因兼有。

(三) 市场占有率历史最大值出现较晚的装备类别,未来其出口市场占有率可能还有继续上升空间

1.历史最大值出现较早的类别,可明确其市场占有率已经步入持续下降或长期调整的通道

船舶、电动机器、电力和铁道的市场占有率分别在2010 年、2013 年、2015 年和2015 年就停止上升,其历史最大值分别表现为11.1%、28.4%、11.1%和18.4%;至2019 年,上述类别的市场占有率分别为4.8%、26.0%、10.6%和11.3%,相比历史最大值均有一定降幅,其中电力、铁道装备降幅明显,表明在最大值年份之后,上述类别市场占有率变动或开始持续下降趋势,或表现出长期调整态势。

2.历史最大值出现相对较晚的类别,可能其市场占有率仍处于上升通道

历史最大值出现相对较晚的小类包括金属加工(2019 年达9.9%)、专用机器(2018 年达10.6%)、航空航天(2018 年达2.0%) 和汽车(2018 年达5.5%),由于仅凭一两年的量值变动,尚不能确定这些类别出口市场占有率是否已经停止上升,这也意味着,2019 年后这些装备类别的出口市场占有率可能仍会继续攀升。

六、总结和启示

(一) 总结

1.关于贸易规模增长节奏

我国交通工具、机器、电力三大子类机电装备出口额增长表现出类似阶段性差异,即1995—2008年表现出年均增速高过20%的超高速增长,2008—2011 年呈现年均稍高于10%的一般高速增长,2011年后表现为5%左右的小幅正增速增长。这种出口规模增长态势表明,我国各类机电装备产业在发展前期都曾经相对充分地利用国内的低要素成本竞争优势,实现本产业国际市场的快速开拓。

2.关于境外市场分布

各装备类别向发展中市场出口占比是表现在先下降,再上升后持稳。至2019 年,大部分装备类别向发展中市场出口占比高于50%。境外市场分布的这种变动趋势表明,各类机电装备产品在发展中、发达市场的开拓交替取得新进展,我国出口机电装备产品的技术水平总体趋向提升。

3.关于贸易盈余演变

2019 年,我国各装备类别面向发展中经济体贸易盈余都已转为正值;大部分类别面向发达经济体贸易盈余额尚未转正;汽车、航空航天、金属加工三小类,面向全世界贸易盈余仍未转正。这种分类别贸易盈余演变态势表明,和发达国家相比,我国大部分类别的机电装备产品国际竞争力仍有差距;而就资本、技术密集程度较高的机电装备部门而言,其整体国际竞争力的提升,尚处在攻坚克难的发展阶段。

4.关于出口市场占有率

航空航天、汽车、金属加工、专用机器四小类的境外市场占有率仍然相对较低,但上述四产业的境外市场占有率可能仍处在上升通道之中;至于其他装备产品类别,其市场占有率已相对较高,未来表现出小幅上下调整或缓慢下降可能性较大。这种分类别出口市场占有率发展态势表明,就资本、技术密集程度相对较高的装备产品而言,我国起步较晚,同时在发展前期低要素成本所提供的优势空间也相对不高,面临的国际竞争对手自然显得更加强势,是今后我国需要下大力气补齐的劣势部门。

(二) 启示与建议

我国机电装备产品国际贸易发展态势表明,我国各类机电装备产业都曾经相对充分地开发利用低要素成本带来的国际竞争力优势,实现市场领地的交替开拓和贸易盈余逐渐转正;同时,在资本、技术密集程度相对较高的类别,我国还存在国际竞争力相对不高的劣势部门;国际贸易发展态势也提示,今后我国所有机电装备产品的国际竞争力提升,都将越来越倚重科技和管理的进步。

基于本文的定量分析,考虑到机电装备产品市场开拓方式的特殊性,本文建议采取深化市场开拓、重视短板产业、推动研企交流、加强工程联动等措施,继续推动我国机电装备各产业部门的国际竞争力保持上升态势。

从深化市场开拓方面看,目前我国各类机电装备产品的国际市场地域结构都已经相对稳定。因此,未来面向发达经济体、发展中经济体等各类贸易伙伴,都应该着力加强双边经贸制度机制建设,深化政府和企业国际合作,以助力机电装备企业产品出口。

从重视劣势产业方面看,应着力加强航空航天、汽车、金属加工、专用机器等发生贸易逆差,且市场占有率相对较低产业部门的国际竞争力,并从企业培育、技术研发、市场开拓和人才培养等多方面制定并落实产业发展的长远规划。

从推动研企交流方面看,应听取和采纳机电装备企业界、产业界在重大待攻克技术难题方面的需求,适度予以倾斜;积极鼓励高校院所的科研和企业产品更新换代相对接;采取适当财政和金融举措,促进中高端机电装备产业的科技成果转化。

从加强工程联动方面看,铁道、航空航天、电力等类装备产品的出口,和本国相关工程承包企业在关联工程领域承揽国际大型工程的能力密切相关。为此,应继续增强我国工程承包企业的国际竞争力,提升企业承揽国际大型工程项目的档次和规模,并由此带动相应装备产品的国际市场开拓。